Quantable Researcher Podcast Ep28 : จัดพอร์ตแบบ Hybrid และสร้างความแตกต่างด้วยการบริหารหน้าตัก (Money Management)

น้ำหนักการลงทุนหรือ Money Management มีผลต่อพอร์ตมากขนาดนั้นเชียวหรือ ? นักลงทุนหลายท่านเคยได้ยินเรื่องดังกล่าวนี้มาบ้าง บางท่านเคยมีประสบการณ์ตรงมาบ้าง และบางท่านยังเข้าใจผิดคิดว่า Money Management ไม่สำคัญ บทความนี้ของ Quantable จะมาพิสูจน์เรื่องนี้กันอีกสักครั้งในตลาดหุ้นไทยที่เราคุ้นเคย ให้เห็นภาพที่ชัดเจนมากยิ่งขึ้นครับ

ติดกระดุมเม็ดแรกผิด ทุกอย่างก็ผิดไปหมด

เมื่อเราพูดว่า Money Management และการจัดพอร์ตอย่าง Asset Allocation มีความสำคัญมาก ๆ ก็ไม่ได้แปลว่าเรื่องอื่น ๆ จะไม่สำคัญ ไม่ว่าจะเรื่องของสัญญาณซื้อขาย การคัดเลือกสินทรัพย์ การเลือกช่วงเวลาที่ลงทุน หรือจิตวิทยาการลงทุน เราอยากจะบอกว่าทุกสิ่งล้วนสำคัญทั้งสิ้น ขาดสิ่งใดสิ่งหนึ่งไปไม่ได้ เหมือนการทำเมนูอาหารสักหนึ่งเมนู ทุกองค์ประกอบล้วนมีส่วนช่วยให้อาหารนั้นมีรสชาติที่ดี เรื่องการลงทุนก็เช่นเดียวกัน ทุกองค์ประกอบสำคัญหมด ลองย้อนไปอ่านบทความของเราหรือฟังจาก YouTube กับ Podcast ก็ได้ เราตั้งสมมติฐานพร้อมหาข้อพิสูจน์ในเชิง Quantitative ให้ทั้งหมดแล้ว

แต่สิ่งที่เราพบเจอก็คือ หากนักลงทุนไม่เห็นภาพว่าการให้ความสำคัญกับสิ่งอื่นบ้าง ก็สามารถช่วยให้ผลตอบแทนเพิ่มขึ้นได้ หรือลดความเสี่ยงของพอร์ตลงได้เช่นกัน เพราะหากเราเค้นศักยภาพจากบางเรื่องจนเต็มที่แล้ว (เช่นสัญญาณซื้อขาย) ก็จำเป็นต้องโฟกัสสิ่งอื่นบ้าง แต่ที่สำคัญ “กระดุมเม็ดแรกต้องถูกต้องก่อน” คือสัญญาญซื้อขายต้องมีประสิทธิภาพก่อน

เมื่อกลยุทธ์พร้อมรบ เราก็พร้อมลุย

หลังจากมีกลยุทธ์ที่ดีแล้ว สามารถเอาตัวรอดในตลาดได้แล้วเราก็มาโฟกัสเรื่องการบริหารหน้าตักต่อ เพราะหากเรามีกลยุทธ์ที่ไม่ดี ลงทุนไปเท่าไหร่ก็เสียหาย ต่อให้มี Money Management ที่ดี ก็แค่บรรเทาให้เราหมดตัวช้าลงเท่านั้นเอง เราจึงอยากจะนำเสนอผลทดสอบง่าย ๆ เพื่อพิสูจน์ให้เห็นว่า การมีน้ำหนักการลงทุนที่แตกต่างกัน สามารถทำให้นักลงทุนแต่ละคนมีผลลัพธ์ที่ต่างกันแบบคนละเรื่องครับ

เราจึงตั้งสมมติฐานออกเป็น 3 กรณีดังนี้

- เริ่มต้นทดสอบด้วยเงินลงทุน 1 ล้านบาท

- ช่วงเวลาที่ทดสอบ 1/1/2010 – 12/07/2021

- สินทรัพย์ที่เลือกทดสอบคือตลาดหุ้นไทย

- สัญญาณซื้อขายคือ Hybrid Investing (Momentum, Growth, Value, Size)

- แบ่งน้ำหนักการลงทุนออกเป็น 3 กรณี (5% of Equity, 10% of Equity, 30% of Equity)

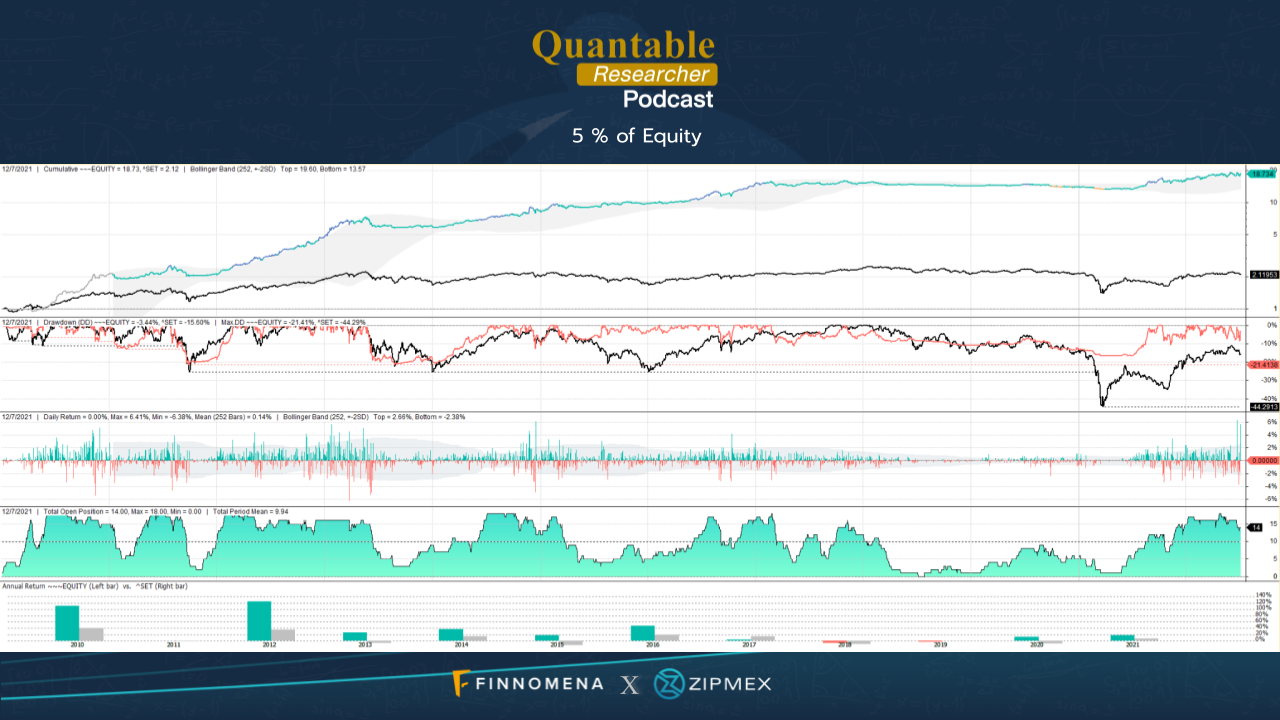

จัดพอร์ตหุ้นไทยแบบ Hybrid ด้วยน้ำหนัก 5% ต่อหุ้น 1 ตัว

หมายความว่าเวลามีการซื้อแต่ละไม้ เราจะซื้อด้วยเงิน 5% ของพอร์ต เช่นมี 100 บาท ซื้อ 5% คือ 5 บาทต่อหุ้น 1 ตัว แปลว่าพอร์ตนี้จะถือหุ้นได้สูงสุด 20 ตัว มาดูผลลัพธ์ของพอร์ตกันว่าหน้าตาจะเป็นอย่างไร

(Data & Template จาก https://www.siamquant.com/)

พอร์ตนี้สามารถเติบโตจากเงิน 1 ล้านไปเป็น 18 ล้านภายในช่วงเวลา เกือบ 12 ปี ถือว่าเป็นผลตอบแทนที่ดีมาก ๆ จากตลาดหุ้นไทยแบบที่เน้นกระจายความเสี่ยง และกระจายโอกาสให้มากพอ เมื่อเทียบกับ Buy and Hold ใน SET Index (กราฟสีดำ) ถือว่าทำได้ดีกว่าอย่างเห็นได้ชัด ในด้านของความผันผวนหรือ Max DD% สูงสุดจะอยู่ที่ 21.4% แต่หากดูค่าเฉลี่ย DD% จะอยู่ที่ประมาณ 14-15% จำนวนหุ้นสูงสุดที่เคยถือคือ 20 ตัว ปัจจุบันถืออยู่ 14 ตัว โดยเฉลี่ยจะถืออยู่ประมาณ 10 ตัว

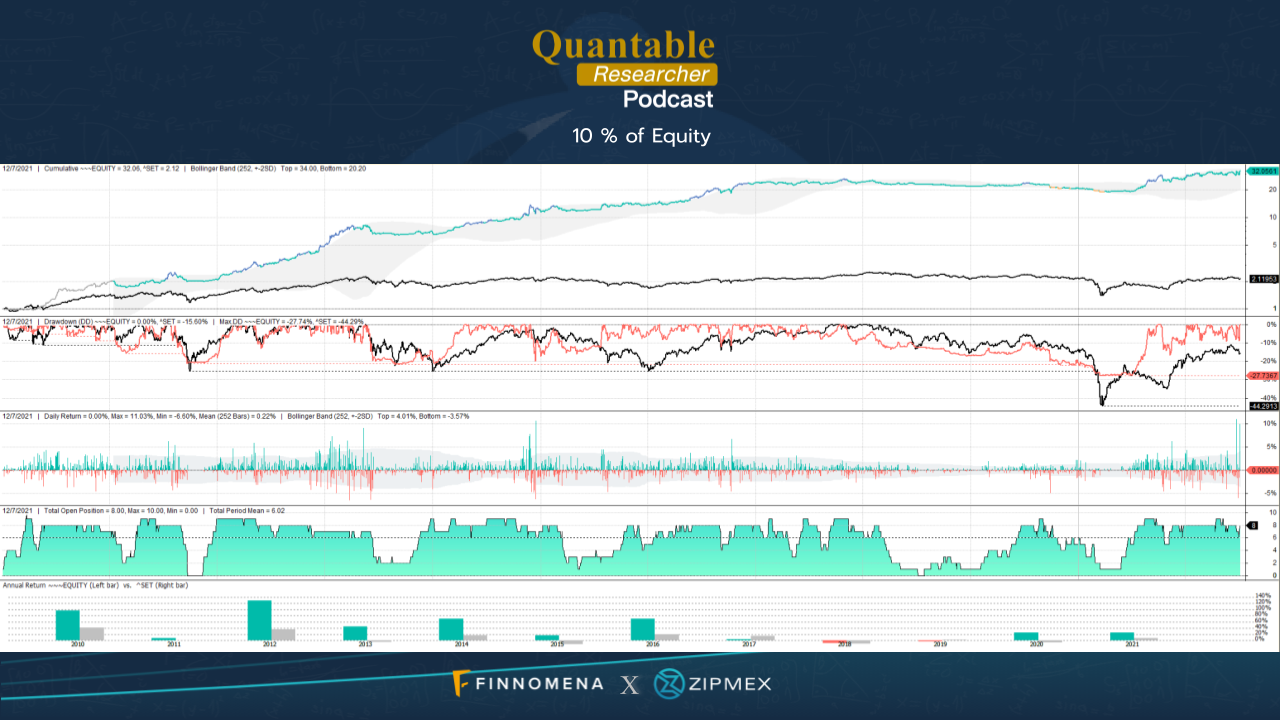

จัดพอร์ตหุ้นไทยแบบ Hybrid ด้วยน้ำหนัก 10% ต่อหุ้น 1 ตัว

หมายความว่าเวลามีการซื้อแต่ละไม้ เราจะซื้อด้วยเงิน 10% ของพอร์ต เช่นมี 100 บาท ซื้อ 10% คือ 10 บาทต่อหุ้น 1 ตัว แปลว่าพอร์ตนี้จะถือหุ้นได้สูงสุด 10 ตัว มาดูผลลัพธ์ของพอร์ตกันว่าหน้าตาจะเป็นอย่างไร

(Data & Template จาก https://www.siamquant.com/)

การเปลี่ยนน้ำหนักการลงทุนจาก 5% ของพอร์ตเป็น 10% ของพอร์ต ให้ผลลัพธ์ที่แตกต่างกันมาก ๆ จากภาพประกอบเงินลงทุนของพอร์ตนี้เติบโตจาก 1 ล้านขึ้นเป็น 32 ล้านภายใน 12 ปีกว่า เติบโตสูงกว่า Benchmark อย่างเห็นได้ชัด ในมุมของ Max DD% จะสูงกว่าพอร์ตแรกเล็กน้อยคือ 27% แต่ค่าเฉลี่ยจะอยู่ที่ 15% เท่านั้นเอง จำนวนหุ้นที่ถือสูงสุดคือ 10 ตัว ปัจจุบันถืออยู่ 8 ตัว ค่าเฉลี่ยจะถืออยู่ประมาณ 6 ตัว

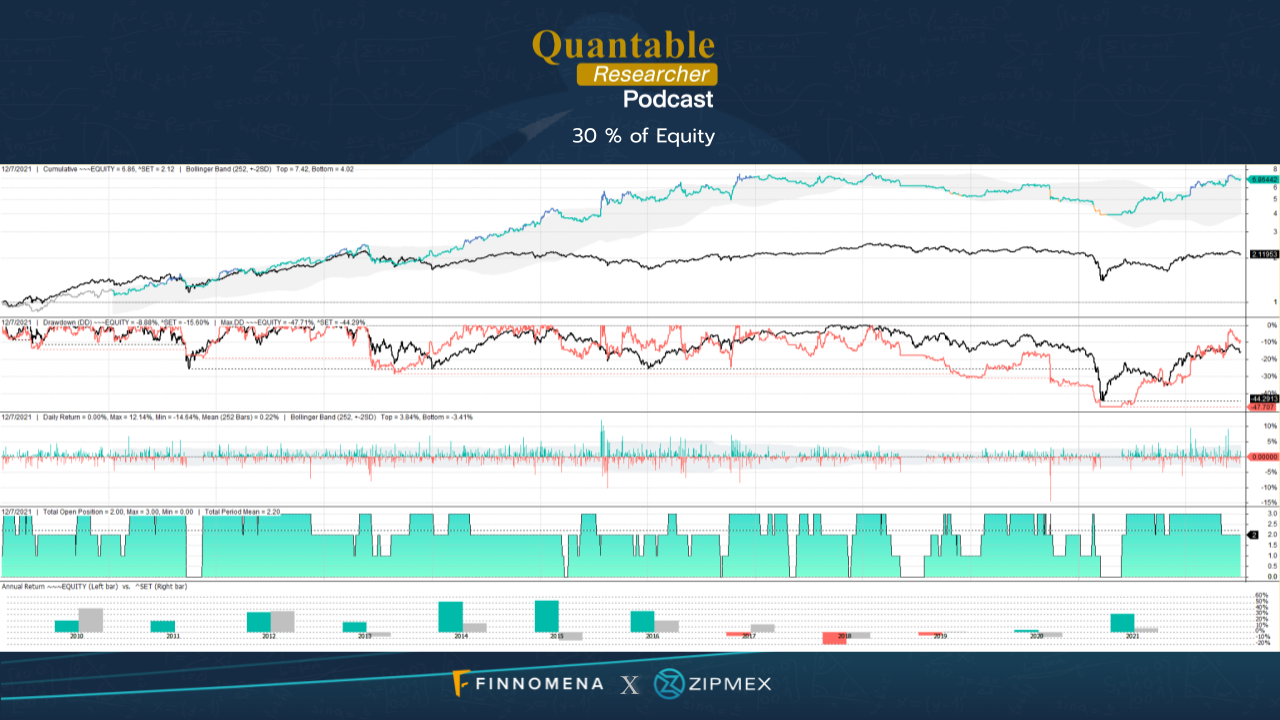

จัดพอร์ตหุ้นไทยแบบ Hybrid ด้วยน้ำหนัก 30% ต่อหุ้น 1 ตัว

หมายความว่าเวลามีการซื้อแต่ละไม้ เราจะซื้อด้วยเงิน 30% ของพอร์ต เช่นมี 100 บาท ซื้อ 30% คือ 30 บาทต่อหุ้น 1 ตัว แปลว่าพอร์ตนี้จะถือหุ้นได้สูงสุด 3 ตัว มาดูผลลัพธ์ของพอร์ตกันว่าหน้าตาจะเป็นอย่างไร

(Data & Template จาก https://www.siamquant.com/)

การเปลี่ยนน้ำหนักการลงทุนจาก 10% ของพอร์ตเป็น 30% ของพอร์ต ยิ่งให้ผลลัพธ์ที่ต่างออกไป เงินลงทุนของพอร์ตเติบโตจาก 1 ล้านขึ้นเป็น 6 ล้านเท่านั้นภายใน 12 ปีกว่า แม้จะเติบโตสูงกว่า Benchmark แต่ก็ถือว่ายังไม่โดดเด่น ในมุมของ Max DD% อยู่ที่ 47% และค่าเฉลี่ยอยู่ที่ 30% จำนวนหุ้นที่ถือสูงสุดคือ 3 ตัว ปัจจุบันถืออยู่ 2 ตัว

น้ำหนักการลงทุนหรือ Money Management มีผลต่อพอร์ตมากขนาดนั้นเชียวหรือ ?

จากผลการทดลองตรงนี้สามารถแทนคำตอบหรือข้อสงสัยบางส่วนได้ว่า การให้ความสำคัญกับน้ำหนักการลงทุนหรือ Money Management มีผลต่อพอร์ตการลงทุนของเรามาก ๆ อย่างเห็นได้ชัด แต่ต้องไม่ลืมที่เราเกริ่นไว้ข้างต้นว่าการติดกระดุมเม็ดแรกให้ถูกต้อง ถึงจะติดเม็ดอื่น ๆ ได้ถูกต้อง เพราะฉะนั้นถ้าเราติดเม็ดแรกเรียบร้อยแล้ว ไม่ว่าจะมาจากการศึกษาเอง การศึกษาจาก Finnomena การศึกษาจาก Zipmex หลังจากนั้นก็เป็นขั้นตอนของนักลงทุนแล้วที่ต้องบริหารจัดการเงินให้เหมาะสมกับแผนการลงทุนของตัวเรา ให้เหมาะกับเป้าหมายของตัวเอง Finnomena X Zipmex ก็จะเป็นเพื่อนที่เดินข้าง ๆ นักลงทุนในการแชร์ความรู้ดี ๆ ไปเรื่อย ๆ นะครับ

ZIPMEX

ติดตาม FINNOMENA Podcast ได้ทุกช่องทางที่คุณมี

App Spotify

https://finno.me/spotify

App Google podcasts

https://finno.me/googlepodcast

Apple podcast

https://finno.me/applepodcast

App Soundcloud

https://finno.me/soundcloud

Podbean

https://finno.me/podbean

Youtube

https://finno.me/youtubepodcast