Quantable Researcher Podcast Ep25 : PE Ratio แบบ Quantitative รบร้อยชนะร้อยแบบคาดไม่ถึง

ถ้าคุณเป็นอีกหนึ่งคนที่มองว่าการวิเคราะห์ทางเทคนิคยุ่งยากเกินไป จะดูเส้นนั้นตัดเส้นนี้ เส้นนี้ค่าเท่านั้น มันซับซ้อน อยากใช้อะไรง่าย ๆ มากกว่าหรืออีกมุมหนึ่งคือเป็นสายดูพื้นฐานไม่เชื่อในศาสตร์การวิเคราะห์เทคนิค (ทั่วไป) ขนาดนั้น บทความนี้เหมาะสำหรับคุณมากครับ ถ้าคุณยังอยากได้หลักยึดในการตัดสินใจ ที่จับต้องได้ วัดได้ แบบง่าย ๆ ตามแนวทางของ Quantable บทความนี้ก็เหมาะกับคุณครับ

ศาสตร์ของการวิเคราะห์ทางเทคนิคคือการวิเคราะห์คน

การวิเคราะห์กราฟคือคำพูดที่เราได้ยินติดหูกันมานาน แต่ในความเป็นจริง การวิเคราะห์เทคนิคมีหลายรูปแบบเหลือเกิน เพราะมันคือศาสตร์เกี่ยวกับตัว เกี่ยวกับสถิติแขนงหนึ่ง ส่วนใครจะหยิบไปใช้ไปตีความอย่างไรก็ขึ้นอยู่กับคน ๆ นั้น โดยส่วนตัวผมเองไม่ได้ใช้การวิเคราะห์กราฟ วิเคราะห์ราคาเท่าไหร่ แต่มักจะใช้กราฟมาวิเคราะห์พฤติกรรมของคน ผ่านราคามากกว่า แต่หากจะลงทุนจริงจังก็จะเป็นแนว Quantitative Investment หรือ System Trade มากกว่า ซึ่งไม่ได้บอกว่าแบบไหนดีกว่ากัน แต่ส่วนตัวถนัดแนวนี้มากกว่า

ฉะนั้นการวิเคราะห์พฤติกรรมผู้คนจากกราฟจะเป็นสิ่งที่กว้างมาก สามารถใช้ Data ไหนก็ได้ Data Price, Data Fundamental เป็นต้น ขอเพียงให้เราเข้าใจพฤติกรรมของนักลงทุนคนอื่น เข้าใจสิ่งที่นักลงทุนคาดหวัง เข้าใจความเจ็บปวด/ความเสียใจในช่วงเวลาที่แตกต่างกัน เพื่อให้เราพอจะตั้งสมมติฐานและหาคนตอบได้จากกราฟ ซึ่งก็คือผลลัพธ์ของทุกสิ่งที่เกิดขึ้นรวมถึง “ความคาดหวัง” ในอนาคต

นักลงทุนส่วนใหญ่มีพฤติกรรมแบบซ้ำไปซ้ำมา

คนเราทุกคนจะมีพฤติกรรมเฉพาะตัวที่แตกต่างกัน อย่างภายนอกก็เช่น น้ำเสียง บุคลิกท่าทาง การเดินหรือกระทั่งจังหวะในการก้าวเดินก็ไม่หมือนกัน ส่วนภายในก็ความเชื่อ ความคาดหวัง ความต้องการ ความรุนแรงในการตอบสนองเหตุการณ์ การควบคุมอารมณ์ ซึ่งทั้งหมดทั้งนี้จะถูกรวมเข้าไปอยู่ในกราฟการเคลื่อนไหวของราคาสินทรัพย์นั้นแทบทั้งสิ้น สินทรัพย์นั้นไม่ได้เคลื่อนไหวขึ้นลงได้เอง แต่เป็นคนต่างหาก ที่มองสินทรัพย์นั้น ตีความสินทรัพย์นั้น และใส่เงินเข้ามาในสินทรัพย์นั้น แล้วเมื่อคนมีพฤติกรรมต่างกัน Action ก็ต่างกัน

ผู้ที่มีอิทธิพลต่อสินทรัพย์นั้น คือคนที่กำหนดพฤติกรรมสินทรัพย์นั้น ๆ ด้วย

นักลงทุนรายใหญ่ที่มีเม็ดเงินจำนวนมาก เมื่อ Action เข้ามาในตลาด หลายครั้งจุดนั้นเป็นราคาสูงสุดต่ำของรอบเลย แล้วสิ่งที่ต้องการสื่อคือ เมื่อผู้เล่นที่มีอิทธิพลต่อตลาด อยู่ในสินทรัพย์ชนิดใด สินทรัพย์นั้นจะมีพฤติกรรมที่ซ้ำไปซ้ำมา ตามคน ๆ นั้น และมักจะมีความคาดหวังในแต่ละรอบของราคาที่ใกล้เคยงกันตลอด เพราะฉะนั้นเมื่อเราศึกษามากขึ้นในลักษณะของ Quant เพื่อหา Insight บางอย่าง ไม่ใช่แค่หาสัญญาณซื้อขายเท่านั้น เราจะเจอความมหัศจรรย์ที่ไม่คิดว่าจะมีเรื่องแบบนี้และบางคนหาคำตอบมาอธิบายสิ่งที่เกิดขึ้นไม่ได้ด้วย

การดูพฤติกรรมความคาดหวังจาก PE Ratio

PE Ratio หรือ Price to Earning เป็นอัตราส่วนเปรียบเทียบระหว่างราคาตลาดของหุ้นต่อกำไรสุทธิต่อหุ้น ที่บริษัททำได้ในรอบปีล่าสุด เป็นค่าที่จะได้ยินบ่อยที่สุด เนื่องจากสามารถนำมาเปรียบเทียบได้ทั้งหุ้นรายตัว และสภาพตลาดโดยรวม นักลงทุนจะชอบใช้ดูความถูกเพียงของหุ้นเทียบกับกำไร หรือเปรียบเทียบหุ้นนี้กับหุ้นตัวอื่น ในบางมุมสามารถดูจุดคุ้มทุนเป็นจำนวนปีได้เลย เช่น กี่ปีคืนทุน (จาก Earning) แต่เราจะใช้ PE Ratio มาประกอบการตัดสินใจดักซื้อ ดักขายในแบบ Quantitative

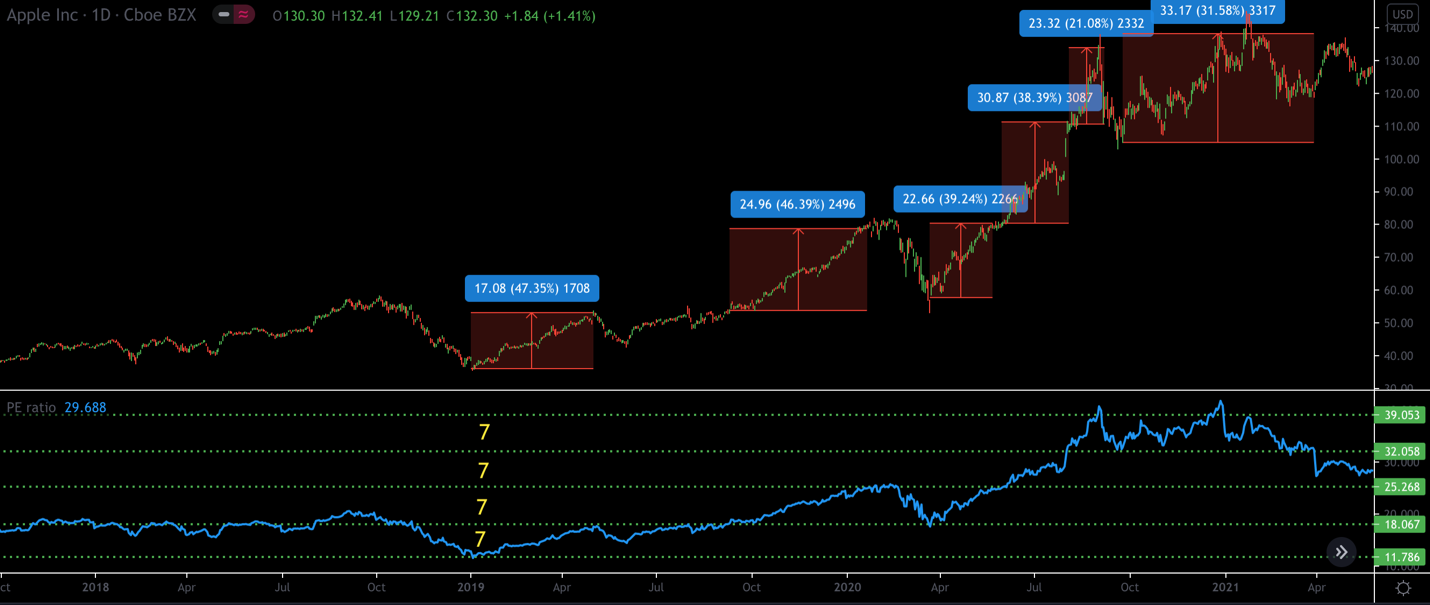

จากภาพประกอบด้านล่างนี้ เป็นการตีโซนจาก PE Ratio ก่อน จะสังเกตเห็นว่าจุดที่มีนัยยะสำคัญที่ PE มักจะมีการทดสอบบ่อย ๆ จะเป็นกรอบ ๆ แต่ละช่วงจะมีความกว้างที่ใกล้เคียงกัน หรือแม้แต่จุดสูงสุด จุดต่ำสุดแต่ละรอบก็ PE ส่วนใหญ่ก็จะลงล็อคตามกรอบแนวรับแนวต้านนี้ เมื่อเรามองขึ้นไปที่ราคาจะเห็นว่าจุดที่ PE ยึกยักตามกรอบ ทั้งบนและล่าง ราคาตรงจุดนั้นจะมีพฤติกรรมแปลก ๆ เสมอ (จุดที่มีดาวสีเหลือง) เช่นเป็นจุดสูงสุดของราคา จุดต่ำสุดของราคา จุดที่ราคาทะลุแนวขึ้นแรงลงแรง แต่เราอาจจะบอกก็ได้ว่า PE Ratio เกิดจากการคำนวณจาก ราคากับกำไร เมื่อราคาขยับขึ้นลง PE ก็ต้องมีการเคลื่อนไหวด้วยรึเปล่า ?

พฤติกรรมความคาดหวังของนักลงทุนที่พบเจอใน PE Ratio

เนื่องจากเราไม่ได้ต้องการสร้างงานวิจัยเพื่อชิงรางวัล แต่เป็นลักษณะการแชร์สิ่งที่เราพบต่อแฟน ๆ ที่ติดตามเรามานานมากกว่า ฉะนั้นตัวอย่างอาจจะไม่ได้เยอะมาก เราจะหยิบหุ้นไทยมาหนึ่งตัว หุ้นต่างประเทศหนึ่งตัว ให้พอเห็นภาพและนำไปต่อยอดกันเท่านั้นนะครับ

ตัวอย่างที่ 1 หุ้นไทย

ก่อนอื่นเลย อย่าเพิ่งดูที่ราคานะครับ ให้ดูที่พฤติกรรมของ PE ก่อน สิ่งที่ชัดเจนในเชิงตัวเลข คือ PE หุ้นตัวนี้จะขยับทีละ 8 ถ้าฐานอยู่ที่ 7 เวลาไปต่อจะวิ่งไปถึง 15 ถ้าไปต่อจะไปถึง 23, 31, 39 ตามลำดับ ในเวลาที่หุ้นแกว่งในกรอบหรือมีการปรับฐานก็จะลงมาเคลื่อนไหวในชุดตัวเลขดังกล่าวนี้เป็นส่วนใหญ่ นั้นทำให้เราสามารถนำมาประกอบการตัดสินใจเข้าซื้อ ขายจากระดับของ PE Ratio ที่มีนัยยะสำคัญ

จากภาพจะเห็นว่า เมื่อ PE ทะลุกรอบหรือสะบัดลงมาที่กรอบล่าง ราคาจึงมี Big Movement ที่เราสามารถสร้างผลตอบแทนให้พอร์ตเราได้ ซึ่งเกิดขึ้นหลายรอบรวมทั้งให้ความแม่นยำสูง ผลตอบแทนต่อรอบก็สูงอีกด้วย

ตัวอย่างที่ 2 หุ้นต่างประเทศ

พฤติกรรมแบบนี้ไม่เพียงแต่พบในหุ้นไทยเท่านั้น เรายังพบได้ในหุ้นต่างประเทศอีกด้วย ลองไปดูตัวอย่างที่ 2 กันครับ

หุ้นตัวนี้มี Gap PE Ratio ช่วงนะ 7 คือ 7, 18, 25, 32, 39 เมื่อเราหาจังหวะตอนที่ PE เล่นอยู่กรอบล่างแล้ววิ่งขึ้นสู่กรอบบน หรือทะลุกรอบบนแล้ววิ่งสู่กรอบถัดไป จะเห็น Price Movement ประมาณ 6 ครั้งที่ให้ผตอบแทนต่อรอบสูงเช่นเดียวกัน

ใช้ได้ทั้งหาเป้าหมายราคาและหาแนวรับเวลาเป็นขาลง

จากสิ่งที่เราพบเจอและใช้ตลอดไม่ใช่แค่ในตลาดขาขึ้นเท่านั้น แต่ตลาดขาลงที่มองไม่เห็นแนวรับเลย หลายครั้งลงมาทำ New Low ที่กรอบล่างของ PE หรือหากลงต่อก็จะไม่หยุดที่กลางกรอบ แต่จะวิ่งไปหยุดที่ Low ของกรอบถัดไป ทำให้เราสามารถเลือกช่วงเวลาที่จะเฝ้าระวังได้ถูก เราจะพอรู้ว่าเดี๋ยวค่อยดูก็ได้ช่วงนี้ หรือช่วงนี้ต้องติดตามใกล้ชิดหน่อยแล้ว แต่จะมีข้อจำกัดอยู่หนึ่งข้อก็คือในทุก ๆ รอบของราคาครั้งใหญ่ อาจจะมีภาวะ Zone Shift คือกรอบบนกรอบล่างขยับเมื่อจบรอบราคาครั้งใหญ่แล้วขึ้นสู่รอบใหม่ เราจะต้องปรับโซนอยู่ตลอด แต่สิ่งที่เหมือนเดิมคือชุดตัวเลข หรือความกว้างในแต่ละรอบของ PE Ratio เช่น ห่าง 10 เท่า จาก 10,20,30,40 เมื่อ Zone Shift อาจจะขยับเป็น 47 แล้วลดทีละ 10 คือ 47, 37, 27 เป็นต้น

จากตัวอย่างและวิธีการที่เราแชร์ไปเป็นเพียงข้อสังเกตที่เราใช้ส่วนตัวเท่านั้น การลงทุนมีความเสี่ยง โปรดศึกษาข้อมูลอื่น ๆ ก่อนการตัดสินใจลงทุนทุกครั้งนะครับ

ZIPMEX

ติดตาม FINNOMENA Podcast ได้ทุกช่องทางที่คุณมี

App Spotify

https://finno.me/spotify

App Google podcasts

https://finno.me/googlepodcast

Apple podcast

https://finno.me/applepodcast

App Soundcloud

https://finno.me/soundcloud

Podbean

https://finno.me/podbean

Youtube

https://finno.me/youtubepodcast