Quantable Researcher Podcast Ep23 : เจาะลึกข้อมูลกองทุนป้องกันความเสี่ยงในคริปโทฯ (Crypto Hedge Fund) Style Quantable

กองทุน Hedge Fund มีชื่อเสียงมายาวนานในแง่ความรวดเร็ว ความอิสระในกลยุทธ์การลงทุน รวมถึงผลตอบแทนย้อนหลังที่โดดเด่น (แต่ไม่ใช่ทุกกองที่จะทำผลตอบแทนได้ดีจนชนะตลาด) พอมีสินทรัพย์ชนิดใหม่อย่าง Cryptocurrency เกิดขึ้น แล้วผลตอบแทนย้อนหลังก็สูงมาก จนเข้าตานักลงทุนหลายคน แต่จะลงทุนเองก็อาจจะไม่มีเวลาดูแลเพราะตลาดนี้เปิด 24 ชั่วโมง 7 วันทำการ จึงมีกองทุนมากมายถือกำเนิดขึ้นเพื่อเอาใจนักลงทุนและพยายามสร้างความแตกต่างให้กองของตัวเองด้วยผลตอบแทนจาก Cryptocurrency เช่น กองทุน Hedge Fund ซึ่งในบทความนี้เราจะมาตีแผ่เรื่องนี้กันครับ

กองทุน Hedge Fund ที่ลงทุนใน Cryptocurrency มีบ้างไหม ?

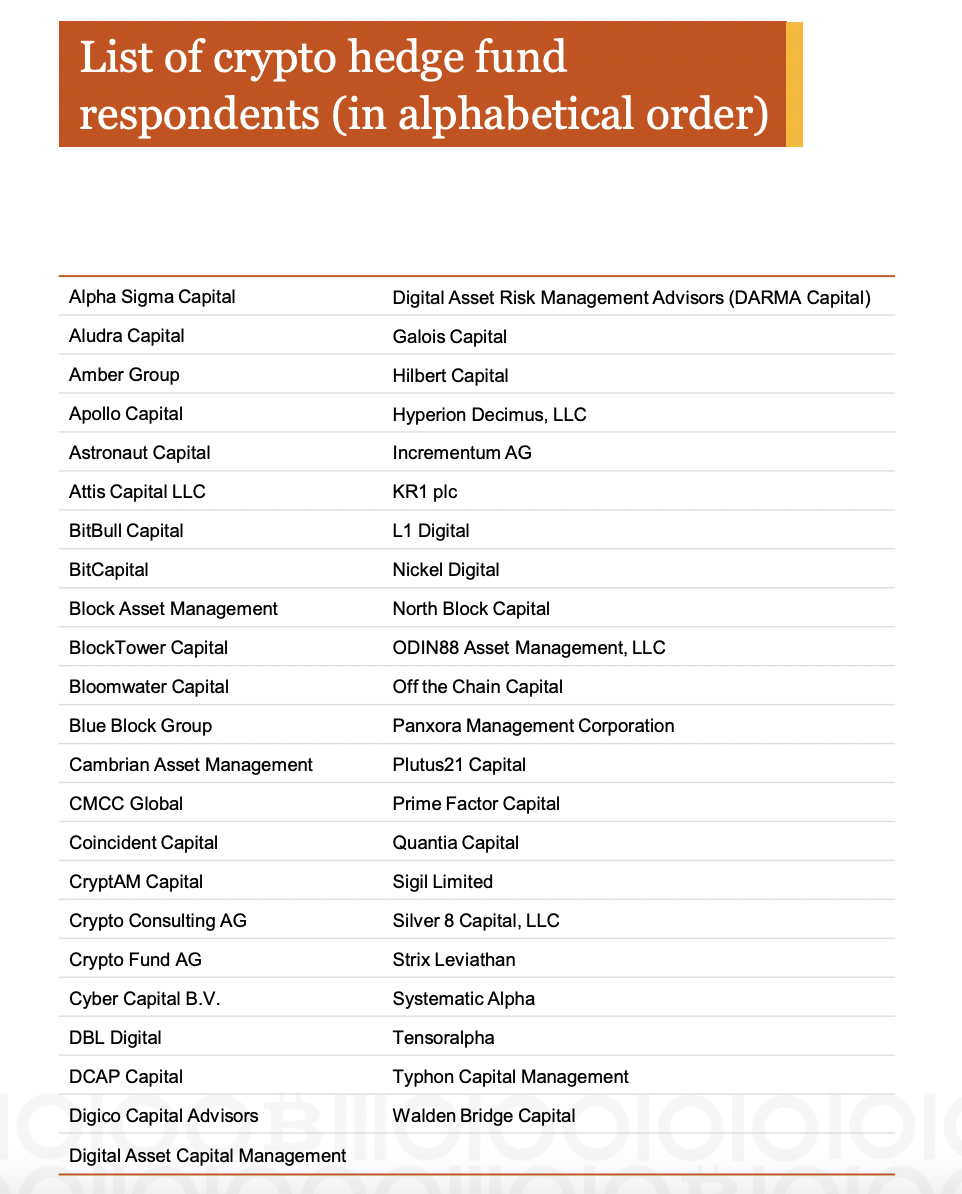

หลายท่านอาจยังไม่ทราบว่ากองทุน Hedge Fund ที่ลงทุนใน Cryptocurrency มีมากพอสมควร (ที่เปิดเผยข้อมูล) ยังไม่นับรวมกับ Private Funds และกองทุนประเภทอื่น ๆ จากงานวิจัยต่างประเทศชุดหนึ่งที่ค้นคว้าข้อมูลโดย PWC พบว่าในปัจจุบันมีกองทุน Hedge Fund ดังต่อไปนี้

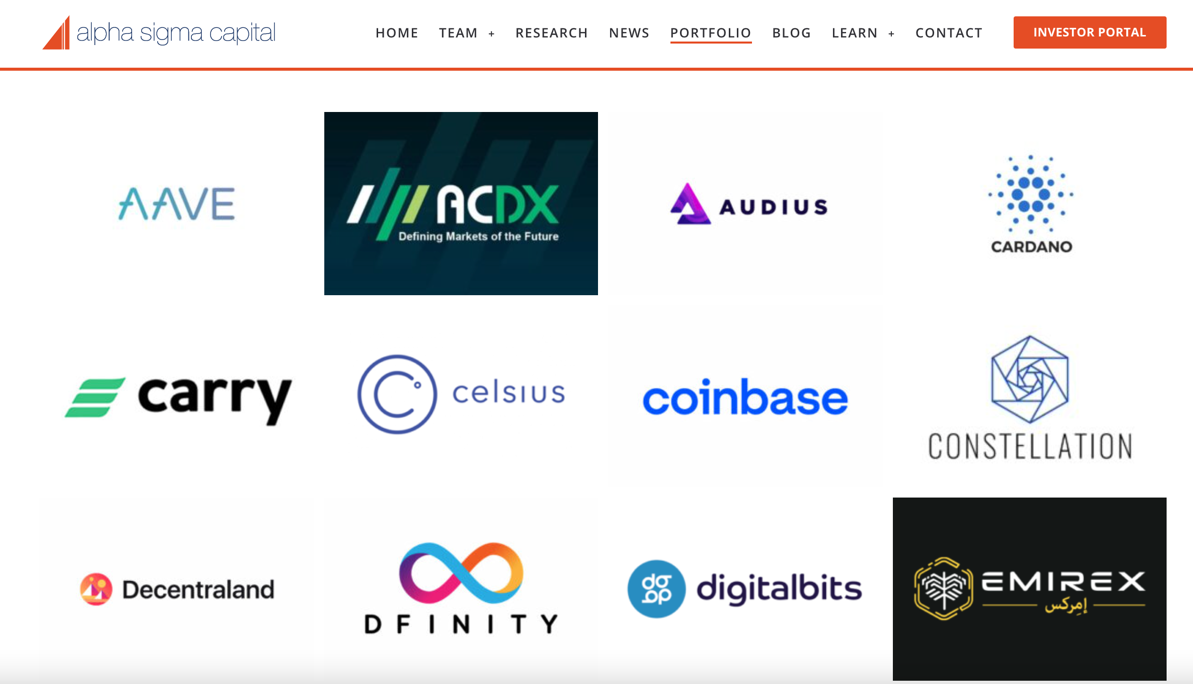

แม้จะดูไม่เยอะเท่าสินทรัพย์ชนิดอื่น ๆ ในอดีตอย่างหุ้นและทองคำ แต่ก็สังเกตเห็นได้ชัดเจนว่าสินทรัพย์ดิจิทัลนั้นมีคนสนใจเข้าไปเป็นส่วนหนึ่งมากพอสมควร และเมื่อเข้าไปดูไส้ในของกองก็ไม่ได้มีแค่ Bitcoin หรือเหรียญขนาดใหญ่เท่านั้น แต่มีลักษณะของการกระจายพอร์ตไปใน Cryptocurrency หลากหลายชนิด ยกตัวอย่างเช่น Alpha Sigma Capital (ที่เลือกดูกองนี้เนื่องจากเป็นชื่อแรกในลิสต์รายการ)

ภายในพอร์ตของ Hedge Fund มีหลายตัวมาก ทั้งเหรียญหลัก เหรียญ DeFi เหรียญที่เป็นศูนย์ซื้อขายสินทรัพย์ดิจิทัล แต่ทั้งหมดนั้นล้วนเป็นสินทรัพย์ดิจิทัลแทบทั้งสิ้น

นักลงทุนที่ลงใน Crypto Hedge Fund เป็นใครกันแน่ ?

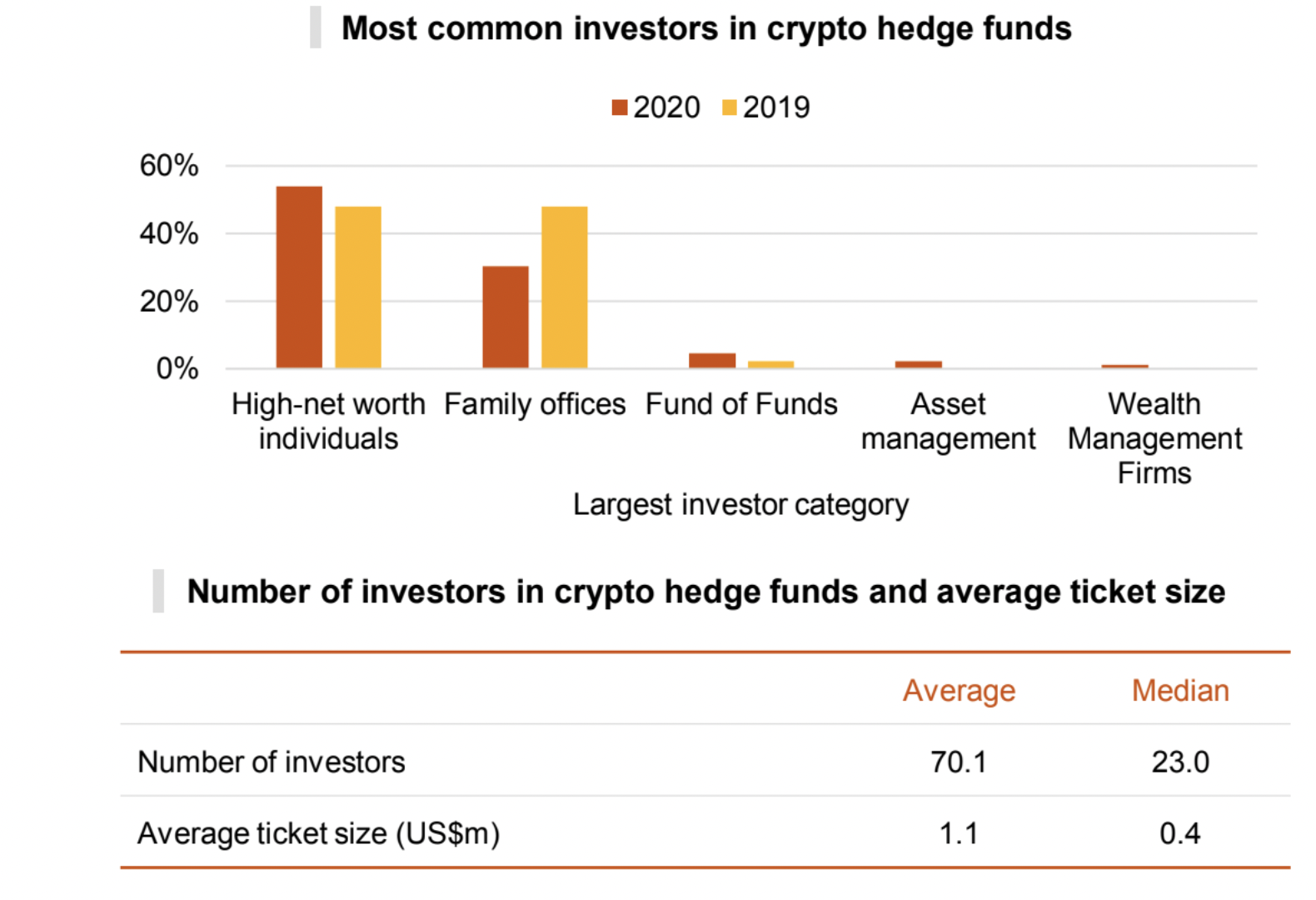

ก่อนหน้านี้คนที่สนใจสินทรัพย์ดิจิทัลจะเป็นกลุ่มเฉพาะเพียงเท่านั้น และเริ่มขยับขนาดวงกว้างขึ้นเรื่อย ๆ ไม่ว่าจะเป็นนักลงทุนรายใหญ่หรือนักลงทุนสถาบัน จากการเก็บรวบรวมข้อมูลของงานวิจัยจาก PWC พบว่ากลุ่มของนักลงทุนในกองทุนป้องกันความเสี่ยง(Hedge Fund) มีดังนี้

ในปี 2019 และปี 2020 พบว่ากลุ่มนักลงทุนประมาณ 50 % เป็นกลุ่ม High Net Worth หรือผู้ที่มีสินทรัพย์สูง รองลงมาคือ Family Offices, Fund of Funds, Asset Management, Wealth Management Firms ตามลำดับ อาจจะเพราะกลุ่มของ High Net Worth มีสินทรัพย์จำนวนมาก จึงพยายามมองหาการกระจายเงินและมองหาโอกาสในการสร้างผลตอบแทนที่สูงขึ้น แต่การจะลงทุนในสินทรัพย์ชนิดนี้เองก็ขาดเวลาในการติดตามสถานการณ์จึงเลือกใช้บริการกองทุน Hedge Funds ก็เป็นไปได้เช่นกัน

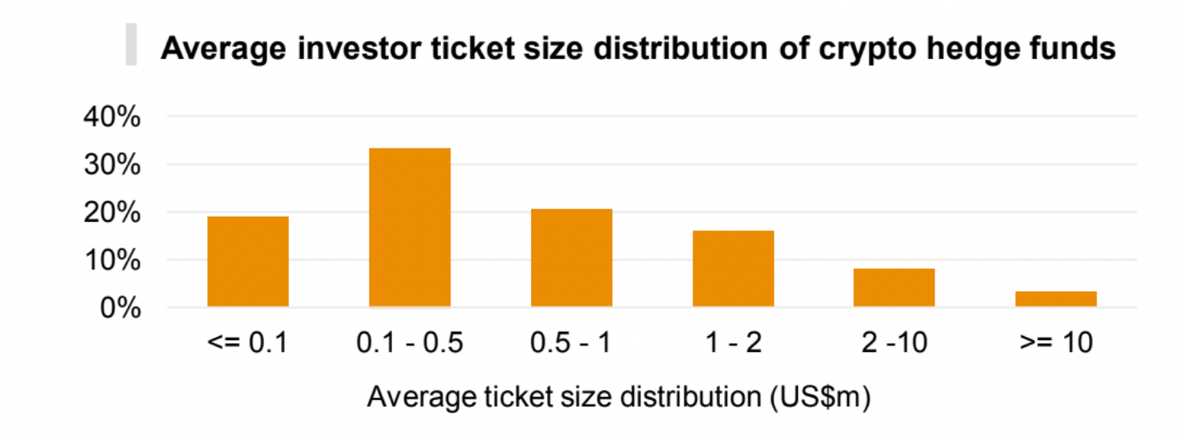

นักลงทุนใน Crypto Hedge Fund ใส่เงินเฉลี่ยต่อคนเท่าไหร่ ?

เมื่อรู้ข้อมูลของผู้ที่สนใจ Crypto แล้วว่าเป็นกลุ่ม High Net Worth เรามาดูในแง่ของเม็ดเงินลงทุนกันว่าต่อคนเฉลี่ยลงเงินกันคนละเท่าไหร่ จากรายงานดังกล่าวข้อมูลที่ได้ปรากฏว่า 30% จะมีเม็ดเงินลงทุนต่อคน 1 แสนถึง 5 แสนดอลลาร์สหรัฐ รองลงมาคือ 5 แสนถึง 1 ล้านดอลลาร์สหรัฐหรือประมาณ 30 ล้านบาท ส่วนเม็ดเงินที่มากกว่า 10 ล้านดอลลาร์หรือ 300 ล้านบาทต่อคนมีประมาณ 3 % นั่นทำให้เราเห็นว่ามีคนมั่นใจในสินทรัพย์ดิจิทัลมากในระดับหนึ่ง ระดับที่ใส่เม็ดเงินขนาดนี้เข้ามาหรืออีกกรณีคืออาจจะเป็น เงินเพียง 1-5 % ของพอร์ตรวมของพวกเขาก็ได้

กลยุทธ์ของ Crypto Hedge Fund และผลตอบแทนย้อนหลัง

ข้อมูลสุดท้ายที่เราสงสัยและอยากรู้เป็นพิเศษคือกองทุนเหล่านี้สามารถทำผลตอบแทนได้มากน้อยแค่ไหน เมื่อเทียบกับการซื้อแล้วถือเฉย ๆ เพราะจากที่เราทำการทำสอบย้อนหลังมาเห็นได้ชัดว่า การซื้อแล้วถือเฉย ๆ ผ่านช่วงเวลาทั้งดีและไม่ดีให้ผลตอบแทนทบต้นที่สูงกว่าแบบเล่นท่ายาก แต่จะต้องแลกมาด้วยการเจอ Max Drawdown % ที่สูงเช่นเดียวกัน ส่วนวิธีอื่นสามารถลดความผันผวนของพอร์ตลงได้แต่ผลตอบแทนต่อปีก็จะลดลงไปด้วย เราลองมาดูข้อมูลผลตอบแทนของกองทุน Hedge Funds ในกลยุทธ์ที่แตกต่างกันบ้างว่าผลตอบแทนเป็นเช่นไร

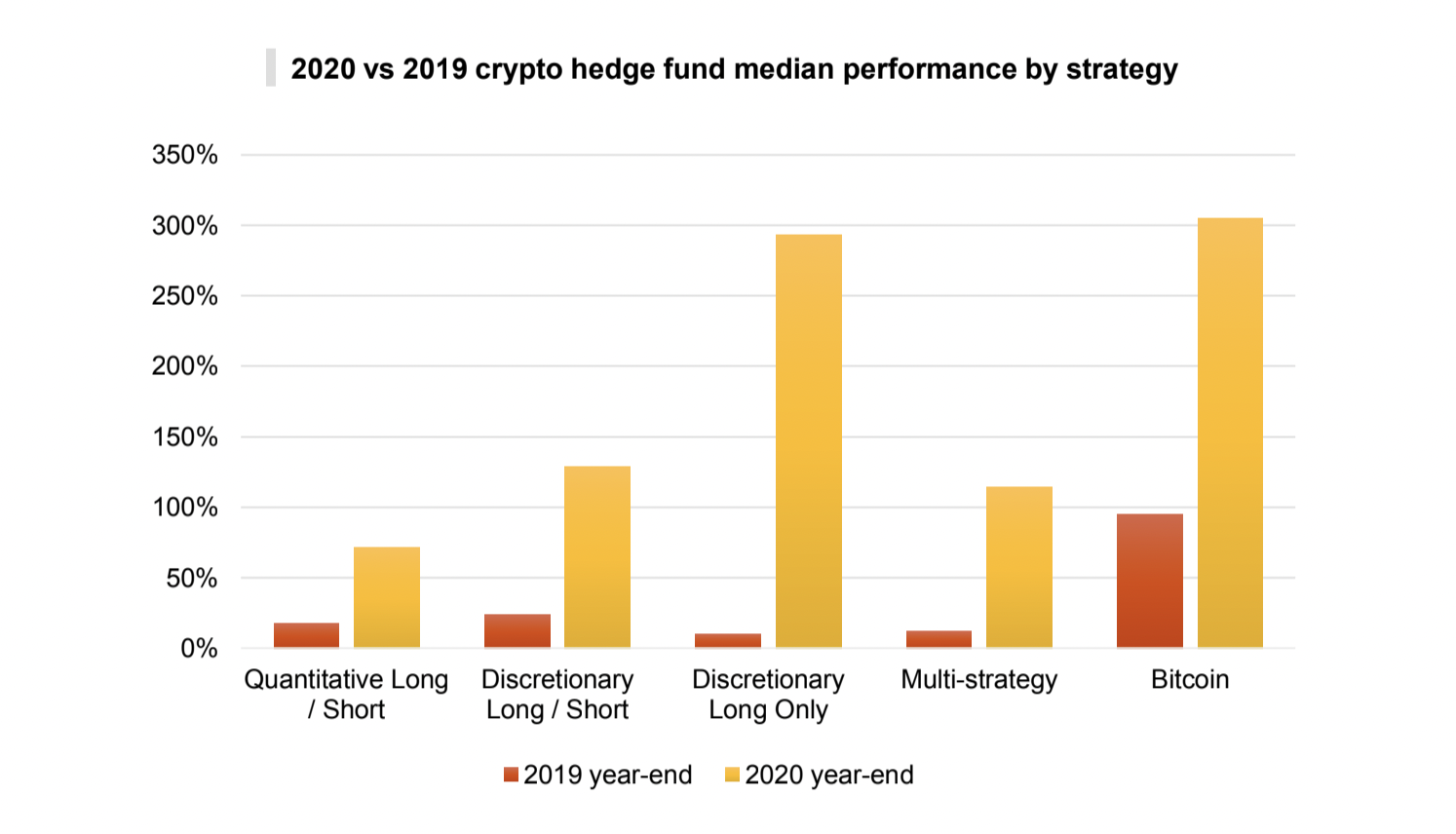

จากภาพเป็น 5 กลยุทธ์กว้าง ๆ เช่น Long/Short แบบเป็นระบบ, Long/Short แบบพิจารณาสถานการณ์ครั้งต่อครั้ง, Long Only, กลยุทธ์ผสมผสาน และสุดท้ายคือซื้อแล้วถือยาว ตารางสีส้มคือผลตอบแทนปี 2019 สีเหลืองคือปี 2020 แต่ในที่นี้ไม่ได้ใส่เรื่องความผันผวนมาให้เราจึงพิจารณาได้แค่มุมเดียวเท่านั้นคือ Return per year หากดูแค่ในปี 2020 กลยุทธ์การ Long Only หรือเล่นหน้าซื้อเท่านั้นไม่มีการ Short Sell ให้ผลตอบแทนที่โดดเด่นกว่าวิธีการอื่น ๆ ส่วนการซื้อถือยาวหรือ Buy and Hold กลับให้ผลลัพธ์ที่ดีกว่าทั้ง 2 ปี นั่นทำให้เห็นว่าราคา Bitcoin นั้นมีแนวโน้มที่ชัดเจนคือขึ้นต่อเนื่อง อาจจะมีลงแรงบ้างแต่สุดท้ายก็สามารถกลับมาได้ ทำให้การเลือกกอดเอาไว้เฉย ๆ ให้ผลลัพธ์ที่ดีกว่าการกระโดดไปกระโดดมา ซึ่งทำให้เม็ดเงินหายไปพอสมควร แต่แน่นอนว่ายังไม่เห็นในมุมของความผันผวนระหว่างถือครองเช่นกันครับ

“การลงทุนไม่มีการให้คะแนนท่ายาก” เพราะฉะนั้นในหลาย ๆ ครั้งการพยายามคิดทำง่าย ๆ ทำง่าย ๆ แต่เน้นความสม่ำเสมออาจจะให้ผลลัพธ์ที่ดีกว่าก็ได้ครับ

ZIPMEX

ติดตาม FINNOMENA Podcast ได้ทุกช่องทางที่คุณมี

App Spotify

https://finno.me/spotify

App Google podcasts

https://finno.me/googlepodcast

Apple podcast

https://finno.me/applepodcast

App Soundcloud

https://finno.me/soundcloud

Podbean

https://finno.me/podbean

Youtube

https://finno.me/youtubepodcast