Quantable Podcast EP9 : เทคนิคการหาเป้าหมายราคาจากความผันผวนในอดีต แบบ Quantitative

หากจะพูดถึงศาสตร์ที่ใช้ในการวิเคราะห์การลงทุนที่ได้รับความนิยมในประเทศไทยตั้งแต่อดีตจนถึงปัจจุบันก็จะแบ่งออกเป็นสองศาสตร์ก็คือ

- การวิเคราะห์ปัจจัยพื้นฐาน (Fundamental analysis)

- การวิเคราะห์ปัจจัยทางเทคนิค (Technical analysis)

ในบทความนี้ของเราจะมาแชร์และขยายความศาสตร์ที่สองหรือการวิเคราะห์ปัจจัยทางเทคนิค ในมุมที่หลายคนไม่เคยทราบหรืออาจจะไม่เคยเห็นมาก่อน

การวิเคราะห์ทางเทคนิคคืออะไร

การวิเคราะห์ปัจจัยทางเทคนิค (Technical Analysis)

เป็นการศึกษาพฤติกรรมของราคาหุ้น หรือพฤติกรรมของตลาดใน อดีตโดยใช้หลักสถิติ เพื่อนํามาใช้คาดการณ์พฤติกรรมการ เคลื่อนไหวของราคาหุ้นในอนาคต และช่วยให้ผู้ลงทุนหาจังหวะการ ลงทุนที่เหมาะสม โดยข้อมูลหลักที่ใช้ในการวิเคราะห์ทางเทคนิค ได้แก่ระดับราคา และปริมาณการซื้อขาย (ที่มา ตลาดหลักทรัพย์แห่งประเทศไทย)

คนที่สนใจวิธีการนี้ ยิ่งศึกษา ยิ่งลงลึก ยิ่งงง เพราะมันจะมีเรื่องให้เราต้องเรียนเยอะแยะมากมาย ทั้งเรื่องของรูปแบบราคา อินติเคเตอร์อีกล้านแปดอย่าง เรียนอีก 10 ปีก็ยังรู้ไม่ครบทั้งหมด นั่นทำให้คนที่สนใจอย่างจริงจังเริ่มท้อ หรืออีกกลุ่มหนึ่งเมื่อเรียนไปแล้ว ไม่เข้าใจอย่างแท้จริง นำไปปรับใช้ไม่ได้ ก็ตีความว่าเรื่องนี้ไม่โอเค

ในบทความนี้ของเราจะยกตัวอย่างการวิเคราะห์ทางเทคนิคในเชิงของสถิติ ความมีนัยยะสำคัญทางสถิติ การตีความพฤติกรรมราคาโดยใช้ข้อมูลสถิติในอดีต เพื่อหานัยยะบางอย่าง ซึ่งแตกต่างกับที่ทุกคนเข้าใจ ที่ทุกคนคิดกันไปว่าเทคนิคอลคือศาสตร์พยากรณ์ที่ “ทำนายอนาคต” ได้แม่นยำ

แล้วจากข้อสังเกตุนี้หากนักลงทุนที่ไม่มีพื้นฐานของสาย Quantitative ก็ยังสามารถนำไปทำความเข้าใจ ศึกษากันได้เองแบบไม่ยากเกินไปนัก พูดง่ายๆคือเป็น Quantitative เป็นการวิเคราะห์เชิงตัวเลขแบบไม่ต้องเขียน Code เป็นก็เอาไปใช้ได้ครับ

Historical volatility (HV)

เทคนิคง่ายๆตัวนี้ที่อยากจะแชร์กับทุกคนคือ การวัดความผันผวนในอดีต (ตรงกับนิยามของเทคนิคอลในเรื่องการศึกษาพฤติกรรมในอดีต) เพื่อนำมาหาจุดที่มีนัยยะสำคัญทางสถิติ ค่าทางสถิติในอนาคต ตามตัวอย่างง่ายๆดังนี้ครับ

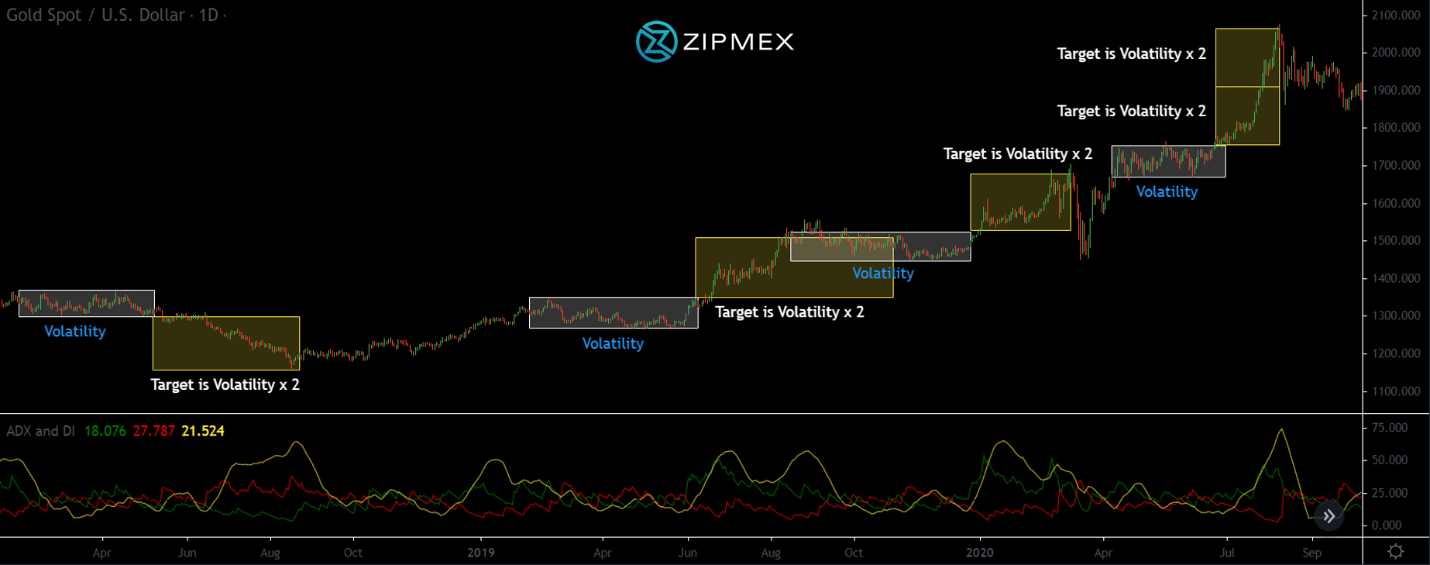

จากตัวอย่างนี้เราจะขอหยิบสินทรัพย์อย่างทองคำซึ่งเป็นสินทรัพย์ที่มีมาอย่างยาวนาน ได้รับการยอมรับ มีนักลงทุน นักเก็งกำไรเข้ามา Take Action อยู่เสมอ โดยมีวิธีการดูง่ายๆดังนี้ครับ

- หาช่วงที่สินทรัพย์นั้นๆมีความผันผวนต่ำ (ใช้เครื่องมืออย่าง ADX มาช่วยในการตีความ)

- หากรอบความกว้างของความผันผวนในช่วงเวลานั้น (การศึกษาพฤติกรรมในอดีต)

- เมื่อราคามีการ Movement ออกไปจากจุดนั้น เราพอที่จะ Expect ได้ว่า จากค่าความผันผวนในอดีตที่มีนัยยะสำคัญ เค้าจะเคลื่อนไหวไปในทิศทางนั้นเป็นจำนวนเท่าของ Historical volatility (HV) ที่สังเกตุเห็นได้ชัดจากตัวอย่างนี้คือจะ Move ครั้งละ 2 เท่าของความผันผวน ซึ่งเราสามารถนำมาเป็นจุดสังเกตุ จุดเฝ้าระวัง เพื่อ Take Action ในอนาคตได้

จากเทคนิคตรงนี้ถ้าใครสามารถเขียน Code เพื่อทดสอบได้ก็สามารถหาความสัมพันธ์ของค่าความผันผวนในอดีตแล้ววัด Target ในการทยอยขาย ทยอย Rebalance ก็ได้เช่นเดียวกัน

ราคายิ่งสูงไม่ได้แปลว่ายิ่งเสี่ยง แต่แปลว่าความคุ้มค่าน้อยลง

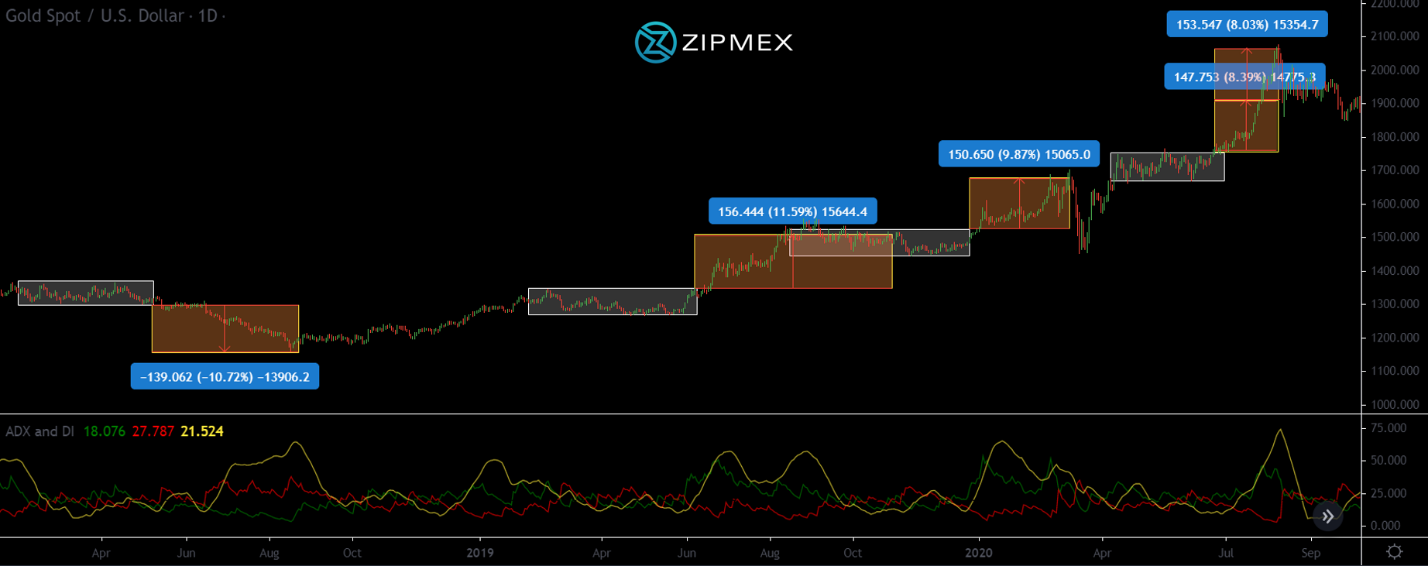

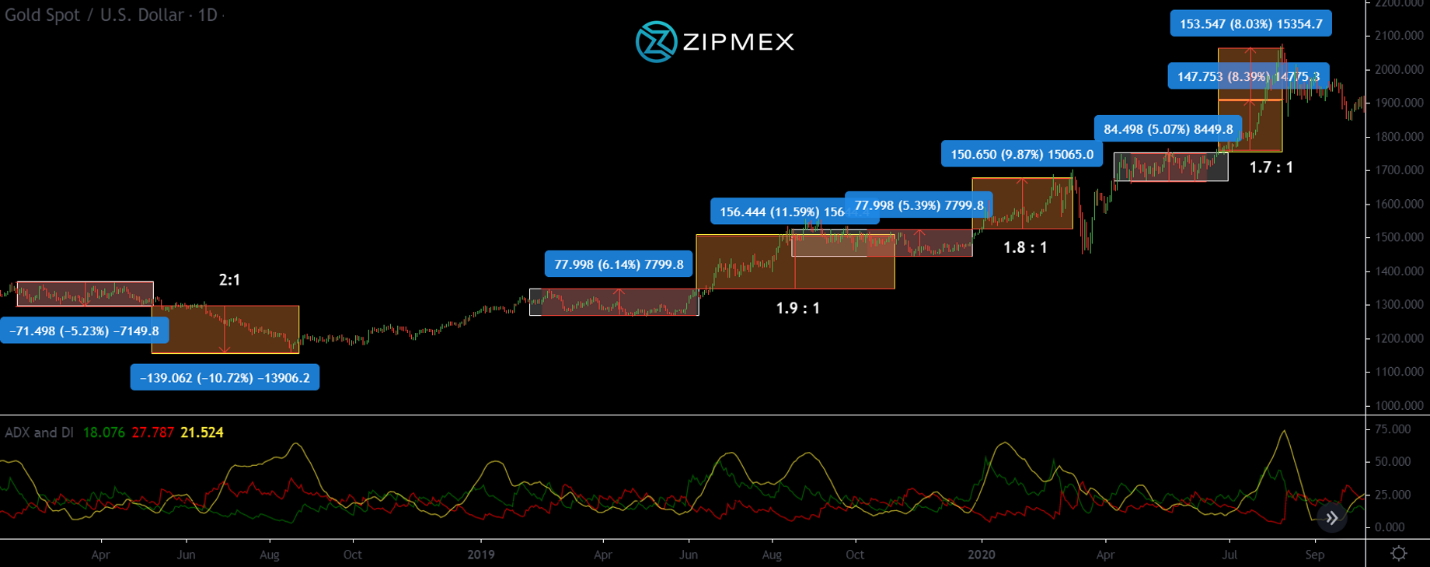

เราจะสังเกตุได้ชัดเจนว่า Target จากการเอาค่าความผันผวนมาคูณ 2 หรือ 2 เท่าของความผันผวน พูดสลับไปสลับมาให้งงเล่นๆนี่แหละ คือกล่องสีทองๆ เมื่อราคาสูงขึ้นเรื่อยๆ กรอบการแกว่งตัวจะกว้างเท่ากันแทบทุกครั้ง แต่ถ้านับเป็น % การเคลื่อนไหว ยิ่งราคาสูงขึ้น Reward ก็จะยิ่งต่ำลง จากที่เคยได้กำไรครั้งละ 12% ก็จะเหลือ 10% เหลือ 9% เหลือ 8% ในขณะที่การฟอร์มตัวในกล่องสีขาว ยังคงเท่าเดิม ถ้าเราคำนวณ Risk เทียบ Reward ความคุ้มค่าจะลดลงเรื่อยๆ ตามภาพประกอบด้านล่างนี้

เมื่อนำสิ่งนี้มาประกอบกับบทความเก่าๆของเราในเรื่องการบริหารหน้าตัก ยิ่งราคาต่ำ + ความผันผวนต่ำ เราจะซื้อสินทรัพย์นั้นเยอะหน่อย ถ้าราคาสูงขึ้น+ความผันผวนที่ต่ำ เราก็จะซื้อสินทรัพย์นั้นน้อยลงมาหน่อย แต่ถ้าเป็นช่วงราคาสูง+ความผันผวนสูง ถึงมีสัญญาณซื้อเราก็จะซื้อสินทรัพย์นั้นน้อยมากๆ การทำแบบนี้ก็เหมือนเป็นกลไลอัตโนมัติที่จะคอยปกป้องพอร์ตเราอยู่ตลอดเวลา ไม่ให้ Overtrade ไม่ให้เสี่ยงมากเกินไปนั่นเองครับ

Quantitative ไม่ใช่แค่การเขียน Code

จากเนื้อหานี้ของเรา ต้องการจะสื่อว่าการลงทุนแนวนี้ไม่จำเป็นต้องเริ่มต้นด้วยการ Coding เสมอไป เพียงแต่เราจะมีวิธีการคิด วิธีการค้นคว้า การหาคำตอบ ในเชิงรูปธรรม วัดได้ ตรวจสอบได้ ซึ่งในท้ายที่สุดมันจะกลายเป็นหลักให้เรายึด เมื่อเจอตลาดการลงทุนที่ผันผวนและแปรปรวนอยู่ตลอดเวลาขนาดนี้ การมีหลักยึดดีๆที่เราเข้าใจมันอย่างถ่องแท้จะช่วยให้เราไม่ถูกพายุโหมกระหน่ำจนล้มหายตายจากตลาดนี้ไปครับ

ZIPMEX

ติดตาม FINNOMENA Podcast ได้ทุกช่องทางที่คุณมี

App Spotify

https://finno.me/spotify

App Google podcasts

https://finno.me/googlepodcast

Apple podcast

https://finno.me/applepodcast

App Soundcloud

https://finno.me/soundcloud

Podbean

https://finno.me/podbean

Youtube

https://finno.me/youtubepodcast