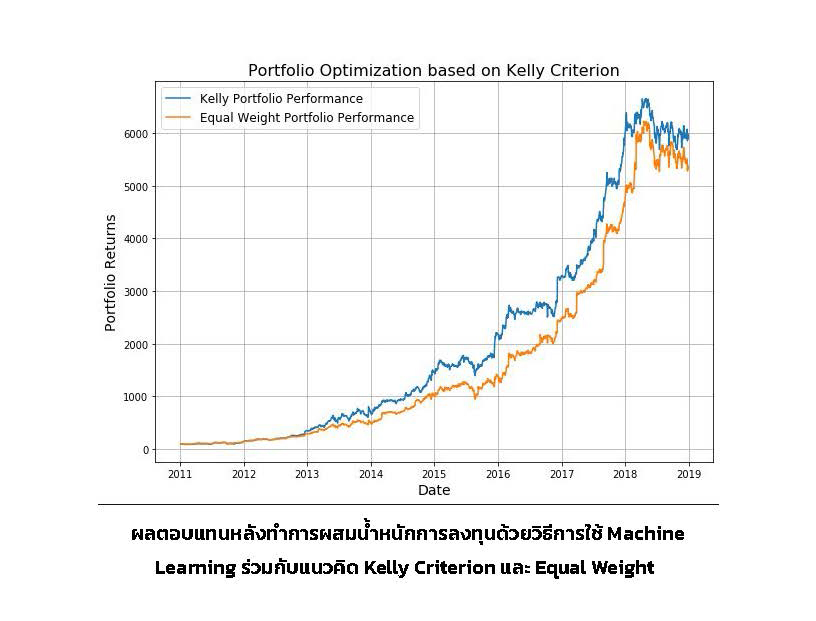

Quantable Podcast EP8 : กำหนดน้ำหนักการลงทุนแบบไหนสร้างผลกำไรได้ดีกว่ากันระหว่าง Fix % กับ Volatility

นักลงทุนทุกท่านคงทราบดีว่า “น้ำหนักการลงทุนที่ดี” มีผลต่อพอร์ตของตัวเองมากแค่ไหน หากลงลึกเกี่ยวกับโมเดลการจัดพอร์ต การบริหารเงินทุนนั้นคงต้องถึงกับเขียนหนังสือออกเป็นเล่มๆกันเลยทีเดียว แต่ในบทความนี้ของเราจะหยิบเพียงบางส่วนที่ง่ายและมีประสิทธิภาพมากพอที่เพื่อนๆจะนำไปศึกษาต่อยอดในอนาคตได้ครับ นั่นคือการกำหนดน้ำหนักการลงทุนแบบคงที่หรือขอตั้งคำศัพท์ให้เข้าใจง่ายๆว่า Fix % เช่น เงิน 100 บาทเรากำหนดไปเลยว่าจะลงสินทรัพย์นี้กี่% 5% 10% ก็ว่ากันไป ซึ่งเป็นวิธีที่ง่ายต่อความเข้าใจ ง่ายในการนำไปใช้และเป็นการ Reinvest แบบอัตโนมัติ แต่ข้อเสียคือไม่ได้นำสภาวะตลาด ความผันผวนของสินทรัพย์นั้นเข้ามาร่วมพิจารณาด้วยเลย กับอีกแบบคือการกำหนดน้ำหนักการลงทุนโดยนำความผันผวนหรือความเสี่ยงของสินทรัพย์นั้น ในเวลานั้น มาเป็นตัวกำหนดว่าจะซื้อสินทรัพย์นั้นมากน้อยเพียงใด ถ้าอยากรู้ว่าแบบไหนได้ผลลัพธ์ที่ดีกว่ากันตามเข้ามาอ่านกันเลยครับ

มีเทคนิคที่ดีก็พอ จะใส่ใจ Money Management ทำไม

หลายคนอาจจะคิดว่าขอเพียงแค่มีเทคนิคเทพ กลยุทธ์เทพ ก็น่าจะสามารถสร้างพอร์ตขึ้นมาได้แล้วนี่นา จะไปปวดหัวเรื่องการบริหารเงินทำไมกัน แต่หากเราศึกษาให้ลึกลงไปอีกนิดจะเห็นว่านักลงทุนที่มีประสบการณ์มานาน ผ่านร้อนผ่านหนาว ผ่านวิกฤตแย่ๆยากๆมานับไม่ถ้วน เค้าจะพูดเป็นเสียงเดียวกันว่าการบริหารเงินที่ดี การวางพอร์ตที่ดีคือเคล็ดลับการทำกำไรอย่างยั่งยืน มีคำๆหนึ่งจากบุคคลที่ผมเคารพพูดเอาไว้ว่า “การปิดประตูเจ๊งและเร่งกำไร” ในระยะยาวคือการให้ความสำคัญกับ Money Management นี่เอง (เพราะลำพังแค่การมี Stop Loss และ Let Profit Run จากเทคนิคอลอย่างเดียวเป็นแค่องค์ประกอบหนึ่งเท่านั้น

Fix % VS Volatility

สมมติฐานและงื่อนไขที่เรากำหนดคือ

- เงินลงทุนเริ่มต้น 1 ล้านบาท

- ช่วงเวลาที่ทดสอบ 1/1/2015-31/10/2020

- กลยุทธ์การซื้อขาย Donchian Channel

- สินทรัพย์ที่ทดสอบ Cryptocurrency 6 ชนิด

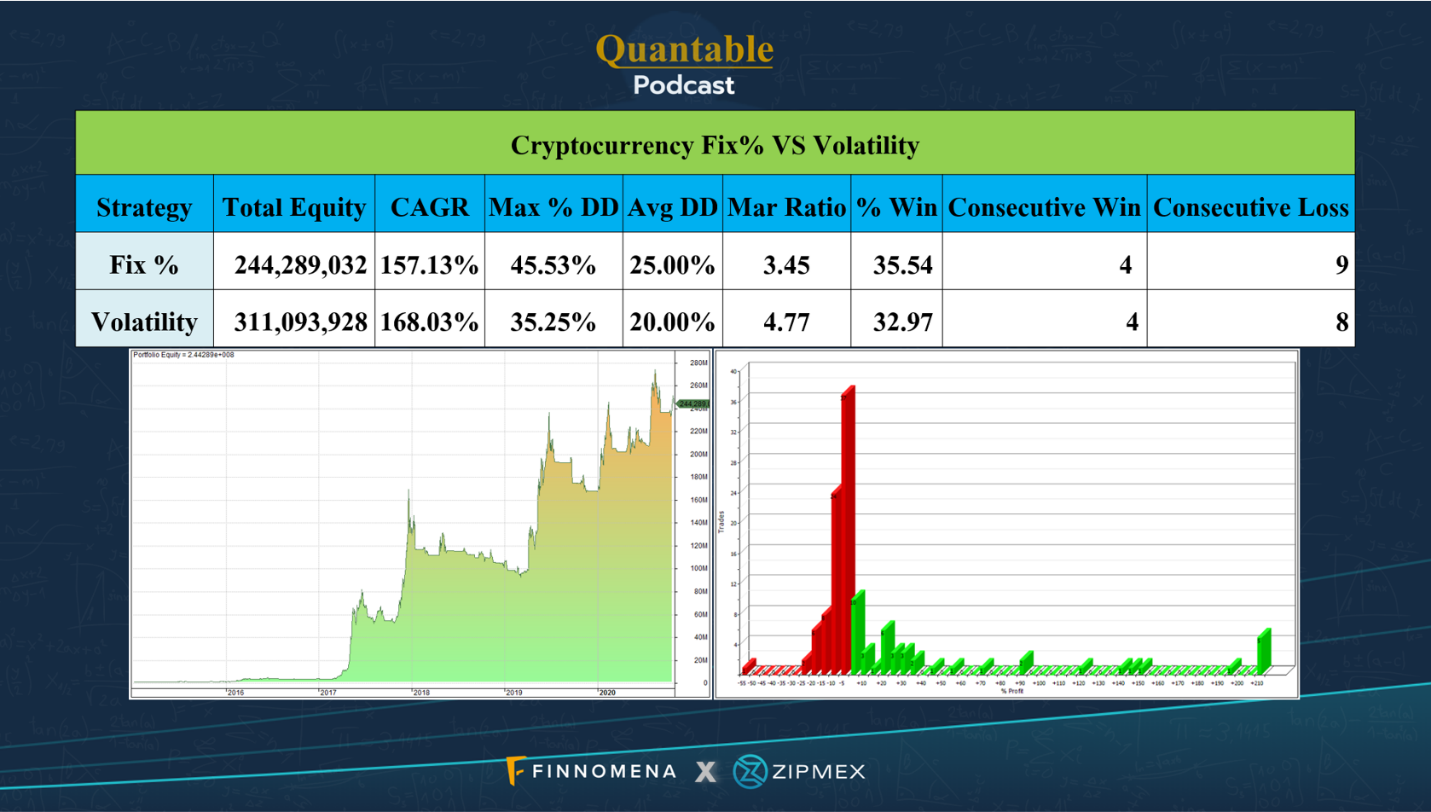

เรามาดูผลลัพธ์กันครับ

จากภาพประกอบนี้จะสังเกตุเห็นว่าการกำหนดน้ำหนักการลงทุนแบบ Fix % เอาไว้ที่ 20 % ต่อหนึ่งตัว พูดง่ายๆคือในพอร์ตเราจะลงทุนเต็มที่ได้เพียง 5 เหรียญเท่านั้น ซึ่งการกำหนดแบบนี้ง่ายต่อการทำความเข้าใจ ง่ายต่อการใช้จริงเพราะไม่ต้องคำนวณอะไรมากมาย แต่ข้อเสียคือเราไม่ได้นำความผันผวนหรือความเสี่ยงของแต่ละเหรียญเข้ามาคำนวณเลย เราจะทราบดีว่าช่วงเวลาเดียวกันแต่สินทรัพย์แต่ละตัวก็มีความผันผวนไม่เท่ากัน ฉะนั้นไม่ Make Sense เลยที่เราจะซื้อเหรียญที่ผันผวนสูงเท่ากับเหรียญที่ผันผวนต่ำๆ

ผลลัพธ์ที่ได้ออกมาเป็นดังนี้ครับ

Position Sizing Fix %

จากเงินตั้งต้นสามารถขยับขึ้นไปได้พอสมควรเพราะสินทรัพย์ดิจิทัลในช่วง 5-6 ปีนี้ร้อนแรงมากๆ จาก 1 ล้านขึ้นไปถึง 244 ล้าน คิดเป็นผลตอบแทน 157% ต่อปี Max DD ก็สูงถึง 45.53% ถือว่าเยอะเอาเรื่อง ใครจะสามารถทนการขาดทุนขนาดนี้ได้ แค่พอร์ตลบไป 10% ก็เครียดจะแย่แล้ว นี่ลบไปถึง 45% แหนะ แต่หากเราดูเฉพาะค่าเฉลี่ย DD นั้นจะอยู่ประมาณ 25% เท่านั้นเอง ในส่วนของ %Win ไม่ได้เยอะเท่าไหร่เพียงแค่ 35% แปลว่าเทรด 100 ครั้งถูกทางแค่ประมาณ 35 ครั้งแต่ที่พอร์ตยังสามารถเติบโตได้เป็นเพราะการหยุดขาดทุนเมื่อจำเป็นและปล่อยให้กำไรได้ทำงานต่อไปเรื่อยๆ แล้วในบทความนี้เราจะขอเพิ่ม Ratio 2 ตัวก็คือ Consecutive Win & Consecutive Loss หรือกำไรติดกันกี่ครั้ง ขาดทุนติดกันกี่ครั้ง อย่างในผลการทดสอบนี้บอกว่า มีกำไรติดกัน 4 ครั้งและขาดทุนติดกัน 9 ครั้งเพื่อที่เราจะได้มาทำความเข้าใจสิ่งที่อาจจะต้องเจอในอนาคตว่าโอกาสและความน่าจะเป็นคืออะไรบ้าง

ส่วนรูปประกอบด้านซ้ายล่างเป็นกราฟการเติบโตของเงินทุน และด้านขวาคือกราฟการกระจายตัวของผลตอบแทน ซึ่งแท่งสีแดงๆที่สูงที่สุดนั้นมีความถี่สูงถึง 37 ครั้ง เฉลี่ยอยู่ที่ประมาณ -5% แปลว่าเรามีการขาดทุนประมาณ 5% จากวิธีการนี้ และมีการขาดทุนสูงสุดถึง -55% 1 ครั้ง แต่ที่พอร์ตยังคงเติบโตได้เพราะเรามีวินัยในการทำตามระบบ ผลกำไรครั้งสำคัญจึงกลบการขาดทุนเล็กๆไปได้ทั้งหมด

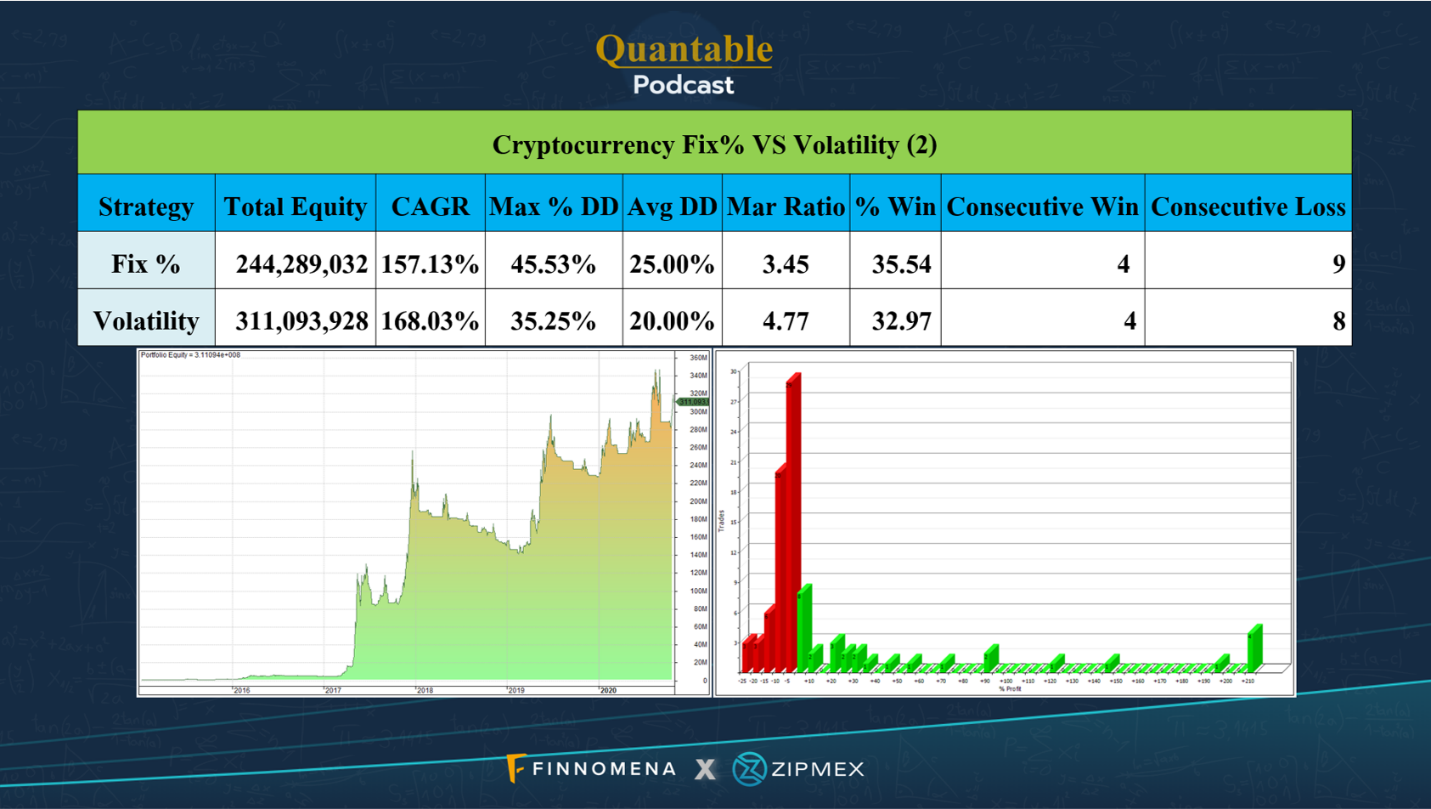

Position Sizing Volatility

ต้องขออธิบายก่อนว่าไอเดียการใช้ค่าความผันผวนนี้นำมาใช้อย่างไร เราเลือก Indicator ที่ชื่อว่า ATR มาคำนวณว่า ในช่วงเวลานั้นสินทรัพย์ที่มีสัญญาณซื้อ มีความผันผวนมากแค่ไหน หลังจากนั้นเราจะกำหนดเอาไว้อย่างแน่ชัดเลยว่าในการเทรดครั้งนี้ ถ้าไม่เป็นไปตามที่คิดเราจะยอมเสียหายมากน้อยแค่ไหน เช่น 1% 2% 3% ก็ว่ากันไป ถ้าพอร์ต 1 ล้านบาทเรายอมเสียหาย 1% จะเท่ากับ 10,000 บาท แล้วนำทั้ง 2 ส่วนนี้มาคำนวณเพื่อหา Position Sizing ที่เหมาะสมในการซื้อแต่ละไม้ ยิ่งความผันผวนน้อย Stop Loss ก็จะใกล้ เราก็จะซื้อเยอะ ถ้าผันผวนเยอะ Stop Loss กว้างเราก็จะซื้อน้อย ซึ่งผลลัพธ์ที่ได้นั้นนั้นเหนือกว่าการกำหนดน้ำหนักการลงทุนแบบแรกมากๆ ถึง %Win จะแม่นยำน้อยกว่าแต่ผลรวมทั้งหมดก็ยังดีกว่าอย่างเห็นได้ชัด สังเกตุจากกราฟการกระจายตัวของผลตอบแทนวิธีการนี้จะเห็นว่าแท่งแดงๆ มีความถี่ในการเกิดน้อยลงกว่าเดิม การขาดทุนสูงสุดต่อไม้ที่ -55% ก็หายไป คงเป็นเพราะตอนที่คำนวณ MM ไม้นั้นเงินสดในพอร์ตอาจจะไม่พอ เพราะนำไปซื้อเหรียญอื่นๆที่ความผันผวนต่ำกว่าจนเงินหมด ก็ถือว่ารอดตัวไปแม้จะไม่มีนัยยะทางสถิติแต่มีผลต่อจิตใจมากๆนะครับการขาดทุน -55% เนี่ยยย

Money Management คือหัวใจสำคัญที่ช่วยเร่งให้พอร์ต “โตกว่า”

จากการทดลองของเรานั้นคงเห็นชัดกันแล้ว่า MM มีผลมากแค่ไหน ฉะนั้นการที่นักลงทุนต้องการเร่งให้พอร์ตตัวเองเติบโตแบบชนะตลาดแล้วไปใช้วิธีที่เสี่ยงมากขึ้น เช่นการใช้ Margin การใช้ Futures หรือการพยายามปั่นรอบแบบเสี่ยงๆ อาจจะได้ไม่คุ้มเสีย สู้เรามาให้ความสำคัญกับสิ่งอื่นดีกว่า ดังคำกล่าวที่ว่า ขยันผิดที่ สิบปีก็ไม่รวย เหมาะสมที่จะใช้กับเรื่องนี้ที่สุดแล้วครับ

.

Appendix

ZIPMEX

ติดตาม FINNOMENA Podcast ได้ทุกช่องทางที่คุณมี

App Spotify

https://finno.me/spotify

App Google podcasts

https://finno.me/googlepodcast

Apple podcast

https://finno.me/applepodcast

App Soundcloud

https://finno.me/soundcloud

Podbean

https://finno.me/podbean

Youtube

https://finno.me/youtubepodcast