Quantable Podcast EP3 : ให้เงินทำงานแบบ Let Profit Run VS เก็บกำไรเข้ากระเป๋าแบบ Take Profit

Cut Your Losses and Let Your Profits Run เป็นวลีเด็ดที่นักลงทุนมักจะได้ยินต่อๆกันมาตั้งแต่เริ่มต้นศึกษาเรื่องการลงทุน ในความหมายของมันก็คือ การตัดขาดทุนอย่างรวดเร็วเมื่อผิดทางและปล่อยให้กำไรวิ่งไปอย่างต่อเนื่องเมื่อถูกทาง แต่ในการนำมาปฎิบัติจริงนั้นไม่ง่ายอย่างที่คิดเพราะหลายคนมักจะเกิดเหตุการณ์ประมาณนี้อยู่ตลอดเวลา เช่น

- Cut Loss ไปแล้วแต่ราคาสินทรัพย์นั้นวิ่งกลับขึ้นมาใหม่ = เจ็บตัวและเจ็บใจ

- Let Profit Run ไปได้สักพักราคาสินทรัพย์ก็ร่วงกลับมาที่เดิม = ผิดหวังและอกหัก

นั่นทำให้ใครที่อยู่ในตลาดมาสักพักหนึ่งมักจะทำตรงกันข้ามก็คือ “ผิดทางก็ถือไว้ ถูกทางก็ขายออกไป” ซึ่งมันคือการ Reverse พฤติกรรมในอดีตที่ทำแล้วสร้างความเจ็บปวดเป็นอย่างมากในการลงทุน แต่บทความนี้ของเราจะมาทดสอบว่า หากเราให้เงินทำงานแบบ Let Profit Run VS เก็บกำไรเข้ากระเป๋าแบบ Take Profit ด้วย Quantitative ที่สามารถวัดได้ ประเมินได้ ที่สำคัญคือตัดอารมณ์ของเราออกไปได้ ในสินทรัพย์ลงทุนที่หลากหลายชนิด เช่น Stock Index, Gold, Silver, Oil, Cryptocurrency แล้วมาตามดูกันครับว่าเราจะมี Information ไหนบ้างที่เป็นประโยชน์กับเพื่อนๆพี่ๆนักลงทุนครับ

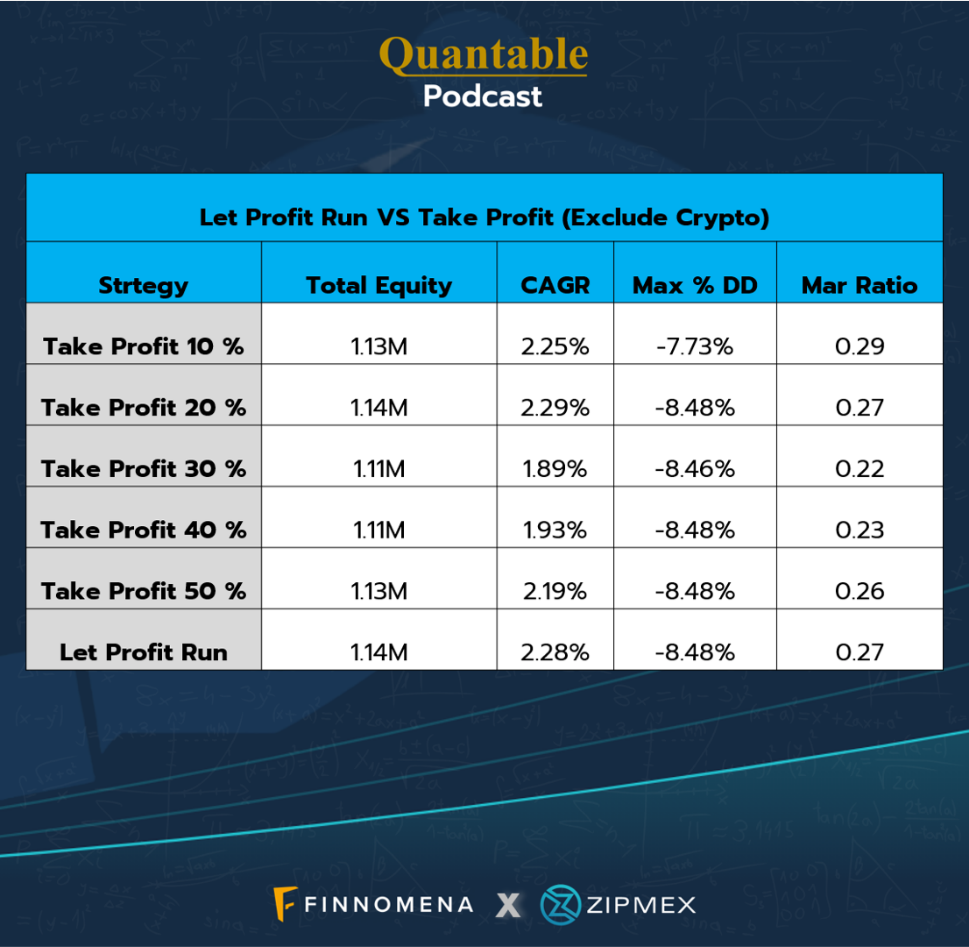

Let Profit Run VS Take Profit (Exclude Crypto)

ในหัวข้อแรกของเราจะทำการทดสอบเฉพาะสินทรัพย์เสี่ยงแบบเดิมที่มีมาอย่างยาวนาน โดยมีสินทรัพย์ทั้งหมดดังนี้ Dow, Nasdaq, SP500, Cac40, Dax, Hang Seng, Jakarta, Kospi, Nikkei, Sensex, Shenzhen, Set, Crude Oil, Gold, Silver สมมติฐานของเราแบ่งออกเป็นหลายกรณี คือ Let Profit Run และการ Take Profit ที่ 10% 20% 30% 40% 50% ตามลำดับ ส่วนกลยุทธ์ที่ใช้กับการ Setting ค่าต่างๆ จะมีรายละเอียดเบื้องต้นตามหัวข้อด้านล่างนี้ครับ

- เงินลงทุนตั้งต้น 1 ล้านบาท

- ช่วงเวลาที่ทำการทดสอบ 1/1/2015 ถึง 31/10/2020

- เข้าซื้อขายเมื่อสินทรัพย์นั้นทำจุดสูงสุด/จุดต่ำสุด ในรอบ 1 เดือน (Donchian Channel)

- Position Sizing เท่ากับ 10 % ของพอร์ต

- Position Score เท่ากับ ราคาปิดใกล้จุด All Time High มากที่สุด

แต่เราจะยังไม่หยิบสินทรัพย์ทางเลือกใหม่ที่ร้อนแรงอย่าง Cryptocurrency เข้ามารวมด้วยจะได้เห็น Information ที่ชัดเจนมากยิ่งขึ้น ซึ่งผลลัพธ์ที่ได้ก็อยู่ในภาพประกอบด้านล่างนี้เลยครับ

จะสังเกตุได้ว่าการวางเป้าหมายที่จะขายทำกำไรใน Stock Index หรือดัชนีหุ้นของประเทศต่างๆ เป้าหมายที่ให้ผลลัพธ์ดีที่สุดคือ 20% ซึ่งให้ผลที่ใกล้เคียงกับการ Let Profit Run ในมุมของความเสี่ยงก็ไม่แตกต่างกันมาก นั่นทำให้หลายคนที่คาดเดาผลลัพธ์ไปล่วงหน้าทั้งสาย Run Trend กับสาย Take Profit แอบผิดหวังผิดคาดนิดหน่อย (เพราะส่วนใหญ่ก็แอบเชียร์แนวทางตัวเองนั่นแหละ อิอิอิ) สาเหตุเป็นเพราะว่าเราทดสอบกับ Index หรือภาพรวมหุ้นทั้งตลาด แปลว่ามีโอกาสน้อยมากๆที่ตลาดจะปรับตัวสูงขึ้นหลาย % ต่างกับหุ้นรายตัว อีกทั้งเรายังลงทุนเป็นพอร์ตคือมีการกระจายเงินไปในดัชนีหลายๆแห่งทำให้ในแง่ผลตอบแทนโดยรวมอาจจะไม่โดดเด่นมาก มุมของความเสี่ยงก็เช่นเดียวกัน เนื่องจากเราวางกลยุทธ์การขายเอาไว้อย่างชัดเจน ทำให้ทุกๆสมมติฐานของเรามีความเสี่ยงที่จำกัดไว้แล้วระดับหนึ่งครับ

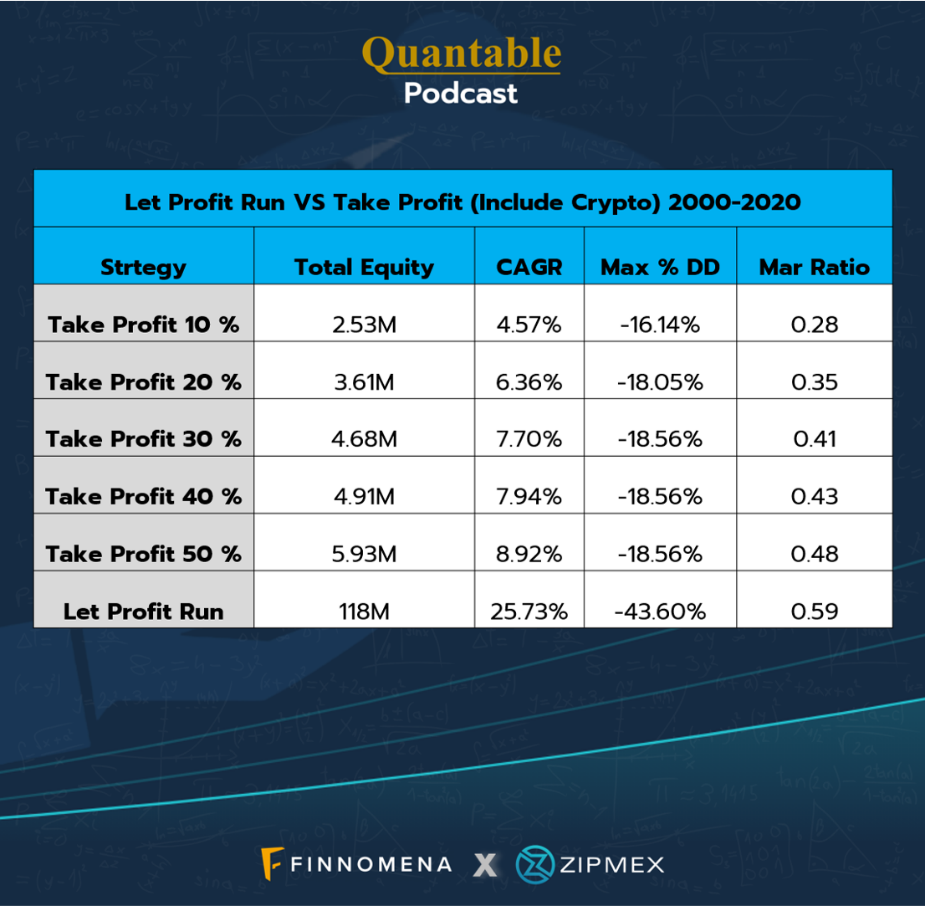

Let Profit Run VS Take Profit (Include Crypto)

ในหัวข้อนี้เราจะวางสมมติฐาน กลยุทธ์และการตั้งค่าเหมือนกับในหัวข้อแรกทั้งหมด ต่างกันตรงที่เราใส่สินทรัพย์ดิจิทัลเข้ามาใน Which List อีก 6 ตัวคือ BTC, ETH, XRP, LTC, BCH, USDT แล้วมาทายกันสิครับว่าผลลัพธ์จะเป็นอย่างไรกันบ้าง

จะสังเกตุได้ว่าเมื่อรวมสินทรัพย์ดิจิทัลเข้ามาด้วยกลยุทธ์ที่เคยดีอย่างการ Take Profit 20% กลับไม่ดีอีกต่อไปแล้ว เมื่อมองในมุมของผลตอบแทน ยิ่งเรา “ลิมิตกำไร” น้อยแค่ไหน พอร์ตเราก็จะโตน้อยเท่านั้น ยิ่งเทียบกับการ Let Profit Run แล้วยิ่งเทียบกันไม่ติดเลยครับ สาเหตุเพราะสินทรัพย์ดิจิทัลในช่วงที่ผ่านมีลักษณะการเคลื่อนไหวที่เป็น Trend ชัดมากๆ คือขึ้นแรง ลงแรง ขึ้นต่อเนื่องด้วย ฉะนั้นการใช้กลยุทธ์แบบขายทำกำไรจึงเหมือนเป็นการชิงสุกก่อนห่าม พูดง่ายๆคือเก็บดอกผลก่อนที่มันจะเติบโตเต็มที่ แต่ถามว่าเป็นเรื่องง่ายหรือไม่ในการจะ Run Trend ก็ต้องบอกแบบไม่ขี้จุ๊ว่า แอบยากอยู่เหมือนกันเพราะถ้าง่ายทุกคนคงรวยกันหมดแล้วเนอะ ก็ต้องขึ้นอยู่กับว่าแบบไหนที่เราสบายใจไม่ว่าจะในมุมของผลตอบแทน ความเสี่ยง หรือความคุ้มค่า เพราะการลงทุนนั้นเป็นทั้งศาสตร์และศิลป์ในเวลาเดียวกันครับ

เวลาลงทุนใครเค้าซื้อไล่ราคากันล่ะ ต้องยิ่งถูกยิ่งซื้อต่างหาก

มีหลายคนแอบเถียงผมในใจว่า การตั้งกลยุทธ์แบบซื้อตามแนวโน้มอาจไม่ใช่คำตอบและไม่ครอบคลุมรึเปล่า ก็ต้องขอตอบว่าใช่ครับ เพราะเรื่องของการลงทุนมีวิธีอีกหลากหลายมากมาย ทั้งสินทรัพย์และวิธีการแต่ด้วยพื้นที่ที่จำกัดในการนำเสนอ เราจึงหยิบยกบางส่วนที่เป็นที่สนใจส่วนใหญ่มานำเสนอเพื่อหา Information ที่น่าจะเป็นประโยชน์เท่าที่เราสามารถทำได้นั่นเองครับ

อีกหนึ่งแนวทางที่หลายคนก็ทำกันเยอะนั่นคือ ยิ่งราคาสินทรัพย์ลงก็ถือเป็นโอกาสเข้าซื้อลงทุน ในขณะเดียวกันหากผิดทางก็สามารถ “รอ” ได้ พูดง่ายๆคือผิดทางก็ถือต่อทนรับขาดทุนได้นั่นเอง แต่หากกำไรเราจะตั้ง Take Profit ตามที่เราสบายใจ ภาษาที่ใช้เรียกกลยุทธ์นี้คือสายช้อนนั่นเอง ช้อนเก่ง…ซึ่งตรงกันข้ามกับสายสวนแนวโน้มนะครับ ถ้าแนวนั้นอาจจะเรียกว่า Mean Reversion Strategy (บอกใบ้ว่าแนวนี้แอบได้ผลลัพธ์ที่ดีนะครับถ้าเราเชี่ยวชาญมากพอ) ส่วนสายช้อนนี้ออกแนวดูแต่ราคาอย่างเดียว Valuation ค่า Mean และอื่นๆ ไม่ได้วางไว้ แค่ราคาลงแรงเราจะเตรียมเงินเตรียมช้อนไว้รอทันที จากการทำวิจัยของเราทั้ง Exclude หรือ Include Crypto เข้าพอร์ตล้วนแต่ได้ผลลัพธ์ที่ไม่ดีทั้งสิ้น ยกตัวอย่างให้เห็นภาพตามง่ายๆคือ ราคาสินทรัพย์ลงต่ำสุดในรอบ 1 ไตรมาสเราจะเข้าซื้อทันทีและตั้งเป้าหมายขายทำกำไรตามหัวข้อด้านบนคือ 10-50% สาเหตุที่ตัวเลขออกมาไม่ดีเป็นเพราะว่าช่วงเวลาที่ทำการทดสอบด้วยส่วนหนึ่งคือปี 2015-2020 สินทรัพย์ส่วนใหญ่ลงแรงเหลือเกินยิ่งช่วงปี 2018 (Crypto ลงแรง) และปี 2020 (COVID-19) ที่ลงแรงแทบจะทุกสินทรัพย์เสี่ยง การใช้กลยุทธ์แบบนี้เปรียบเหมือนการทยอยเก็บเหรียญแต่เสียแบงค์ คือเวลาช้อนเข้าไปถ้าถูกทางเราลิมิตกำไร แต่เวลาผิดทางเพราะสินทรัพย์นั้นลงต่อเราจะเสียหายเยอะ กำไรมาสิบรอบหากขาดทุนรอบเดียวก็หมดได้ครับ

Take Opportunity เปิดโอกาสให้สินทรัพย์ใหม่อยู่เสมอ

ในโลกปัจจุบันที่มีสินทรัพย์ชนิดใหม่เกิดขึ้นมาอยู่แทบจะตลอดเวลา สิ่งที่เราแนะนำมาตลอดก็คือการศึกษาหาความรู้ใหม่ๆอยู่เสมอ เพราะเราไม่มีทางรู้ในวันนี้หรอกว่า สินทรัพย์ไหนจะปังหรือจะแป๊ก สิ่งที่เราทำได้คือติดตามข่าวสาร ศึกษา เปิดใจ เปิดโอกาสให้ตัวเองอยู่ตลอดเวลา ที่สำคัญคือขยันเพิ่ม Which List เข้ามาด้วยนะครับ ในหัวข้อสุดท้ายเราจะเปลี่ยนสมมติฐานเล็กน้อยเพื่อให้เห็นภาพมากขึ้นกับสิ่งที่ผมต้องการจะสื่อ โดยเราจะเปลี่ยนช่วงเวลาที่ทำการทดสอบเป็นปี 2000-2020 หรือ 20 ปีย้อนหลังโดยใช้กลยุทธ์เดิม สินทรัพย์เดิม (Include Crypto) เพราะสินทรัพย์แต่ละตัวโดยเฉพาะคริปโตถือกำเนิดมาทีหลังแถมมาคนละช่วงเวลาด้วย พูดง่ายๆคือพอร์ตนี้เปิด Which List ไว้สำหรับสินทรัพย์ใหม่อยู่เสมอ ผลลัพธ์จะเป็นอย่างไรตามมาดูกันครับ

การลงทุนคือการวางเงินในวันนี้เพื่อคาดหวังผลลัพธ์ที่ดีในอนาคต ฉะนั้นเราจะต้องคอย Monitor พอร์ตของเราอยู่ตลอด รวมถึงการขยายฐานความรู้ของเราให้มากขึ้นตามไปด้วยเพราะเมื่อโลกเปลี่ยน สินทรัพย์ลงทุนก็อาจจะเปลี่ยน จึงทำเป็นต้องเพิ่มเรดาร์ไว้คอยสอดส่องสิ่งใหม่ๆอยู่เสมอ แล้วคุณจะมีความสุขในการลงทุน ทั้งความสุขเมื่อถึงเป้าหมายและความสุขตลอดการเดินทางบนโลกการเงิน ด้วยการใช้ความรู้ในสาย Quantitative ที่เรานำมาแชร์ครับ

Zipmex

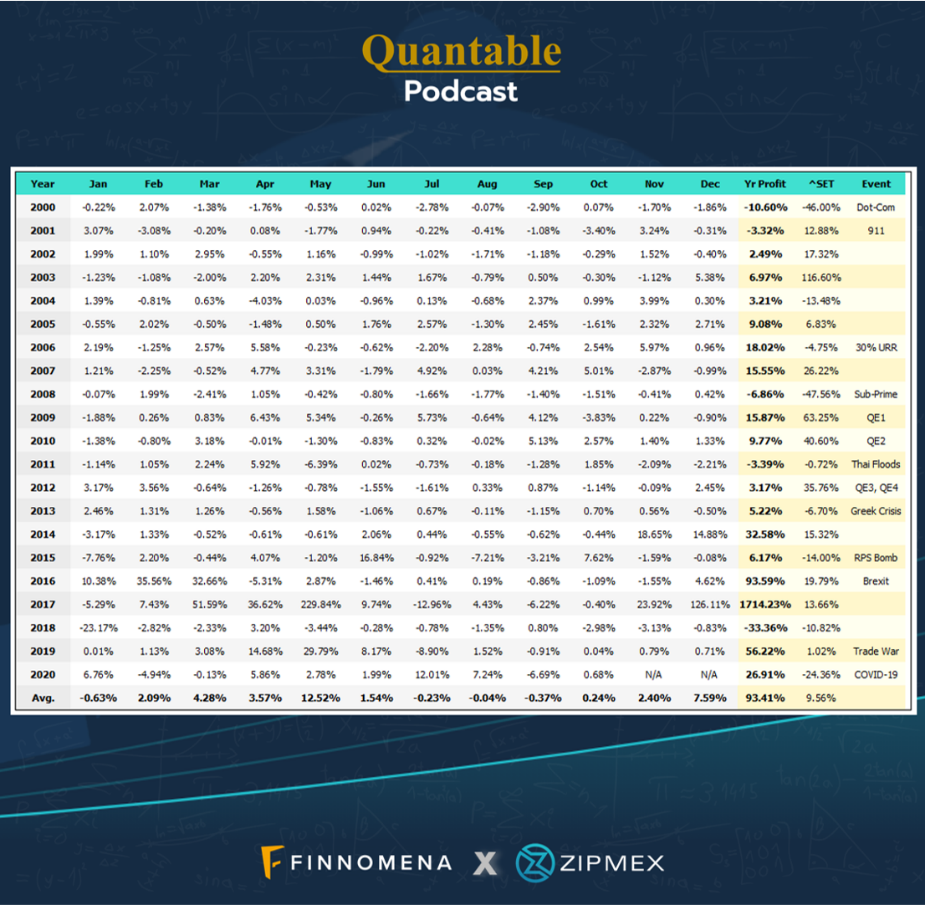

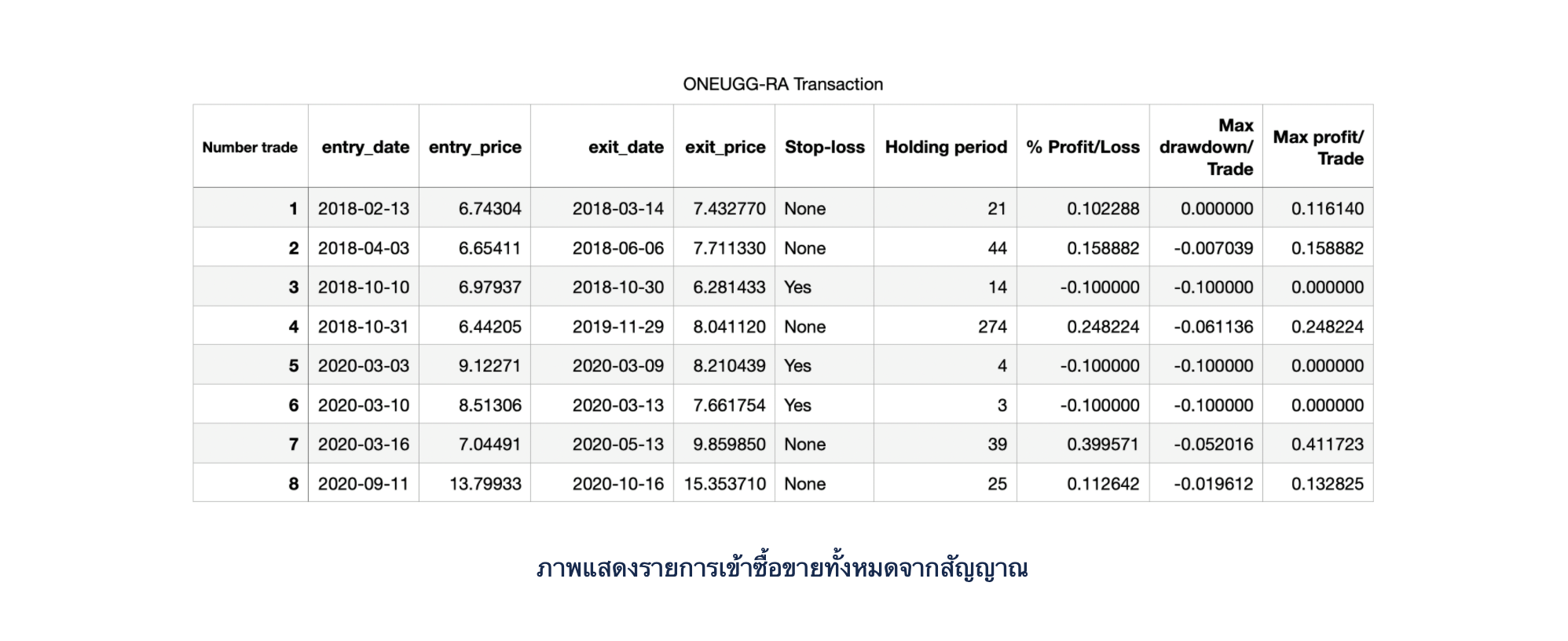

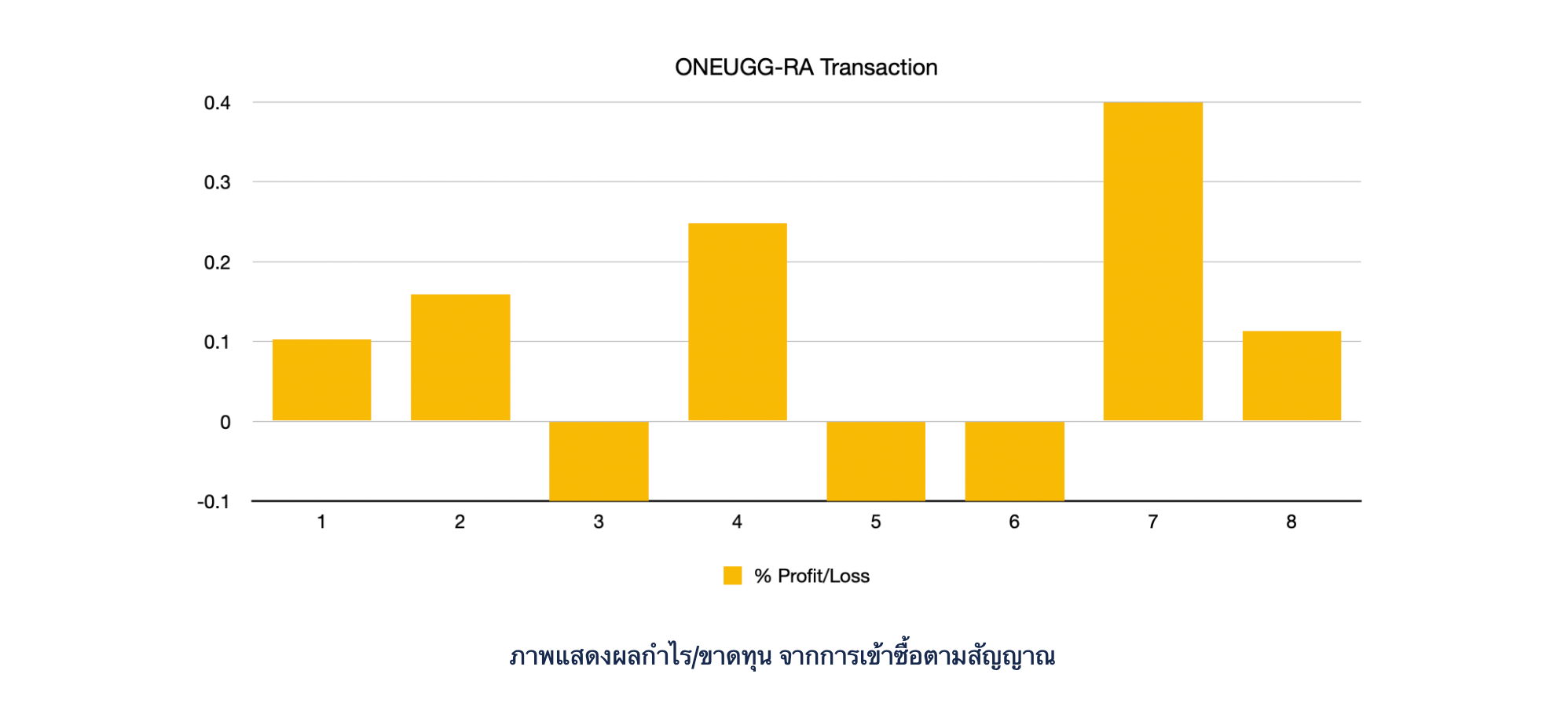

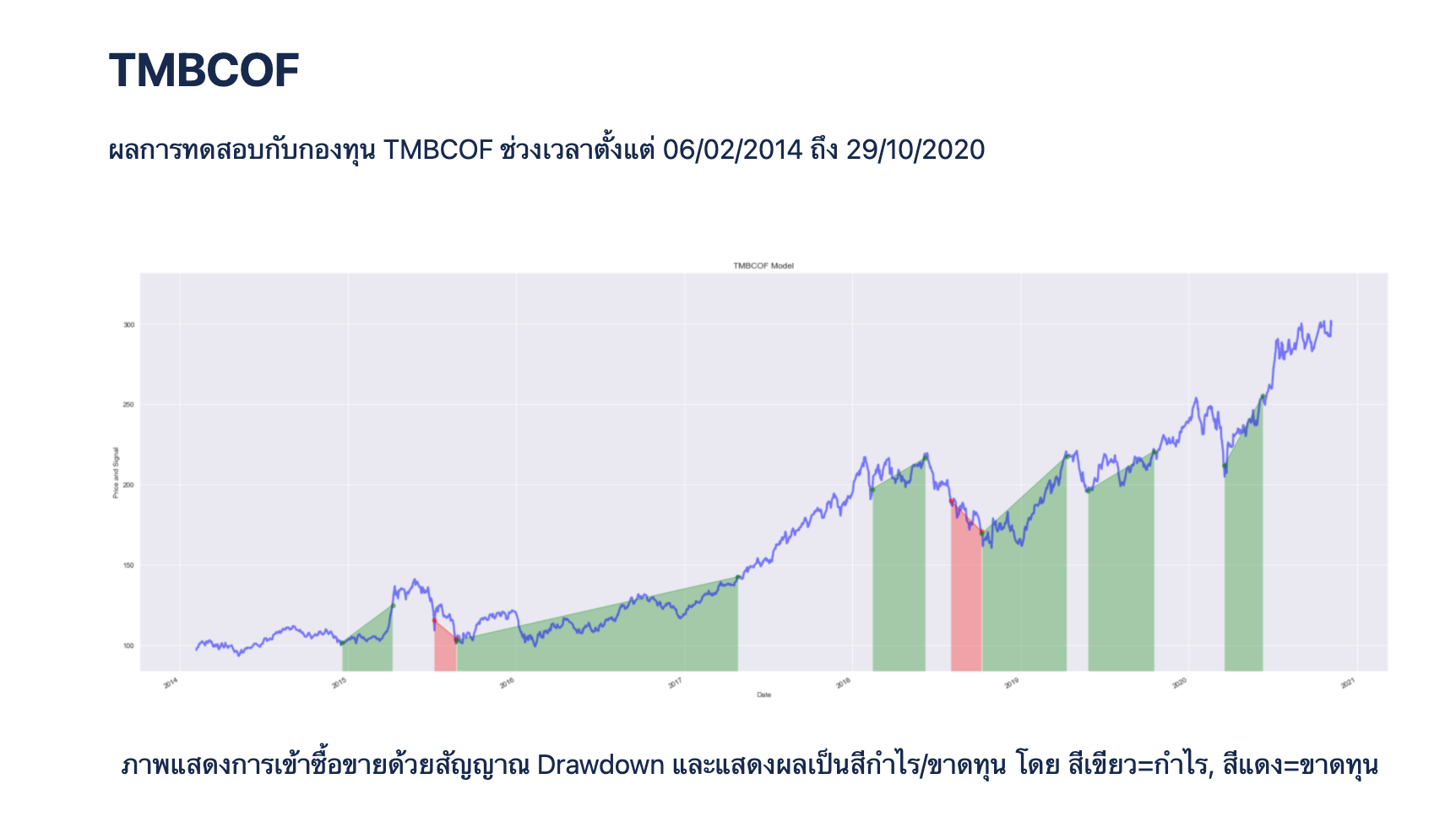

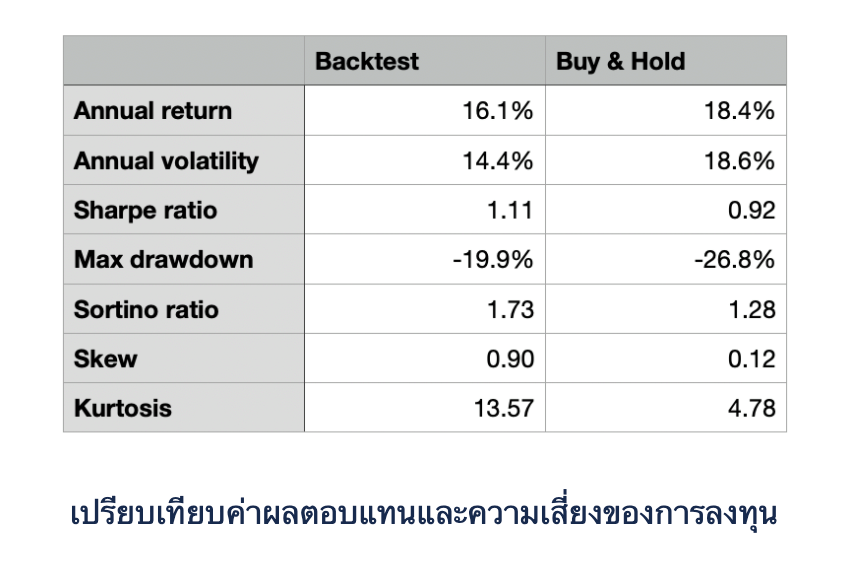

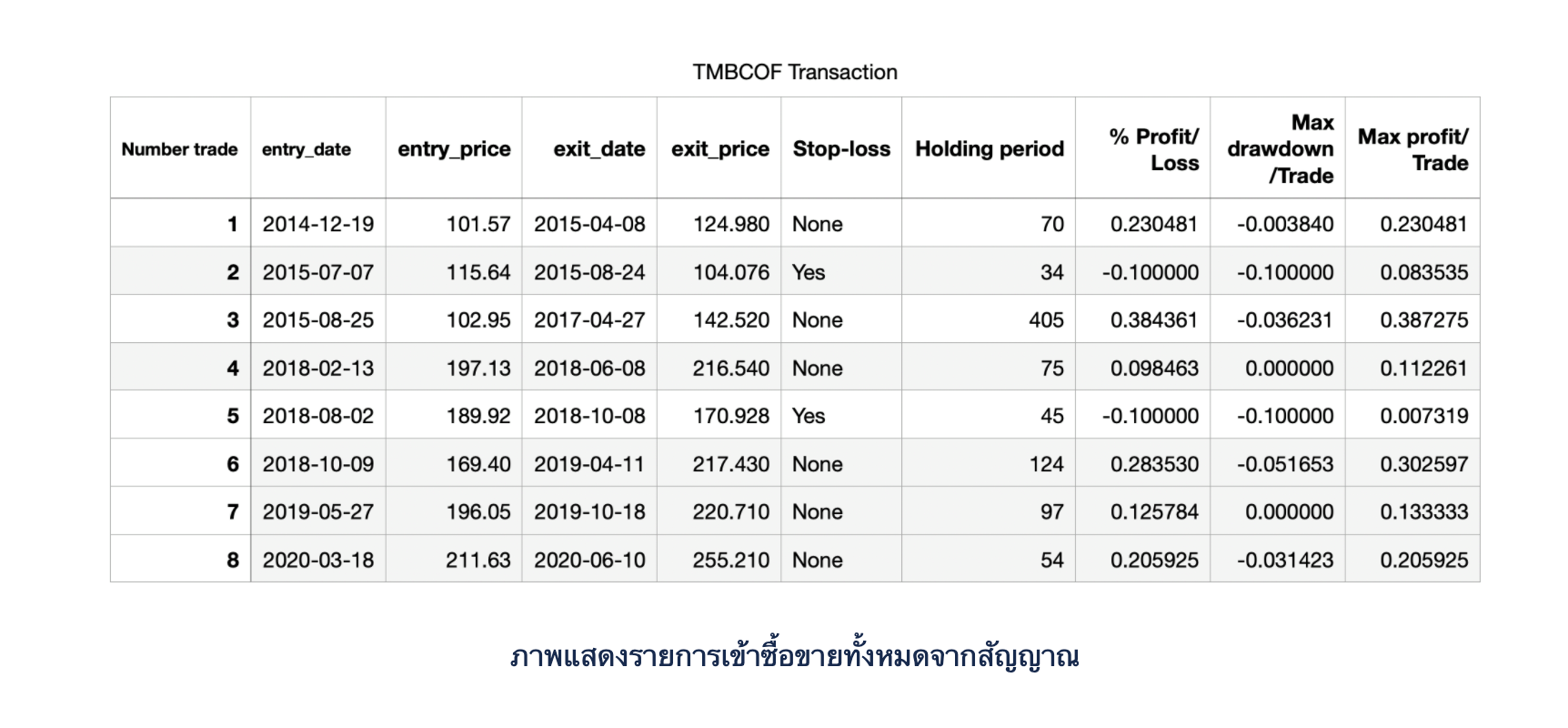

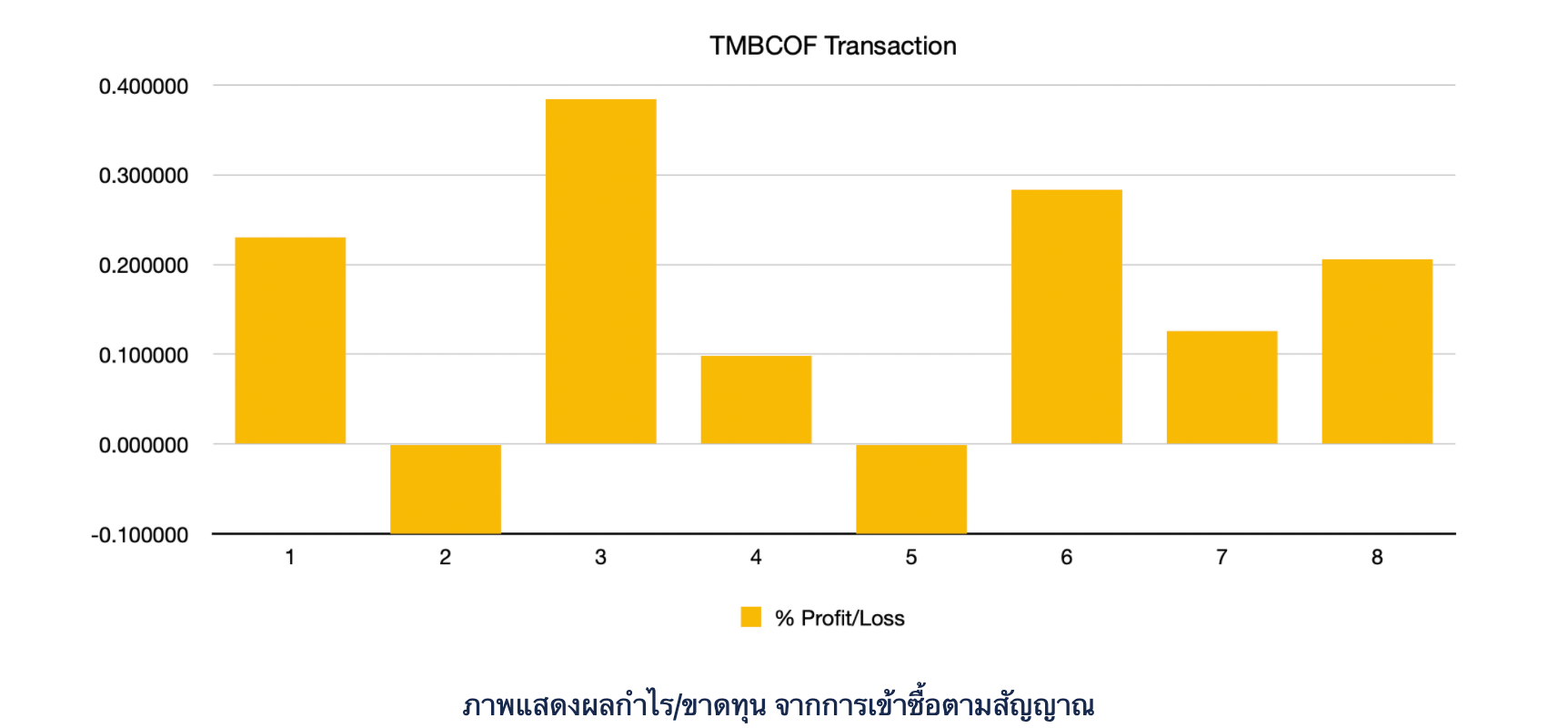

Appendix

ติดตาม FINNOMENA Podcast ได้ทุกช่องทางที่คุณมี

App Spotify

https://finno.me/spotify

App Google podcasts

https://finno.me/googlepodcast

Apple podcast

https://finno.me/applepodcast

App Soundcloud

https://finno.me/soundcloud

Podbean

https://finno.me/podbean

Youtube

https://finno.me/youtubepodcast