Technical VS Fundamental ใครจะอยู่ใครจะไป หรือไม่ใช่ทั้งสองอย่าง?

หากพูดถึงแนวทางการลงทุนในประเทศไทย นักลงทุนมักจะได้ยินอยู่ 2 แนวทาง นั่นก็คือ Fundamental Analysis หรือการวิเคราะห์ทางปัจจัยพื้นฐาน และ Technical Analysis หรือการวิเคราะห์ทางเทคนิค แต่เนื่องจากแนวคิดรวมถึงวิธีการของทั้งสองแนวมีบางอย่างที่แตกต่างกัน ทำให้บางเวลา “Action” ก็ต่างกันด้วยจึงมีปัญหาการถกเถียงกันตลอดมา ในบทความนี้ของเราจึงอยากจะลองหยิบแนวคิดการลงทุนทั้ง 2 แนวนี้มาวิจัยด้วยรูปแบบของ Quantitative ที่วัดและประเมินผลได้โดยไม่ Bias ว่าใครจะอยู่ใครจะไป หรืออันที่จริงการใช้ทั้งสองแนวคิดมาผสมกันอาจจะให้ผลลัพธ์ที่ดีกว่า รึเปล่า ?

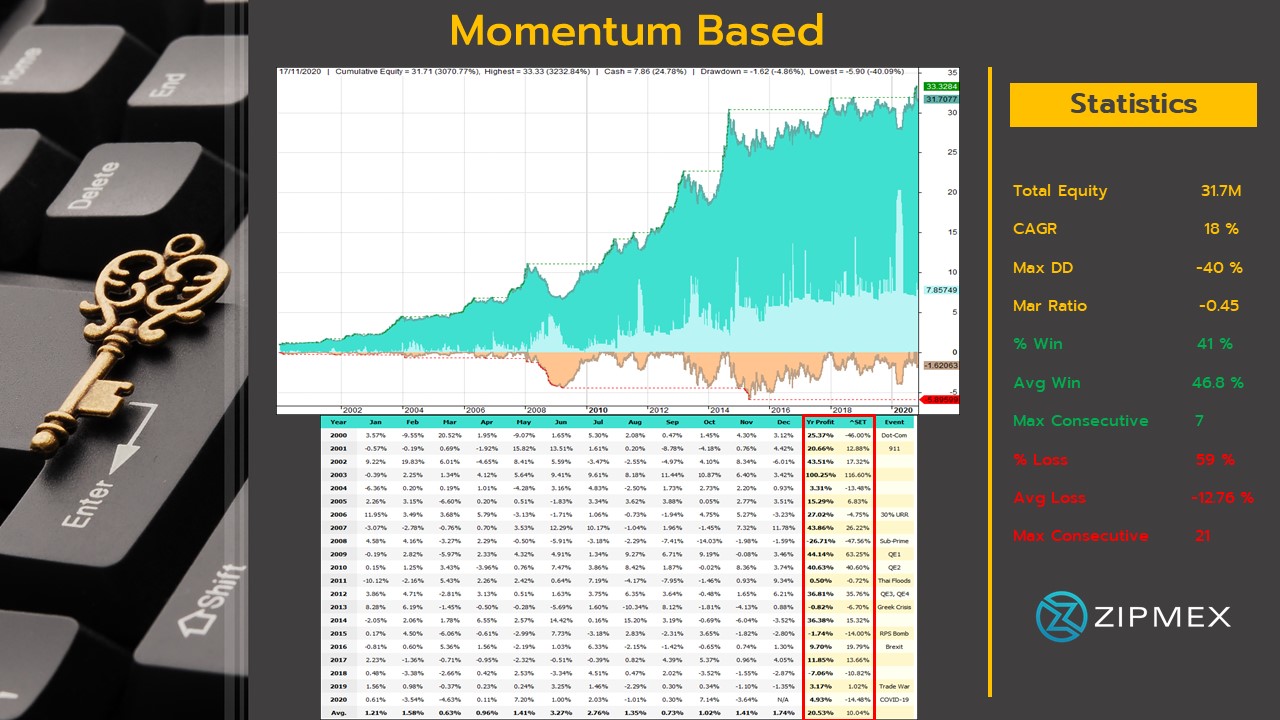

Technical – Momentum Based กลยุทธ์ตามแนวโน้ม

สำหรับนักลงทุนที่เพิ่งเริ่มต้นแทบทุกคนจะต้องรู้จัก “การดูกราฟ” เพราะเป็นสิ่งที่เหมือนกับจะง่าย คนที่สอนก็เคลมว่าง่ายกว่าการวิเคราะห์รูปแบบอื่น ๆ ใช้เวลาน้อยกว่ารวมถึงสามารถปรับใช้ได้กับทุกสินทรัพย์ทั่วโลก แต่จากการลองผิดลองถูกของตัวผมเอง มันสามารถปรับใช้ได้กับทุกสินทรัพย์ก็จริง แต่ต้องปรับจูนกันพอสมควร เพราะอันที่จริงการวิเคราะห์ทางเทคนิคคือการเอา Data ของราคามาทำการคำนวณและเข้าสูตรทางคณิตศาสตร์เยอะแยะมากมายจนได้เส้น ๆ ขีด ๆ แบบที่ทุกคนเห็น แต่มันเป็นเพียงเครื่องมือในการช่วยวิเคราะห์เท่านั้นไม่ใช่ “ทั้งหมด” ของการลงทุน เอาเป็นว่าใครจะใช้มันก็ต้องศึกษากันให้มากไม่แพ้การดูงบการเงินเลยครับ

ทบสอบกลยุทธ์การลงทุนแบบ Momentum Based

เพื่อให้ง่ายในการนำไปศึกษาต่อเพิ่มเติม สำหรับกลยุทธ์นี้ว่าสามารถใช้ได้จริงหรือไม่ในระยะยาว เราจึงหยิบกลยุทธ์ง่าย ๆ ที่มีชื่อว่า 52 Week High พูดง่าย ๆ คือการซื้อตามแนวโน้มเมื่อราคาทะลุแนวต้านใหญ่ในรอบ 1 ปีโดยประมาณ และใช้ Indicator ใส่เข้าไปนิดหน่อย ซึ่งกำหนดเงินเริ่มต้นไว้ 1 ล้านบาท จำนวนหุ้นสูงสุดที่ซื้ออยู่ที่ไม่เกิน 20 ตัว หรือ 5 % ต่อ 1 ตัวนั่นเองครับ ช่วงเวลาที่ทบสอบคือตั้งแต่ปี 1/2000 – 11/2020 สินทรัพย์ที่เลือกมาทดสอบคือหุ้นไทยทั้งหมด (ที่ยังไม่หยิบ Index ต่างประเทศ ทองคำ และสินทรัพย์ดิจิทัลมาทดสอบเนื่องจากเราต้องการเทียบ TA กับ FA และสินทรัพย์เหล่านั้นยังไม่มีข้อมูลของปัจจัยพื้นฐานมาให้เราทดสอบครับ) เราลองมาดูครับว่า Pure Technical จะใช้ได้จริงหรือไม่และผลลัพธ์จะเป็นเช่นไร

ไม่น่าเชื่อว่าผลลัพธ์จะออกมาดีทีเดียว สามารถเอาตัวรอดจากหลายวิกฤตมาได้ ที่เห็นได้ชัดคือช่วง Covid-19 ก็ยังสร้างผลตอบแทนได้ถึง 4.9 % ในขณะที่ Benchmark อย่าง Set Index ยังติดลบอยู่ถึง 14 % แต่นี่เป็นเพียงผลทดสอบในอดีตเท่านั้นนะครับว่ากลยุทธ์นี้ใช้ได้หรือไม่ ฉะนั้นอนาคตคือสิ่งที่ไม่แน่นอนอีกส่วนหนึ่งคือวินัยการลงทุนของเราต้องดีเยี่ยม คือ Action ตามระบบได้ทุกเม็ดต่อเนื่องถึง 20 ปี ซึ่งความเป็นจริงน้อยคนมาที่จะทำได้ ต่อให้ใช้ Robot Trade เราก็ไปแทรกแซงได้อยู่ดี

ด้วย TA เราสามารถปั่นเงินจาก 1 ล้านขึ้นไปถึง 31.7 ล้าน คิดเป็นผลตอบแทนต่อปี 18 % ส่วนค่า Stat อื่น ๆ ลองดูจากภาพประกอบได้เลยครับ

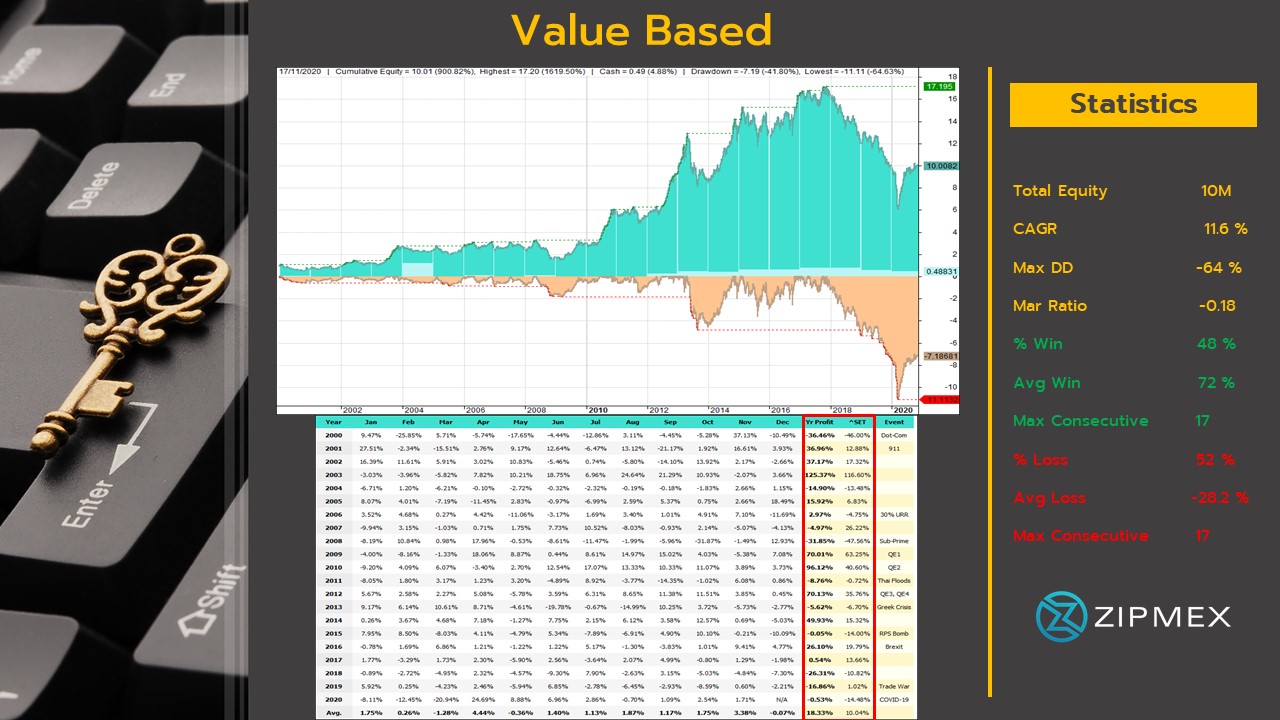

ทบสอบกลยุทธ์การลงทุนแบบ Value Based

สำหรับการทดสอบแบบ Value Based เราเลือกหยิบ F-Score formula ของ Mr.Joseph D. Piotroski เพื่อเพิ่มประสิทธิภาพการคัดหุ้น โดยมีเกณฑ์ถึง 9 เกณฑ์ตามแนวทางการเลือกหุ้นแบบ Value Investing โดยมีการให้คะแนนถ้าผ่านเกณฑ์และให้ 0 ถ้าไม่ผ่าน สุดท้ายก็เอามาทำเป็น Score (สาเหตุที่เลือก F-Score เพราะมีแพลตฟอร์มในไทยมีการคำนวณ Score ให้แล้วจึงน่าจะเป็นจุดเริ่มต้นที่ดีในการค้นคว้าและทำการบ้านต่อของนักลงทุน) ดัชนีชี้วัดจะมีทั้งเชิงคุณภาพของบริษัท คือ ด้านกำไร เช่น ROA Cash Flow ด้านการอยู่รอด เช่น DE Ratio ด้านประสิทธิภาพดำเนินงาน เช่น GPM อีกดัชนีชี้วัดคือด้านการเติบโต เช่น Sale Growth , CAPEX เป็นต้น หลังจากนั้นเราจะใช้วิธีการซื้อขายแบบ Rotation เปลี่ยนหุ้นในพอร์ตทุก ๆ หนึ่งปี โดยเรียงตาม Score ของหุ้นที่คัดสรรตาม Model นี้โดยจะถือหุ้น 20 ตัวคือตัวละ 5 % แบบการทดสอบแรก ผลลัพธ์ที่ได้เป็นดังนี้ครับ

ก่อนอื่นก็ต้องขอออกตัวแทนสาย Value ว่าที่ผลลัพธ์ออกมาดูไม่น่าตื่นเต้นเท่า TA เพราะสองปัจจัย ปัจจัยแรกคือเรื่องการ Rotation ทุกหนึ่งปี นั่นทำให้ในช่วงปี 2020 ที่เกิดวิกฤต Covid-19 หุ้นไทยลงมาเยอะมาก ๆ ตามระบบก็จำเปนต้องกอดหุ้นเอาไว้จนถึงปัจจุบันทำให้ Max DD ลงมาถึง 64 % หากตัดช่วงเวลานี้ไป การขาดทุนสูงสุดจะอยู่ที่ 23 % เท่านั้นเองครับ ส่วนปัจจัยที่สองคือเรื่องของการกระจายน้ำหนักการลงทุนซึ่งปกติแนว Value จะเน้นโฟกัสมากกว่าที่จะกระจายเงินแบบนี้ แต่ด้วยความที่เราต้องการเน้นแค่ประสิทธิภาพของแนวคิดเท่านั้นจึงเลือกทดสอบแบบนี้ครับ ผลลัพธ์ที่ออกมาถือว่าดีทีเดียวครับ

แต่สิ่งที่เราต้องการจะสื่อไม่ใช่ว่าแบบไหนดีกว่ากัน เพราะในความเป็นจริงทั้งสองอย่างมีจุดร่วมและจุดต่างที่อาจจะมีประโยชน์ซึ่งกันและกันก็ได้ เพียงแค่เราเปิดใจศึกษารับแนวคิดของอีกฝ่ายมาพิจารณาผมเชื่อว่าผลลัพธ์การลงทุนต้องดีขึ้นแน่นอน อย่างนี้เป็นต้น

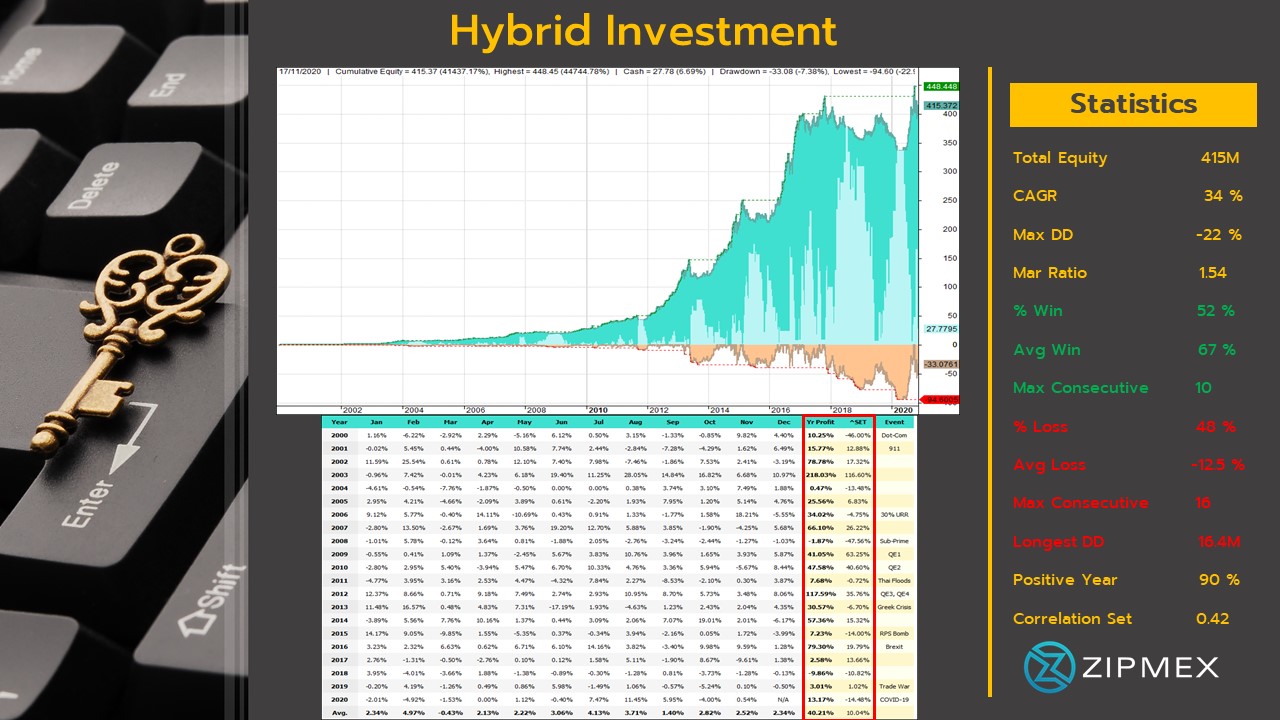

Hybrid Investment ส่วนผสมที่ลงตัวของโลกการลงทุน

เราจะหยิบปัจจัยทั้งของ TA และ FA เข้ามาไว้ด้วยกัน คือเอาทั้ง Data Price และ Data งบการเงินเข้ามาประกอบกันและทดสอบในเชิง Quantitative มาดูกันสิว่า จะดีกว่าทั้ง 2 แบบหรือไม่ อย่างไร

ปัจจัยที่เราเอามาใช้มีทั้ง Momentum ,Value , Size , Growth พูดง่าย ๆ ว่ายำเลยทีเดียว จากเงิน 1 ล้านสามารถเปลี่ยนเป็น 415 ล้านได้ใน 20 ปี คิดเป็นผลตอบแทนต่อปี 34 % Max DD เพียง 22 % เท่านั้น ก็คือช่วง Covid-19 นี่แหละครับ มีอีกประเด็นที่อยากจะขยายความให้ทุกคนเข้าใจมากขึ้นดังนี้ครับ โดยปกติการใช้ TA ในการวิเคราะห์อย่างเดียวมักจะให้ % Win ที่ต่ำกว่าการโยนเหรียญอยู่แล้วแต่พอนำปัจจัยอื่น ๆ มาประกอบด้วยทำให้ % Win เราเพิ่มขึ้นอีก Average Win/Loss ก็ดีขึ้นอย่างเห็นได้ชัด ตลอด 20 ปีมีเพียง 2 ปีที่ติดลบ คิดเป็น Positive Year ที่ 90 % และข้อสุดท้ายคือค่า Correlation ของกลยุทธ์นี้ที่มีค่าเพียง 0.4 เท่านั้นเมื่อเทียบกับ Set Index ด้วยความที่สินทรัพย์เสี่ยงทุกชนิดตอนนี้แทบจะขึ้นลงพร้อมกันอยู่แล้ว แตกต่างกันแค่ความผันผวนเท่านั้นเอง การที่เราสามารถสร้างระบบการลงทุนที่ไม่ผันผวนตามตลาดได้ ถือเป็นอะไรที่ดีมาก ๆ ครับ และการใช้ทุกปัจจัยมาประกอบกันก็คือบทสรุปที่ผมอยากจะสื่อให้ทุกคนเข้าใจตรงกัน จะได้ไม่เถียงกันและเปิดใจศึกษาทุกความรู้ที่มีในโลก เพราะขึ้นชื่อว่าความรู้ มันก็ดีทั้งนั้นแหละครับ

Bitcoin ก็มี Model ที่คาดการณ์ราคาในอนาคตเหมือนกัน

ก่อนจากกันวันนี้อยากจะแถมอะไรดี ๆ เกี่ยวกับสินทรัพย์ดิจิทัลอย่าง Bitcoin ที่กำลังมาแรงมากอยู่ในตอนนี้ แม้ BTC จะไม่มีปัจจัยพื้นฐานเช่นงบการเงินมาให้วิเคราะห์ แต่เนื่องจากมีเรื่องเกี่ยวกับ Demand Supply ของเหรียญที่ออกมาหมุนเวียนในตลาดจากการขุด จึงมีคนทำ Model เพื่อคาดการณ์ราคาในอนาคตของมัน ซึ่งมีความแม่นยำใน “อดีต” สูงมากแต่ในอนาคตไม่อาจตอบได้โมเดลนี้มีชื่อว่า Stock to Flow Model

อธิบายง่าย ๆ คือ Forecast คือเส้นสีม่วงและสีฟ้า ที่ยึกยัก ๆ นั่นคือราคา BTC ลองดูด้วยตาเปล่าจากภาพประกอบครับว่ามีความแม่นยำใน Long Term แต่ระหว่างทางอาจะมี Error แกว่งบ้างอะไรบ้าง อย่างไรก็ตามอยากให้ทุกคนลองศึกษาเนื้อหาของบทความนี้ของเราหลาย ๆ รอบนะครับเพราะมันมีประโยชน์มากในการลงทุนและผมทำการทดสอบยากมากกว่าจะได้แต่ละผลลัพธ์มาให้ทุกคนได้ดูกันครับ

Zipmex

ติดตาม FINNOMENA Podcast ได้ทุกช่องทางที่คุณมี

App Spotify

https://finno.me/spotify

App Google podcasts

https://finno.me/googlepodcast

Apple podcast

https://finno.me/applepodcast

App Soundcloud

https://finno.me/soundcloud

Podbean

https://finno.me/podbean

Youtube

https://finno.me/youtubepodcast