Quantable Podcast EP12 : การใช้ Market Filter ในการลงทุน สร้าง Alpha ได้จริงหรือไม่?

ในภาพใหญ่มีภาพเล็ก ในภาพเล็กมีภาพใหญ่ คำกล่าวสั้น ๆ ที่เหมือนจำมาจากหนังจีนกำลังภายในนี้ แท้ที่จริงแล้วอาจจะแฝงไปด้วยแง่คิดและกลยุทธ์ที่มีประโยชน์ในการลงทุนมากก็ได้ครับ ผมเชื่อว่าทุกท่านที่เข้ามาลงทุนจะเป็นแนวเล่นสั้น เล่นยาว ในสินทรัพย์ชนิดไหนก็ตาม มักจะจับตามองรวมทั้งพูดถึงภาพรวมของตลาดสินทรัพย์ที่กำลังสนใจอยู่ ยกตัวอย่างเช่น “เมื่อวานหุ้นบวกไปกี่จุด” หรือ “วันนี้ตลาดเป็นอย่างไรบ้าง ขึ้น–ลง” เป็นต้น นั่นก็คือดัชนีรวมของแต่ละสินทรัพย์นั่นเอง ถ้าหุ้นอเมริกาก็จะมี Dow Jones , S&P500 หุ้นไทยก็ SET Index หุ้นญี่ปุ่นก็ Nikkei 225 หรืออย่างคริปโตเคอเรนซีก็จะดู Crypto Total Market Cap หากเราข้ามประเด็นเรื่องการคำนวณน้ำหนักของดัชนีไปแล้วตีความง่าย ๆ ว่า หุ้นหรือคอยน์ทุกตัวประกอบรวมกันเป็นดัชนีตามสัดส่วนของแต่ละตัว โดยที่ในบทความนี้ของเราจะมาลองทดสอบกันดูว่า ถ้านำดัชนีมาประกอบการตัดสินใจเข้าลงทุนจะช่วยให้นักลงทุนมีผลลัพธ์ที่ดีขึ้นหรือไม่

ดัชนีตลาดหุ้นบวกส่งผลให้หุ้นขึ้น หรือหุ้นขึ้นส่งผลให้ตลาดบวก ?

พวกเราคิดว่า SET Index บวกทำให้หุ้นตัวอื่น ๆ พากันขึ้นหรือหุ้นขึ้นทำให้ตลาดบวก คำถามชวนตีแบบนี้เหมือนกับไก่กับไข่อะไรเกิดก่อนกัน แต่อยากให้ลองพิจารณาดี ๆ ผมมองว่าสิ่งนี้มีความหมายมากกว่าคำถามกวน ๆ จากผมครับ ขอยกตัวอย่างบ้านเราที่คำนวณดัชนีแบบถ่วงน้ำหนักด้วยมูลค่าหลักทรัพย์ตามราคาตลาด (Market Capitalization Weight) พูดง่าย ๆ คือหุ้นขนาดใหญ่เวลาปรับตัวขึ้นมีผลทำให้ SET Index บวกแรงกว่าการปรับตัวขึ้นของหุ้นขนาดเล็กกว่า หรืออีกนัยยะหนึ่งก็คือต่อให้ดัชนีเป็นบวกในวันนั้น หุ้นในพอร์ตเราอาจจะติดลบก็ได้ สมมุติหุ้นไทยมี 100 ตัว ถ้าคำนวณดัชนีแบบนี้ หุ้นขนาดใหญ่สัก 3 ตัวราคาขึ้นอีก 97 ตัวราคาลง วันนั้น SET อาจจะปิดบวกก็ได้ครับ นักลงทุนน่าจะเคยเห็นกันมาบ้างในอดีตที่ตลาดขึ้นแรงมาก ๆ จากการที่หุ้นขนาดใหญ่ปรับตัวขึ้นหรือลงอย่างรุนแรง

ถ้าเห็นคนส่วนใหญ่วิ่ง เราก็มักจะทำสิ่งเดียวกัน

ในเชิงจิตวิทยาเมื่อคนส่วนใหญ่ทำอะไรตาม ๆ กันเราในฐานะมนุษย์คนหนึ่งก็มักจะทำตาม ๆ คนอื่นแบบอัตโนมัติ เช่น เมื่อคนอื่นในถนนวิ่งหนีแบบตกใจกลัวไปทางไหนสักทาง เราเองแม้จะไม่เห็นไม่รับรู้สาเหตุ แต่เราก็มักจะวิ่งตาม ๆ คนอื่นเค้าเช่นกัน (เอาตัวรอดก่อน สาเหตุค่อยหาทีหลัง) ในเรื่องการลงทุนก็เช่นเดียวกันครับ เมื่อภาพรวมตลาดเริ่มปรับตัวขึ้นหรือปรับตัวลง จะมาจากการขึ้นของหุ้นบางตัวหรือขึ้นทุกตัวก็แล้วแต่ เรามักจะตีความไปในทางเดียวกัน มั่นใจมากขึ้น และ Action ในตลาดมากขึ้นเรื่อย ๆ กลับมาที่คำถามแรกที่ผมเปิดเอาไว้ ดัชนีตลาดหุ้นบวกส่งผลให้หุ้นขึ้น หรือหุ้นขึ้นส่งผลให้ตลาดบวก ? ผมขอไม่ตอบคำถามนี้ด้วยตัวเองแต่อยากให้เรากลับไปหาคำตอบกันนะครับ

ลงทุนหุ้นรายตัว ควรต้องดูดัชนีตลาดประกอบด้วยไหม ?

เวลาที่เราจะลงทุนซื้อหุ้นหรือเก็งกำไรหุ้นรายตัว ปกติเราดูดัชนีหรือภาพรวมประกอบกันด้วยมั้ยครับ เช่น มีหุ้นในใจแล้ว แต่ตลาดรวมยังปรับตัวลง เราก็เลือกที่จะรอซื้อหลังจากที่ตลาดเริ่มกลับมาดี บางท่านก็จะบอกว่าผมสนใจหุ้นรายตัว ไม่สนตลาดรวมครับ ซึ่งแบบไหนก็ไม่ผิดครับ ได้ทั้งนั้น แต่ในวันนี้เราจะมาทดสอบให้ดูกันว่า ถ้าลงทุนเป็นพอร์ตโดยใช้สัญญาณซื้อขายจากเทคนิคอลเท่านั้น ไม่ดูพื้นฐานอย่างอื่นเลย โดยมีสัญญาณซื้อขายชัดเจน แบ่งเงินชัดเจน แต่ต่างกันตรงที่พอร์ตหนึ่งใช้ SET Index มาเป็นฟิวเตอร์ช่วยตัดสินใจ อีกพอร์ตไม่ใช้เลย ดูแค่สัญญาณจากหุ้นนั้นเพียว ๆ ทุกคนคิดว่าพอร์ตไหนจะให้ผลลัพธ์ดีกว่ากันครับ

สมมุติฐานการทดสอบในครั้งนี้คือ

- เงินลงทุน 1 ล้านบาท

- สินทรัพย์ที่ลงทุนคือ ตลาดหุ้นไทย(หุ้นรายตัว)

- Buy Signal คือ MACD > 0

- Sell Signal คือ MACD < 0

- Position Sizing คือ 5 % ของพอร์ตต่อ 1 ตัว สูงสุดไม่เกิน 20 ตัว

- Position Score คือ ราคาหุ้นใกล้จุดสูงสุดมากกว่ากัน

- Market Filter คือ MACD ของ SET Index มากกว่า 0 หรือน้อยกว่า 0

- ช่วงเวลาในการทดสอบคือ 1/1/2000 – 10/03/2021

Non-Market Filter VS Market Filter

ในการทดสอบแรกเราจะไม่ใช้ดัชนีตลาดมาช่วยในการตัดสินใจ คือ ดูสัญญาณซื้อขายของหุ้นรายตัวเท่านั้น เวลาที่ตลาดรวมปรับตัวลง แต่หุ้นที่เราเล็ง ๆ ไว้มีสัญญาณให้เข้า เราก็ซื้อทันที ซึ่งก็ง่ายดีและปัจจัยไม่เยอะมาก แต่เน้นย้ำอีกครั้งหนึ่งว่าวิธีการนี้อิงกับรูปแบบการใช้เทคนิคอล ไม่ใช่ปัจจัยพื้นฐาน ฉะนั้นเรื่องผลลัพธ์อาจเป็นคนละเรื่องกันเพราะสมมุติฐานและวิธีการที่แตกต่างกัน ส่วนการทดสอบที่สองจะนำ SET Index มาพิจารณาด้วย คือเมื่อตลาดรวมเป็นขาขึ้น (MACD >0) และมีสัญญาณซื้อ เราก็ซื้อ แต่ถ้าตลาดเป็นขาลง ต่อให้มีสัญญาณซื้อในหุ้นรายตัว เราจะไม่ซื้อ ส่วนในขาขายนั้นต่างออกไปหน่อย เมื่อมีสัญญาณขายในหุ้นรายตัวเราก็ขายตามปกติ แต่ถ้าตลาดเป็นขาลง (MACD <0) เราจะล้างพอร์ตขายหุ้นทุกตัวทันที เรามาดูผลลัพธ์กันเลยดีกว่าครับ

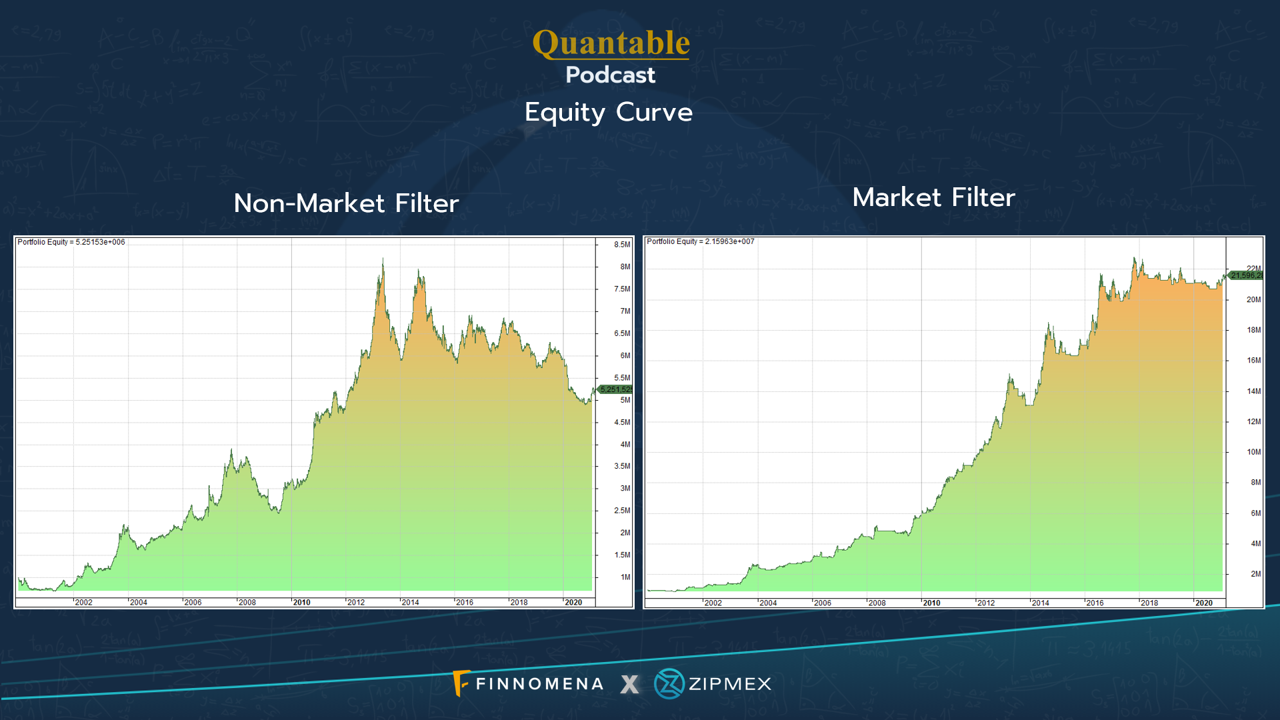

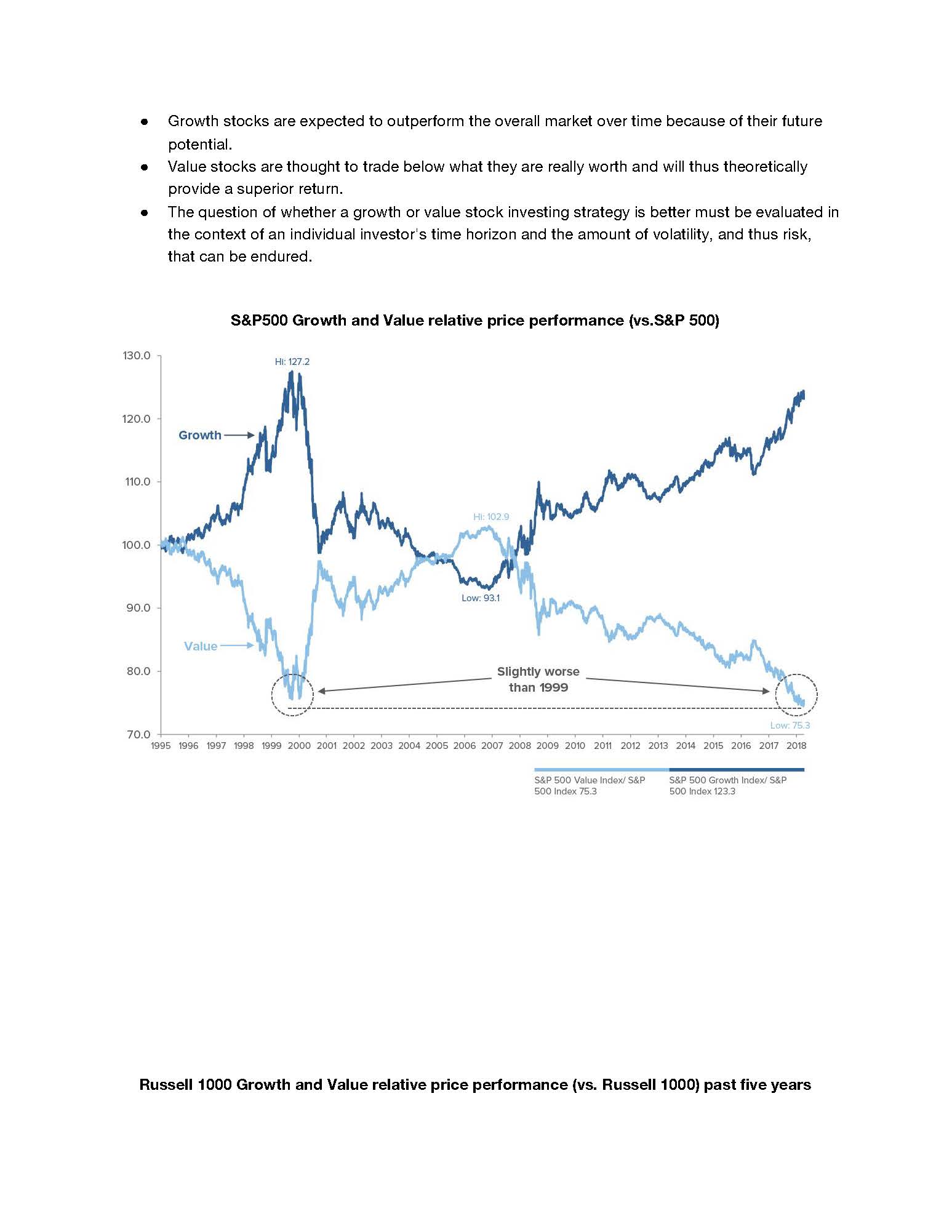

กราฟการเคลื่อนไหวของพอร์ต

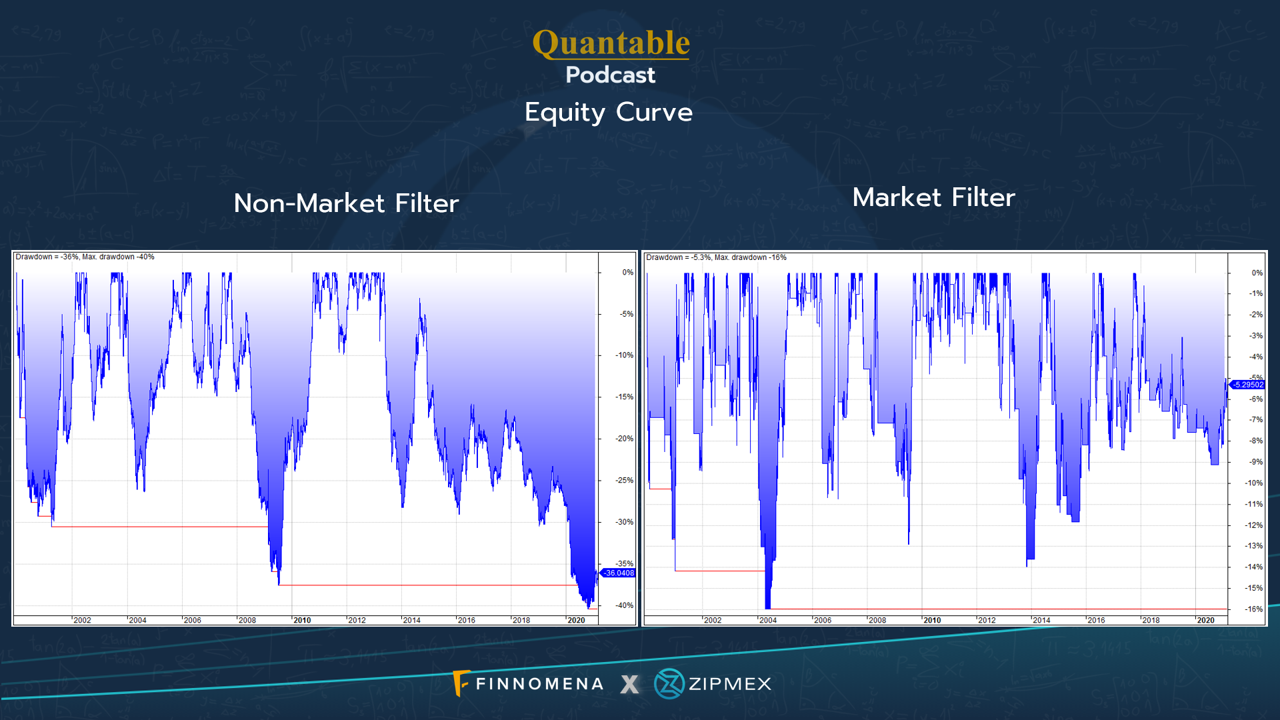

จากภาพประกอบทางด้านซ้ายมือคือ EQ ของการไม่ใช้ SET Index มาประกอบการตัดสินใจ จากเงิน 1 ล้าน โตเป็น 5.2 ล้านภายใน 20 กว่าปี คิดเป็นผลตอบแทนทบต้นประมาณ 8 % ต่อปี Max % DD อยู่ที่ 40% เทรดไปทั้งหมด 2831 ครั้ง %Win 30 และ %Loss 70 กำไรติดกัน 8 ครั้ง ขาดทุนติดกัน 28 ครั้ง กำไรโดยเฉลี่ยต่อรอบ 20 % ขาดทุนเฉลี่ยต่อรอบ 5%

ส่วนด้านขวาคือกราฟเงินทุนของพอร์ตที่ใช้ดัชนีเป็นฟิวเตอร์ จากเงิน 1 ล้าน โตเป็น 21 ล้านภายใน 20 กว่าปี คิดเป็นผลตอบแทนทบต้นประมาณ 16 % ต่อปี Max % DD อยู่ที่ 16% เทรดไปทั้งหมด 2502 ครั้ง %Win 35 และ %Loss 65 กำไรติดกัน 16 ครั้ง ขาดทุนติดกัน 26 ครั้ง กำไรโดยเฉลี่ยต่อรอบ 15 % ขาดทุนเฉลี่ยต่อรอบ 4%

กราฟความผันผวนของพอร์ต

จากการทดลองครั้งเราอยากที่จะแสดงให้ทุกคนเห็นว่าการลงทุนให้ได้ผลลัพธ์ที่ดีขึ้นนั้น จำเป็นต้องมีความได้เปรียบ (Advantage) บางอย่างไม่ว่าข้อมูลมากกว่า ความชำนาญที่มากกว่า ความรู้ที่มากกว่า ประสบการณ์ที่มากกว่า การคิดกลยุทธ์ที่ดีกว่า หรือจิตวิทยาการลงทุนที่ดีกว่า ความดีกว่า เหนือกว่า ได้เปรียบกว่าเหล่านี้แหละครับ เป็นที่มา เป็นหนทางของการหาผลตอบแทน “ส่วนเกินจากตลาด” ผลตอบแทนที่เหนือหรือ Alpha จากตลาดนั่นเองครับ

ZIPMEX

Appendix

ติดตาม FINNOMENA Podcast ได้ทุกช่องทางที่คุณมี

App Spotify

https://finno.me/spotify

App Google podcasts

https://finno.me/googlepodcast

Apple podcast

https://finno.me/applepodcast

App Soundcloud

https://finno.me/soundcloud

Podbean

https://finno.me/podbean

Youtube

https://finno.me/youtubepodcast