Quantable Podcast EP10 : ลงทุนหุ้นไทย ด้วย 14 เงื่อนไขการตัดสินใจ

นักลงทุนหลายคนเมื่อศึกษาเรื่องเทคนิควิเคราะห์กราฟไปสักพักจะเริ่มเข้าสู่วังวนของการใช้เครื่องมือที่หลากหลาย บางทีก็เยอะจนมากเกินพอดี เพราะมีความเชื่อว่ายิ่งมีเครื่องมือประกอบการตัดสินใจเยอะ จะทำให้เราสามารถคิดวิเคราะห์และมีผลลัพธ์ที่ดีขึ้น ในบทความนี้ของเราจะมา “ตีแผ่” ความเชื่อดังกล่าวนี้ว่าจริงหรือไม่ อย่างไร ที่เค้าบอกกันว่า ใช้เครื่องมือเยอะๆมาคอนเฟิร์มกันเวลาซื้อขาย จะทำให้เราได้กำไรที่มากขึ้น ชัวร์หรือมั่ว! ตามเข้าไปอ่านกันครับ

เทพเทรดเดอร์ เทพอินดิเคเตอร์

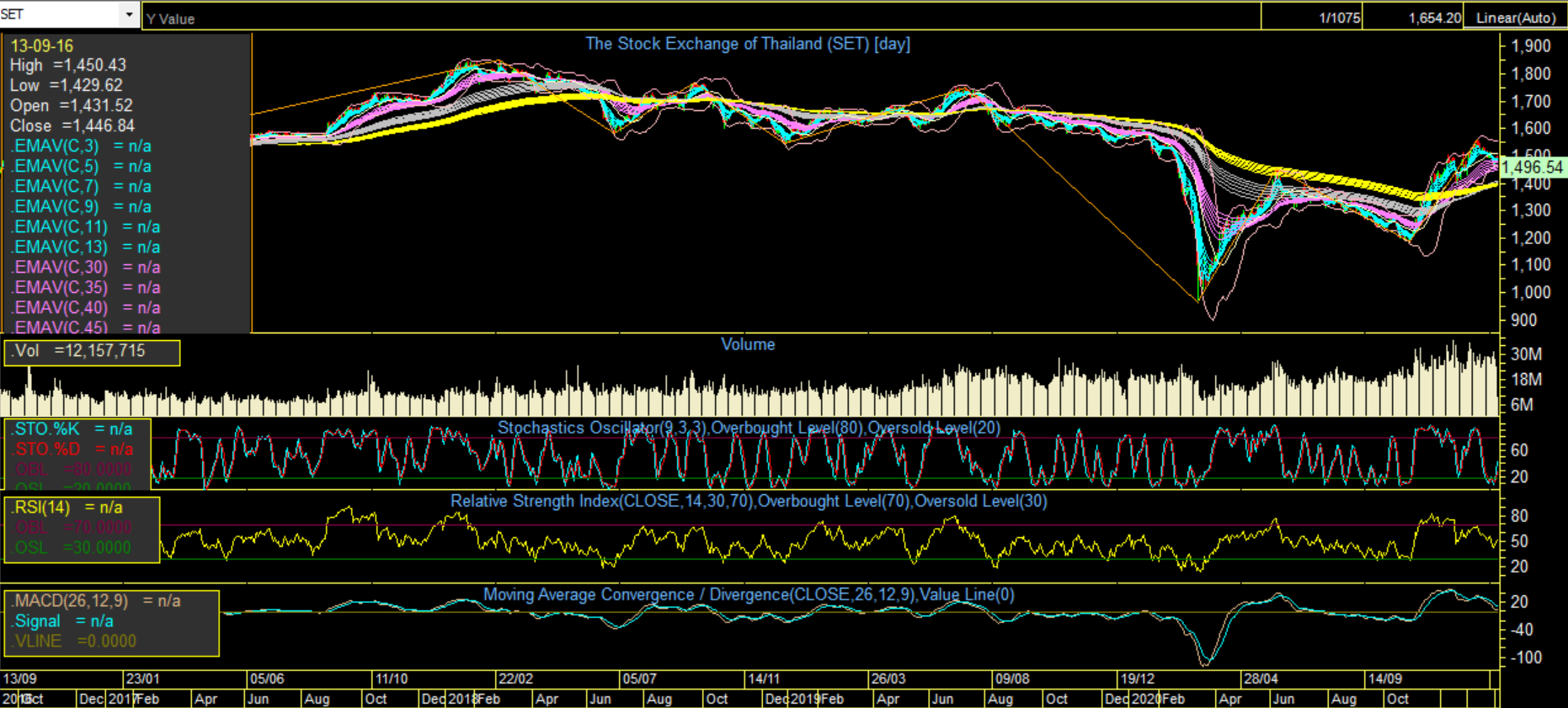

เครื่องมือทางเทคนิคอลมีมากมายจนศึกษากันแทบไม่ไหว แต่ทุกอย่างมาจากการนำ Data 5 อย่างมาคำนวณ คือ ราคาเปิด ราคาสูงสุด ราคาต่ำสุด ราคาปิด และปริมาณการซื้อขาย หรือ Open High Low Close Volume เอามาคำนวณตามโมเดล สมมติฐานเพื่อพยายามวัดหรือจับข้อมูลอะไรบางอย่างของราคาสินทรัพย์ที่เราต้องการศึกษา จนเกิดเป็นกลยุทธ์ เป็น Indicator แล้วเราก็จะเห็นเทรดเดอร์ใส่กราฟ ใส่เส้นอะไรต่อมิอะไรก็ไม่รู้เต็มไปหมด เอาตัวนี้มาดูอันนั้น เอาอันนั้นมาคอนเฟิร์มอันนี้ จนงงไปหมด เราจึงขอทดสอบเรื่องนี้โดยการแบ่งสมมติฐานออกเป็น 2 อย่างคือ

- ตัดสินใจซื้อขายโดยใช้ Indicator จำนวนมาก

- ตัดสินใจซื้อขายโดยใช้ Indicator เพียงไม่กี่ชนิด

และมีเงื่อนไขในการทดสอบดังนี้ครับ

- เงินลงทุน 1 ล้านบาท

- สินทรัพย์ที่ลงทุน หุ้นไทย

- ขนาดการลงทุนต่อหุ้นหนึ่งตัวเท่ากับ 10 %

- ช่วงเวลาในการทดสอบ 1/1/2000 – 2/2/2021

- ค่าธรรมเนียมการซื้อขาย 0.25%

พวกเราลองมาทายกันดูมั้ยครับว่า Indicator เยอะ กับ Indicator น้อยๆ แบบไหนในผลลัพธ์ที่ดีกว่ากัน

ลงทุนอย่างมั่นใจ ด้วยการรอให้ทุกเครื่องมือคอนเฟิร์มกัน

ในการตัดสินใจเข้าซื้อขายสินทรัพย์ใดก็ตาม มันจะมีเรื่องของโอกาสและความเสี่ยงเกิดขึ้นอยู่ตลอดเวลา เทรดเดอร์หลายคนพอเริ่มศึกษาใหม่ๆ ก็จะใช้เครื่องมือเพียงไม่กี่ชนิด แต่พอเวลาลงทุนจริงพอขาดทุนก็จะพยายาม Ad เครื่องมือใหม่ๆเข้ามาช่วยตัดสินใจ เมื่อขาดทุนอีกก็ Ad เครื่องมือมาอีก รอตัวนั้นคอนเฟิร์ม รอสัญญาณจากตัวนี้ก่อนทำให้ยิ่งนานวันหน้าจอเทรดของเราก็จะรกขึ้นเรื่อยๆ เวลาจะซื้อก็คิดนาน เวลาจะขายก็รอให้ทุกสัญญาณมาก่อน สุดท้ายไม่ได้ขาดสักที

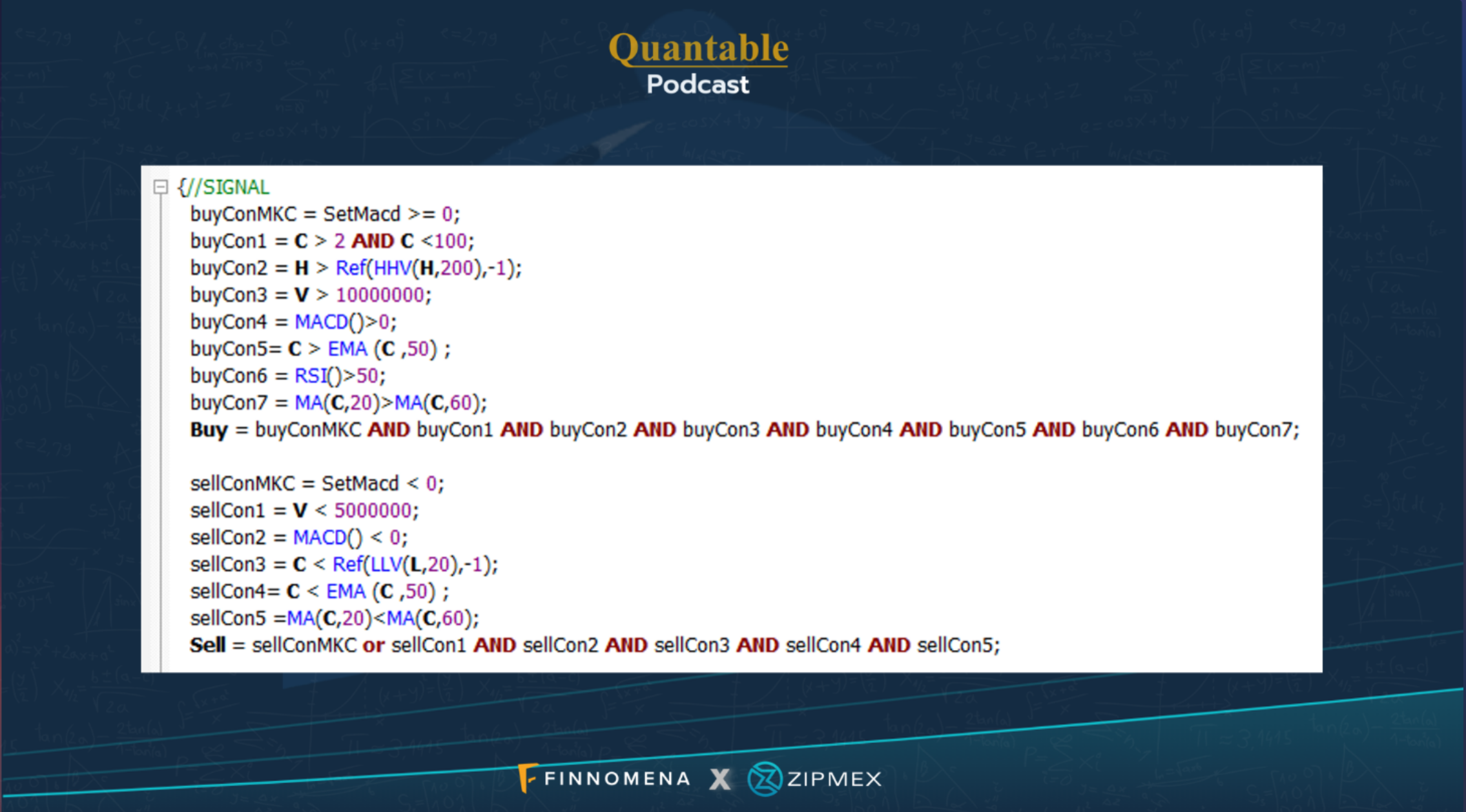

ส่วนสูตรที่เราจะนำมาทดสอบการซื้อขายนั้นมีตามภาพประกอบด้านล่างนี้เลยครับ

เริ่มต้นง่ายๆด้วย Set Index Filters ก่อนเลยคือจะซื้อหุ้นเนี่ย ภาพรวมตลาดต้องเป็นขาขึ้นซะก่อนน้า ถึงจะชัวร์ ต่อด้วยเงื่อนไขอีก 7 ตัว แปลว่าเรามีเงื่อนไขในการซื้อหุ้นแต่ละตัวอยู่ 8 เงื่อนไข ถ้าไม่ครบ 8 ข้อเราไม่สน โหดมั้ยล่ะ

ส่วนในการขายก็มี Set Index Filters เช่นกัน และเงื่อนไขการขายอีก 5 ข้อ แต่ต่างกันตรงที่ เราใช้ OR ไม่ใช่ And แปลว่าถ้า ภาพรวมตลาดเป็นขาลง โอกาสขาดทุนเยอะ เราขายล้างพอร์ตเลยทุกตัวเลย หรือจะขายก็ต่อเมื่อสัญญาณขายครบทั้ง 5 ข้อ ไม่คอนเฟิร์มเราไม่ Action

เทรดเดอร์ที่มีความเข้าใจ จะไม่ใช้ท่ายาก

อีกรูปแบบการทดสอบก็คือ ตัด Set Index Filters ออกทั้งซื้อและขาย รวมทั้งลดเงื่อนไขการตัดสินใจออก ดังนี้

ขาซื้อมีแค่ 2 เงื่อนไข ขาขายเหลือแค่เงื่อนไขเดียวเพราะเรามองว่าทุกเงื่อนไขที่กรณีแรกใช้นั้นเป็น เครื่องมือที่พยายามวัดการเปลี่ยนแปลงของโมเมนตัมทั้งสิ้น ถ้ามันวัดหรือหาสิ่งเดียวกัน จะใช้เงื่อนไขให้มันเยอะแยะทำไม เราลองมาดูผลลัพธ์ของทั้ง 2 แบบกันครับ

จากภาพประกอบที่มี ด้านซ้ายมือคือสมมติฐานแรก จาก 1 ล้านกลายเป็น 19 ล้าน แต่สมมติฐานที่สอง จาก 1 ล้านกลายเป็น 32 ล้านซึ่งห่างกันถึง 13 ล้าน หหรือประมาณ 40 % ยิ่งถ้าไล่ย้อนดูในแต่ละช่วงเวลา ไม่มีช่วงไหนที่พอร์ตด้านซ้ายจะสามารถเอาชนะพอร์ตด้านขวาได้เลย

การลงทุนไม่มีคะแนนท่ายาก

คำกล่าวนี้เป็นของนักลงทุนไทยท่านหนึ่งที่ประสบความสำเร็จและได้รับการยอมรับเป็นอย่างมาก “การลงทุนไม่มีคะแนนท่ายาก” จากการทดสอบนี้ของเราทุกคนก็คงจะเห็นภาพชัดเจนมากยิ่งขึ้นว่า การเข้าใจสิ่งที่เราใช้ สิ่งที่เราทำเป็นอย่างดีให้ผลลัพธ์ที่ดีกว่าการทำตามๆกันหรือใช้วิธีการลงทุนแบบขาดความเข้าใจ หวังว่าบทความ บททดสอบของเราจะมีประโยชน์กับทุกคนไม่มากก็น้อยนะครับ ขอให้มีความสุขในการลงทุนและอยู่ในตลาดนี้ไปนานๆครับ

ZIPMEX

ติดตาม FINNOMENA Podcast ได้ทุกช่องทางที่คุณมี

App Spotify

https://finno.me/spotify

App Google podcasts

https://finno.me/googlepodcast

Apple podcast

https://finno.me/applepodcast

App Soundcloud

https://finno.me/soundcloud

Podbean

https://finno.me/podbean

Youtube

https://finno.me/youtubepodcast