หากพูดถึงการลงทุนที่ให้ผลตอบแทนในรูปของดอกเบี้ยแล้ว “ตราสารหนี้” หรือ “หุ้นกู้” ถือเป็นอีกหนึ่งทางเลือกที่น่าสนใจสำหรับคนที่กำลังมองหาสินทรัพย์ลงทุนที่ให้ผลตอบแทนเฉลี่ยมากกว่าเงินฝากธนาคาร

บทความนี้ขอพาทุกคนไปรู้จักกับ “หุ้นกู้” ให้มากขึ้น ใครสนใจลงทุนในหุ้นกู้ ต้องอ่านบทความนี้ เพราะ Definit รวบรวมสิ่งที่ควรรู้ก่อนลงทุนในหุ้นกู้ไว้ให้แล้ว ครบจบในที่เดียว!

Reboot Bond Port บริการตรวจสุขภาพหุ้นกู้จาก Definit วิเคราะห์และคัดเลือกหุ้นกู้ที่มีศักยภาพ พร้อมออกแบบกลยุทธ์การลงทุนในหุ้นกู้ที่เหมาะสมกับคุณผ่านโมเดล 5F2M สนใจรับบริการ คลิก 👉 https://finno.me/reboot-bond-port-ws

หุ้นกู้ คืออะไร?

หุ้นกู้ (Corporate Bond) คือ ตราสารหนี้ที่ออกโดยบริษัทเอกชน มีวัตถุประสงค์เพื่อระดมทุนสำหรับใช้ในกิจการต่าง ๆ ของบริษัท เช่น การขายกิจการ ซื้ออุปกรณ์ การก่อสร้างโรงงาน เป็นต้น หุ้นกู้สามารถแบ่งออกเป็นหน่วย โดยแต่ละหน่วยจะมีมูลค่าเท่ากัน การออกหุ้นกู้ในประเทศไทยมักกำหนดมูลค่าหน่วยละ 1,000 บาท

เมื่อซื้อหุ้นกู้แล้ว ผู้ซื้อจะมีสถานะเป็น “เจ้าหนี้” และบริษัทที่ออกหุ้นกู้จะมีสถานะเป็น “ลูกหนี้” ผู้ออกหุ้นกู้จะให้คำสัญญาว่าจะจ่ายดอกเบี้ยตามที่ตกลงไว้ตลอดช่วงอายุของหุ้นกู้ และจะจ่ายคืนเงินต้น ณ วันครบกำหนดอายุของหุ้นกู้

ผลตอบแทนของหุ้นกู้จะอยู่ในรูปของ “ดอกเบี้ย” ส่วนใหญ่จะจ่ายปีละ 2 ครั้ง หรือทุก ๆ 6 เดือน แต่หุ้นกู้บางรุ่น อาจจะจ่ายปีละ 4 ครั้ง หรือทุก ๆ 3 เดือน ทั้งนี้ดอกเบี้ยที่ได้รับจากการลงทุนในหุ้นกู้ ต้องเสียภาษี ณ ที่จ่าย เช่นเดียวกับดอกเบี้ยชนิดอื่น ๆ ที่ 15%

หุ้นกู้ตลาดแรก vs ตลาดรอง ต่างกันอย่างไร?

หุ้นกู้ตลาดแรก (Primary Market)

หุ้นกู้ตลาดแรก (Primary Market) คือ หุ้นกู้ออกใหม่ที่มีการเสนอขายให้กับนักลงทุนเป็นครั้งแรก โดยผู้ออกจะเสนอขายตามกลุ่มนักลงทุน 2 ประเภทหลัก คือ นักลงทุนทั่วไป (Public Offering: PO) และผู้ลงทุนในวงจำกัด (Private Placement: PP)

นักลงทุนที่สนใจสามารถซื้อหุ้นกู้ตลาดแรกได้ผ่านบริษัทหลักทรัพย์และธนาคารพาณิชย์ที่เป็นตัวแทนจำหน่ายหุ้นกู้นั้น ๆ โดยจะเสนอขายตามราคาหน้าตั๋ว (Par Value) และมีกำหนดระยะเวลาซื้อขายหุ้นกู้ที่แน่นอน

หุ้นกู้ตลาดรอง (Secondary Market)

หุ้นกู้ตลาดรอง (Secondary Market) คือ การซื้อขายหุ้นกู้ก่อนครบกำหนดอายุที่ซื้อขายเปลี่ยนมือระหว่างนักลงทุนด้วยกันเองผ่านตัวกลางซึ่งคือบริษัทหลักทรัพย์และธนาคารพาณิชย์ โดยราคาที่เสนอซื้อขายอาจมากกว่าหรือน้อยกว่าราคาหน้าตั๋วก็ได้ ขึ้นอยู่กับการตกลงระหว่างผู้ซื้อและผู้ขาย ทั้งนี้นักลงทุนสามารถพิจารณาซื้อขายหุ้นกู้ในตลาดรองได้ทุกวัน โดยไม่จำเป็นต้องรอช่วงเสนอขายเหมือนกับหุ้นกู้ตลาดแรก

ประเภทของหุ้นกู้

แบ่งตามวิธีการจ่ายอัตราดอกเบี้ย

- หุ้นกู้ชนิดจ่ายดอกเบี้ยคงที่ (Fixed Rate Bond)

โดยส่วนใหญ่หุ้นกู้ในประเทศไทยจะมีการกำหนดจ่ายดอกเบี้ยแบบคงที่ (Fixed Rate) ซึ่งจะจ่ายดอกเบี้ยเป็นงวด เช่น ทุก ๆ 3 เดือน หรือ 6 เดือน เป็นต้น และเมื่อครบกำหนดอายุของหุ้นกู้จะชำระเงินต้นคืนทั้งจำนวน

- หุ้นกู้ชนิดดอกเบี้ยลอยตัว (Floating Rate Bond)

สำหรับหุ้นกู้ชนิดนี้ อัตราดอกเบี้ยจะเปลี่ยนแปลงไปตามดัชนีหรืออัตราดอกเบี้ยที่ใช้อ้างอิง ในประเทศไทยมักอ้างอิงกับอัตราดอกเบี้ยเงินฝากประจำ หรืออัตราดอกเบี้ยเงินกู้ชั้นดีของธนาคาร ทั้ง MRR (Minimum Retail Rate) และ MLR (Minimum Loan Rate)

- หุ้นกู้ชนิดไม่จ่ายดอกเบี้ย (Zero-coupon Bond)

หุ้นกู้ชนิดนี้จะไม่มีการจ่ายดอกเบี้ยในแต่ละงวด เมื่อถึงวันครบกำหนดอายุของหุ้นกู้ จะจ่ายคืนเฉพาะเงินต้นตามราคาหน้าตั๋ว ทั้งนี้ราคาที่ขายให้กับนักลงทุนในครั้งแรก ราคาจะต่ำกว่าที่ระบุไว้ เช่น ขายหุ้นกู้ครั้งแรกในราคา 1,000 บาท ราคาหน้าตั๋ว 1,200 บาท ผู้ถือหุ้นกู้จะได้รับผลตอบแทนจากส่วนลด 200 บาท

แบ่งตามการมีประกัน

- หุ้นกู้มีประกัน (Secured Bond)

หุ้นกู้ประเภทนี้จะมีสินทรัพย์ต่าง ๆ มาเป็นหลักประกันให้ผู้ถือหุ้นกู้ เช่น ที่ดิน อสังหาริมทรัพย์ และหลักทรัพย์ ทั้งนี้มูลค่าของสินทรัพย์ที่ค้ำประกันมักมีมูลค่ามากกว่าหรือเท่ากับหุ้นกู้ที่เสนอขาย โดยหุ้นกู้ประเภทนี้จะมีผู้แทนผู้ถือหุ้นกู้เป็นตัวแทนในการตรวจสอบมูลค่าหลักประกันในแต่ละช่วงเวลา รวมถึงดำเนินการฟ้องร้องในกรณีที่ผู้ออกหุ้นกู้ไม่สามารถชำระหนี้ได้ตามเงื่อนไข

- หุ้นกู้ไม่มีประกัน (Unsecured Bond)

หุ้นกู้ประเภทนี้ไม่มีสินทรัพย์ใด ๆ เป็นหลักประกันในการออกหุ้นกู้ โดยส่วนใหญ่หุ้นกู้เอกชนที่เสนอขายในตลาดเป็นหุ้นกู้ที่ไม่มีหลักประกัน ผู้ออกหุ้นกู้จะใช้ความน่าเชื่อถือของบริษัทและความสามารถในการจัดสรรกระแสเงินสดเพื่อจ่ายคืนเงินต้นและดอกเบี้ยตามเงื่อนไข

แบ่งตามสิทธิการเรียกร้อง

- หุ้นกู้ด้อยสิทธิ (Subordinated Bond)

ในกรณีที่ธุรกิจที่ซื้อหุ้นกู้เลิกกิจการหรือล้มละลาย ผู้ถือหุ้นกู้ประเภทนี้จะได้รับสิทธิในการชำระคืนเงินต้นหลังจากผู้ถือหุ้นกู้มีประกันและเจ้าหนี้สามัญอื่น ทั้งนี้หุ้นกู้ด้อยสิทธิจะให้ผลตอบแทนที่สูงกว่าหุ้นกู้ไม่ด้อยสิทธิและหุ้นกู้มีประกันเพื่อเป็นการชดเชยสิทธิให้กับผู้ถือหุ้นกู้ประเภทนี้

- หุ้นกู้ไม่ด้อยสิทธิ (Senior Bond)

ผู้ถือหุ้นกู้ประเภทนี้มีสิทธิเรียกร้องสินทรัพย์จากผู้ออกหุ้นกู้หากธุรกิจเลิกกิจการหรือล้มละลาย โดยมีสิทธิเท่ากับเจ้าหนี้สามัญอื่น ๆ รวมถึงมีสิทธิสูงกว่าผู้ถือหุ้นกู้ด้อยสิทธิ ผู้ถือหุ้นบุริมสิทธิ และผู้ถือหุ้นสามัญ

อันดับความน่าเชื่อถือหุ้นกู้ (Credit Rating)

อันดับความน่าเชื่อถือ (Credit Rating) คือการประเมินความน่าเชื่อถือของผู้ออกหุ้นกู้ โดยสถาบันจัดอันดับความน่าเชื่อถือ (Credit Rating Agencies) ที่ได้รับการรับรองจากสำนักงานกำกับหลักทรัพย์และตลาดหลักทรัพย์ (กลต.)

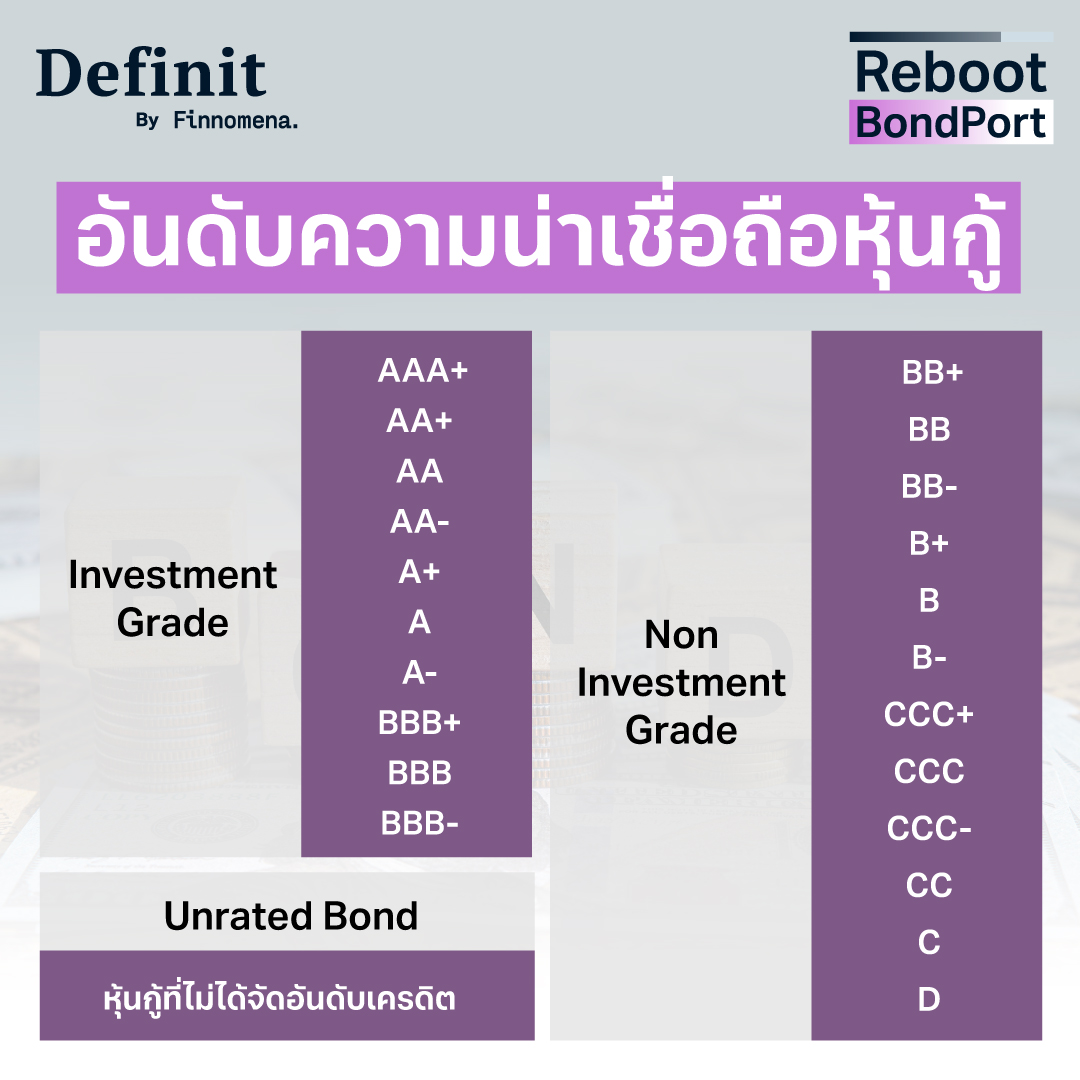

อันดับความน่าเชื่อถือบ่งบอกได้ว่าผู้ออกหุ้นกู้มีความสามารถในการชำระหนี้มากน้อยเพียงใด ยิ่งหุ้นกู้มีอันดับเครดิตสูง ความเสี่ยงในการผิดนัดชำระหนี้ก็ยิ่งต่ำ ทั้งนี้เพื่อให้นักลงทุนมีข้อมูลประกอบการพิจารณาก่อนตัดสินใจลงทุนหุ้นกู้นั้น ๆ โดยอันดับความน่าเชื่อถือแบ่งออกเป็น 3 กลุ่ม ดังนี้

1. Investment Grade

เป็นหุ้นกู้กลุ่มที่มีความน่าเชื่อถืออยู่ในระดับน่าลงทุน โดยมีอันดับเครดิตตั้งแต่ AAA คืออันดับความน่าเชื่อถือสูงสุด AA+ AA AA- A+ A A- BBB+ BBB ไปจนถึง BBB- เป็นกลุ่มที่มีความเสี่ยงในการผิดนัดชำระหนี้ต่ำถึงปานกลาง

2. Non-Investment Grade หรือ Speculative Grade

เป็นหุ้นกู้กลุ่มที่ลงทุนเพื่อเก็งกำไร มีความเสี่ยงในการผิดนัดชำระหนี้สูงกว่ากลุ่ม Investment Grade แต่ก็จ่ายดอกเบี้ยสูงกว่าเช่นกัน โดยมีอันดับเครดิตตั้งแต่ BB+ ลงมา เรียงจาก BB+ BB BB- B+ B B- CCC+ CCC CC C โดย C มีความเสี่ยงที่สูงที่จะไม่สามารถชำระหนี้ได้ตามเงื่อนไข และต่ำสุดคือ D เป็นหุ้นกู้ที่อยู่ในสถานะผิดนัดชำระหนี้ ไม่สามารถจ่ายคืนเงินต้นและดอกเบี้ยได้ตามเงื่อนไข

3. Unrated Bond

เป็นหุ้นกู้กลุ่มที่ไม่มีการจัดอันดับเครดิต เนื่องจากเป็นหุ้นกู้ที่ไม่ได้ส่งไปจัดอันดับ หรือเป็นหุ้นกู้ที่ขอให้จัดอันดับแล้วแต่ไม่ได้รับการพิจารณา หุ้นกู้กลุ่มนี้มักจ่ายดอกเบี้ยให้สูงกว่ากลุ่มอื่น แต่ก็ต้องแลกมาด้วยความเสี่ยงที่สูงมากเช่นกัน

ความเสี่ยงที่ต้องรู้ก่อนลงทุนหุ้นกู้

ความเสี่ยงด้านอัตราดอกเบี้ย (Interest Rate Risk)

อัตราดอกเบี้ยมีความสัมพันธ์กับราคาหุ้นกู้ในทิศทางตรงข้ามกัน กล่าวคือเมื่ออัตราดอกเบี้ยปรับตัวเพิ่มขึ้นราคาหุ้นกู้จะลดลง และหากอัตราดอกเบี้ยปรับตัวลดลงราคาหุ้นกู้จะเพิ่มขึ้น

นอกจากนี้อัตราดอกเบี้ยของหุ้นกู้ยังมีความสัมพันธ์กับอัตราดอกเบี้ยในตลาด ช่วงที่อัตราดอกเบี้ยในตลาดปรับตัวเพิ่มขึ้น หุ้นกู้ที่ออกใหม่ก็ต้องกำหนดอัตราดอกเบี้ยสูงขึ้นตาม กล่าวคือหุ้นกู้ที่ออกมาในช่วงที่ดอกเบี้ยในตลาดปรับตัวเพิ่มขึ้นมักให้ผลตอบแทนดีกว่าหุ้นกู้ที่ออกมาช่วงที่ดอกเบี้ยในตลาดปรับตัวลดลง

ความเสี่ยงด้านราคา (Price Risk)

ปัจจัยเรื่องอายุคงเหลือของหุ้นกู้มีผลต่อความผันผวนของราคาหุ้นกู้ โดยหุ้นกู้ที่มีอายุคงเหลือยาวจะมีโอกาสเผชิญกับการเปลี่ยนแปลงของราคามากกว่าหุ้นกู้ที่มีอายุคงเหลือน้อยกว่า เพราะในระหว่างการถือหุ้นกู้จะมีปัจจัยที่ส่งผลต่อราคาหุ้นกู้ เช่น สภาวะเศรษฐกิจโดยรวม อัตราเงินเฟ้อ นโยบายของธนาคารแห่งประเทศไทย เป็นต้น ทั้งนี้หากถือครบกำหนดอายุของหุ้นกู้ ก็จะได้รับเงินต้นคืนครบตามราคาที่ระบุไว้หน้าตั๋ว จึงไม่ต้องกังวลความเสี่ยงในด้านนี้

ความเสี่ยงด้านเครดิต (Credit Risk)

การลงทุนในหุ้นกู้มีความเสี่ยงที่บริษัทที่ซื้อหุ้นกู้จะไม่สามารถชำระหนี้คืนทั้งเงินต้นและดอกเบี้ยคืนได้ อาจทำให้ต้องสูญเสียเงินต้นและผลตอบแทนที่ควรได้รับไปทั้งหมด ดังนั้นนักลงทุนควรพิจารณาความสามารถในการชำระหนี้คืนทั้งเงินต้นและดอกเบี้ยของบริษัทที่จะเข้าไปซื้อหุ้นกู้ก่อนทุกครั้ง โดยพิจารณาได้จากอันดับความน่าเชื่อถือ (Credit Rating) ตามที่กล่าวไปข้างต้น

ความเสี่ยงด้านสภาพคล่อง (Liquidity Risk)

แม้ว่าตลาดรองจะสามารถซื้อขายเปลี่ยนมือหุ้นกู้ได้ก่อนครบกำหนดอายุ แต่ในบางครั้งผู้ถือหุ้นกู้อาจไม่สามารถขายหุ้นกู้ได้ในราคาที่ต้องการ เนื่องจากหุ้นกู้ที่ถืออยู่อาจมีสภาพคล่องไม่มาก

ข้อดีของการลงทุนในหุ้นกู้

ผลตอบแทนสูงกว่าเงินฝากและพันธบัตรรัฐบาล

อัตราดอกเบี้ยของหุ้นกู้ส่วนใหญ่มักสูงกว่าเงินฝากธนาคารและพันธบัตรรัฐบาล เนื่องจากหุ้นกู้มีความเสี่ยงผิดนัดชำระหนี้สูงกว่าพันธบัตรรัฐบาล อัตราดอกเบี้ยที่สูงขึ้นส่วนนี้จึงถือเป็นการชดเชยความเสี่ยงที่เพิ่มขึ้นของหุ้นกู้

เป็นแหล่งสร้างรายได้ประจำ

อย่างที่กล่าวไปข้างต้นว่าผลตอบแทนของหุ้นกู้คือดอกเบี้ย ซึ่งหุ้นกู้ในตลาดส่วนใหญ่มีการจ่ายดอกเบี้ยเป็นงวดตามเงื่อนไข และเมื่อครบกำหนดอายุหุ้นกู้จะได้รับทั้งเงินต้นและดอกเบี้ยคืน หุ้นกู้จึงเหมาะกับนักลงทุนที่ต้องการ Passive Income สม่ำเสมอ

มีความปลอดภัยของเงินลงทุน

หากลงทุนหุ้นกู้ที่มีการจัดอันดับความน่าเชื่อถืออยู่ในระดับลงทุนได้ ก็ถือว่ามีความปลอดภัยของเงินลงทุนสูง มีความเสี่ยงที่จะไม่ได้รับชำระเงินต้นคืนต่ำ ดังนั้นนักลงทุนจึงควรพิจารณาอันดับความน่าเชื่อถือของหุ้นกู้ก่อนลงทุนทุกครั้ง

ใช้เป็นเครื่องมือกระจายความเสี่ยงการลงทุน

หลาย ๆ คนคงเคยได้ยินประโยคที่ว่า “อย่าเก็บไข่ไว้ในตะกร้าใบเดียว” ในแง่ของการลงทุนหมายถึงอย่าลงทุนในสินทรัพย์ประเภทเดียวกันทั้งหมด ดังนั้นนักลงทุนจึงสามารถใช้หุ้นกู้เป็นเครื่องมือกระจายความเสี่ยงพอร์ตการลงทุนได้

ซื้อขายเปลี่ยนมือได้ง่าย

หากลงทุนหุ้นกู้ในตลาดรอง สามารถซื้อขายเปลี่ยนมือหุ้นกู้กันได้เลยโดยไม่ต้องรอให้ถือวันครบกำหนดอายุ ทั้งนี้สภาพคล่องอาจจะแตกต่างกันไปตามเงื่อนไขของหุ้นกู้แต่ละตัวด้วย

การลงทุนในหุ้นกู้เป็นอีกทางเลือกหนึ่งที่น่าสนใจสำหรับผู้ที่ต้องการผลตอบแทนสม่ำเสมอ แต่การลงทุนในหุ้นกู้ให้ประสบความสำเร็จต้องอาศัยความรู้ ความเข้าใจ และการวิเคราะห์อย่างรอบคอบ ทั้งความน่าเชื่อถือของผู้ออก อัตราดอกเบี้ย ความเสี่ยงผิดนัดชำระหนี้ และสภาวะตลาด

หากคุณกำลังมองหาตัวช่วยมืออาชีพในการดูแลพอร์ตหุ้นกู้ของคุณ “Reboot Bond Port” คือคำตอบ!

Reboot Bond Port เป็นบริการตรวจสุขภาพหุ้นกู้จาก Definit วิเคราะห์และคัดเลือกหุ้นกู้ที่มีประสิทธิภาพ มีทีมวิเคราะห์การลงทุน และระบบการตรวจสอบความเสี่ยงผิดนัดชำระหนี้ พร้อมออกแบบกลยุทธ์การลงทุนในหุ้นกู้ที่เหมาะสมกับคุณผ่านโมเดล 5F2M สนใจรับบริการ คลิก 👉 https://finno.me/reboot-bond-port-ws

อ้างอิง

- https://www.thaibma.or.th/pdf/publication/BondInvestment.pdf

- https://www.asiaplus.co.th/asps/upload_editor/doc/Bond_otc/Build%20Up%20Your%20Wealth%20EP2.pdf

- https://www.setinvestnow.com/th/bond/how-to-pick-bond

คำเตือน: การให้บริการ Reboot Bond Port คือการตรวจสอบสุขภาพของพอร์ตหุ้นไทยและให้คำแนะนำแก่ผู้ใช้บริการ โดยการนำเสนอข้อมูลและคำแนะนำดังกล่าวจะไม่สร้างสิทธิ, ความรับผิดชอบ, หรือภาระผูกพันทางกฎหมายในทุกกรณี บริษัทขอสงวนสิทธิ์ในการไม่รับประกันผลลัพธ์ใด ๆ ที่เกิดจากการใช้ข้อมูลและคำแนะนำ และจะไม่รับผิดชอบต่อความสูญเสียหรือความเสียหายใด ๆ ที่อาจเกิดขึ้นจากการนำข้อมูลหรือคำแนะนำไปใช้ในทุกกรณี | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์ที่ปรึกษาการลงทุน เดฟินิท จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00 – 17:00 น. ที่หมายเลขโทรศัพท์ 02-109-9933