นักลงทุนที่มีพอร์ตโฟลิโอ (Portfolio) น่าจะคุ้นเคยกับการ “ปรับพอร์ต” แต่หลายคนอาจจะยังไม่เข้าใจว่าทำไมต้องปรับพอร์ต กระบวนการนี้สำคัญอย่างไร แล้วการปรับพอร์ตที่ดีนั้นควรทำถี่แค่ไหน วันนี้เราจะขอมารีวิวงานวิจัยหนึ่งจากทาง Vanguard ซึ่งหาคำตอบมาให้แล้วว่าปรับพอร์ตแบบไหนมีประสิทธิภาพที่สุด

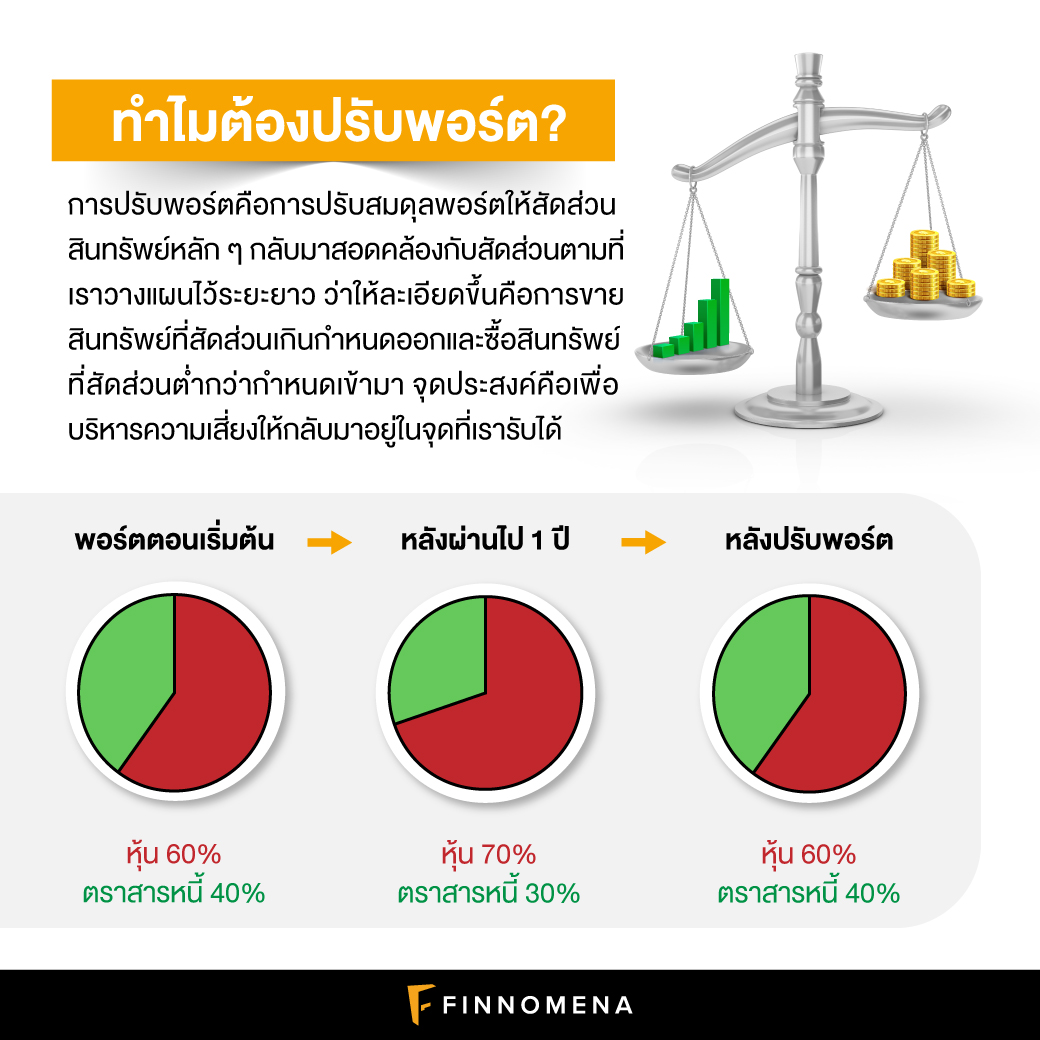

ทำไมต้องปรับพอร์ต?

การปรับพอร์ตคือการปรับสมดุลพอร์ตให้สัดส่วนสินทรัพย์หลัก ๆ กลับมาสอดคล้องกับสัดส่วนตามที่เราวางแผนไว้ระยะยาว ว่าให้ละเอียดขึ้นคือการขายสินทรัพย์ที่สัดส่วนเกินกำหนดออก และซื้อสินทรัพย์ที่สัดส่วนต่ำกว่ากำหนดเข้ามา

หลาย ๆ คนอาจจะคิดว่า “ผลตอบแทน” คือเป้าหมายหลัก แต่จริง ๆ แล้วเป้าหมายหลักของการปรับพอร์ตคือการปรับสมดุลพอร์ตเพื่อบริหารความเสี่ยงต่างหาก เพราะถ้าคำนึงถึงแค่ผลตอบแทนจริง ๆ แล้วละก็ เราคงไม่มานั่งปรับพอร์ตสลับสินทรัพย์ไปมาหรอก ก็คงถือหุ้นล้วน 100% ไปเลย

แรกเริ่มเลย เราจะมีการกระจายสินทรัพย์การลงทุนตามสัดส่วนที่เรารับความเสี่ยงได้ เช่น หุ้น 60% ตราสารหนี้ 40% แต่เมื่อเวลาผ่านไป ทั้งสองสินทรัพย์นี้ก็ให้ผลตอบแทนต่างกัน มูลค่าสินทรัพย์ในพอร์ตของเราก็ย่อมเปลี่ยนแปลงตาม ส่งผลให้สัดส่วนการลงทุนของแต่ละสินทรัพย์นั้นเปลี่ยนแปลงไป ไม่ตรงกับที่เราวางไว้ตั้งแต่แรก (อาจจะกลายเป็นหุ้น 70% ตราสารหนี้ 30% แทน เป็นต้น) ซึ่งสัดส่วนใหม่นี้อาจจะไม่ได้ตอบโจทย์ความต้องการของเรา มันอาจจะเสี่ยงเกินกว่าที่เราจะรับไหว กลับกัน หากสัดส่วนตราสารหนี้เราเพิ่มขึ้น ก็อาจไม่ตรงกับความต้องการผลตอบแทนสูง ๆ ของเรา ดังนั้นการปรับพอร์ตจะช่วยให้พอร์ตของเรากลับมาคงสัดส่วนที่เราต้องการไว้ตามเดิม

ปัจจัยที่ต้องคำนึงถึงเวลาปรับพอร์ต

ความถี่: เราอาจจะเลือกช่วงเวลาที่คิดว่าเหมาะสมที่สุด ไม่ว่าจะเป็นรายเดือน รายไตรมาส หรือรายปี ยิ่งถี่เท่าไร เราก็อาจจะยิ่งต้องจับตาดูพอร์ตเราบ่อยมากแค่นั้น

ค่าใช้จ่าย: ยิ่งปรับพอร์ตบ่อยเท่าไร เราก็จะยิ่งเสียค่าธรรมเนียมมากขึ้นเท่านั้น ดังนั้นจึงควรหาจุดสมดุลให้ดี ระหว่างความถี่ในการปรับพอร์ต กับค่าใช้จ่ายที่ต้องเสียไป

ค่าเบี่ยงเบนจากพอร์ตเดิม: เราอาจจะตั้งเกณฑ์ไว้ว่า ถ้าสัดส่วนสินทรัพย์เบี่ยงเบนจากของเดิมมาเท่านี้ ๆ จะทำการปรับพอร์ต เช่น เบี่ยงเบนจากของเดิม 5% 10% เป็นต้น แต่วิธีนี้อาจจะทำให้เราต้องจับตาดูพอร์ตบ่อย ๆ

ทำไมนักลงทุนบางคนถึงไม่กล้าปรับพอร์ต?

เหตุผลหลักที่นักลงทุนมักไม่อยากปรับพอร์ต ก็เพราะไม่อยากขายสินทรัพย์ที่กำลังเป็นดาวเด่น เพื่อไปซื้อสินทรัพย์ที่กำลังทำผลงานแย่ สมมติว่าตลาดหุ้นพุ่งขึ้นสูงมาก มูลค่าหุ้นในพอร์ตของเราก็โตตาม สัดส่วนก็เพิ่มขึ้นตามไป เราก็คงอยากถือต่อ (เผลอ ๆ อยากซื้อเพิ่มด้วยซ้ำ) ไม่อยากขายหุ้นที่กำลังไปได้ดี ไปซื้อสินทรัพย์ที่เคลื่อนไหวช้า เช่น ตราสารหนี้

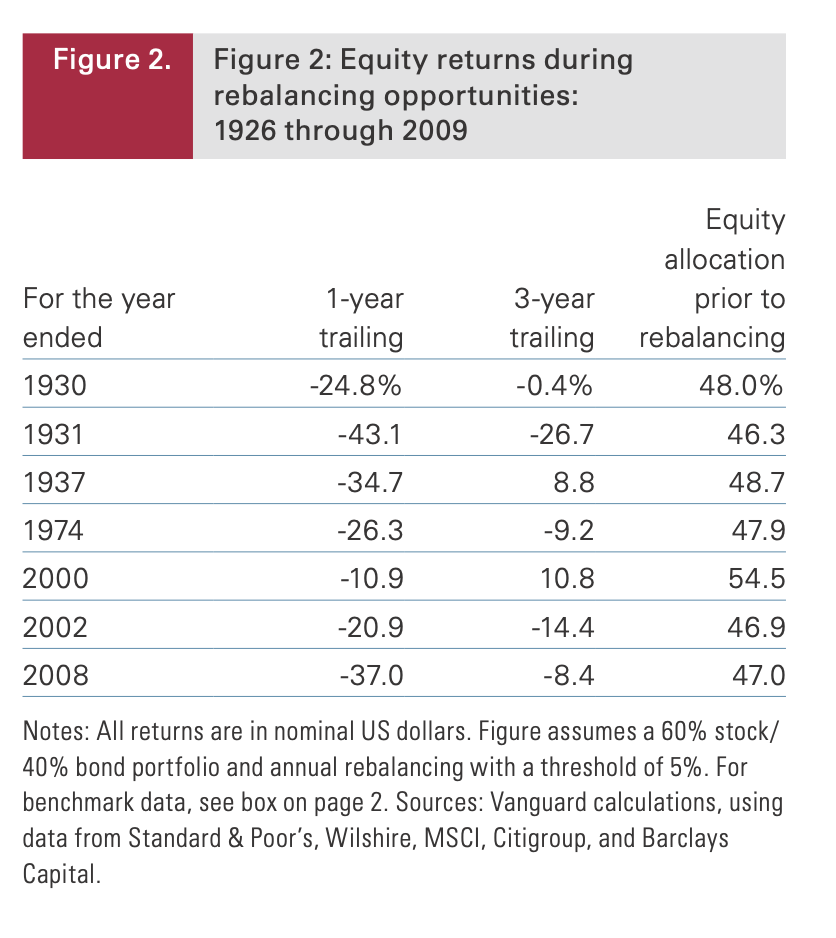

ในช่วงปีที่เป็นโอกาสแห่งการปรับพอร์ต มักเป็นช่วงที่หุ้นตกหนัก

ช่วงเวลาของข้อมูล: ปี 1926-2009

ที่มา: Vanguard

ในทางตรงกันข้าม ช่วงไหนที่ตลาดหุ้นแย่ ติดลบเยอะ ๆ เราก็ไม่กล้าขายสินทรัพย์เสี่ยงต่ำกว่าอย่างตราสารหนี้เพื่อไปซื้อหุ้น ทั้งที่จริง ๆ แล้วนี่ละคือโอกาสการปรับพอร์ตเพิ่มสัดส่วนหุ้น โดยจากสถิติที่ Vanguard รวบรวมมา เขาสรุปไว้ว่า ช่วงที่น่าทำการปรับพอร์ต ลดสัดส่วนตราสารหนี้แล้วเพิ่มสัดส่วนหุ้นนั้น มีอยู่ด้วยกัน 7 ครั้ง ในช่วงระหว่างปี 1926-2009 ซึ่งก็ล้วนแล้วแต่เป็นช่วงที่ตลาดหุ้นตกหนัก ๆ ทำให้สัดส่วนมูลค่าหุ้นในพอร์ตจากตอนแรกอยู่ที่ 60% นั้น เหลือเพียง 46%-54.5% ดูอย่างนี้อาจจะน่ากลัว แต่เดี๋ยวเราจะได้เห็นกันในตารางถัดไปว่าผลตอบแทนที่ได้จากการเข้าลงทุนในช่วงนี้นั้นคุ้มมาก ๆ

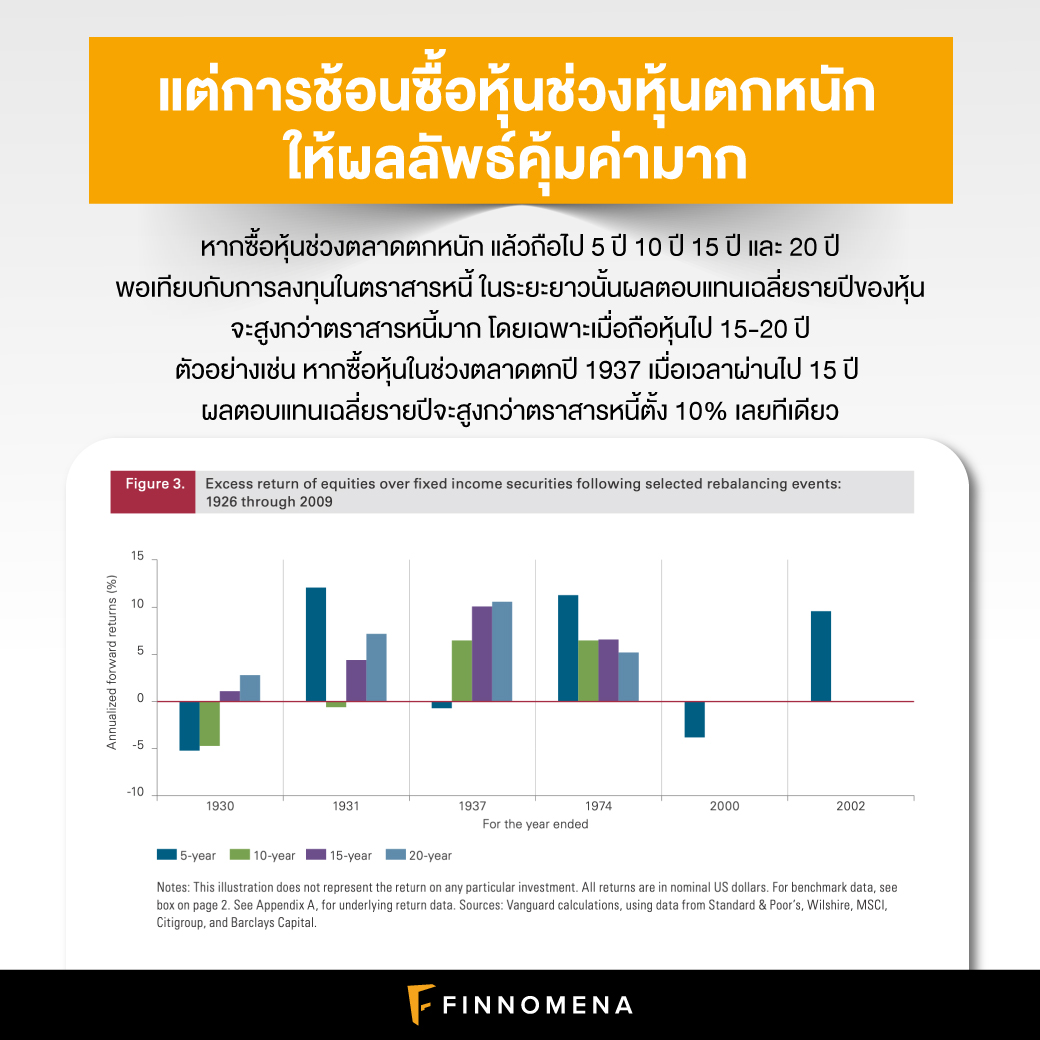

ผลตอบแทนส่วนเกินของหุ้น เมื่อเปรียบเทียบกับตราสารหนี้ หลังทำการปรับพอร์ตตามแต่ละช่วงเวลา

ช่วงเวลาของข้อมูล: ปี 1926-2009

ที่มา: Vanguard

*หมายเหตุ: เนื่องจากงานวิจัยนี้เผยแพร่ในปี 2010 ข้อมูลผลตอบแทนหลังปี 2002 จึงมีถึงแค่ 5 ปี

เพื่อให้เห็นภาพชัดยิ่งขึ้นว่าทำไมช่วงเวลาเหล่านี้ถึงเป็นช่วงที่น่าช้อนหุ้น ทาง Vanguard เขาก็ทำการจำลองเพิ่มมา ว่าหากซื้อหุ้นช่วงนี้แล้วถือไป 5 ปี 10 ปี 15 ปี และ 20 ปี พอเทียบกับการลงทุนในตราสารหนี้ จะเห็นว่าในระยะยาวนั้นผลตอบแทนเฉลี่ยรายปีของหุ้นจะสูงกว่าตราสารหนี้มาก โดยเฉพาะเมื่อถือหุ้นไป 15-20 ปี ตัวอย่างเช่น หากซื้อหุ้นในช่วงตลาดตกปี 1937 เมื่อเวลาผ่านไป 15 ปี ผลตอบแทนเฉลี่ยรายปีจะสูงกว่าตราสารหนี้ตั้ง 10% เลยทีเดียว เป็นบทพิสูจน์ว่าหากช้อนหุ้นในจังหวะที่ใช่แล้วถือยาว ๆ ไปนั้น ผลตอบแทนจะคุ้มค่ามาก

ปรับพอร์ต VS ไม่ปรับพอร์ต ต่างกันขนาดไหน?

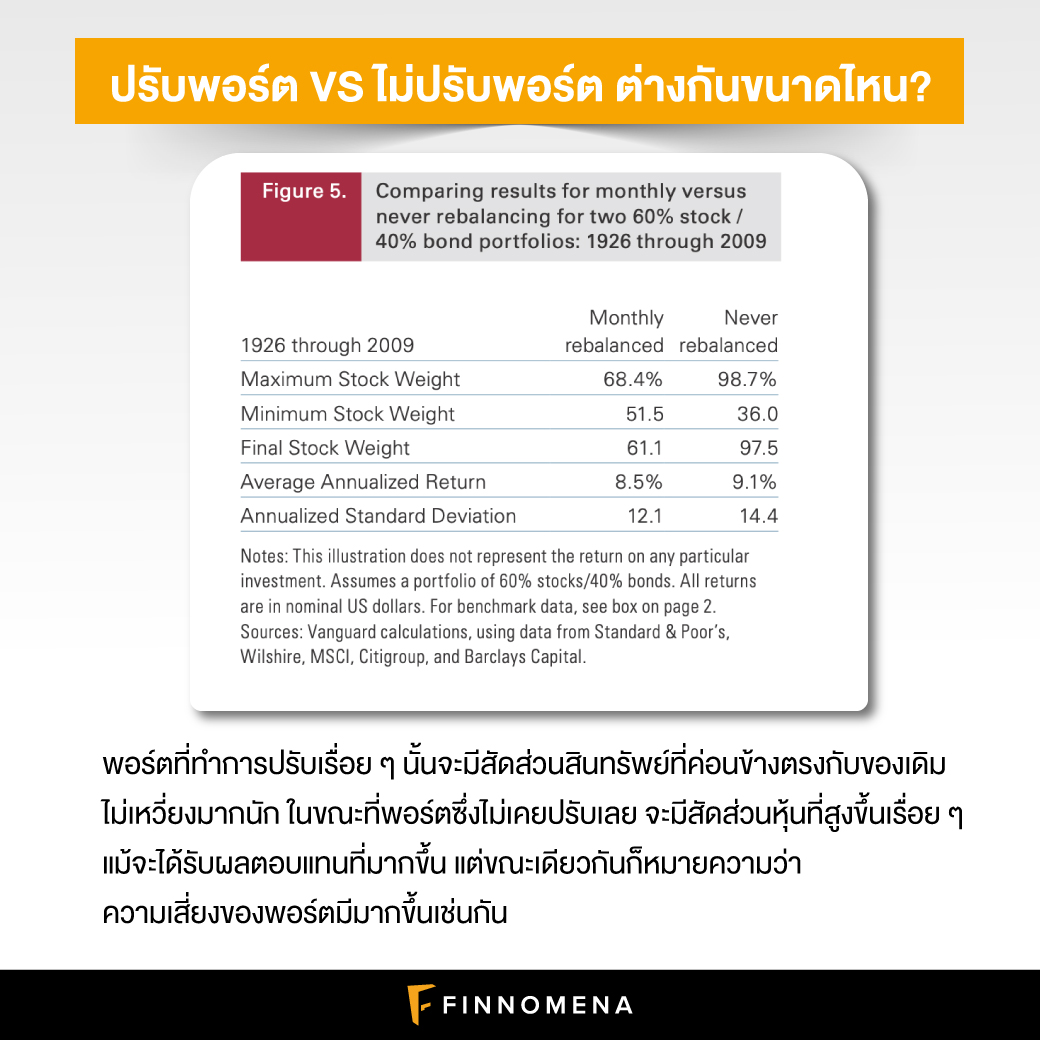

ทีนี้ลองมาดูสถิติการจำลองเพิ่มเติมว่าการปรับพอร์ตกับไม่ปรับพอร์ตนั้นให้ผลลัพธ์ต่างกันอย่างไร จากในตารางด้านล่าง จะใช้สัดส่วนพอร์ตเบื้องต้นคือหุ้น 60% ตราสารหนี้ 40% จำลองการถือพอร์ตในช่วงปี 1926-2009 แต่สิ่งที่ต่างกันคือพอร์ตแรกจะทำการปรับทุก ๆ เดือน ส่วนอีกพอร์ตจะไม่ปรับเลย

เปรียบเทียบผลลัพธ์ของการปรับพอร์ต และไม่ปรับพอร์ต

ช่วงเวลาของข้อมูล: ปี 1926-2009

ที่มา: Vanguard

เราจะเห็นความแตกต่างได้ว่าพอร์ตที่ทำการปรับเรื่อย ๆ นั้นจะมีสัดส่วนสินทรัพย์ที่ค่อนข้างตรงกับของเดิม ไม่เหวี่ยงมากนัก ในขณะที่พอร์ตซึ่งไม่เคยปรับเลย จะมีสัดส่วนหุ้นที่สูงขึ้นเรื่อย ๆ แม้จะได้รับผลตอบแทนที่มากขึ้น แต่ขณะเดียวกันก็หมายความว่าความเสี่ยงของพอร์ตมีมากขึ้นเช่นกัน

จึงสรุปได้ว่า สำหรับนักลงทุนที่ค่อนข้างกังวลเรื่องความเสี่ยงและความผันผวนของพอร์ต การปรับพอร์ตนั้นเป็นสิ่งที่ควรทำอย่างยิ่ง ว่าแต่ปรับพอร์ตแบบไหนล่ะดีที่สุด?

เผยงานวิจัยจาก Vanguard เปรียบเทียบประสิทธิภาพระหว่างการปรับพอร์ต 3 รูปแบบ

งานวิจัยของ Vanguard ที่มีชื่อว่า Portfolio Rebalancing in Theory and Practice ได้พยายามหาคำตอบว่า การปรับพอร์ตรูปแบบใดที่มีประสิทธิภาพที่สุด? นั่นหมายถึง สามารถควบคุมความเสี่ยงของพอร์ตได้ดี สัดส่วนไม่เบี่ยงจากของเดิมมากนัก ในขณะที่ค่าใช้จ่ายไม่สูงเกินไป โดยงานวิจัยทำการจำลองพอร์ตย้อนหลังกว่า 80 ปี

3 วิธีการปรับพอร์ตที่ถูกนำมาทดสอบย้อนหลัง คือ

Time-Only Strategy: การปรับพอร์ตที่คำนึงถึงแค่ความถี่

Threshold-Only Strategy: การปรับพอร์ตที่คำนึงถึงแค่ค่าเบี่ยงเบนจากพอร์ตเดิม

Time-and-Threshold Strategy: การปรับพอร์ตที่คำนึงถึงทั้ง 2 ส่วนด้านบน

Time-Only Strategy: การปรับพอร์ตที่คำนึงถึงแค่ความถี่

จุดประสงค์หลัก ๆ ของกลยุทธ์นี้คือการหาคำตอบว่าเราควรปรับพอร์ตถี่แค่ไหน โดยไม่ได้สนใจว่าสัดส่วนสินทรัพย์จะเบี่ยงเบนจากเดิมไปเท่าไร ว่าง่าย ๆ คือกำหนดไปเลยว่าจะปรับพอร์ตทุกเดือน ทุกไตรมาส ทุกครึ่งปี หรือทุกปี

ส่วนจะปรับพอร์ตถี่แค่ไหน ก็ขึ้นอยู่กับ 3 ปัจจัยหลัก ๆ คือ 1) เรารับความเสี่ยงได้แค่ไหน 2) สินทรัพย์แต่ละอย่างในพอร์ตเรามีความสัมพันธ์กันขนาดไหน และ 3) ต้นทุนการปรับพอร์ต (ค่าธรรมเนียม) สูงแค่ไหน

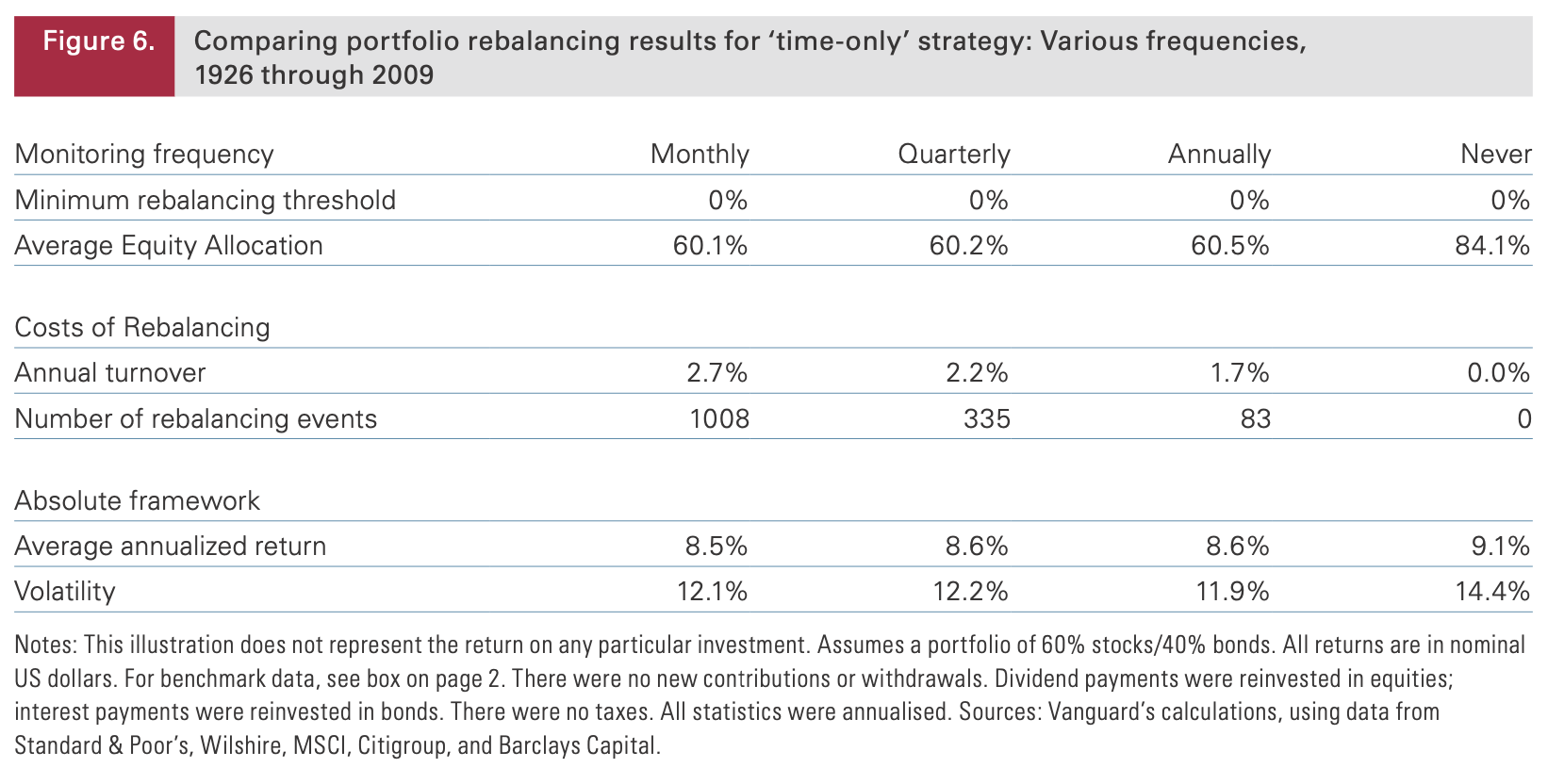

ผลการจำลองการปรับพอร์ตแบบ Time-Only

ช่วงเวลาการจำลอง: ปี 1926-2009

ที่มา: Vanguard

จากตารางข้างบน ได้ทำการจำลองการปรับพอร์ตในช่วงปี 1926-2009 โดยมีความถี่ 3 รูปแบบคือรายเดือน รายไตรมาาส และรายปี สุดท้ายแล้วยังมีการเทียบกับการไม่ปรับพอร์ตเลยด้วย โดยสัดส่วนสินทรัพย์ที่กำหนดไว้ตอนต้นคือหุ้น 60% ตราสารหนี้ 40%

ทีนี้เราลองมาไล่ดูผลลัพธ์ที่น่าสนใจกัน

สัดส่วนหุ้น: โดยเฉลี่ยแล้วสัดส่วนหุ้นไม่ได้ต่างกันเท่าไรนักไม่ว่าจะปรับพอร์ตถี่แค่ไหน อยู่ระหว่าง 60.1%-60.5%

จำนวนครั้งที่ปรับพอร์ต: หากปรับพอร์ตแบบรายเดือน จะต้องปรับพอร์ตถึง 1,008 ครั้งเลยทีเดียว ซึ่งก็จะทำให้เกิดค่าใช้จ่ายในการปรับพอร์ตสูงขึ้นตาม

*หมายเหตุ: ในการจำลองชิ้นนี้ ทาง Vanguard ใช้ Annual Turnover (%) และจำนวนครั้งที่ปรับพอร์ต เป็นตัวแทนของต้นทุนการปรับพอร์ต ในชีวิตจริงนั้นต้นทุนส่วนนี้จะเป็นพวกค่าธรรมเนียมหรือภาษี ซึ่งก็จะแตกต่างกันไปสำหรับแต่ละสินทรัพย์ในพอร์ต

ผลการดำเนินงาน: ผลตอบแทนเฉลี่ยต่อปีไม่ต่างกันเท่าไรนักไม่ว่าจะปรับถี่แค่ไหน อยู่ระหว่าง 8.5%-8.6% ความผันผวนเองก็เช่นกัน อยู่ระหว่าง 11.9%-12.2%

จากผลลัพธ์นี้จึงสรุปได้ว่า ความถี่ของการปรับพอร์ตไม่ได้ส่งผลต่อผลลัพธ์ต่าง ๆ เท่าไรนัก ขึ้นอยู่กับความเสี่ยงที่นักลงทุนรับได้มากกว่า หากสบายใจที่จะปรับบ่อย ๆ เพื่อคงสัดส่วนไว้ให้ใกล้เคียงของเดิมที่สุด ก็เลือกปรับแบบรายเดือน แต่ถ้าไม่รู้สึกกังวลใจกับการเบี่ยงสัดส่วนนิด ๆ หน่อย ๆ ก็อาจจะปรับเป็นรายไตรมาสหรือรายปี เพื่อไม่ให้เสียค่าใช้จ่ายมากไป

สุดท้ายแล้ว ในขณะที่หากเรามองไปยังขวาสุดของกระดาน ในกรณีที่ไม่มีการปรับพอร์ตเลย ผลลัพธ์จะชัดมากว่าพอร์ตจะมีสัดส่วนหุ้นโดยเฉลี่ยที่สูงมาก (84.1%) และแม้ผลตอบแทนเฉลี่ยต่อปีจะสูงกว่า (9.1%) แต่ความผันผวนก็สูงกว่าอย่างมีนัยเช่นกัน (14.4%)

Threshold-Only Strategy: การปรับพอร์ตที่คำนึงถึงแค่ค่าเบี่ยงเบนจากพอร์ตเดิม

ในฝั่งของกลยุทธ์นี้ก็จะกลับกันกับตัวก่อน คือจะหาคำตอบว่าเราควรปรับพอร์ตเมื่อสัดส่วนสินทรัพย์เบี่ยงเบนจากเดิมเท่าไร ไม่ได้สนใจว่าความถี่จะบ่อยแค่ไหน เช่น กำหนดว่าจะปรับพอร์ตเมื่อสัดส่วนเบี่ยง 5%, 10%, 15% เป็นต้น

กลยุทธ์นี้มีสิ่งที่ต้องคำนึงคือการคอยจับตาดูความเคลื่อนไหวของพอร์ตอยู่เรื่อย ๆ ทุกวันได้ยิ่งดี เพราะสัดส่วนพอร์ตจะเบี่ยงเมื่อไรก็ได้เราไม่มีทางทราบ

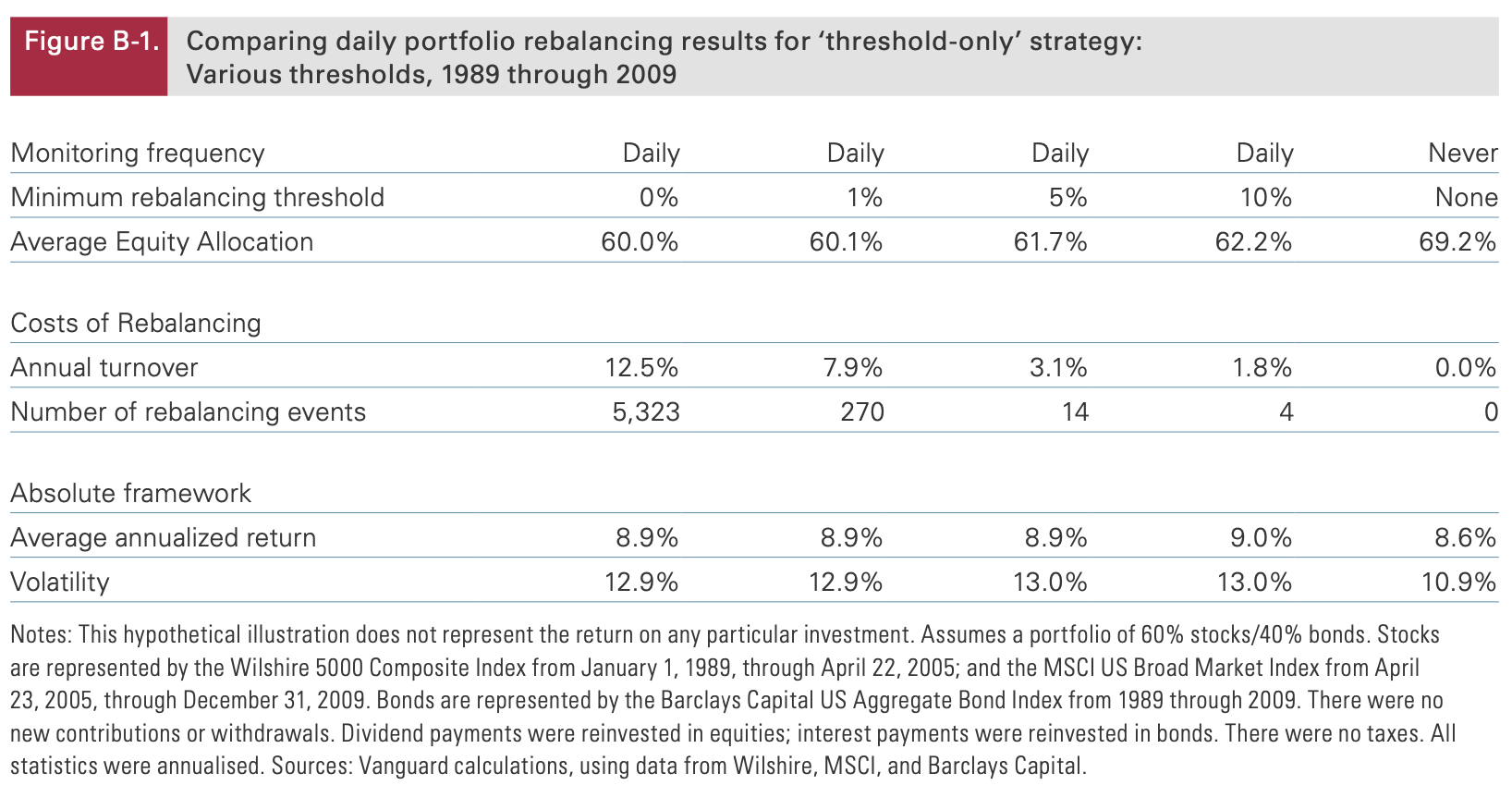

ผลการจำลองการปรับพอร์ตแบบ Threshold-Only โดยจับตาดูความเคลื่อนไหวทุกวัน

ช่วงเวลาการจำลอง: ปี 1989-2009

ที่มา: Vanguard

*หมายเหตุ: เนื่องจากมีข้อมูลรายวันที่แม่นยำไม่เพียงพอ การจำลองชุดนี้จึงกินเวลาแค่ช่วงปี 1989-2009 เท่านั้น

จากตารางด้านบน จะเป็นการจำลองพอร์ตหุ้น 60% ตราสารหนี้ 40% ตั้งแต่ปี 1989-2009 โดยตั้งสมมติฐานว่ามีการจับตาดูความเคลื่อนไหวของพอร์ตทุกวัน เปรียบเทียบการตั้งค่าเบี่ยงเบนไว้ที่ 0% 1% 5% และ 10%

ทีนี้เราลองมาไล่ดูผลลัพธ์ที่น่าสนใจกัน

สัดส่วนหุ้น: โดยเฉลี่ยแล้วสัดส่วนหุ้นไม่ได้ต่างกันเท่าไรนักไม่ว่าจะตั้งค่าเบี่ยงเบนไว้ขนาดไหน อยู่ระหว่าง 60%-62.2%

จำนวนครั้งที่ปรับพอร์ต: หากปรับพอร์ตแบบส่วนเบี่ยง 0% คือเห็นเบี่ยงนิดนึงก็ปรับแล้ว จะต้องปรับพอร์ตถึง 5,323 ครั้งเลยทีเดียว ซึ่งก็จะส่งผลให้ค่าใช้จ่ายสูงอยู่ดี

ผลการดำเนินงาน: ผลตอบแทนเฉลี่ยต่อปีไม่ต่างกันเท่าไรนักไม่ว่าจะตั้งค่าเบี่ยงเบนไว้ขนาดไหน อยู่ระหว่าง 8.9%-9% ความผันผวนเองก็เช่นกัน อยู่ระหว่าง 12.9%-13%

ผลลัพธ์จะคล้าย ๆ กับกลยุทธ์บน คือไม่ต่างกันเท่าไรนักไม่ว่าจะตั้งค่าเบี่ยงเบนไว้ขนาดไหน นอกเสียจากต้นทุน ที่ยิ่งตั้งค่าเบี่ยงเบนไว้น้อยเท่าไร ต้นทุนการปรับพอร์ตก็ยิ่งสูงขึ้นอย่างมีนัย

Time-and-Threshold Strategy: การปรับพอร์ตที่คำนึงถึงทั้ง 2 ส่วนด้านบน

ว่ากันที่กลยุทธ์สุดท้ายซึ่งควบรวมทั้ง 2 กลยุทธ์ข้างต้นไว้ด้วยกัน นั่นคือการปรับพอร์ตที่จะกำหนดทั้งความถี่และค่าเบี่ยงเบนไว้ หากปัจจัยใดปัจจัยหนึ่งยังไม่ถึงกำหนดปรับพอร์ต ก็จะยังไม่ปรับพอร์ต

ตัวอย่างเช่น กำหนดไว้ว่า จะปรับพอร์ตทุกไตรมาส และจะปรับพอร์ตเมื่อสัดค่าเบี่ยงเบนมากกว่า 5% นั่นหมายความว่า แม้จะถึงไตรมาสใหม่แต่ถ้าพอร์ตยังไม่เบี่ยงเกิน 5% ก็จะไม่ปรับพอร์ต ในขณะเดียวกัน แม้พอร์ตจะเบี่ยงเกิน 5% แต่ถ้ายังไม่ครบไตรมาส ก็จะยังไม่ปรับ

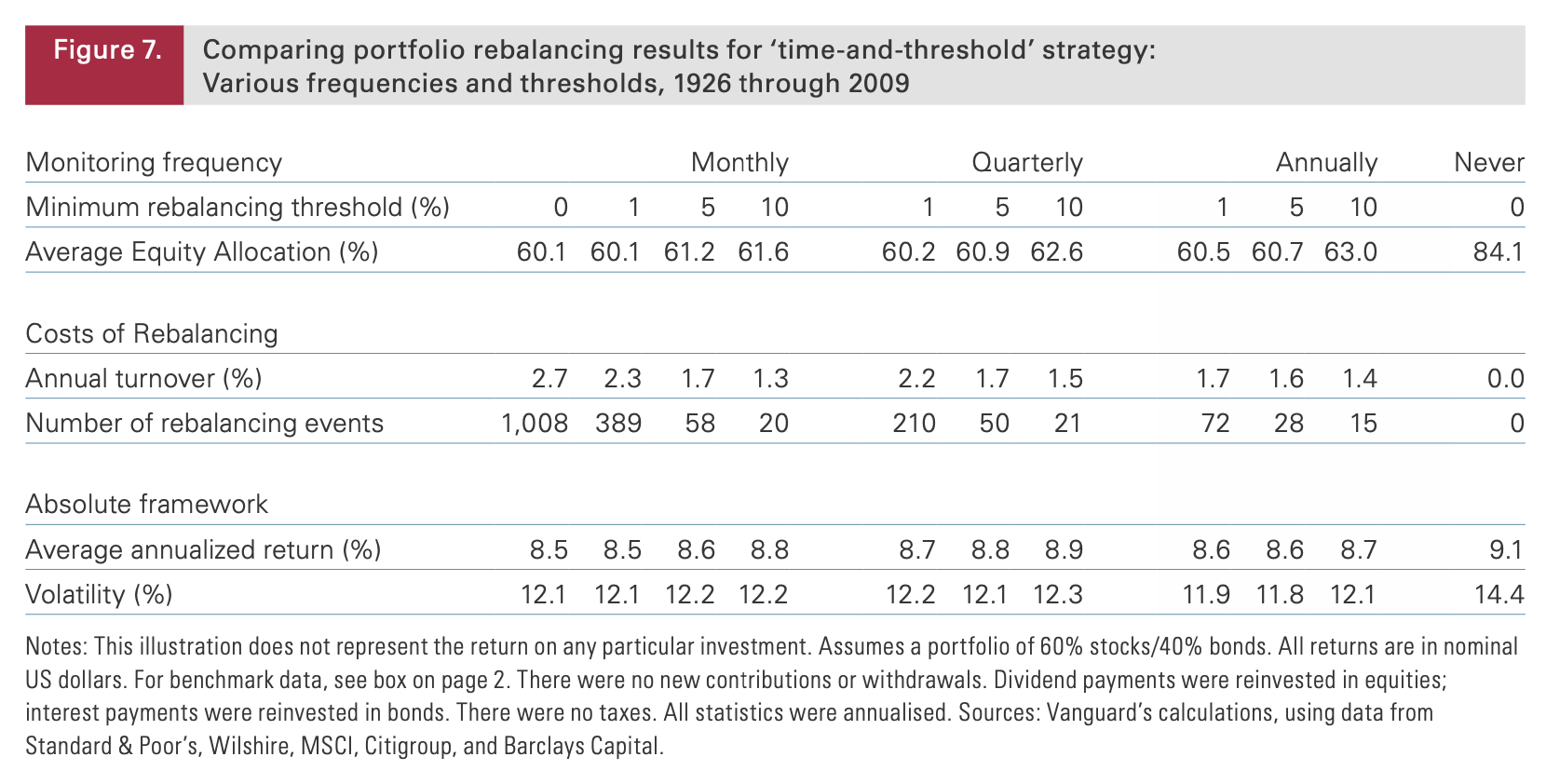

ผลการจำลองการปรับพอร์ตแบบ Time-and-Threshold

ช่วงเวลาการจำลอง: ปี 1926-2009

ที่มา: Vanguard

จากตารางด้านบน มีสองส่วนที่เราต้องดูด้วยกัน คือความถี่ในการปรับพอร์ต (รายเดือน รายไตรมาส รายปี หรือไม่ปรับเลย) กับค่าเบี่ยงเบน (1% 5% 10%) โดยสัดส่วนสินทรัพย์เบื้องต้นยังเหมือนเดิมคือหุ้น 60% ตราสารหนี้ 40%

ทีนี้เราลองมาไล่ดูผลลัพธ์กัน

สัดส่วนหุ้น: โดยเฉลี่ยแล้วสัดส่วนหุ้นไม่ได้ต่างกันเท่าไรนักไม่ว่าจะตั้งค่าเบี่ยงเบนไว้ขนาดไหน และปรับถี่แค่ไหน อยู่ระหว่าง 60.1%-63%

จำนวนครั้งที่ปรับพอร์ต: หากสนใจค่าเบี่ยงเบน จำนวนครั้งที่ปรับพอร์ตจะลดลงอย่างมีนัย เช่น ถ้าพิจารณาปรับพอร์ตทุกเดือนโดยตั้งค่าเบี่ยงเบนไว้ที่ 5% จะปรับพอร์ตเพียง 58 ครั้งเท่านั้น แต่ถ้าไม่สนใจค่าเบี่ยงเบนเลย (ค่าเบี่ยงเบน = 0) จะต้องปรับพอร์ตมากถึง 1,008 ครั้งเลยทีเดียว ซึ่งก็จะยิ่งส่งผลให้ค่าใช้จ่ายสูงขึ้นไปอีก

ผลการดำเนินงาน: ผลตอบแทนเฉลี่ยต่อปีไม่ต่างกันเท่าไรนักไม่ว่าจะตั้งค่าเบี่ยงเบนไว้ขนาดไหนและปรับถี่เท่าไร อยู่ระหว่าง 8.5%-8.7% ความผันผวนเองก็เช่นกัน อยู่ระหว่าง 11.9%-12.3% นั่นหมายความว่าหากรวมค่าธรรมเนียมไปคำนวณด้วยแล้ว อาจทำให้กลยุทธ์ที่ปรับพอร์ตถี่ ๆ (เช่น ทุกเดือน) ทำผลตอบแทนได้น้อยลงไปอีก

เป็นอีกครั้งที่ผลลัพธ์ไม่ได้แสดงให้เห็นความแตกต่างอย่างมีนัย แต่เมื่อเทียบวิธีนี้ Time-and-Threshold กับวิธีอื่น ๆ จะเห็นได้ว่าวิธีนี้นำ 2 ปัจจัยสำคัญของอีก 2 วิธีมาควบรวมกันเพื่อหาจุดที่สมดุลที่สุด เพราะหากดูแค่ความถี่อย่างเดียว บางครั้งพอร์ตเบี่ยงเพียงนิดหน่อยก็ต้องปรับแล้ว ทำให้เสียค่าใช้จ่ายโดยใช่เหตุ แต่ถ้าดูแค่ส่วนเบี่ยงอย่างเดียว ก็อาจต้องทุ่มเวลาให้กับการจับตาดูพอร์ตเป็นประจำ

สรุป

จากงานวิจัยของ Vanguard ค้นพบว่า ผลตอบแทนของการปรับพอร์ตไม่ต่างกันสักเท่าไรนัก ไม่ว่าจะปรับพอร์ตถี่แค่ไหนก็ตาม หรือ ตั้งค่าเบี่ยงเบนไว้เท่าไรก็ตาม เมื่อเป็นแบบนี้แล้ว การปรับพอร์ตบ่อย ๆ ก็ดูจะไม่ใช่ทางเลือกที่ดีเท่าไรนัก ในเมื่อผลลัพธ์ไม่ได้ต่างกับการปรับพอร์ตนาน ๆ ที โดยในการจำลองของ Vanguard ยังไม่ได้รวมค่าธรรมเนียมเข้ามาคำนวณ หากนำมาคำนวณด้วย การปรับพอร์ตที่เกิดขึ้นถี่ ๆ ก็มีแนวโน้มจะยิ่งส่งผลให้ผลตอบแทนลดลง

หากจะให้เลือกสักกลยุทธ์หนึ่งทาง Vanguard มองว่า ควรปรับพอร์ตด้วยความถี่ที่ไม่เยอะไม่น้อยไป สักครึ่งปีครั้งหรือปีละครั้ง และตั้งค่าเบี่ยงเบนให้อยู่กลาง ๆ ณ ระดับ 5% ก็น่าจะช่วยสร้างสมดุลให้พอร์ตได้โดยที่ไม่ต้องเสียค่าใช้จ่ายเยอะเกินไป

สรุป 3 ประเด็นหลักจากงานวิจัยนี้

- การปรับพอร์ตช่วยควบคุมความเสี่ยงได้ดีกว่าการไม่ปรับพอร์ตเลย

- สัดส่วน ผลตอบแทน และความเสี่ยงไม่ค่อยต่างกันเท่าไรไม่ว่าจะปรับพอร์ตแบบไหน สิ่งที่ต่างมีเพียงค่าใช้จ่าย ที่ยิ่งปรับบ่อยเท่าไรก็ยิ่งเพิ่มมากขึ้น

- ไม่มีวิธีไหนดีที่สุด ขึ้นอยู่กับความชอบของนักลงทุน แต่ถ้าจะให้ Vanguard แนะนำ ก็ขอเลือกการปรับพอร์ตที่มีความถี่แบบครึ่งปีครั้ง/ปีละครั้ง และกำหนดค่าเบี่ยงเบนในระดับ 5%

จากงานวิจัยชิ้นนี้ ทางทีมงาน FINNOMENA จึงได้นำกลยุทธ์การปรับพอร์ตแบบ Time-and-Threshold มาใช้กับ FINNOMENA PORT รูปแบบใหม่ ซึ่งจะเริ่มใช้ในเร็ว ๆ นี้ครับ รอติดตามกันได้เลย