ในภาวะดอกเบี้ยขาขึ้น ไม่มีอะไรน่าสนใจไปกว่ากองทุนแบงก์ ดอกเบี้ยที่สูงขึ้น ทำให้แบงก์มีรายได้มากขึ้น และผลักดันทำให้ผลตอบแทนพันธบัตรมากขึ้น กำไรมากขึ้น และสุดท้ายจะให้ผลตอบแทนกับนักลงทุนมากขึ้น ในที่นี้ คงไม่มีภูมิภาคไหนน่าสนใจไปกว่ายุโรป ที่เศรษฐกิจฟื้นตัวอย่างแข็งแกร่ง แต่มูลค่าหุ้นแบงก์ยุโรปยังถือว่าถูกกว่าภูมิภาคอื่น ๆ และกองทุน M-EUBANK ที่มีแบงก์ยุโรปชื่อดังมากมาย รอให้นักลงทุนเข้ามาสร้างผลตอบแทนระยะยาว

สถานการณ์เศรษฐกิจโลกปัจจุบันเป็นอย่างไร

- ธนาคารกลางสหรัฐฯ อยู่ระหว่างลดการกระตุ้นทางเศรษฐกิจ และคาดว่าจะขึ้นดอกเบี้ยในเดือนมีนาคม 2565 ทำให้ตลาดหุ้นทั่วโลกผันผวน และบางส่วนปรับฐานลงมาอย่างมีนัยสำคัญ

- อย่างไรก็ดี เราเชื่อว่าตลาดหุ้นน่าจะยังปรับขึ้นต่อได้ (bull market) จากภาวะเศรษฐกิจที่ยังขยายตัวได้ต่อเนื่อง ทั้งนี้ นักลงทุนอาจจำเป็นต้องระมัดระวังในการเลือก (selective) สินทรัพย์ที่จะลงทุนมากขึ้น เนื่องจากสภาพคล่องบางส่วนได้ถูกดึงกลับมาแล้ว

- ภูมิภาคที่เราให้ความสนใจ และอยากชวนให้นักลงทุนจับตาดูอย่างใกล้ชิด คือกลุ่มประเทศยุโรป โดยเฉพาะในกลุ่มแบงก์ ที่น่าจะได้ประโยชน์จากการปรับขึ้นอัตราดอกเบี้ยนโยบายในอนาคต

สภาพเศรษฐกิจยุโรปเป็นอย่างไร

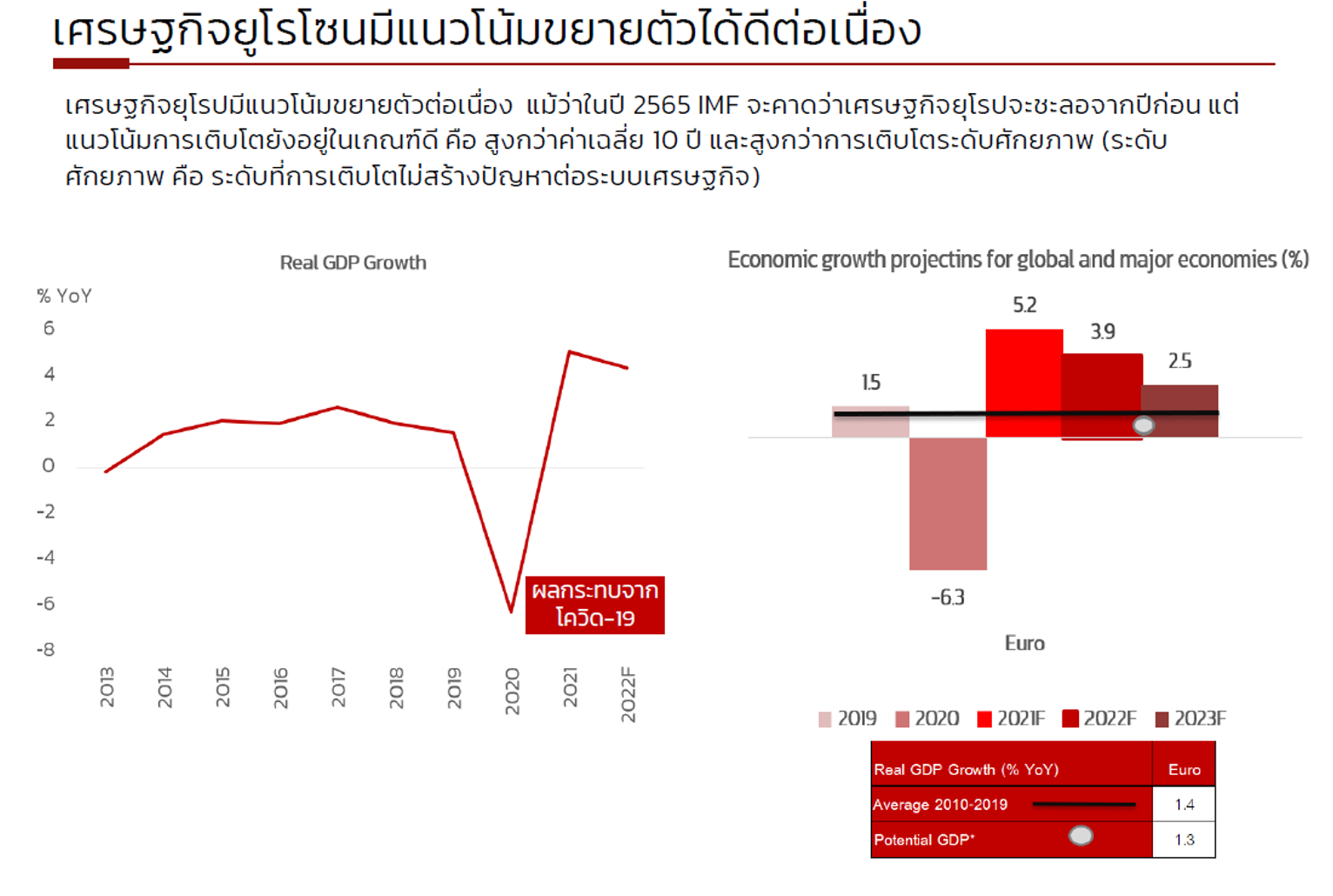

- เศรษฐกิจยุโรปขยายตัวต่อเนื่อง ภายหลังการฟื้นตัวจาก COVID-19 โดยเราคาดว่าธนาคารกลางยุโรปจะปรับขึ้นดอกเบี้ยนโยบายในช่วงครึ่งปีหลัง (ไตรมาส 3 และ 4) โดยกลุ่มแบงก์เป็นกลุ่มที่น่าสนใจ เนื่องจากจะได้ประโยชน์จากดอกเบี้ยขาขึ้นโดยตรง ประกอบกับการขยายตัวของเศรษฐกิจจากมาตรการภาครัฐ และกองทุน EU recovery fund นอกจากนี้ หุ้นกลุ่มแบงก์ยุโรปยังถือว่ามีมูลค่าที่ไม่แพงมาก เมื่อเทียบกับในตลาดสหรัฐฯ

- ทั้งนี้ เมื่อพิจารณาตลาดหุ้นยุโรปในภาพรวม เราเห็นว่าความผันผวนจากการขึ้นดอกเบี้ยนโยบายจะส่งผลกระทบต่อตลาดหุ้นยุโรปโดยรวมน้อยกว่าตลาดหุ้นสหรัฐฯ เนื่องจากหุ้นยุโรปประกอบด้วยหุ้นกลุ่มวัฏจักรมากกว่าหุ้นเติบโต ซึ่งหุ้นเติบโตมักจะปรับฐานรุนแรงกว่า เมื่อดอกเบี้ยอยู่ในช่วงขาขึ้น ซึ่งเป็นปัจจัยที่ทำให้หุ้นยุโรปน่าสนใจมากขึ้นไปอีก

ทำไมต้องเป็นหุ้นกลุ่มแบงก์ยุโรป

- หุ้นกลุ่มแบงก์มีความสัมพันธ์เชิงบวกกับการปรับขึ้นของดอกเบี้ยนโยบาย ซึ่งการปรับขึ้นของดอกเบี้ยนโยบายทำให้ผลตอบแทนพันธบัตร (bond yield) ปรับขึ้น ซึ่งจะเป็นบวกต่อกลุ่มแบงก์โดยตรง ทั้งนี้ หากมีความผันผวนระยะสั้น จากความไม่แน่นอน และการปรับขึ้นดอกเบี้ย เรามองว่าน่าจะเป็นจังหวะในการเข้าซื้อมากกว่า

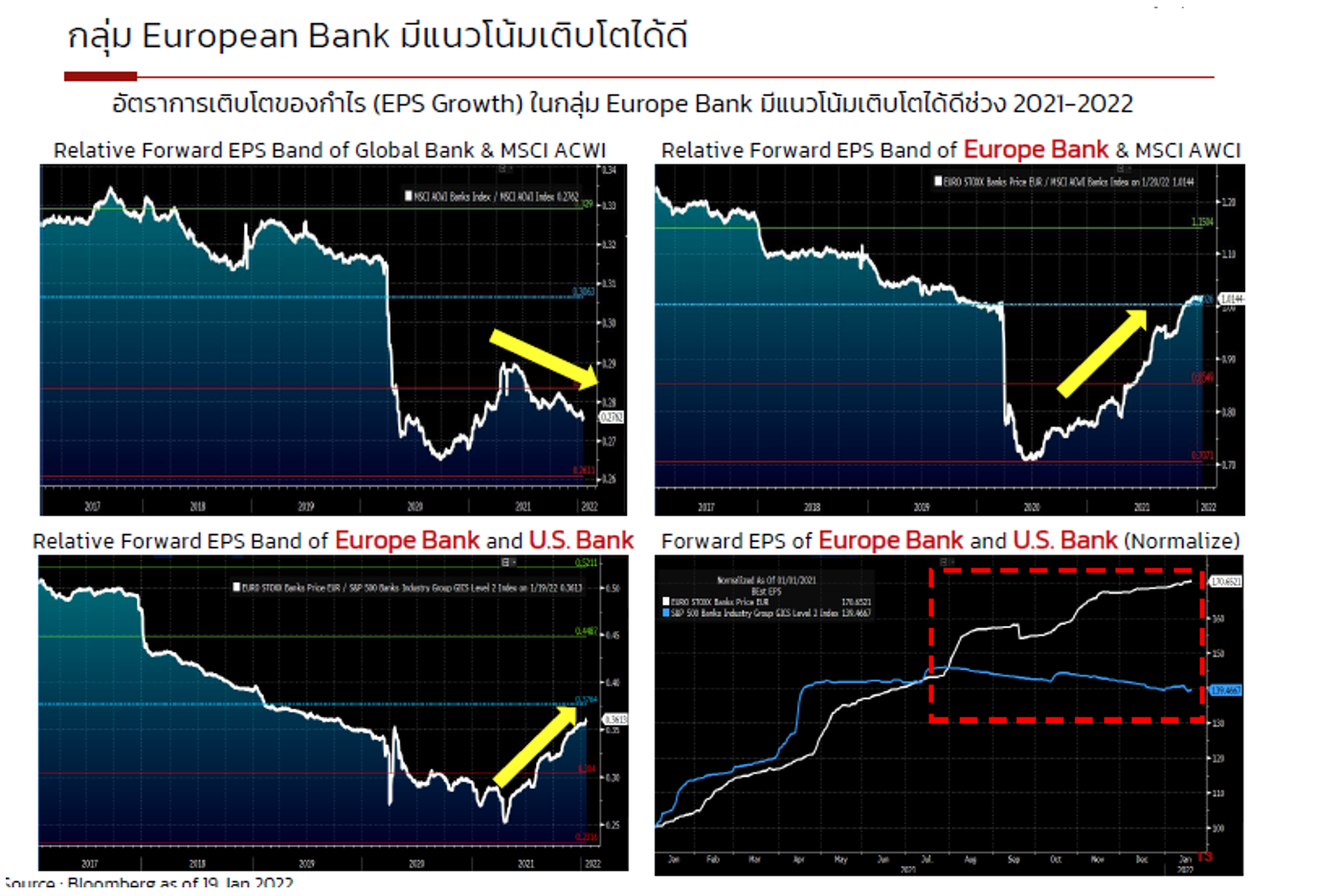

- ผลประกอบการของแบงก์ยุโรปออกมาน่าพอใจ สืบเนื่องมาจากการฟื้นตัวอย่างแข็งแกร่งของเศรษฐกิจ โดยตลาดยุโรปในภาพรวมให้ผลตอบแทนเหนือกว่าที่นักวิเคราะห์คาดประมาณ 5-6% และในกลุ่มแบงก์ยุโรปนั้น นักวิเคราะห์ได้ปรับประมาณการรายได้ในอนาคตเพิ่มขึ้นตามลำดับ ซึ่งแนวโน้มการปรับขึ้นของรายได้เป็นจุดเด่นของแบงก์ยุโรปที่เหนือว่าแบงก์สหรัฐฯ โดยหุ้นแบงก์สหรัฐฯ บางส่วนเริ่มปรับเข้ามาใกล้เคียงหรือเกินกว่าระดับก่อน COVID-19 (normalization) แล้ว แต่แบงก์ยุโรปยังมีโอกาสในการเติบโตของกำไรอยู่ (ตามรูปด้านล่าง)

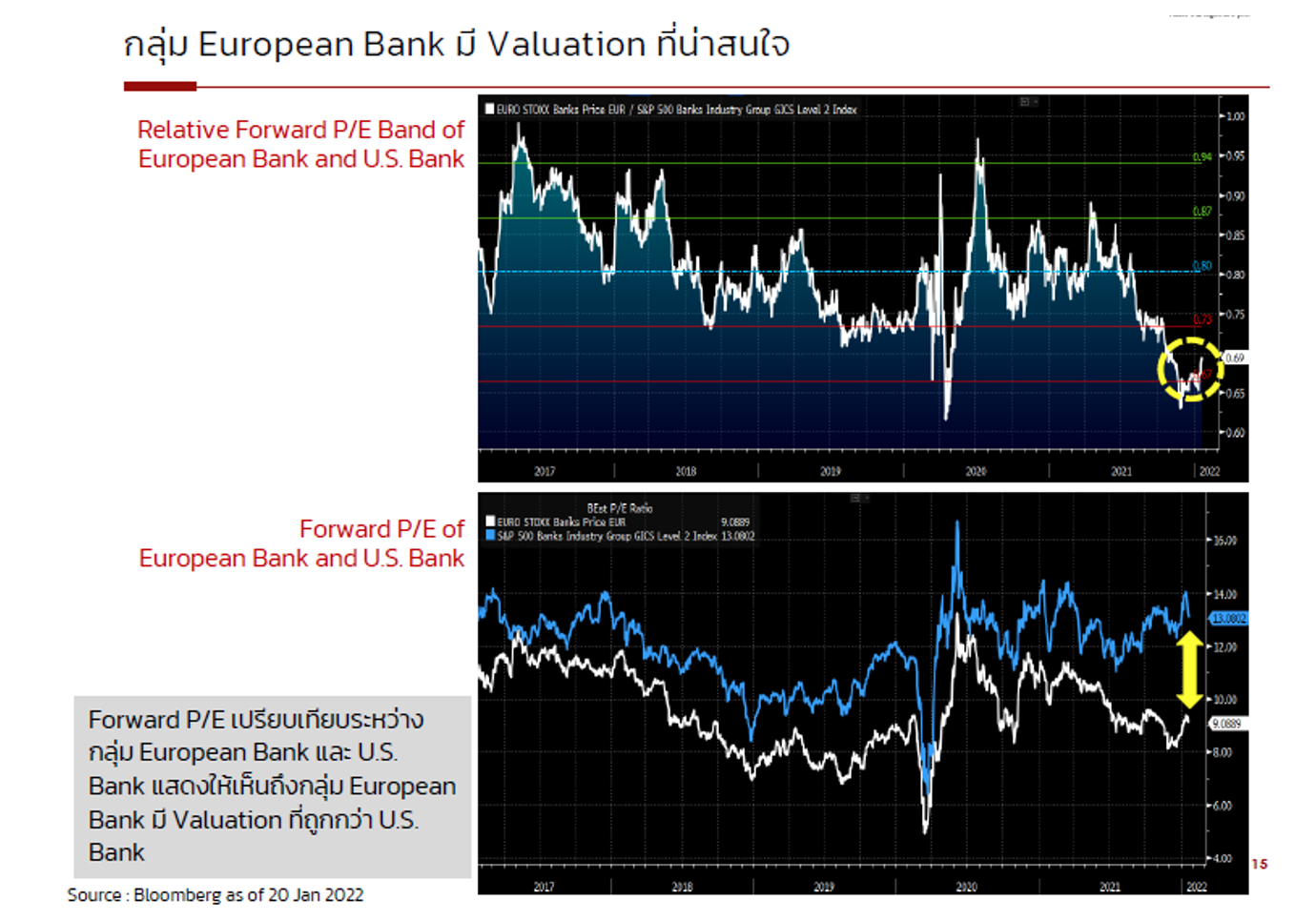

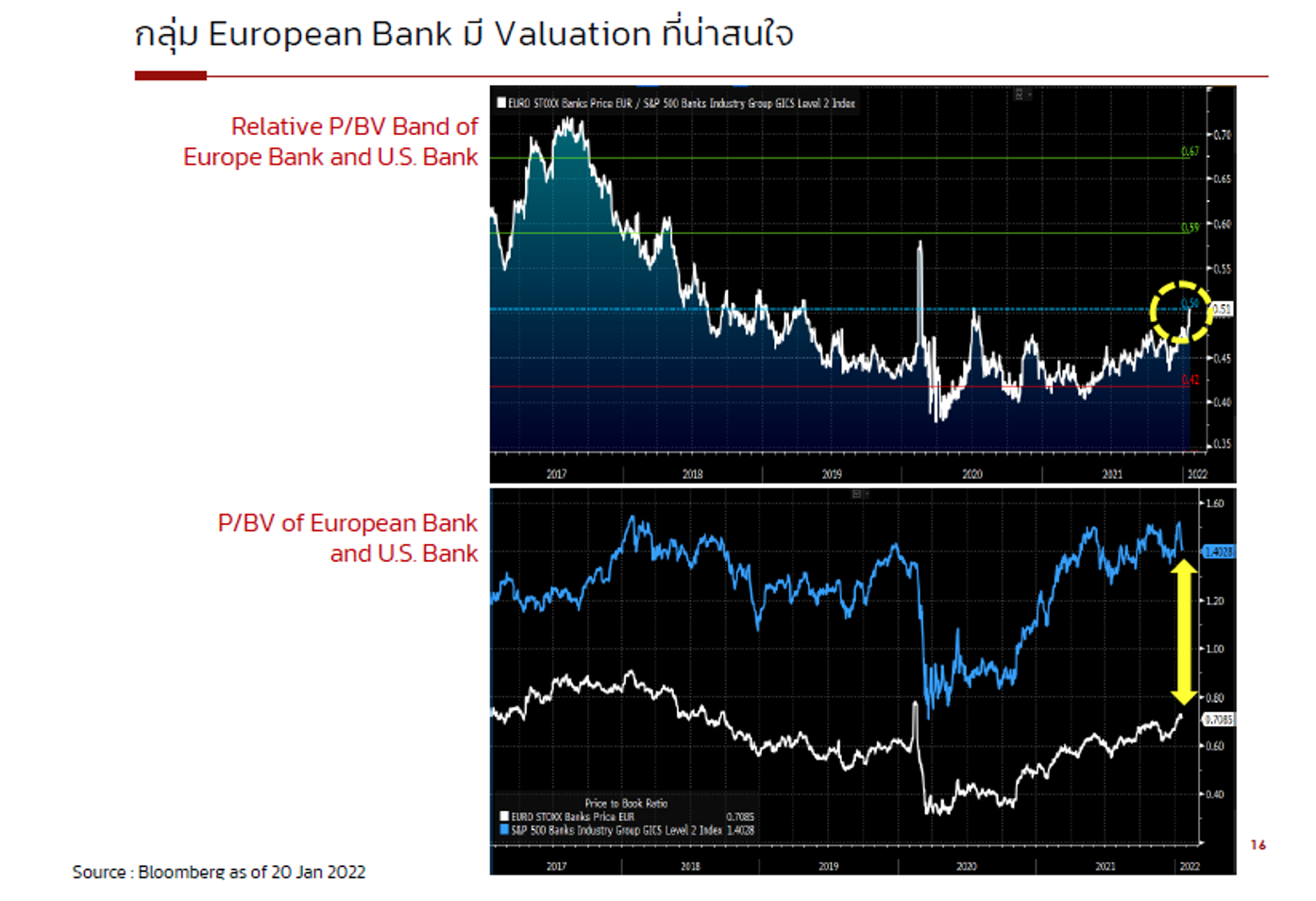

แบงก์ยุโรปถือว่ามีมูลค่าต่ำกว่า เมื่อเทียบกับแบงก์สหรัฐฯ โดยจะเห็นว่า P/E และ P/BV ของแบงก์ยุโรปยังถือว่าต่ำกว่าแบงก์สหรัฐฯ อย่างมีนัยสำคัญ (P/E แบงก์ยุโรปต่ำกว่าแบงก์สหรัฐฯ 4 เท่า และ P/BV ต่ำกว่าแบงก์สหรัฐฯ ประมาณครึ่งหนึ่ง) ซึ่งเราคิดว่าการฟื้นตัวของเศรษฐกิจยุโรปก็น่าจะทำได้ดีเทียบเท่ากับสหรัฐฯ ทำให้ราคาหุ้นแบงก์ยุโรปน่าจะไล่ทันแบงก์สหรัฐฯ ได้ (ตามรูปด้านล่าง)

ถ้ากลุ่มแบงก์ยุโรปน่าสนใจจริง ทำไมราคายังตามกลุ่มแบงก์สหรัฐฯ

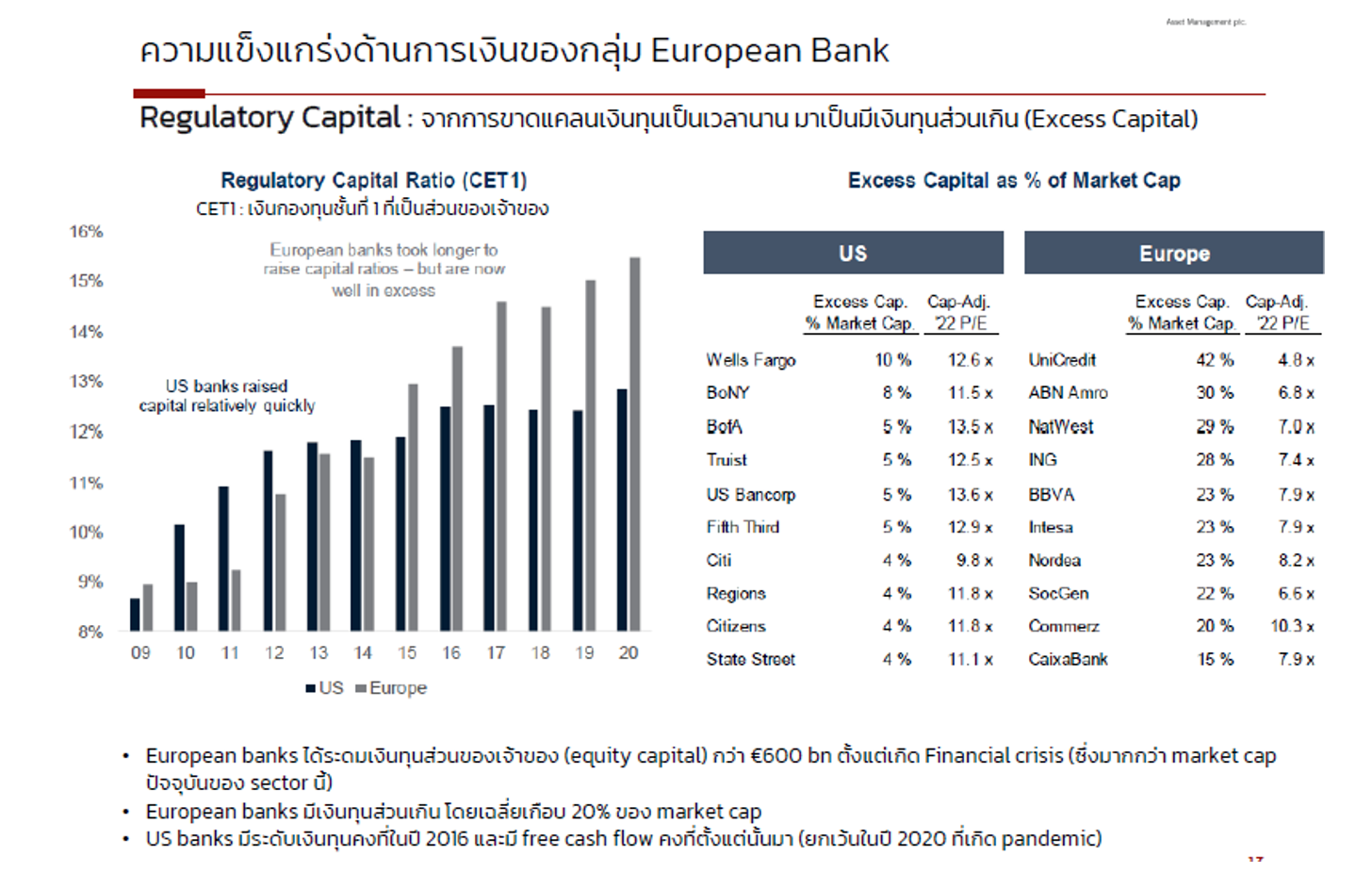

- ในช่วง 10 ปีที่ผ่านมา กลุ่มประเทศสหภาพยุโรปเกิดวิกฤตเศรษฐกิจหลายครั้ง เช่น วิกฤติหนี้สาธารณะของอิตาลี และโปรตุเกส และการผิดนัดชำระหนี้ของกรีซ ส่งผลกระทบต่อกลุ่มแบงก์ยุโรป ทำให้ธนาคารกลางยุโรปต้องเข้ามาจัดระเบียบการกำกับดูแล และสร้างเสถียรภาพให้งบดุลของกลุ่มแบงก์ยุโรป ทำให้โอกาสในการทำกำไรถูกจำกัด และกลุ่มแบงก์ยุโรปต้องให้ความสำคัญกับสร้างความมั่นคง (เพิ่มเงินกองทุน) ให้สามารถดำเนินกิจการต่อไปได้เป็นลำดับแรก ทำให้มูลค่ากลุ่มแบงก์ยุโรปต่ำกว่ากลุ่มแบงก์สหรัฐฯ ตั้งแต่นั้นเป็นต้นมา

- อย่างไรก็ดี ปัจจุบัน งบดุลของกลุ่มแบงก์ยุโรปแข็งแกร่งขึ้นมาก (เงินกองทุน > 15%) และแข็งแกร่งกว่ากลุ่มแบงก์สหรัฐฯ ที่มีเงินกองทุนเฉลี่ย 13% ซึ่งน่าจะเป็นปัจจัยที่ทำให้กลุ่มแบงก์ยุโรปสามารถกลับมาทำกำไรได้ดี และดึงดูดนักลงทุนได้อีกครั้ง

- ประกอบกับเป็นจังหวะที่ยุโรปฟื้นตัวได้ดีจาก COVID-19 และเศรษฐกิจยังขยายตัวได้ต่อเนื่อง ดังที่กล่าวมาแล้ว เราจึงมองว่ากลุ่มแบงก์ยุโรปน่าสนใจทั้งในเชิงปัจจัยพื้นฐาน และโอกาสที่จะมาถึง (ตามรูปด้านล่าง)

Disruption จะส่งผลต่อแบงก์ยุโรปอย่างไร

- เรามองว่าแบงก์สหรัฐฯ เตรียมรับมือ disruption ได้ดีกว่าแบงก์ยุโรป เห็นได้จากความก้าวหน้าของ FinTech / digital banking ในสหรัฐฯ ที่เราเชื่อว่ามีความรวดเร็ว และหลากหลายมากกว่าในยุโรป อย่างไรก็ดี เราเชื่อว่าทั้งสองภูมิภาคต่างยินดีเปิดรับ disruption และการปรับตัวเพื่อรับ FinTech ของกลุ่มแบงก์มีทิศทางเดียวกัน และแบงก์ยุโรปก็เตรียมพร้อมรับมือกับ disruption ได้ค่อนข้างดี

- อนึ่ง การที่แบงก์ยุโรปมีความเป็นธนาคารแบบดั้งเดิม (traditional bank) มากกว่าสหรัฐฯ ทำให้เมื่อหุ้นเทคโนโลยีปรับฐานในช่วงที่ผ่านมา จากความกังวลการขึ้นดอกเบี้ย หุ้นกลุ่มแบงก์ยุโรปไม่ได้รับผลกระทบมากนัก และสร้างผลตอบแทนได้ดีกว่าในช่วงที่กลุ่มหุ้นสหรัฐฯ ปรับฐาน

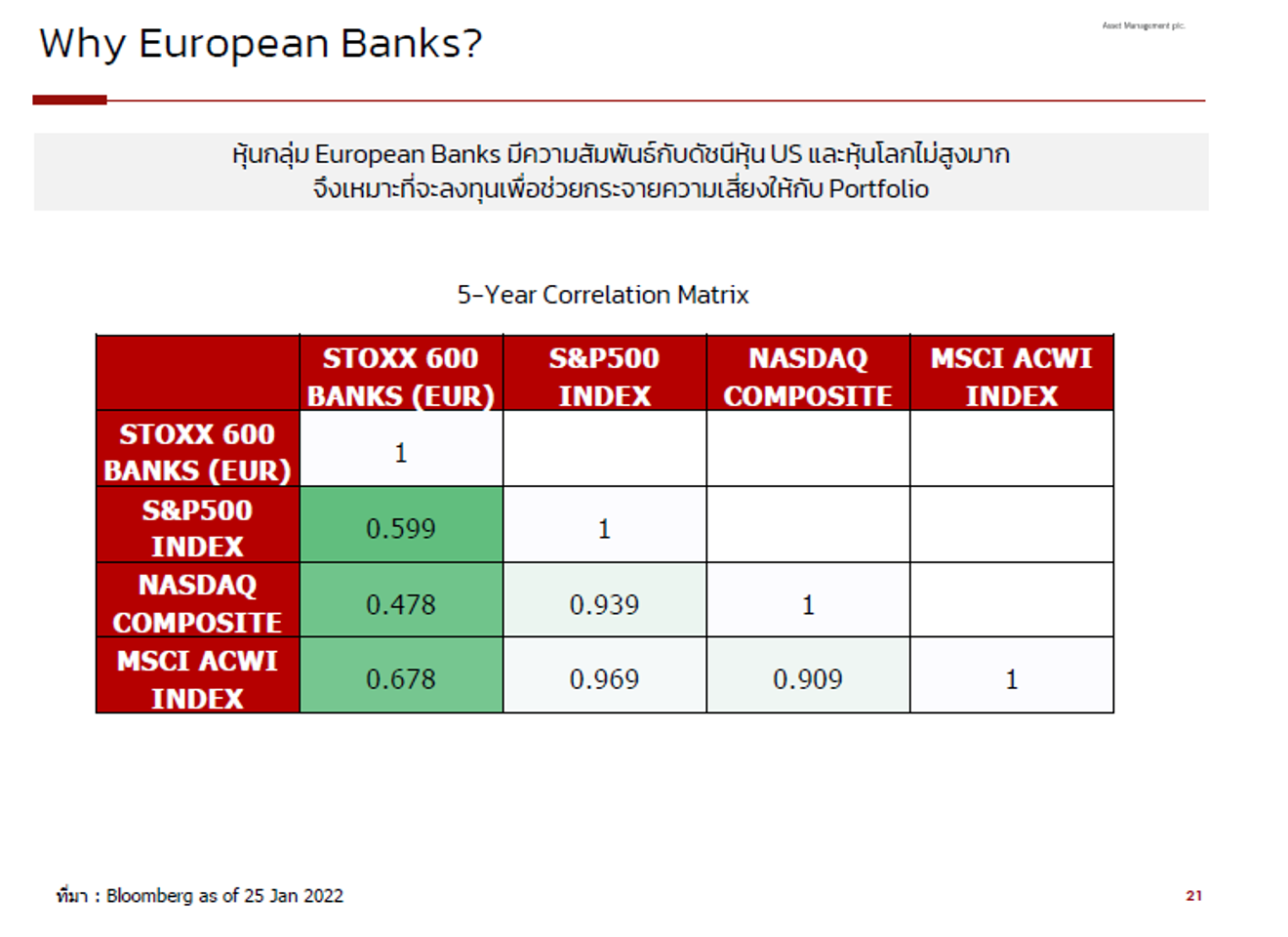

ถ้าหุ้นสหรัฐฯ ลง หุ้นแบงก์ยุโรปลงด้วยไหม

- หุ้นแบงก์ยุโรปมีความสัมพันธ์กับดัชนีหุ้นสหรัฐฯ และหุ้นโลกไม่สูงมาก โดยมีค่าสัมประสิทธิ์ความสัมพันธ์ที่6 เมื่อเทียบกับดัชนี S&P 500 และเหลือเพียง 0.48 เมื่อเทียบกับดัชนี NASDAQ ซึ่งนักลงทุนสามารถใช้ประโยชน์จากหุ้นกลุ่มแบงก์ยุโรปในการกระจายความเสี่ยงของพอร์ตนักลงทุนได้ เช่น การผสมผสานระหว่างกลุ่มแบงก์ยุโรป กับหุ้นเทคโนโลยีจะช่วยลดความผันผวนของพอร์ตได้ โดยเฉพาะเมื่อหุ้นเทคโนโลยีปรับฐานในช่วงที่ผ่านมา (ตามตารางด้านล่าง)

กองทุน M-EUBANK น่าสนใจอย่างไร

- กองทุน M-EUBANK เป็น passive fund ที่ลงทุนในกองทุนรวมต่างประเทศ iShares STOXX Europe 600 Banks UCITS ETF (DE) โดยมีวัตถุประสงค์เพื่อสร้างผลตอบแทนให้ใกล้เคียงกับผลตอบแทนดัชนี STOXX Europe 600 Banks ซึ่งวัดผลการดำเนินงานของบริษัทที่อยู่ในหมวดธุรกิจธนาคารในทวีปยุโรป ประกอบด้วยหุ้นขนาดใหญ่จาก 17 ประเทศในทวีปยุโรป ลงทุนในธนาคาร 38 แห่ง ตามน้ำหนักของมูลค่าตลาด โดยปรับให้เหมาะสม (market capitalization and optimization)

- หลักทรัพย์ที่มีน้ำหนักสูงสุด 5 ลำดับแรก ประกอบด้วย (1) HSBC (อังกฤษ) โดยเป็นธนาคารใหญ่ลำดับที่ 6 ของโลก (2) BNP Paribas (ฝรั่งเศส) โดยเป็นธนาคารใหญ่ลำดับ 8 ของโลก (3) Banco Santander (สเปน) (4) ING (เนเธอร์แลนด์) (5) Intesa Sanpaolo (อิตาลี)

- ผลตอบแทนย้อนหลังในปี 2021 อยู่ที่ 01% ซึ่งเรามองว่าในปีต่อไปที่ดอกเบี้ยอยู่ในช่วงขาขึ้น กองทุนนี้น่าจะยังสร้างผลตอบแทนได้ดีต่อเนื่อง

- เราวางกลยุทธ์การลงทุนใน M-EUBANK ให้นักลงทุนลงทุนในลักษณะ satellite portfolio (การลงทุนเพื่อแสวงหาผลตอบแทนในการลงทุนในแต่ละช่วงเวลา ตามธีมที่น่าสนใจในช่วงนั้น ๆ) มากกว่าที่จะเป็นพอร์ตหลัก (core portfolio) ของนักลงทุน

กองทุน M-EUBANK มีความเสี่ยงอย่างไร

- ด้วยกองทุน M-EUBANK ลงทุนในอุตสาหกรรมการธนาคารเพียงกลุ่มเดียว ทำให้อาจมีความผันผวน หากกลุ่มอุตสาหกรรมการธนาคารได้รับผลกระทบ เช่น เงินเฟ้อควบคุมไม่ได้ จนรัฐบาลต้องขึ้นดอกเบี้ยอย่างรวดเร็ว และรุนแรงทำให้เศรษฐกิจถดถอย

ถ้าต้องการซื้อกองทุน M-EUBANK ต้องทำอย่างไร

- กองทุน M-EUBANK เริ่มทำการซื้อขายตั้งแต่วันที่ 17 กุมภาพันธ์ 2564 โดยนักลงทุนที่สนใจสามารถซื้อผ่าน Finnomena โทร 02 026 5100 หรือติดต่อผ่าน บลจ. เอ็มเอฟซี โทร 02 649 2000 หรือแอปพลิเคชั่น Mobile MFC ทั้งนี้ นักลงทุนสามารถอ่านหนังสือชี้ชวนสรุปข้อมูลสำคัญได้ที่ https://www.mfcfund.com/Web/FundFiles/FundFactSheetPDFs/ffs/th/MEUBK.pdf