“หุ้นกู้” เป็นอีกหนึ่งเครื่องมือทางการเงินในการสร้างโอกาสรับผลตอบแทนสม่ำเสมอและช่วยกระจายความเสี่ยงให้พอร์ตการลงทุน แต่ก่อนตัดสินใจลงทุนหุ้นกู้ เคยสงสัยกันไหมว่า “ปัจจัยสำคัญที่ต้องพิจารณาคืออะไร?”

บทความนี้ Definit จะพาคุณไปรู้จักกับ “Credit Rating” ว่ามันคืออะไร และทำไมถึงสำคัญกับการลงทุนหุ้นกู้ เพื่อให้คุณสามารถเลือกลงทุนหุ้นกู้ที่เหมาะสมกับความเสี่ยงได้

Reboot Bond Port เป็นบริการตรวจสุขภาพหุ้นกู้จาก Definit วิเคราะห์และคัดเลือกหุ้นกู้ที่มีประสิทธิภาพ พร้อมออกแบบกลยุทธ์การลงทุนในหุ้นกู้ที่เหมาะสมกับคุณผ่านโมเดล 5F2M สนใจรับบริการ คลิก 👉 https://finno.me/reboot-bond-port-ws

อันดับความน่าเชื่อถือ (Credit Rating) คืออะไร?

อันดับความน่าเชื่อถือ (Credit Rating) คือการประเมินความน่าเชื่อถือของผู้ออกหุ้นกู้ โดยสถาบันจัดอันดับความน่าเชื่อถือ (Credit Rating Agencies) ที่ได้รับการรับรองจากสำนักงานกำกับหลักทรัพย์และตลาดหลักทรัพย์ (กลต.) ในประเทศไทย สถาบันจัดอันดับเครดิตมี 2 แห่ง ได้แก่ บริษัท ทริสเรทติ้ง จำกัด และบริษัท ฟิทช์ เรทติ้งส์ (ประเทศไทย) จำกัด

อันดับความน่าเชื่อถือ (Credit Rating) บอกอะไร?

อันดับความน่าเชื่อถือบ่งบอกได้ว่าผู้ออกหุ้นกู้มีความสามารถในการชำระหนี้มากน้อยเพียงใด ยิ่งหุ้นกู้มีอันดับเครดิตสูง ความเสี่ยงในการผิดนัดชำระหนี้ก็ยิ่งต่ำ ทั้งนี้เพื่อให้นักลงทุนมีข้อมูลประกอบการพิจารณาก่อนตัดสินใจลงทุนหุ้นกู้นั้น ๆ

เกณฑ์การจัดอันดับความน่าเชื่อถือ (Credit Rating)

- ลักษณะของบริษัทที่ออกหุ้น

- ผลประกอบการของบริษัทที่ออกหุ้นกู้

- การมีหลักทรัพย์ค้ำประกันของบริษัทที่ออกหุ้นกู้

- ข้อตกลงและสัญญาที่ต้องปฏิบัติตาม

- ปัจจัยภายนอก เช่น สภาพแวดล้อมทางธุรกิจ

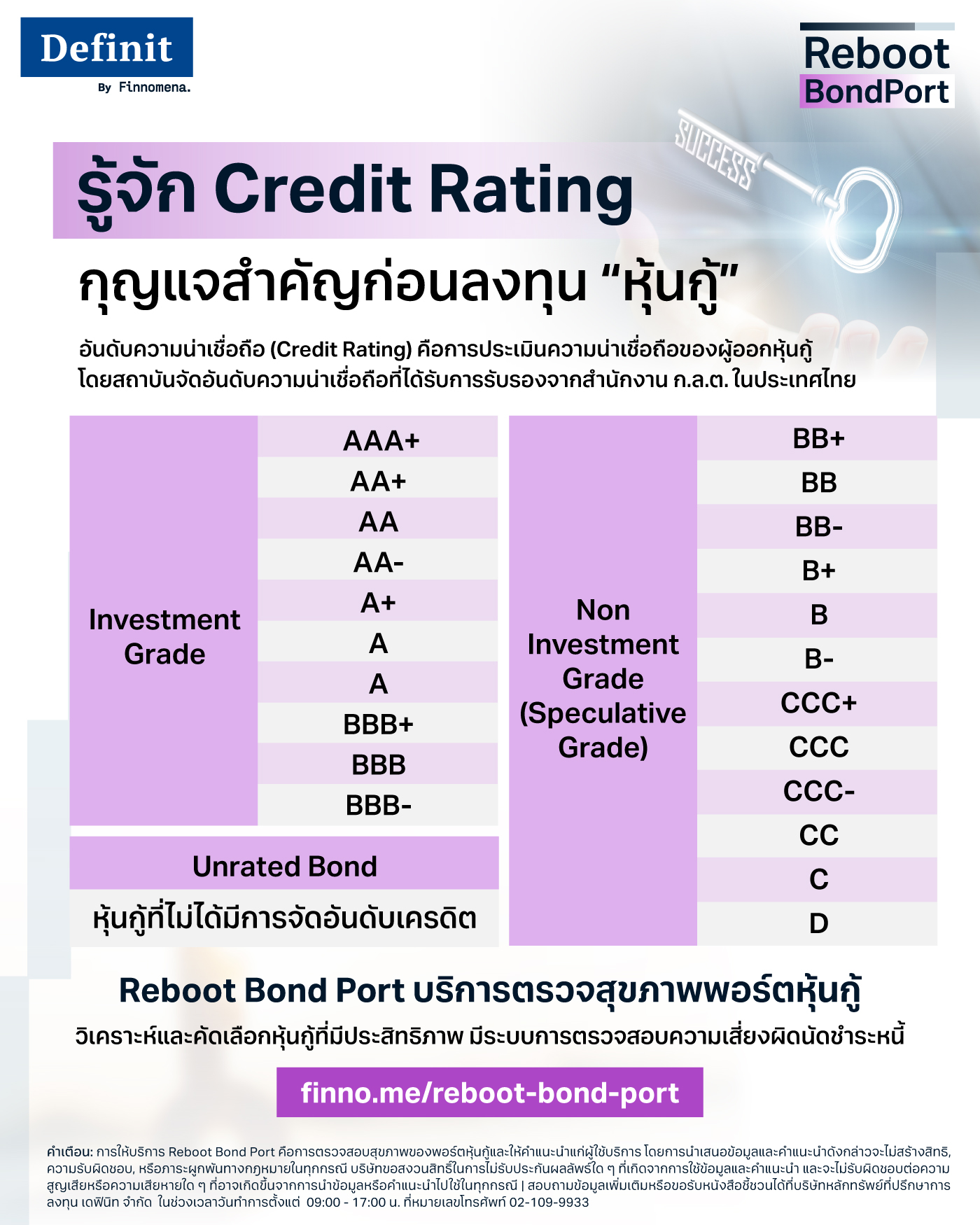

อันดับความน่าเชื่อถือ (Credit Rating) ของตราสารหนี้

1. Investment Grade

เป็นหุ้นกู้กลุ่มที่มีความน่าเชื่อถืออยู่ในระดับน่าลงทุน โดยมีอันดับเครดิตตั้งแต่ AAA คืออันดับความน่าเชื่อถือสูงสุด AA+ AA AA- A+ A A- BBB+ BBB ไปจนถึง BBB- เป็นกลุ่มที่มีความเสี่ยงในการผิดนัดชำระหนี้ต่ำถึงปานกลาง

2. Non-Investment Grade หรือ Speculative Grade

เป็นหุ้นกู้กลุ่มที่ลงทุนเพื่อเก็งกำไร มีความเสี่ยงในการผิดนัดชำระหนี้สูงกว่ากลุ่ม Investment Grade แต่ก็จ่ายดอกเบี้ยสูงกว่าเช่นกัน โดยมีอันดับเครดิตตั้งแต่ BB+ ลงมา เรียงจาก BB+ BB BB- B+ B B- CCC+ CCC CC C โดย C มีความเสี่ยงที่สูงที่จะไม่สามารถชำระหนี้ได้ตามเงื่อนไข และต่ำสุดคือ D เป็นหุ้นกู้ที่อยู่ในสถานะผิดนัดชำระหนี้ ไม่สามารถจ่ายคืนเงินต้นและดอกเบี้ยได้ตามเงื่อนไข

3. Unrated Bond

เป็นหุ้นกู้กลุ่มที่ไม่มีการจัดอันดับเครดิต เนื่องจากเป็นหุ้นกู้ที่ไม่ได้ส่งไปจัดอันดับ หรือเป็นหุ้นกู้ที่ขอให้จัดอันดับแล้วแต่ไม่ได้รับการพิจารณา หุ้นกู้กลุ่มนี้มักจ่ายดอกเบี้ยให้สูงกว่ากลุ่มอื่น แต่ก็ต้องแลกมาด้วยความเสี่ยงที่สูงมากเช่นกัน

แนวโน้มอันดับความน่าเชื่อถือ (Rating Outlook) คืออะไร?

แนวโน้มอันดับความน่าเชื่อถือช่วยบอกได้ว่าอันดับความน่าเชื่อถือของบริษัทนั้นมีแนวโน้มเปลี่ยนแปลงไปหรือไม่ โดยวิเคราะห์จากบริษัทที่ออกหุ้นกู้นั้น ๆ รวมถึงสภาพแวดล้อมทางเศรษฐกิจและอุตสาหกรรมโดยรวม แบ่งได้เป็น 4 ระดับ ดังนี้

- Positive = มุมมองเป็นบวก = Credit Rating อาจปรับขึ้นได้

- Stable = มุมมองคงที่ = Credit Rating อาจไม่เปลี่ยนแปลง

- Negative = มุมมองเป็นลบ = Credit Rating อาจปรับลงได้

- Developing = มุมมองไม่แน่นอน = Credit Rating อาจปรับในทิศทางใดก็ได้

กล่าวโดยสรุป อันดับความน่าเชื่อถือ หรือ Credit Rating เป็นอีกหนึ่งเครื่องมือในการวิเคราะห์บริษัทที่ออกหุ้นกู้ว่ามีโอกาสหรือความเสี่ยงในการผิดนัดชำระหนี้มากน้อยเพียงใด เพื่อใช้ในประกอบการตัดสินใจก่อนลงทุนหุ้นกู้ ทั้งนี้อันดับความน่าเชื่อถือของหุ้นกู้สามารถเปลี่ยนแปลงได้ตามสภาวะเศรษฐกิจและพื้นฐานของบริษัทนั้น ๆ ดังนั้นนักลงทุนควรติดตามข้อมูลข่าวสารเสมอ และเลือกลงทุนในหุ้นกู้ที่เหมาะสมกับความเสี่ยงที่เรายอมรับได้

สแกนหุ้นกู้ให้ทะลุ ปรับพอร์ตหุ้นกู้ให้แข็งแรงกว่าเดิม

ไม่ว่าคุณจะเพิ่งเริ่มลงทุนหุ้นกู้ หรือมีพอร์ตหุ้นกู้ที่อยากตรวจสอบความแข็งแรงแบบละเอียดบริการ “Reboot Bond Port” พร้อมเป็นผู้ช่วยวางแผนกลยุทธ์หุ้นกู้ให้คุณอย่างเหมาะสม

Reboot Bond Port เป็นบริการตรวจสุขภาพหุ้นกู้จาก Definit บริการตรวจสุขภาพหุ้นกู้ วิเคราะห์และคัดเลือกหุ้นกู้ที่มีประสิทธิภาพ มีทีมวิเคราะห์การลงทุน และระบบการตรวจสอบความเสี่ยงผิดนัดชำระหนี้ พร้อมออกแบบกลยุทธ์การลงทุนในหุ้นกู้ที่เหมาะสมกับคุณผ่านโมเดล 5F2M

ศึกษารายละเอียดบริการ Reboot Bond Port เพิ่มเติมได้ที่

https://finno.me/reboot-bond-port-ws

อ้างอิง

- https://www.thaibma.or.th/EN/Investors/Individual/Blog/CreditRating.aspx

- https://www.sec.or.th/TH/Pages/Investors/education-debt-CR.aspx

- https://www.thaibma.or.th/EN/Investors/Individual/Blog/2023/190923.aspx

- https://www.setinvestnow.com/th/bond/how-to-pick-bond

คำเตือน: การให้บริการ Reboot Bond Port คือการตรวจสอบสุขภาพของพอร์ตหุ้นไทยและให้คำแนะนำแก่ผู้ใช้บริการ โดยการนำเสนอข้อมูลและคำแนะนำดังกล่าวจะไม่สร้างสิทธิ, ความรับผิดชอบ, หรือภาระผูกพันทางกฎหมายในทุกกรณี บริษัทขอสงวนสิทธิ์ในการไม่รับประกันผลลัพธ์ใด ๆ ที่เกิดจากการใช้ข้อมูลและคำแนะนำ และจะไม่รับผิดชอบต่อความสูญเสียหรือความเสียหายใด ๆ ที่อาจเกิดขึ้นจากการนำข้อมูลหรือคำแนะนำไปใช้ในทุกกรณี | การลงทุนมีความเสี่ยง ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์ที่ปรึกษาการลงทุน เดฟินิท จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00 – 17:00 น. ที่หมายเลขโทรศัพท์ 02-109-9933