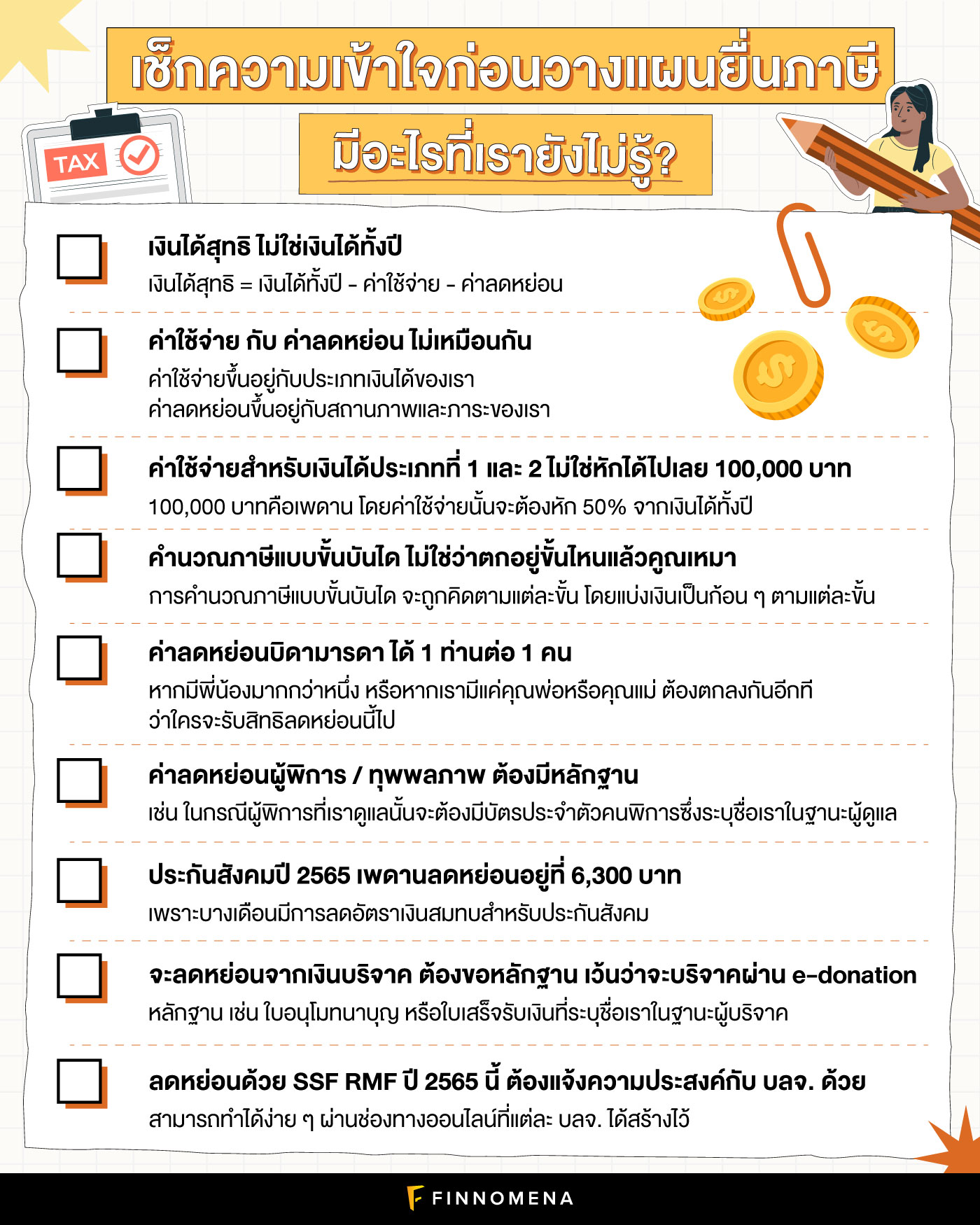

ในช่วงเวลาปลายปีแบบนี้ หลายคนคงกำลังกลับมาทบทวนแผนการยื่นภาษีของตัวเอง ว่าสามารถลดหย่อนอะไรเพิ่มได้ไหม ต้องซื้ออะไรเพิ่มบ้าง วันนี้เราเลยจะชวนมาเช็กความเข้าใจในบางประเด็นอีกครั้ง ซึ่งเป็นประเด็นที่หลายคนรวมถึงมือใหม่หัดยื่นภาษีอาจจะยังสงสัย จะได้สามารถวางแผนภาษีกันได้ถูกต้องนะ

1. เงินได้สุทธิ ไม่ใช่เงินได้ทั้งปี

ใครที่คำนวณเงินได้ทั้งปีของตัวเองแล้วคิดว่านี่คือเงินได้สุทธิ อาจจะต้องช็อกกับฐานภาษีที่สูงปรี๊ด ซึ่งข่าวดีคือ เงินได้สุทธินั้นไม่เหมือนกับเงินได้ทั้งปี เพราะเงินได้สุทธินั้นจะผ่านการหักลบกับค่าใช้จ่ายและค่าลดหย่อนต่าง ๆ แล้ว

สรุปเป็นสูตรง่าย ๆ คือ

เงินได้สุทธิ = เงินได้ทั้งปี – ค่าใช้จ่าย – ค่าลดหย่อน

ดังนั้น ยิ่งเราสามารถหักลบค่าใช้จ่ายกับค่าลดหย่อนได้มากเท่าไร เงินได้สุทธิเราก็จะน้อยลงเท่านั้น ส่งผลให้เรามีโอกาสตกอยู่บนขั้นภาษีที่ต่ำลง = จ่ายภาษีน้อยลงนั่นเอง

2. ค่าใช้จ่าย กับ ค่าลดหย่อน ไม่เหมือนกัน

แม้ว่าเราจะหักสองสิ่งนี้ออกจากเงินได้เหมือนกัน แต่ความหมายของทั้งคู่ไม่เหมือนกันนะ โดยค่าใช้จ่ายนั้น จะเป็นสิทธิประโยชน์ทางภาษีที่ขึ้นอยู่กับประเภทเงินได้ของเรา หากเรามีรายได้เป็นเงินเดือน โบนัส เราก็จะหักค่าใช้จ่ายได้แบบหนึ่ง แต่หากประกอบวิชาชีพอิสระ ก็จะได้หักค่าใช้จ่ายอีกแบบหนึ่ง (ส่วนใครเป็นสายลงทุนเก็บออม มีรายได้จากดอกเบี้ย เงินปันผล อันนี้หักค่าใช้จ่ายไม่ได้นา)

ในฝั่งของค่าลดหย่อนนั้น เป็นสิทธิประโยชน์ทางภาษีที่ขึ้นอยู่กับสถานภาพและภาระของเรา เช่น ต้องดูแลพ่อแม่ ต้องจ่ายประกัน ต้องจ่ายดอกเบี้ยบ้าน ตรงนี้กฏหมายก็จะช่วยแบ่งเบาให้ด้วยการสามารถนำยอดเงินที่จ่ายเหล่านี้ไปลดหย่อนได้

อ่านเพิ่มเติม ลดหย่อนภาษี: ทุกเรื่องที่ต้องรู้ รวบรวมมาให้แล้ว!

3. ค่าใช้จ่ายสำหรับเงินได้ประเภทที่ 1 และ 2 ไม่ใช่หักได้ไปเลย 100,000 บาท แต่ 100,000 บาทคือเพดาน

สำหรับคนที่มีเงินได้ประเภทที่ 1 (เงินเดือน โบนัส) และ 2 (ค่าจ้างทั่วไป) หลายคนอาจจะเข้าใจว่า ค่าใช้จ่ายนี่คือเหมา 100,000 บาทไปเลยไม่ว่ารายได้ทั้งปีจะเป็นเท่าไร ซึ่งจริง ๆ แล้วก็ต้องขยายความหน่อยว่า 100,000 บาทนี่จริง ๆ คือเพดานนะ โดยค่าใช้จ่ายนั้นจะต้องหัก 50% จากเงินได้ทั้งปี

นั่นหมายความว่า หาก 50% ของเงินได้ทั้งปีเราไม่ถึง 100,000 บาท เราก็จะไม่ได้หัก 100,000 บาท แต่หักตามตัวเลขจริง ในขณะที่หาก 50% ของเงินได้ทั้งปีนั้นเกิน 100,000 บาท เราจะหักค่าใช้จ่ายได้แค่ 100,000 บาทเท่านั้น

ตัวอย่าง เงินได้ทั้งปีอยู่ที่ 160,000 บาท

- 50% ของ 160,000 จะอยู่ที่ 80,000 บาท ซึ่งน้อยกว่า 100,000 บาท

- จะได้หักค่าใช้จ่ายแค่ 80,000 บาท

ตัวอย่าง เงินได้ทั้งปีอยู่ที่ 400,000 บาท

- 50% ของ 400,000 จะอยู่ที่ 200,000 บาท ซึ่งมากกว่า 100,000 บาท

- ได้หักค่าใช้จ่ายแค่ 100,000 บาทอยู่ดี

4. คำนวณภาษีแบบขั้นบันได ไม่ใช่ว่าตกอยู่ขั้นไหนแล้วคูณเหมา

ใครเห็นฐานภาษีครั้งแรก อาจจะเข้าใจว่า อ๋อ พอคิดเงินได้สุทธิออกมาแล้ว ก็แค่เอาเงินนี้ไปคูณกับอัตราภาษีบนขั้นบันไดนั้น ก็จะได้ภาษีที่ต้องจ่ายใช่มั้ย? คำตอบคือไม่ใช่นะ เพราะการคำนวณภาษีแบบขั้นบันได จะถูกคิดตามแต่ละขั้น โดยแบ่งเงินเป็นก้อน ๆ ตามแต่ละขั้นนั่นละ

สมมติว่าเงินได้สุทธิเราอยู่ที่ 350,000 บาท ไม่ใช่ว่าเอา 350,000 ไปคิด 10% แล้วได้ 35,000 บาท แต่วิธีคิดภาษีจะเป็นแบบนี้

ขั้น 1 – 150,000: ก้อนแรก 150,000 บาท => ได้รับการยกเว้น

ขั้น 150,001 – 300,000: ก้อนที่สอง 150,000 บาท => 5% ของ 150,000 = ภาษี 7,500 บาท

ขั้น 300,001 – 500,000: ก้อนที่สาม 50,000 บาท => 10% ของ 50,000 = ภาษี 5,000 บาท

รวมภาษีที่ต้องจ่าย ด้วยการรวมภาษีจากเงินสองก้อนที่โดนคิดภาษี นั่นก็คือ 7,500 + 5,000 = 12,500 บาท

อ่านเพิ่มเติม สรุปวิธีคำนวณภาษี: รายได้เท่าไรต้องเสียภาษีเท่าไร?

5. ค่าลดหย่อนบิดามารดา ได้ 1 ท่านต่อ 1 คน

กรณีนี้หากเป็นลูกคนเดียวจะไม่มีปัญหาเท่าไร แต่หากมีพี่น้องด้วยละก็ ต้องวางแผนกันดี ๆ เพราะแม้จะดูแลคุณพ่อคุณแม่ด้วยกันทั้งคู่ แต่สิทธิในการลดหย่อนของเรานั้นสามารถลดหย่อนได้เพียงหนึ่งท่านเท่านั้น นั่นหมายความว่าหากเรามีกันสองพี่น้อง แล้วดูแลพ่อแม่ด้วยกันทั้งคู่ เราจะสามารถจับคู่ 1 ท่านต่อ 1 คนได้พอดี แต่หากมีพี่น้องมากกว่าหนึ่ง หรือหากเรามีแค่คุณพ่อหรือคุณแม่ อันนี้ก็ต้องเจรจากันกับพี่น้องอีกทีว่าใครจะรับสิทธิลดหย่อนนี้ไป

โดยสิทธิลดหย่อนบิดามารดานี้ จะใช้ได้ต่อเมื่อท่านอายุอย่างน้อยครบ 60 ปีในปีภาษี (ไม่ใช่ปีที่ยื่นภาษี) และมีรายได้ไม่เกิน 30,000 บาทต่อปีนะ

6. ค่าลดหย่อนผู้พิการ / ทุพพลภาพ ต้องมีหลักฐาน

การลดหย่อนด้วยสิทธิดูแลคนพิการ / ทุพพลภาพนั้นไม่ใช่แค่ไปดูแลเขาแล้วอ้างได้ แต่ต้องมีหลักฐานมายืนยันด้วย

ในกรณีผู้พิการที่เราดูแลนั้นจะต้องมีบัตรประจำตัวคนพิการซึ่งระบุชื่อเราในฐานะผู้ดูแล นอกจากนั้นสำหรับทั้ง 2 กรณีก็ต้องเตรียมเอกสารต่าง ๆ เผื่อไว้ด้วย อาทิเช่น หนังสือรับรองการหักลดหย่อนค่าอุปการะเลี้ยงดูคนพิการหรือคนทุพพลภาพ (แบบ ล.ย.03) หนังสือรับรองการเป็นผู้อุปการะเลี้ยงดูคนทุพพลภาพ (ล.ย.04-1) และใบรับรองแพทย์ที่ระบุอาการทุพพลภาพ

อ้อ อีกจุดสำคัญคือ ผู้พิการ / ทุพพลภาพที่เข้าเกณฑ์ลดหย่อน จะต้องมีเงินได้ทั้งปีไม่เกิน 30,000 บาทด้วยนะ

7. ประกันสังคมปี 2565 เพดานลดหย่อนอยู่ที่ 6,300 บาท

ปีนี้เราจะเจอว่า บางเดือนมีการลดอัตราเงินสมทบสำหรับประกันสังคม โดยเดือน พ.ค. – ก.ค. นั้นอัตราเงินสมทบจะอยู่ที่ 1% สูงสุด 150 บาท ส่วนเดือน ต.ค. – ธ.ค. จะอยู่ที่ 3.5% สูงสุด 450 บาท

นั่นทำให้ปีนี้ทั้งปี เงินที่เราจ่ายให้ประกันสังคมจะอยู่ที่ 6,300 บาท จากที่แต่เดิม จะอยู่ที่ 9,000 บาท (5% สูงสุด 750 บาทต่อเดือน)

8. จะลดหย่อนจากเงินบริจาค ต้องขอหลักฐาน เว้นว่าจะบริจาคผ่าน e-donation

อย่างที่รู้กันว่าเงินบริจาคนั้นสามารถนำมาลดหย่อนภาษีได้ ยิ่งถ้าเป็นเงินบริจาคเพื่อการศึกษา การกีฬา การพัฒนาสังคม และโรงพยาบาลรัฐ จะได้ลดหย่อนภาษีถึง 2 เท่า แต่ทั้งนี้ทั้งนั้นก็ต้องอย่าลืมขอหลักฐานด้วยนะเผื่อต้องยื่นคู่กัน หลักฐานที่ว่าก็ได้แก่ ใบอนุโมทนาบุญ หรือใบเสร็จรับเงินที่ระบุชื่อเราในฐานะผู้บริจาค แต่ถ้าบริจาคผ่าน e-donation ก็สบายหายห่วง เพราะระบบได้บันทึกไว้แล้วเรียบร้อย

9. ลดหย่อนด้วย SSF RMF ปี 2565 นี้ ต้องแจ้งความประสงค์กับ บลจ. ด้วย

เป็นอีกหนึ่งเซอร์ไพรส์ของปี หากเราต้องการนำยอดเงินที่ซื้อกองทุนประหยัดภาษีอย่าง SSF RMF เข้ามาลดหย่อนด้วยแล้วนั้น จะต้องแจ้งความประสงค์กับ บลจ. เจ้าของกองทุนที่เราถือเสียก่อน ไม่งั้นอดสิทธินะ! ซึ่งก็โชคดีที่เราสามารถทำได้ง่าย ๆ ผ่านช่องทางออนไลน์ที่แต่ละ บลจ. ได้สร้างไว้ เพียงไม่กี่คลิกก็เรียบร้อยแล้ว สามารถดูช่องทางต่าง ๆ ของแต่ละ บลจ. ได้ที่ รวมลิ้งก์แจ้งสิทธิลดหย่อนภาษี SSF RMF ทุก บลจ. ปี 2022 แบบดูง่าย ๆ ที่เดียวจบ

ซึ่งหากเราแจ้งความประสงค์ในปีนี้ไปแล้ว ปีต่อ ๆ ไปเราก็ไม่ต้องแจ้งความประสงค์แล้วละ เพราะฉะนั้นแล้วใครที่ทยอยซื้อ SSF RMF มาตลอดทั้งปี ต้องอย่าลืมขั้นตอนนี้เลย สำคัญมาก!

ดูเพิ่มเติม รู้ยัง? จะใช้สิทธิลดหย่อนภาษี SSF RMF ปีนี้ ต้องแจ้งความประสงค์ด้วย!

ทั้งหมดทั้งมวลนี้ก็เป็นเกร็ดความรู้ด้านการยื่นภาษีที่อยากให้ทุกคนทำความเข้าใจกันก่อน เพราะหลาย ๆ สิ่งนั้นเข้าใจผิดได้ง่ายมาก หรือถ้าไม่ทันตามข่าวอาจจะพลาดข้อมูลสำคัญไป ลองค่อย ๆ วางแผนกันดูนะ

คุ้มฟินฟิน ประหยัดภาษีกับ FINNOMENA

คุ้มที่ 1 เปิดบัญชี รับฟรี! 100 FINT

คุ้มที่ 2 เปิดบัญชีกองทุนลดหย่อนภาษี รับฟรี! KCASH 100 บาท

👉 รับสิทธิ์โปรโมชั่น คลิก >>> https://finno.me/tax-super-khum-promotionรับบริการผู้แนะนำการลงทุนกองภาษีส่วนตัวจาก FINNOMENA ฟรี! ไม่มีค่าใช้จ่าย สำหรับผู้ที่สนใจลงทุนกองภาษี 200,000 บาทขึ้นไป

👉 ลงทะเบียน คลิก >>> https://finno.me/taxplanner-services

References:

https://www.thansettakij.com/finance/financial-banking/545960