ช่วงนี้หลายคนอาจจะเริ่มได้ยินคำว่า Credit Spread กันบ่อยขึ้น หากใครสงสัยว่าสิ่งนี้คืออะไร ความแคบ/กว้างของสเปรดนั้นแปลว่าอะไร เกี่ยวอะไรกับบริษัทเอกชนบ้าง เราลองสรุปมาให้อ่านกันแล้ว

Credit Spread คืออะไร?

Credit Spread คือส่วนต่างอัตราผลตอบแทนของตราสารหนี้ภาคเอกชน (เรียกสั้น ๆ ว่าหุ้นกู้) ที่เพิ่มขึ้นมาจากพันธบัตรรัฐบาล เพื่อชดเชยความเสี่ยงด้านเครดิตที่เพิ่มขึ้น โดยเปรียบเทียบระหว่างตราสารที่มีอายุคงเหลือ (Time to Maturity, TTM) ใกล้เคียงกัน สิ่งนี้จะช่วยให้รู้ว่าหากถือครองด้วยระยะเวลาเท่า ๆ กันนั้น หุ้นกู้ให้ผลตอบแทนอย่างไรเมื่อเทียบกับพันธบัตรรัฐบาลที่ความเสี่ยงต่ำมาก ขณะเดียวกันก็บอกให้รู้ว่าต้นทุนการกู้ยืมของบริษัทเอกชนนั้นสูงหรือต่ำ

ในมุมของผู้ซื้อตราสาร พูดอีกแบบคือ Credit Spread เป็นตัวบอกว่า ด้วยระยะเวลาการถือครองที่เท่ากันแล้ว หากยอมเสี่ยงเพิ่มขึ้นด้วยการลงทุนในหุ้นกู้ เราจะได้ผลตอบแทนเพิ่มขึ้นเท่าไร

ตัวอย่าง

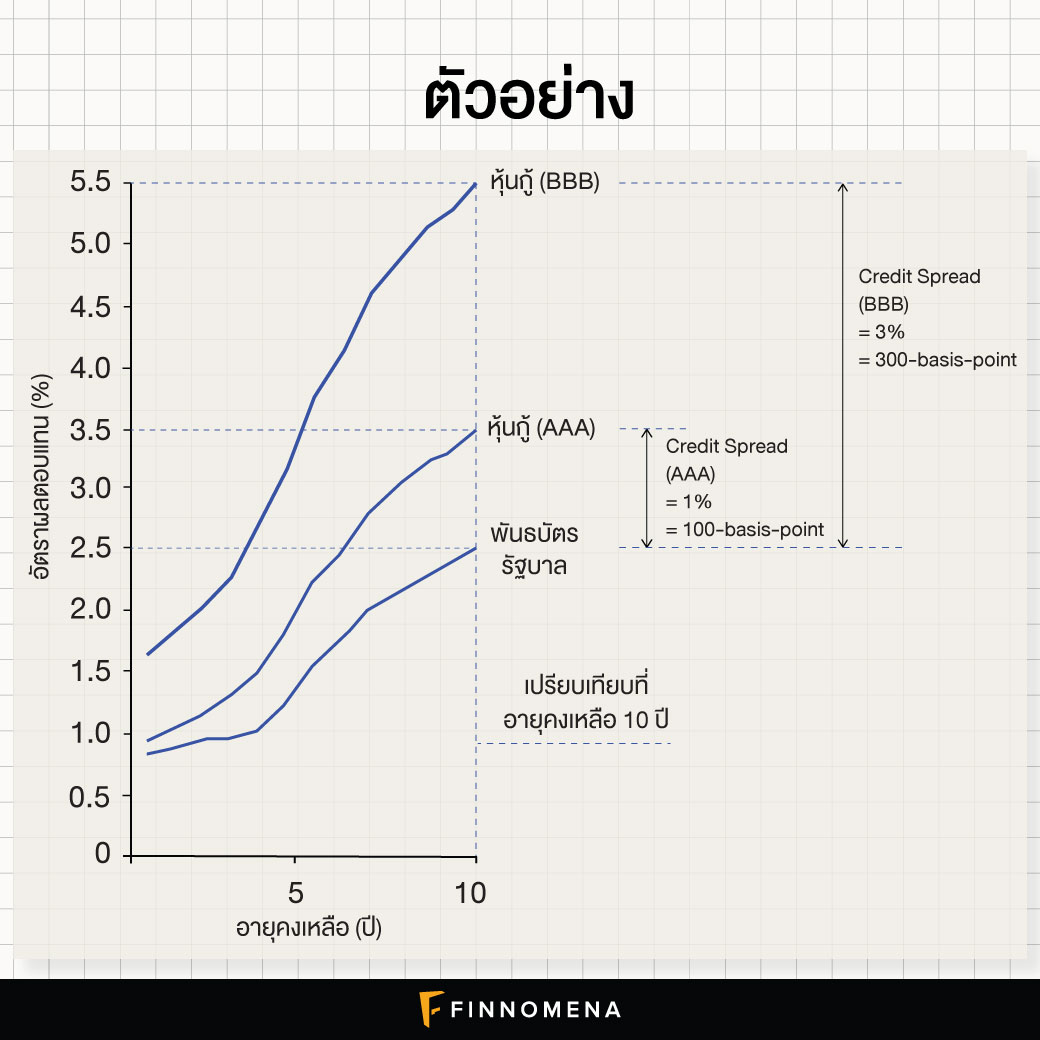

ตัวอย่างการเปรียบเทียบอัตราผลตอบแทนระหว่างตราสารหนี้ในแต่ละช่วงเวลา โดยช่องว่างระหว่างเส้น Government Bond กับเส้นของหุ้นกู้แต่ละอันดับเครดิตก็คือ Credit Spread

ตัวอย่างเช่น สมมติพันธบัตรรัฐบาล 10 ปีนั้นมีอัตราผลตอบแทน (Yield) อยู่ที่ 2.5% ต่อปี ในขณะที่หุ้นกู้ 10 ปีมีอัตราผลตอบแทนอยู่ที่ 3.5% ต่อปี ก็จะแปลว่ามีส่วนต่างหรือ Credit Spread อยู่ที่ 3% หรือ 300-basis-point

นอกจากนั้น เราก็สามารถเปรียบเทียบ Credit Spread ของหุ้นกู้หลาย ๆ ตัวที่มีอันดับเครดิตไม่เท่ากันก็ได้ ตามตัวอย่างด้านล่างนี้

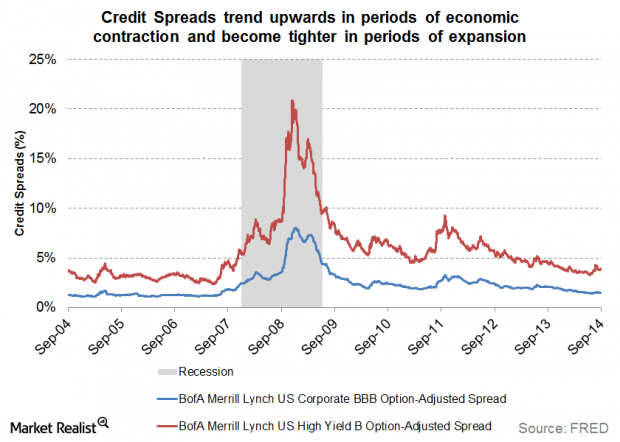

ที่มา: FRED, Market Realist

จากกราฟข้างบน เส้นสีแดงแสดงให้เห็น Credit Spread ระหว่างหุ้นกู้อันดับเครดิต BBB กับพันธบัตรรัฐบาลสหรัฐฯ ส่วนเส้นสีฟ้าแสดงให้เห็น Credit Spread ระหว่างหุ้นกู้อันดับเครดิต B กับพันธบัตรรัฐบาลสหรัฐฯ ไม่แปลกที่เราจะเห็นเส้นแดงสูงกว่า เพราะอันดับ B นั้นต่ำกว่าจึงควรให้อัตราผลตอบแทนที่สูงกว่าอันดับ BBB

นอกจากนี้ ในช่วงวิกฤตเศรษฐกิจในช่วงปี 2007-2009 เราก็จะเห็นได้ว่า Credit Spread กว้างขึ้น นั่นก็เพราะ…

Credit Spread แคบ/กว้าง หมายความอย่างไร?

ยิ่ง Credit Spread มีส่วนต่างมากเท่าไร ก็ยิ่งแปลว่ามีความกังวลสูงขึ้นว่าธุรกิจจะไม่สามารถจ่ายหนี้ได้ บริษัทต้องจ่ายอัตราผลตอบแทนสูง ๆ เพื่อให้นักลงทุนกล้าเสี่ยง ตรงกับหลักการ High Risk High Return ดังนั้นเมื่อเกิดวิกฤตเศรษฐกิจที่ธุรกิจมักจะประสบปัญหา เราจึงเห็น Credit Spread กว้างขึ้น

ในทางกลับกัน ยิ่ง Credit Spread มีส่วนต่างน้อยเท่าไร ก็ยิ่งแปลว่าธุรกิจมีความน่าเชื่อถือมากขึ้น บริษัทไม่ต้องจ่ายอัตราผลตอบแทนสูง ๆ เพื่อเรียกนักลงทุน เพราะเชื่อมั่นว่าบริษัทจ่ายหนี้คืนได้

ตัวอย่างกลไกเบื้องหลังการเปลี่ยนแปลงของ Credit Spread

สมมติว่าเกิดเศรษฐกิจไม่ดี ภาพรวมบริษัทเอกชนดูไม่น่าไว้วางใจ นักลงทุนก็จะหนีไปยังสินทรัพย์ที่ปลอดภัยกว่าอย่างพันธบัตรรัฐบาล พอคนซื้อเยอะ ๆ ก็ทำให้ราคาสูงขึ้นส่วนอัตราผลตอบแทนก็ต่ำลง ในอีกแง่หนึ่ง การซื้อสินทรัพย์หนึ่งเยอะก็แปลว่าต้องมีการขายอีกสินทรัพย์หนึ่งเยอะ ในกรณีนี้คือคนแห่ขายหุ้นกู้ ทำให้ราคาตก อัตราผลตอบแทนปรับตัวขึ้น สะท้อนให้เห็นใน Credit Spread ที่ถ่างมากขึ้น

อีกตัวอย่างหนึ่งที่เพิ่งเกิดขึ้นเมื่อเร็ว ๆ นี้ก็คือ Fed กระตุ้นเศรษฐกิจด้วยการซื้อหุ้นกู้ภาคเอกชน แรงซื้อที่เยอะนั้นดันให้ราคาขึ้น อัตราผลตอบแทนปรับตัวลง ส่งผลให้ Credit Spread แคบลง สิ่งนี้แสดงให้เห็นว่าความกังวลต่อบริษัทเอกชนนั้นลดน้อยลง ตัวอัตราผลตอบแทนที่ต่ำลงก็สะท้อนให้เห็นต้นทุนการกู้ยืมของบริษัทต่ำลง บริษัทสามารถกู้เงินได้มากขึ้น เงินที่กู้มานั้นก็ช่วงพยุงบริษัทต่อไปได้ในช่วงวิกฤต

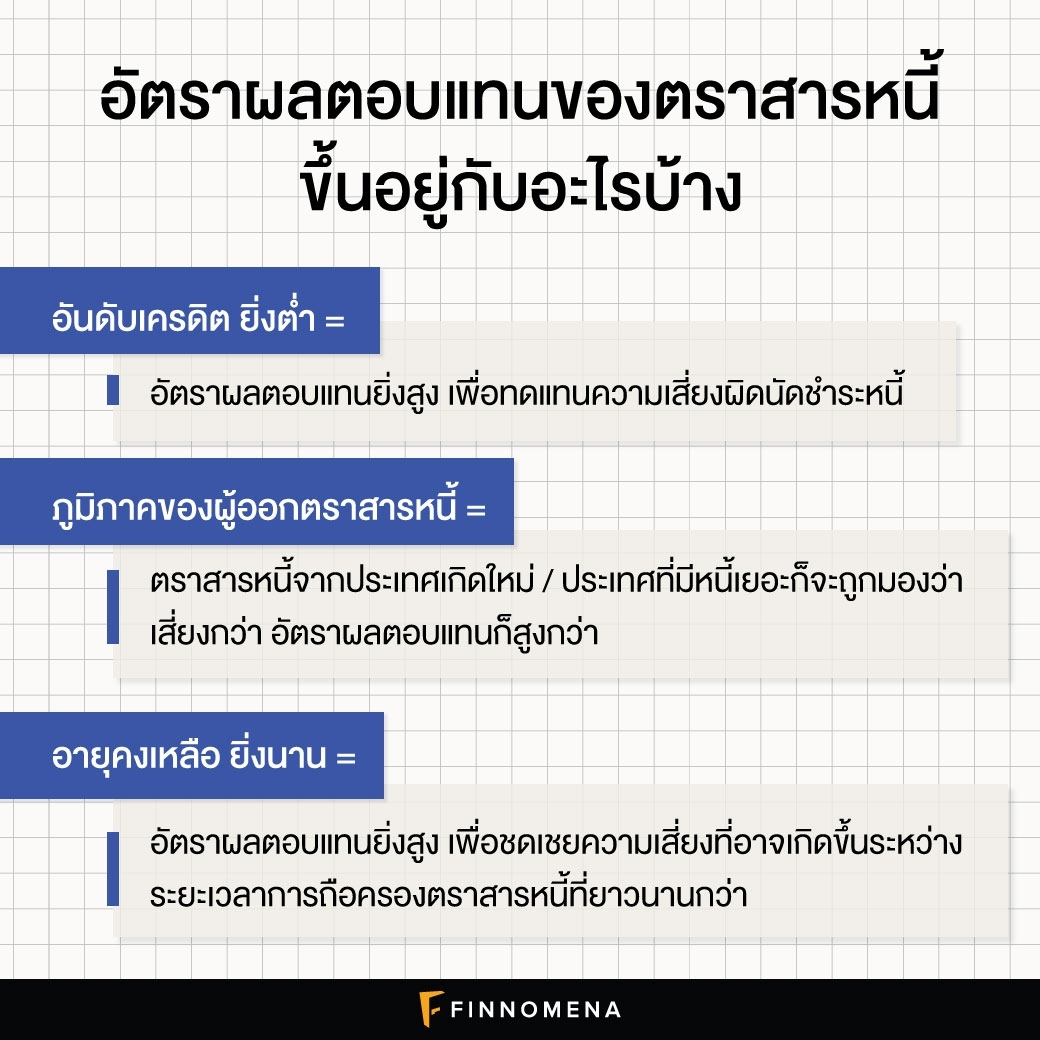

อัตราผลตอบแทนของตราสารหนี้นั้นขึ้นอยู่กับอะไรบ้าง

ก่อนอื่นต้องเข้าใจช่องว่างระหว่างหุ้นกู้เอกชนและพันธบัตรรัฐบาลก่อน ที่อัตราผลตอบแทนของหุ้นกู้เอกชนสูงนั้นก็เป็นเพราะต้องมาชดเชยความเสี่ยงที่เพิ่มขึ้น แม้ว่าหุ้นกู้เอกชนของบริษัทใดก็ตามจะดูมั่นคงน่าเชื่อถือแค่ไหน ก็ยังถูกมองว่าเป็นสินทรัพย์ที่เสี่ยงสูงกว่าอยู่ดี สิ่งนี้ตรงกับหลักการ High Risk High Return

ในกลุ่มของหุ้นกู้ อันดับเครดิตแต่ละตัวไม่เหมือนกัน โดยหุ้นกู้ที่อยู่ในระดับน่าลงทุน มีความเสี่ยงผิดนัดชำระหนี้ต่ำ (Investment Grade) นั้นจะต้องมีอันดับเครดิต BBB- ขึ้นไป (สูงสุดคือ AAA) บริษัทไหนที่อันดับเครดิตต่ำกว่า ก็ต้องให้ผลตอบแทนที่มากกว่าเพื่อดึงดูดนักลงทุน

นอกจากนั้นแล้ว เรื่องภูมิภาคของผู้ออกตราสารหนี้ก็เกี่ยวข้อด้วย ตัวอย่างเช่น ตราสารหนี้จากประเทศเกิดใหม่ หรือประเทศที่มีหนี้เยอะก็จะถูกมองว่าเสี่ยงกว่า จึงต้องมอบอัตราผลตอบแทนที่มากกว่า ทำให้ Credit Spread สูง ทั้งนี้ Credit Spread นั้น มักเปรียบเทียบกับพันธบัตรรัฐบาลสหรัฐฯ ซึ่งเป็นประเทศที่มีขนาดตลาดตราสารหนี้ที่ใหญ่ที่สุด และเป็นสกุลเงินที่มีความน่าเชื่อถือมากที่สุด ทำให้พันธบัตรสหรัฐฯ อยู่ในสถานะของสินทรัพย์ปลอดภัย เลยนำมาเทียบกับตัวนี้ ทำให้หุ้นกู้ประเทศเกิดใหม่มักมี Spread กว้างกว่าสอดคล้องในทิศทางเดียวกับพันธบัตรประเทศเกิดใหม่ที่ก็มีผลตอบแทนมากกว่าสหรัฐฯ เพราะความเสี่ยงที่เพิ่มมากกว่า

ในกรณีที่ระยะเวลาของตราสารหนี้ไม่เท่ากัน อัตราผลตอบแทนจะสูงขึ้นสำหรับตราสารหนี้ที่มีระยะเวลานาน เพราะอัตราผลตอบแทนจะต้องชดเชยความเสี่ยงที่อาจเกิดขึ้นระหว่างระยะเวลาการถือครองตราสารหนี้ที่ยาวนานกว่า

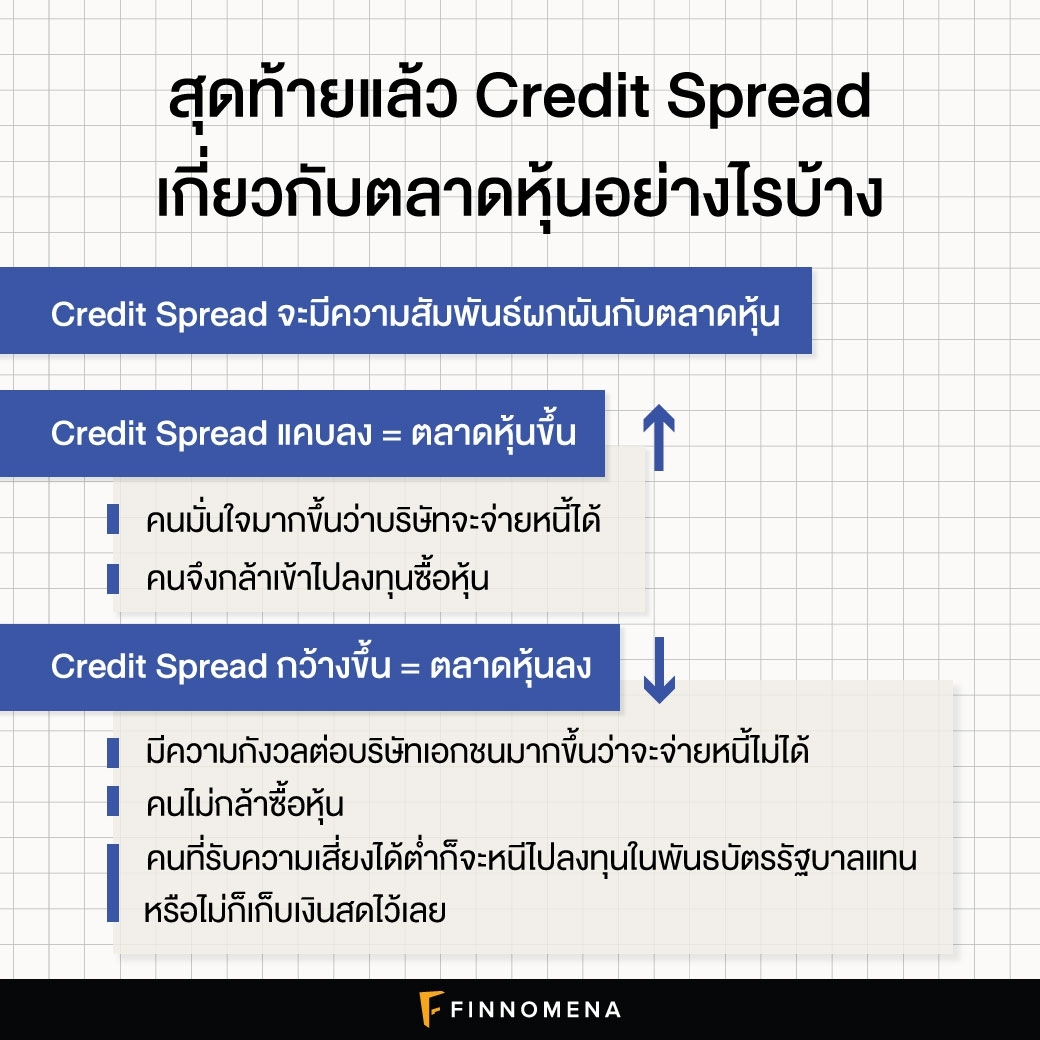

สุดท้ายแล้ว Credit Spread เกี่ยวกับตลาดหุ้นอย่างไรบ้าง

Credit Spread จะมีความสัมพันธ์ผกผันกับตลาดหุ้น กล่าวคือ หาก Credit Spread แคบลง ฝั่งตลาดหุ้นมักจะปรับตัวขึ้น เนื่องเพราะคนมั่นใจมากขึ้นว่าบริษัทจะจ่ายหนี้ได้ สะท้อนให้เห็นความมั่นคงของบริษัทมากขึ้น คนจึงกล้าเข้าไปลงทุนซื้อหุ้นด้วย เพื่อรับโอกาสได้ผลตอบแทนที่สูงกว่า

ในทางตรงกันข้าม ถ้า Credit Spread สูงขึ้น ฝั่งตลาดหุ้นก็มักจะปรับตัวลงเช่นกันเพราะมีความกังวลต่อบริษัทเอกชนมากขึ้นว่าจะจ่ายหนี้ไม่ได้ สะท้อนให้เห็นความอ่อนแอของบริษัท คนก็ไม่กล้าซื้อหุ้น หากจะไปซื้อหุ้นกู้ก็ต้องการอัตราผลตอบแทนที่สูงขึ้นเพื่อทดแทนกับความเสี่ยงที่มากขึ้น คนที่รับความเสี่ยงได้ต่ำก็จะหนีไปลงทุนในพันธบัตรรัฐบาลแทน หรือไม่ก็เก็บเงินสดไว้เลย

เพื่อนผู้ใจดี

Sources:

https://www.thestreet.com/topic/46282/credit-spread.html#:~:text=A%20credit%20spread%20is%20the,point%20spread%20over%20the%20Treasury.

https://www.investopedia.com/terms/c/creditspread.asp

http://www.thaibma.or.th/EN/Investors/Individual/Blog/2018/16032018.aspx

https://finance.yahoo.com/news/why-tight-credit-spreads-usually-222807568.html