รอบ 10 ปีที่ผ่านมา หุ้นกลุ่มไหนเป็นผู้ชนะ หุ้นกลุ่มไหนเป็นผู้แพ้

หุ้นจีน หรือ หุ้นอเมริกา

หุ้นประเทศพัฒนาแล้ว หรือ หุ้นประเทศกำลังพัฒนา คุณคิดว่าใครเป็นผู้ชนะ

เรามาดูผลย้อนหลัง 10 ปี และ 5 ปี โดยจะใช้ Global ETF เป็นตัวแทนของแต่ละกลุ่มดังนี้

| ETF | ETF description |

| QQQ | Nasdaq |

| SMH | Semiconductor |

| KXI | Consumer Staples |

| RXI | Consumer Discretionary |

| IXG | Financials |

| IXJ | Healthcare |

| MXI | Materials |

| IXC | Energy |

| DBC | Commodity |

| GLD | GOLD |

| ICLN | Clean Energy |

| MCHI | China |

| IXN | Technology |

| ACWI | All World |

| FEZ | Euro STOXX50 |

| EXI | Industrials |

| JXI | Utilities |

| CNYA | China A |

| AAXJ | Asia ex Japan |

| URTH | World Index |

| AIA | Asia 50 |

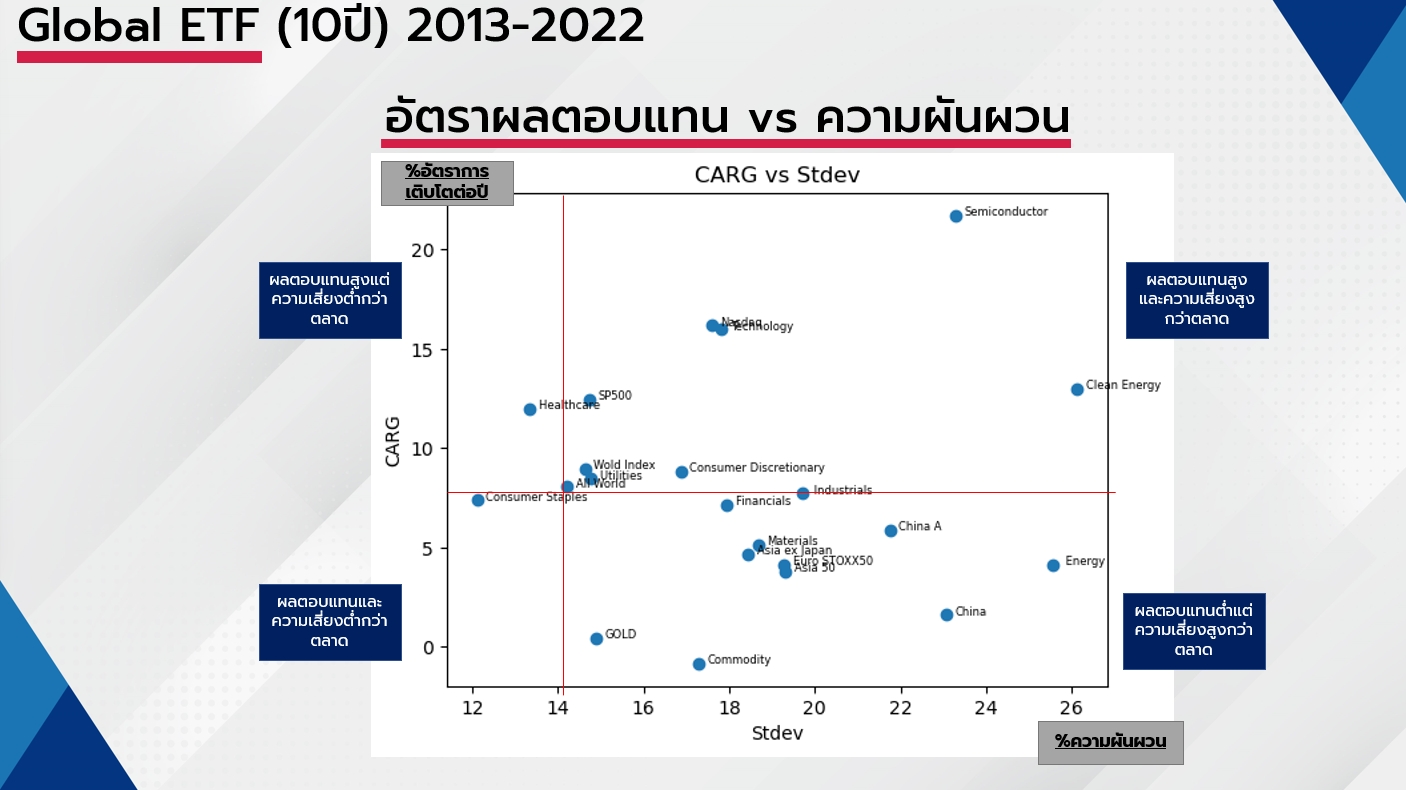

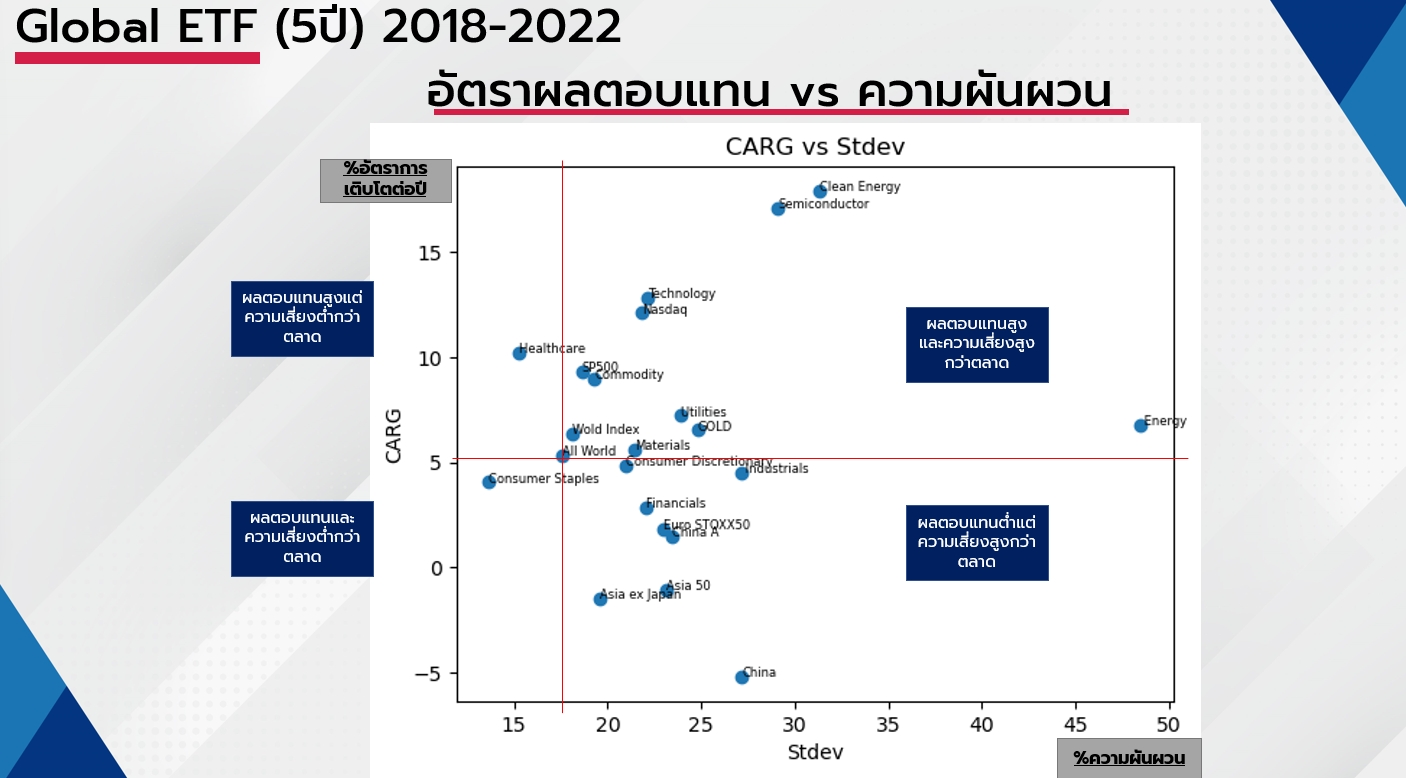

1. ผลตอบแทน vs ความผันผวน

โดยทำการทดสอบรอบระยะเวลา 10 ปี ตั้งแต่ปี 2013 – 2022 และทำการทดสอบรอบระยะเวลา 5 ปี ตั้งแต่ปี 2018 – 2022

Figure 1: ผลทดสอบจาก portfoliovisualizer.com วันที่ 20 พฤษภาคม 2023

Figure 2: ผลทดสอบจาก portfoliovisualizer.com วันที่ 20 พฤษภาคม 2023

ข้อสังเกต

- ในรอบ 10 ปีที่ผ่านมา ดอกเบี้ยอยู่ในระดับต่ำ และมีสภาพคล่องสูง กลุ่มอุตสาหกรรม Technology จะให้ผลตอบแทนสูง แต่ขณะเดียวกันก็มีความผันผวนสูงด้วยเช่นกัน โดยกลุ่ม Semiconductor ให้ผลตอบแทนดีที่สุดแต่ความผันผวนสูงที่สุด

- กลุ่มอุตสาหากรรม Healthcare และ Consumer Staple เป็นอุตสาหกรรมที่มีความผันผวนต่ำกว่าตลาด (All World Index) แต่ Healthcare มีผลตอบแทนสูงกว่าตลาด

- กลุ่มดัชนีประเทศพัฒนาแล้ว (World Index) จะทำผลงานได้ดีกว่า กลุ่มประเทศทั้งหมด (All World Index)

- ในรอบ 10 ปีที่ผ่านมา กลุ่ม Euro ได้ผลตอบแทนใกล้เคียงกับกลุ่ม Asia แต่ในช่วง 5 ปีหลัง กลุ่ม Euro จะทำได้ดีกว่า

- กลุ่มประเทศจีน A-shares จะทำผลตอบแทนได้ดีกว่า All shares

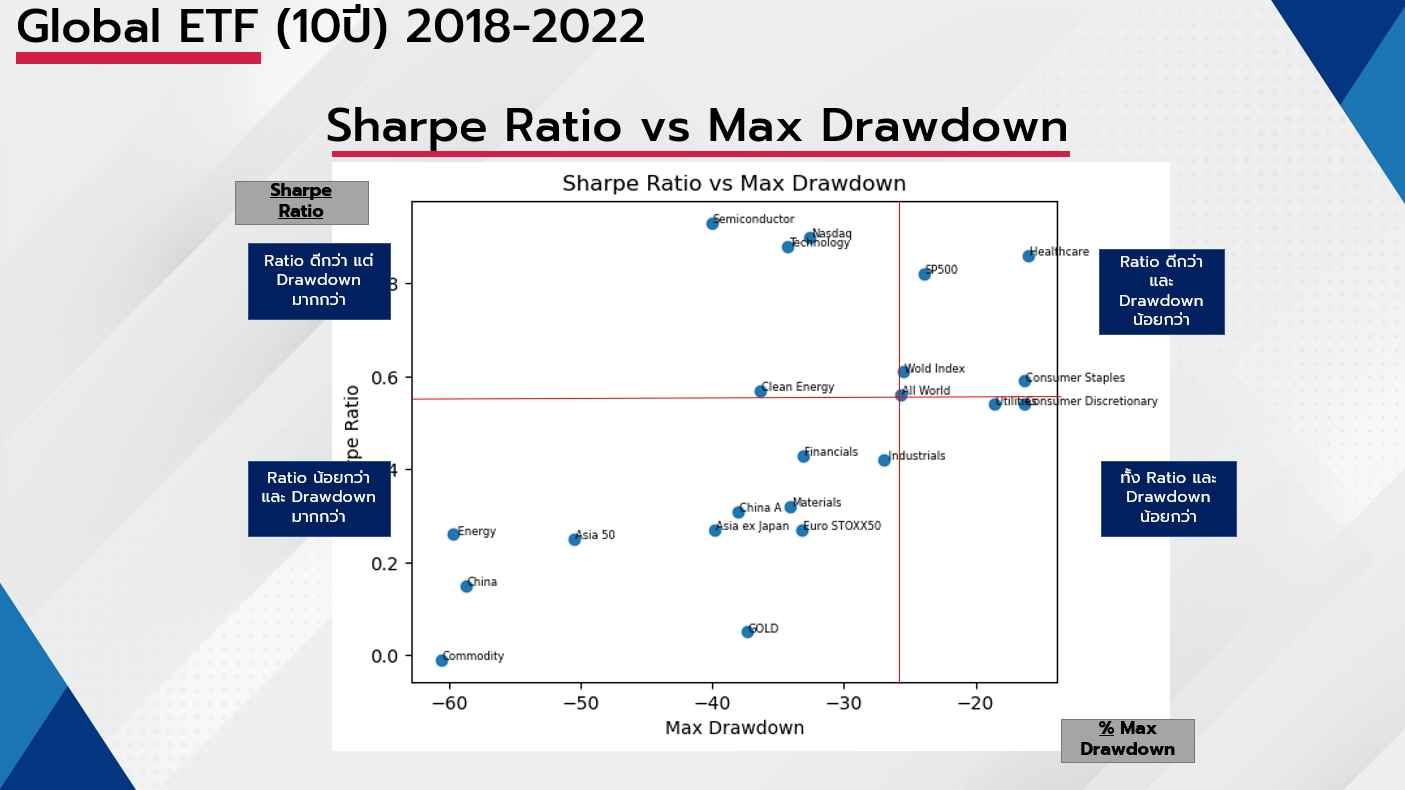

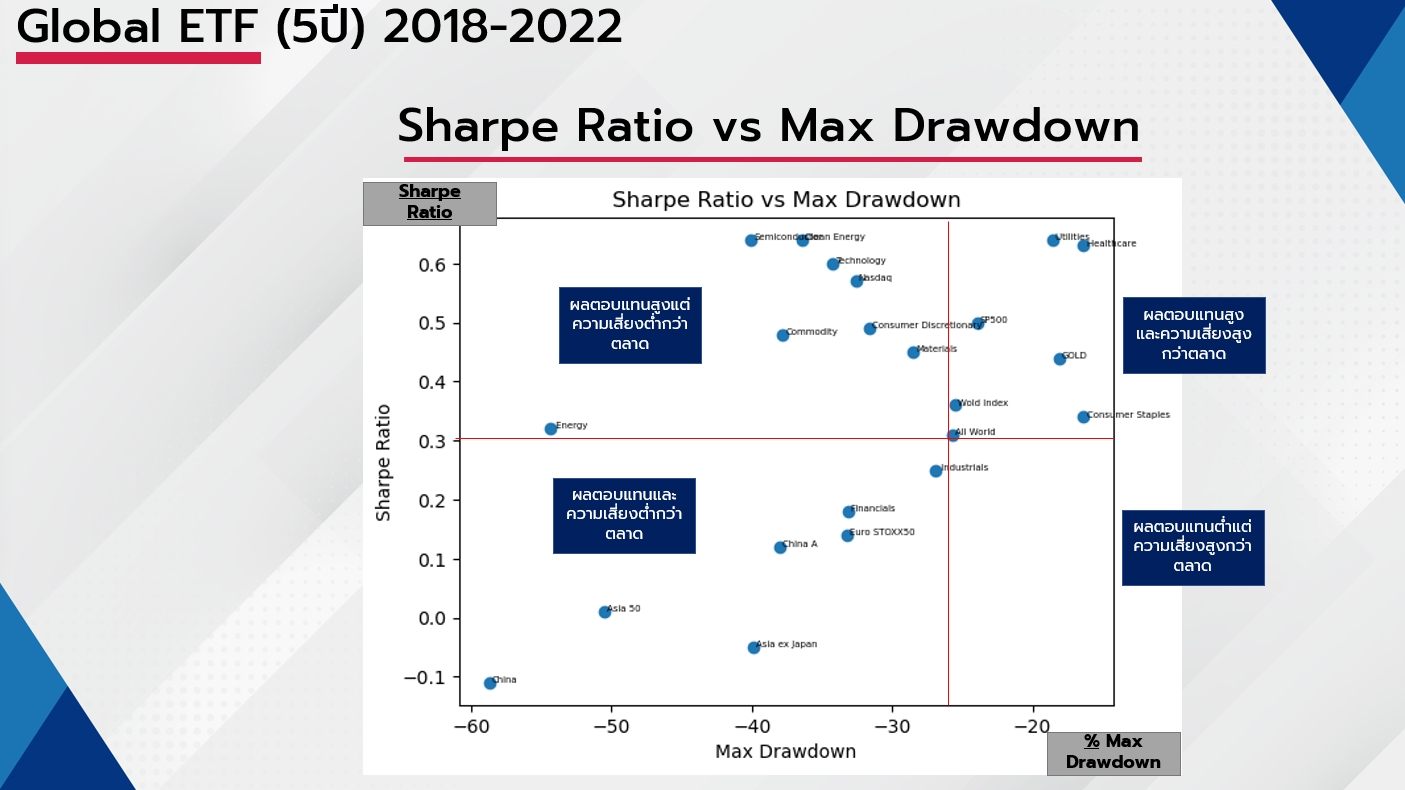

2. Sharpe Ratio vs Max Drawdown (ผลตอบแทนต่อความเสี่ยง vs ติดลบมากที่สุด)

โดยทำการทดสอบรอบระยะเวลา 10 ปีตั้งแต่ปี 2013 – 2022 และทำการทดสอบรอบระยะเวลา 5 ปีตั้งแต่ปี 2018 – 2022

Figure 3: ผลทดสอบจาก portfoliovisualizer.com วันที่ 20 พฤษภาคม 2023

Figure 4: ผลทดสอบจาก portfoliovisualizer.com วันที่ 20 พฤษภาคม 2023

ข้อสังเกต

- แม้กลุ่มอุตสาหกรรม Technology จะมี Sharpe Ratio (ผลตอบแทนต่อความเสี่ยง) ดีที่สุด แต่จะเจอกับ Max Drawdown (ติดลบมากทีสุด) ที่มากกว่าเช่นเดียวกัน

- อุตสาหกรรม Healthcare และ Consumer Staples มี Sharpe Ratio ดีกว่าตลาด (All World Index) และ Max Drawdown (ติดลบมากที่สุด) ที่น้อยกว่าอีกด้วย

- กลุ่มประเทศจีน จะมี Max Drawdown ที่ลงลึกมาก ส่งผลให้กลุ่ม Asia มี Max Drawdown ที่ลงลึกกว่า กลุ่ม Euro ไปด้วย เนื่องจากลุ่ม China All shares ที่มี H Shares อยู่ด้วย มี Max Drawdown ที่สูงมากที่สุด

- ช่วง 5 ปีที่ผ่านมา มีปัญหาเงินเฟ้อ และ Covid-19 เกิดความไม่แน่นอนดังนั้น กลุ่มอุตสาหกรรมที่เป็น Defensive เช่น Utilities, Healthcare, Consumer Staples และทองคำ จะมีความทนทานต่อสภาวะเหล่านั้น ทำให้เห็นได้ว่า จะมี Sharpe Ratio และ Max Drawdown ดีกว่าตลาด (All World Index)

อย่างไรก็ตาม นี้เป็นผลดำเนินการที่ผ่านมาแล้ว ไม่การันตีผลในอนาคต นักลงทุนควรจะพิจารณาก่อนการลงทุนเสมอ

WealthGuru

คำเตือน

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต