คุณเป็นอีกคนใช่ไหมที่มองหาพอร์ตการลงทุนหลังเกษียณแบบอนุรักษ์นิยม

คุณยังจัดพอร์ตแนวอนุรักษ์นิยม 70:20:10 ตราสารหนี้+ตราสารเงิน 70%, หุ้น 20% และทองคำ 10% ?

อะไรคือปัญหาของ จัดพอร์ตการลงทุนแบบดั้งเดิม อนุรักษ์นิยม?

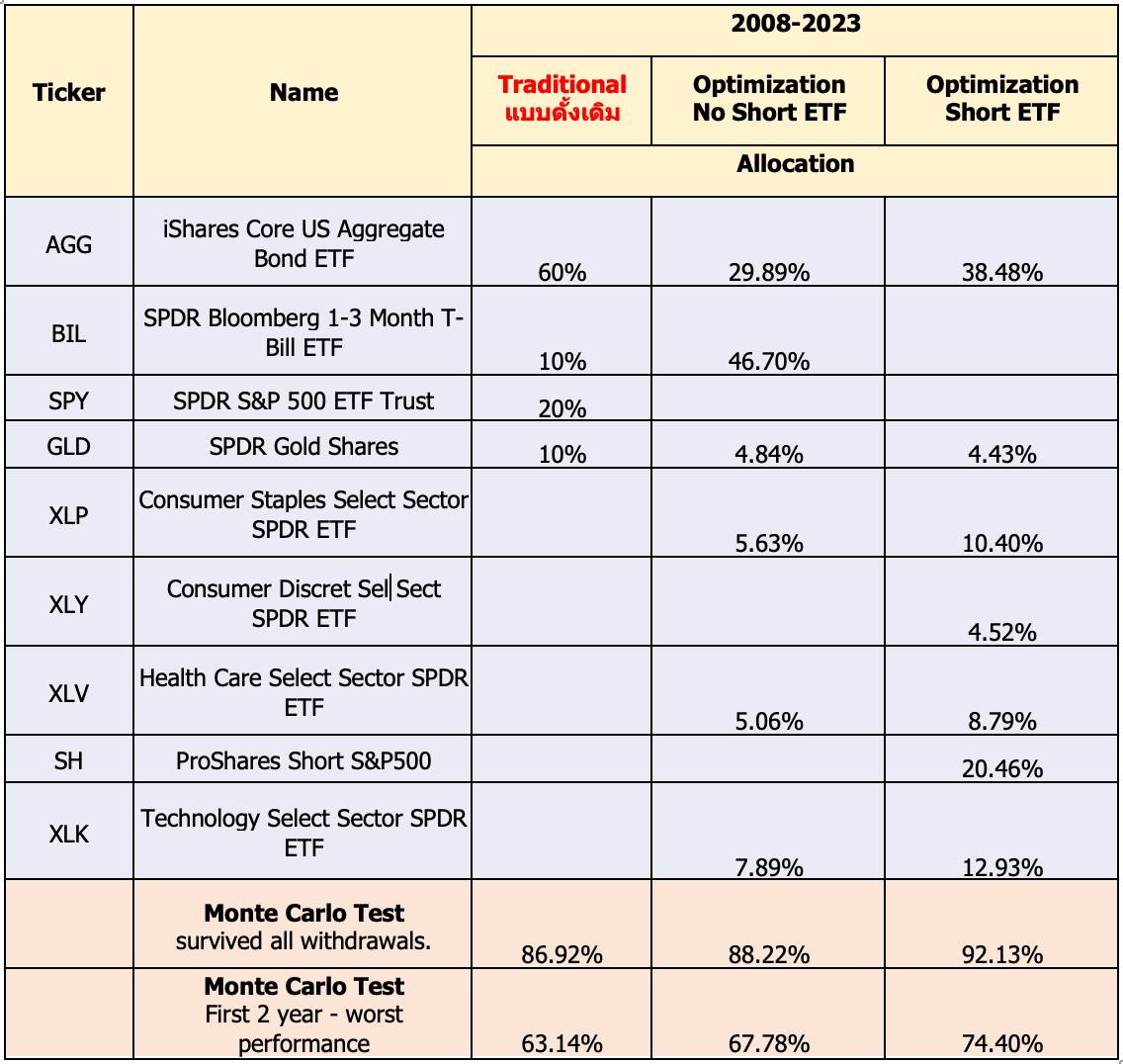

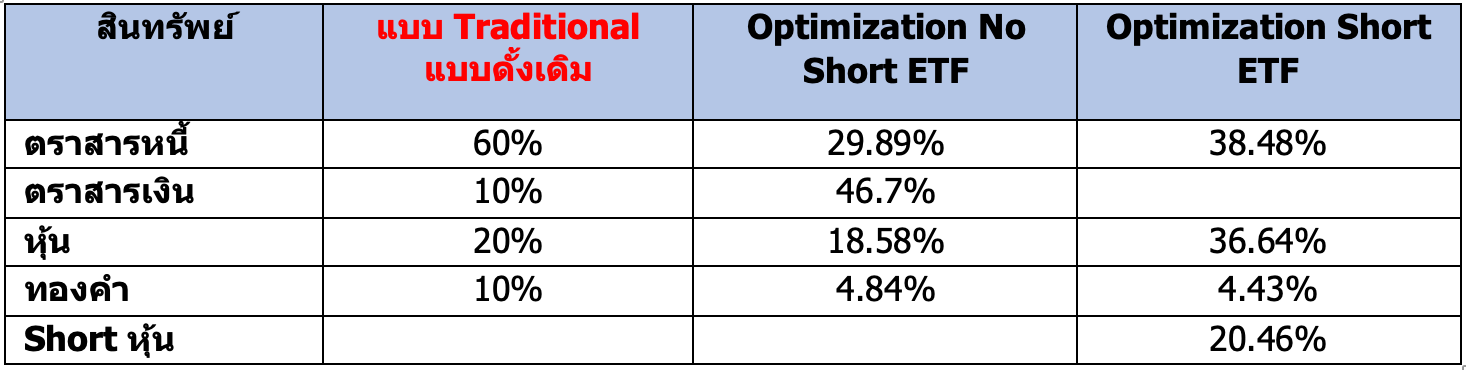

ถ้าเราจัดพอร์ตการลงทุนแบบดั้งเดิมแบบอนุรักษ์นิยม แบบใส่ ETF ไปด้วยแบบนี้

- ตราสารหนี้ 60% – AGG

- ตราสารเงิน 10% – BIL

- หุ้น 20% – SPY

- ทองคำ 10% – GLD

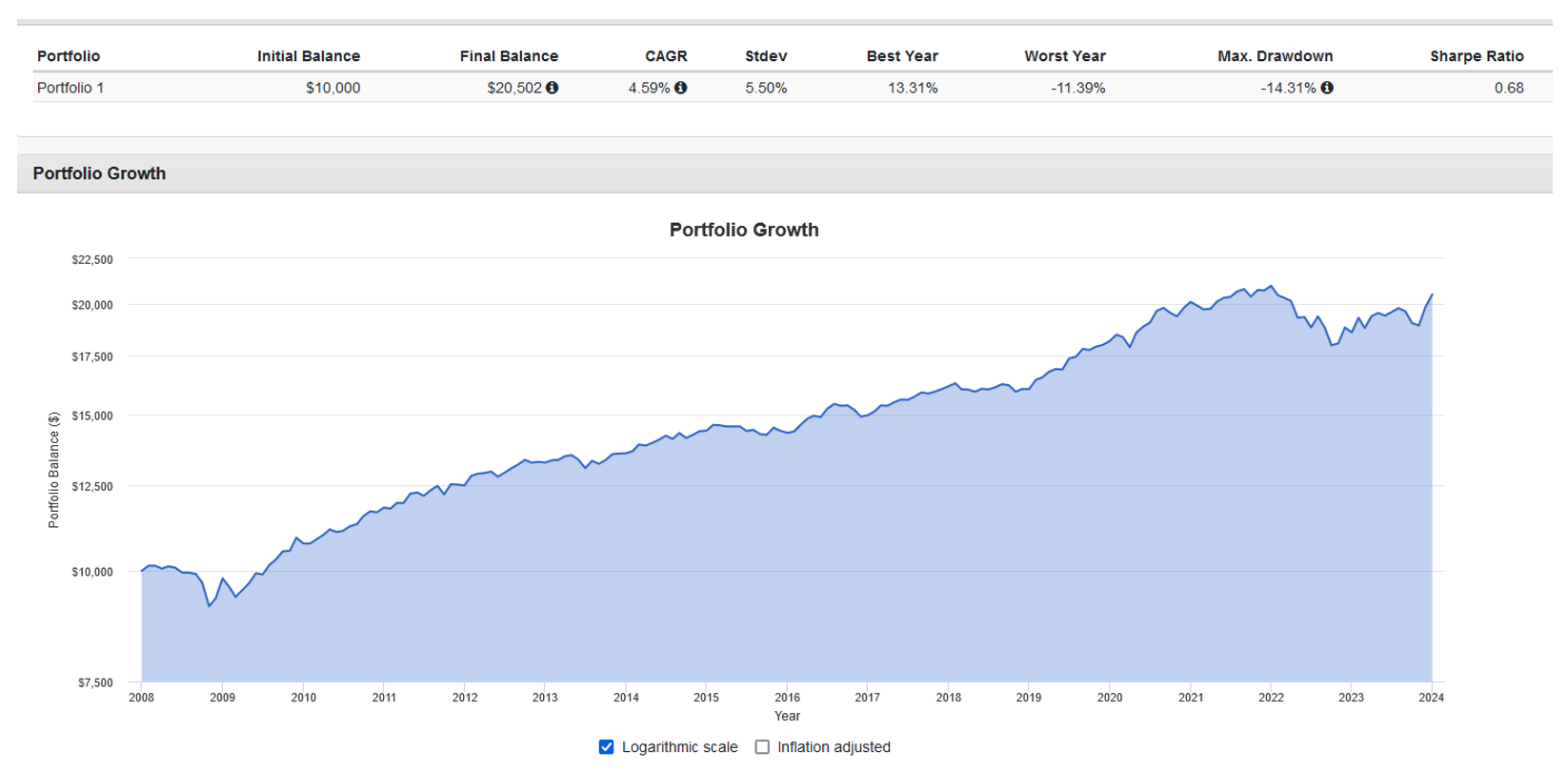

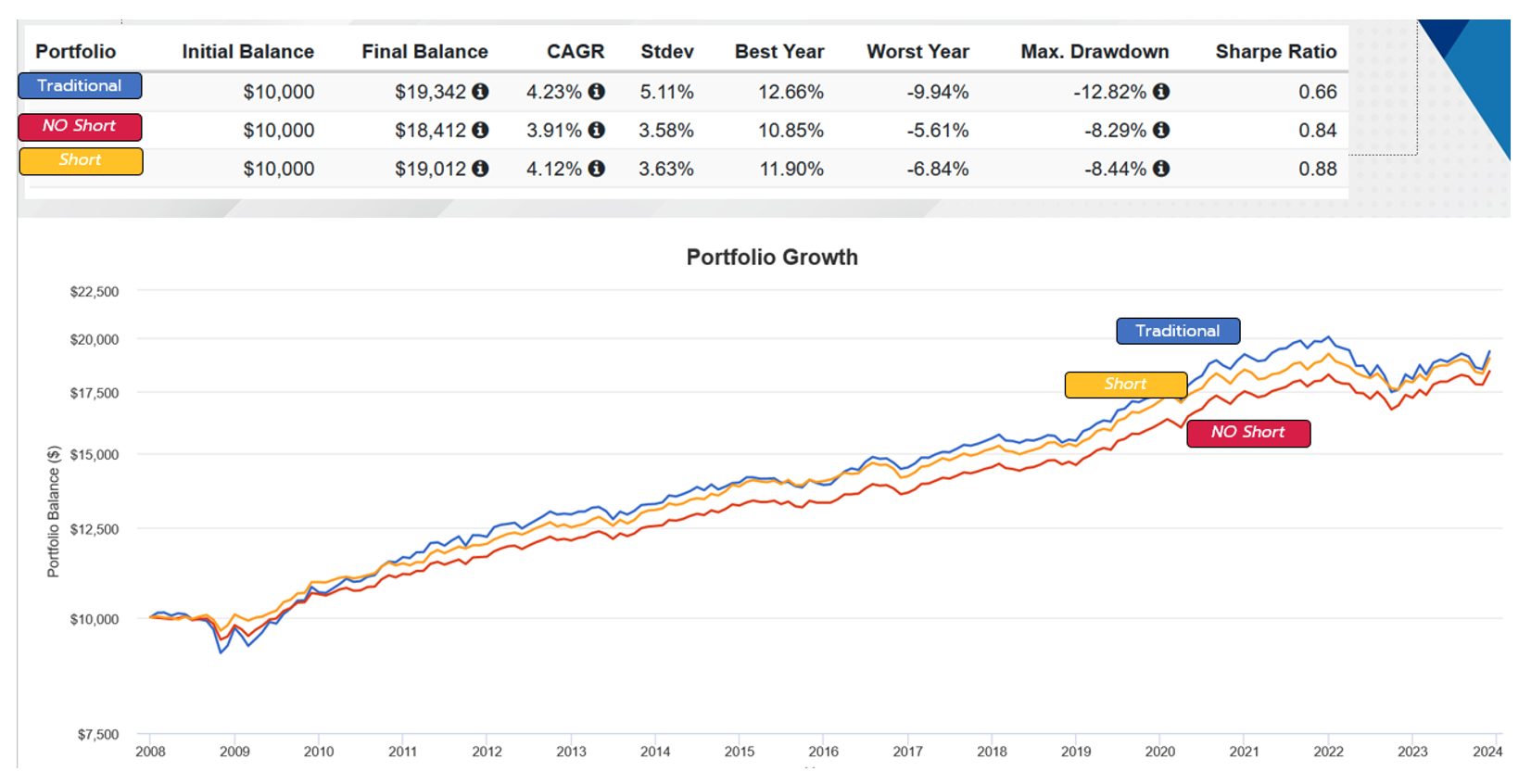

ลองทำการ back-test ตั้งแต่ปี 2008 – 2023

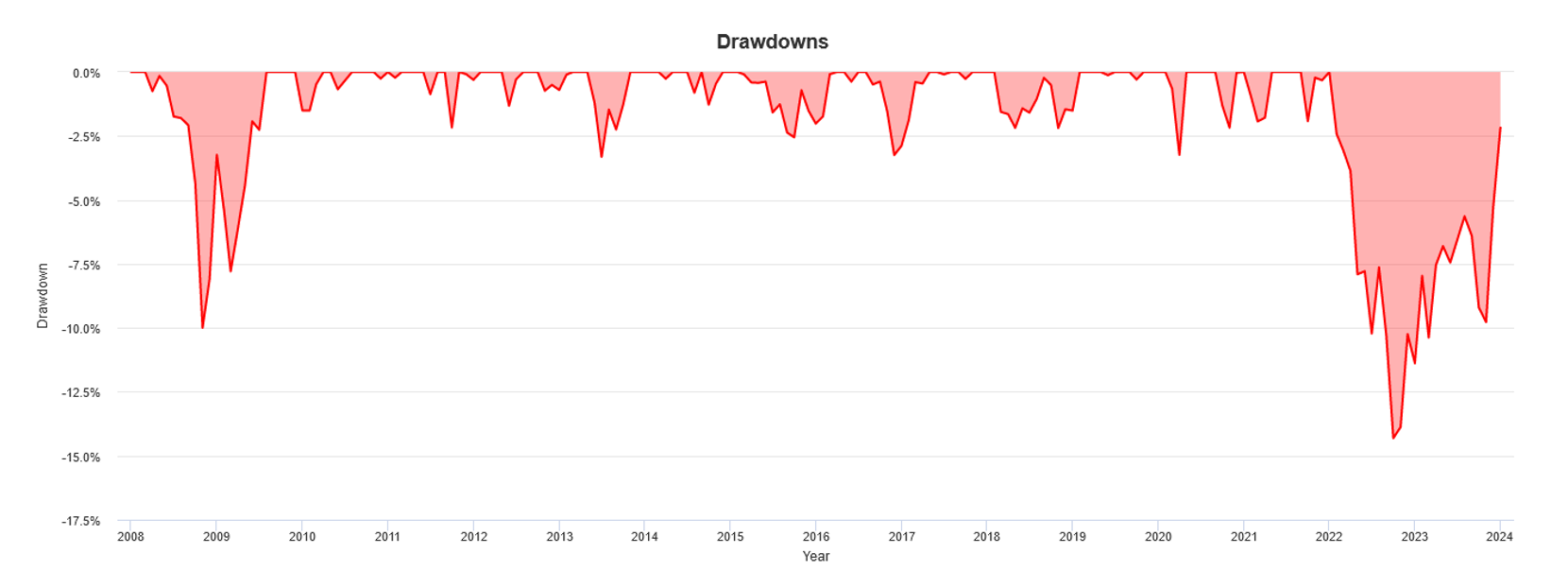

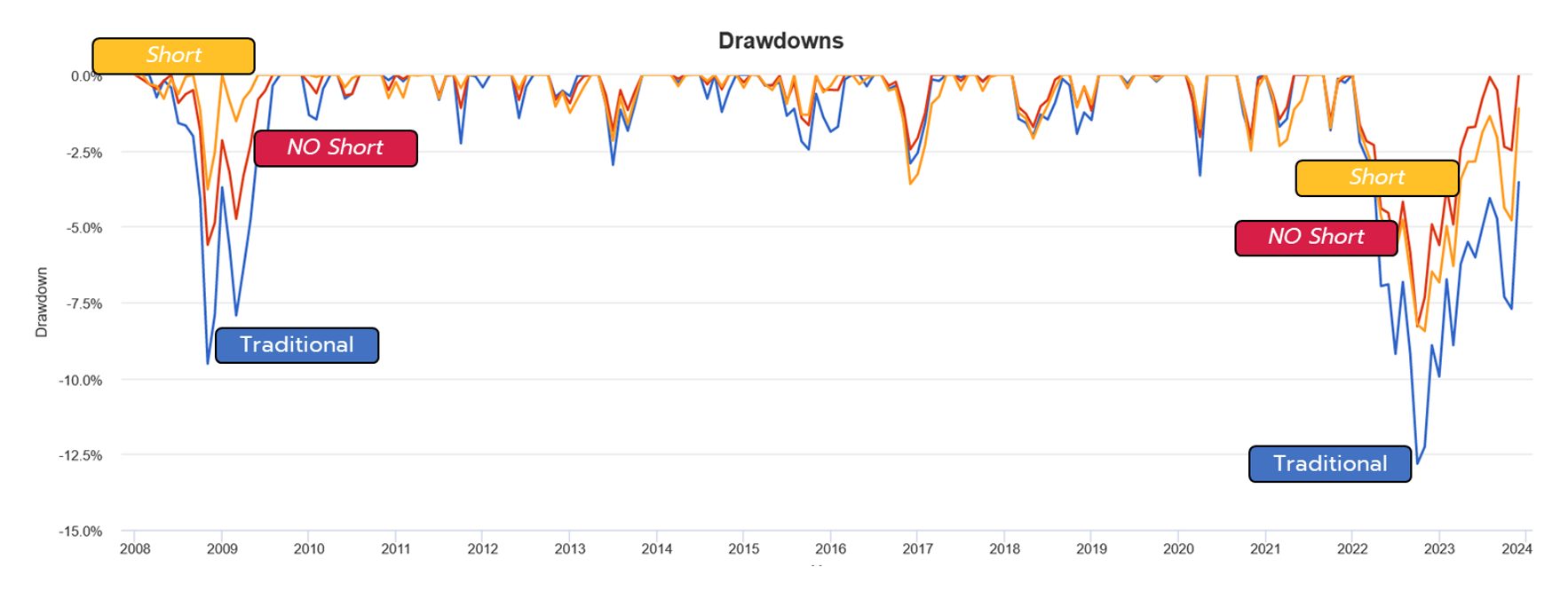

ผลตอบแทนก็ได้ตามเป้าหมายคือ 4.x% แต่ปัญหาคือ Drawdown ที่มากกว่าปกติ ในขณะเกิด วิกฤติการณ์ทางการเงิน ปี 2022 ในปีเกิดการขึ้นดอกเบี้ย Drawdown มากกว่า -12% หรือ ปี 2008 ที่เกิด Sub-prime Drawdown ไปได้ถึง -10% เลย

เมื่อลองทำ Monte Carlo Test แผนเกษียณ โดยใช้ข้อมูลการทดสอบดังนี้ (ใช้ portfoliovisualizer.com)

- มูลค่าพอร์ตการลงทุน 27,904,418.58

- ถอนเงินปีละ 1,116,176.74 โดยมีเงินเฟ้อ 3%

- จำนวนปีที่ถอน 25 ปี

- ใช้พอร์ตการลงทุนหลังเกษียณแบบดั้งเดิม อนุรักษ์นิยม

ผลคือ % ของ survived all withdrawals เท่ากับ 86.92% โดยขณะที่ถ้าเกิด worst performance ติดต่อกัน 2 ปีแรกของการเกษียณ % ของ survived all withdrawals เท่ากับ 63.14%

จะทำการปรับพอร์ต หรือ optimize พอร์ตให้ดีขึ้นอย่างไร ?

กลยุทธ์ใช้วิธี Portfolio Optimization แบบ minimum variance โดย Target return อยู่ที่ 4.5% เท่ากับแบบดั้งเดิม

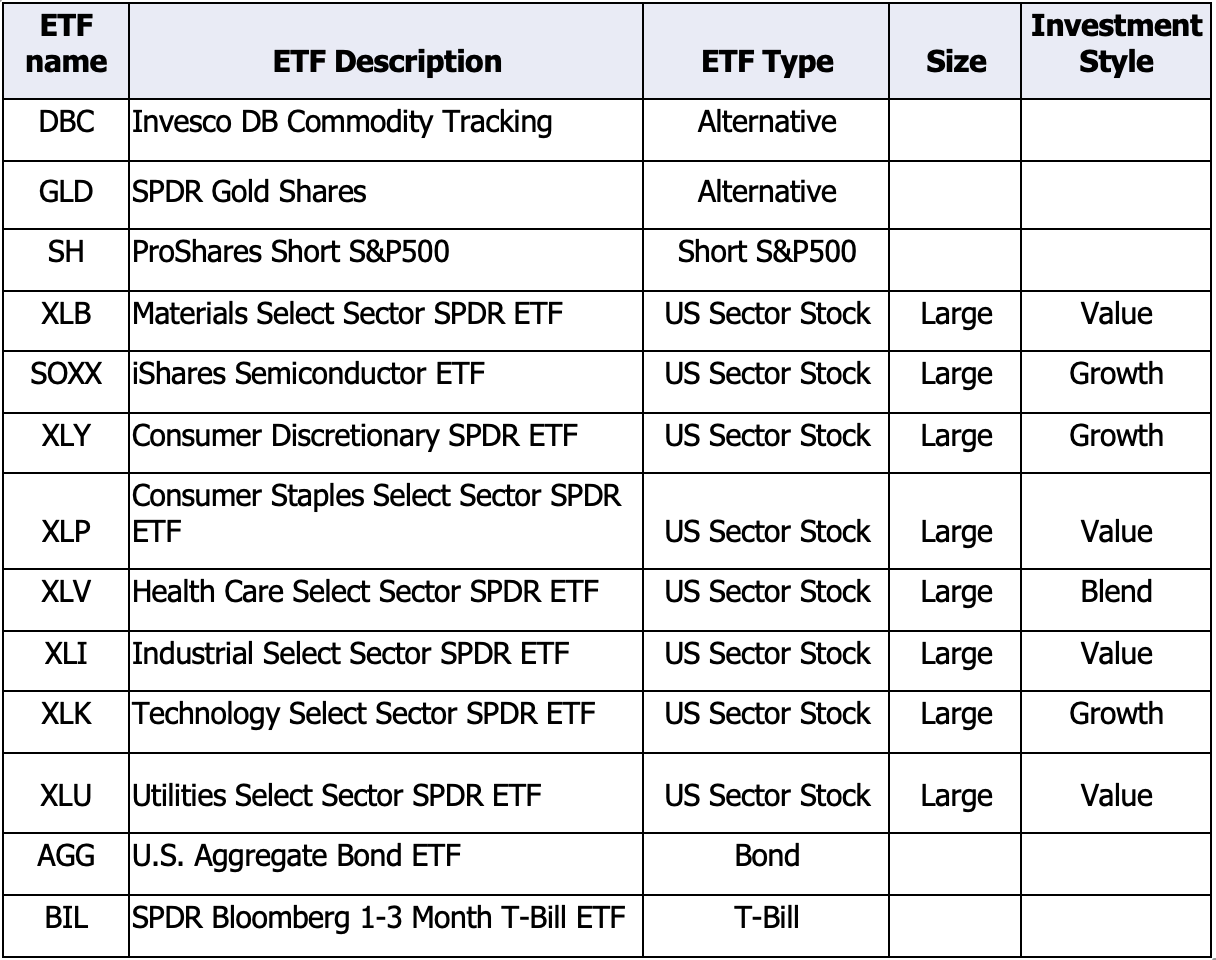

โดยเลือก ETF Universe ดังนี้

ผลที่ได้ ดังนี้

จากการทำ Portfolio Optimization แบ่งเป็น 2 portfolio คือ

- แบบไม่ได้ใช้ Short S&P500 ETF หรือ SH ETF ในพอร์ต

- แบบให้ได้ใช้ Short S&P500 ETF หรือ SH ETF ในพอร์ต

จะพบความแตกต่างของทั้ง 3 พอร์ตอย่างเห็นได้ชัด ดังนี้

พอร์ตแบบ ไม่มี SH ETF ให้พอร์ตจะมีเพิ่มสัดส่วน T-Bill ETF เพิ่มเข้ามาเพิ่ม ส่วนพอร์ตแบบ มี SH ETF จะมีส่วนของหุ้นเพิ่มขึ้นแต่จะมี Short หุ้นอยู่ถึง 20.46%

ผลการทดสอบ ปี 2008 – 2023

จาก ผลทดสอบ back-test จะเห็นได้ชัดว่า พอร์ตที่ optimization โดยทั้งมี SH ETF (Short) และ ไม่มี SH ETF (No Short) จะบริหารมีผลตอบแทนเฉลี่ยต่อปีอยู่ใกล้เคียงแบบดั้งเดิม แต่ ค่าความผันผวนของพอร์ตต่ำกว่า และที่สำคัญ Drawdown ที่เกิดขึ้น ต่ำกว่า พอร์ต Traditional แบบดั้งเดิม อย่างเห็นได้ชัด ดังนี้

ปี 2022 แบบ Traditional แบบดั้งเดิม มี Drawdown ถึง -12% แต่พอร์ตที่ Optimization แล้วจะเหลือเพียง -7%

หรือ ปี 2008 Traditional แบบดั้งเดิม มี Drawdown เกือบ -10% แต่พอร์ตที่ Optimization แล้วจะเหลือเพียง -5% เท่านั้น

สิ่งเหล่านี้ ทำการทดสอบด้วย Monte Carlo แล้ว ทำให้ % survived all withdrawals เปลี่ยนแปลงอย่างเห็นได้ชัดเจน Traditional แบบดั้งเดิม มีอัตราอยู่ที่ 86.92% แต่พอร์ต Optimization แบบไม่มี Short ETF มีอัตราที่ 88.22% และมี Short ETF มีอัตราสูงจนถึง 92.13%

กลับมาสู่คำถาม

Traditional Conservative Portfolio is Dead?

พอร์ตการลงทุนแบบดั้งเดิมแบบอนุรักษ์นิยม ตายหรือยัง ?

คำตอบของผม คือ “ยัง” แต่ถ้าจะทำให้ดีขึ้นก็สามารถทำได้ โดยการใช้ Portfolio Optimization ตามตัวอย่างข้างบน เพื่อจะทำให้ผลตอบแทนและ drawdown ของพอร์ตการลงทุนดีขึ้น ทนทานขึ้นในช่วงเกิด วิกฤติการณ์ทางการเงิน

WealthGuru