ถ้าปีหน้าคุณจะต้องเกษียณอายุ คุณจะวางแผนบริหารเงินอย่างไร ?

พอร์ตการลงทุนแบบใดที่ท่านจะลงทุน ?

จะขาย LTF/RMF หมดเลยหรือไม่ ?

จะทำอย่างไรกับเงินคืนประกันและบำนาญที่ได้หลังเกษียณ ?

วันนี้ผมขอ share ตัวอย่างกรณีศึกษาที่ได้วางแผน Post-Retirement แบบกลยุทธ์ 3 Buckets

ขอให้อ่านบทคามเรื่อง กลยุทธ์ถอนเงินแบบ “3 Buckets” สำหรับคนเกษียณ ก่อนอ่านรายละเอียดข้างล่าง

1. เก็บข้อมูลเพื่อการวางแผนเกษียณ

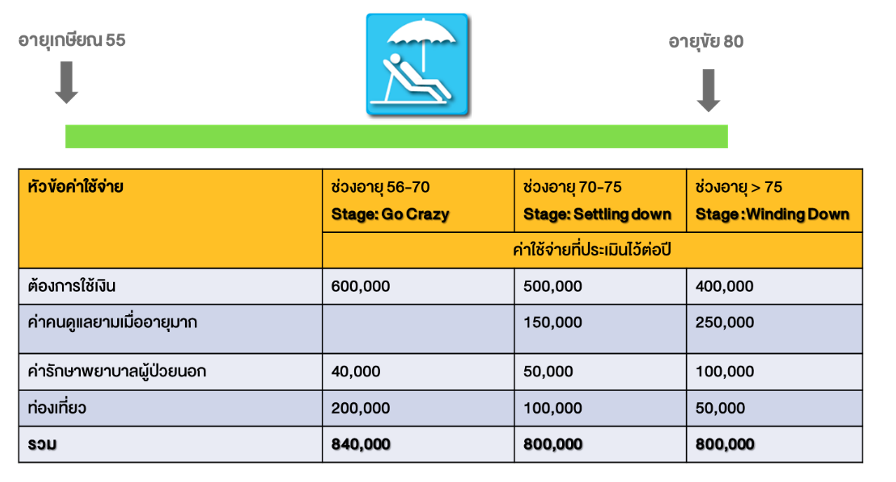

- งบประมาณค่าใช้จ่ายหลังเกษียณ

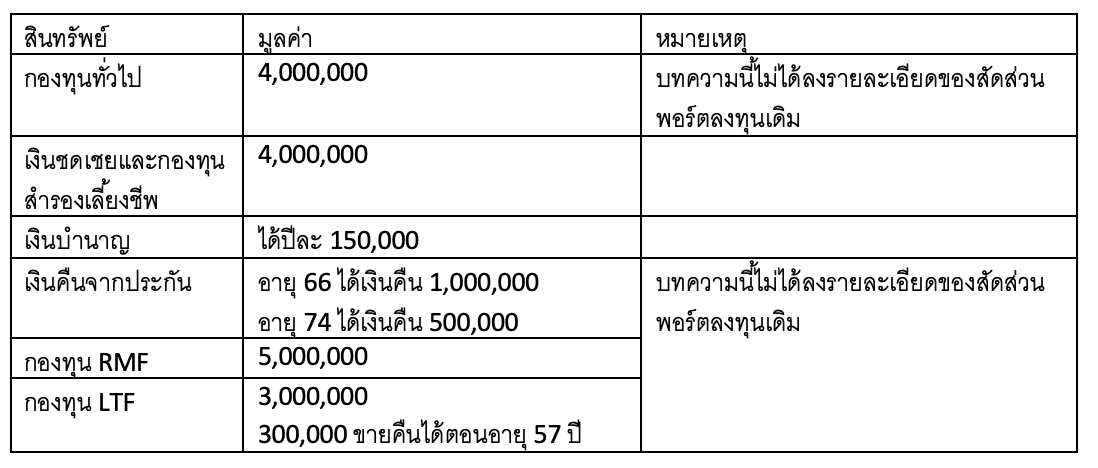

- สินทรัพย์ที่มีอยู่ ณ อายุ 55 ปี

2. ทำการวิเคราะห์ Gap Analysis

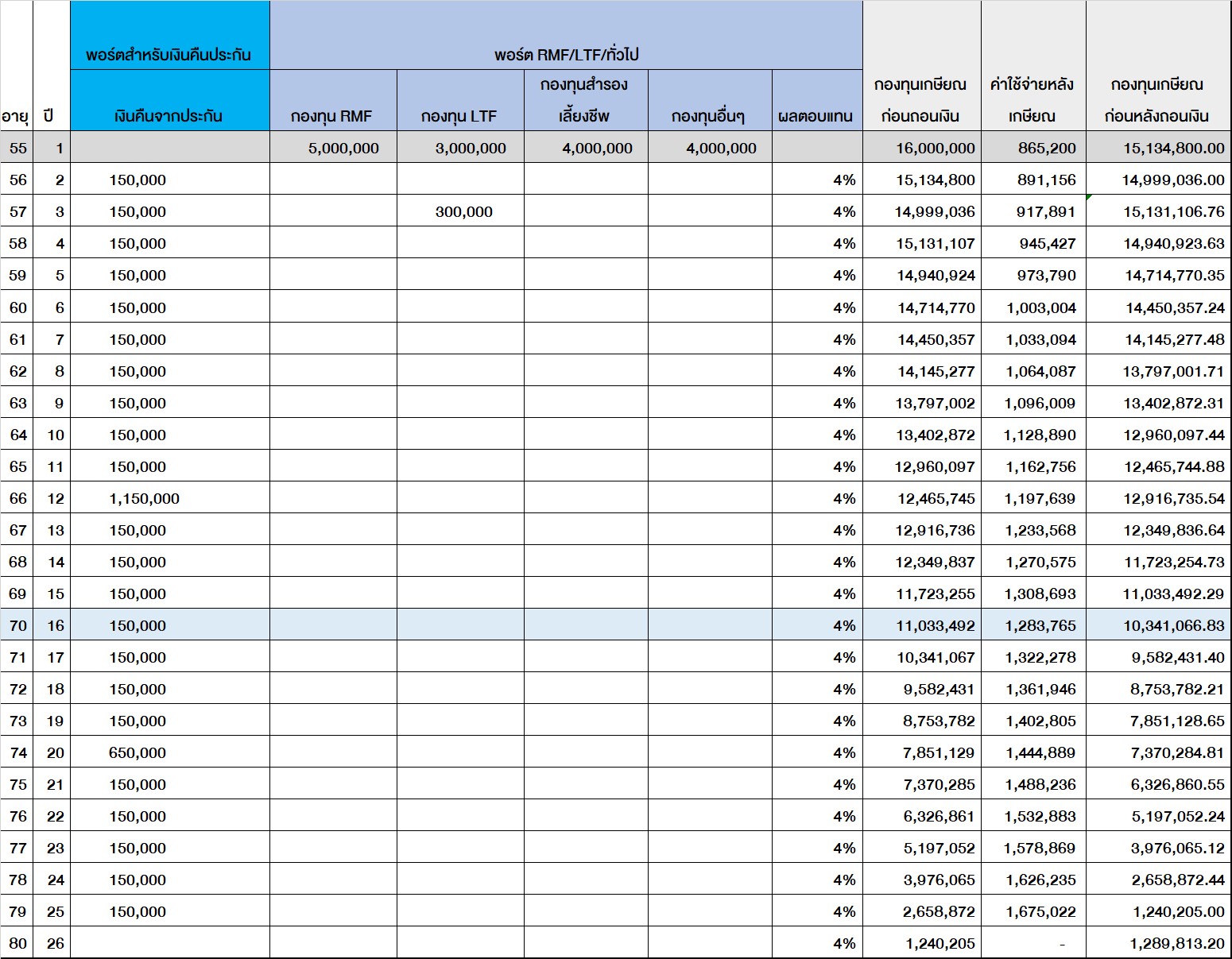

นำสินทรัพย์ทั้งหมดมาทำ ประเมินและวิเคราะห์ความเป็นไปได้ว่า ด้วยจำนวนเงินที่เขามีอยู่ เขาสามารถเกษียณได้ถึงอายุ 80 ปี หรือไม่ การทำ Gap analysis จะใช้หลักการที่ว่า สินทรัพย์ที่มีอยู่ทั้งหมดจะอยู่ในพอร์ตความเสี่ยงต่ำที่มีผลตอบแทนคาดหวังอยู่ที่ 4% ต่อปี

จากตารางจะเห็นได้ว่า ในัวนที่เราอายุ 80 เราจะมีพอร์ตลงทุนเหลือที่ 1.289 ล้าน หรือสรุปได้ว่ามีสินทรัพย์เพียงพอหลังเกษียณ

แต่อย่างไรก็ตาม ปัญหาของการวางแผนแบบนี้ คือ ถ้าเกิดอายุยืนยาวเกินที่คาด เงินก็จะไม่เพียงพอ

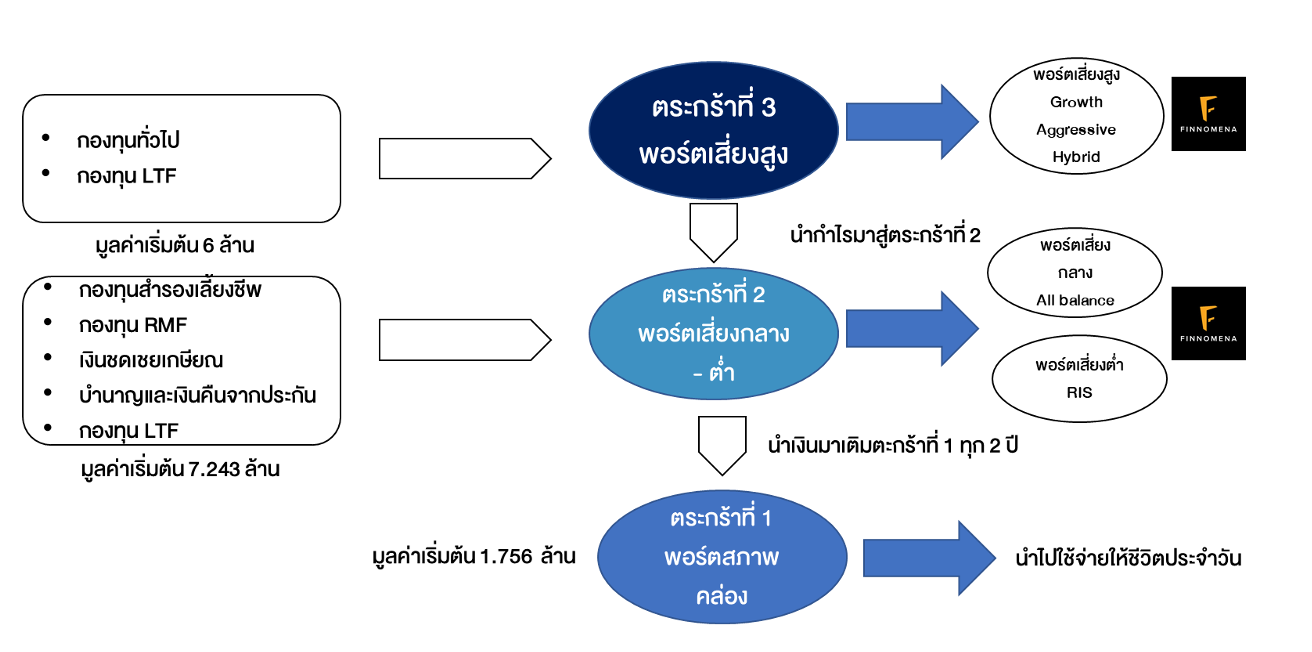

3. ออกแบบ Post Retirement โดยใช้หลัก 3 Buckets

กลยุทธ์การออกแบบ 3 Buckets มีดังนี้

- ตระกร้าที่ 1 ซึ่งเป็นพอร์ตสภาพคล่อง เช่นเงินฝากและตราสารเงิน

- นำเงิน 756 ล้าน มาจากกองทุนสำรองเลี้ยงชีพ

- จะถอนเงินจากตระกร้าที่ 2 ทุก ๆ 2 ปี โดยถอนให้เพียงพอกับค่าใช้จ่าย 2 ปีล่วงหน้า

- ตระกร้าที่ 2 ซึ่งเป็นพอร์ตเสี่ยงกลาง อายุ 56-60 ปีใช้ พอร์ต All Balance ผลตอบแทนคาดหวัง 5% และ เสี่ยงต่ำ อายุ 61-80 ปี ใช้พอร์ต RIS ( Retirement Income Solution) ผลตอบแทนคาดหวัง 4% จะใช้แหล่งเงินลงทุนจาก กองทุนสำรองเลี้ยงชีพ , RMF , เงินชดเชยเกษียณ , บำนาญเงินคืนประกัน และ LTF บางส่วน

- ตระกร้าที่ 3 ซึ่งเป็นพอร์ตเสี่ยงสูงใช้พอร์ต Global Aggressive Hybrid ผลตอบแทนคาดหวัง 8% และใช้แหล่งเงินลงทุนจากกองทุน LTF รวมถึงกองทุนทั่วไป โดยจะลงทุนเกิน 10 ปีขึ้นไป เพื่อจะถอนเงินไปใส่ในตระกร้าที่ 2

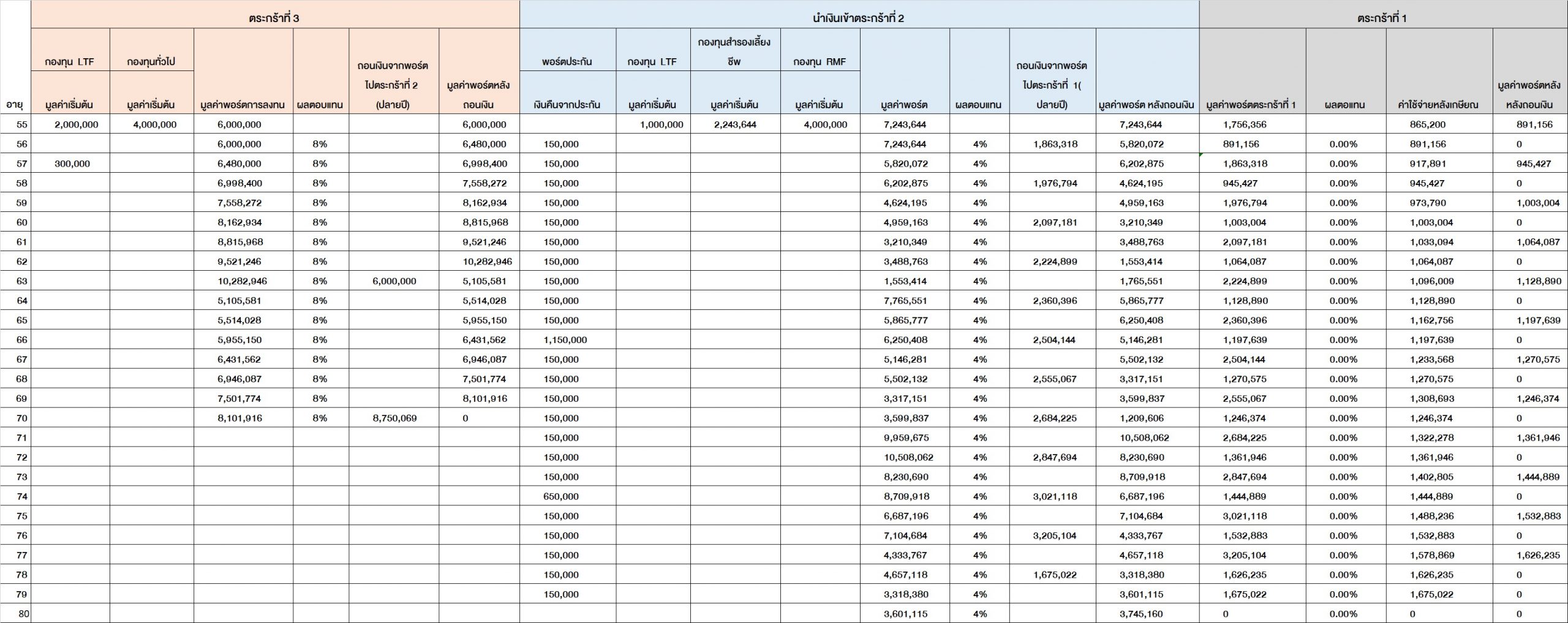

เรามาดูการจำลอง การประเมินการมูลค่าพอร์ตลงทุนไปถึงอายุ 80 เราจะได้ตาราง

เราจะพบว่า กลยุทธ์การออกแบบ 3 Buckets มูลค่าพอร์ตการลงทุนในตระกร้าที่ 2 จะมีประมาณ 6.14 ล้านบาท ตอนอายุ 80 ปี เทียบกับการใส่เงินลงทุนไว้ในพอร์ตความเสี่ยงต่ำพอร์ตเดียว ที่จะทำให้พอร์ตการลงทุนมีมูลค่าที่ 1.2 ล้านบาท ตอนอายุ 80 ปี ถ้าผู้ลงทุนในกรณีศึกษานี้มีอายุยืนยาวเกินกว่า 80 ปี

การออกแบบ Post Retirement โดยใช้หลัก 3 Buckets จะช่วยให้บริการเงินลงทุนได้ดีขึ้น แต่ก็จะมีข้อเสีย คือ

- มีความซ้บซ้อนของการวางแผน จะแบ่งเงินอย่างไร จะเอาส่วนไหนไปลงทุนในพอร์ไหน จะถอนเงินตอนไหน

- ความเสี่ยงในการลงทุนจะสูงขึ้น ซึ่งตรงนี้ นักลงทุนก็จะต้องเข้าบริบทของการวางแผนด้วย

การวางแผนลงทุนหลังเกษียณจึงไม่ใช่เรื่องที่ง่ายอย่างที่หลายคนคิด ควรจะวางแผนให้ดีก่อนวันเกษียณจะมาจริง

WealthGuru

**สนใจลงทุนในพอร์ต Global Aggressive Hybrid พอร์ตกองทุนที่จัดโดย WealthGuru ซึ่งลงทุนในสินทรัพย์ทั่วโลก ทั้งเชิงรุกและเชิงรับ เหมาะสำหรับการลงทุนระยะยาวเพื่อการเกษียณ สามารถดูรายละเอียดและลงชื่อรับบริการได้ที่นี่ https://www.finnomena.com/port/wealthguru/