ใช้เงินหมดก่อนตายคือความเสี่ยงที่แท้จริง

ความเสี่ยงอะไรบ้างที่จะเจอหลังเกษียณ?

ถ้าพูดถึงบำนาญ คนส่วนใหญ่จะนึกถึงการลดหย่อนภาษี คนส่วนใหญ่ยังเข้าใจผิดเกี่ยวกับประโยชน์ของบำนาญ คนส่วนใหญ่มักมองว่าเป็นการซื้อประกัน และไปมองเรื่องผลตอบแทนเป็นหลัก คนส่วนใหญ่ไม่ชอบสินค้าการเงินที่ต้องออมระยะยาว เช่น RMF และ บำนาญ แม้แต่คนขายประกัน ก็ยังไม่เข้าใจวัตถุประสงค์ วิธีการขายที่ทำให้รู้สึกเหมือนเป็นประกันชีวิตชนิดหนึ่ง

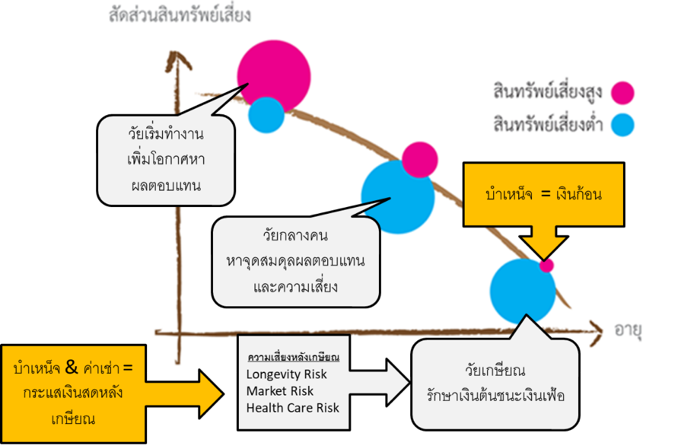

จากภาพจะเป็นแนวคิดของการลงทุนเพื่อการเกษียณ

ส่วนหนึ่งของภาพมาจาก กบข.

ตอนที่เกษียณอายุ จะต้องมีเงินที่เรียกว่า บำเหน็จ ซึ่งเป็นเงินก้อนที่เราได้จากการลงทุน เช่น ลงทุนผ่าน RMF LTF หรือ กองทุนสำรองเลี้ยงชีพ

หลังเกษียณไปแล้ว จะต้องบริหารจัดการเงินบำเหน็จก้อนนี้ในได้ผลตอบแทนชนะเงินเฟ้อ และจะต้องเพียงพอในการถอนเงินไปใช้ในชีวิตประจำวัน

2 ความเสี่ยงหลังเกษียณที่จะต้องเจอ ที่เกี่ยวกับบำนาญ คือ

Longevity risk ความเสี่ยงที่อายุจะยืนยาวเกินกว่าที่คาดไว้

สินค้าการเงินรูปแบบบำนาญ จะสามารถป้องกันความเสี่ยงที่เกิดจากการที่มีชีวิตอยู่ยาวนานเกินไปกว่าเงินที่ท่านเตรียมไว้ใช้ในยามเกษียณ เรียกง่ายๆใช้เงินหมดก่อนตายนั่นเอง ซึ่งเป็นปัญหาที่น่ากลัวที่สุด

Market risk ความเสี่ยงในการพึ่งพาผลตอบแทนจากพอร์ตการลงทุนเพียงอย่างเดียว

บำนาญนั้นเป็นประโยชน์ต่อคนที่อยู่ในวัยเกษียณ เนื่องจากเป็นแหล่งรายได้หลังเกษียณที่แน่นนอน (guaranteed income) ในกรณีที่บางปีผลตอบแทนของพอร์ตการลงทุนผิดพลาดไป แต่ยังคงมีกระแสเงินสดเข้ามาสู่พอร์ตการลงทุนได้

ดังนั้น บำนาญ จึงเป็นการที่เน้นเรื่องการป้องการความเสี่ยงเป็นหลัก

มากกว่าเน้นเรื่องของผลตอบแทนสูงสุดหรือการสร้างความมั่งคั่งให้กับพอร์ตการลงทุน ซึ่งเราควรจะมองมันเป็นเสมือนเครื่องมือในการจัดการเรื่องความเสี่ยง แล้วค่อยไปมองเรื่องของผลตอบแทนในการซื้อบำนาญนั้นเป็นประเด็นรอง

และนี่คือเหตุผลหลักว่าทำไมจะต้องมีบำนาญในแผนเกษียณ

อย่าหวังพึ่งรายได้หลังเกษียณจากผลตอบแทนจากพอร์ตการลงทุนเพียงอย่างเดียว และที่สำคัญ ใช้เงินหมดก่อนตายคือ ความเสี่ยงที่แท้จริง

*บางส่วนนำมาจากบทความของ morningstarthailand

http://www.morningstarthailand.com/th/news/148024/เงินหมดก่อนตาย-ความเสี่ยงที่น่ากลัว.aspx

Wealthguru