มีรุ่นน้องถามผมว่า ถ้าต้องการลงทุนส่วนใหญ่เป็น Passive เลย Active บ้างตาม Cycle ของ เศรษฐกิจ

แต่ให้สามารถมีผลตอบแทนมากกว่าตลาด แต่ความเสี่ยงใกล้ตลาด

โดยลงทุนเองได้ ไม่ต้องมีเครื่องมือที่ complex แบบพวกสถานบันการเงินมี

ส่วนตัวชอบลงทุนแนว Sector อยู่แล้ว ดังนั้นจึงลองทำ portfolio optimization โดยใช้ USA Sector ดู

โดยใช้ portfoliovisualizer เป็นเครื่องมือช่วย โดยเลือก optimize แบบ maximize Sharpe Ratio

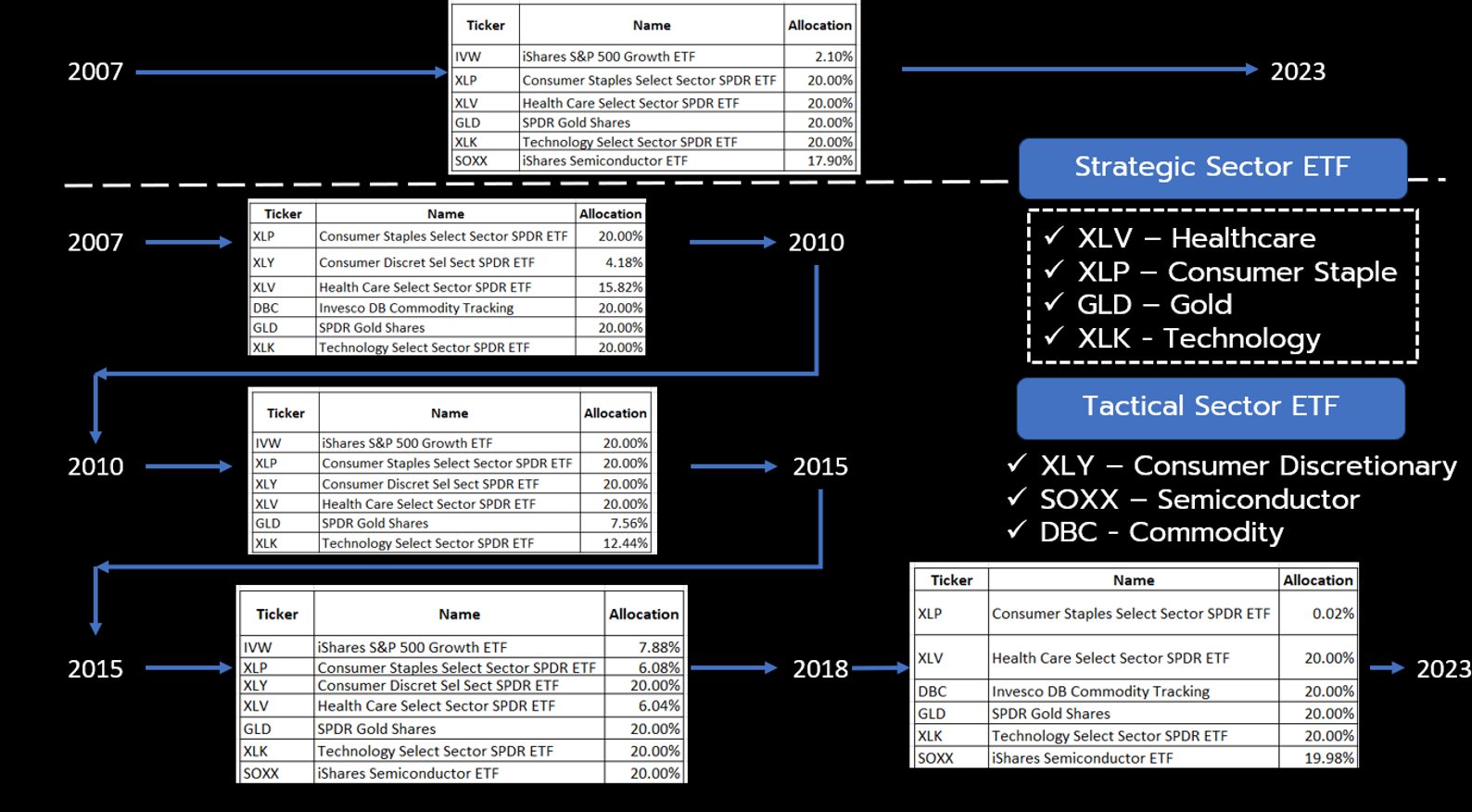

ผลการทำ portfolio optimization โดยใช้วิธีการ Mean Variance- Maximize Sharpe Ratio

โดยให้ถือแต่ละ Sector ETF ที่เป็นการลงทุนแบบ Passive Fund

โดยสัดส่วนแต่ละ ETF ต้องไม่เกิน 20% ผมแบ่งเป็น 5 ช่วง

- 2007- 2010 ผ่านช่วง Criss Fed ต้องลดดอกเบี้ยเหลือ 0 พร้อมอัด QE เข้าไป

- 2010 – 2015 Economic เพิ่มฟื้นตัว

- 2015 – 2018 โดยเฉพาะปี 2018 มีปัญหากับจีน ตลาดหุ้นตกทั่วโลก

- 2019 – 2023 ผ่านช่วง COVID-19 ทั่วโลกดอกเบี้ยเหลือ 0 พร้อมอีดสภาพคล่องทำให้เกิด เงินเฟ้อทั่วโลก จึงจำเป็นต้องเพิ่มดอกเบี้ย

ผลได้ดังรูปนี้

Figure 1 ผลจาก portfoliovisualizer วันที่ 3-Dec-2023

ในช่วงเวลาที่เกิด Criss แบบปี 2008 Sector ที่เป็น defensive แบบ Healthcare , Consumer Staple และ Gold ก็จะ outperform กว่าตลาด

ในขณะเดียวกัน ถ้า cycle ของ เศรษฐกิจดี ก็สามารถเพิ่มสัดส่วนพวก Growth Sector เช่น technology หรือ Semiconductor และลด Defensive Sector ลงได้

แต่ถ้า cycle ดอกเบี้ยสูง ก็ลดพวก growth sector ลงเพิ่ม defensive sector พร้อมเพิ่มพวก commodity

อย่างไรก็ดี ผลจากการทดสอบ ผมสังเกตแบบง่าย ๆ จะเห็น Sector ที่จะอยุ่ส่วนใหญ่ในทุกช่วงเวลา

โดยเป็น Strategic Sector ETF คือ

- XLV – Healthcare

- XLP – Consumer Staple

- GLD – Gold

- XLK – Technology

ส่วน Tactical Sector ETF คือ

- XLY – Consumer Discretionary

- SOXX – Semiconductor

- DBC – Commodity

ผมจึงแนะนำรุ่นน้องให้ซื้อพวกนั้นเป็นส่วนใหญ่แบบ Strategic Sector ETF และ อีกส่วนที่เหลือที่เป็น Tactical ก็ค่อยปรับตัว Cycle ของ เศรษฐกิจ

ถ้าคนไม่ได้มีความรู้มาก จับจังหวะของ Market Cycle ไม่ได้ ก็อาจจะใช้การแบ่งสัดส่วนง่ายๆ แบบ Equal Weight ดังนี้

Model ที่ 1 – ใช้ Sector ทั้งหมด

โดยเป็น Strategic Sector ETF 80% ใช้ equal weight เลยก็ได้

- XLV – Healthcare 20%

- XLP – Consumer Staple 20%

- GLD – Gold 20%

- XLK – Technology 20%

ที่เหลือเป็น 20%

ส่วน Tactical Sector ETF คือ

- XLY – Consumer Discretionary 7%

- SOXX – Semiconductor 7%

- DBC – Commodity 6%

Model ที่ 2 เป็น core satellite

โดยให้ S&P500 เป็นหลักสัก 20%

โดยเป็น Strategic Sector ETF 60%

ใช้ equal weight เลยก็ได้

- XLV – Healthcare 15%

- XLP – Consumer Staple 15%

- GLD – Gold 15%

- XLK – Technology 15%

ที่เหลือเป็น 20% ส่วน Tactical Sector ETF คือ

- XLY – Consumer Discret 7%

- SOXX – Semiconductor 7%

- DBC – Commodity 6%

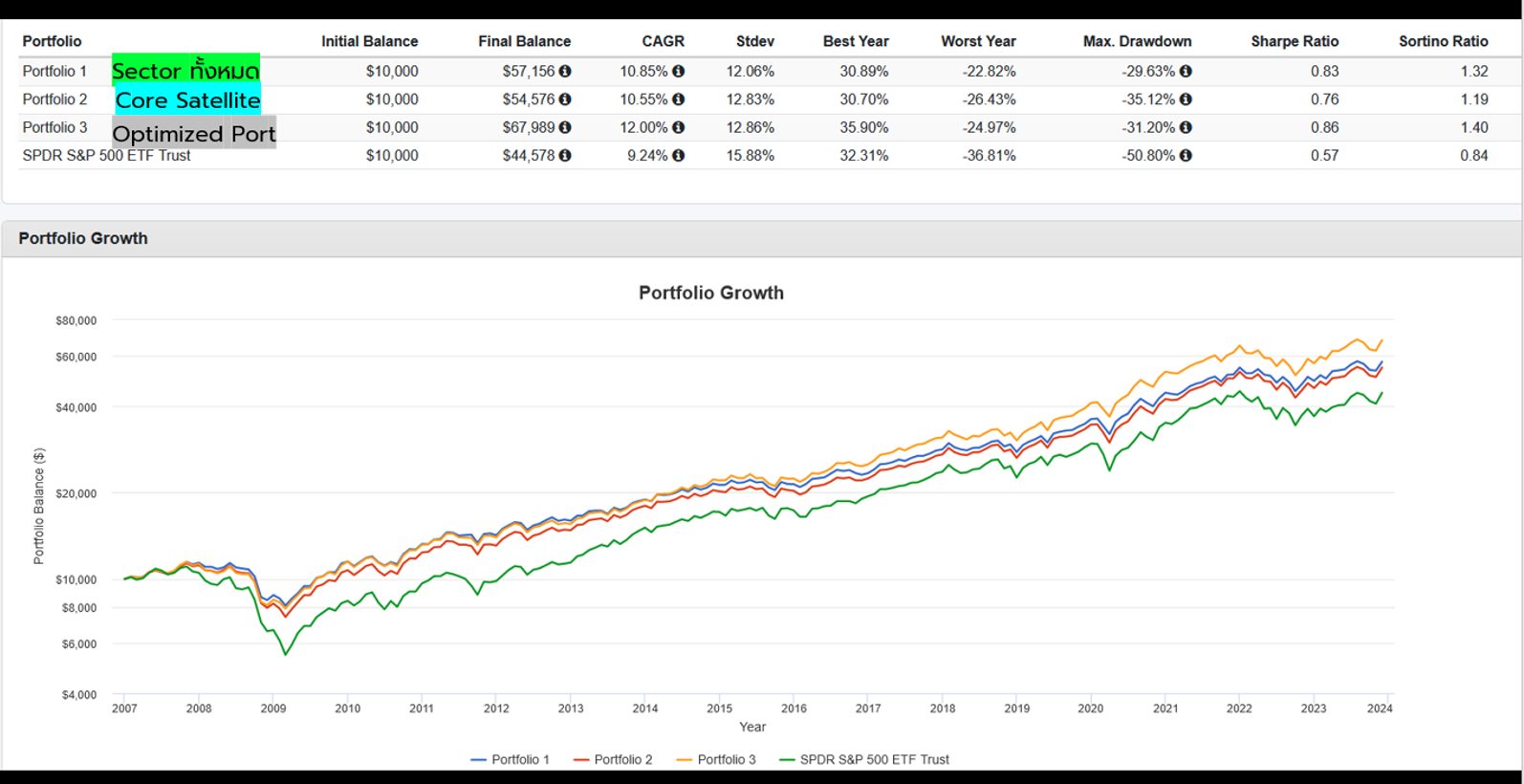

ผลทดสอบย้อนหลังได้ตามรูป

จะเห็นได้ว่า ทั้ง 3 พอร์ตจะมีค่า Maximize Sharpe Ratio สูงกว่าตลาดคือ S&P500

อย่างไรก็ การทดสอบเป็นนำค่าจากอดีตมาใช้ อนาคตอาจจะไม่เหมือนเดิมแบบนี้เสมอ

นักลงทุนจะต้องเฝ้าติดต่อการเปลี่ยนแปลงเสมอ

แท้จริงนักลงทุนสามารถกำหนด สัดส่วนของ Strategic และ Tactical ได้มากกว่า 2 model ข้างบน

แต่ภาพผลทดสอบที่เราเห็นอย่างน้อยเราจะได้ความสัมพันธ์ระหว่างของ sector และ Cycle ของ Economic คร่าว ๆ

ข่วยให้นักลงทุน Style Passive ก็สามารถเอาชนะตลาดได้

WealthGuru