นอกจากการเลือก ETF แล้ว ความท้าทายของการจัดพอร์ตคือ กำหนดสัดส่วนของ ETF

ถ้ากำหนดน้อยไป เวลาหุ้นขาขึ้น ก็จะไม่ได้กำไรมาก ในขณะที่ ถ้ากำหนดมากไป เวลาหุ้นขาลง ก็จะขาดทุนมาก

นอกจากนี้ ความท้าทายอีกอย่างคือ จะทำให้พอร์ตมีผลตอบแทนต่อความเสี่ยงดีที่สุดอย่างไร เพราะแม้ว่าผลตอบแทนของพอร์ตการลงทุนจะดีที่สุด แต่ถ้าความเสี่ยงมากเกินไป ผลตอบแทนต่อความเสี่ยงก็จะลดลงมา

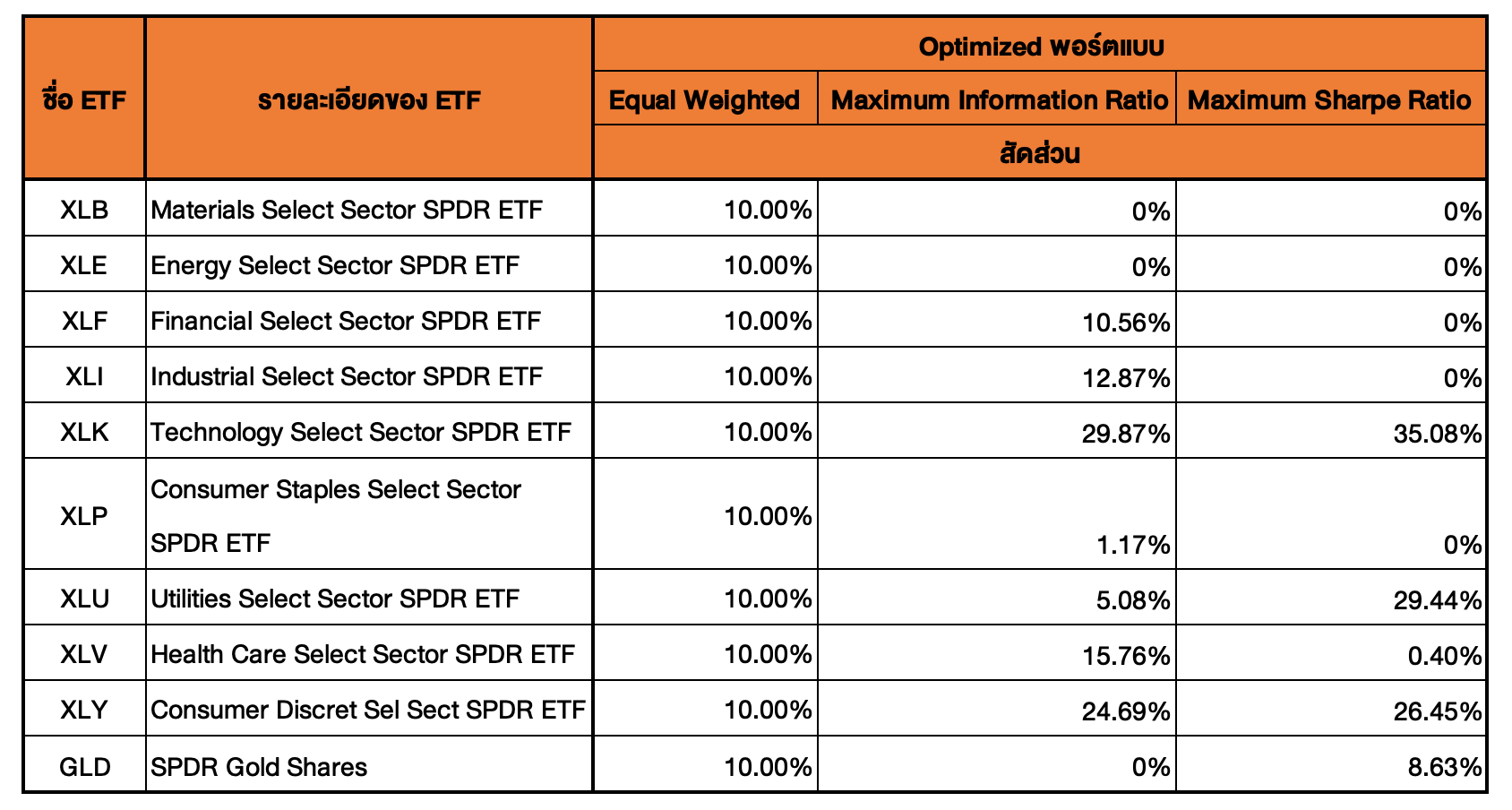

ผมได้ใช้ 9 US Sector ETF และ Gold ETF เป็นตัวทดสอบ โดยตอนแรกให้สัดส่วนเท่ากัน 10% หมด

หลังจากนั้นใช้การ Optimize Goal เป็น Information Ratio และ Sharpe Ratio

โดยการทำเครื่องมือ www.portfoliovisualizer.com

อะไรคือ Information Ratio และ Sharpe Ratio

ผมว่า Sharpe Ratio นักลงทุนคงเห็นกันทั่วไป มันคือการวัดการมีประสิทธิภาพของพอร์ตลงทุน

Sharpe Ratio คือ ผลตอบแทน ต่อ ความเสี่ยง พูดง่าย ๆ คือ ถ้า Sharpe Ratio ยิ่งสูง ยิ่งดี

ดังนั้นการ optimize goal สำหรับ Sharpe Ratio คือ ต้องการสัดส่วนพอร์ตลงทุนที่มีค่า Sharpe Ratio สูงที่สุด

แต่ optimize goal สำหรับ Information Ratio กลับมีแนวคิดอีกแบบ โดยจะเทียบกับ Benchmark ในกรณีคือ Index S&P500 ถ้า Information Ratio พอร์ตลงทุนสูง ยิ่งดี หมายถึงการชนะ Benchmark มากนั้นเอง

ผลการ optimize ออกมาดังนี้

ผลการดำเนินการ

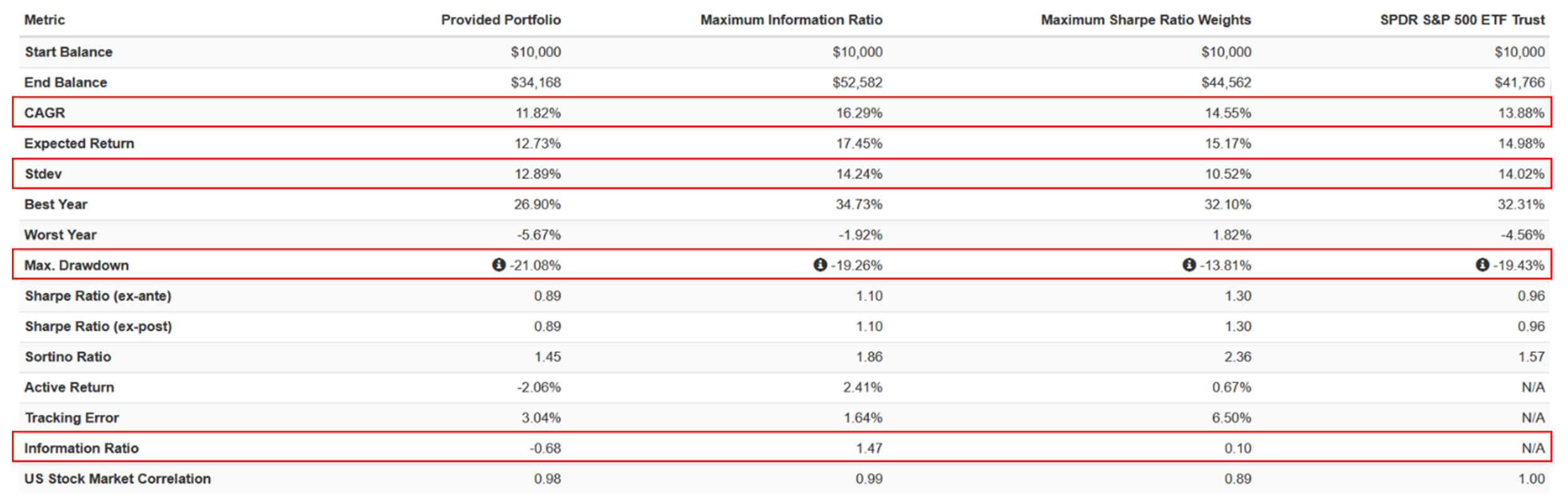

Figure 1 Performance Summary จาก www.portfoliovisualizer.com/ โดยทดสอบ ปี 2010 – 2020

** Provided Portfolio คือ Equal Weighted

Max Drawdown

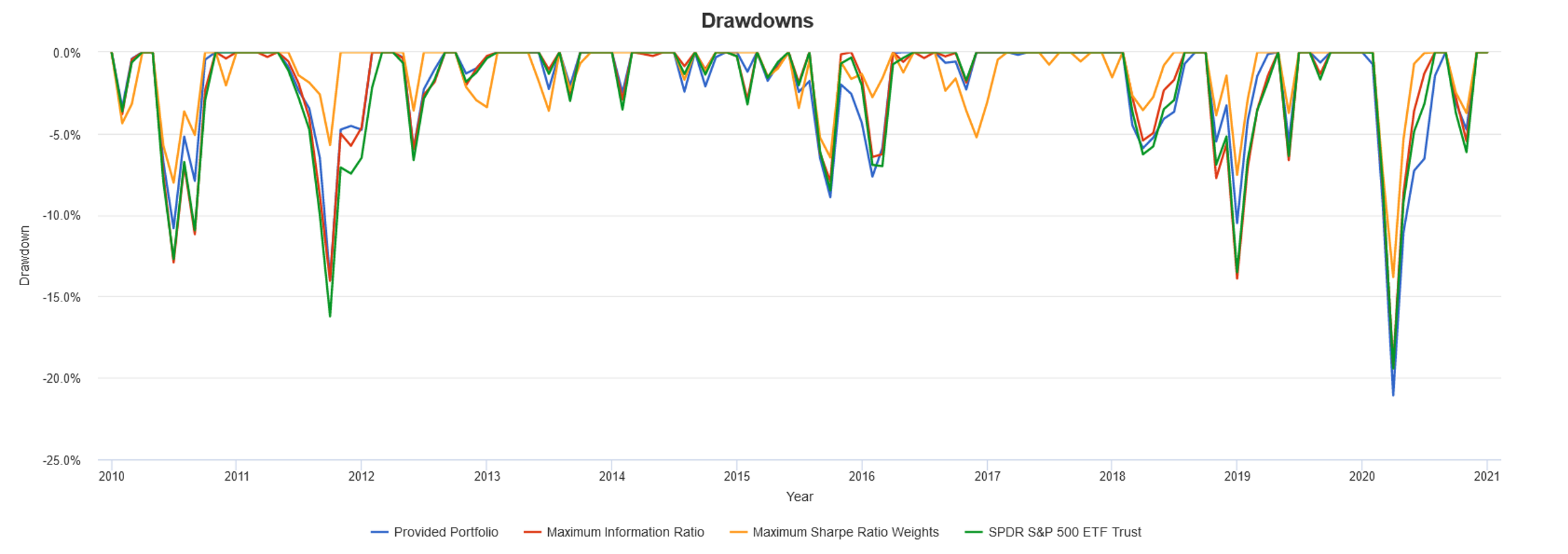

Figure 2 Max Drawdown จาก www.portfoliovisualizer.com/ โดยทดสอบ ปี 2010 – 2020

** Provided Portfolio คือ Equal Weighted

Efficient Frontier

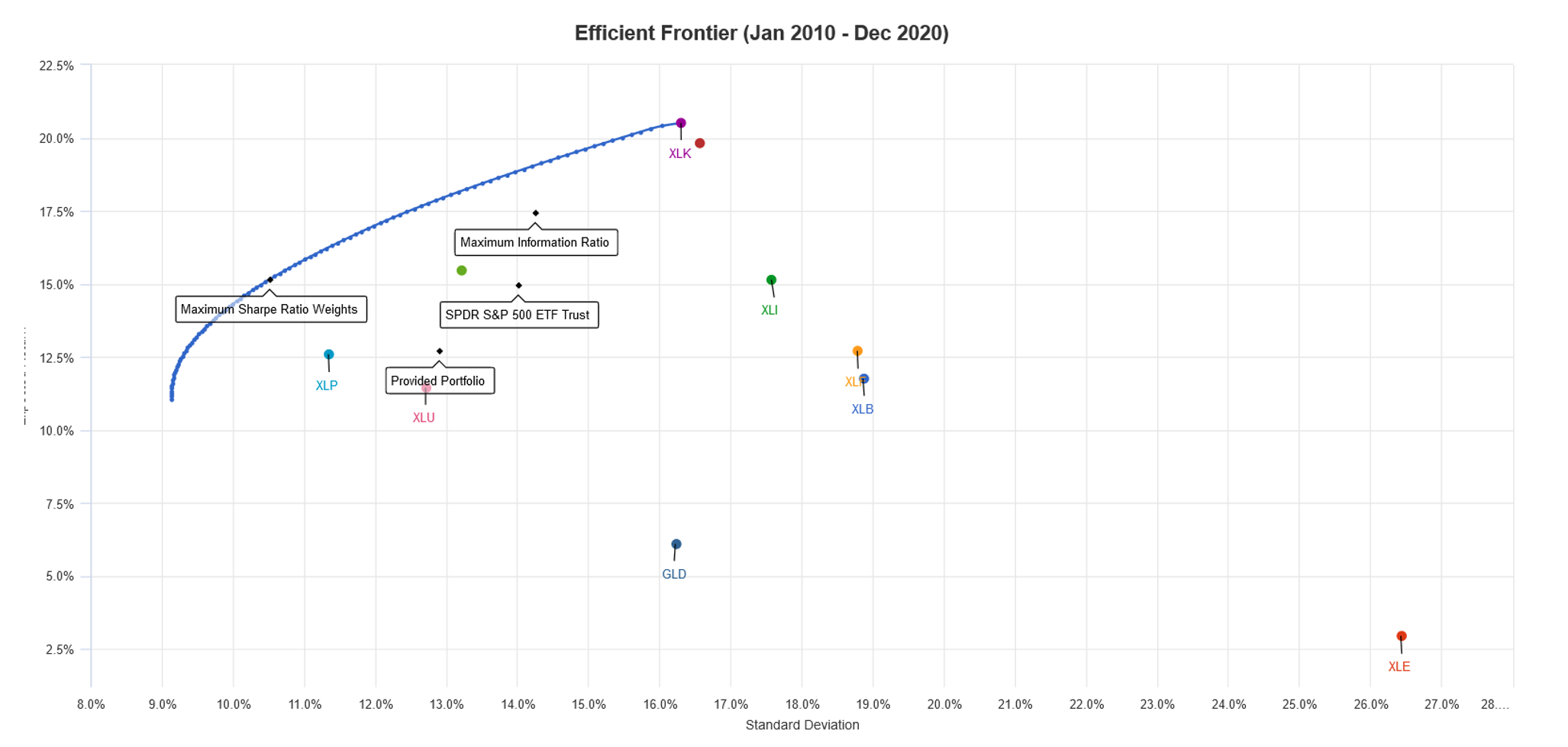

Figure 3 Efficient Frontier จาก www.portfoliovisualizer.com/ โดยทดสอบ ปี 2010 – 2020

** Provided Portfolio คือ Equal Weighted

จากผลการ Optimized Portfolio เราสรุปได้ว่า

- พอร์ตที่มุ่งเน้น Information Ratio จะผลมีตอบแทนมากกว่า Benchmark เนื่องจากมุ่งเน้นการชนะตลาด จะเน้นลงทุนแบบ Focus มาก ไม่กระจายหลากหลายเหมือนกับ Sharpe Ratio ดังนั้นถ้าคุณอยากจะชนะตลาดจง Focus อย่ากระจาย

- พอร์ตที่มุ่งเน้น Sharpe Ratio อาจจะมีผลตอบแทนไม่ได้เหนือกว่า Benchmark มาก แต่ กลับมีความเสี่ยง (ความผันผวน) น้อยกว่า ถ้าสังเกตจะมี Max Drawdown ต่ำกว่าทั้ง Information Ratio มาก

- ทองคำยังคงเป็นสินทรัพย์ที่ช่วยกระจายความเสี่ยงได้ดี ซึ่งจะเห็นว่าพอร์ตมุ่งเน้น Sharpe Ratio จะมีทองคำ แต่พอร์ตมุ่งเน้น Information Ratio กลับไม่มี

อย่างไร การใช้ tool นี้จะใช้ข้อมูลในอดีตมาทำการ optimize ซึ่งสัดส่วนที่ได้ อาจจะใช้ในอนาคตไม่ได้เสมอไป

WealthGuru

**สนใจลงทุนในพอร์ต Global Aggressive Hybrid พอร์ตกองทุนที่จัดโดย WealthGuru ซึ่งลงทุนในสินทรัพย์ทั่วโลก ทั้งเชิงรุกและเชิงรับ เหมาะสำหรับการลงทุนระยะยาวเพื่อการเกษียณ สามารถดูรายละเอียดและลงชื่อรับบริการได้ที่นี่ https://www.finnomena.com/port/wealthguru/