นักลงทุนหลายคนพยายามค้นหา indicator ขั้นเทพมาจับจังหวะซื้อหุ้น

นักลงทุนหลายคนพยายามหา valuation ขั้นเทพมาเลือกหุ้น

นักลงทุนหลายคนพยายามซื้อ program ขั้นเทพ ค้นหาหุ้น

แต่ทำไมพอลงสนามจริง กลับทำไม่ได้ตามที่หวัง ยังขาดทุน และยอมแพ้ออกจากตลาดไป

เคยสังเกตไหม ทำไมคนที่ประสบความสำเร็จในการลงทุน หลายคนไม่ได้จบการเงินและการลงทุนเลย

หลายกรณี แม้คนที่เรียนจบการเงินการลงทุน ยังสร้างผลตอบแทนไม่เท่ากับคนที่ไม่ได้เรียนจบการเงิน

จริงอยู่ความรู้การลงทุนนั้นสำคัญ แต่วิธีคิดด้านการลงทุนกลับสำคัญกว่า

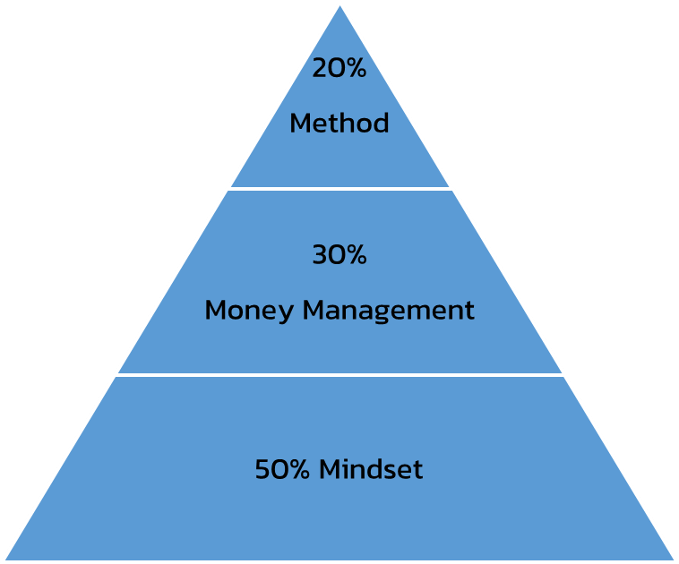

ผมแบ่งองค์ประกอบในการลงทุนออกเป็น 3 ดังรูป โดยให้ความสำคัญกับ mindset หรือ วิธีคิดมากที่สุด 50% เพราะไม่ว่าเราจะลงทุนด้วยวิธีการแบบไหน ไม่ว่าจะ value investing, technical investing หรือ hybrid investing ถ้าเรามีวิธีคิดที่ไม่ถูกต้อง ต่อให้เรารู้วิธีการมากแค่ไหน ก็ยังไม่ประสบความสำเร็จ

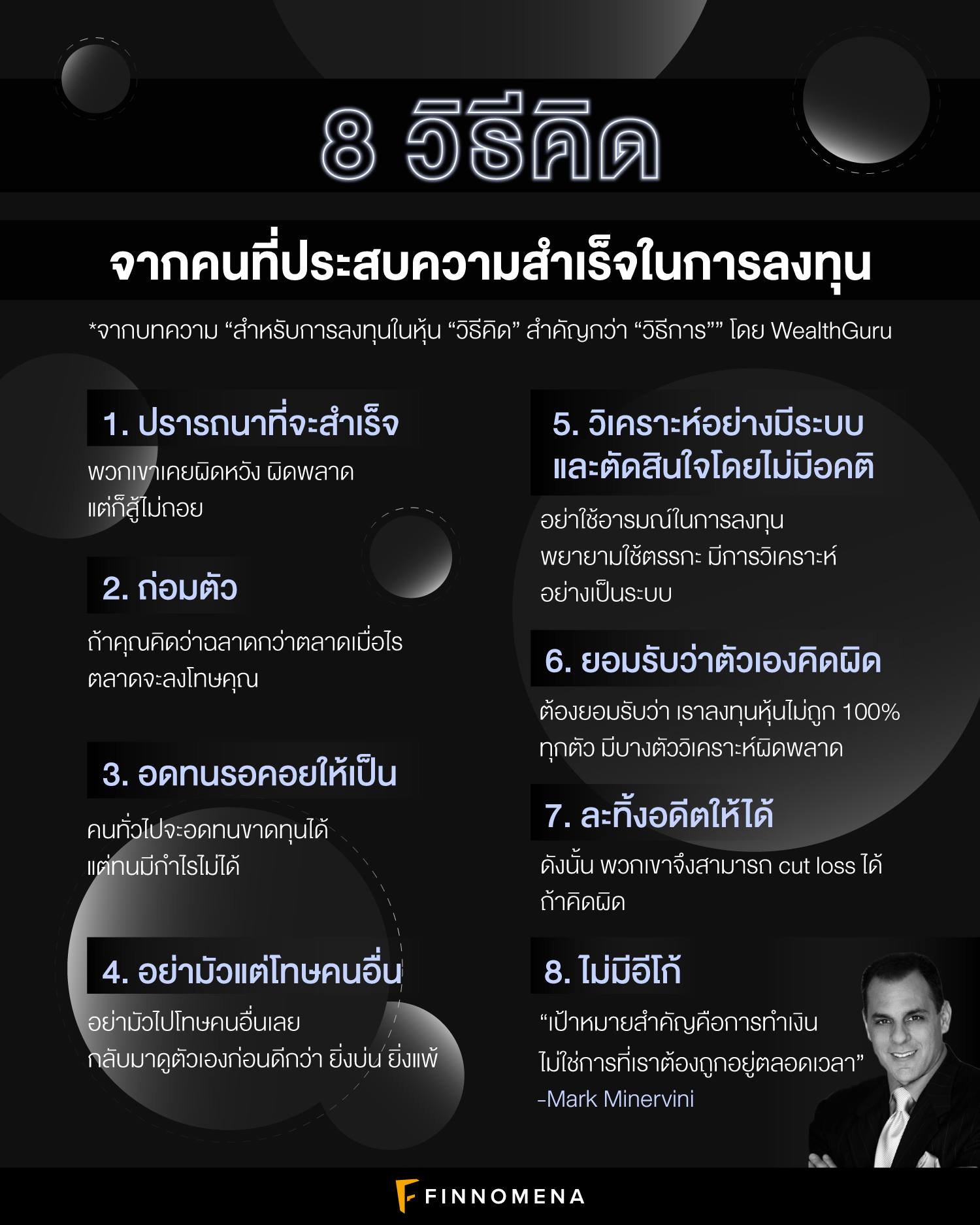

ต่อไปนี้คือตัวอย่าง วิธีคิดจากคนที่ประสบความสำเร็จในการลงทุนที่ผมเคยสัมผัสมา

1. ปรารถนาที่จะสำเร็จ

หลังจบการเรียนการลงทุนแล้ว ความสำเร็จจะทำได้ต้องใช้เวลา ไม่มีใครเก่งได้เพียงวันเดียว พวกเขาเคยผิดหวัง ผิดพลาด แต่ก็สู้ไม่ถอย นำข้อผิดพลาดมาเป็นบทเรียน สู้ต่อเนื่อง เพราะพวกเขาต้องปรารถนาที่จะชนะและสำเร็จ

2. ไม่มีอีโก้

ผมเริ่มที่จะทำกำไรได้สม่ำเสมอเมื่อผมบอกกับตัวเองอย่างจริงจังว่า “เลิกห่วงอีโก้ของตัวเองซักที! เป้าหมายสำคัญคือการทำเงิน ไม่ใช่การที่เราต้องถูกอยู่ตลอดเวลา” นี่คือคำพูดของ Mark Minervini สุดยอดผู้ชนะ US Investing Championship การมีอีโก้ ถือตัวเองเป็นสิ่งสำคัญ ย่อมนำพามาสู่ความเสียหายของการลงทุน

3. ถ่อมตัว

นักลงทุนขั้นเทพที่ผมเคยอ่านหรือสัมผัสมา พูดเป็นสิ่งเดียวกันว่า จะต้องถ่อมตัวกับตลาดให้มาก ๆ มีคนเก่งกว่า เหนือกว่าเรามากมายในตลาดหุ้น ยิ่งถ่อมตัวกับตลาดมาก ยิ่งไม่ประมาท ยิ่งดีกับพอร์ตลงทุน แต่ถ้าคุณคิดว่าฉลาดกว่าตลาดเมื่อไร ตลาดจะลงโทษคุณ หายนะจะมาสู่พอร์ตการลงทุน

4. อย่ามัวแต่โทษคนอื่น

โธ่ไม่น่าเล่นหุ้นตัวนี้ โดนเจ้ามือทุบ…

พวกกองทุนแย่มาก ลากไปแล้วเชือด พวกนี้ไว้ใจไม่ได้

คำพูดเหล่านี้ ผมได้ยินเป็นประจำสำหรับคนที่แพ้ในตลาด อย่ามัวไปโทษคนอื่นเลยครับ กลับมาดูตัวเองก่อนดีกว่า ยิ่งบ่น ยิ่งแพ้

5. วิเคราะห์อย่างมีระบบและตัดสินใจโดยไม่มีอคติ

อย่าใช้อารมณ์ในการลงทุน พยายามใช้ตรรกะ มีการวิเคราะห์อย่างเป็นระบบ ตัดสินใจด้วยข้อมูล อย่าให้ความรู้สึกส่วนตัวมาตัดสิน

6. ยอมรับว่าตัวเองคิดผิด

ต้องยอมรับว่า เราลงทุนหุ้นไม่ถูก 100% ทุกตัว มีบางตัววิเคราะห์ผิดพลาด ถ้าเราไม่มีอีโก้ ถือความคิดตัวเองใหญ่ เราจะยอมรับว่าตัวเองคิดผิด สิ่งนี้จะช่วยปกป้องพอร์ตลงทุนเราได้ ทำให้ยอมรับและขายหุ้นตัวที่เราคิดผิดได้

7. ละทิ้งอดีตให้ได้

ไม่น่าซื้อตัวนี้เลย… ขาดทุนเลย ต้องทนไปอีกนาน

ไม่น่าตัดขาดทุนเลย ดูซิ ราคาขึ้นมาเลย…

รู้งี้ ซื้อหุ้นตัวนี้ไปนานแล้ว ดูซิราคาขึ้นจัง

สำหรับนักลงทุนขั้นเทพจะไม่มีความคิดเหล่านั้น พวกเขาละทิ้งอดีตได้ ไม่มัวเสียดายอดีตที่ไม่ได้ทำ หรือ ทำไปแล้วขาดทุน ดังนั้น พวกเขาจึงสามารถ cut loss ได้ ถ้าคิดผิด หรือขายหุ้นตัวที่ผลประกอบการออกมาไม่ดีได้

8. อดทนรอคอยให้เป็น

สุดท้ายสำคัญมาก ๆ คนทั่วไปจะอดทนขาดทุนได้ แต่ทนมีกำไรไม่ได้

ขาดทุน -15% เป็นเวลา 3 เดือนทนได้ แต่พอหุ้นปรับตัวได้กำไร 2% พวกเขากลับรีบขายทันที

หลายคนกำไรไป 20% ใจสั่นมือสั่น อยากจะขายทำกำไร กลัวกำไรหายจะต้องรีบขาย

ตลาดมีความผันผวนแรง ราคาหุ้นเพิ่งเริ่มขาดทุน ก็ขายทิ้งอย่างรวดเร็ว

Wealthguru

เริ่มลงทุนเพื่อเกษียณด้วยพอร์ตลงทุนแบบ Global Aggressive Hybrid พอร์ตกองทุนที่จัดโดย WealthGuru ซึ่งลงทุนในสินทรัพย์ทั่วโลก ทั้งเชิงรุกและเชิงรับ เหมาะสำหรับผู้ที่ต้องการให้เงินสร้างความมั่งคั่งในอนาคต สามารถดูรายละเอียดและลงชื่อรับบริการได้ที่นี่ https://www.finnomena.com/port/wealthguru/