ผ่านครึ่งปี 2019 หลายท่านคงมีความสุขเพราะทั้งหุ้นไทยและหุ้นต่างประเทศปรับตัวขึ้นอย่างมาก

วันนี้ ผมจะมา Review พอร์ตลงทุน Global Aggressive Hybrid ประจำครึ่งปี

ปกติแล้ว ผมก็จะใช้ พอร์ต Global Aggressive Hybrid เป็นคำตอบ Default สำหรับการลงทุนระยะยาว เป็นการต่อยอดจากการนำการจัดพอร์ตแบบ 60/40 คือ หุ้น 60% และ ตราสารหนี้ 40%

แต่หลังจากพูดคุยกับผู้รับคำปรึกษาในเชิงลึกในเป้าหมายที่แท้จริง ก็อาจจะปรับสัดส่วนของการลงทุน ถึงอย่างนั้น แนวคิดหลักของพอร์ตลงทุนยังเหมือนเดิมครับ

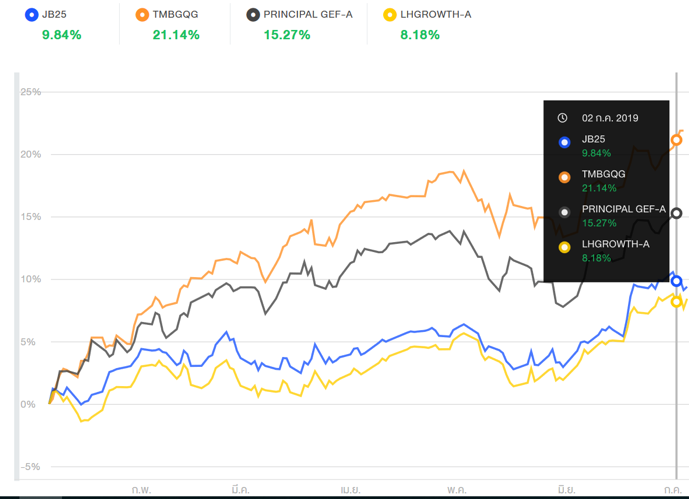

1. ภาพรวมผลดำเนินงานของกองทุนหุ้น

ผลตอบแทน 6 เดือนที่ผ่านมา (ถึงวันที่ 2 ก.ค.2019)

* ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต *

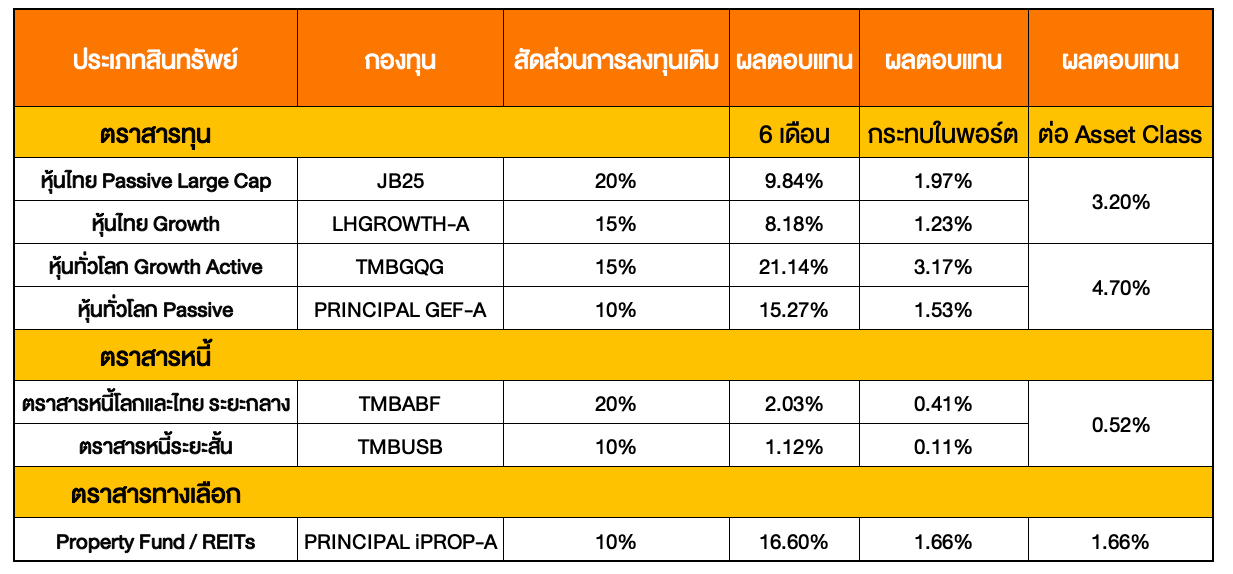

TMBGQG ปรับตัวขึ้นมากที่สุดถึง 21.14%

ตามมาด้วย PRINCIPAL GEF-A 15.27%

JB25 9.84%

และ LHGROWTH-A 8.18%

กองทุนหุ้นโลกที่เป็น Active จะมีผลดำเนินดีกว่า Passive ในขณะที่กองทุนหุ้นไทยนั้น Passive fund จะมีผลดำเนินงานดีกว่า Active เล็กน้อย

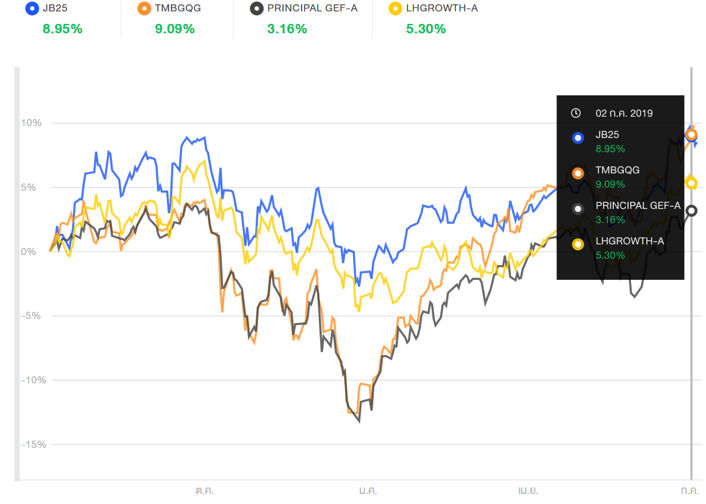

ผลตอบแทน 12 เดือนที่ผ่านมา (ถึงวันที่ 2 ก.ค.2019)

* ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต *

TMBGQG นำมาเลยด้วยผลตอบแทน 9.09%

ตามด้วย JB25 8.95%

LHGROWTH-A 5.3%

และ PRINCIPAL GEF-A 3.16%

Max Drawdown ที่เกิดขึ้นในรอบ 1 ปี (ถึงวันที่ 2 ก.ค.2019)

* ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต *

กองทุนหุ้นไทยทั้ง LHGROWTH-A และ JB25 จะมี draw down ประมาณ 12%

ในขณะที่ TMBGQG และ PRINCIPAL GEF-A ลงถึงประมาณ 15%

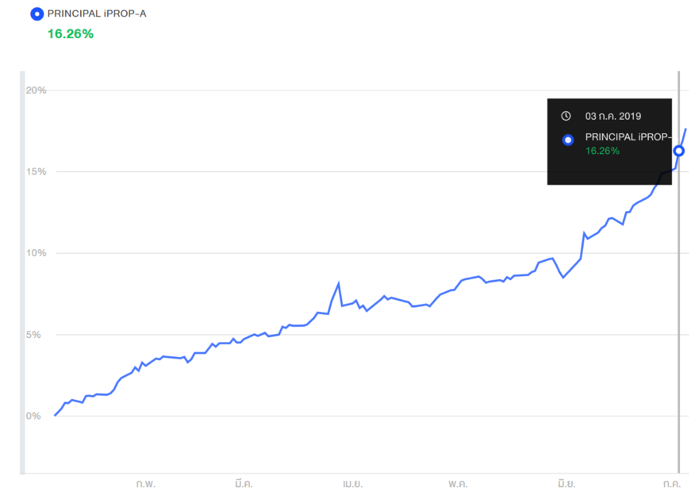

2. ภาพรวมผลดำเนินของกองทุนอสังหาริมทรัพย์

ผลตอบแทน 6 เดือนที่ผ่านมา (ถึงวันที่ 2 ก.ค. 2019)

* ผลการดำเนินงานในอดีตมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต *

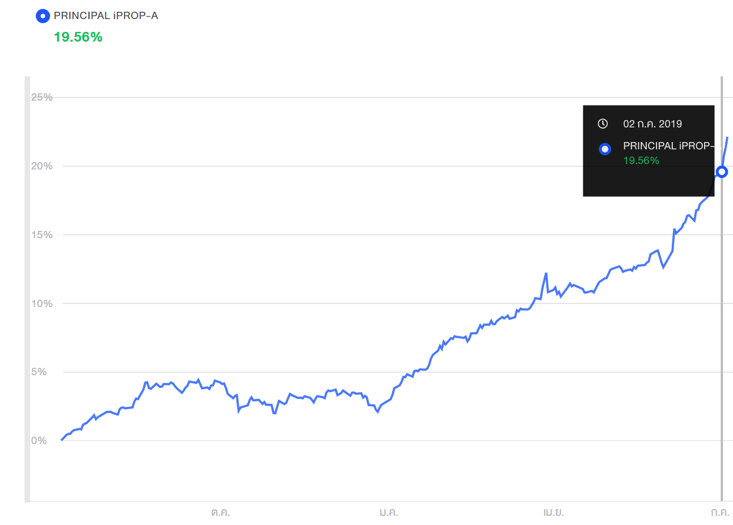

ผลตอบแทน 12 เดือนที่ผ่านมา (ถึงวันที่ 2 ก.ค. 2019)

* ผลการดำเนินงานในอดีตมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต *

ทั้ง 6 เดือนแรกของ ปี 2019 หรือ 1 ปีที่ผ่านมา ผลตอบแทนของกองทุนอสังหาริมทรัพย์ outperform กว่าหุ้น โดยเฉพาะ หลังจากต้นปี 2019 กองทุนอสังหาริมทรัพย์ปรับตัวสูงขึ้นมาก

3. ภาพรวมผลดำเนินของกองตราสารหนี้

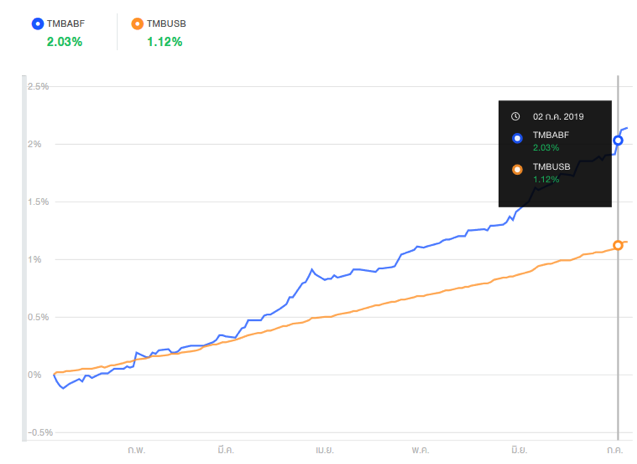

ผลตอบแทน 6 เดือนที่ผ่านมา (ถึงวันที่ 2 ก.ค. 2019)

* ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต *

ผลตอบแทน 12 เดือนที่ผ่านมา (ถึงวันที่ 2 ก.ค. 2019)

* ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต *

แต่ถ้ามองย้อนกลับไป 1 ปี จะเห็นได้ว่า ต้นปีใหม่ 2019 TMBABF ให้ผลตอบแทนมากกว่า TMBUSB

เพราะแนวโน้มของการขึ้นดอกเบี้ย อาจจะไม่ได้เป็นไปตามคาด กองทุนตราสารหนี้ระยะกลางจึงเริ่ม outperform กว่า กองทุนตราสารหนี้ระยะสั้น

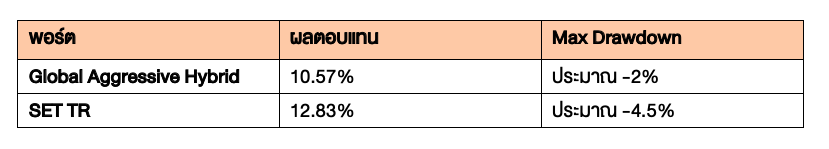

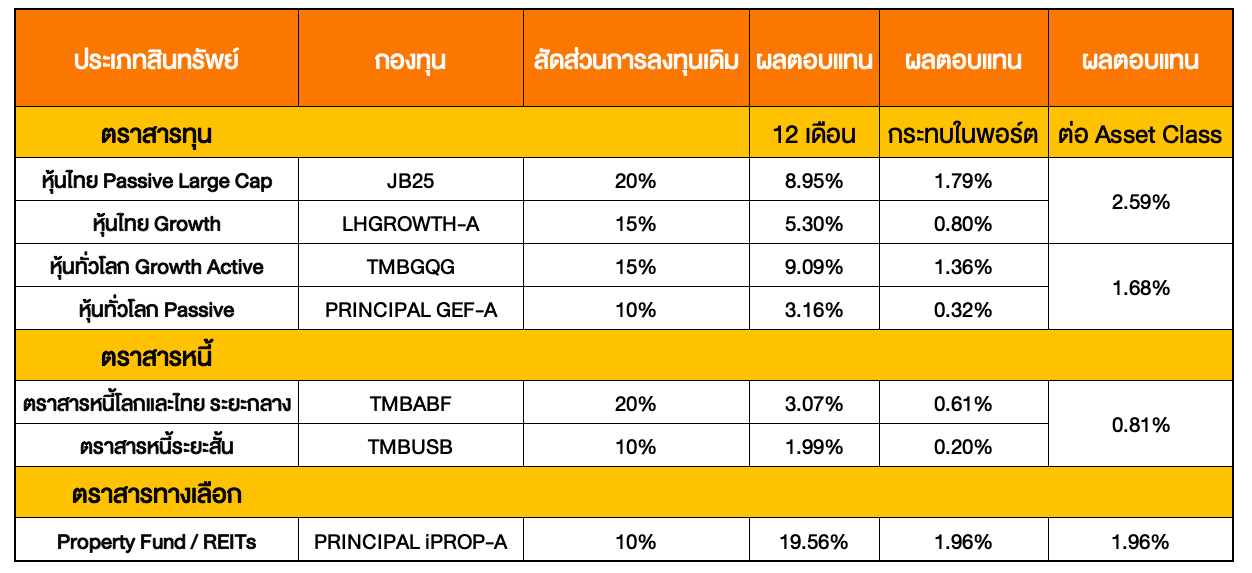

4. ภาพรวมของพอร์ตลงทุน

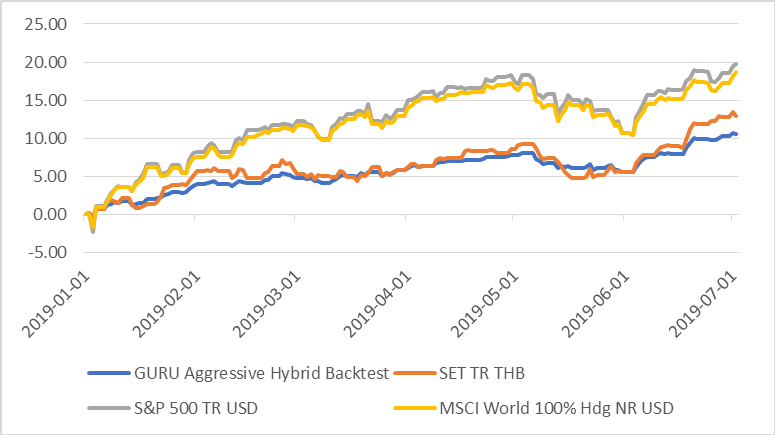

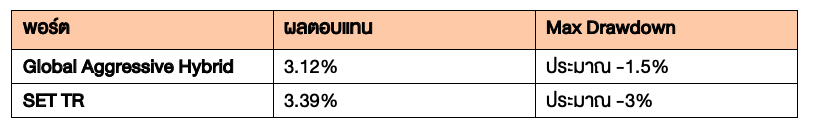

ผลตอบแทน 6 เดือนที่ผ่านมา

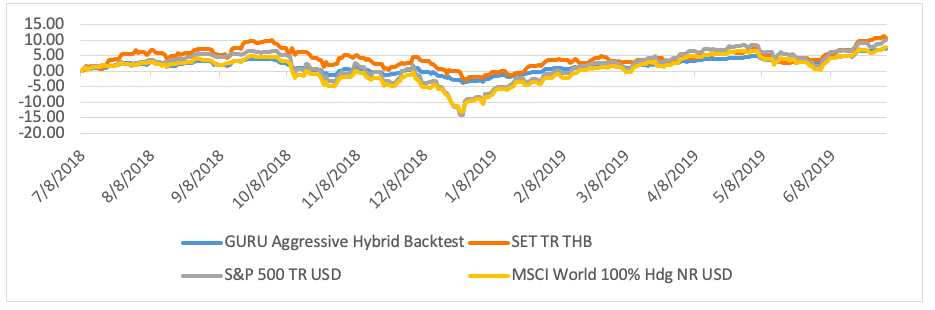

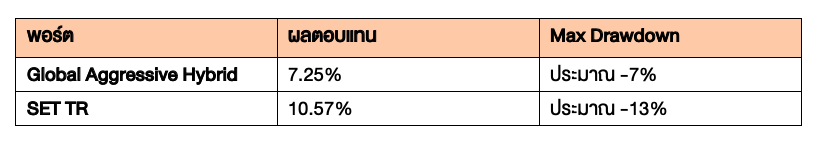

ผลตอบแทน 12 เดือนที่ผ่านมา

* ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต *

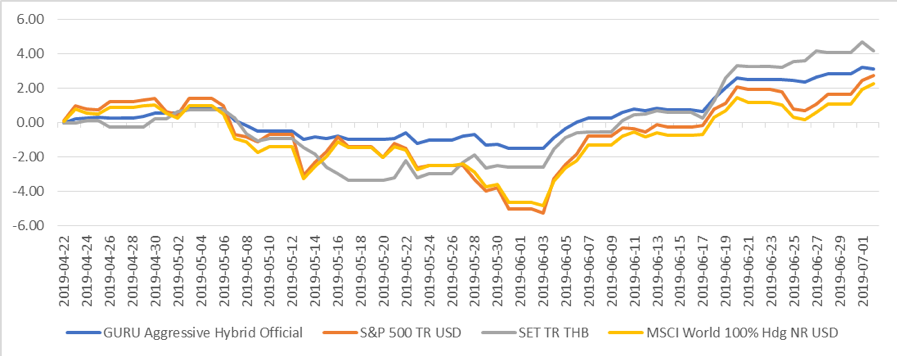

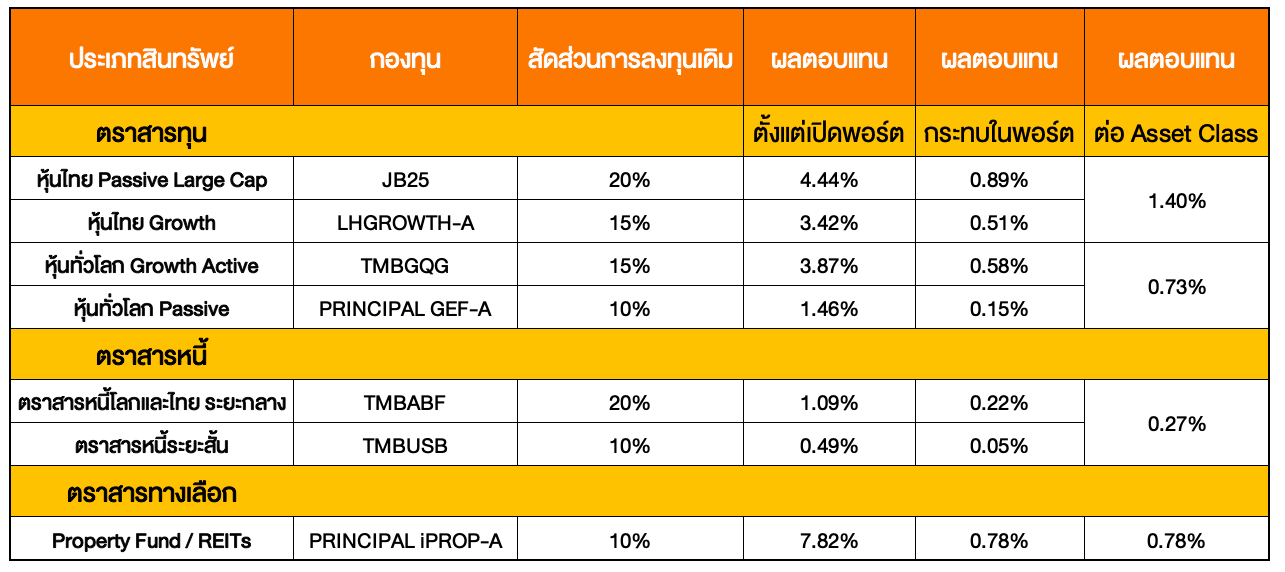

ผลตอบแทนตั้งแต่เปิดพอร์ต

* ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต *

ในระยะ 1 ปี ผลตอบแทนของพอร์ตอยู่ที่ 7.25% ใกล้เคียงกับผลตอบแทนคาดหวังที่ตั้งไว้ที่ 8% แต่ Max Drawdown กลับดีกว่าถึง 2 เท่าของ SET TR คือ Max Drawdown ของ SET TR จะอยู่ที่ -13% แต่พอร์ตจะอยู่ที่ -7% เท่านั้น

กล่าวโดยสรุปคือ ผลตอบแทนได้ในระดับที่คาดหวังไว้ แต่มีความเสี่ยงน้อยกว่าตลาด

5. แนวทางการปรับพอร์ต

หุ้น

ทั้งตลาดหุ้นไทยและทั่วโลก ปรับตัวขึ้นมากตั้งแต่ต้นปี 2019 อย่างไรก็ตามยังคงจะเจอกับความผันผวนในระยะสั้น อย่างไรก็ดี ในระยะยาว หุ้นคือสินทรัพย์ที่ Outperform สุด

สำหรับหุ้นไทย ต้องยอมรับครับว่าในช่วง 10 ปีที่ผ่านมาการลงทุนในตลาดหุ้นประเทศไทยอยู่ในระดับที่ดี แต่ปีที่ผ่านมาแม้จะไม่ได้ดีมากนักแต่ก็ไม่ได้เลวร้ายจนเกินไป แต่อย่างไรก็ตามปีต่อจากนี้อีกหลายปี จะเกิดอะไรขึ้นกับตลาดหุ้นไทย จะไปต่อได้ระดับ 10-12% ต่อปีได้หรือไม่

เป็นสิ่งที่ตอบยาก เพราะ

-หุ้นไทยก็ไม่ถูกแล้ว เทียบกับการเติบโตของกำไรของบริษัทจดทะเบียน

-ประเทศไทยกำลังเข้าสู่สังคมผู้สูงอายุ วัยแรงงานจะน้อยลงในอนาคต ซึ่งการจะมีผลต่อการพัฒนาประเทศได้

-หุ้นนำตลาดของไทย ส่วนใหญ่เป็นหุ้นใหญ่ในยุค 3.0 ที่ผูกติดกับการบริโภคในประเทศ เช่น CPALL หรือ เป็นหุ้นที่เป็น commodity กำไรขึ้นลงตามตลาดโลก เช่น PTT

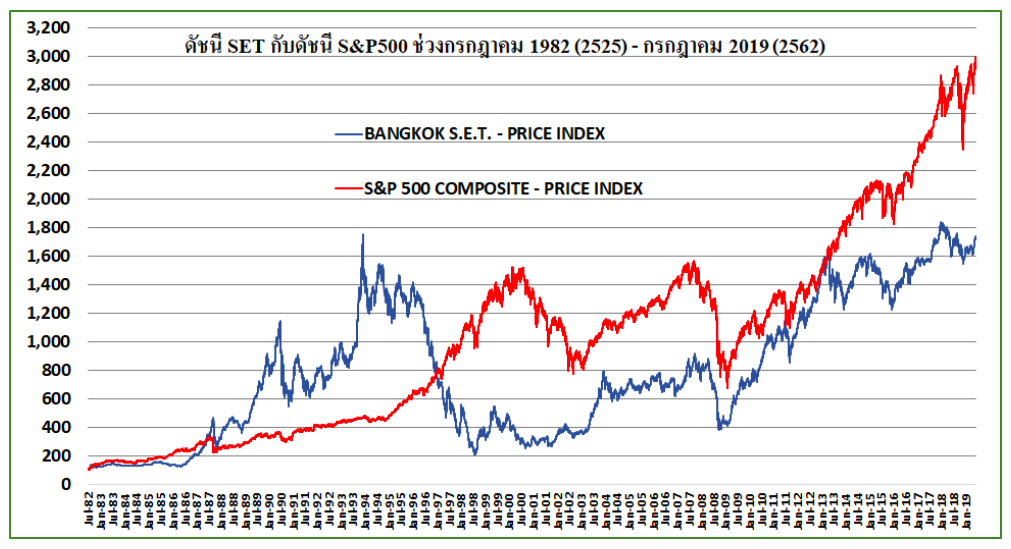

ผมขอยกตัวอย่าง S&P500 vs SET

จาก Page : drfinancethailand

เมื่อคำนวณผลตอบแทนเฉลี่ยต่อปี (แบบ geometric average) ในช่วง 37 ปีนี้ จะพบว่า

S&P500 ให้ผลตอบแทนเฉลี่ยที่ 9.4% ต่อปี (ไม่รวมปันผล คิดแค่ capital gain เท่านั้น)

SET ให้ผลตอบแทนเฉลี่ยที่ 7.8% ต่อปี (ไม่รวมปันผล คิด capital gain เท่านั้น)

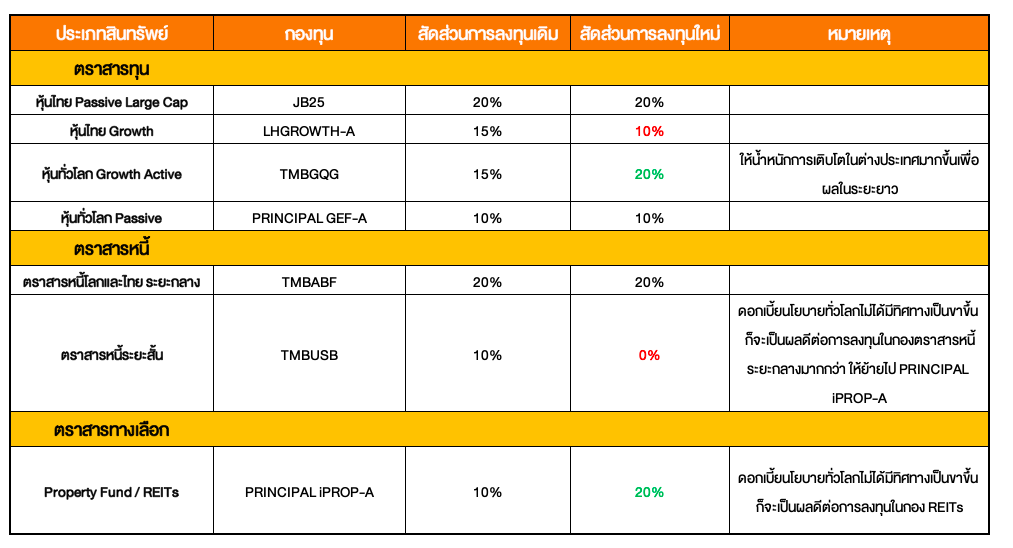

ดังนั้นควรจะกระจายการลงทุนไปต่างประเทศมากขึ้น จึงแนะนำให้เพิ่มน้ำหนักการลงทุนในกอง TMBGQG ซึ่งเป็นกองแบบ Active เน้นหุ้นเติบโต และลดสัดส่วนของ LHGROWTH-A ลง

ตราสารหนี้

แม้ว่า ตัวเลขการจ้างงานของ USA ออกมาดีกว่าที่คาดการณ์ แต่ล่าสุด ประธานธนาคารกลางสหรัฐอเมริกาพูดเป็นนัยว่าจะลดดอกเบี้ยลง ดังนั้น ดอกเบี้ยนโยบายก็คงไม่ได้มีทิศทางเป็นขาขึ้นอย่างที่คาดกันไว้ ก็จะเป็นผลดีต่อการลงทุนในกองตราสารหนี้ระยะกลาง

แนะนำให้ปรับ TMBUSB ออก ให้ย้ายไป กองอสังหาริมทรัพย์ PRINCIPAL IPROP-A

กองทุนอสังหาริมทรัพย์

กองทุนอสังหาริมทรัพย์แม้จะปรับตัวขึ้นมามากตั้งแต่ต้นปี แต่ยังคงน่าสนใจเนื่องจาก

-ดอกเบี้ยนโยบายก็คงไม่ได้มีทิศทางเป็นขาขึ้นอย่างที่คาดกันไว้ แต่หากดอกเบี้ยนโยบาย มีทิศทางปรับตัว “ลง” ผลตอบแทนของกอง REITs ก็จะมีแนวโน้มที่จะปรับตัว “ขึ้น”

-มีความผันผวนน้อยกว่าหุ้น

แนะนำให้เพิ่มน้ำหนักการลงทุนในกอง PRINCIPAL IPROP-A

สรุปตารางสัดส่วนใหม่

การสร้างพอร์ตลงทุน นอกจากผลตอบแทนที่เราคาดหวัง สิ่งสำคัญไม่แพ้กัน หรือ อาจจะสำคัญที่สุด คือ “ควบคุม Max Drawdown” ไม่ให้พอร์ตพังเวลาเกิด crisis ครับ

WealthGuru

**สนใจลงทุนในพอร์ต Global Aggressive Hybrid พอร์ตกองทุนที่จัดโดย WealthGuru ซึ่งลงทุนในสินทรัพย์ทั่วโลก ทั้งเชิงรุกและเชิงรับ เหมาะสำหรับผู้ที่ต้องการให้เงินสร้างความมั่งคั่งในอนาคต สามารถดูรายละเอียดและลงชื่อรับบริการได้ที่นี่ https://www.finnomena.com/port/wealthguru/ หรือแบนเนอร์ข้างล่างเลย

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต / ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน

.jpg)