เจ้าของธุรกิจควรจะวางแผนการเงินหรือไม่? ถ้าผมถามคำถามนี้กับคนทั่วไปมีรายได้ประจำ เขาก็จะตอบว่าเจ้าของธุรกิจรวยแล้ว ไม่ต้องวางแผนการเงิน? จะวางแผนทำไม รวยอยู่แล้ว!!!

แต่สิ่งที่ทำให้เจ้าของธุรกิจประสบความสำเร็จร่ำรวยได้ ก็เพราะพวกเขาวางแผนจะรวย วางแผนลงทุน วางแผนออกจากนอกกรอบเดิมๆ ดังนั้นเจ้าของธุรกิจต้องวางแผนการเงินของธุรกิจอยู่แล้ว แต่ถ้าเป็นเจ้าของธุรกิจที่ยังไม่ได้เข้าตลาดหลักทรัพย์ โดยเฉพาะขนาดเล็ก มักจะแยกไม่ออกระหว่างเงินส่วนตัวและเงินบริษัท ซึ่งทำให้อาจจะเกิดปัญหาในอนาคตได้

แล้วแบบนี้ เจ้าของธุรกิจควรจะวางแผนการเงินอย่างไร ลงทุน? ต่างประเทศ หรือ ในประเทศ? คำตอบ “ไม่ใช่”

เจ้าของธุรกิจจะต้องวางแผนการเงินส่วนบุคคลตาม “Financial Life Cycle วงจรชีวิต”

วงจรชีวิตที่ 1: เริ่มต้น

เป็นช่วงชีวิตที่เจ้าของธุรกิจเริ่มก่อตั้งธุรกิจของตัวเอง ยังมีความเสี่ยงของธุรกิจมากมายที่ยังรออยู่ข้างหน้า เจ้าของธุรกิจขนาดเล็ก ยังแยกเงินส่วนตัวและเงินของกิจการไม่ออก ใช้เวลาส่วนใหญ่ไปกับการทุ่มเทกับกิจการ ขาดการบริหารจัดการเงินของครอบครัวและตัวเอง ดังนั้นเจ้าของธุรกิจควรจะมีการวางแผนการเงินดังนี้

-ให้ความสำคัญกับกระแสเงินสด

-จัดการความเสี่ยง เช่น กรณีเสียชีวิต เพราะอาจจะมีหนี้สินจากธุรกิจ และค่ารักษาพยาบาล เพราะเงินสดส่วนใหญ่นำไปลงทุนในกิจการ

-อาจจะมีเป้าหมายอื่นๆ เช่น การศึกษาบุตร จัดการภาษี ซื้อบ้าน

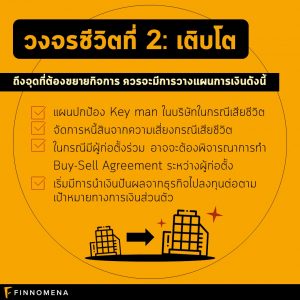

วงจรชีวิตที่ 2: เติบโต

สิ่งที่ยากผ่านไป กิจการที่สร้างเริ่มจะอยู่ตัวแล้ว ถึงจุดที่ต้องขยายกิจการ จะต้องสร้างทีมงานขึ้นมาแต่ละแผนก เพื่อมาช่วยงาน ต้องกู้ยืมเงินจากธนาคาร หรืออาจจะต้องหาผู้ร่วมทุนเพิ่ม กิจการเพิ่ม มีกำไรมากขึ้นกว่าเดิม อาจจะเริ่มได้เงินปันผลจากกิจการ

ดังนั้นเจ้าของธุรกิจควรจะมีการวางแผนการเงินดังนี้

-แผนปกป้อง Key man ในบริษัทในกรณีเสียชีวิต

-จัดการหนี้สินจากความเสี่ยงกรณีเสียชีวิต

-ในกรณีมีผู้ก่อตั้งร่วม อาจจะต้องพิจารณาการทำ Buy-Sell Agreement ระหว่างผู้ก่อตั้ง

-เริ่มมีการนำเงินปันผลจากธุรกิจไปลงทุนต่อตามเป้าหมายทางการเงินส่วนตัว

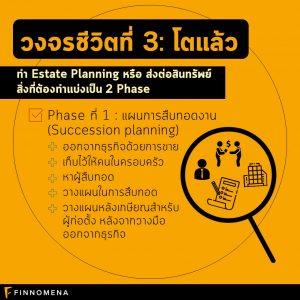

วงจรชีวิตที่ 3: โตแล้ว

เมื่อขยายกิจการเต็มที่แล้ว ก็ได้ระยะเก็บเกี่ยวสิ่งที่สร้างมาด้วยความยากลำบาก กิจการจะเหมือนห่านทองคำ จะปันผลเงินมาให้กับผู้ถือหุ้น แต่กว่าจะถึงระยะอาจจะใช้เวลาหลายสิบปี ดังนั้นเจ้าของกิจการจะเริ่มมีอายุมาก เริ่มมีทายาทมาช่วยงานในกิจการ สิ่งสำคัญที่จะต้องทำในวงจรชีวิตที่ 3 คือทำ Estate Planning หรือ ส่งต่อสินทรัพย์

สิ่งที่ต้องทำแบ่งเป็น 2 Phase

Phase ที่ 1 คือ

-จะต้องเน้นเรื่องแผนการสืบทอดงาน (Succession planning) มีทางเลือกดังนี้

–ออกจากธุรกิจด้วยการขาย

–เก็บไว้ให้คนในครอบครัว

–หาผู้สืบทอด

–วางแผนในการสืบทอด

–วางแผนหลังเกษียณสำหรับผู้ก่อตั้ง หลังจากวางมือ ออกจากธุรกิจ

Phase ที่ 2 คือ เน้นวางแผนส่งต่อมรดกเมื่อเสียชีวิต จะใช้หลักการ

Estate Equalization การส่งต่อมรดกจะต้องมีความยุติธรรมและเหมาะสม

Wealth Preservation การส่งต่อมรดกจะต้องยังรักษามูลค่าของความมั่งคั่งไว้

Liquidity มีสภาพคล่อง การส่งต่อมรดก มีสภาพคล่องเพียงพอ

**Wealth Preservation เป็นคำจาก Innovative Wealth

วงจรชีวิตที่ 4: เริ่มต้นรุ่นใหม่

เมื่อผู้ก่อตั้งธุรกิจเสียชีวิต ทายาทผู้สืบทอดรุ่นใหม่มารับสานต่อกิจการ ก็ถือเป็นการเริ่มต้นใหม่อีกครั้ง

เจ้าของธุรกิจก็เหมือนกับคนทั่วไป ดังนั้นก่อนจะวางแผนการเงิน ก่อนลงทุน หรือซื้อสินค้าทางการเงิน เจ้าของธุรกิจจะต้องรู้จักก่อนว่าวงจรชีวิตทางการเงินอยู่ตรงจุดใด เพื่อที่จะวางแผนการเงินได้ตรงตามความต้องการที่สุด แต่ละขั้นตอนในการวางแผนจะต้องลงรายละเอียด ยิ่งมีสินทรัพย์จำนวนมากและมีความซับซ้อนของกิจการมาก จึงจะต้องมีผู้เชี่ยวชาญในการวางแผนการเงินในแต่ละด้านมาช่วย

ไม่สำคัญว่าจะทำอาชีพอะไรไม่สำคัญว่ามีรายได้มากแค่ไหนไม่สำคัญว่าทำธุรกิจใหญ่แค่ไหน สำคัญว่าวันนี้เริ่มต้นวางแผนการเงินหรือยัง

**สนใจลงทุนในพอร์ต Global Aggressive Hybrid พอร์ตกองทุนที่จัดโดย WealthGuru ซึ่งลงทุนในสินทรัพย์ทั่วโลก ทั้งเชิงรุกและเชิงรับ เหมาะสำหรับผู้ที่ต้องการให้เงินสร้างความมั่งคั่งในอนาคต สามารถดูรายละเอียดและลงชื่อรับบริการได้ที่นี่ https://www.finnomena.com/port/wealthguru/ หรือแบนเนอร์ข้างล่างเลย