ไม่ว่าคุณจะผ่านมา หรือเป็นสายเนิร์ดลงทุน บทความนี้มีคำตอบ

หลายคนคงเคยได้ยินคำพูดที่ว่า High Risk, High Return เสี่ยงมากได้มาก คำถามที่สำคัญคือ แล้วคุณวัดอย่างไรว่าเสี่ยง? และวัดอย่างไรว่าคุ้ม

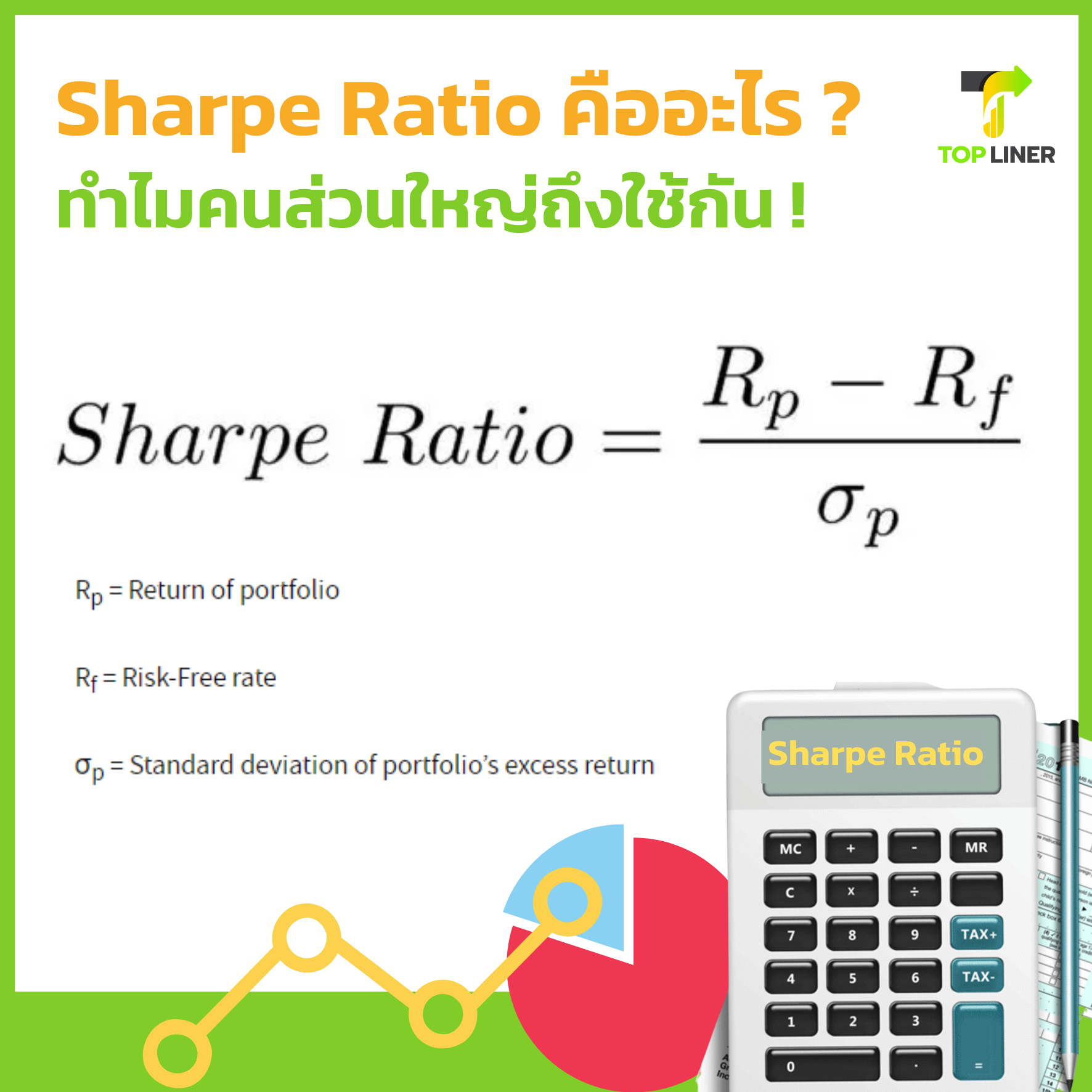

วันนี้เราพาทุกคนไปรู้จักกับ “Sharpe Ratio” 1 ใน Risk Adjusted Performance ผลตอบแทนที่ปรับด้วยความเสี่ยงที่นิยมที่สุด ใช้วัดว่าด้วยผลตอบแทนที่เราได้มา แลกด้วยความเสี่ยงจากการลงทุนมากน้อยแค่ไหน (คุ้มแค่ไหนกับที่เสี่ยงไป)

Sharpe Ratio = (Rate of Return – Risk-Free Rate) / Standard Deviation

ภาษาเนิร์ด ย่อ ๆ คือ “อัตราส่วนผลตอบแทนส่วนเกินต่อส่วนเบี่ยงเบนมาตรฐาน(ความผันผวน)”

ภาษาคน คือ ตัวเลขที่บอกว่า มันคุ้มค่าไหมกับที่เสี่ยงไป แทนที่จะฝากเงินไว้เฉย ๆ

Sharpe Ratio เลขยิ่งสูงยิ่งดี เลขต่ำคือไม่ดี แต่เวลาดูต้องเปรียบเทียบกับ สินทรัพย์อื่น ๆ หรือกองทุนอื่น ๆ ด้วย

หากตีความจากสูตร

อัตราส่วนผลตอบแทนส่วนเกิน คือ Return – Risk free rate หรือ ผลตอบแทนจากการลงทุน ลบ อัตราผลตอบแทนที่ปราศจากความเสี่ยง (ซึ่งก็คือการฝากเงิน หรือลงทุนในตั๋วเงินคงคลัง พันธบัตร)

ความหมายตรงนี้ก็คือ “ผลตอบแทนที่เราได้เพิ่มมาจากการฝากเงิน” นั่นเอง หลายคนอาจแปลกใจว่าทำไมต้องเทียบด้วย ตรงเลขนี้มีผลมาก ยกตัวอย่าง risk free 3% (ไว้ออกจากยุคดอกเบี้ยต่ำก่อนนะ) หากผลตอบแทน 10% คงไม่เดือดร้อนอะไร แต่หากคุณทำผลตอบแทนได้ 3% ก็จะไม่ต่างอะไรกับเอาเงินไปฝาก

หรือหากได้ 5% ก็ได้ผลตอบแทนเพิ่มมาเพียง 2% แต่หากความผันผวนเป็น 20% (ซึ่งหมายถึงมีโอกาสที่จะขาดทุน 15% เลยก็ได้)

ต้องเข้าใจหน่อยว่าสูตรต่าง ๆ เหล่านี้สมัยที่คิด ดอกเบี้ยไม่ต่ำขนาดนี้

เพราะฉะนั้นถ้าสัดส่วน Sharpe Ratio ยิ่งสูง แสดงว่าผลตอบแทนที่ได้นั้นก็ยิ่งคุ้มค่าเมื่อเทียบกับความผันผวน (ผลตอบแทนสูงแต่ผันผวนต่ำ)

ยกตัวอย่าง

กองทุน A มีผลตอบแทนที่ 50% ความผันผวนที่ 31%

กองทุน B มีผลตอบแทนที่ 30% ความผันผวนที่ 16%ให้ Risk-Free Rate ที่ 1%

หากลองคำนวณดูตามสูตรด้านบนจะได้ว่า

กองทุน A จะมี Sharpe Ratio อยู่ที่ 1.58 เท่า

กองทุน B จะมี Sharpe Ratio อยู่ที่ 1.81 เท่า

ซึ่งจะเห็นได้ว่าแม้กองทุน A นั้นอาจจะทำผลตอบแทนได้สูงกว่ากองทุน B แต่เมื่อเปรียบเทียบกับความเสี่ยงที่ได้รับแล้วกองทุน B นั้นให้ผลตอบแทนที่ดีกว่าในระดับความเสี่ยงที่เท่ากันกับกองทุน A (Sharpe Ratio มากกว่า)

เพราะฉะนั้นการเลือกลงทุนในกองทุน B นั้นจึงเหมาะสมกว่าหากเรามองอัตราผลตอบแทนที่ปรับด้วยความเสี่ยงแล้ว

จะเห็นได้ว่าการนำ Sharpe Ratio มาใช้พิจารณาเลือกทางเลือกในการลงทุนนั้นมีประโยชน์อย่างยิ่ง ทำให้เราสามารถหลุดพ้นจากกับดักของการมองเพียงแค่ผลตอบแทน จนลืมไปว่ามันอาจจะต้องแลกมาด้วยความเสี่ยงที่อาจจะไม่คุ้มค่าเอาซะเลย

อย่างไรก็ตาม Sharpe Ratio นั้นเหมาะสำหรับการใช้พิจารณาทางเลือกในการลงทุนของสินทรัพย์ที่มีลักษณะหรือนโยบายการลงทุนที่คล้ายกันเท่านั้น เพราะหากเรานำ Sharpe Ratio ไปเปรียบเทียบในสินทรัพย์ที่ต่างกันมากเช่นการลงทุนในหุ้นกับตราสารหนี้ ก็อาจจะไม่ค่อยมีประโยชน์สักเท่าไร

เพราะฉะนั้นเราจึงเห็นคนนำ Sharpe Ratio มาใช้พิจารณาการเลือกซื้อกองทุน Active ในกลุ่มประเภทที่นโยบายคล้ายกันเพื่อดูว่าผู้จัดการกองทุนกองไหนทำผลตอบแทนได้ดีกว่ากันรวมถึงเปรียบเทียบกับดัชนี Benchmark ได้ด้วยเพื่อให้แน่ใจว่าผลตอบแทนที่ได้มานั้นคุ้มค่ากับความเสี่ยงที่ลงทุน

TopLiner

ที่มาบทความ: https://www.facebook.com/105936811757979/posts/112762637742063/?sfnsn=mo