Morningstar Thailand สรุปภาพรวมกองทุนรวมในไตรมาสที่ 4 ของปี 2021 ดังนี้

🇹🇭 กองทุนรวมไทย

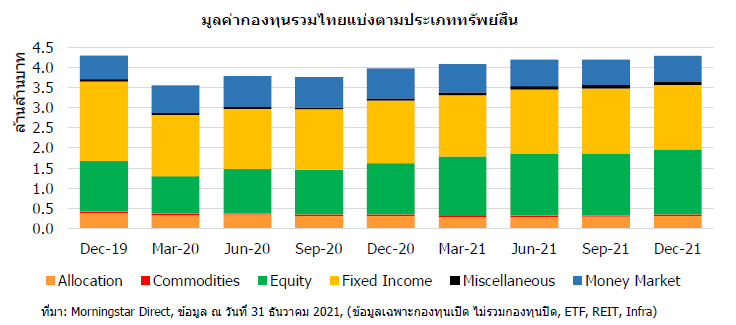

กองทุนรวมไทย (เฉพาะกองทุนเปิด ไม่รวมกองทุนปิด, ETF, REIT, Infrastructure fund) มีมูลค่าทรัพย์สินรวม 4.3 ล้านล้านบาท เพิ่มขึ้น 7.7% จากสิ้นปี 2020 ในไตรมาสสุดท้ายมีเงินไหลเข้าสุทธิ 7.2 หมื่นล้านบาท รวมทั้งปีเป็นเงินไหลเข้าสุทธิ 2.0 แสนล้านบาท

➢ กองทุนรวมตราสารทุนมีมูลค่าทรัพย์สินสุทธิ 1.6 ล้านล้านบาท เพิ่มขึ้น 5.4% จากไตรมาสก่อนหน้า และ 26.7% จากสิ้นปี 2020 โดยเกิดจากเงินไหลเข้าสุทธิไตรมาสล่าสุด 6.2 หมื่นล้านบาท รวมทั้งปีสูงถึง 2.6 แสนล้านบาท ทำให้กองทุนรวมตราสารทุนเป็นประเภทที่มีมูลค่าทรัพย์สินรวมสูงสุดคิดเป็นสัดส่วน 38% ของอุตสาหกรรม แทนกองทุนตราสารหนี้ที่เป็นกลุ่มหลักของอุตสาหกรรมมาอย่างยาวนาน

➢ ในรอบปีที่ผ่านมาถือว่าเป็นช่วงที่ไม่ดีนักสำหรับกองทุนตราสารหนี้ หลายกลุ่มกองทุนมีผลตอบแทนเฉลี่ยต่ำสุดในรอบหลายปีจากแนวโน้มดอกเบี้ยที่เปลี่ยนไปจากในอดีต จึงทำให้กองทุนตราสารหนี้มีมูลค่าทรัพย์สินรวม 1.6 ล้านล้านบาท หดตัวจากทั้งไตรมาสที่ 3 ที่ -1.1% และ แต่ยังสูงกว่าปี 2020 ราว 3.0% คิดเป็นส่วนแบ่งตลาดที่ 37% ในรอบไตรมาสล่าสุดมีเงินไหลออกสุทธิ 1.0 หมื่นล้านบาท แต่รวมทั้งปียังคงเป็นทิศทางเงินไหลเข้าสุทธิ 4.4 หมื่นล้านบาท

หลังจากมีเงินไหลออกสุทธิต่อเนื่อง 5 ไตรมาส กองทุน Money Market กลับมามีทิศทางเป็นเงินไหลเข้าสุทธิ 1.7 หมื่นล้านบาทในไตรมาสที่ผ่านมา รวมรอบปี 2021 เป็นเงินไหลออก 1.1 แสนล้านบาท มูลค่าทรัพย์สินสุทธิอยู่ที่ 6.5 แสนล้านบาท คิดเป็นสัดส่วน 15.4% ของอุตสาหกรรมกองทุนรวมไทย

➢ กองทุนกลุ่ม Commodities มีมูลค่าทรัพย์สินสุทธิ 3.1 หมื่นล้านบาท มีเงินไหลเข้าสุทธิหลักร้อยล้านบาทในไตรมาสล่าสุด โดยกองทุนทองคำและน้ำมันมีผลการดำเนินงานในทิศทางตรงกันข้ามคือ กองทุนน้ำมันมีผลตอบแทนเฉลี่ยสูงสุดในรอบปี ขณะที่กองทุนทองคำมีผลตอบแทนเฉลี่ยติดลบมากที่สุดเป็นอันดับ 6 อย่างไรก็ดีในรอบปีทั้งกองทุน 2 กลุ่มกองทุนต่างมีเงินไหลออกสุทธิในระดับใกล้เคียงกัน รวมกันเป็นมูลค่าทั้งสิ้น 4.7 พันล้านบาท

📍อันดับกลุ่มกองทุนมูลค่าทรัพย์สินสุทธิสูงสุดตาม Morningstar Category

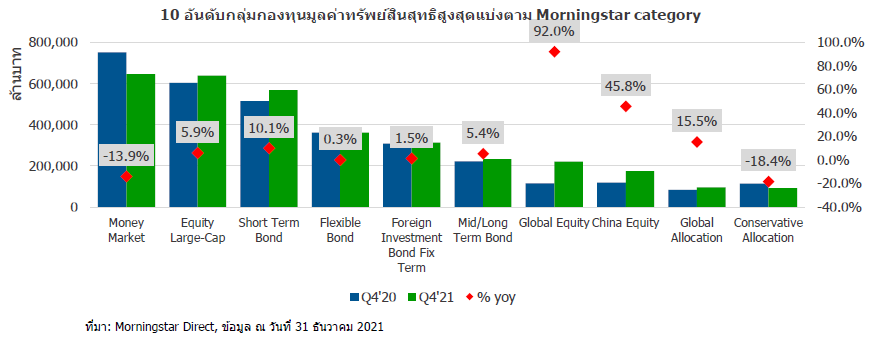

กองทุน Money Market เป็นกลุ่มที่มีมูลค่าทรัพย์สินสูงสุดที่ 6.5 แสนล้านบาท ลดลง 13.9% จากปี 2020 จากทั้งปีเงินไหลออกสุทธิระดับ 1 แสนล้านบาท กลุ่มกองทุนหุ้นขนาดใหญ่ Equity Large-Cap มีมูลค่าทรัพย์สินเป็นอันดับ 2 ที่ 6.4 แสนล้านบาท โดยมีเงินไหลออกสุทธิ 700 กว่าล้านบาทในไตรมาสสุดท้าย รวมทั้งปียังคงติดอันดับกลุ่มที่มีเงินไหลออกสุทธิมากที่สุดอันดับ 2 รวม 3.2 หมื่นล้านบาท ขณะเดียวกันกองทุนหุ้น Equity Small/Mid-Cap ที่มีผลตอบแทนเฉลี่ยสะสมสูงถึง 27.4% ในปีนี้ก็มีเงินไหลออกเกือบทั้งปีเช่นกัน โดยมีเงินไหลออกสุทธิไตรมาสสุดท้าย 515 ล้านบาท สะสมทั้งปีไหลออกสุทธิสูงเป็นอันดับ 6 รวม 4.8 พันล้านบาท

กองทุนตราสารหนี้ระยะสั้นยังคงเป็นตัวเลือกหลักสำหรับกองทุนตราสารหนี้ในประเทศ โดยมีเงินไหลเข้าสุทธิต่อเนื่องอีก 2.9 พันล้านบาท รวมทั้งปีมีเงินไหลเข้าสูงเป็นอันดับ 3 ของอุตสาหกรรมที่เกือบ 5 หมื่นล้านบาท มีมูลค่าทรัพย์สินอันดับ 3 รวม 5.7 แสนล้านบาท เพิ่มขึ้นจากปีที่แล้ว 10.1% แต่ค่อนข้างทรงตัวจากไตรมาสก่อนหน้า ขณะที่กองทุนตราสารหนี้ระยะกลาง-ยาว Mid/Long Term Bond มีเงินไหลออกสุทธิ 2.0 พันล้านบาทในไตรมาสสุดท้าย รวมทั้งปีเป็นเงินไหลเข้าสุทธิ 1.1 หมื่นล้านบาท มูลค่าทรัพย์สินลดลงจากไตรมาสที่ 3 เล็กน้อย แต่ยังเติบโต 5.4% จากปี 2020

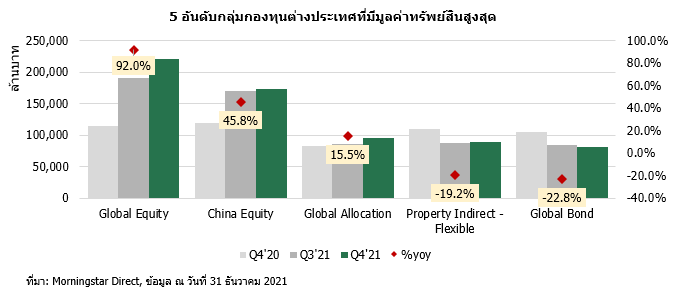

กองทุนตราสารทุนต่างประเทศหลายกลุ่มยังคงมีเงินไหลเข้าอย่างต่อเนื่อง นำโดยกลุ่ม Global Equity ที่มีเงินไหลเข้าสูงเป็นอันดับต้น ๆ ตลอดทั้งปี ทำให้มูลค่าทรัพย์สินโด 92.0% จากปี 2020 ด้านกองทุนหุ้นจีนที่แม้จะมีข่าวเชิงลบทำให้เงินไหลเข้าชะลอตัวในบางช่วง แต่โดยรวมยังเป็นเงินไหลเข้าทั้งปีเช่นกัน มูลค่าทรัพย์สินสุทธิรวม 1.7 แสนล้านบาท เติบโต 45.8% จากปี 2020

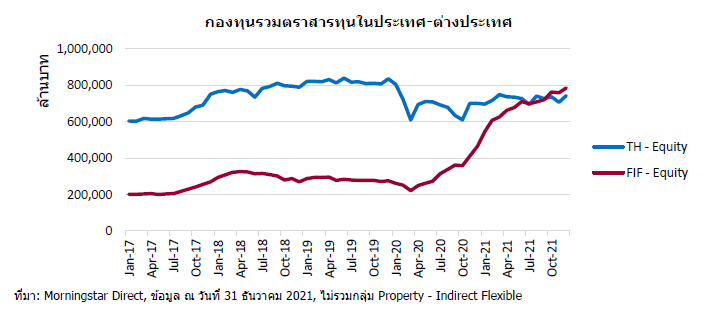

ความนิยมการลงทุนต่างประเทศทำให้มูลค่าการลงทุนกองทุนรวมตราสารทุนต่างประเทศเพิ่มขึ้นไปอยู่ที่ 7.9 แสนล้านบาท สูงกว่าตราสารทุนไทยที่ 7.4 แสนล้านบาท โดยการลงทุนต่างประเทศมีการเติบโตอย่างรวดเร็วในช่วงปลายปี 2020 และชะลอลงในช่วงกลางปี 2021 ในขณะที่กองทุนตราสารทุนไทยค่อนข้างทรงตัวและหรือหดตัวลงในบางช่วง

🇹🇭 กองทุนหุ้นไทย (ไม่รวม LTF RMF SSF) มีมูลค่าทรัพย์สินรวม 2.4 แสนล้านบาท เพิ่มขึ้น 2.4% จากไตรมาสที่ 3 และสูงกว่าสิ้นปี 2020 3.7% จากการปรับตัวขึ้นของตลาดหุ้นไทยโดย SET TR รอบปี 2021 อยู่ที่ 17.7% ทำให้มีเม็ดเงินไหลออกตลอดทั้งปี

กองทุนหุ้นไทยที่ไม่รวมกองทุนประหยัดภาษียังคงมีเงินไหลออกต่อเนื่องเป็นไตรมาสที่ 8 ติดต่อกัน โดยในไตรมาสล่าสุดที่ 1.2 พันล้านบาท เกือบทั้งหมดเป็นเงินจากกลุ่มกองทุนหุ้นขนาดกลาง-เล็ก จากที่กองทุนหุ้นกลุ่มนี้มีผลตอบแทนค่อนข้างสูง โดยเฉลี่ยที่ 27.8% กองทุน Talis Mid-Small Cap Equity เป็นกองทุนที่ให้ผลตอบแทนสูงสุดของปีนี้ที่ 74.0% รวมเม็ดเงินรอบปี 2021 มีเงินไหลออกจากกองทุนหุ้นไทย (ไม่รวม LTF RMF SSF) ทั้งหมด 1.9 หมื่นล้านบาท

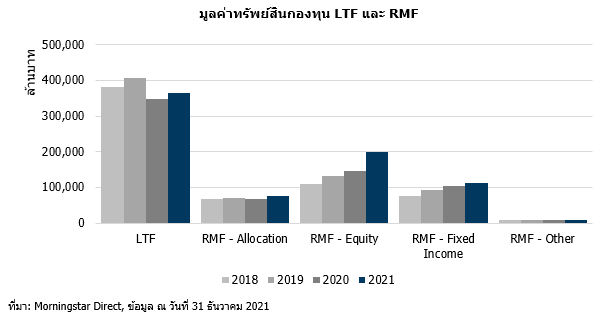

➢ กองทุน LTF มีมูลค่าทรัพย์สินสุทธิที่ 3.6 แสนล้านบาท ปรับตัวสูงขึ้น 5.3% จากสิ้นปี 2020 ตามทิศทางตลาดหุ้นไทยที่ปรับตัวขึ้นในปีที่ผ่านมา เงินไหลออกสุทธิเร่งตัวขึ้นในไตรมาสสุดท้ายที่ 5.3 พันล้านบาท รวมทั้งปีไหลออกสุทธิ 1.9 หมื่นล้านบาท

ในช่วง 2 ปีที่ผ่านมาเป็นช่วงที่ไม่มีการขายกองทุน LTF เพื่อประโยชน์ทางภาษี จึงมีทิศทางเงินไหลออกต่อเนื่อง รวม 2 ปี 3.4 หมื่นล้านบาท อย่างไรก็ดีในปี 2022 นี้จะมีเงินลงทุนจากปี 2016 ที่ครบกำหนดขายได้ตามเงื่อนไขถือครอง 7 ปีปฏิทิน จึงเป็นส่วนให้กองทุน LTF จะมีเงินไหลออกสูงขึ้นในปี 2022 ทั้งนี้ขึ้นอยู่กับผลตอบแทนจากการลงทุนของแต่ละกองทุน

➢ กองทุน RMF มีมูลค่าทรัพย์สินสุทธิรวม 4.0 แสนล้านบาท เพิ่มขึ้น 10.7% จากไตรมาสก่อนหน้า หรือสูงกว่าสิ้นปี 2020 ถึง 20.5% ในไตรมาสสุดท้ายยังคงมีเม็ดเงินไหลเข้าสูงเช่นทุกปีด้วยมูลค่า 3.2 หมื่นล้านบาท รวมทั้งปี 3.7 หมื่นล้านบาท สูงกว่าปี 2020 ที่ 3.6 หมื่นล้านบาท

จากปริมาณเงินไหลเข้ากองทุน RMF ทั้งปีที่ 3.7 หมื่นล้านบาท เป็นเงินจากกองทุน RMF – Equity ถึง 87% ของเม็ดเงินดังกล่าว โดยเป็นปีแรกที่มีเงินไหลเข้ากองทุน RMF Equity มากกว่า 3 หมื่นล้านบาท อันเกิดจากเงินเข้าลงทุนในกองทุนต่างประเทศทั้งหมด นำโดยกลุ่ม Global Equity 1.1 หมื่นล้านบาท ตามมาด้วยกองทุนหุ้นจีน 9.0 พันล้านบาท และกองทุนหุ้นเทคโนโลยี 4.3 พันล้านบาท

บลจ.กสิกรไทยมีเม็ดเงินไหลเข้ากองทุน RMF สูงสุดในรอบปีรวม 8.7 พันล้านบาท ตามมาด้วยบลจ.บัวหลวง 8.2 พันล้านบาท และบลจ.กรุงศรี 5.5 พันล้านบาท ซึ่งทั้ง 3 แห่งเป็นบลจ.รายใหญ่ในตลาดกองทุน RMF ทำให้ส่วนแบ่งตลาดนี้ยังไม่เปลี่ยนแปลงจากเดิม รวม 5 บลจ.แรกมีส่วนแบ่งตลาดกองทุน RMF รวม 81%

🌏 กองทุนรวมต่างประเทศ

กองทุนรวมต่างประเทศ (ไม่รวม Term Fund) มีมูลค่าทรัพย์สินสุทธิ 1.2 ล้านล้านบาท เพิ่มขึ้น 5.2% จากไตรมาสที่ 3 หรือ 37.0% จากธันวาคม 2020 โดยไตรมาสสุดท้ายมีเงินไหลเข้าอีก 5.4 หมื่นล้านบาท รวมทั้งปีเป็นเงินไหลเข้า 3.0 แสนล้านบาท เกือบทั้งหมดเป็นเงินจากกองทุนตราสารทุน

➢ กลุ่มกองทุนตราสารทุนมีเงินไหลเข้าสูงสุด 6.4 หมื่นล้านบาทในไตรมาสสุดท้าย รวมทั้งปีเป็นมูลค่า 3.0 แสนล้านบาท มูลค่าทรัพย์สินสุทธิอยู่ที่ 8.7 แสนล้านบาท คิดเป็นสัดส่วน 76% ของกองทุนรวมต่างประเทศที่ไม่รวม term fund ขณะที่กองทุนตราสารหนี้มีเงินไหลออก 2.9 พันล้านบาทในไตรมาสสุดท้าย รวมทั้งปีมีเงินไหลออกสูงสุด 1.9 หมื่นล้านบาท มูลค่าทรัพย์สินสุทธิอยู่ที่ 9.4 หมื่นล้านบาท หรือเท่ากับส่วนแบ่งตลาด 8% กองทุนผสมมีเงินไหลเข้าสุทธิในไตรมาสสุดท้าย 7.7 พันล้านบาท รวมเป็นเงินไหลเข้า 8.0 พันล้านบาทในรอบปี 2021 มูลค่าทรัพย์สินสุทธิรวม 9.6 หมื่นล้านบาท เพิ่มขึ้น 15.5% จากธันวาคม 2020

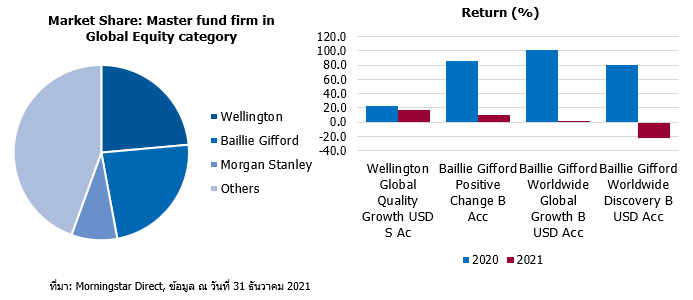

➢ กองทุนกลุ่ม Global Equity ยังคงเติบโตอย่างต่อเนื่องในช่วงหลายไตรมาสที่ผ่านมา โดยล่าสุดมูลค่าทรัพย์สินสุทธิอยู่ที่ 2.2 แสนล้านบาท เพิ่มขึ้นเกือบ 16% จากไตรมาสก่อนหน้า และ 92.0% จากปี 2020 โดยมีเงินไหลเข้า 2.8 หมื่นล้านบาท รวมทั้งปีไหลเข้าสุทธิสะสม 9.4 หมื่นล้านบาท กองทุน MFC Sustained Competitive Edge เป็นกองทุนเปิดใหม่และมีเงินไหลเข้าสูงสุดในไตรมาสสุดท้ายที่ 3.5 พันล้านบาท

บลจ. Baillie Gifford เป็นบลจ. Master fund ที่มีกองทุนกลุ่ม Global equity ลงทุนสูงเป็นอันดับ 2 feed ไปที่กองทุน Baillie Gifford Positive Change โดย บลจ.กสิกรไทย นอกจากนี้ยังมีกองทุน Baillie Gifford Worldwide Discovery และ Baillie Gifford Worldwide Long Term Global Growth ที่ลงทุนผ่านกองทุนจากบลจ.วรรณ และบลจ.กรุงศรี (เฉพาะกองทุน Baillie Gifford Worldwide Long Term Global Growth) โดยทั้ง 3 กองทุนมีผลตอบแทนสูงถึง 80%-100% ในรอบปี 2020 อย่างไรก็ดีด้วยสภาวะการลงทุนที่เปลี่ยนแปลงทำให้ผลตอบแทนในปีที่ผ่านมาค่อนข้างต่างไปจากปีก่อน

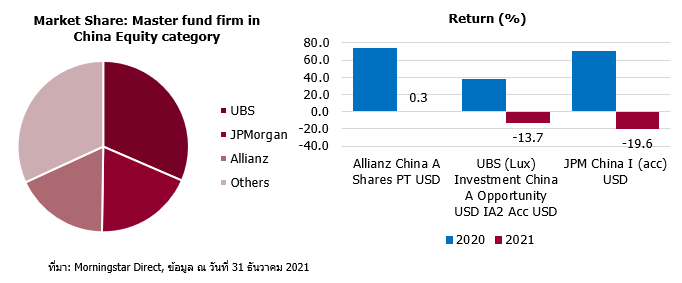

➢ ด้านกองทุนหุ้นจีนมีมูลค่าทรัพย์สินสุทธิเพิ่มขึ้นจากไตรมาสก่อนเล็กน้อย แต่ยังเติบโตได้ดีจากปี 2020 ที่ 45.8% ไปอยู่ที่ 1.7 แสนล้านบาท ไตรมาสสุดท้ายของปียังคงมีเงินไหลเข้าสุทธิ 6.8 พันล้านบาทแม้ว่าจะอยู่ที่ช่วงที่มีผลตอบแทนติดลบ รวมเงินไหลเข้าสุทธิรอบปีนี้ 8.4 หมื่นล้านบาท และยังคงเป็นกลุ่มที่มีผลตอบแทนเฉลี่ยแย่ที่สุดของปีที่ -12.9%

บลจ. UBS เป็นบลจ. Master fund ที่มีกองทุนกลุ่ม China equity ลงทุนสูงสุด โดยมีการลงทุนส่วนมากไปที่กองทุน UBS (Lux) Investment China A Opportunity IA2 Acc USD (Morningstar Analyst Rating: Gold) ตามมาด้วยบลจ. JP Morgan ที่มีการลงทุนโดย บลจ. กสิกรไทย เพียง บลจ. เดียวไปที่กองทุน JPM China I (acc) (Morningstar Analyst Rating: Silver) ซึ่งมีการลงทุนทั้งตลาดจีนและฮ่องกง และอันดับ 3 คือบลจ. Allianz ที่มีการลงทุนหุ้น A Shares เป็นหลักคือกองทุน Allianz China A Shares PT USD โดยทั้ง 3 กองทุนต่างมีผลตอบแทนติดลบที่เป็นผลจากกฎเกณฑ์จากทางการจีนในไตรมาสที่ 3 อย่างไรก็ดีกองทุนจาก UBS และ Allianz ที่เน้นลงทุนหุ้น A Shares มีผลตอบแทนที่กลับมาเป็นบวกในไตรมาสสุดท้ายของปี ในขณะที่กองทุนจาก JPMorgan มีผลตอบแทนที่ -5.6% ในช่วงเวลาเดียวกัน

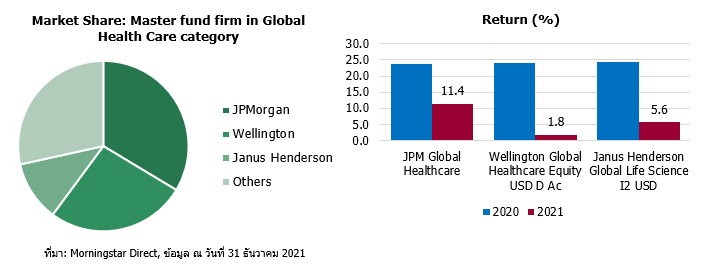

➢ กองทุน Global Health Care มีเงินไหลเข้าสูงเป็นอันดับ 3 ในรอบปีที่มูลค่า 3.2 หมื่นล้านบาท โดยส่วนใหญ่เป็นเงินไหลเข้าไตรมาสแรก มีมูลค่าทรัพย์สินสุทธิ 6.2 หมื่นล้านบาท ซึ่งเป็นกองทุนอีกกลุ่มหนึ่งที่มีมูลค่าทรัพย์สินเติบโตได้ดีในปีที่ผ่านมาหรือราว 80% จากปี 2020

กองทุนกลุ่ม Global Health Care มีการลงทุนแบบกองทุนฟีดเดอร์ไปที่กองทุนจากบลจ. JPMorgan สูงสุด 1.8 หมื่นล้านบาท เป็นการลงทุนจากบลจ. กสิกรไทยและบลจ. กรุงศรีมูลค่าใกล้เคียงกัน ไปที่กองทุน JPM Global Healthcare มีผลตอบแทนเฉลี่ยราว 11% ด้วยมอร์นิ่งสตาร์เรตติ้งระดับ 4-5 ดาวใน 3 ชนิดหน่วยลงทุน กองทุนจากบลจ. Wellington มีการลงทุนจาก บลจ. บัวหลวง รวมราว 1.5 หมื่นล้านบาท ไปที่กองทุน Wellington Global Healthcare Equity มีผลตอบแทนอยู่ที่ 1.8% ในปีที่ผ่านมา (มอร์นิ่งสตาร์เรตติ้งระดับ 4 ดาว) กองทุน Janus Henderson Global Life Science เป็นกองทุน 5 ดาวที่มีการลงทุนจาก บลจ.ไทยหลายรายรวมกันเป็นมูลค่า 6.3 พันล้านบาท โดยในปีที่ผ่านมามีผลตอบแทนลดลงจากปีก่อนเช่นกัน โดยอยู่ที่ 5.6%

➢ จากอัตราดอกเบี้ยที่สูงขึ้นเพื่อรับกับเศรษฐกิจที่ฟื้นตัวทำให้มีแรงกดดันต่อการลงทุนตราสารหนี้เช่นกลุ่ม Global Bond ที่มีผลตอบแทนช่วง 3 เดือนที่ผ่านมา -0.6% และมีมูลค่าทรัพย์สินลดลงอย่างต่อเนื่อง โดยล่าสุดอยู่ที่ 8.2 หมื่นล้านบาท หดตัวลง 22.8% จากปี 2020 ซึ่งเกิดจากเงินไหลออกสุทธิทุกเดือนตลอดทั้งปีที่ผ่านมา รวมมูลค่า 2.6 หมื่นล้านบาท ในจำนวนนี้เป็นเงินไหลออกจากบลจ.ทหารไทย 9.0 พันล้านบาท

➢ กองทุนกลุ่ม Country Focus Equity เป็นกลุ่มที่รวบรวมกองทุนที่ลงทุนแบบเฉพาะเจาะจงในตลาดหุ้นประเทศใด ๆ เช่น เกาหลีใต้ เยอรมนี และเวียดนาม ซึ่งเป็นกองทุนที่ยังมีจำนวนกองทุนไม่มากพอที่จะจัดตั้งกลุ่ม อย่างไรก็ดีในไตรมาสล่าสุดกองทุนกลุ่มนี้มีเม็ดเงินไหลเข้าสุทธิเกือบ 8 พันล้านบาท สะสมทั้งปีที่ 1.6 หมื่นล้านบาท ซึ่งเกิดจากเงินไหลเข้าในกองทุนหุ้นเวียดนามเกือบทั้งหมด โดยเฉพาะในช่วงครึ่งปีหลังที่กองทุนหุ้นเวียดนามกลับมาได้รับความสนใจมากขึ้น รวมทั้งมีการเปิดกองทุนทั้งจากบลจ.บัวหลวง บลจ.แลนด์แอนด์เฮ้าส์ และบลจ.วรรณ ทั้งนี้ทางมอร์นิ่งสตาร์จะมีการจัดตั้งกลุ่มสำหรับกองทุนหุ้นเวียดนามซึ่งจะมีผลในช่วงปลายเดือนเมษายนเป็นต้นไป

ที่มา: Morningstar Thailand

——————-

- Facebook: https://finno.me/the-opp-fb

- Youtube: https://finno.me/youtube-channel