บทความนี้เป็นตอนที่ 4 ของซีรีส์ “ล้านแรกไม่ยาก…ถ้าฐานแข็งแรง” บทความก่อนหน้านี้ได้พูดถึงการมีล้านแรก ต้องผ่านการวางแผนรายรับรายจ่าย วางแผนปกป้องเงินที่หามาได้ และวางแผนลงทุนตามเป้าหมายการเงินต่างๆ ตามลำดับขั้นตอนมาก่อนใช้ไหมครับ ทุกคนรู้ไหมครับ ถ้าเราวางแผนถูกต้องอย่างเป็นระบบ เราจะได้การวางแผนภาษีเป็นของแถมนะ ทำให้เราสามารถเปลี่ยนเงินภาษีที่จะต้องเสีย เป็นเงินเก็บของเราในอนาคตได้เลย

อ่านย้อนหลัง

ตอนที่ 1 เงินสำรองฉุกเฉินสำคัญไฉน

ตอนที่ 2 ปกป้องเงินของคุณ ด้วย “ประกันชีวิต”

ตอนที่ 3 ลงทุนแบบไหนดีที่สุด

พอพูดถึงภาษีหลาย ๆ คนมักจะให้ความสำคัญเป็นลำดับแรก และมาถามเสมอว่าทำให้ยังไงให้เสียภาษีน้อยที่สุด หรือไม่เสียเลย เพราะรายได้เกิดขึ้นในประเทศเพราะฉะนั้น อย่าลืมทำหน้าที่เสียภาษีให้ถูกต้องด้วยนะครับ งั้นวันนี้ จะมาวางแผนภาษีให้ถูกต้องตามกฎหมาย และประหยัดภาษีด้วย วิธี 3 รู้สู่การเปลี่ยนภาษีเป็นเงินเก็บ ง่ายๆ สามารถทำได้ด้วยตัวเองกันนะครับ

1. รู้…รายได้

ทุกคนต้องว่า รู้เงินได้ของตัวเองทั้งปีที่ผ่านมามีทั้งหมดกี่บาท? และเป็นประเภทไหนบ้าง? สามารถดูได้จากหนังสือรับรองเงินได้ทุกประเภทที่บริษัทออกให้ต้นปี (หรือที่เรียกกันว่าใบ 50 ทวิ) ใบนี้จะแสดงประเภทเงินได้ มีกี่บาทและหักค่าใช้จ่ายกี่บาท รวมไปถึงค่าประกันสังคม และค่ากองทุนสำรองเลี้ยงชีพที่เราจ่ายไป ซึ่งรายได้สุดฮิตของคนทั่วไป ยกตัวอย่าง เช่น เงินเดือนและโบนัสจะเป็นประเภทรายได้ 40(1) ค่าคอมมิชชั่นหรือค่านายหน้าจะเป็น 40(2) ค่าเช่าต่างๆ จะเป็น 40(5) เงินได้จากวิชาชีพอิสระ เช่น หมอ ทนาย วิศวกรรมจะเป็น 40(6) และซื้อมาขายไป 40(8) เป็นต้น

2. รู้…การหักค่าใช้จ่าย

ต้องรู้แต่ละประเภทเงินได้สามารถหักค่าใช้จ่ายกี่บาทจริง (รู้เผื่อไว้คำนวณเองแต่สุดท้ายในเว็บกรมสรรพากรคำนวณให้อยู่แล้วนะครับ) ยกตัวอย่างเช่น รายได้เงินเดือนหรือค่านายหน้า 40(1) และ 40(2) รวมกัน สามารถหักค่าใช่จ่ายได้ 50% แต่ไม่เกิน 100,000 บาท, รายได้ประเภทค่าเช่า 40(5) หักค่าใช้จ่ายแบบเหมาได้ 10%-30% ขึ้นอยู่กับประเภทสินทรัพย์หรือหักแบบตามจริงก็ได้ตาม

3.รู้…เครื่องมือลดหย่อน

ต้องรู้ว่าว่าปีที่ผ่านมา เราใช้สิทธิ์ลดหย่อนอะไรไปบ้าง? ไม่ว่าจะเป็นการซื้อสินค้าทางการเงินต่างๆ อาทิเช่น ในช่วงชีวิตเราต้องวางแผนการเกษียณอายุ เพราะว่ามันสำคัญมากและหลายคนมักมองข้ามไป เผื่ออนาคตไม่มีใครให้พึ่งพา เราต้องพึ่งตัวเองและรักตัวเอง ผ่านเครื่องมือกองทุนรวมตราสารทุนเพื่อผลประโยชน์ทางภาษี (LTF), กองทุนรวมเพื่อการเลี้ยงชีพ (RMF) รวมไปถึงกองทุนสำรองเลี้ยงชีพ (PVD) และประกันแบบบำนาญ (Annuity) ส่วนแผนต่อมีที่สำคัญสุดๆ ไม่แพ้กันเลยคือแผนปกป้องความเสี่ยง อย่างเช่น เครื่องมือประกันชีวิต, ประกันสุขภาพ เห็นไหมครับว่าถ้าเราวางแผนการเงินดีจะได้ภาษีเป็นของแถม รวมไปถึงการช็อปปิ้ง ท่องเที่ยวตามเทศกาลต่างๆ และบริจาค และมาตรการพิเศษที่มีในแต่ละปี นอกจากนี้ยังสิทธิ์ลดหย่อนที่มี อย่างลดหย่อนส่วนตัว บุตร การอุปการะเลี้ยงดูพ่อแม่ รวมไปถึงดอกเบี้ยเงินกู้ เป็นต้น

แต่ถ้าถามว่าจะต้องลงทุนในสินทรัพย์อะไร? เท่าไหร่ดีหล่ะ? ต้องย้อนกลับไปถาม ว่าเงินก้อนนี้มีวัตถุประสงค์คืออะไร? เก็บเงินก้อนนี้เพื่อใคร? เป็นเงินเก็บระยะสั้น กลางหรือยาว? และเป้าหมายชีวิตของคืออะไร? จะทำให้การวางแผนถูกต้องและแม่นยำมากขึ้นนะครับ และอย่าลืมดูว่าสินทรัพย์ลดหย่อนแต่ละตัวมีการซื้อขั้นต่ำ และขั้นสูงสุดเป็นเท่าไหร่ด้วยนะครับ

เห็นไหมครับว่า 3 รู้ เราสามารถจัดการภาษี และเปลี่ยนภาษีเป็นเงินเก็บได้เลยนะครับ ถ้าใคร ใช้วิธีไหนแล้วได้ผลอย่างไร มาเล่าสู่กันฟังกันได้นะครับ

ยกตัวอย่างการคำนวณภาษี

1. รู้…รายได้

สมมติ ทำงานมีรายได้ ประเภทเงินเดือนและโบนัส 40(1) รวมกันทั้งหมด 750,000 บาททั้งปี

2. รู้…การหักค่าใช้จ่าย

รายได้ประเภท 40 (1) หักค่าใช้จ่าย ได้ 50% ของรายได้ คือ 50% * 750,000 = 375,000 บาท แต่มีเพดานจำกัดสูงสุดคือ 100,000 บาท เพราะฉะนั้น หักค่าใช่จ่ายได้แค่ 100,000 บาท

3. รู้…เครื่องมือลดหย่อน

ลดหย่อนส่วนตัวได้ 60,000 บาท, ประกันสังคม 9,000 บาท, กองทุนสำรองเลี้ยงชีพ (PVD) 35,000 บาท, ประกันสะสมทรัพย์ 50,000 บาท, ประกันชีวิตแบบบำนาญ 40,000 บาท, กองทุนรวมหุ้นระยะยาว (LTF) 90,000 บาท รวมลดหย่อนทั้งหมด คือ 284,000 บาท

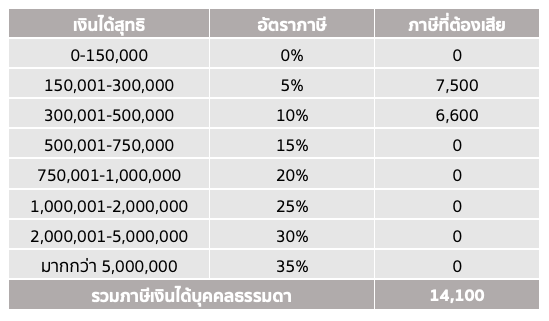

ดังนั้นการคำนวณภาษีจะ ได้ รายได้ – ค่าใช่จ่าย – เครื่องมือลดหย่อน = 750,000 – 100,000 – 284,000 = 366,000 เป็นเงินได้สุทธิ ที่ต้องไปเสียภาษีตามอัตราก้าวหน้า และต้องเสียภาษีทั้งหมด 14,100 บาท ตามตาราง

เขียนโดย ปรีชา มานพ AFPTTM, IP

อ่านเพิ่มเติม ลดหย่อนภาษี ปี 2564: ทุกเรื่องที่ต้องรู้ รวบรวมมาให้แล้ว!