ผ่านไปแล้วกับครึ่งแรกของปี 2022 ในช่วงเวลา 6 เดือนที่ผ่านมา นับเป็นอีกช่วงมรสุมของนักลงทุนทั่วโลก สินทรัพย์การเงินต่าง ๆ ล้วนผันผวนและปรับตัวลงอย่างต่อเนื่องจากเหตุการณ์ต่าง ๆ ที่ส่งผลกระทบต่อเศรษฐกิจ ไม่ว่าจะเป็น ความตึงเครียดจากความขัดแย้งระหว่างรัสเซีย-ยูเครน การปรับขึ้นอัตราดอกเบี้ยของธนาคารกลางทั่วโลกจากปัญหาเงินเฟ้อที่พุ่งสูงเป็นประวัติการณ์ แต่ท่ามกลางความอลหม่านของตลาดการเงินก็มีกองทุนที่สามารถทำผลตอบแทนได้อย่างแข็งแกร่ง มาดูกันดีกว่าว่ากองทุนสุดแกร่งเหล่านั้นจะเป็นกองทุนใด และลงทุนในสินทรัพย์อะไรบ้าง

สารบัญ

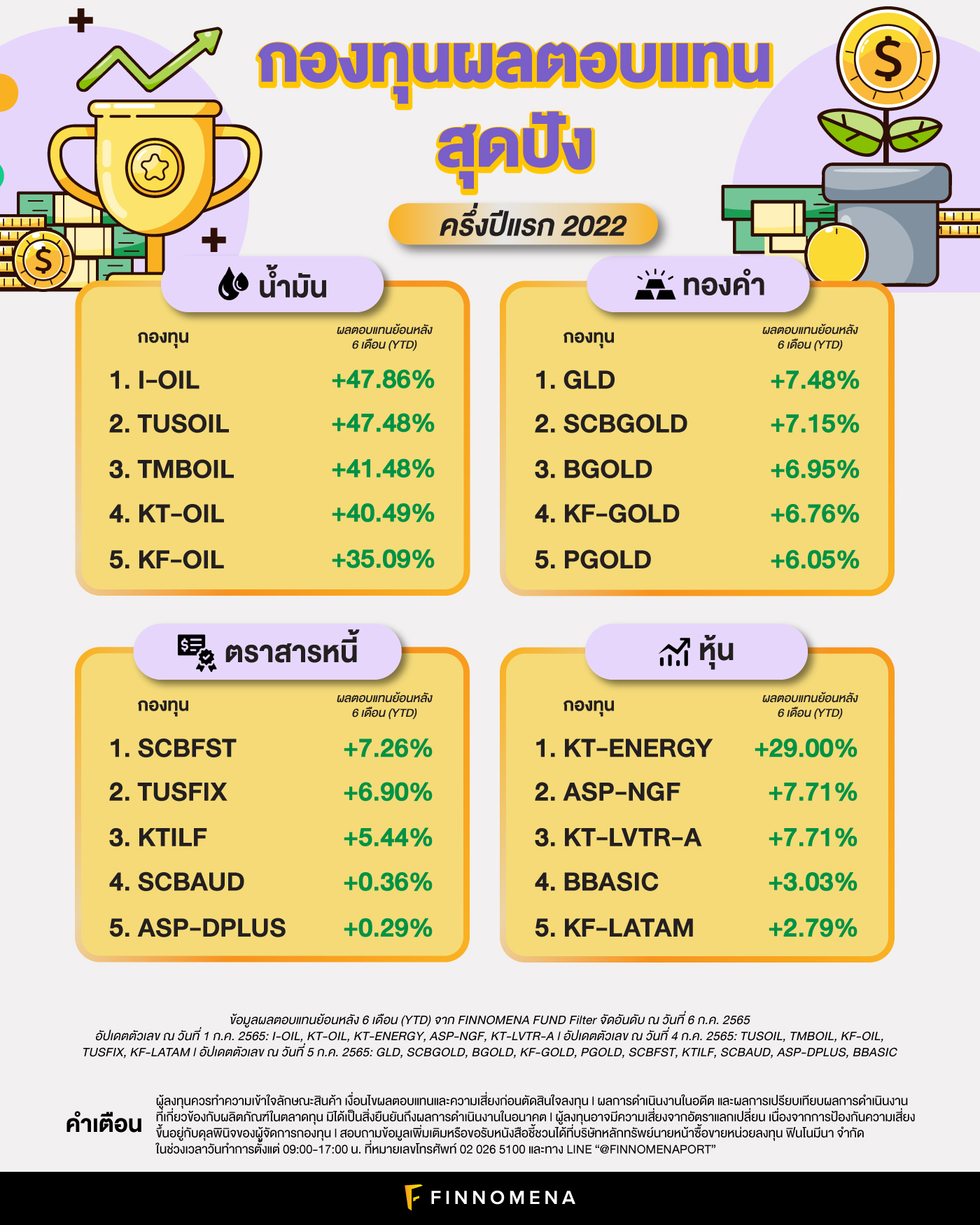

กองทุนผลตอบแทนดี ครึ่งปีแรก 2022

กลุ่มน้ำมัน

ราคาน้ำมันโลกพุ่งสูงขึ้นอย่างต่อเนื่อง เป็นผลสืบเนื่องจากความขัดแย้งระหว่างรัสเซีย-ยูเครน ที่เกิดขึ้นมาเป็นเวลากว่า 6 เดือนแล้ว อย่างที่ทราบกันดีกว่ารัสเซียเป็นหนึ่งในประเทศผู้ผลิตน้ำมันรายสำคัญของโลก ซึ่งจากเหตุการณ์ที่รัสเซียรุกรานชายแดนยูเครน ทำให้ชาติตะวันตกต่างคว่ำบาตรน้ำมันรัสเซีย และต้องนำเข้าน้ำมันจากชาติอื่นที่มีต้นทุนสูงขึ้น ในขณะที่อุปสงค์การใช้น้ำมันมีมากขึ้นจากการกลับมาเปิดเมืองในหลายประเทศทั่วโลก สวนทางกับสต็อกน้ำมันโลกที่ไม่เพียงพอ แม้ว่าล่าสุด ในเดือน มิ.ย. 65 OPEC จะมีมติเพื่มกำลังการผลิต 648,000 บาร์เรล/วัน เพื่อชดเชยปริมาณน้ำมันจากรัสเซียที่หายไป

1. I-OIL – 47.86%

นโยบายกองทุน: ลงทุนในกองทุน United States Oil Fund เป็นกองทุนหลัก (Master Fund) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าสินทรัพย์สุทธิ โดยกองทุน I-OIL จัดเป็นกองทุนที่มีความเสี่ยงระดับ 8

กองทุนหลักมีนโยบายลงทุนในสัญญาฟิวเจอร์ที่อ้างอิงกับราคาน้ำมันดิบคุณภาพดี (light, sweet crude oil) น้ำมันดิบประเภทอื่น ดีเซลหุงต้ม น้ำมันเชื้อเพลิง ก๊าซธรรมชาติ และเชื้อเพลิงปิโตรเลียมอื่น ๆ ที่มีการซื้อขายในตลาดหลักทรัพย์ NYMEX, ICE Futures Exchange หรือตลาดหลักทรัพย์อื่น ๆ ทั้งในประเทศสหรัฐอเมริกาและในต่างประเทศ

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการเคลื่อนไหวตามดัชนีชี้วัด (Passive management)

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากการลงทุนกระจุกตัวในประเทศสหรัฐฯ, ความเสี่ยงจากอัตราแลกเปลี่ยน (มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน)

- มูลค่าขั้นต่ำของการซื้อครั้งแรก: 10,000 บาท

- มูลค่าขั้นต่ำของการซื้อครั้งถัดไป: 1,000 บาท

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

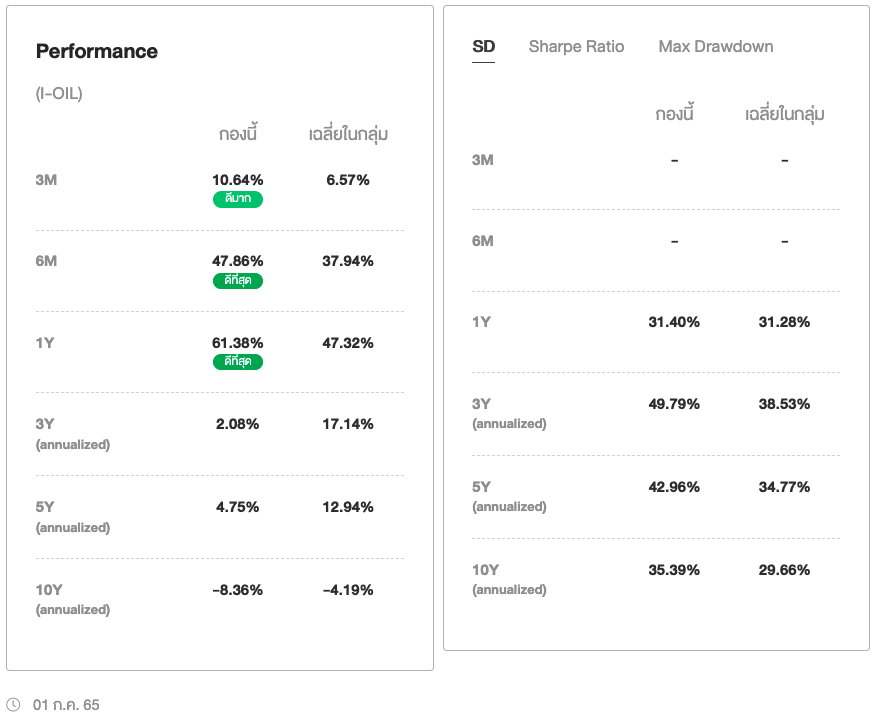

ผลการดำเนินงานย้อนหลังของกองทุน I-OIL (ข้อมูล ณ วันที่ 1 ก.ค. 2565)

ที่มา: https://www.finnomena.com/fund/I-OIL/performance

2. TUSOIL – 47.48%

นโยบายกองทุน: ลงทุนในกองทุน United States Oil Fund เป็นกองทุนหลัก (Master Fund) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าสินทรัพย์สุทธิ โดยกองทุน TUSOIL จัดเป็นกองทุนที่มีความเสี่ยงระดับ 8

กองทุนหลักมีวัตถุประสงค์ในการลงทุนเพื่อให้อัตราการเปลี่ยนแปลงรายวันของมูลค่าหน่วยลงทุนของกองทุนก่อนหักค่าธรรมเนียมและค่าใช้จ่าย สอดคล้องกับอัตราการเปลี่ยนแปลงรายวันของราคาน้ำมันดิบคุณภาพดี (WTI Light Sweet Crude Oil) ซึ่งวัดจากการเปลี่ยนแปลงของราคาสัญญาฟิวเจอร์สที่อ้างอิงกับน้ำมันดิบคุณภาพดี (WTI Light Sweet Crude Oil) ซื้อขายในตลาดหลักทรัพย์ไนเม็กซ์

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการเคลื่อนไหวตามดัชนีชี้วัด (Passive management)

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากอัตราแลกเปลี่ยน (มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน ประมาณ 90% ของเงินลงทุนต่างประเทศ)

มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 1,000 บาท

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

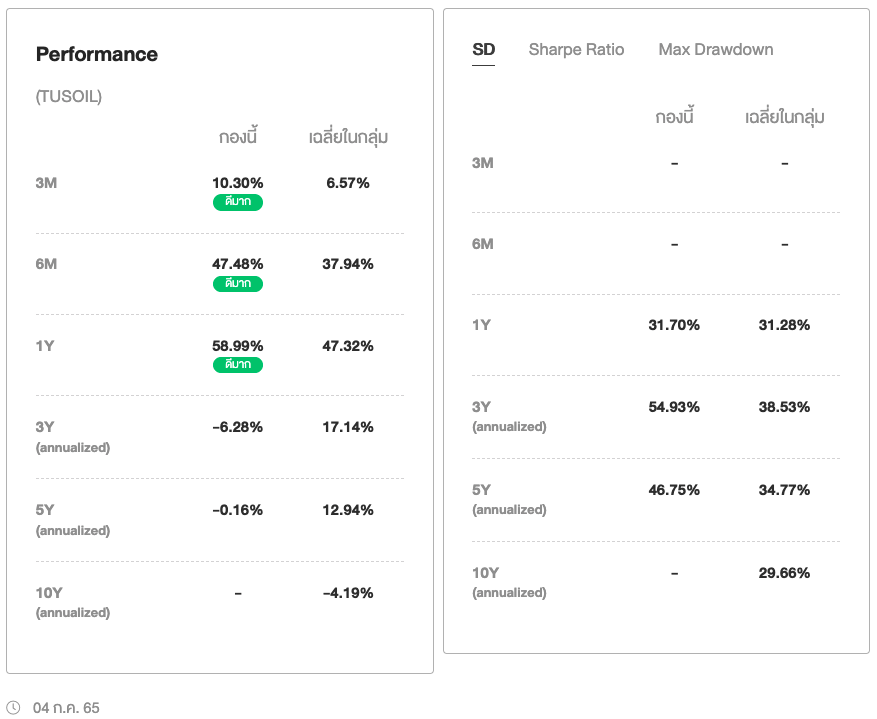

ผลการดำเนินงานย้อนหลังของกองทุน TUSOIL (ข้อมูล ณ วันที่ 4 ก.ค. 2565)

ที่มา: https://www.finnomena.com/fund/TUSOIL/performance

3. TMBOIL – 41.48%

นโยบายกองทุน: ลงทุนในกองทุน Invesco DB Oil Fund เป็นกองทุนหลัก (Master Fund) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าสินทรัพย์สุทธิ โดยกองทุน TMBOIL จัดเป็นกองทุนที่มีความเสี่ยงระดับ 8

กองทุนหลักมีนโยบายลงทุนในสัญญาซื้อขายล่วงหน้านํ้ามันดิบ West Texas Intermediate (WTI) เพื่อให้ได้ผลตอบแทนใกล้เคียงกับผลตอบแทนของดัชนี DBIQ Optimum Yield Crude Oil Index Excess Return TM

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการเคลื่อนไหวตามดัชนีชี้วัด (Passive management)

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากอัตราแลกเปลี่ยน (ไม่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน)

มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 1 บาท

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

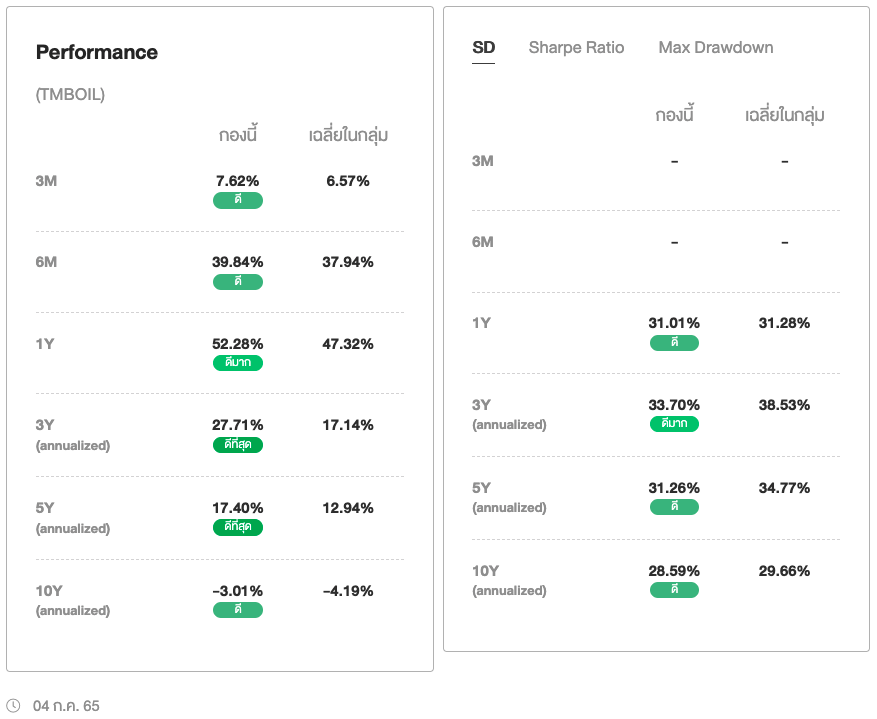

ผลการดำเนินงานย้อนหลังของกองทุน TMBOIL (ข้อมูล ณ วันที่ 4 ก.ค. 2565)

ที่มา: https://www.finnomena.com/fund/TMBOIL/performance

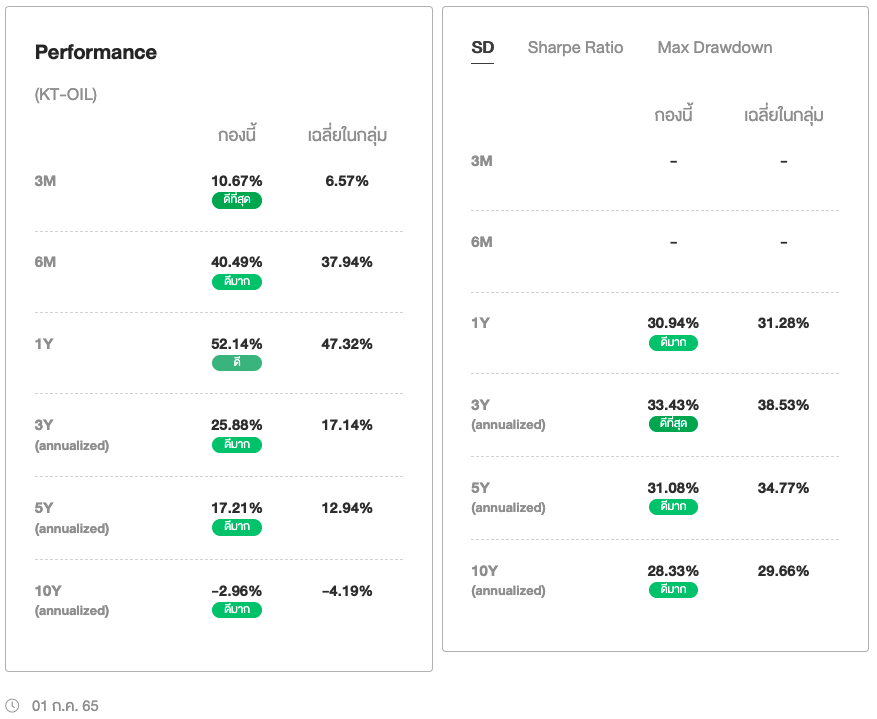

4. KT-OIL – 40.49%

นโยบายกองทุน: ลงทุนในกองทุน Invesco DB Oil Fund เป็นกองทุนหลัก (Master Fund) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าสินทรัพย์สุทธิ โดยกองทุน KT-OIL จัดเป็นกองทุนที่มีความเสี่ยงระดับ 8

กองทุนหลักมีนโยบายลงทุนในสัญญาซื้อขายล่วงหน้านํ้ามันดิบ West Texas Intermediate (WTI) เพื่อให้ได้รับผลตอบแทนใกล้เคียงกับผลตอบแทนของดัชนี DBIQ Optimum Yield Crude Oil Index Excess ซึ่งเป็นดัชนีที่มุ่งสะท้อนการเปลี่ยนแปลงของมูลค่านํ้ามันดิบ West Texas Intermediate (WTI)

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการเคลื่อนไหวตามดัชนีชี้วัด (Passive management)

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากการลงทุนกระจุกตัวในหมวดอุตสาหกรรม Commodities Energy และประเทศสหรัฐฯ, ความเสี่ยงจากอัตราแลกเปลี่ยน (มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน)

มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 1,000 บาท

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

ผลการดำเนินงานย้อนหลังของกองทุน KT-OIL (ข้อมูล ณ วันที่ 1 ก.ค. 2565)

ที่มา: https://www.finnomena.com/fund/KT-OIL/performance

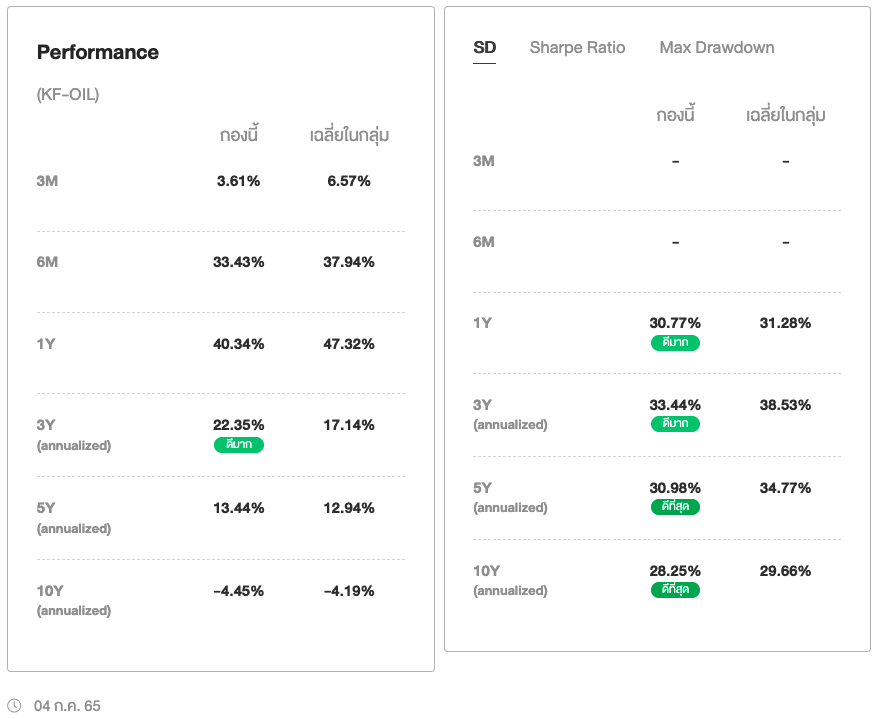

5. KF-OIL – 35.09%

นโยบายกองทุน: ลงทุนในกองทุน Invesco DB Oil Fund เป็นกองทุนหลัก (Master Fund) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าสินทรัพย์สุทธิ โดยกองทุน KF-OIL จัดเป็นกองทุนที่มีความเสี่ยงระดับ 8

กองทุนหลักมีนโยบายเน้นลงทุนในสัญญาซื้อขายล่วงหน้านํ้ามันดิบ West Texas Intermediate (WTI) เพื่อให้ได้รับผลตอบแทนใกล้เคียงกับผลตอบแทนของดัชนี DBIQ Optimum Yield Crude Oil Index Excess ซึ่งเป็นดัชนีที่มุ่งสะท้อนการเปลี่ยนแปลงของมูลค่านํ้ามันดิบ West Texas Intermediate (WTI)

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการเคลื่อนไหวตามดัชนีชี้วัด (Passive management)

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากการลงทุนกระจุกตัวในประเทศสหรัฐฯ, ความเสี่ยงจากอัตราแลกเปลี่ยน (มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน คิดเป็น 90% ของเงินลงทุนต่างประเทศ)

มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 500 บาท

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

ผลการดำเนินงานย้อนหลังของกองทุน KF-OIL (ข้อมูล ณ วันที่ 4 ก.ค. 2565)

ที่มา: https://www.finnomena.com/fund/KF-OIL/performance

กลุ่มทองคำ

“ทองคำ” เป็นหนี่งในสินทรัพย์ที่จัดอยู่ในกลุ่มสินทรัพย์ปลอดภัย (Safe Haven Assets) และมีความสัมพันธ์ในทิศทางตรงกันข้ามกับเศรษฐกิจ กล่าวคือ หากเศรษฐกิจมีแนวโน้มเติบโตชะลอตัวลง ทองคำก็จะมีมูลค่าพุ่งสูงขึ้น ทองคำจึงนิยมนำมาใช้เป็นเครื่องมือสะสมมูลค่ายามเกิดวิกฤตเศรษฐกิจ นอกจากนี้ ทองคำยังมีสภาพคล่องค่อนข้างสูง สามารถเปลี่ยนเป็นเงินสดได้ง่ายอีกด้วย

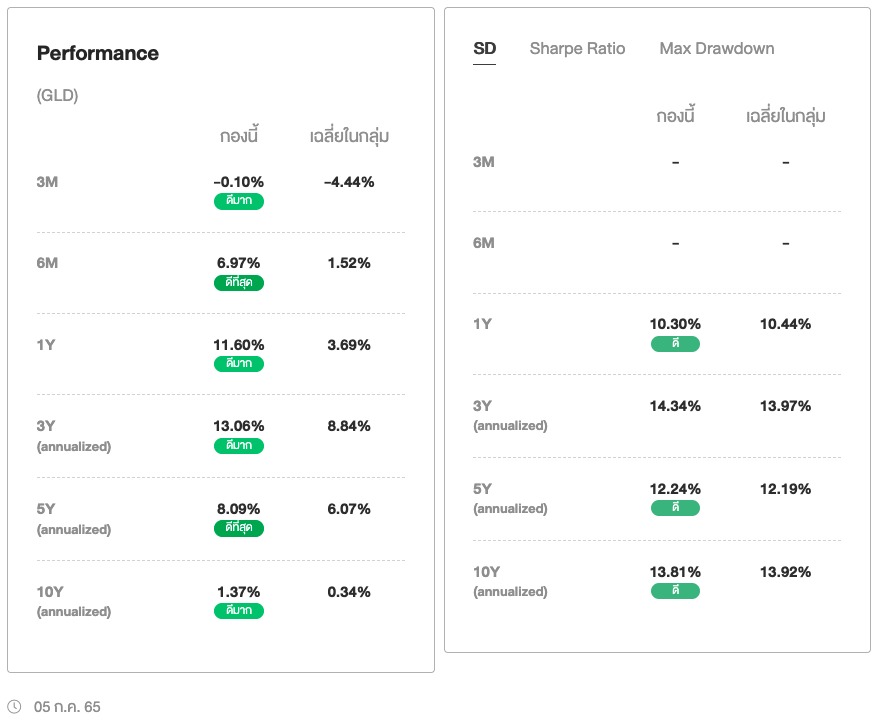

1. GLD – 7.48%

นโยบายกองทุน: ลงทุนในกองทุน SPDR Gold Trust เป็นกองทุนหลัก (Master Fund) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าสินทรัพย์สุทธิ โดยกองทุน จัดเป็นกองทุนที่มีความเสี่ยงระดับ 8

กองทุนหลักมีนโยบายลงทุนในทองคำแท่ง เพื่อสร้างผลตอบแทนให้ใกล้เคียงกับผลตอบแทนของราคาทองคําหักด้วยค่าธรรมเนียมและค่าใช้จ่ายในการจัดการทั้งหมดของกองทุนอง

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการเคลื่อนไหวตามดัชนีชี้วัด (Passive management)

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากอัตราแลกเปลี่ยน (ไม่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน)

มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 1 บาท

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

ผลการดำเนินงานย้อนหลังของกองทุน GLD (ข้อมูล ณ วันที่ 5 ก.ค. 2565)

ที่มา: https://www.finnomena.com/fund/GLD/performance

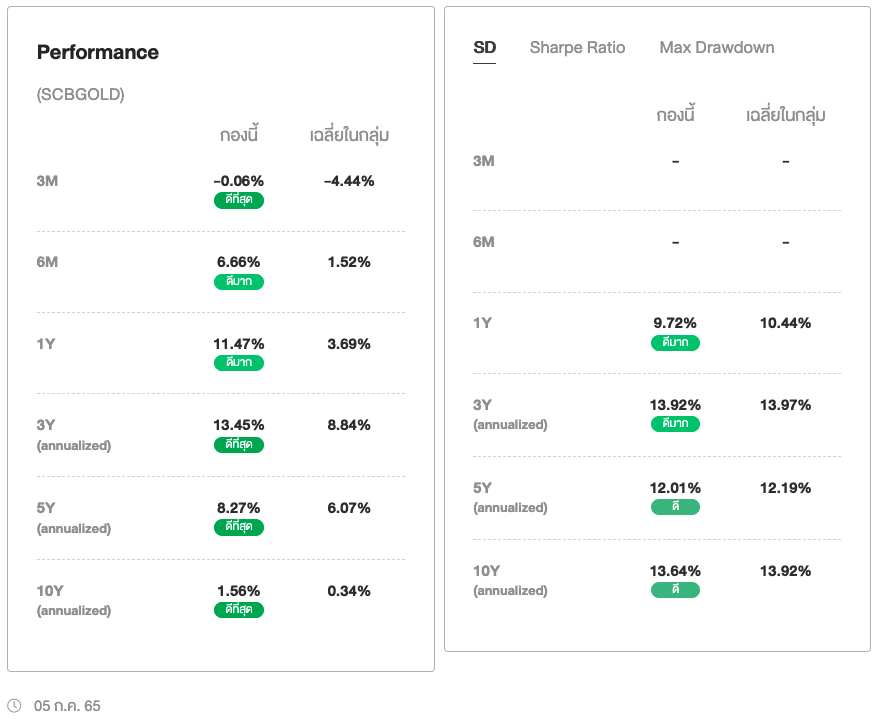

2. SCBGOLD – 7.15%

นโยบายกองทุน: ลงทุนในกองทุน SPDR Gold Trust เป็นกองทุนหลัก (Master Fund) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าสินทรัพย์สุทธิ โดยกองทุน SCBGOLD จัดเป็นกองทุนที่มีความเสี่ยงระดับ 8

กองทุนหลักมีนโยบายลงทุนในทองคำแท่ง เพื่อสร้างผลตอบแทนให้ใกล้เคียงกับผลตอบแทนของราคาทองคําหักด้วยค่าธรรมเนียมและค่าใช้จ่ายในการจัดการทั้งหมดของกองทุน

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการเคลื่อนไหวตามดัชนีชี้วัด (Passive management)

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากการลงทุนกระจุกตัวในประเทศสิงคโปร์ และหมวดอุตสาหกรรม Precious Metals, ความเสี่ยงจากอัตราแลกเปลี่ยน (ไม่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน)

มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 1 บาท

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

ผลการดำเนินงานย้อนหลังของกองทุน SCBGOLD (ข้อมูล ณ วันที่ 5 ก.ค. 2565)

ที่มา: https://www.finnomena.com/fund/SCBGOLD/performance

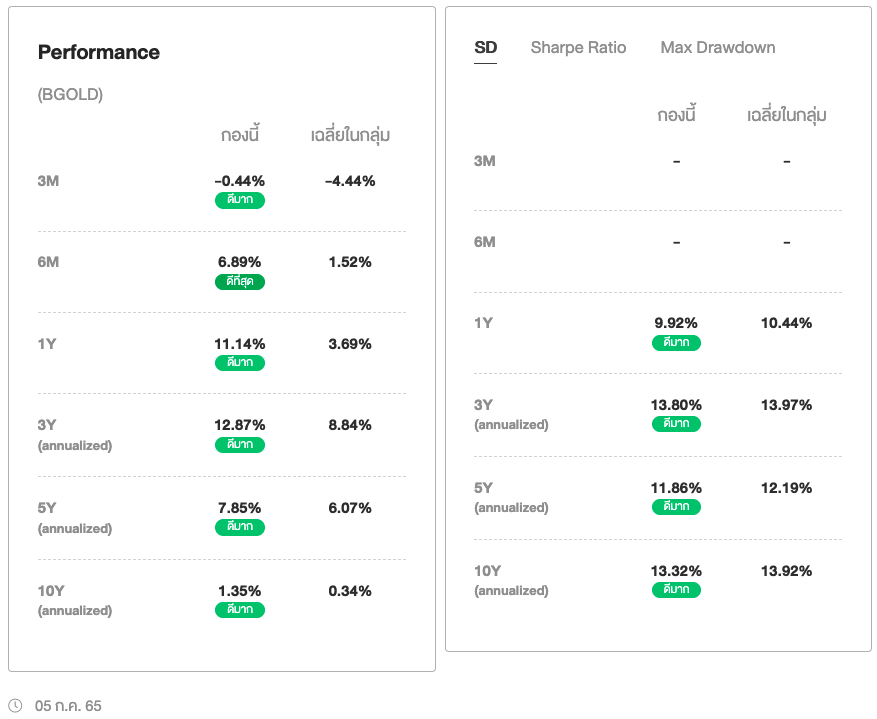

3. BGOLD – 6.95%

นโยบายกองทุน: ลงทุนในกองทุน SPDR Gold Trust เป็นกองทุนหลัก (Master Fund) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าสินทรัพย์สุทธิ โดยกองทุน BGOLD จัดเป็นกองทุนที่มีความเสี่ยงระดับ 8

กองทุนหลักมีนโยบายเน้นลงทุนในทองคำแท่ง เพื่อสร้างผลตอบแทนของกองทุนหลังหักค่าธรรมเนียม และค่าใช้จ่ายในการจัดการทั้งหมดของกองทุนให้ใกล้เคียงกับผลตอบแทนของราคาทองคำ

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการเคลื่อนไหวตามดัชนีชี้วัด (Passive management)

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากการลงทุนกระจุกตัวในอุตสาหกรรม Commodities Precious Metals และประเทศสิงคโปร์, ความเสี่ยงจากอัตราแลกเปลี่ยน (มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน)

มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 500 บาท

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

ผลการดำเนินงานย้อนหลังของกองทุน BGOLD (ข้อมูล ณ วันที่ 5 ก.ค. 2565)

ที่มา: https://www.finnomena.com/fund/BGOLD/performance

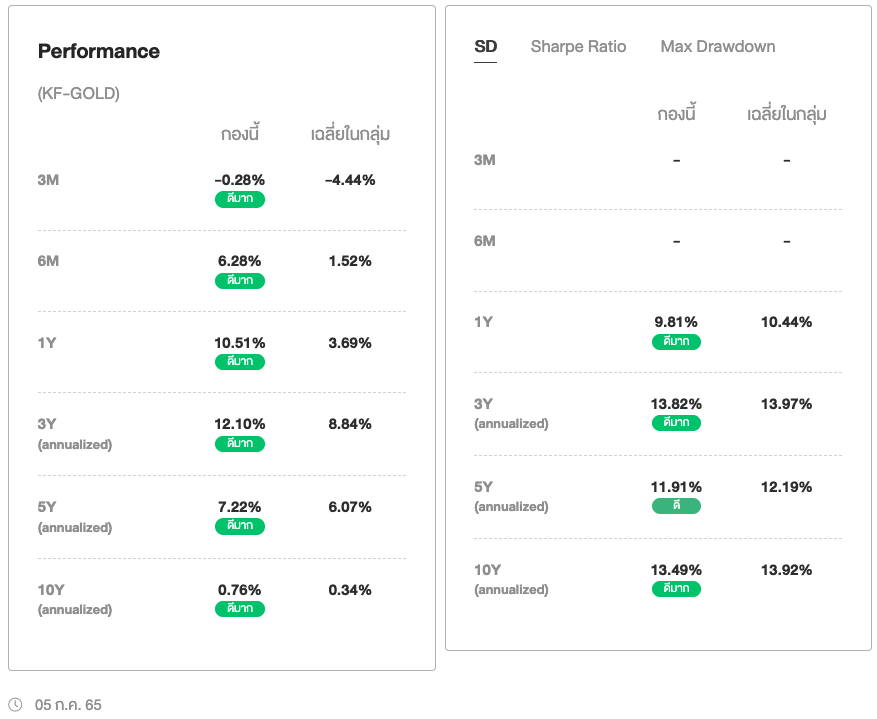

4. KF-GOLD – 6.76%

นโยบายกองทุน: ลงทุนในกองทุน SPDR Gold Trust เป็นกองทุนหลัก (Master Fund) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าสินทรัพย์สุทธิ โดยกองทุน KF-GOLD จัดเป็นกองทุนที่มีความเสี่ยงระดับ 8

กองทุนหลักมีนโยบายเน้นลงทุนในทองคำแท่ง เพื่อสร้างผลตอบแทนของกองทุนให้ใกล้เคียงกับผลตอบแทนของราคาทองคำ

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการเคลื่อนไหวตามดัชนีชี้วัด (Passive management)

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากอัตราแลกเปลี่ยน (ไม่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน)

มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 500 บาท

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

ผลการดำเนินงานย้อนหลังของกองทุน KF-GOLD (ข้อมูล ณ วันที่ 5 ก.ค. 2565)

ที่มา: https://www.finnomena.com/fund/KF-GOLD/performance

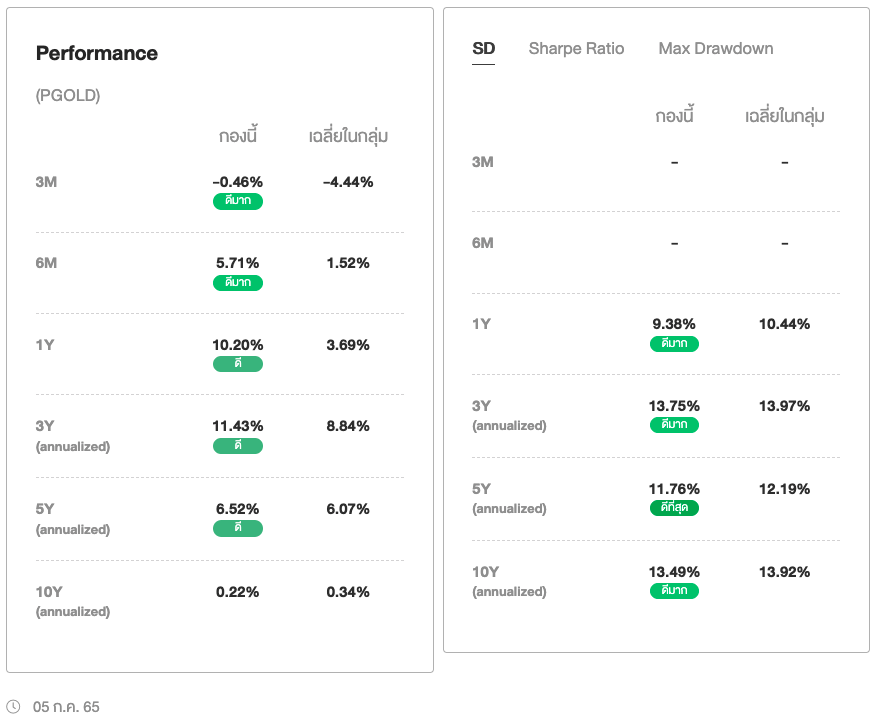

5. PGOLD – 6.05%

นโยบายกองทุน: ลงทุนในกองทุน SPDR Gold Trust เป็นกองทุนหลัก (Master Fund) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าสินทรัพย์สุทธิ โดยกองทุน PGOLD จัดเป็นกองทุนที่มีความเสี่ยงระดับ 8

กองทุนหลักมีนโยบายเน้นลงทุนในทองคำแท่ง เพื่อสร้างผลตอบแทนของกองทุนให้ใกล้เคียงกับผลตอบแทนของราคาทองคำ

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการเคลื่อนไหวตามดัชนีชี้วัด (Passive management)

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากการลงทุนกระจุกตัวในอุตสาหกรรม Precious Metals และประเทศฮ่องกง, ความเสี่ยงจากอัตราแลกเปลี่ยน (มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน)

มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 2,000 บาท

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

ผลการดำเนินงานย้อนหลังของกองทุน PGOLD (ข้อมูล ณ วันที่ 5 ก.ค. 2565)

ที่มา: https://www.finnomena.com/fund/PGOLD/performance

กลุ่มตราสารหนี้

อัตราเงินเฟ้อที่พุ่งสูงขึ้น ส่งผลให้ธนาคารกลางทั่วโลกต้องปรับขึ้นอัตราดอกเบี้ยนโยบายเพื่อแก้ไขปัญหาเงินเฟ้อและรักษาเสถียรภาพของเศรษฐกิจโดยรวม ซึ่งทำให้อัตราดอกเบี้ยพันธบัตรปรับตัวขึ้นเช่นเดียวกัน

นอกจากนี้ ยังมีเรื่องอุปสงค์ของนักลงทุนที่มีต่อตราสารหนี้ อย่างที่ทราบกันดีว่า ปัจจุบันสถานการณ์ตลาดการเงินค่อนข้างผันผวน ทำให้นักลงทุนส่วนใหญ่ต้องการเข้าลงทุนในสินทรัพย์ที่มีความเสี่ยงต่ำ “ตราสารหนี้” จึงเป็นอีกหนึ่งเครื่องมือสำคัญสำหรับพักเงินในช่วงที่ตลาดมีความผันผวนสูง

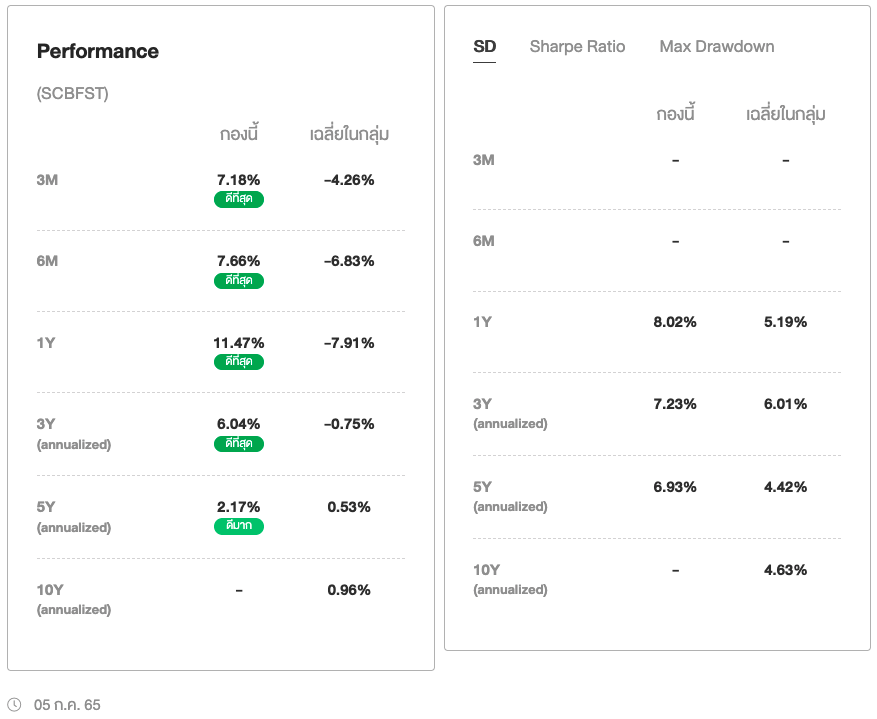

1. SCBFST – 7.26%

นโยบายกองทุน: ลงทุนในหลักทรัพย์หรือทรัพย์สินที่เสนอขายในต่างประเทศ เช่น ตราสารแห่งหนี้ระยะสั้นทั้งภาครัฐ และ/หรือภาคสถาบันการเงิน และ/หรือภาคเอกชน และ/หรือเงินฝาก และ/หรือหน่วยลงทุนของกองทุนรวมตราสารแห่งหนี้ เป็นต้น ตลอดจนหลักทรัพย์อื่นหรือทรัพย์สินอื่นและ/หรือหาดอกผลโดยวิธีการอื่นอย่างใดอย่างหนึ่งหรือหลายอย่าง ตามที่คณะกรรมการ ก.ล.ต. หรือสำนักงานคณะกรรมการ ก.ล.ต. ประกาศกำหนด หรือเห็นชอบให้กองทุนลงทุนได้ ซึ่งจะส่งผลให้มี net exposure ที่เกี่ยวข้องกับความเสี่ยงต่างประเทศโดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าทรัพย์สินสุทธิของกองทุน โดยกองทุน SCBFST จัดเป็นกองทุนที่มีความเสี่ยงระดับ 4

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการสูงกว่าดัชนีชี้วัด (Active Management)

อายุเฉลี่ยของทรัพย์สินที่ลงทุน: ต่ำกว่า 3 เดือน

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากลงทุนกระจุกตัวในประเทศกาตาร์ และหมวดอุตสาหกรรมธนาคาร, ความเสี่ยงจากอัตราแลกเปลี่ยน (มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนคิดเป็น 0.00% ของเงินลงทุนต่างประเทศ)

มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 1,000 บาท

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

ผลการดำเนินงานย้อนหลังของกองทุน SCBFST (ข้อมูล ณ วันที่ 5 ก.ค. 2565)

ที่มา: https://www.finnomena.com/fund/SCBFST/performance

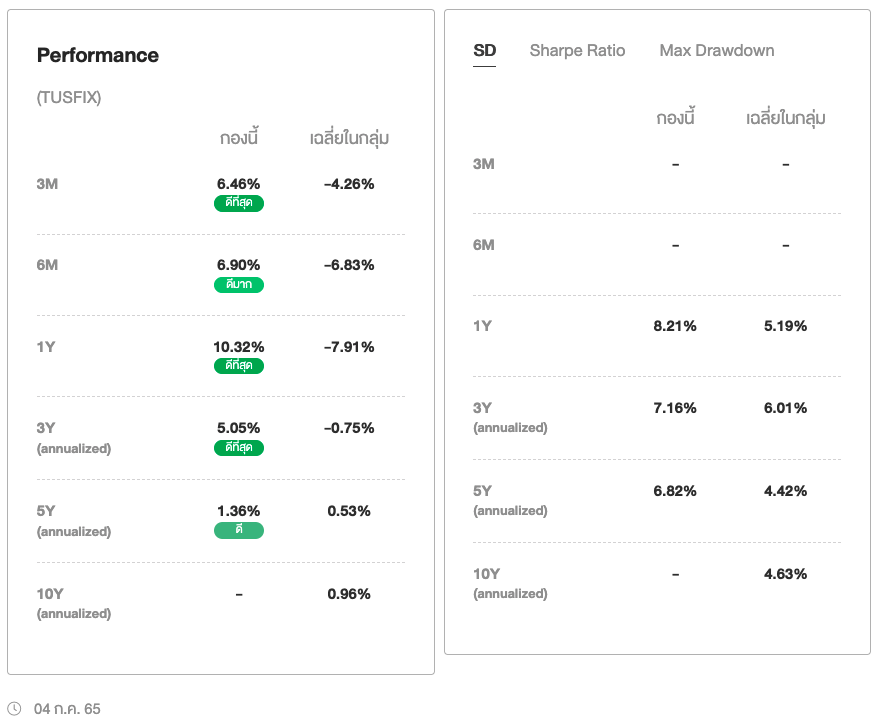

2. TUSFIX – 6.90%

นโยบายกองทุน: ลงทุนในกองทุน SPDR Bloomberg 1-3 Month T-Bill ETF เป็นกองทุนหลัก (Master Fund) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าสินทรัพย์สุทธิ โดยกองทุน TUSFIX จัดเป็นกองทุนที่มีความเสี่ยงระดับ 4

กองทุนหลักมีวัตถุประสงค์ในการลงทุนเพื่อสร้างผลตอบแทนของกองทุน (ก่อนหัก ค่าธรรมเนียมและค่าใช้จ่ายทั้งหมด) ให้ใกล้เคียงกับผลตอบแทนของดัชนี Bloomberg Barclays 1-3 Month U.S. Treasury Bill ซึ่งเป็นดัชนีที่ประกอบด้วยตั๋วเงินคลังประเทศสหรัฐอเมริกาประเภทไม่จ่าย ดอกเบี้ย (Zero-Coupon) ที่ออกมาทั้งหมด มีอายุของตราสารคงเหลือมากกว่า 1 เดือน แต่ไม่เกิน 3 เดือน ได้รับการจัดอันดับความน่าเชื่อถืออยู่ในอันดับที่สามารถลงทุนได้ และมีมูลค่าหน้าตั๋วอย่างน้อย 250 ล้านเหรียญสหรัฐอเมริกา

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการเคลื่อนไหวตามดัชนีชี้วัด (Passive management)

อายุเฉลี่ยของทรัพย์สินที่ลงทุน: 1 – 3 เดือน

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากลงทุนกระจุกตัวในประเทศสหรัฐอเมริกา, ความเสี่ยงจากอัตราแลกเปลี่ยน (ไม่มีมีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน)

มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 1,000 บาท

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

ผลการดำเนินงานย้อนหลังของกองทุน TUSFIX (ข้อมูล ณ วันที่ 4 ก.ค. 2565)

ที่มา: https://www.finnomena.com/fund/TUSFIX/performance

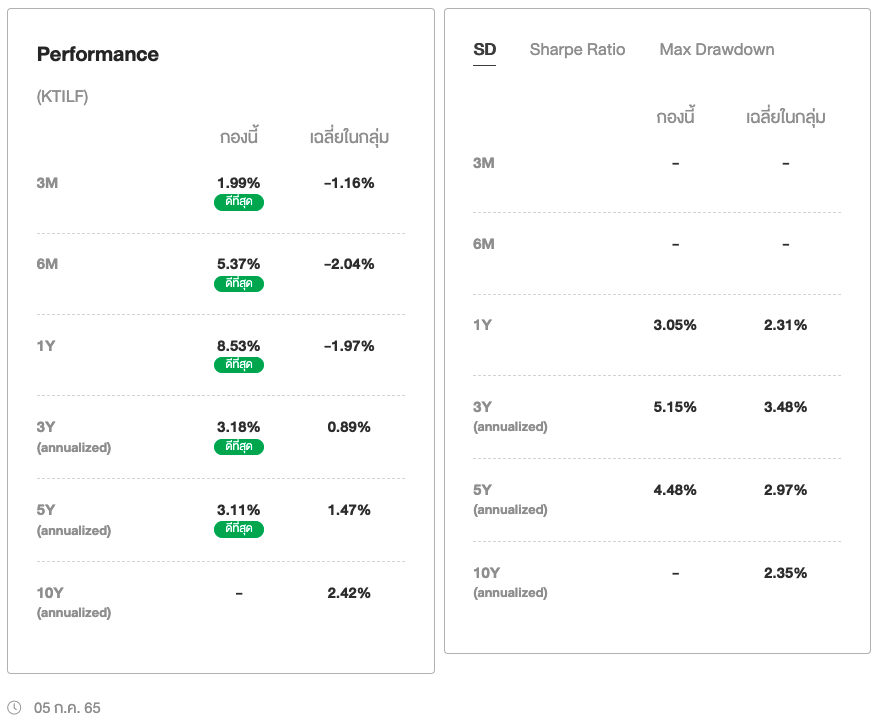

3. KTILF – 5.44%

นโยบายกองทุน: ลงทุนในตราสารภาครัฐไทย ตราสารภาครัฐต่างประเทศ ตราสารหนี้ตราสารการเงิน หน่วยลงทุนของกองทุนรวม และ/ หรือกองทุนรวม ETF ที่มีผลตอบแทนแปรผันตามการเปลี่ยนแปลงของเงินเฟ้อที่เสนอขายทั้งในและ/หรือต่างประเทศ โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าทรัพย์สินสุทธิของกองทุน โดยเน้นลงทุนในพันธบัตรรัฐบาลประเภทอัตราดอกเบี้ยแปรผันตามการเปลี่ยนแปลงของเงินเฟ้อที่ออกโดยกระทรวงการคลังเป็นหลัก โดยกองทุน KTILF จัดเป็นกองทุนที่มีความเสี่ยงระดับ 4

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการสูงกว่าดัชนีชี้วัด (Active Management)

อายุเฉลี่ยของทรัพย์สินที่ลงทุน: 3 – 5 ปี

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากอัตราแลกเปลี่ยน (มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนทั้งหมด/เกือบทั้งหมด)

มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 1,000 บาท

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

ผลการดำเนินงานย้อนหลังของกองทุน KTILF (ข้อมูล ณ วันที่ 5 ก.ค. 2565)

ที่มา: https://www.finnomena.com/fund/KTILF/performance

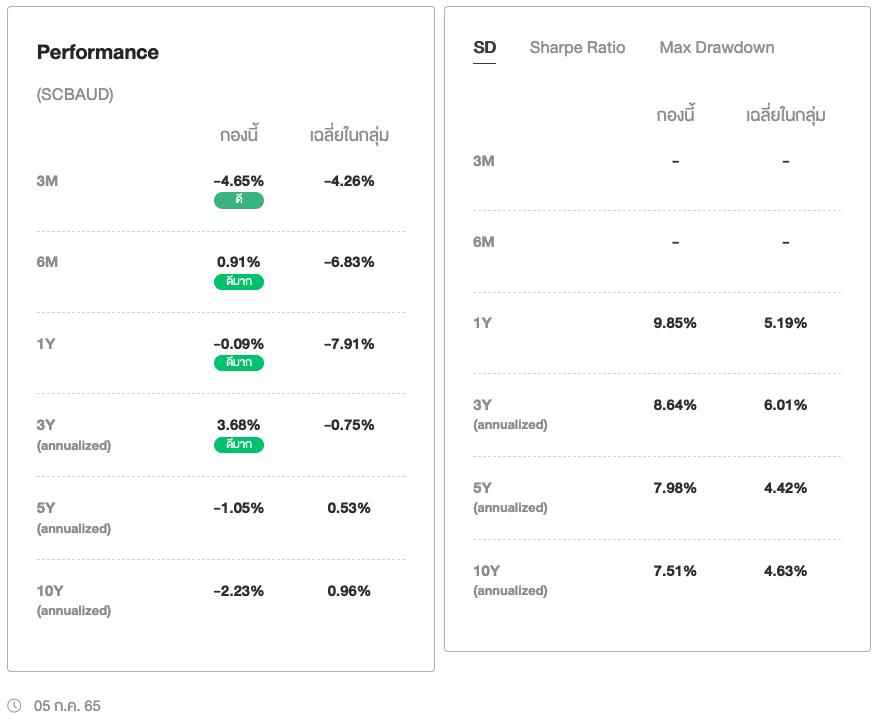

4. SCBAUD – 0.36%

นโยบายกองทุน: ลงทุนในตราสารหนี้ระยะสั้นทั้งภาครัฐ และ/หรือภาคสถาบันการเงิน และ/หรือภาคเอกชนชั้นดี และ/หรือหน่วยลงทุนของกองทุนรวมตราสารหนี้ ซึ่งเสนอขายในต่างประเทศ และ/หรือเงินฝากในต่างประเทศ ในรูปสกุลเงินออสเตรเลียดอลลาร์ หรือสกุลเงินต่างประเทศ อื่นใดโดยกองทุนจะทำการป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนสกุลเงินต่างประเทศนั้นเทียบกับสกุลเงินออสเตรเลียดอลลาร์ โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าทรัพย์สินสุทธิของกองทุน โดยกองทุน SCBAUD จัดเป็นกองทุนที่มีความเสี่ยงระดับ 4

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการสูงกว่าดัชนีชี้วัด (Active Management)

อายุเฉลี่ยของทรัพย์สินที่ลงทุน: 3 เดือน – 1 ปี

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากการลงทุนกระจุกตัวในหมวดอุตสาหกรรมธนาคาร และประเทศกาตาร์, ความเสี่ยงจากอัตราแลกเปลี่ยน (มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนทั้งหมด/เกือบทั้งหมด)

มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 1,000 บาท

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

ผลการดำเนินงานย้อนหลังของกองทุน SCBAUD (ข้อมูล ณ วันที่ 5 ก.ค. 2565)

ที่มา: https://www.finnomena.com/fund/SCBAUD/performance

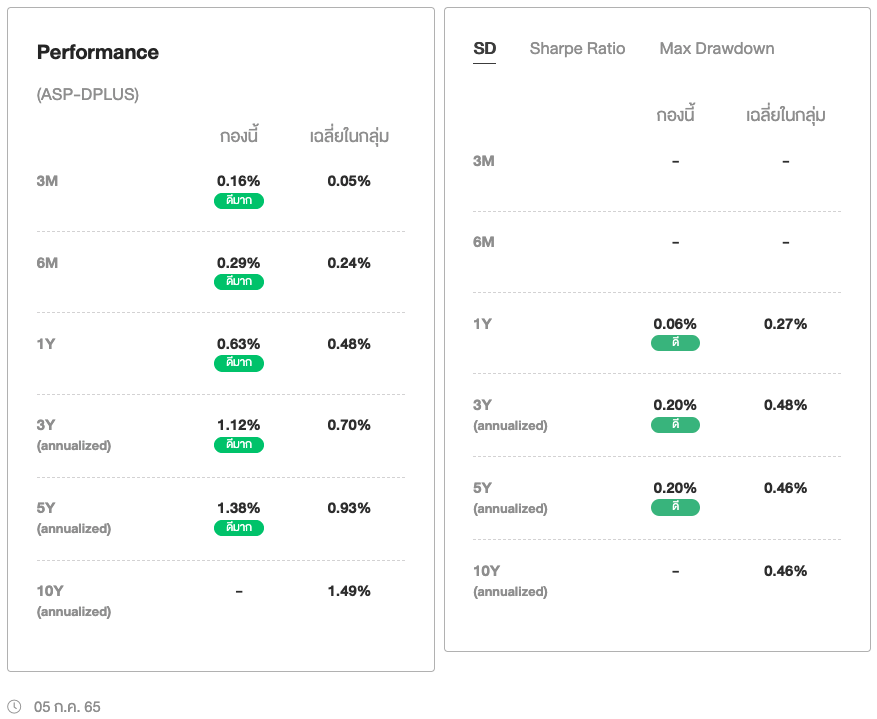

5. ASP-DPLUS – 0.29%

นโยบายกองทุน: ลงทุนในตราสารแห่งหนี้ ตราสารกึ่งหนี้กึ่งทุน ตราสารทางการเงิน และ/หรือเงินฝาก หลักทรัพย์หรือทรัพย์สินอื่นตามที่สำนักงานคณะกรรมการ ก.ล.ต. กำหนดให้กองทุนลงทุนได้ โดยอาจจะพิจารณาลงทุนในตราสารแห่งหนี้ต่างประเทศ ได้ไม่เกินร้อยละ 79 ของมูลค่าสินทรัพย์สุทธิของกองทุน โดยกองทุน ASP-DPLUS จัดเป็นกองทุนที่มีความเสี่ยงระดับ 4

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการเคลื่อนไหวตามดัชนีชี้วัด (Passive management)

อายุเฉลี่ยของทรัพย์สินที่ลงทุน: 3 เดือน – 1 ปี

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากลงทุนกระจุกตัวในหมวดอุตสาหกรรมธนาคาร, ความเสี่ยงจากอัตราแลกเปลี่ยน (มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนเกือบทั้งหมด ไม่น้อยกว่า 90% ของเงินลงทุนต่างประเทศ)

มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 100 บาท

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

ผลการดำเนินงานย้อนหลังของกองทุน ASP-DPLUS (ข้อมูล ณ วันที่ 5 ก.ค. 2565)

ที่มา: https://www.finnomena.com/fund/ASP-DPLUS/performance

กลุ่มหุ้น

การปรับขึ้นอัตราดอกเบี้ยนโยบายของธนาคารกลางทั่วโลก เพื่อแก้ไขปัญหาเงินเฟ้อที่พุ่งสูงขึ้นอย่างต่อเนื่อง ทำให้หุ้นทั่วโลกต่างปรับตัวลดลง ท่ามกลางความไม่แน่นอนของตลาด มีหุ้นไม่กี่กลุ่มที่สามารถทำผลงานได้โดดเด่นชนะตลาด หนึ่งในนั้นคือ “หุ้นกลุ่มพลังงาน”

1. KT-ENERGY – 29.00%

นโยบายกองทุน: ลงทุนในกองทุน BGF World Energy Fund เป็นกองทุนหลัก (Master Fund) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าสินทรัพย์สุทธิ โดยกองทุน KT-ENERGY จัดเป็นกองทุนที่มีความเสี่ยงระดับ 7

กองทุนหลักมีนโยบายลงทุนในหุ้นของบริษัทชั้นนำทั่วโลกซึ่งมีธุรกิจหลักในการสำรวจ พัฒนา ผลิต และจัดจำหน่ายพลังงาน นอกจากนั้น กองทุนยังอาจลงทุนในบริษัทที่มุ่งเน้นการพัฒนาและใช้ประโยชน์จากพลังงานทดแทน

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการสูงกว่าดัชนีชี้วัด (Active Management)

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากการลงทุนกระจุกตัวในหมวดอุตสาหกรรม Integrated และ Exploration and Production และประเทศสหรัฐฯ และแคนาดา, ความเสี่ยงจากอัตราแลกเปลี่ยน (มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน)

มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 1,000 บาท

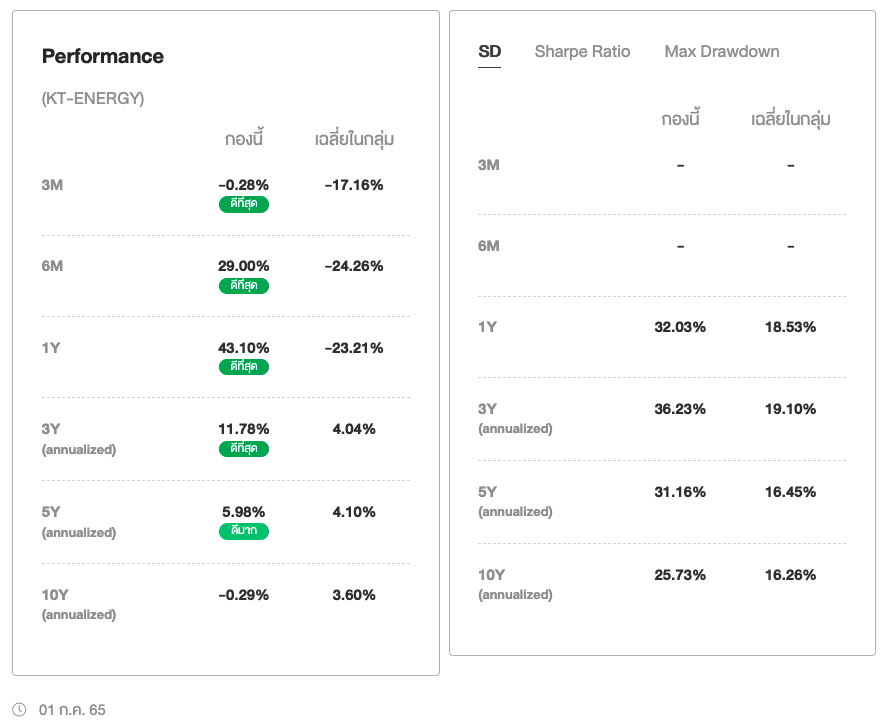

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

ผลการดำเนินงานย้อนหลังของกองทุน KT-ENERGY (ข้อมูล ณ วันที่ 1 ก.ค. 2565)

ที่มา: https://www.finnomena.com/fund/KT-ENERGY/performance

2. ASP-NGF – 7.71%

นโยบายกองทุน: ลงทุนในกองทุน Nippon Growth (UCITS) Fund เป็นกองทุนหลัก (Master Fund) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าสินทรัพย์สุทธิ โดยกองทุน ASP-NGF จัดเป็นกองทุนที่มีความเสี่ยงระดับ 6

กองทุนหลักมีนโยบายลงทุนในหลักทรัพย์ที่จดทะเบียนในประเทศญี่ปุ่น โดยจะลงทุนไม่น้อยกว่า 2 ใน 3 ของพอร์ตการลงทุนในหลักทรัพย์ที่ผู้ออกมีการทำธุรกิจในญี่ปุ่น

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการสูงกว่าดัชนีชี้วัด (Active Management)

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากการลงทุนกระจุกตัวในประเทศญี่ปุ่น, ความเสี่ยงจากอัตราแลกเปลี่ยน (มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน)

มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 1,000 บาท

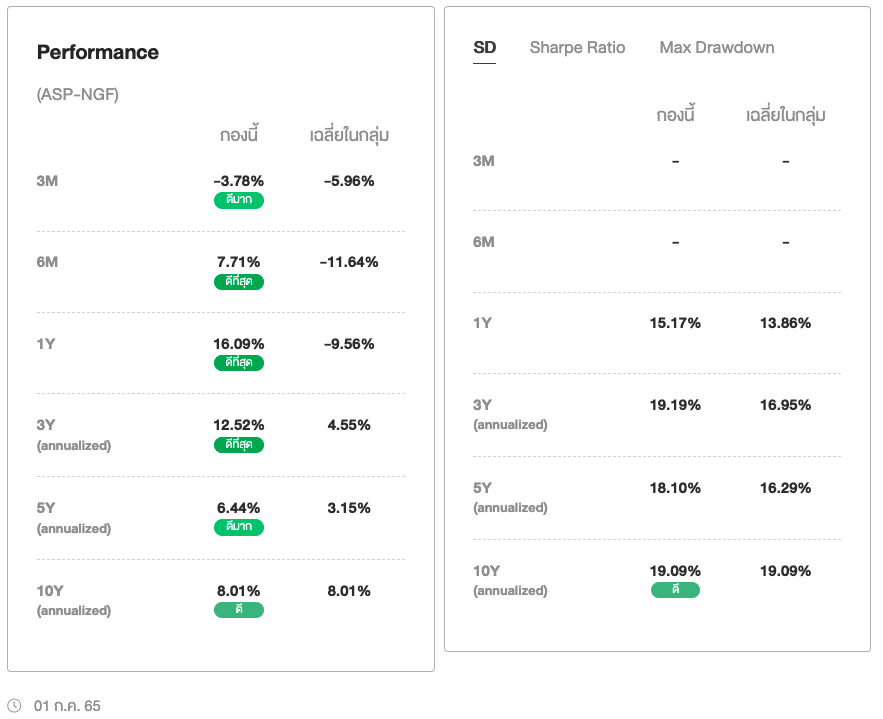

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

ผลการดำเนินงานย้อนหลังของกองทุน ASP-NGF (ข้อมูล ณ วันที่ 1 ก.ค. 2565)

ที่มา: https://www.finnomena.com/fund/ASP-NGF/performance

3. KT-LVTR-A – 7.71%

นโยบายกองทุน: ลงทุนในกองทุน AB Low Volatility Total Return Equity Portfolio (Class I) เป็นกองทุนหลัก (Master Fund) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าสินทรัพย์สุทธิ โดยกองทุน KT-LVTR-A จัดเป็นกองทุนที่มีความเสี่ยงระดับ 6

กองทุนหลักมีนโยบายเฟ้นหาหุ้นที่เชื่อว่ามีความผันผวนเชิงพื้นฐานในระดับตํ่า รวมถึงมีความเสี่ยงที่ราคาปรับตัวลง (Downside risk) ในระดับตํ่าในอนาคต โดยผู้จัดการ กองทุนใช้แบบจําลองเพื่อประเมินความเสี่ยง และผลตอบแทน รวมถึงใช้ดุลยพินิจและประสบการณ์ในการบริหารพอร์ตโฟลิโอการลงทุน เพื่อสร้างพอร์ตโฟลิโอที่สามารถลดความผันผวนให้ตํ่าที่สุด ในขณะที่ยังสามารถรักษาคุณภาพการลงทุนไว้ในระดับสูงสุดได้ โดยผู้จัดการ กองทุนพยายามที่จะลดความเสี่ยงด้านตลาด (Market risk) ของพอร์ตโฟลิโอผ่านการใช้ตราสารอนุพันธ์ทางการเงิน เพื่อสร้างพอร์ตโฟลิ โอที่มีความอ่อนไหวต่อความผันผวนของตลาดในระดับตํ่า โดยลดค่าความผันผวนของราคาหลักทรัพย์เมื่อเทียบกับตลาด หรือ Beta ของพอร์ตโฟลิโอในภาพรวมให้มีค่าเป็น 0 หรือใกล้เคียง 0

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการสูงกว่าดัชนีชี้วัด (Active Management)

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากการลงทุนกระจุกตัวในอุตสาหกรรม Information Technology และประเทศสหรัฐฯ, ความเสี่ยงจากอัตราแลกเปลี่ยน (มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน)

มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 1,000 บาท

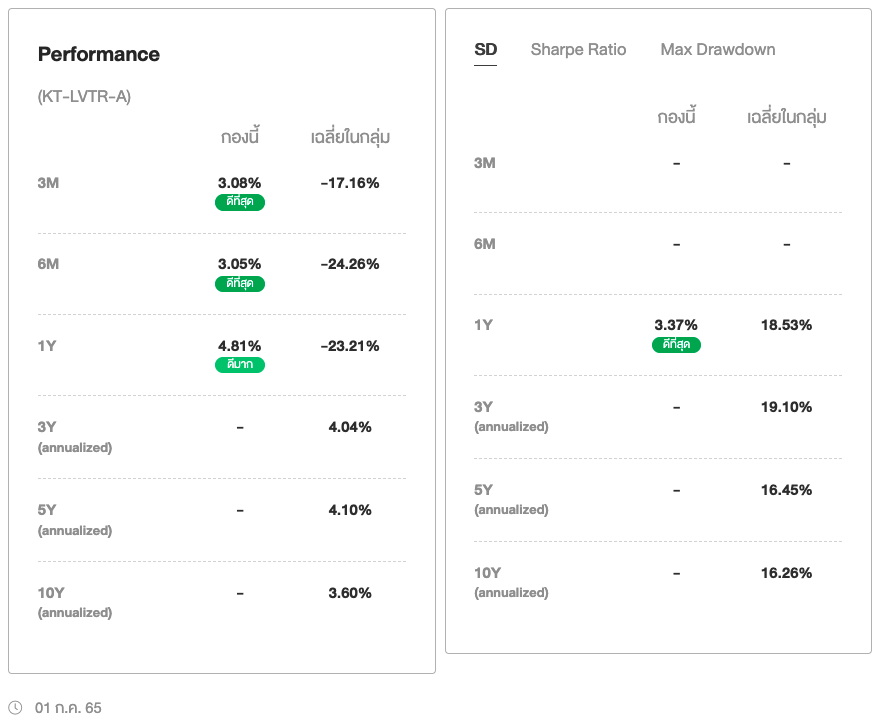

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

ผลการดำเนินงานย้อนหลังของกองทุน KT-LVTR-A (ข้อมูล ณ วันที่ 1 ก.ค. 2565)

ที่มา: https://www.finnomena.com/fund/KT-LVTR-A/performance

4. BBASIC – 3.03%

นโยบายกองทุน: ลงทุนในหลักทรัพย์เฉพาะกลุ่มบริษัทที่ทำธุรกิจเกี่ยวข้องกับปัจจัย 4 ได้แก่ อาหาร ที่อยู่อาศัย เครื่องนุ่งห่ม และยารักษาโรค ซึ่งเปนหลักทรัพย์ที่มีปัจจัยพื้นฐานดีมีราคาต่ำกว่า Intrinsic Value หรือมีแนวโน้มการเติบโตทางธุรกิจสูง โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าสินทรัพย์สุทธิ โดยกองทุน BBASIC จัดเป็นกองทุนที่มีความเสี่ยงระดับ 6

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการสูงกว่าดัชนีชี้วัด (Active Management)

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากการลงทุนกระจุกตัวในหมวดพัฒนาอสังหาริมทรัพย์

มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 500 บาท

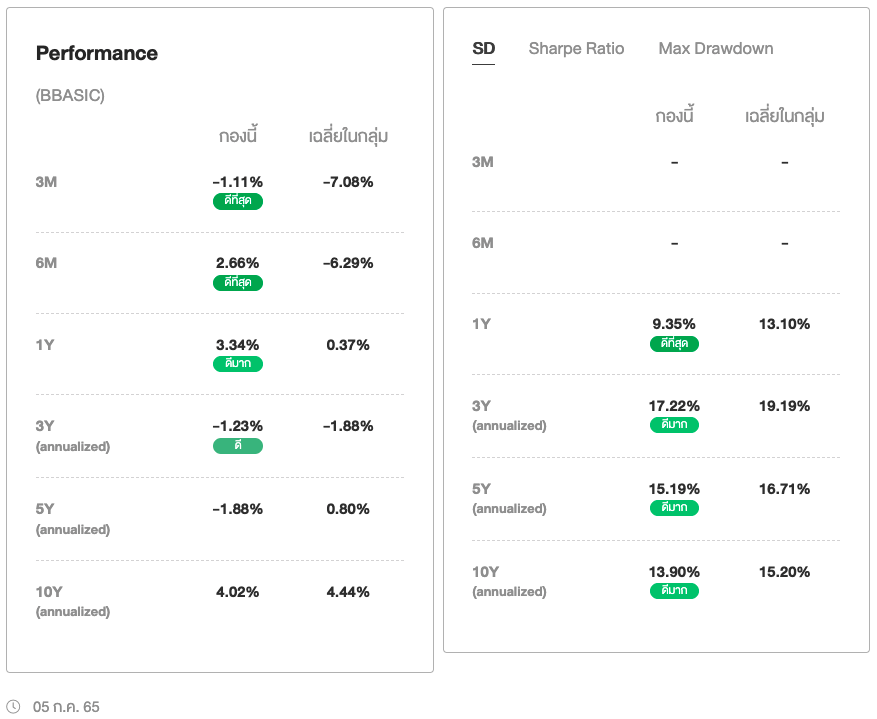

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

ผลการดำเนินงานย้อนหลังของกองทุน BBASIC (ข้อมูล ณ วันที่ 5 ก.ค. 2565)

ที่มา: https://www.finnomena.com/fund/BBASIC/performance

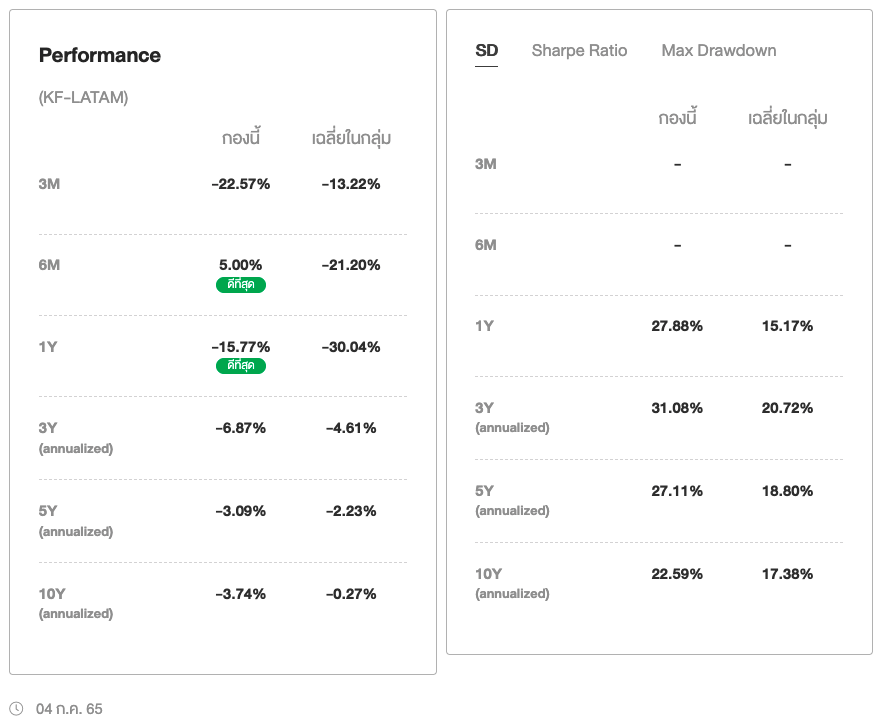

5. KF-LATAM – 2.79%

นโยบายกองทุน: ลงทุนในกองทุน Templeton Latin America Fund เป็นกองทุนหลัก (Master Fund) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าสินทรัพย์สุทธิ โดยกองทุน KF-LATAM จัดเป็นกองทุนที่มีความเสี่ยงระดับ 6

กองทุนหลักมีนโยบายเน้นลงทุนในหลักทรัพย์ของบริษัทที่จัดตั้ง และมีธุรกิจหลักอยู่ในประเทศในภูมิภาคลาตินอเมริกา

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการสูงกว่าดัชนีชี้วัด (Active Management)

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากการลงทุนกระจุกตัวในอุตสาหกรรม Financials และประเทศเม็กซิโก และบราซิล, ความเสี่ยงจากอัตราแลกเปลี่ยน (มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน คิดเป็น 50% ของเงินลงทุนต่างประเทศ)

มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 500 บาท

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

ผลการดำเนินงานย้อนหลังของกองทุน KF-LATAM (ข้อมูล ณ วันที่ 4 ก.ค. 2565)

ที่มา: https://www.finnomena.com/fund/KF-LATAM/performance

รับบริการที่ปรึกษาการลงทุนส่วนตัวจาก FINNOMENA ฟรี! ไม่มีค่าใช้จ่ายเพิ่มเติม ใช้เงินลงทุนเริ่มต้นเพียง 500,000 บาทเท่านั้น

👉 ลงทะเบียน คลิก >>> https://finno.me/finnomena-x-service

— planet 46.

อ้างอิง

- https://www.mfcfund.com/Web/FundFiles/FundFactSheetPDFs/ffs/th/I-OIL.pdf

- https://www.ktam.co.th/document_fund/fundfactsheet/Factsheet_th_KT-OIL.pdf

- https://www.tmbameastspring.com/THDocs/FS/I05_03.pdf

- https://www.krungsriasset.com/DataWeb/AYFWeb/th/pdf/FFS_KF-OIL_TH.pdf?rnd=20220706034842

- https://www.ktam.co.th/document_fund/fundfactsheet/Factsheet_th_GLD.pdf

- https://www.scbam.com/medias/fund-doc/summary-prospectus/SCBGOLD_SUM.pdf

- https://www.bangkokbank.com/-/media/files/personal/save-and-invest/mutual-funds/fund-information/bgold/bgold_factsheet_th.pdf?la=th-th&hash=4B8B272DCD3ABD5BECC8DEEB3559D8064D021CDC

- https://www.krungsriasset.com/DataWeb/AYFWeb/th/pdf/FFS_KF-GOLD_TH.pdf?rnd=20220705034923

- https://static1.squarespace.com/static/5b763853266c075695c73c0a/t/620626030aa116132adf6c59/1644570127020/PGOLD_Factsheet_202112.pdf

- https://www.scbam.com/medias/fund-doc/summary-prospectus/SCBFST_SUM.pdf

- https://www.ktam.co.th/document_fund/fundfactsheet/Factsheet_th_KTILF.pdf

- https://www.scbam.com/medias/fund-doc/summary-prospectus/SCBAUD_SUM.pdf

- https://www.assetfund.co.th/home/assetplus/upload_otherdocs/ASP-DPLUS_fundfactsheet.pdf

- https://www.ktam.co.th/document_fund/fundfactsheet/Factsheet_th_KT-ENERGY.pdf

- https://www.assetfund.co.th/home/assetplus/upload_otherdocs/ASP-NGF_fundfactsheet.pdf

- https://www.ktam.co.th/document_fund/fundfactsheet/Factsheet_th_KT-LVTR-A.pdf

- https://www.bangkokbank.com/-/media/files/personal/save-and-invest/mutual-funds/fund-information/bbasic/bbasic_factsheet_th.pdf?la=th-th&hash=015C0CCC3F1D2A14B4C2FE0C1D334B2E20C32530

- https://www.krungsriasset.com/DataWeb/AYFWeb/th/pdf/FFS_KF-LATAM_TH.pdf?rnd=20220706094908

คำเตือน

ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | กองทุนอาจลงทุนกระจุกตัวในหมวดอุตสาหกรรมและประเทศที่ลงทุน จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”