ใกล้ช่วงสิ้นปีแบบนี้ วางแผนประหยัดภาษีกันหรือยัง? ใครเป็นนักลงทุนสาย Asset Allocation ที่อยากกระจายความเสี่ยงลงทุนในหลากหลายสินทรัพย์ วันนี้เราคัดกองทุน SSF และ RMF สำหรับนักลงทุนสายจัดพอร์ตกระจายความเสี่ยงมาให้โดยเฉพาะ จะมีกองไหนบ้าง แต่ละกองมีจุดเด่นอะไร ลองมาดูกัน

เลือกลงทุนกองทุนประหยัดภาษีทั้ง SSF และ RMF จากหลากหลาย บลจ. บนแพลตฟอร์มการลงทุนที่เป็นกลาง

👉 ดูกองทุนแนะนำ คลิก https://finno.me/tax-saving-fund-ws

รู้จักสไตล์การลงทุนแบบ Asset Allocation

“Asset Allocation” เป็นสไตล์การลงทุนที่เน้นกระจายลงทุนไปในสินทรัพย์หลายประเภททั้งในและต่างประเทศ เช่น ตราสารหนี้ หุ้น อสังหาริมทรัพย์ เงินสด ฯลฯ เพื่อลดความเสี่ยงและความผันผวนของพอร์ตการลงทุน โดยแบ่งสัดส่วนลงทุนในแต่ละสินทรัพย์ตามความเสี่ยงที่แต่ละคนรับได้

อ่านเพิ่มเติม Asset Allocation (การจัดสรรสินทรัพย์) คืออะไร: ทำไมลงทุนในหลายสินทรัพย์ถึงสร้างผลตอบแทนได้ดีกว่า

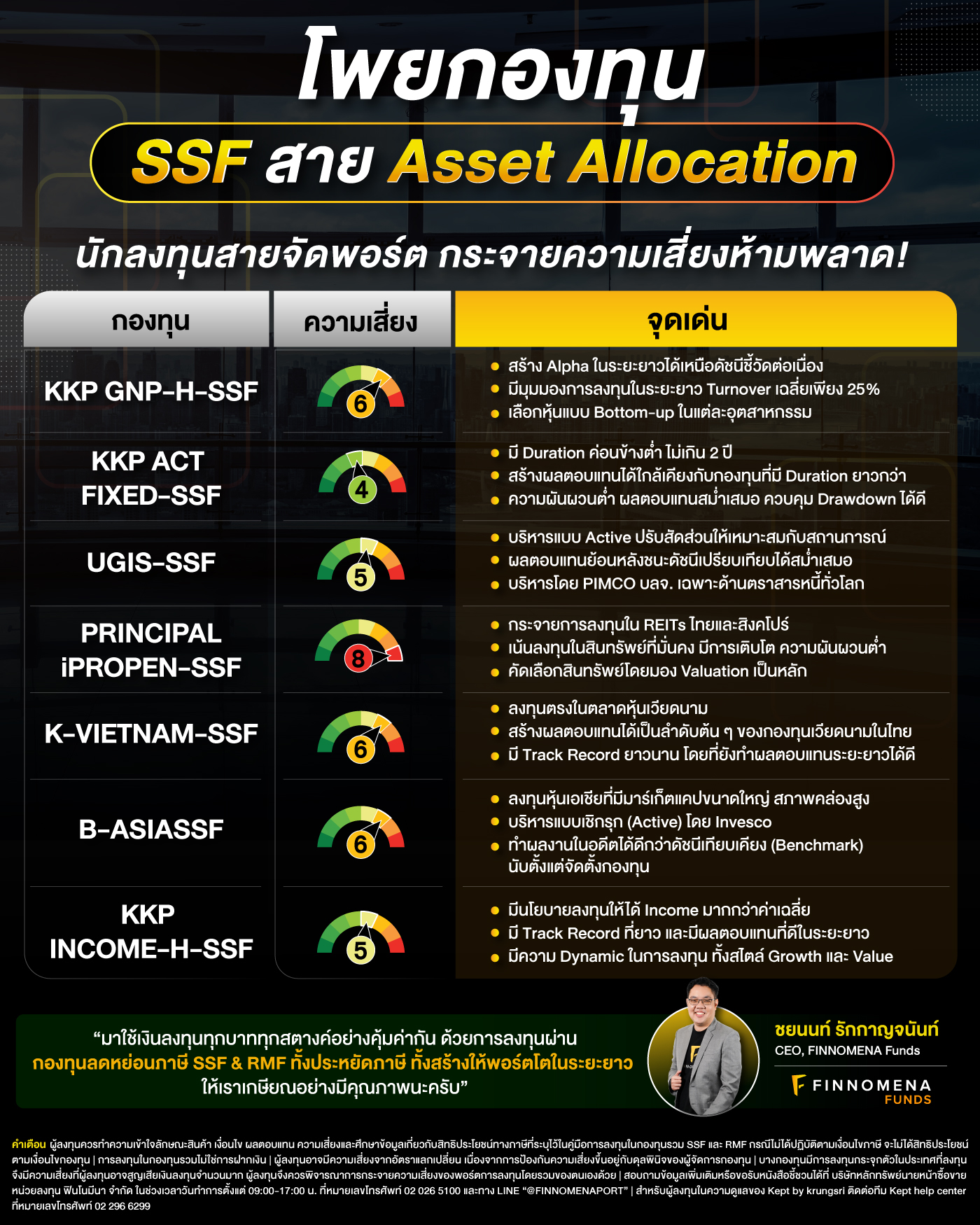

กองทุน SSF แนะนำสำหรับนักลงทุนสาย Asset Allocation

KKP GNP-H-SSF

รายละเอียดกองทุน

ลงทุนในหุ้นสามัญทั่วโลกของบริษัทที่มีส่วนร่วมกับการเปลี่ยนแปลงด้านการค้าและเศรษฐกิจระหว่างประเทศของโลกในอนาคต

จุดเด่น

- กองทุนมี Correlation กับหุ้นโลก ACWI ในระยะยาว มีสไตล์การลงทุน ที่สร้าง Alpha ในระยะยาวได้เหนือดัชนีชี้วัดต่อเนื่อง โดยที่มีความผันผวนต่ำกว่า Active Fund หลายกองทุน

- มีมุมมองการลงทุนในระยะยาว Turnover เฉลี่ยของกองเพียง 25% ถือครองหุ้นมากกว่า 5 ปีกว่า 60% ของพอร์ต

- กองทุนมีการเลือกหุ้นแบบ Bottom-up ในแต่ละอุตสาหกรรม ไม่ได้มี High Conviction มากเกินไปจนทำให้กองทุนมีการลงทุนในแต่ละอุตสาหกรรมผิดเพี้ยนไปจาก Index ทำให้ได้ Alpha มาจากการเลือกหุ้นที่เป็นผู้ชนะในตลาดจริง ๆ

ลงทุนขั้นต่ำ

- ครั้งแรก: 100 บาท

- ครั้งถัดไป: 100 บาท

ค่าธรรมเนียม

- ค่าธรรมเนียมการขาย (Front-end Fee): ยกเว้น

- ค่าธรรมเนียมการรับซื้อคืน (Back-end Fee): ยกเว้น

- ค่าใช้จ่ายกองทุนรวม: 1.7530%

สัดส่วนสินทรัพย์หลัก 5 อันดับแรก (ข้อมูล ณ วันที่ 31 ก.ค. 2566)

- ASML 2.1%

- Broadcom 1.9%

- Alphabet 1.6%

- Eli Lilly 1.4%

- AstraZeneca 1.4%

นโยบายการลงทุน

เน้นลงทุนในหน่วยลงทุนของ Capital Group New Perspective Fund, Class P (USD)โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่า 80% ของ NAV

ที่มา: KKP GNP-H-SSF Fund Fact Sheet วันที่ 30 มิถุนายน 2023

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม ได้ที่

https://media.kkpfg.com/document/2021/Oct/AM%20Sum%20KKP%20GNP-H-SSF.pdf

KKP ACT FIXED-SSF

รายละเอียดกองทุน

กองทุนรวมตราสารหนี้ระยะกลางถึงยาวคุณภาพดี ลงทุนกระจายทั้งในตราสารหนี้ภาครัฐ ภาคเอกชน ทั้งไทยและต่างประเทศ

จุดเด่น

- กองทุนมี Duration ค่อนข้างต่ำไม่เกิน 2 ปี ทำให้มีความเสี่ยงจากอัตราดอกเบี้ยไม่สูง

- กองทุนสร้างผลตอบแทนได้ดีมาก ใกล้เคียงกับกองตราสารหนี้ที่มี Duration ยาวกว่า

- กองทุนมีความผันผวนที่ต่ำ ผลตอบแทนสม่ำเสมอ ควบคุม Drawdown ได้ดีกว่าตราสารหนี้ระยะยาว

ลงทุนขั้นต่ำ

- ครั้งแรก: 1,000 บาท

- ครั้งถัดไป: 1,000 บาท

ค่าธรรมเนียม

- ค่าธรรมเนียมการขาย (Front-end Fee): ยกเว้น

- ค่าธรรมเนียมการรับซื้อคืน (Back-end Fee): ยกเว้น

- ค่าใช้จ่ายกองทุนรวม: 0.4020%

สัดส่วนสินทรัพย์หลัก 5 ดันดับแรก (ข้อมูล ณ วันที่ 31 ก.ค. 2566)

- พันธบัตรธนาคารแห่งประเทศไทย (CBF23O09A) ภาครัฐ 7.78%

- พันธบัตรรัฐบาลประเภทอัตราดอกเบี้ยแปรผัน ตามการเปลี่ยนแปลงของเงินเฟ้อ (ILB283A) ภาครัฐ 4.70%

- พันธบัตรธนาคารแห่งประเทศไทย (CBF23N13A) ภาครัฐ 3.53%

- พันธบัตรธนาคารแห่งประเทศไทย (CBF23D06A) ภาครัฐ 3.33%

- พันธบัตรธนาคารแห่งประเทศไทย (CBF23828A) ภาครัฐ 3.19%

นโยบายการลงทุน

เน้นลงทุนในตราสารภาครัฐ และตราสารหนี้ที่ออกโดยธนาคารพาณิชย์ หรือบริษัทเอกชน และ/หรือ เงินฝาก ทั้งในและต่างประเทศ โดยกองทุนจะลงทุนในต่างประเทศไม่เกิน 79% ของ NAV

ที่มา: KKP ACT FIXED-SSF Fund Fact Sheet วันที่ 31 กรกฎาคม 2023

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม ได้ที่

https://media.kkpfg.com/document/2020/Nov/AM%20FFS%20KKP%20ACT%20FIXED-SSF.pdf

UGIS-SSF

รายละเอียดกองทุน

กองทุนรวมตราสารหนี้ทั่วโลก ลงทุนแบบเชิงรุก เพื่อสร้างผลตอบแทนเป็นรายได้ที่สม่ำเสมอ

จุดเด่น

- บริหารแบบ Active ปรับสัดส่วนให้เหมาะสมกับสถานการณ์

- ผลตอบแทนย้อนหลังเอาชนะดัชนีเปรียบเทียบได้สม่ำเสมอ ภายใต้ความผันผวนที่ต่ำ

- บริหารโดย PIMCO บลจ. เฉพาะด้านตราสารหนี้ทั่วโลก

ลงทุนขั้นต่ำ

- ครั้งแรก: ไม่กำหนด

- ครั้งถัดไป: ไม่กำหนด

ค่าธรรมเนียม

- ค่าธรรมเนียมการขาย (Front-end Fee): ยกเว้น

- ค่าธรรมเนียมการรับซื้อคืน (Back-end Fee): ยกเว้น

- ค่าใช้จ่ายกองทุนรวม: 0.9973%

สัดส่วนสินทรัพย์หลัก 5 อันดับแรก (ข้อมูล ณ วันที่ 31 มี.ค. 2566)

- FNMA TBA 3.5% MAY 30YR 6.4%

- FNMA TBA 4.0% APR 30YR 5.4%

- BNP PARIBAS ISSUANCE BV SR SEC **ABS** 2.6%

- FNMA TBA 3.0% MAY 30YR 2.4%

- FNMA TBA 5.5% MAY 30YR 2.2%

นโยบายการลงทุน

เน้นลงทุนในหน่วยลงทุนของ PIMCO GIS Income Fund (Class I) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่า 80% ของ NAV

ที่มา: UGIS-SSF Fund Fact Sheet วันที่ 30 มิถุนายน 2023

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม ได้ที่

https://www.uobam.co.th/srcm/fund_mapping/mmh7gun7l/gu/n7/o0x0/UGISSSF_Factsheet_20230630.pdf

PRINCIPAL IPROPEN-SSF

รายละเอียดกองทุน

กองทุนรวมกลุ่ม REITs และกองทุนรวมอสังหาริมทรัพย์ รวมถึงโครงสร้างพื้นฐานไทย และต่างประเทศ

จุดเด่น

- ลงทุนใน REITs ประเทศไทยและสิงคโปร์ ซึ่งช่วยกระจายการลงทุนไม่กระจุดตัวในตลาดเดียว

- เน้นการลงทุนในสินทรัพย์ที่มีอยู่ในภาคส่วนที่มั่นคง มีการเติบโต เน้นความผันผวนต่ำ

- เน้นคัดเลือกรายสินทรัพย์โดยมอง Valuation เป็นหลัก ไม่เร่งซื้อ สะสมเมื่อราคาปรับตัวลง

ลงทุนขั้นต่ำ

- ครั้งแรก: 1,000 บาท

- ครั้งถัดไป: 1,000 บาท

ค่าธรรมเนียม

- ค่าธรรมเนียมการขาย (Front-end Fee): ยกเว้น

- ค่าธรรมเนียมการรับซื้อคืน (Back-end Fee): ยกเว้น

- ค่าใช้จ่ายกองทุนรวม: 1.5600%

สัดส่วนสินทรัพย์หลัก 5 อันดับแรก (ข้อมูล ณ วันที่ 31 ก.ค. 2566)

- GOODMAN GROUP : GMG AU 9.50%

- STOCKLAND : SGP AU 4.14%

- CapLAnd Ascendas REIT : CLAR SP 3.62%

- LINK REIT : 823 HK 3.55%

- Scentre Group : SCG AU 3.51%

นโยบายการลงทุน

เน้นลงทุนทั้งในและต่างประเทศ ในหน่วยลงทุนของกองทุนรวมอสังหาริมทรัพย์ ทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (REITs) กองทุนรวมโครงสร้างพื้นฐาน รวมถึง Exchange Traded Fund (ETF) และ/หรือหน่วยของกองทุน private equity ที่เน้นลงทุนในหน่วยลงทุนของกองทุนรวมอสังหาริมทรัพย์หรือทรัสต์เพื่อการลงทุน ในอสังหาริมทรัพย์(REITs) หรือกองทุนรวมโครงสร้างพื้นฐาน หรือเน้นลงทุนในตราสารที่เกี่ยวข้องกับ ธุรกิจอสังหาริมทรัพย์หรือโครงสร้างพื้นฐาน และ/หรือตราสารของกองทุนรวมอสังหาริมทรัพย์/ตรา สารของกองทุนรวมโครงสร้างพื้นฐาน โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่า 80% ของ NAV

ที่มา: PRINCIPAL iPROPEN-SSF Fund Fact Sheet วันที่ 31 กรกฎาคม 2023

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม ได้ที่

K-VIETNAM-SSF

รายละเอียดกองทุน

ลงทุนในหุ้นที่จดทะเบียนในตลาดหลักทรัพย์ในประเทศเวียดนาม ที่ดำเนินธุรกิจหรือได้รับผลประโยชน์จากการเติบโตทางเศรษฐกิจ หรือมีทรัพย์สินส่วนใหญ่มาจากการเติบโตทางเศรษฐกิจของประเทศเวียดนาม

จุดเด่น

- กองทุนหุ้นเวียดนามที่เน้นลงทุนตรงในตลาดหุ้นเวียดนาม โดยทีมผู้จัดการกองทุนคนไทยที่มีประสบการณ์ ลดการเสียค่าธรรมเนียมหลายต่อจากการลงทุนผ่าน Feeder Fund

- สามารถสร้างผลตอบแทนได้เป็นลำดับต้น ๆ ของกองทุนเวียดนามในไทย ช่วง 3 ปีที่ผ่านมา

- กองทุนมี Track Record ที่ยาวนาน โดยที่ยังสามารถทำผลตอบแทนในระยะยาวได้ดี และมีค่าธรรมเนียมไม่แพง

ลงทุนขั้นต่ำ

- ครั้งแรก: 500 บาท

- ครั้งถัดไป: 500 บาท

ค่าธรรมเนียม

- ค่าธรรมเนียมการขาย (Front-end Fee): ไม่มี

- ค่าธรรมเนียมการรับซื้อคืน (Back-end Fee): ยกเว้น

- ค่าใช้จ่ายกองทุนรวม: 1.7334%

สัดส่วนหุ้น 5 อันดับแรก (ข้อมูล ณ วันที่ 31 ก.ค. 2566)

- หุ้น Mobile World Investment Corp 8.86%

- หุ้น FPT Corp 8.81%

- หุ้น Vinhomes Joint Stock Company 7.63%

- หุ้น JSC Bank for Foreign Trade of Vietnam 6.97%

- หุ้น VIETNAM TECHNOLOGICAL & COMM 5.34%

นโยบายการลงทุน

เน้นลงทุนในกองทุนเปิดเค เวียดนาม หุ้นทุน (กองทุนหลัก) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่า 80% ของ NAV

ที่มา: K-VIETNAM-SSF Fund Fact Sheet วันที่ 31 กรกฎาคม 2023

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม ได้ที่

https://www.kasikornasset.com/FundDocument/Fund_Fact_Sheet/K-VIETNAM-SSF.pdf

B-ASIASSF

รายละเอียดกองทุน

ลงทุนในหุ้นของบริษัทที่จดทะเบียนในประเทศภูมิภาคเอเชีย แต่ไม่รวมประเทศญี่ปุ่น ออสเตรเลีย และนิวซีแลนด์

จุดเด่น

- กองทุนหุ้น Asia Pacific Ex Japan บริหารแบบเชิกรุก (Active) โดย Invesco เน้นลงทุนในหุ้นเอเชียที่มีมาร์เก็ตแคปขนาดใหญ่ มีสภาพคล่องสูง

- ด้วยความเชี่ยวชาญของพันธมิตรระดับโลกรายนี้ ทำให้ช่วยแบ่งปันมุมมองและฉายภาพการลงทุนให้เห็นได้กว้างไกลมากขึ้น นำไปสู่กลยุทธ์กระจายพอร์ตลงทุนแบบมืออาชีพ ที่บางจังหวะได้เพิ่มน้ำหนักการลงทุนในหุ้นเอเชียบางตลาดที่หลายคนมองข้าม (Contarian)

- กองทุนทำผลงานในอดีตได้ดีกว่าดัชนีเทียบเคียง (Benchmark) นับตั้งแต่จัดตั้งกองทุน

ลงทุนขั้นต่ำ

- ครั้งแรก: 500 บาท

- ครั้งถัดไป: 500 บาท

ค่าธรรมเนียม

- ค่าธรรมเนียมการขาย (Front-end Fee): ไม่มี

- ค่าธรรมเนียมการรับซื้อคืน (Back-end Fee): ยกเว้น

- ค่าใช้จ่ายกองทุนรวม: 1.0435%

สัดส่วนหุ้น 5 อันดับแรก (ข้อมูล ณ วันที่ 31 ก.ค. 2566)

- Taiwan Semiconductor Manufacturing Co Ltd 7.2%

- Samsung Electronics Co Ltd 6.9%

- Tencent Holdings Ltd 5.7%

- Alibaba Group Holding Ltd 4.3%

- HDFC Bank Ltd 3.9%

นโยบายการลงทุน

เน้นลงทุนในหน่วยลงทุนของกองทุนเปิดบัวหลวงหุ้นเอเชีย (B-ASIA) (กองทุนหลัก) โดยเฉลี่ยในรอบปี บัญชีไม่น้อยกว่า 80% ของ NAV

ที่มา: B-ASIASSF Fund Fact Sheet วันที่ 30 มิถุนายน 2023

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม ได้ที่

KKP INCOME-H-SSF

รายละเอียดกองทุน

กองทุนผสม มีในสัดส่วนลงทุนในหุ้น 35% ตราสารหนี้ 50% อื่น ๆ 15% โดยประมาณ

จุดเด่น

- มีนโยบายการลงทุนให้ได้ Income มากกว่าค่าเฉลี่ย โดยที่ยังคงได้รับผลเชิงบวกจากการเติบโตของเงินต้นในระยะยาว

- กองทุนมี Track Record ที่ยาวและมีผลตอบแทนที่ดีในระยะยาว ในขณะที่บริหารความเสี่ยงได้อย่างดี

- มีความ Dynamic ในการลงทุนทั้งการลงทุนในสไตล์ Growth และ Value ตามสถานการณ์ทางเศรษฐกิจ

ลงทุนขั้นต่ำ

- ครั้งแรก: 1,000 บาท

- ครั้งถัดไป: 1,000 บาท

ค่าธรรมเนียม

- ค่าธรรมเนียมการขาย (Front-end Fee): ยกเว้น

- ค่าธรรมเนียมการรับซื้อคืน (Back-end Fee): ยกเว้น

- ค่าใช้จ่ายกองทุนรวม: 0.9470%

สัดส่วนสินทรัพย์หลัก 5 อันดับแรก (ข้อมูล ณ วันที่ 31 ก.ค. 2566)

- ISH US MBS ETF USD DIST 4.49%

- ISHARES $ CORPORATE BOND UCITS ETF 2.26%

- BGF USD HIGH YIELD BD X6 USD 0.79%

- TAIWAN SEMICONDUCTOR MANUFACTURING 0.55%

- MICROSOFT CORP 0.47%

นโยบายการลงทุน

เน้นลงทุนในหน่วยลงทุนของ BGF Global Multi-Asset Income Fund โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่า 80% ของ NAV

ที่มา: KKP INCOME-H-SSF Fund Fact Sheet วันที่ 30 มิถุนายน 2023

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม ได้ที่

https://media.kkpfg.com/document/2022/Jan/AM%20Sum%20KKP%20INCOME-H-SSF.pdf

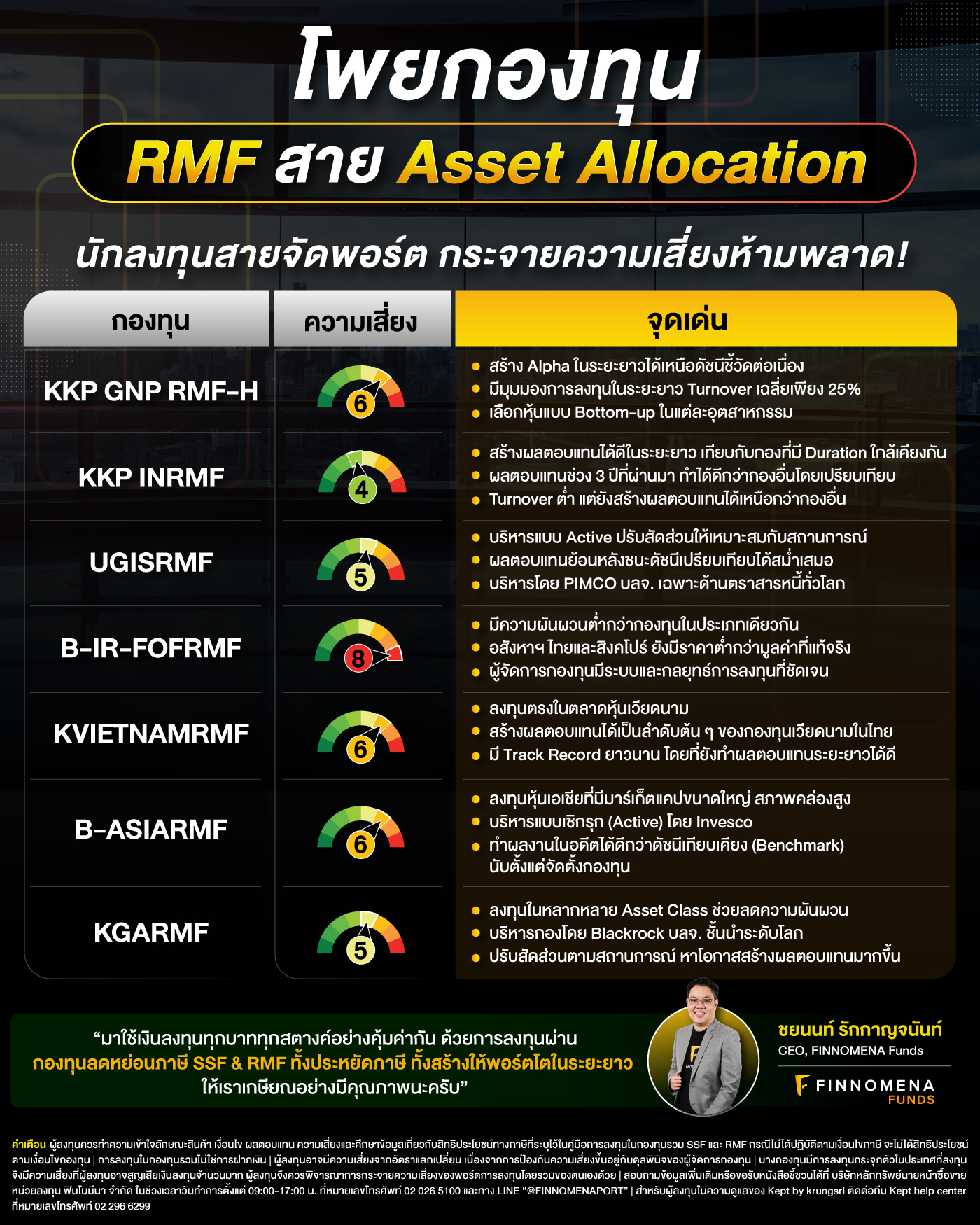

กองทุน RMF แนะนำสำหรับนักลงทุนสาย Asset Allocation

KKP GNP RMF-H

รายละเอียดกองทุน

ลงทุนในหุ้นสามัญทั่วโลกของบริษัทที่มีส่วนร่วมกับการเปลี่ยนแปลงด้านการค้าและเศรษฐกิจระหว่างประเทศของโลกในอนาคต

จุดเด่น

- กองทุนมี Correlation กับหุ้นโลก ACWI ในระยะยาว มีสไตล์การลงทุน ที่สร้าง Alpha ในระยะยาวได้เหนือดัชนีชี้วัดต่อเนื่อง โดยที่มีความผันผวนต่ำกว่า Active Fund หลายกองทุน

- มีมุมมองการลงทุนในระยะยาว Turnover เฉลี่ยของกองเพียง 25% ถือครองหุ้นมากกว่า 5 ปีกว่า 60% ของพอร์ต

- กองทุนมีการเลือกหุ้นแบบ Bottom-up ในแต่ละอุตสาหกรรม ไม่ได้มี High Conviction มากเกินไปจนทำให้กองทุนมีการลงทุนในแต่ละอุตสาหกรรมผิดเพี้ยนไปจาก Index ทำให้ได้ Alpha มาจากการเลือกหุ้นที่เป็นผู้ชนะในตลาดจริง ๆ

ลงทุนขั้นต่ำ

- ครั้งแรก: 1,000 บาท

- ครั้งถัดไป: 1,000 บาท

ค่าธรรมเนียม

- ค่าธรรมเนียมการขาย (Front-end Fee): ยกเว้น

- ค่าธรรมเนียมการรับซื้อคืน (Back-end Fee): ยกเว้น

- ค่าใช้จ่ายกองทุนรวม: 1.7630%

สัดส่วนสินทรัพย์หลัก 5 อันดับแรก (ข้อมูล ณ วันที่ 31 ก.ค. 2566)

- ASML 2.1%

- Broadcom 1.9%

- Alphabet 1.6%

- Eli Lilly 1.4%

- AstraZeneca 1.4%

นโยบายการลงทุน

เน้นลงทุนในหน่วยลงทุนของ Capital Group New Perspective Fund, Class P (USD)โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่า 80% ของ NAV

ที่มา: KKP GNP RMF-H Fund Fact Sheet วันที่ 30 มิถุนายน 2023

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม ได้ที่

https://secdocumentstorage.blob.core.windows.net/fundfactsheet/M0366_2561.pdf

KKP INRMF

รายละเอียดกองทุน

ลงทุนในพันธบัตรรัฐบาลหรือหุ้นกู้เอกชนที่มีแนวโน้มเติบโตสูง และมีเสถียรภาพทางการเงินที่ดี

จุดเด่น

- กองทุนสร้างผลตอบแทนได้ดีในระยะยาว เทียบกับกองที่มี Duration ใกล้เคียงกัน

- ผลตอบแทนในช่วง 3 ปีที่ผ่านมา ทำได้ดีกว่ากองอื่นโดยเปรียบเทียบมาก เป็นช่วงที่ผู้จัดการกองทุนคนปัจจุบันเข้ามา

- ลงทุนในหุ้นกู้เอกชนไม่มากเท่ากับกองทุนอื่น ทำให้มี Credit Risk ที่ต่ำกว่า กองมี Turnover ต่ำ แต่ยังสามารถสร้างผลตอบแทนได้เหนือกว่ากองอื่น

ลงทุนขั้นต่ำ

- ครั้งแรก: 1,000 บาท

- ครั้งถัดไป: 1,000 บาท

ค่าธรรมเนียม

- ค่าธรรมเนียมการขาย (Front-end Fee): ไม่มี

- ค่าธรรมเนียมการรับซื้อคืน (Back-end Fee): ไม่มี

- ค่าใช้จ่ายกองทุนรวม: 0.4050%

สัดส่วนสินทรัพย์ 5 อันดับแรก (ข้อมูล ณ วันที่ 30 มิ.ย. 2566)

- พันธบัตรธนาคารแห่งประเทศไทย (CBF23O24A) 4.75%

- พันธบัตรรัฐบาลประเภทอัตรา ดอกเบี้ยแปรผันตามการเปลี่ยน แปลงของเงินเฟ้อ (ILB283A) 4.16%

- หุ้นกู้ที่ออกโดย บริษัท กัลฟ์ เอ็นเนอร์จี ดีเวลลอปเมนท์ จํากัด (มหาชน) (GULF269A) 4.09%

- หุ้นกู้ของบริษัท ไทยเบฟเวอเรจ จํากัด (มหาชน) (TBEV253A) 3.69%

- หุ้นกู้ของบริษัท เจ เอ็ม ที เน็ทเวิร์ค เซอร์วิสเซ็ส จํากัด(มหาชน) (JMT25OA) 3.50%

นโยบายการลงทุน

เน้นการลงทุนในเงินฝาก และ/หรือตราสารหนี้ ของบริษัทเอกชนที่มีปัจจัยพื้นฐานดี มีแนวโน้มการเติบโตสูง และมีเสถียรภาพทางการเงินดี หรือของรัฐบาล รัฐวิสาหกิจ นิติบุคคลที่มี กฎหมายเฉพาะจัดตั้งขึ้น กองทุนเพื่อการฟื้นฟูฯ เป็นผู้ออก ผู้รับรอง ผู้อาวัล ผู้สลักหลัง ผู้ค้ำประกัน หรือคู่สัญญา เพื่อให้ผู้ถือหน่วยได้รับผลตอบแทนที่ดี

ที่มา: KKP INRMF Fund Fact Sheet วันที่ 30 มิถุนายน 2023

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม ได้ที่

https://media.kkpfg.com/document/2020/Nov/AM%20Sum%20KKP%20INRMF.pdf

UGISRMF

รายละเอียดกองทุน

กองทุนรวมตราสารหนี้ทั่วโลก ลงทุนแบบเชิงรุก เพื่อสร้างผลตอบแทนเป็นรายได้ที่สม่ำเสมอ

จุดเด่น

- บริหารแบบ Active ปรับสัดส่วนให้เหมาะสมกับสถานการณ์

- ผลตอบแทนย้อนหลังเอาชนะดัชนีเปรียบเทียบได้สม่ำเสมอ ภายใต้ความผันผวนที่ต่ำ

- บริหารโดย PIMCO บลจ. เฉพาะด้านตราสารหนี้ทั่วโลก

ลงทุนขั้นต่ำ

- ครั้งแรก: ไม่กำหนด

- ครั้งถัดไป: ไม่กำหนด

ค่าธรรมเนียม

- ค่าธรรมเนียมการขาย (Front-end Fee): ยกเว้น

- ค่าธรรมเนียมการรับซื้อคืน (Back-end Fee): ยกเว้น

- ค่าใช้จ่ายกองทุนรวม: 1.0013%

สัดส่วนสินทรัพย์หลัก 5 อันดับแรก (ข้อมูล ณ วันที่ 31 มี.ค. 2566)

- FNMA TBA 3.5% MAY 30YR 6.4%

- FNMA TBA 4.0% APR 30YR 5.4%

- BNP PARIBAS ISSUANCE BV SR SEC **ABS** 2.6%

- FNMA TBA 3.0% MAY 30YR 2.4%

- FNMA TBA 5.5% MAY 30YR 2.2%

นโยบายการลงทุน

เน้นลงทุนในหน่วยลงทุนของ PIMCO GIS Income Fund (Class I) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่า 80% ของ NAV

ที่มา: UGISRMF Fund Fact Sheet วันที่ 30 มิถุนายน 2023

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม ได้ที่

https://www.uobam.co.th/srcm/fund_mapping/mmh7gumsd/gu/ms/o0x0/UGISRMF_Factsheet_20230630.pdf

B-IR-FOFRMF

รายละเอียดกองทุน

กองทุนรวมอสังหาริมทรัพย์ไทยและต่างประเทศ บริหารแบบ Active เพื่อเป้าหมายการสร้างผลตอบแทนทั้งปันผล และส่วนต่างราคา (Capital Gain) ที่ดีในระยะยาว

จุดเด่น

- มีความผันผวนต่ำกว่ากองทุนในประเภทเดียวกัน แต่ให้ผลตอบแทนที่ดีกว่า (ระยะเวลาตั้งแต่ปี 2020) ซึ่งนับว่าเป็นคุณสมบัติที่ดีของกองทุนสินทรัพย์ทางเลือก

- อสังหาฯ ไทยและสิงคโปร์ ยังมีราคาต่ำกว่ามูลค่าที่แท้จริง แต่กลับมาเปิดเมืองอย่างเต็มที่แล้ว ดังนั้นจึงมีแนวโน้มฟื้นตัวต่อจากนี้

- ผู้จัดการกองทุนมีระบบและจุดชี้วัดที่ใช้ในการกำหนดกลยุทธ์การลงทุนที่ชัดเจน

ลงทุนขั้นต่ำ

- ครั้งแรก: 500 บาท

- ครั้งถัดไป: 500 บาท

ค่าธรรมเนียม

- ค่าธรรมเนียมการขาย (Front-end Fee): ไม่เรียกเก็บ

- ค่าธรรมเนียมการรับซื้อคืน (Back-end Fee): ไม่เรียกเก็บ

- ค่าใช้จ่ายกองทุนรวม: 1.4441%

สัดส่วนสินทรัพย์ 5 อันดับแรก

- หน่วยลงทุน CapitaLand Ascendas REIT 8.48%

- หน่วยทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ และสิทธิการเช่าดับบลิวเอชเอ พรีเมี่ยม โกรท 7.59%

- หน่วยทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ และสิทธิการเช่าอสังหาริมทรัพย์เพื่ออุตสาหกรรม เฟรเซอร์ส พร็อพเพอร์ตี้ 7.35%

- หน่วยลงทุน CapitaLand Integrated Commercial Trust 6.14%

- หน่วยลงทุน Mapletree Pan Asia Commercial Trust 4.71%

นโยบายการลงทุน

ลงทุนในทรัพย์สินทางเลือก ได้แก่ หน่วย Property/ REITs/ หน่วย Infra/ ETF ที่เน้นลงทุนในหน่วย Property/ REITs/ หน่วย Infra โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่า 80% ของ NAV

ที่มา: B-IR-FOFRMF Fund Fact Sheet วันที่ 30 มิถุนายน 2023

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม ได้ที่

KVIETNAMRMF

รายละเอียดกองทุน

ลงทุนในหุ้นที่จดทะเบียนในตลาดหลักทรัพย์ในประเทศเวียดนาม ที่ดำเนินธุรกิจหรือได้รับผลประโยชน์จากการเติบโตทางเศรษฐกิจ หรือมีทรัพย์สินส่วนใหญ่มาจากการเติบโตทางเศรษฐกิจของประเทศเวียดนาม

จุดเด่น

- กองทุนหุ้นเวียดนามที่เน้นลงทุนตรงในตลาดหุ้นเวียดนาม โดยทีมผู้จัดการกองทุนคนไทยที่มีประสบการณ์ ลดการเสียค่าธรรมเนียมหลายต่อจากการลงทุนผ่าน Feeder Fund

- สามารถสร้างผลตอบแทนได้เป็นลำดับต้น ๆ ของกองทุนเวียดนามในไทย ช่วง 3 ปีที่ผ่านมา

- กองทุนมี Track Record ที่ยาวนาน โดยที่ยังสามารถทำผลตอบแทนในระยะยาวได้ดี และมีค่าธรรมเนียมไม่แพง

ลงทุนขั้นต่ำ

- ครั้งแรก: 500 บาท

- ครั้งถัดไป: 500 บาท

ค่าธรรมเนียม

- ค่าธรรมเนียมการขาย (Front-end Fee): ไม่มี

- ค่าธรรมเนียมการรับซื้อคืน (Back-end Fee): ยกเว้น

- ค่าใช้จ่ายกองทุนรวม: 1.8634%

สัดส่วนหุ้น 5 อันดับแรก (ข้อมูล ณ วันที่ 31 ก.ค. 2566)

- หุ้น Mobile World Investment Corp 8.86%

- หุ้น FPT Corp 8.81%

- หุ้น Vinhomes Joint Stock Company 7.63%

- หุ้น JSC Bank for Foreign Trade of Vietnam 6.97%

- หุ้น VIETNAM TECHNOLOGICAL & COMM 5.34%

นโยบายการลงทุน

เน้นลงทุนในกองทุนเปิดเค เวียดนาม หุ้นทุน (กองทุนหลัก) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่า 80% ของ NAV

ที่มา: KVIETNAMRMF Fund Fact Sheet วันที่ 31 กรกฎาคม 2023

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม ได้ที่

https://www.kasikornasset.com/FundDocument/Fund_Fact_Sheet/KVIETNAMRMF.pdf

B-ASIARMF

รายละเอียดกองทุน

ลงทุนในหุ้นของบริษัทที่จดทะเบียนในประเทศภูมิภาคเอเชีย แต่ไม่รวมประเทศญี่ปุ่น ออสเตรเลีย และนิวซีแลนด์

จุดเด่น

- กองทุนหุ้น Asia Pacific Ex Japan บริหารแบบเชิกรุก (Active) โดย Invesco เน้นลงทุนในหุ้นเอเชียที่มีมาร์เก็ตแคปขนาดใหญ่ มีสภาพคล่องสูง

- ด้วยความเชี่ยวชาญของพันธมิตรระดับโลกรายนี้ ทำให้ช่วยแบ่งปันมุมมองและฉายภาพการลงทุนให้เห็นได้กว้างไกลมากขึ้น นำไปสู่กลยุทธ์กระจายพอร์ตลงทุนแบบมืออาชีพ ที่บางจังหวะได้เพิ่มน้ำหนักการลงทุนในหุ้นเอเชียบางตลาดที่หลายคนมองข้าม (Contarian)

- กองทุนทำผลงานในอดีตได้ดีกว่าดัชนีเทียบเคียง (Benchmark) นับตั้งแต่จัดตั้งกองทุน

ลงทุนขั้นต่ำ

- ครั้งแรก: 500 บาท

- ครั้งถัดไป: 500 บาท

ค่าธรรมเนียม

- ค่าธรรมเนียมการขาย (Front-end Fee): ไม่มี

- ค่าธรรมเนียมการรับซื้อคืน (Back-end Fee): ยกเว้น

- ค่าใช้จ่ายกองทุนรวม: 1.8475%

สัดส่วนหุ้น 5 อันดับแรก (ข้อมูล ณ วันที่ 31 ก.ค. 2566)

- Taiwan Semiconductor Manufacturing Co Ltd 7.2%

- Samsung Electronics Co Ltd 6.9%

- Tencent Holdings Ltd 5.7%

- Alibaba Group Holding Ltd 4.3%

- HDFC Bank Ltd 3.9%

นโยบายการลงทุน

เน้นลงทุนในหน่วยลงทุนของกองทุนเปิดบัวหลวงหุ้นเอเชีย (B-ASIA) (กองทุนหลัก) โดยเฉลี่ยในรอบปี บัญชีไม่น้อยกว่า 80% ของ NAV

ที่มา: B-ASIARMF Fund Fact Sheet วันที่ 31 พฤษภาคม 2023

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม ได้ที่

KGARMF

รายละเอียดกองทุน

กองทุนรวมผสมทั่วโลก มุ่งเน้นหาผลตอบแทนสูงสุดให้กับกองทุน ลงทุนในตราสารหลากหลายประเภททั่วโลก

จุดเด่น

- ลงทุนในหลากหลาย Asset Class ช่วยลดความผันผวนของกอง

- บริหารกองโดย บลจ. Blackrock ที่เป็น บลจ. ชั้นนำระดับโลก

- กอง allocation มีการปรับเปลี่ยนสัดส่วนแต่ละ asset class ตามสถานการณ์หาโอกาสสร้างผลตอบแทนได้มากขึ้น

ลงทุนขั้นต่ำ

- ครั้งแรก: ขั้นต่ำ 500 บาท

- ครั้งถัดไป: ขั้นต่ำ 500 บาท

ค่าธรรมเนียม

- ค่าธรรมเนียมการขาย (Front-end Fee): ไม่มี

- ค่าธรรมเนียมการรับซื้อคืน (Back-end Fee): ยกเว้น

- ค่าใช้จ่ายกองทุนรวม: 1.2505%

สัดส่วนสินทรัพย์ 5 อันดับแรก (ข้อมูล ณ วันที่ 30 มิ.ย. 2566)

- MICROSOFT CORP 2.50%

- APPLE INC 2.02%

- ALPHABET INC CLASS C 1.50%

- AMAZON COM INC 1.16%

- BAE SYSTEMS PLC 0.84%

นโยบายการลงทุน

ลงทุนในกองทุน BGF Global Allocation Fund A2 USD (กองทุนหลัก) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่า 80% ของ NAV

ที่มา: KGARMF Fund Fact Sheet วันที่ 30 มิถุนายน 2023

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม ได้ที่

https://www.kasikornasset.com/FundDocument/Fund_Fact_Sheet/KGARMF.pdf

“มาใช้เงินลงทุนทุกบาททุกสตางค์อย่างคุ้มค่ากัน ด้วยการลงทุนผ่านกองทุนลดหย่อนภาษี SSF & RMF ทั้งประหยัดภาษี ทั้งสร้างให้พอร์ตโตในระยะยาว ให้เราเกษียณอย่างมีคุณภาพนะครับ”

– Bank Chayanon (The Trend Following Investor)

ศึกษาข้อมูลเพิ่มเติมเกี่ยวกับการเปิดบัญชี FINNOMENA FUNDS ได้ที่

- เปิดบัญชีซื้อ SSF-RMF กับ FINNOMENA โอกาสทำกำไรพร้อมลดหย่อนภาษี

- วิธีสร้างแผนการลงทุนพร้อมเปิดบัญชีซื้อขายกองทุนกับ FINNOMENA แบบ Step by Step

- พาเปิดบัญชีซื้อกองทุนรวม นั่งอยู่บ้าน 5 นาที ไม่ต้องส่งเอกสาร พร้อมเทียบให้หมด ที่ไหนเปิดที่เดียวซื้อได้ทุกบลจ. บ้าง

- พาซื้อกองทุนรวมผ่าน FINNOMENA พร้อมความพิเศษต่าง ๆ ที่หาไม่ได้จากที่อื่น

เปิดบัญชีกองทุนลดหย่อนภาษี กับ FINNOMENA FUNDS วันนี้ รับฟรี ! 30 FINT* ได้ฟิน 2 ต่อ ทั้งลดหย่อนภาษี และสะสม FINT

ซื้อกองทุนลดหย่อนภาษีได้ง่าย ๆ ทั้งกองทุน SSF และ RMF มีให้เลือกกว่า 21 บลจ. ในที่เดียว และยังมีความเป็นกลางในการคัดสรรกองทุนมาแนะนำให้กับนักลงทุน ที่ FINNOMENA FUNDS เท่านั้น

เปิดบัญชี คลิก : https://finno.me/fint-tax-oa-ws

ตั้งแต่วันที่ 1 กันยายน – 30 กันยายน 2566

*เงื่อนไขเป็นไปตามที่บริษัทกำหนด

คำเตือน

ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไข ผลตอบแทน ความเสี่ยงและศึกษาข้อมูลเกี่ยวกับสิทธิประโยชน์ทางภาษีที่ระบุไว้ในคู่มือการลงทุนในกองทุนรวม SSF และ RMF กรณีไม่ได้ปฏิบัติตามเงื่อนไขภาษี จะไม่ได้สิทธิประโยชน์ตามเงื่อนไขกองทุน | การลงทุนในกองทุนรวมไม่ใช่การฝากเงิน | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | บางกองทุนมีการลงทุนกระจุกตัวในประเทศที่ลงทุน จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่ บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT” | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

ArticleB-ASIARMFB-ASIASSFB-IR-FOFRMFBasicFINNOMENA FUND REVIEWFINNOMENA TOGETHERK-VIETNAM-SSFKGARMFKKP ACT FIXED-SSFKKP GNP RMF-HKKP GNP-H-SSFKKP INCOME-H-SSFKKP INRMFKVIETNAMRMFLong ContentPRINCIPAL IPROPEN-SSFProduct InfoThe Asset Allocation InvestorUGIS-SSFUGISRMFกองทุน RMFกองทุน SSFวางแผนภาษี