มาแรงกว่าใครเพื่อนกับกระแส “Metaverse” จนต้องหยิบเอามาทำคอนเทนต์กันต่ออีกเสียหน่อย บทความนี้เลยจะขอพาทุกคนเกาะกระแส Metaverse หยิบพาสปอร์ตท่องจักรวาลนฤมิตไปกับกองทุนที่ได้รับประโยชน์จากเทรนด์ Metaverse จะมีกองทุนใดบ้าง ติดตามผ่านบทความนี้ได้เลย

ธุรกิจที่ได้รับประโยชน์จากเทรนด์ Metaverse

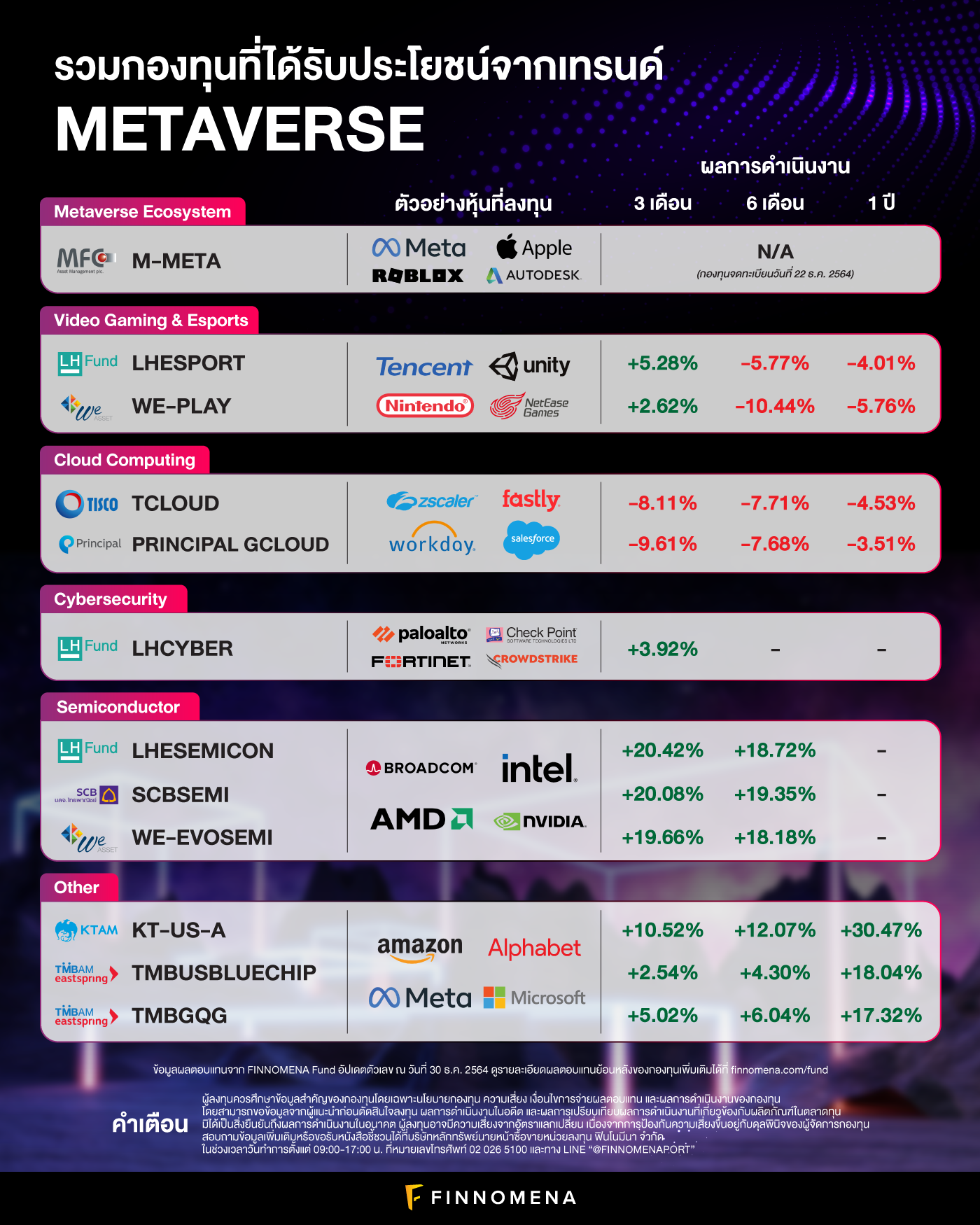

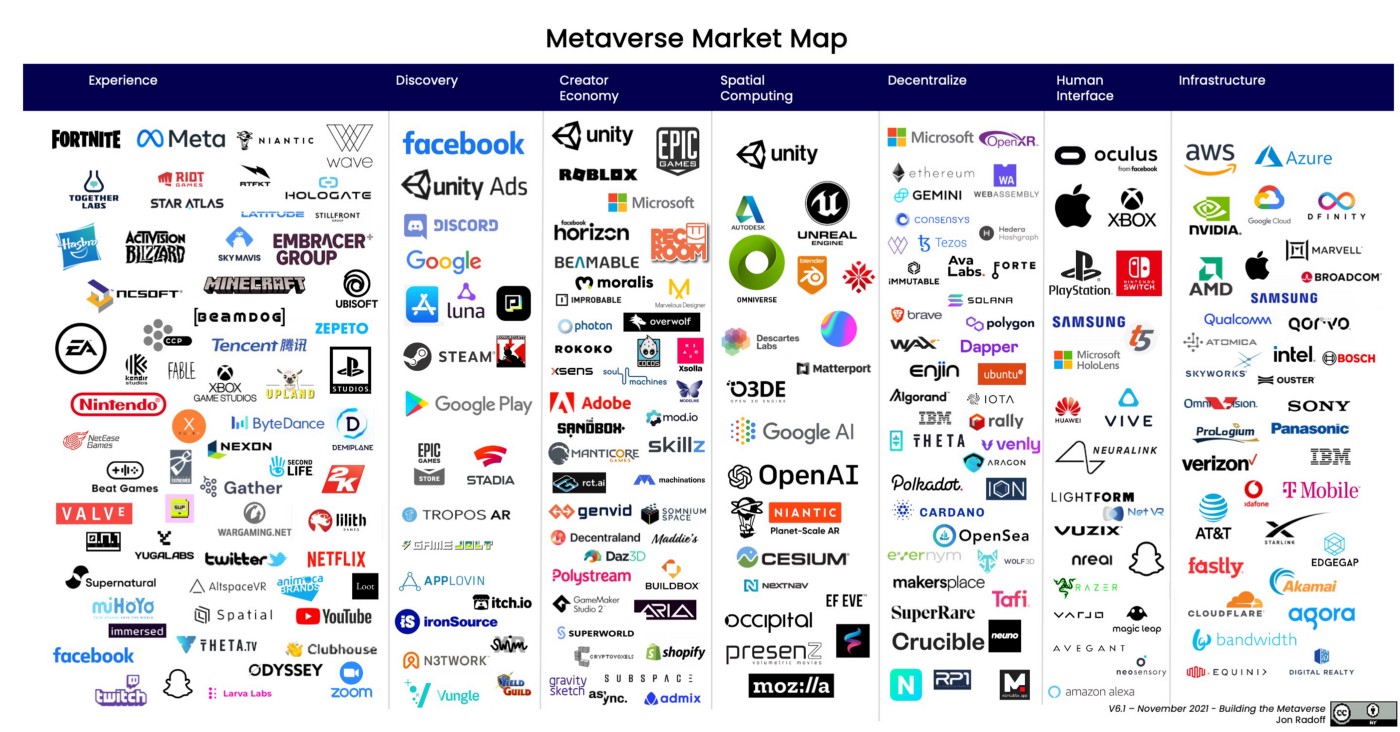

“Metaverse” เป็นอีกหนึ่งธีมการลงทุนที่น่าจับตามองเป็นอย่างมากในตอนนี้ เพราะเป็นธีมที่จะเข้ามาเปลี่ยนแปลงภาคธุรกิจต่าง ๆ อย่างที่ไม่เคยเป็นมาก่อน โดย Bloomberg Intelligence ได้คาดการณ์ไว้ว่าโอกาสทางตลาดของ Metaverse จะมีมูลค่าสูงถึง 800 พันล้านดอลลาร์สหรัฐฯ ภายในปี 2024 ซึ่งธีม Metaverse ก็ครอบคลุมในหลากหลายหมวดหมู่ธุรกิจ ไม่ว่าจะเป็น กลุ่ม Video Gaming & Esports, กลุ่ม Cloud Computing, กลุ่ม Cybersecurity, กลุ่ม Semiconductor, และกลุ่มอื่นๆ อีกมากมายตามรูปด้านล่าง

Metaverse Market Map

ที่มา: https://medium.com/building-the-metaverse/market-map-of-the-metaverse-8ae0cde89696

กองทุนที่ได้รับประโยชน์จากเทรนด์ Metaverse

กลุ่ม Metaverse Ecosystem

M-META

นโยบายการลงทุน: ลงทุนใน Roundhill Ball Metaverse ETF เป็นกองทุนหลัก (Master Fund) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าสินทรัพย์สุทธิ โดยกองทุน M-META จัดเป็นกองทุนที่มีความเสี่ยงระดับ 6

กองทุนหลักมีวัตถุประสงค์ในการลงทุนเพื่อสร้างผลตอบแทนของกองทุน (ก่อนหักค่าธรรมเนียมและค่าใช้จ่าย) ให้ใกล้เคียงกับผลตอบแทนของดัชนี Ball Metaverse Index (ดัชนีอ้างอิง) ซึ่งเป็นดัชนีที่ติดตามผลการดำเนินงานของบริษัทจดทะเบียน ทั่วโลกที่มีส่วนร่วมในกิจกรรมหรือการจัดหาผลิตภัณฑ์ บริการ เทคโนโลยี หรือความสามารถทาง เทคโนโลยีเพื่อเข้าถึง Metaverse รวมถึงบริษัทที่ได้รับประโยชน์จากการสร้างรายได้ที่เกี่ยวข้องกับ Metaverse โดยจะคัดเลือกหุ้นที่อยูในธุรกิจที่จัดอยู่ใน Metaverse Market Map 7 ประเภท จากการวิจัย และการวิเคราะห์เชิงลึกของ Expert Council ที่มีความรู้ความชำนาญ

ทั้งนี้ กองทุนหลักอาจถือครองหลักทรัพย์ของบริษัทจดทะเบียนที่มีธุรกิจและการดำเนินกิจการที่เกี่ยวข้องกับ Cryptocurrency แต่จะไม่ลงทุนโดยตรงใน Cryptocurrency

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการเคลื่อนไหวตามดัชนีชี้วัด (Passive Management / Index Tracking)

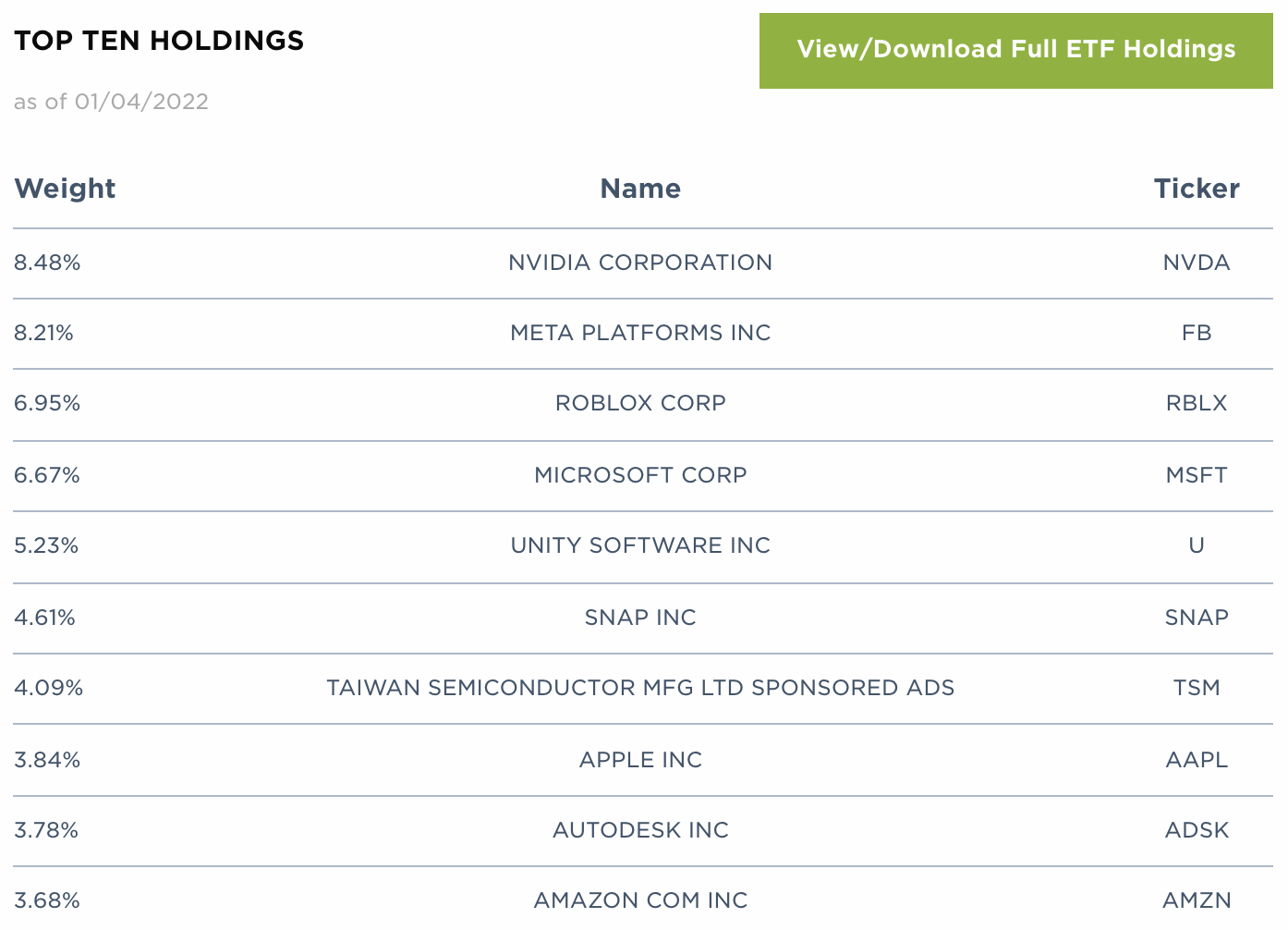

Top 10 Holdings ของ Roundhill Ball Metaverse ETF (ข้อมูล ณ วันที่ 04/01/2022)

ที่มา: https://www.roundhillinvestments.com/etf/meta/

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากการกระจุกตัวลงทุนในประเทศสหรัฐฯ และหมวดอุตสาหกรรม Information Technology และ Communication Services, ความเสี่ยงจากอัตราแลกเปลี่ยน (มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน)

ค่าธรรมเนียมกองทุน: การจัดการ: 1.0700% / Front-end Fee: 1.284% / รวม: 1.4231%

- มูลค่าขั้นต่ำของการซื้อครั้งแรก: 1,000 บาท

- มูลค่าขั้นต่ำของการซื้อครั้งถัดไป: 1,000 บาท

อ่านเพิ่มเติม รีวิวกองทุน M-META: ท่องจักรวาลนฤมิตไปกับกองทุนแห่งโลกอนาคต

กลุ่ม Video Gaming & Esports

LHESPORT และ WE-PLAY

▶︎ LHESPORT-A, LHESPORT-D, LHESPORT-E, WE-PLAY

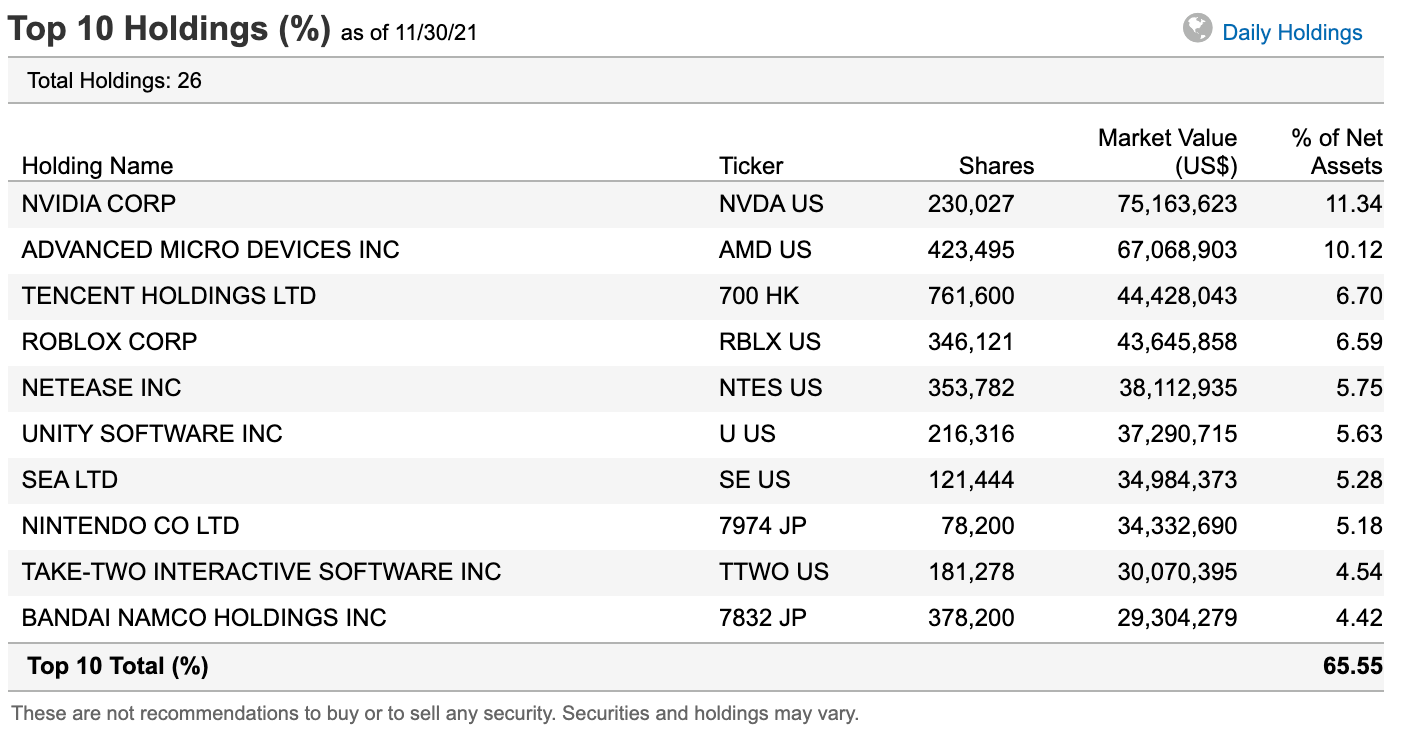

นโยบายการลงทุน: ลงทุนใน VanEck Vectors Video Gaming and eSports ETF เป็นกองทุนหลัก (Master Fund) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าสินทรัพย์สุทธิ โดยกองทุน LHESPORT และ WE-PLAY จัดเป็นกองทุนที่มีความเสี่ยงระดับ 6

กองทุนหลักเน้นลงทุนในหลักทรัพย์ซึ่งเป็นส่วนประกอบของดัชนี MVIS® Global Video Gaming & eSports Index ซึ่งเป็นดัชนีที่ใช้ติดตามผลการดำเนินงานของบริษัทที่เกี่ยวข้องกับกลุ่มวิดีโอเกม (video gaming) และ กีฬาอิเล็กทรอนิกส์ (eSports) ทั่วโลก

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการเคลื่อนไหวตามดัชนีชี้วัด (Passive Management / Index Tracking)

Top 10 Holdings ของ VanEck Vectors Video Gaming and eSports ETF (ข้อมูล ณ วันที่ 30/11/2021)

ที่มา: https://www.vaneck.com/us/en/investments/video-gaming-esports-etf-espo/

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

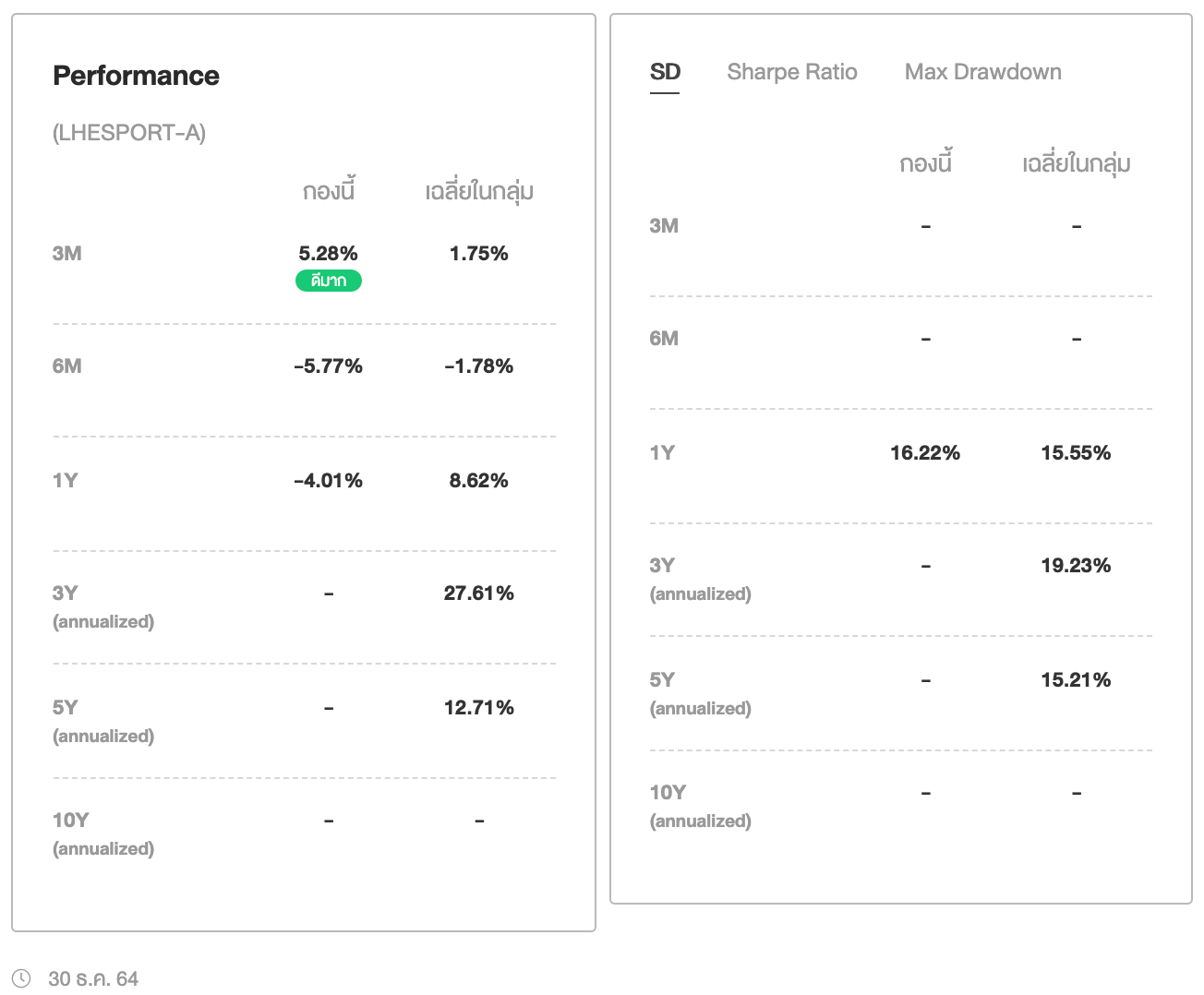

ผลการดำเนินงานย้อนหลังของกองทุน LHESPORT-A (ข้อมูล ณ วันที่ 30/12/2021)

ที่มา: https://www.finnomena.com/fund/LHESPORT-A/performance

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

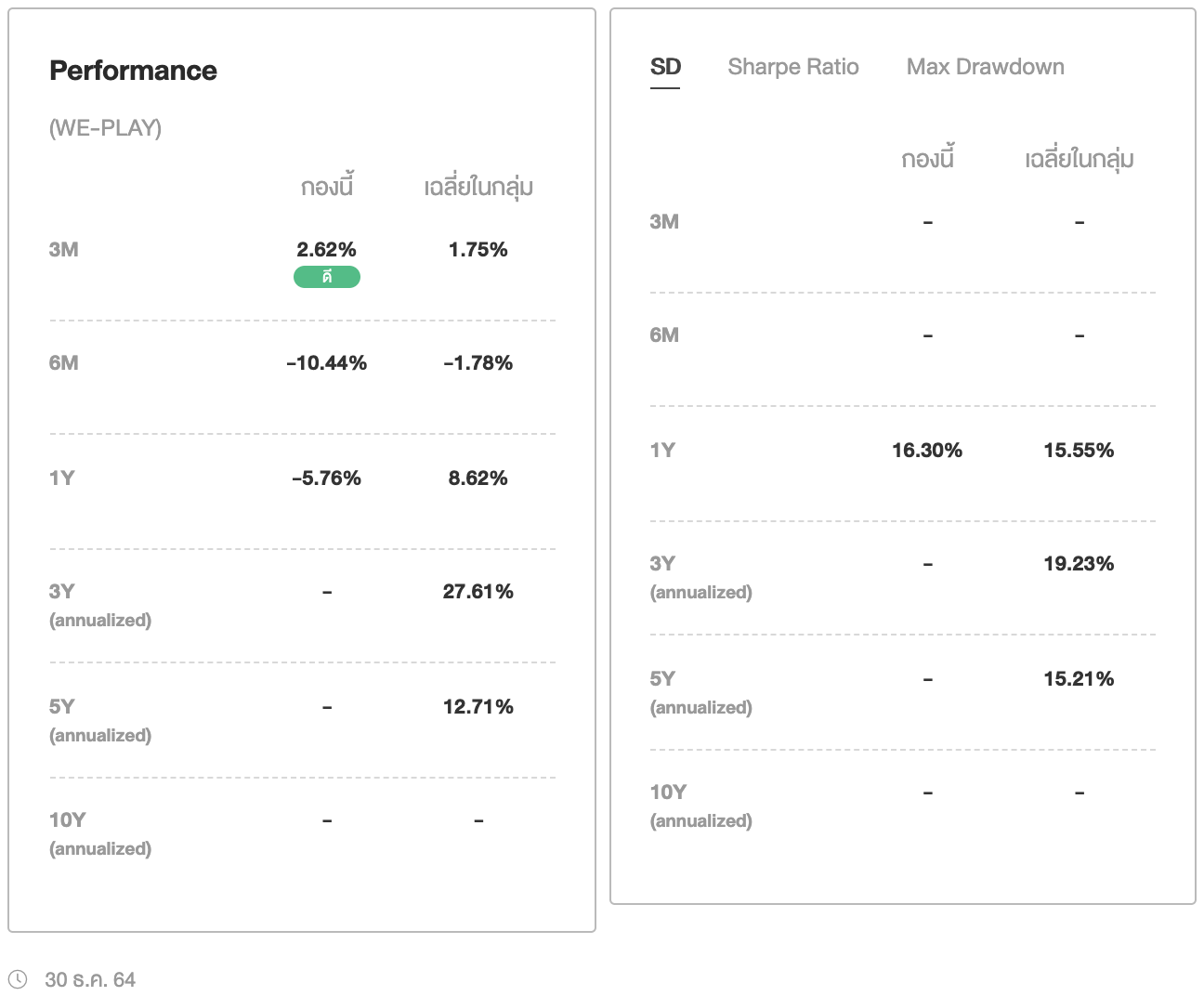

ผลการดำเนินงานย้อนหลังของกองทุน WE-PLAY (ข้อมูล ณ วันที่ 30/12/2021)

ที่มา: https://www.finnomena.com/fund/WE-PLAY/performance

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากการกระจุกตัวลงทุนในประเทศสหรัฐฯ และหมวดอุตสาหกรรม Communication Services และ Information Technology, ความเสี่ยงจากอัตราแลกเปลี่ยน (มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน)

LHESPORT

ค่าธรรมเนียมกองทุน: การจัดการ: 1.33750% / Front-end Fee และ Switching-in: 1.25% / รวม: 1.739285% (ยังไม่รวมค่าใช้จ่ายอื่น ๆ)

- มูลค่าขั้นต่ำของการซื้อครั้งแรก: 1,000 บาท

- มูลค่าขั้นต่ำของการซื้อครั้งถัดไป: 100 บาท

WE-PLAY

ค่าธรรมเนียมกองทุน: การจัดการ: 1.0700% / Front-end Fee และ Switching-in: 1.3375% / รวม: 1.7031%

- มูลค่าขั้นต่ำของการซื้อครั้งแรก: 1 บาท

- มูลค่าขั้นต่ำของการซื้อครั้งถัดไป: 1 บาท

ซื้อกองทุน LHESPORT-A, LHESPORT-D, WE-PLAY คลิก

กลุ่ม Cloud Computing

TCLOUD

นโยบายการลงทุน: ลงทุนใน Global X Cloud Computing ETF เป็นกองทุนหลัก (Master Fund) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าสินทรัพย์สุทธิ โดยกองทุน TCLOUD จัดเป็นกองทุนที่มีความเสี่ยงระดับ 7

กองทุนหลักลงทุนในบริษัทที่ได้รับประโยชน์จากการใช้เทคโนโลยี Cloud Computing และบริษัทที่มีธุรกิจหลักในการให้บริการ Cloud Computing โดยแบ่งเป็น การให้บริการซอฟต์แวร์ (SaaS) การให้บริการแพลตฟอร์ม (PaaS) การให้บริการโครงสร้างพื้นฐาน (laaS) บริษัทที่เป็นเจ้าของหรือบริหารจัดการพื้นที่จัดเก็บข้อมูล รวมถึงทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (REITs) ที่เกี่ยวข้องกับศูนย์จัดเก็บข้อมูล (Data Center) และบริษัทที่ผลิตหรือจัดจำหน่ายโครงสร้างพื้นฐานที่ใช้ในการประมวลผลข้อมูลและอุปกรณ์ฮาร์ดแวร์

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการเคลื่อนไหวตามดัชนีชี้วัด (Passive Management / Index Tracking)

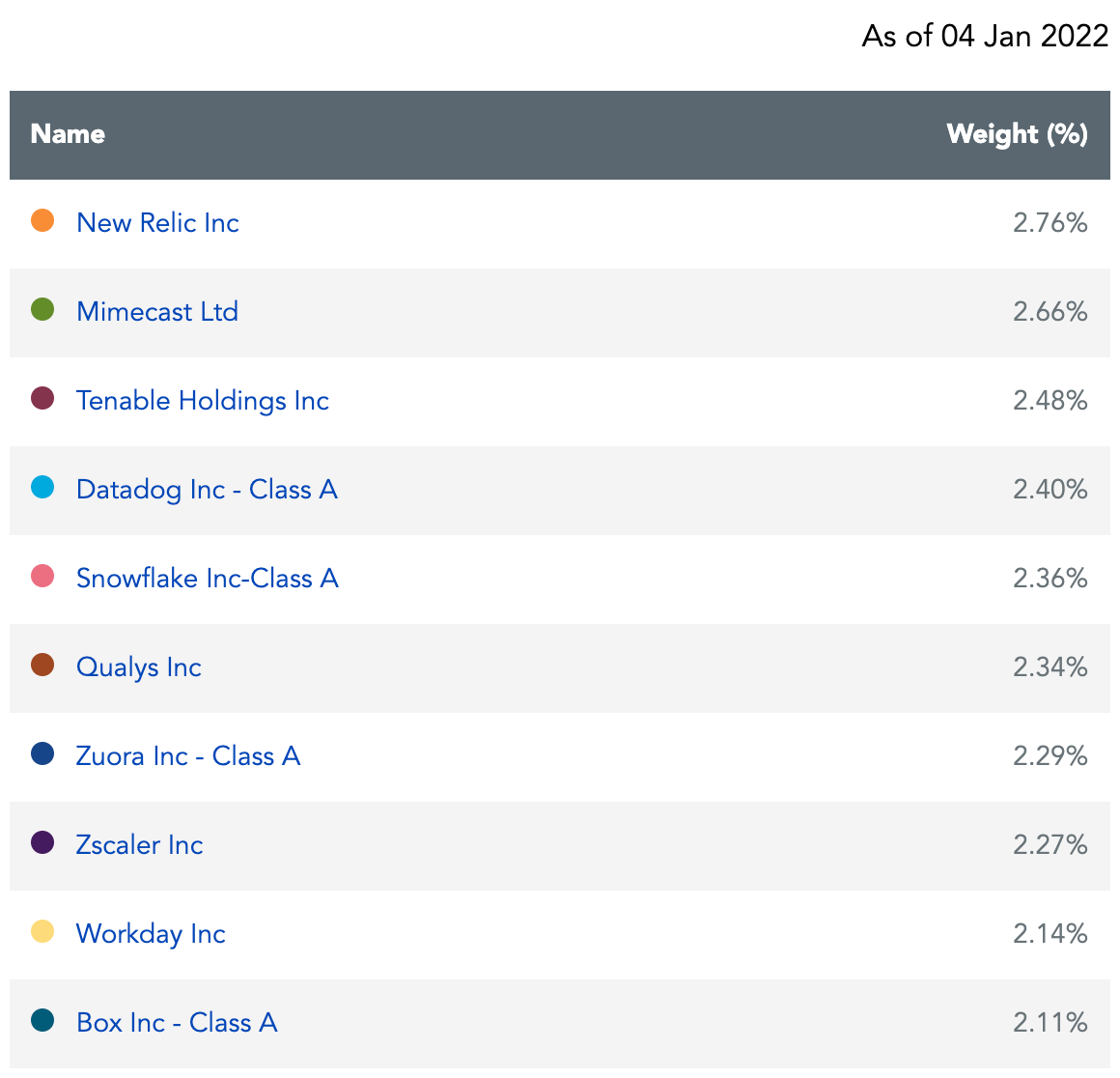

Top 10 Holdings ของ Global X Cloud Computing ETF (ข้อมูล ณ วันที่ 04/01/2022)

ที่มา: https://www.globalxetfs.com/funds/clou/#holdings

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

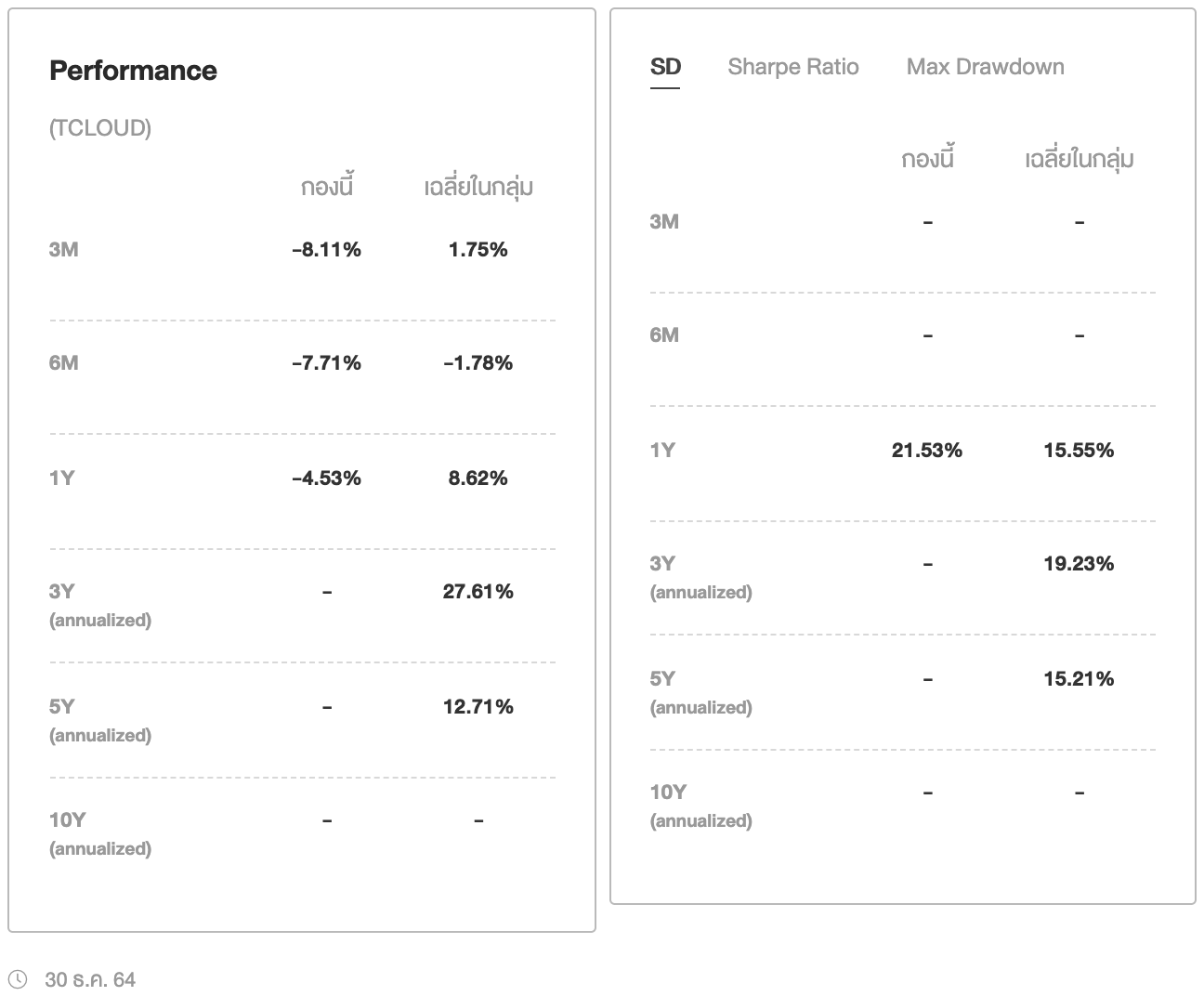

ผลการดำเนินงานย้อนหลังของกองทุน TCLOUD (ข้อมูล ณ วันที่ 30/12/2021)

ที่มา: https://www.finnomena.com/fund/TCLOUD/performance

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากการกระจุกตัวลงทุนในประเทศสหรัฐฯ และหมวดอุตสาหกรรมเทคโนโลยี, ความเสี่ยงจากอัตราแลกเปลี่ยน (มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน)

ค่าธรรมเนียมกองทุน: การจัดการ: 1.0700% / Front-end Fee: 1.00% / รวม: 1.2500%

- มูลค่าขั้นต่ำของการซื้อครั้งแรก: 1,000 บาท

- มูลค่าขั้นต่ำของการซื้อครั้งถัดไป: 1,000 บาท

PRINCIPAL GCLOUD-A

นโยบายการลงทุน: ลงทุนใน WisdomTree Cloud Computing UCITs ETF เป็นกองทุนหลัก (Master Fund) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าสินทรัพย์สุทธิ โดยกองทุน PRINCIPAL GCLOUD-A จัดเป็นกองทุนที่มีความเสี่ยงระดับ 7

กองทุนหลักมีเป้าหมายเพื่อให้ผลตอบแทนด้านการลงทุนที่สอดคล้องกับราคาและผลการดำเนินงานก่อนค่าธรรมเนียมและค่าใช้จ่ายของดัชนี BVP NASDAQ Emerging Cloud Index (ดัชนีอ้างอิง) ซึ่งเป็นดัชนีที่ใช้ติดตามผลการดำเนินงานของบริษัทจดทะเบียนที่เกิดใหม่ (Emerging Public Companies) ซึ่งเป็นบริษัทที่เกี่ยวข้องหรือจัดหาซอฟต์แวร์และให้บริการ เกี่ยวกับระบบคลาวด์ให้กับลูกค้าเป็นหลัก (Emerging Cloud Company)

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการเคลื่อนไหวตามดัชนีชี้วัด (Passive Management / Index Tracking)

Top 10 Holdings ของ WisdomTree Cloud Computing UCITs ETF (ข้อมูล ณ วันที่ 04/01/2022)

ที่มา: https://www.wisdomtree.eu/en-ie/etfs/thematic/wcld—wisdomtree-cloud-computing-ucits-etf—usd-acc#

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

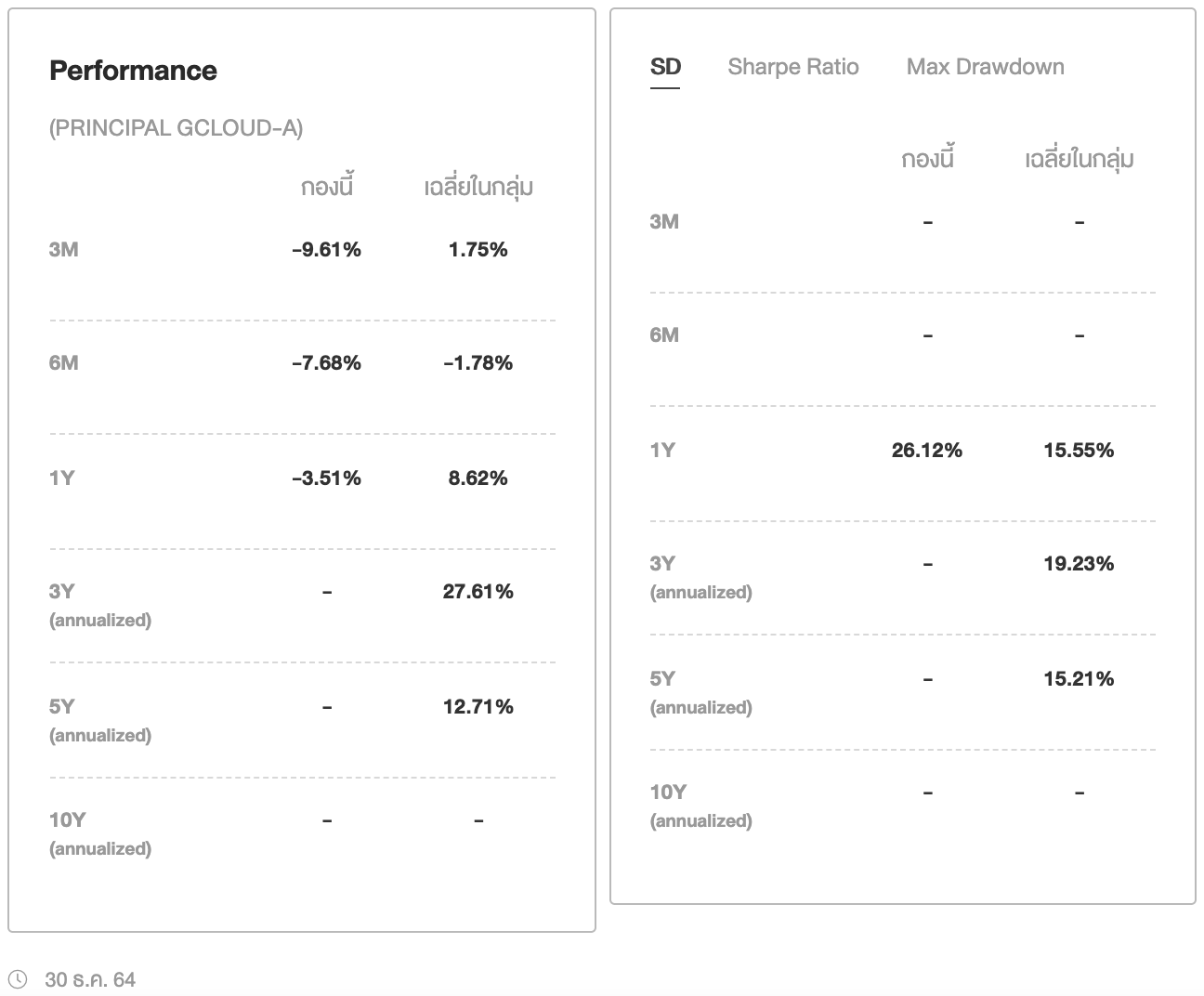

ผลการดำเนินงานย้อนหลังของกองทุน PRINCIPAL GCLOUD-A (ข้อมูล ณ วันที่ 30/12/2021)

ที่มา: https://www.finnomena.com/fund/PRINCIPAL%20GCLOUD-A/performance

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากการกระจุกตัวลงทุนในประเทศสหรัฐฯ และหมวดอุตสาหกรรม Information Technology, ความเสี่ยงจากอัตราแลกเปลี่ยน (มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน)

ค่าธรรมเนียมกองทุน: การจัดการ: 1.605% / Front-end Fee: 1.50% / รวม: 1.9581%

- มูลค่าขั้นต่ำของการซื้อครั้งแรก: 1,000 บาท

- มูลค่าขั้นต่ำของการซื้อครั้งถัดไป: 1,000 บาท

ซื้อกองทุน PRINCIPAL GCLOUD-A คลิก

กลุ่ม Cybersecurity

LHCYBER

▶︎ LHCYBER-A, LHCYBER-D, LHCYBER-E

นโยบายการลงทุน: ลงทุนในกองทุน Global X Cybersecurity ETF เป็นกองทุนหลัก (Master Fund) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าสินทรัพย์สุทธิ โดยกองทุน LHCYBER จัดเป็นกองทุนที่มีความเสี่ยงระดับ 6

กองทุนหลักมีเป้าหมายเพื่อให้ผลตอบแทนด้านการลงทุนที่สอดคล้องกับราคาและผลการดำเนินงานก่อนค่าธรรมเนียมและค่าใช้จ่ายของดัชนี Indxx Cybersecurity Index (ดัชนีอ้างอิง) ซึ่งเป็นดัชนีที่ใช้ติดตามผลการดำเนินงานของบริษัทที่ดำเนินการด้านความปลอดภัยทางไซเบอร์

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการเคลื่อนไหวตามดัชนีชี้วัด (Passive Management / Index Tracking)

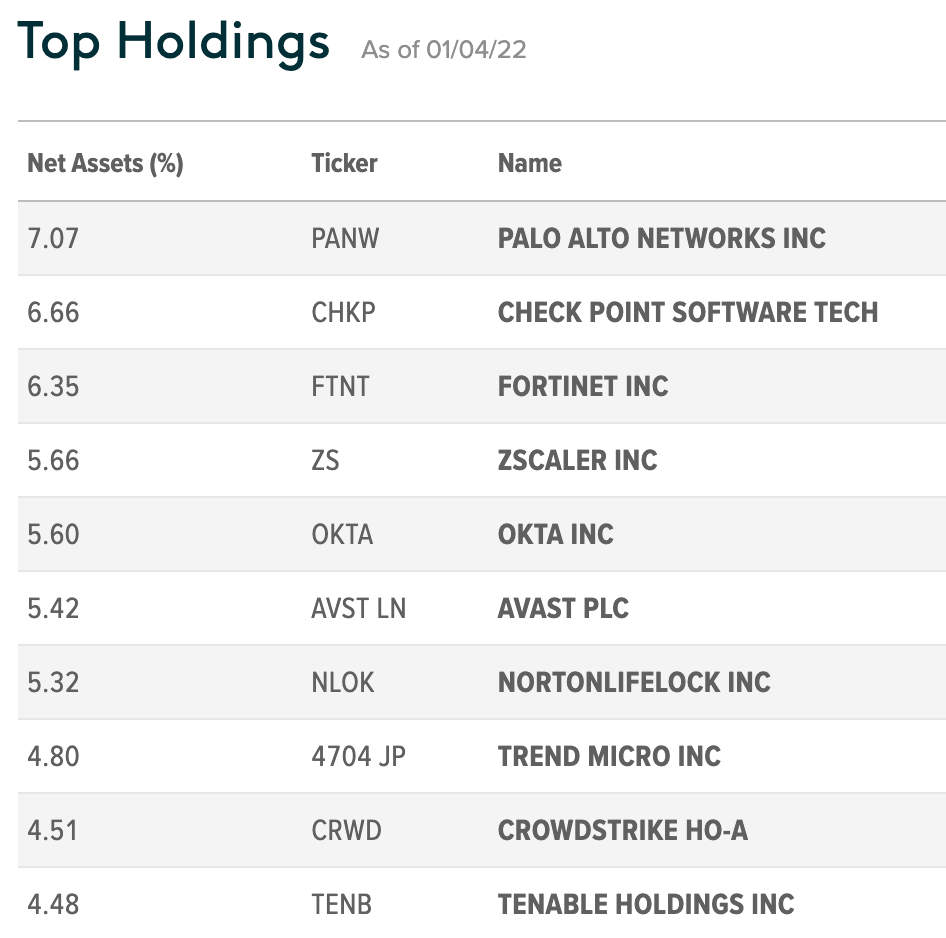

Top 10 Holdings ของ Global X Cybersecurity ETF (ข้อมูล ณ วันที่ 04/01/2022)

ที่มา: https://www.globalxetfs.com/funds/bug/#holdings

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

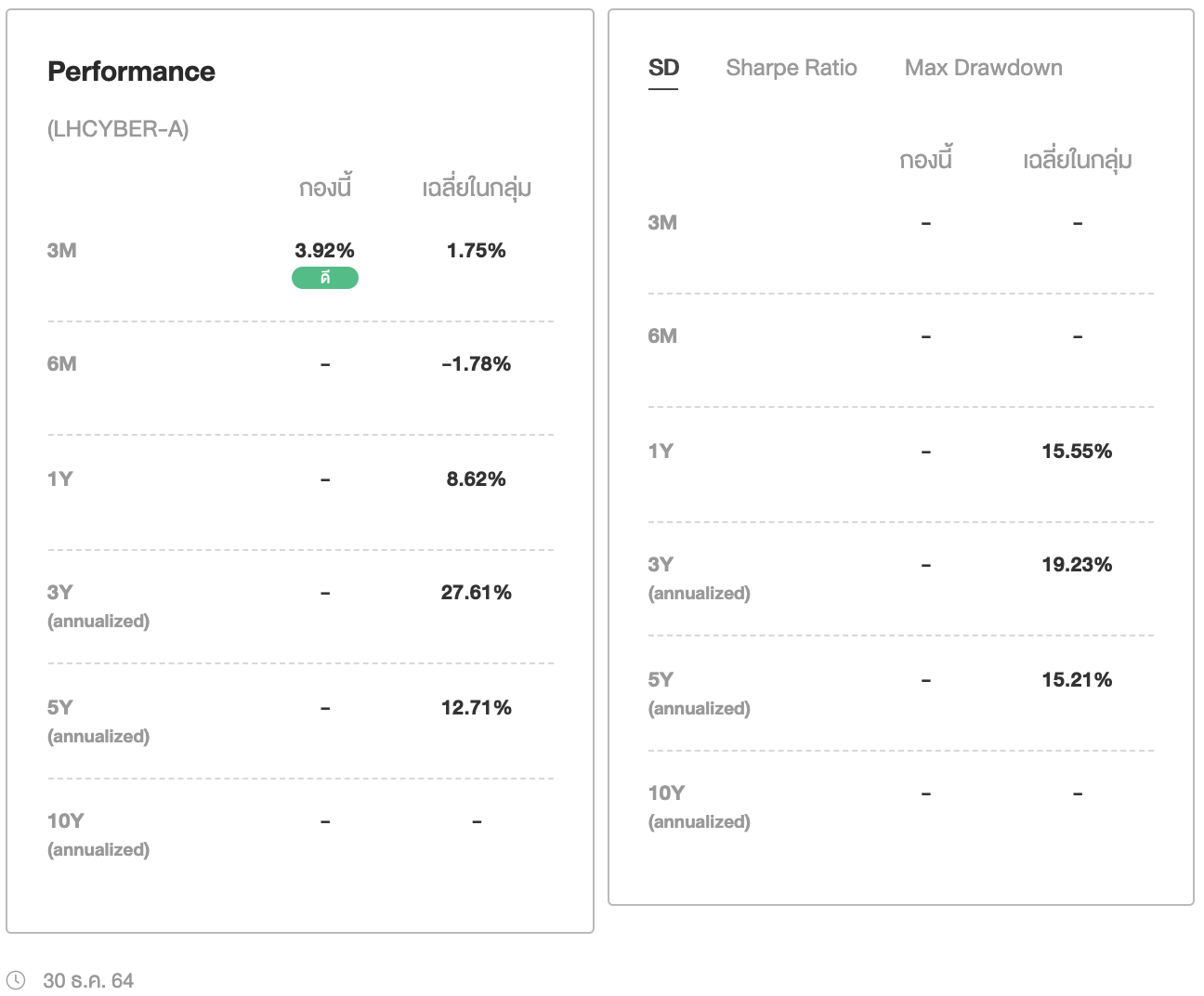

ผลการดำเนินงานย้อนหลังของกองทุน LHCYBER-A (ข้อมูล ณ วันที่ 30/12/2021)

ที่มา: https://www.finnomena.com/fund/LHCYBER-A/performance

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากการกระจุกตัวลงทุนในประเทศสหรัฐฯ และหมวดอุตสาหกรรม Packaged Software, ความเสี่ยงจากอัตราแลกเปลี่ยน (มีนโยบายป้องกันความเสี่ยงจากอัตราแลกตามดุลยพินิจของผู้จัดการกองทุน)

ค่าธรรมเนียมกองทุน: การจัดการ – 1.33750% / Front-end Fee และ Switching-in – 1.50% / รวม – 1.632285% (ยังไม่รวมค่าใช้จ่ายอื่น ๆ)

- มูลค่าขั้นต่ำของการซื้อครั้งแรก: 1,000 บาท

- มูลค่าขั้นต่ำของการซื้อครั้งถัดไป: 100 บาท

ซื้อกองทุน LHCYBER-A, LHCYBER-D คลิก

กลุ่ม Semiconductor

LHSEMICON

▶︎ LHSEMICON-A, LHSEMICON-D, LHSEMICON-E

นโยบายการลงทุน: ลงทุนใน iShares Semiconductor ETF เป็นกองทุนหลัก (Master Fund) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าสินทรัพย์สุทธิ โดยกองทุน LHSEMICON จัดเป็นกองทุนที่มีความเสี่ยงระดับ 7

กองทุนหลักมีเป้าหมายเพื่อให้ผลตอบแทนการลงทุนสอดคล้องกับราคาและผลการดำเนินงานก่อนค่าธรรมเนียมและค่าใช้จ่ายของดัชนี ICE Semiconductor Index (ดัชนีอ้างอิง) ซึ่งเป็นดัชนีที่ติดตามผลการดำเนินงานของบริษัทที่ดำเนินธุรกิจด้านการออกแบบ การจัดจำหน่าย การผลิต และการขายเซมิคอนดักเตอร์

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการเคลื่อนไหวตามดัชนีชี้วัด (Passive Management / Index Tracking)

Top 10 Holdings ของ iShares Semiconductor ETF (ข้อมูล ณ วันที่ 31/12/2021)

ที่มา: https://www.ishares.com/us/products/239705/ishares-phlx-semiconductor-etf

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

ผลการดำเนินงานย้อนหลังของกองทุน LHSEMICON-A (ข้อมูล ณ วันที่ 30/12/2021)

ที่มา: https://www.finnomena.com/fund/LHSEMICON-A/performance

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากการกระจุกตัวลงทุนในประเทศสหรัฐฯ และหมวดอุตสาหกรรม Semiconductor, ความเสี่ยงจากอัตราแลกเปลี่ยน (มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน)

ค่าธรรมเนียมกองทุน: การจัดการ: 1.0700% / Front-end Fee และ Switching-in: 1.25% / รวม: 1.47018% (ยังไม่รวมค่าใช้จ่ายอื่น ๆ)

- มูลค่าขั้นต่ำของการซื้อครั้งแรก: 1,000 บาท

- มูลค่าขั้นต่ำของการซื้อครั้งถัดไป: 100 บาท

ซื้อกองทุน LHSEMICON-A, LHSEMICON-D คลิก

SCBSEMI

▶︎ SCBSEMI(A), SCBSEMI(E)

นโยบายการลงทุน: ลงทุนใน VanEck Vectors Semiconductor UCITS ETF เป็นกองทุนหลัก (Master Fund) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าสินทรัพย์สุทธิ โดยกองทุน SCBSEMI จัดเป็นกองทุนที่มีความเสี่ยงระดับ 7

กองทุนหลักเน้นลงทุนในหุ้นที่จดทะเบียนในตลาดหลักทรัพย์สหรัฐฯ ในอุตสาหกรรม Semiconductor โดยผู้จัดการลงทุนจะใช้กลยุทธ์การลงทุนแบบ Replication Strategy ซึ่งลงทุนในตราสารทุน American depository receipts (ADRs) และ Global depository receipts ที่เป็นส่วนประกอบในดัชนี MVIS US Listed Semiconductor 10% Capped Index ซึ่งเป็นดัชนีที่สะท้อนผลการดำเนินงานของบริษัทที่ประกอบธุรกิจเกี่ยวกับอุตสาหกรรม Semiconductor เพื่อให้ผลการดำเนินงานของกองทุนก่อนหักค่าธรรมเนียมและค่าใช้จ่ายใกล้เคียงกับผลตอบแทนของดัชนีดังกล่าว

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการเคลื่อนไหวตามดัชนีชี้วัด (Passive Management / Index Tracking)

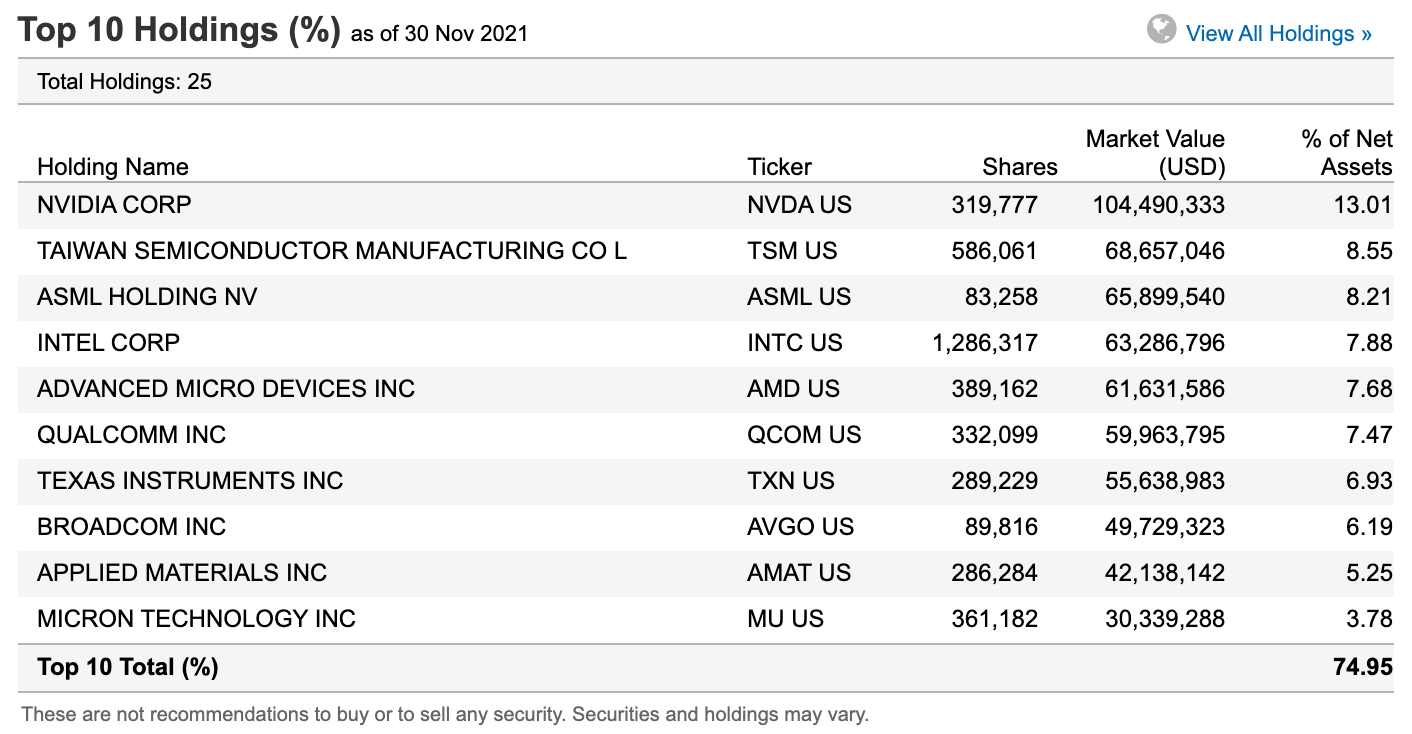

Top 10 Holdings ของ VanEck Vectors Semiconductor UCITS ETF (ข้อมูล ณ วันที่ 31/12/2021)

ที่มา: https://www.vaneck.com/nl/en/smh/

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

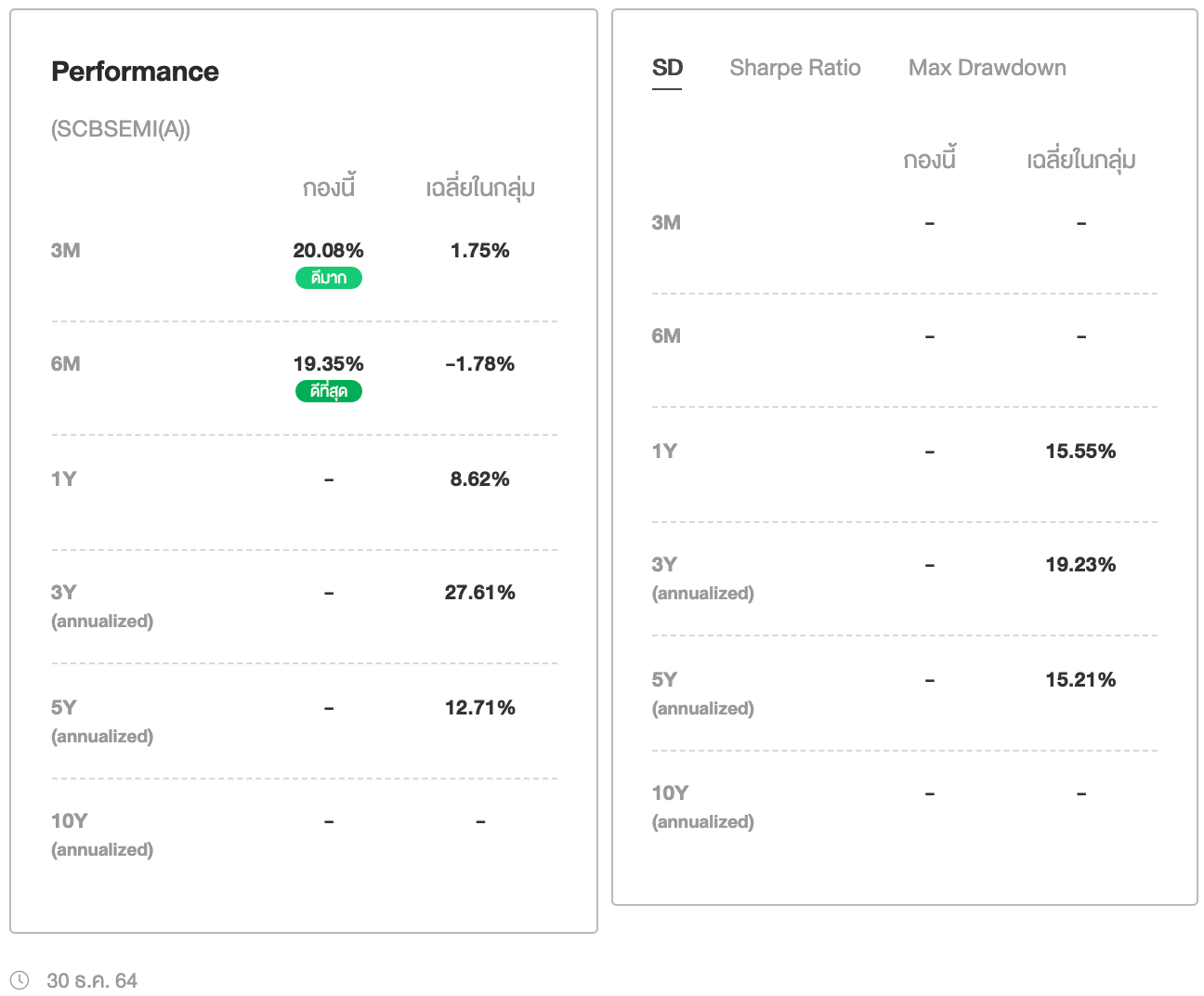

ผลการดำเนินงานย้อนหลังของกองทุน SCBSEMI(A) (ข้อมูล ณ วันที่ 30/12/2021)

ที่มา: https://www.finnomena.com/fund/SCBSEMI(A)/performance

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากการกระจุกตัวลงทุนในประเทศสหรัฐฯ และหมวดอุตสาหกรรม Technology, ความเสี่ยงจากอัตราแลกเปลี่ยน (มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน)

ค่าธรรมเนียมกองทุน: การจัดการ: 1.070% / Front-end Fee และ Switching-in: 1.070% / รวม: 1.200%

- มูลค่าขั้นต่ำของการซื้อครั้งแรก: 1,000 บาท

- มูลค่าขั้นต่ำของการซื้อครั้งถัดไป: 1,000 บาท

WE-EVOSEMI

นโยบายการลงทุน: ลงทุนในหน่วยลงทุนของกองทุนรวม และ/หรือกองทุนรวม ETF หุ้นต่างประเทศ ที่มีนโยบายการลงทุนในหุ้นของบริษัทที่ดำเนินธุรกิจหรือได้รับประโยชน์จากการเติบโตของความเชื่อมโยงเครือข่ายทางธุรกิจของอุตสาหกรรมเซมิคอนดักเตอร์ (Semiconductors Business Ecosystem) อาทิ การออกแบบ การผลิต การประกอบ การจัดจำหน่าย การทำการตลาด การจัดหาเงินทุน วัสดุอุปกรณ์ของผลิตภัณฑ์และบริการในแต่ละกลุ่มธุรกิจของอุตสาหกรรมเซมิคอนดักเตอร์ รวมถึง ธุรกิจอื่นใดที่เกี่ยวข้องหรือได้ประโยชน์จากระบบนิเวศทางธุรกิจ (Ecosystem) ดังกล่าว เช่น ธุรกิจในกลุ่มนวัตกรรม เทคโนโลยี เป็นต้น ซึ่งกระจายการลงทุนในภูมิภาคต่าง ๆ ทั่วโลก โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าสินทรัพย์สุทธิ โดยกองทุน WE-EVOSEMI จัดเป็นกองทุนที่มีความเสี่ยงระดับ 7

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการสูงกว่าดัชนีชี้วัด (Active Management)

ชื่อทรัพย์สินที่ลงทุนสูงสุด 5 อันดับแรกของกองทุน WE-EVOSEMI (ข้อมูล ณ วันที่ 30/11/2021)

ที่มา: WE-EVOSEMI Fund Factsheet

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

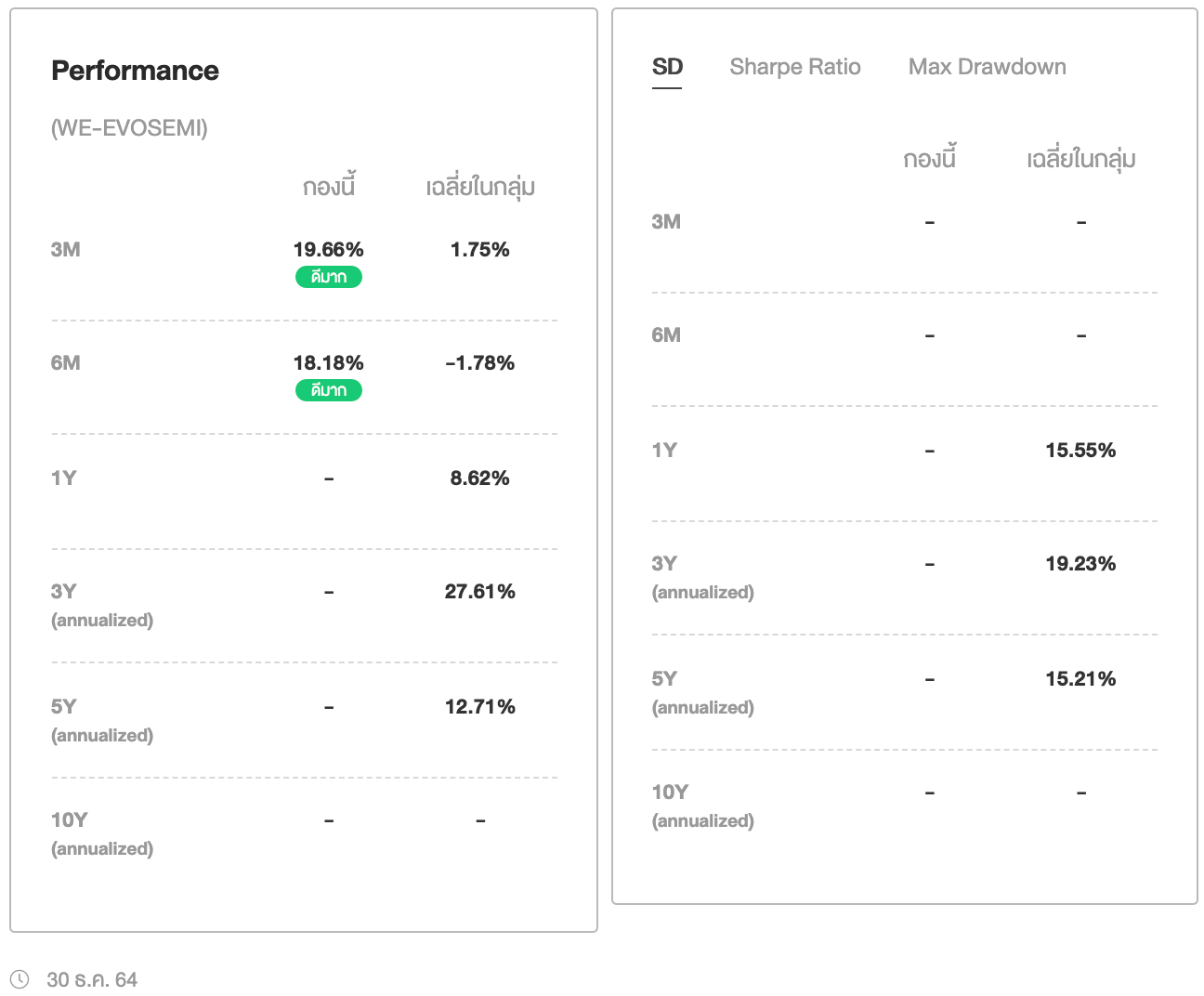

ผลการดำเนินงานย้อนหลังของกองทุน WE-EVOSEMI (ข้อมูล ณ วันที่ 30/12/2021)

ที่มา: https://www.finnomena.com/fund/WE-EVOSEMI/performance

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากการกระจุกตัวลงทุนในประเทศสหรัฐฯ และหมวดอุตสาหกรรม Semiconductor และ Information Technology, ความเสี่ยงจากอัตราแลกเปลี่ยน (มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน)

ค่าธรรมเนียมกองทุน: การจัดการ – 1.0700% / Front-end Fee และ Switching-in – 1.3375% / รวม – 1.41775%

- มูลค่าขั้นต่ำของการซื้อครั้งแรก: 1 บาท

- มูลค่าขั้นต่ำของการซื้อครั้งถัดไป: 1 บาท

อ่านเพิ่มเติม รีวิวกองทุน SCBSEMI, WE-EVOSEMI, และ LHSEMICON: ลงทุนในแก่นแท้ของโลกยุคใหม่

กลุ่มอื่นๆ

KT-US-A

นโยบายการลงทุน: ลงทุนในกองทุน AB American Growth Portfolio – Class I (USD) เป็นกองทุนหลัก (Master Fund) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าสินทรัพย์สุทธิ โดยกองทุน KT-US-A จัดเป็นกองทุนที่มีความเสี่ยงระดับ 6

กองทุนหลักมีวัตถุประสงค์เพื่อสร้างการเติบโตของเงินทุนในระยะยาวผ่านการลงทุนในหุ้นของบริษัทในสหรัฐอเมริกาที่มีขนาดใหญ่ มีคุณภาพสูง และมีแนวโน้มในการเติบโตอย่างมาก

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการสูงกว่าดัชนีชี้วัด (Active Management)

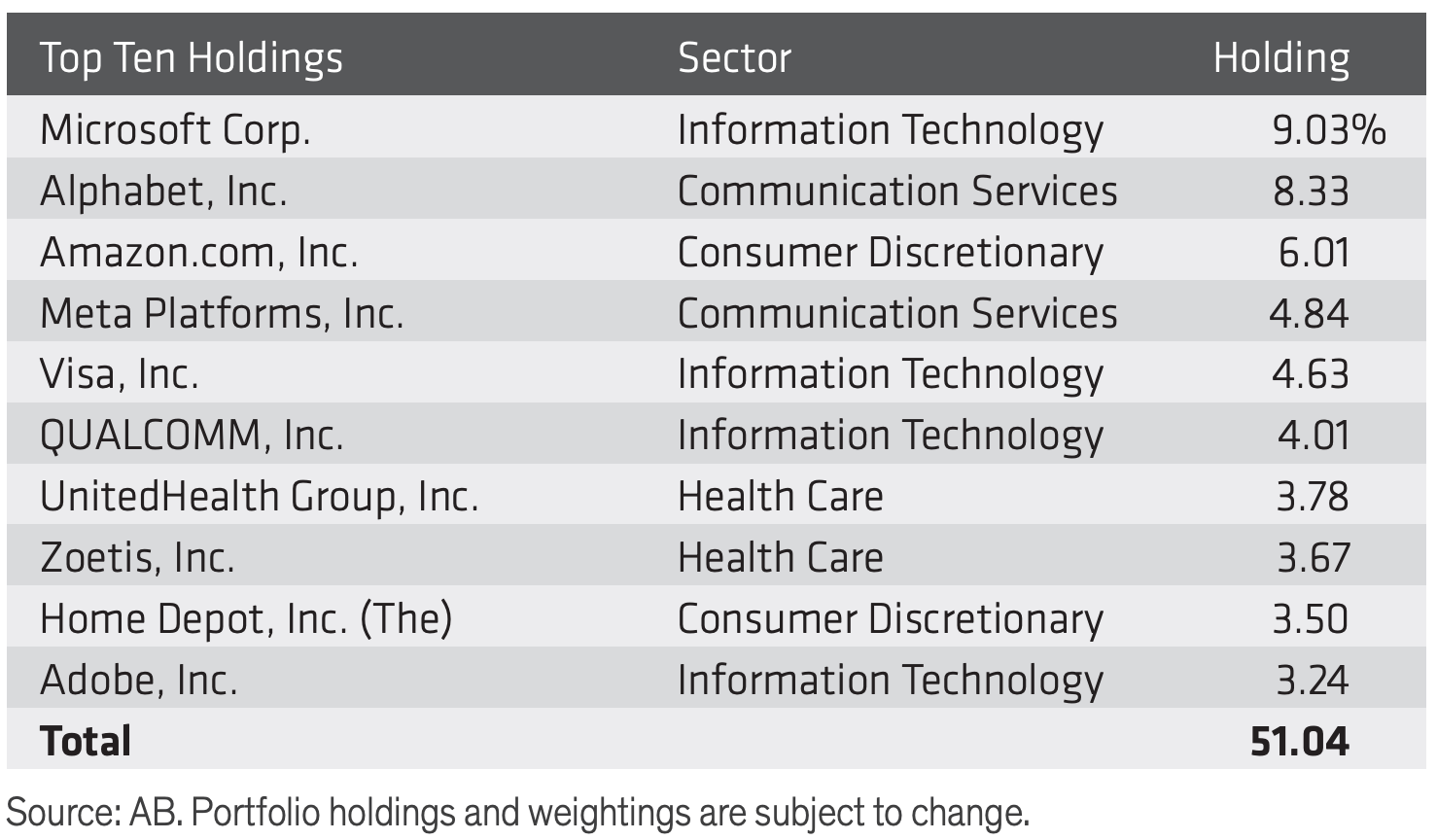

Top 10 Holdings ของ AB American Growth Portfolio (ข้อมูล ณ วันที่ 30/11/2021)

ที่มา: AB American Growth Portfolio Factsheet

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

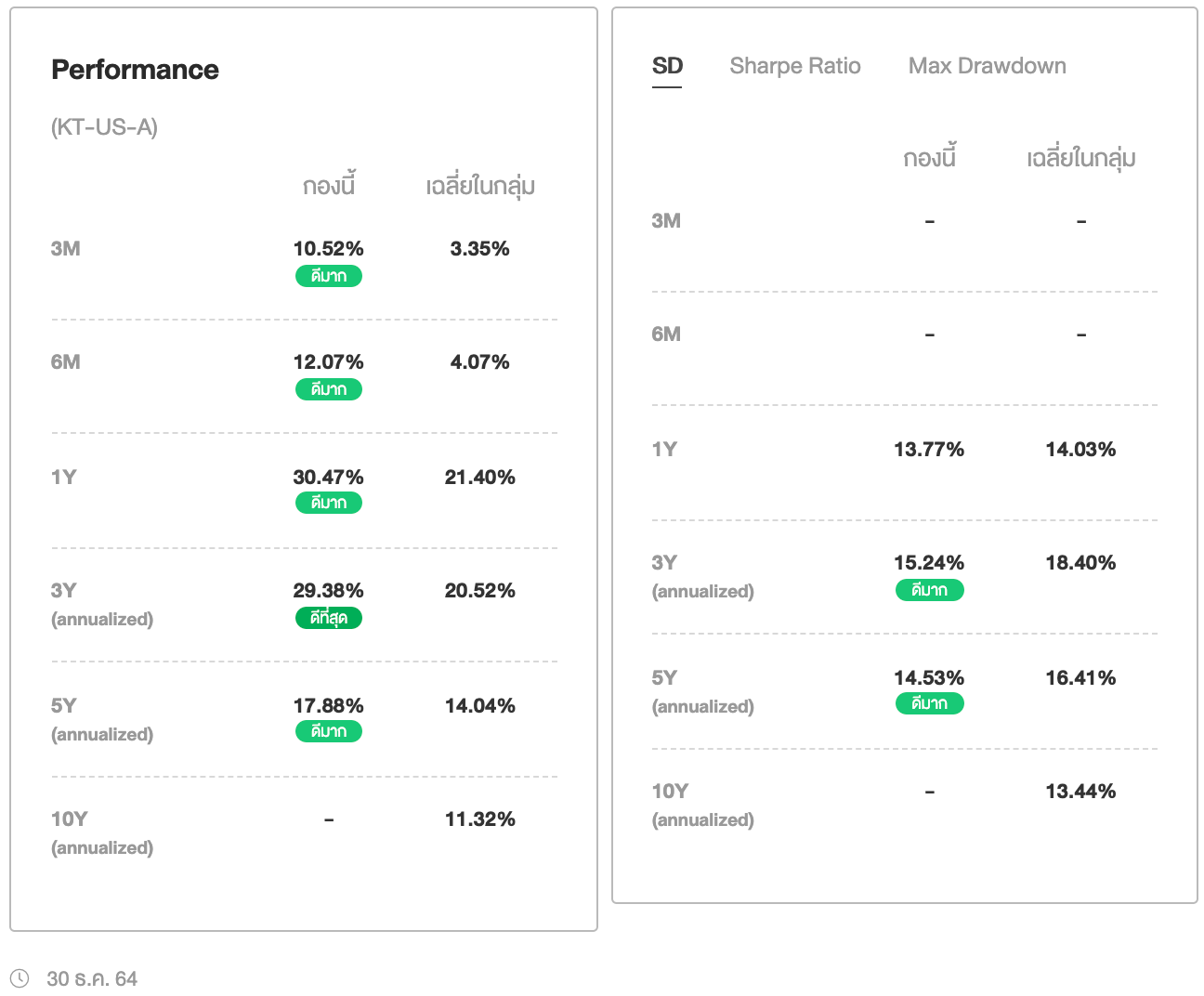

ผลการดำเนินงานย้อนหลังของกองทุน KT-US-A (ข้อมูล ณ วันที่ 30/12/2021)

ที่มา: https://www.finnomena.com/fund/KT-US-A/performance

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากการกระจุกตัวลงทุนในประเทศสหรัฐฯ และหมวดอุตสาหกรรม Information Technology, ความเสี่ยงจากอัตราแลกเปลี่ยน (มีนโยบายป้องกันความเสี่ยงจากอัตราแลกตามดุลยพินิจของผู้จัดการกองทุน)

ค่าธรรมเนียมกองทุน: การจัดการ – 0.83460% / Front-end Fee และ Switching-in – 1.50% / รวม – 1.1086%

- มูลค่าขั้นต่ำของการซื้อครั้งแรก: 1,000 บาท

- มูลค่าขั้นต่ำของการซื้อครั้งถัดไป: 1,000 บาท

TMBUSBLUECHIP

นโยบายการลงทุน: ลงทุนในกองทุน T. Rowe Price Funds SICAV — US Blue Chip Equity Fund, Class I (USD) เป็นกองทุนหลัก (Master Fund) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าสินทรัพย์สุทธิ โดยกองทุน TMBUSBLUECHIP จัดเป็นกองทุนที่มีความเสี่ยงระดับ 6

กองทุนหลักมีวัตถุประสงค์เพื่อสร้างผลตอบแทนจากการลงทุนระยะยาวโดยการลงทุนในหุ้นชั้นดีขนาดใหญ่และขนาดกลางของบริษัทในประเทศสหรัฐอเมริกา

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการสูงกว่าดัชนีชี้วัด (Active Management)

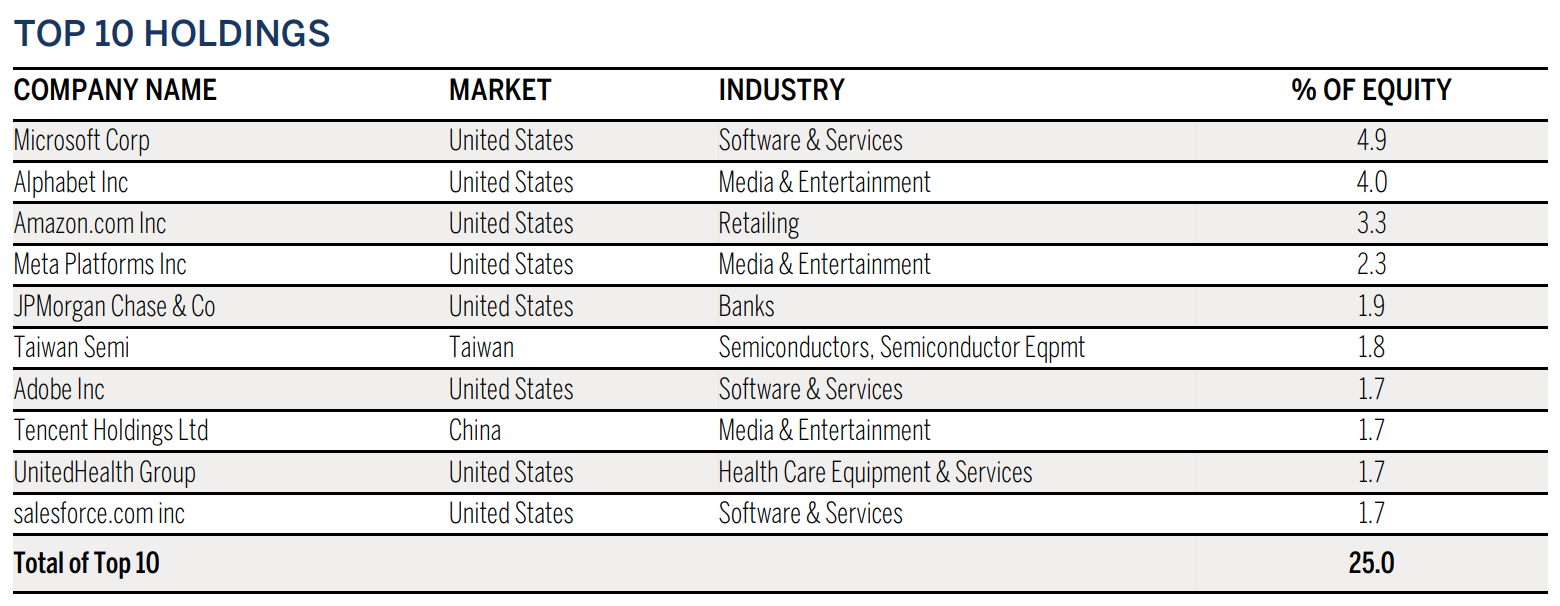

Top 10 Holdings ของ T. Rowe Price Funds SICAV — US Blue Chip Equity Fund (ข้อมูล ณ วันที่ 30/11/2021)

ที่มา: T. Rowe Price Funds SICAV — US Blue Chip Equity Fund Monthly Factsheet

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

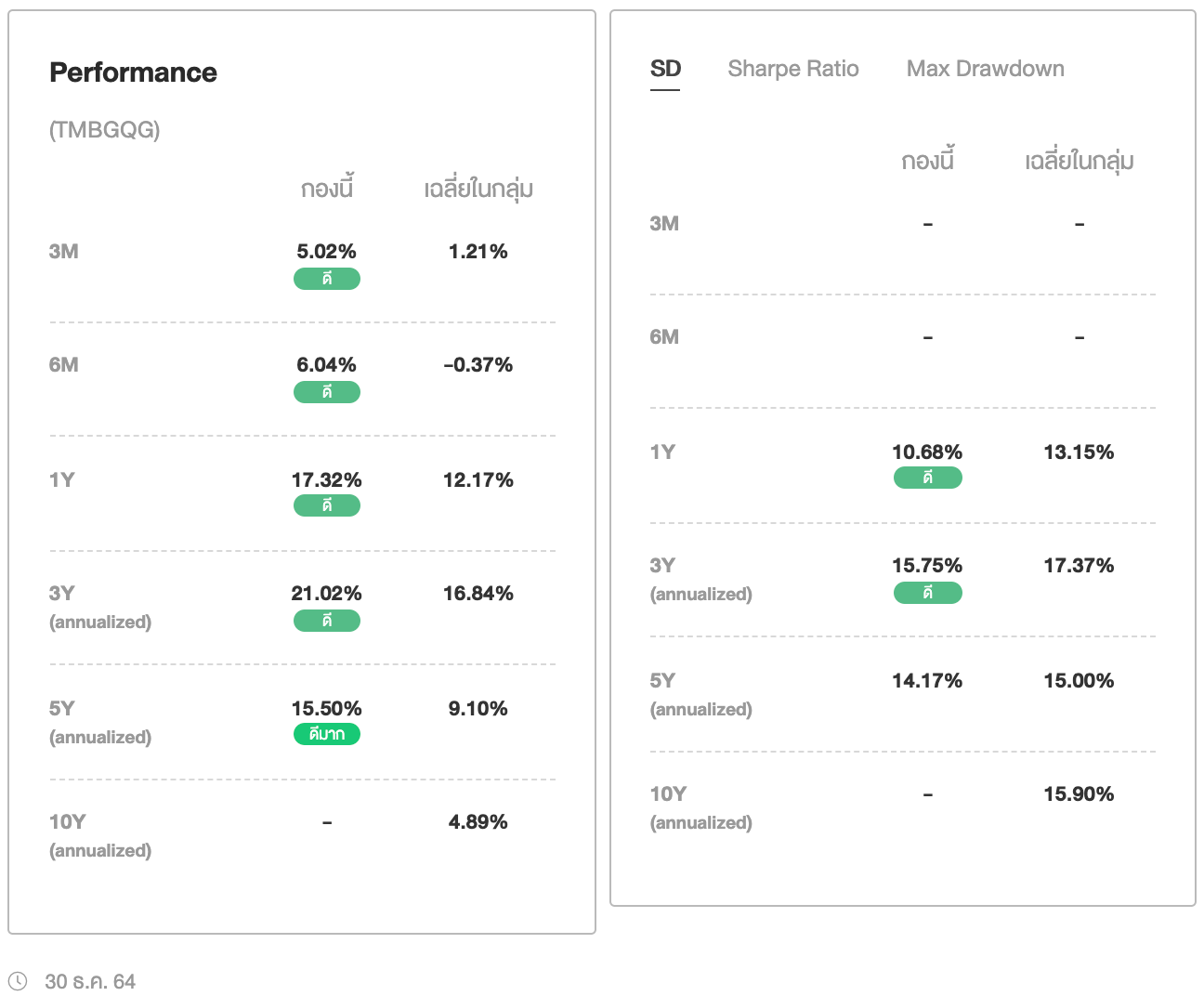

ผลการดำเนินงานย้อนหลังของกองทุน TMBUSBLUECHIP (ข้อมูล ณ วันที่ 30/12/2021)

ที่มา: https://www.finnomena.com/fund/TMBUSBLUECHIP/performance

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากการกระจุกตัวลงทุนในประเทศสหรัฐฯ และหมวดอุตสาหกรรม Communication Services และ ICT, ความเสี่ยงจากอัตราแลกเปลี่ยน (มีนโยบายป้องกันความเสี่ยงจากอัตราแลกตามดุลยพินิจของผู้จัดการกองทุน)

ค่าธรรมเนียมกองทุน: การจัดการ – 1.6050% / Front-end Fee และ Switching-in – 1.50% / รวม – 1.7881%

- มูลค่าขั้นต่ำของการซื้อครั้งแรก: 1 บาท

- มูลค่าขั้นต่ำของการซื้อครั้งถัดไป: 1 บาท

TMBGQG

นโยบายการลงทุน: ลงทุนในกองทุน Wellington Global Quality Growth Fund – Class S (USD) เป็นกองทุนหลัก (Master Fund) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าสินทรัพย์สุทธิ โดยกองทุน TMBGQG จัดเป็นกองทุนที่มีความเสี่ยงระดับ 6

กองทุนหลักลงทุนในหุ้นสามัญ และใบแสดงสิทธิในผลประโยชน์ที่เกิดจากหลักทรัพย์อ้างอิง (Depositary receipts) หลักทรัพย์ที่เกี่ยวข้องกับอสังหาริมทรัพย์ ตราสารหนี้แปลงสภาพ หุ้นบุริมสิทธิ์ ใบสำคัญแสดงสิทธิ์ ETF รวมทั้งตราสารหนี้ เงินสดหรือตราสารเทียบเท่าเงินสด และตราสารอนุพันธ์ที่ออกโดยบริษัทต่าง ๆ ทั่วโลก

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการสูงกว่าดัชนีชี้วัด (Active Management)

Top 10 Holdings ของ Wellington Global Quality Growth Fund (ข้อมูล ณ วันที่ 30/11/2021)

ที่มา: Wellington Global Quality Growth Fund Factsheet

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

ผลการดำเนินงานย้อนหลังของกองทุน TMBGQG (ข้อมูล ณ วันที่ 30/12/2021)

ที่มา: https://www.finnomena.com/fund/TMBGQG/performance

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากการกระจุกตัวลงทุนในประเทศสหรัฐฯ และหมวดอุตสาหกรรมเทคโนโลยีสารสนเทศและการสื่อสาร (ICT) และเงินทุนและหลักทรัพย์ (FIN), ความเสี่ยงจากอัตราแลกเปลี่ยน (มีนโยบายป้องกันความเสี่ยงจากอัตราแลกตามดุลยพินิจของผู้จัดการกองทุน)

ค่าธรรมเนียมกองทุน: การจัดการ – 1.6050% / Front-end Fee และ Switching-in – 1.50% / รวม – 1.7881%

- มูลค่าขั้นต่ำของการซื้อครั้งแรก: 1 บาท

- มูลค่าขั้นต่ำของการซื้อครั้งถัดไป: 1 บาท

— planet 46.

อ้างอิง

- https://www.lhfund.co.th/Upload/FACTSHEET_LHESPORT_A_THAI.pdf

- https://www.weasset.co.th/downloads/fund/WE-PLAY/WE-PLAY_Factsheet.pdf?v=2

- https://www.principal.th/sites/default/files/fund-documents/Thailand%20Site/th_PRINCIPAL_GCLOUD_FFS.pdf

- https://www.lhfund.co.th/Upload/FACTSHEET_LHCYBER_A_THAI.pdf

- https://www.tmbameastspring.com/THDocs/FS/I19_03.pdf

- https://www.lhfund.co.th/Upload/FACTSHEET_LHSEMICON_A_THAI.pdf

- https://www.scbam.com/medias/fund-doc/summary-prospectus/SCBSEMI(A)_SUM.pdf

- https://www.weasset.co.th/downloads/fund/WE-EVOSEMI/WE-EVOSEMI_Factsheet.pdf?v=2

- https://www.ktam.co.th/document_fund/fundfactsheet/Factsheet_th_KT-US-A.pdf

- https://www.tmbameastspring.com/THDocs/FS/I16_03.pdf

คำเตือน

ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | กองทุนอาจลงทุนกระจุกตัวในอุตสาหกรรมและประเทศที่ลงทุน ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”