ช่วงที่ตลาดอยู่ในภาวะอัตราดอกเบี้ยขาขึ้นแบบนี้ ส่งผลให้ตลาดการเงินซบเซากันทั่วโลก หลายคนเลยเลือกถือเงินสดไว้ ในขณะที่เงินเฟ้อพุ่งสูงขึ้นอย่างต่อเนื่อง แต่จะดีกว่าไหม หากเรานำเงินไปลงทุนในสินทรัพย์ที่สามารถทำให้เงินของเรางอกเงยได้? มาดูกันดีกว่าว่าถ้าดอกเบี้ยเป็นช่วงขาขึ้นเช่นนี้ เราจะลงทุนในสินทรัพย์อะไรดี

บริการจัดพอร์ตลงทุนสำหรับองค์กรโดยผู้แนะนำการลงทุนส่วนตัว เพื่อไม่ให้พลาดโอกาสการลงทุน ฟรี! ไม่มีค่าใช้จ่าย ลงทุนเงินตั้งต้น 5 ล้านบาท

👉 ลงทะเบียน คลิก >>> https://finno.me/corporate-services

อัตราดอกเบี้ยกับสถานการณ์ตลาดการเงินโลก

เริ่มด้วยประเทศที่มีขนาดเศรษฐกิจใหญ่ที่สุดในโลก อย่างประเทศ “สหรัฐอเมริกา” ที่ล่าสุดในการประชุมธนาคารกลางสหรัฐฯ (เฟด) เมื่อวันที่ 15 มิ.ย. ที่ผ่านมา มีมติปรับขึ้นอัตราดอกเบี้ยนโยบายอีก 0.75% สู่ระดับ 1.50%-1.75% ซึ่งเป็นการปรับขึ้นอัตราดอกเบี้ยครั้งใหญ่ที่สุดในรอบ 28 ปี ของเฟด โดยคาดว่าเฟดจะปรับขึ้นอัตราดอกเบี้ยนโยบายสู่ระดับ 3.4% ภายในสิ้นปีนี้ ด้านเงินเฟ้อ กระทรวงแรงงานสหรัฐฯ เปิดเผยว่า ดัชนี CPI ของสหรัฐฯ ในเดือน มิ.ย. พุ่งสูงถึง 9.1% โดยพุ่งขึ้นสูงสุดนับตั้งแต่เดือน พ.ย. ปี 1981 ในขณะที่ FOMC ยังคงมีเป้าหมายให้ตัวเลขเงินเฟ้อแตะ 2% ให้จนได้

มาต่อกันที่โซนยุโรปอย่างประเทศ “อังกฤษ” ที่มีการรายงานตัวเลขเงินเฟ้อในเดือน พ.ค. พุ่งสูงถึง 9.1% แตะระดับสูงสุดในรอบ 40 ปี นับตั้งแต่เก็บข้อมูลมาในปี 1989 โดยเป็นผลจากราคาอาหารและพลังงานที่สูงขึ้นอย่างต่อเนื่อง ตัวเลขเงินเฟ้อที่สูงขึ้นอย่างต่อเนื่องเช่นนี้กดดันให้ธนาคารกลางอังกฤษ (BoE) ต้องปรับขึ้นอัตราดอกเบี้ยนโยบายอย่างต่อเนื่อง โดยปรับขึ้นเป็นครั้งที่ 5 ติดต่อกันที่ระดับ 1.25% ซึ่งเป็นระดับที่สูงสุดในรอบ 13 ปี พร้อมว่าคาดการณ์ดัชนี CPI จะมากกว่า 11% ในเดือน ต.ค. นี้ ในขณะที่อีกหนึ่งประเทศในยุโรปอย่าง “สวิสเซอร์แลนด์” ก็มีนโยบายปรับขึ้นอัตราดอกเบี้ยนโยบายเช่นกัน จากเดิม -0.75% สู่ -0.25% ซึ่งเป็นการปรับขึ้นอัตราดอกเบี้ยนโยบายครั้งแรกในรอบ 15 ปี

ทางด้านโซนเอเชียอย่างประเทศ “ญี่ปุ่น” ถือเป็นประเทศเดียวในประเทศหลักของโลกที่ยังคงนโยบายการเงินผ่อนคลายและอัตราดอกเบี้ยในระดับต่ำพิเศษ โดยคงอัตราดอกเบี้ยนโยบายไว้ที่ -0.1% สวนทางกับหลายประเทศทั่วโลกที่ล้วนทยอยปรับขึ้นอัตราดอกเบี้ยนโยบายอย่างต่อเนื่อง

มาที่ประเทศ “ไทย” ของเรากันบ้าง ที่แม้ว่าผลการประชุมล่าสุดของคณะกรรมการนโยบายการเงิน (กนง.) เมื่อวันที่ 8 มิ.ย. ที่ผ่านมา จะมีมติคงอัตราดอกเบี้ยนโยบายไว้ที่ 0.5% ต่อปี แต่ผลก็แสดงให้เห็นถึงการแตกเสียงอย่างเห็นได้ชัดที่ 4 ต่อ 3 เสียง โดยกรรมการ 3 ท่าน เห็นควรให้ขึ้นอัตราดอกเบี้ยนโยบาย 0.25% ต่อปี พร้อมให้เหตุผลว่าแนวโน้มการฟื้นตัวของเศรษฐกิจและความเสี่ยงด้านเงินเฟ้อมีความชัดเจนเพียงพอที่จะปรับขึ้นอัตราดอกเบี้ยนโยบายในการประชุมครั้งนี้ ทั้งนี้ กนง. มองว่า อัตราเงินเฟ้อมีแนวโน้มสูงเกินกรอบเป้าหมายตลอดปี 2565 ซึ่งเป็นผลมาจากราคาพลังงานโลกและการส่งผ่านต้นทุนภายในประเทศที่สูงขึ้น และคาดการณ์อัตราเงินเฟ้อทั่วไปในปี 2565 และ 2566 อยู่ที่ 6.2% และ 2.5% ตามลำดับ ทำให้หลายภาคส่วนมองว่า กนง. อาจมีมติปรับขึ้นอัตราดอกเบี้ยในเร็ว ๆ นี้

ผลตอบแทนย้อนหลังของแต่ละสินทรัพย์หลังดอกเบี้ยปรับขึ้น

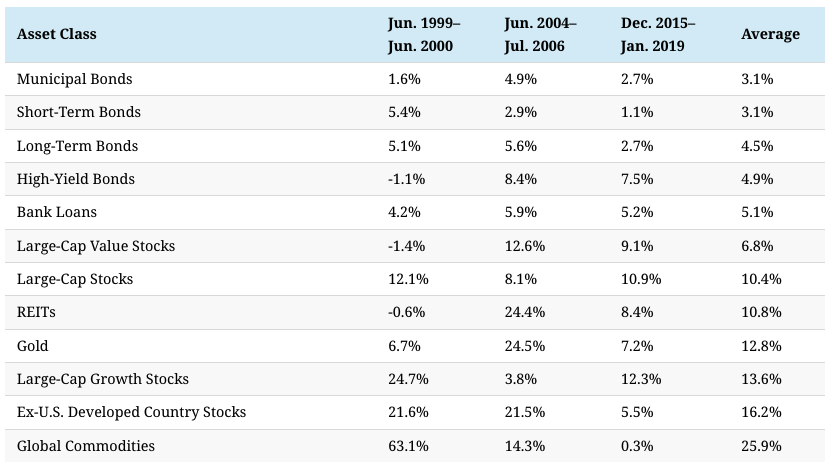

หลายคนคงสงสัยว่า หลังจากการปรับขึ้นอัตราดอกเบี้ยแล้ว ผลตอบแทนของแต่สินทรัพย์จะเป็นเช่นไรบ้าง? บทความนี้ ขอนำข้อมูลสถิติผลตอบแทนย้อนหลังของแต่ละสินทรัพย์หลังจากปรับขึ้นอัตราดอกเบี้ย 3 ช่วงเวลา คือ ในช่วงปี 1999-2000, 2004-2006 และช่วง 2015-2019 มานำเสนอให้ทุกคนได้เห็นภาพชัดกันมากยิ่งขึ้น

ตารางที่ 1 ผลตอบแทนย้อนหลังของแต่ละสินทรัพย์ หลังปรับขึ้นอัตราดอกเบี้ย

ที่มา: https://advisor.visualcapitalist.com/how-asset-classes-have-performed-after-interest-rate-hikes/

จากตารางจะเห็นได้ว่าหุ้นในประเทศพัฒนาแล้วไม่รวมสหรัฐฯ (Ex-U.S. Developed Country Stocks) ทำผลตอบแทนเฉลี่ยได้สูงที่สุดในกลุ่มหุ้น หุ้นประเทศพัฒนาแล้วอาจเป็นตัวช่วยป้องกันความเสี่ยงจากการขึ้นอัตราดอกเบี้ย เนื่องจากเมื่อเทียบกับหุ้นขนาดใหญ่ในสหรัฐฯ แล้ว หุ้นในประเทศพัฒนาแล้วมักจะกระจุกตัวลงทุนในหุ้นวัฏจักร เช่น วัสดุ อุตสาหกรรม และการเงิน ซึ่งภาคส่วนดังกล่าวมีแนวโน้มทำผลงานได้ดีเมื่ออัตราดอกเบี้ยปรับตัวขึ้น

ด้านกลุ่มสินทรัพย์ทางเลือก (Alternatives) มีสินค้าโภคภัณฑ์ (Global Commodities) ที่สามารถทำผลตอบแทนได้แข็งแกร่งที่สุด โดยมีผลตอบแทนเฉลี่ยที่ 25.9% สำหรับผลตอบแทนที่ดูพุ่งสูงมากเกินปกติในช่วงปี 1999-2000 เกิดจากการประเทศต่าง ๆ เช่น บราซิล รัสเซีย อินเดีย และจีนมีการพัฒนาอุตสาหกรรมอย่างรวดเร็ว ซึ่งการพัฒนานี้จำเป็นต้องใช้วัตถุดิบ อาหาร และพลังงานจำนวนมหาศาล

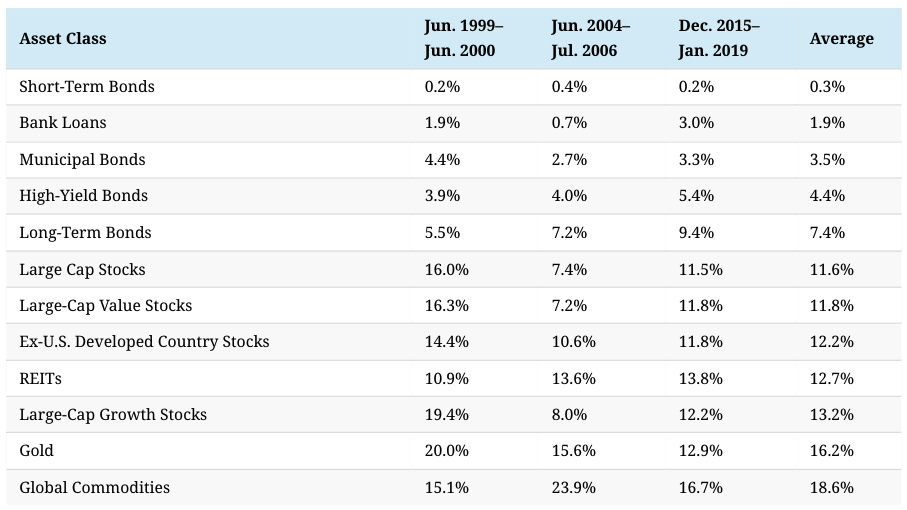

นอกจากการพิจารณาผลตอบแทนในอดีตของสินทรัพย์ประเภทต่าง ๆ แล้ว นักลงทุนควรต้องพิจารณาถึง “ความเสี่ยง” ประกอบการตัดสินใจลงทุนด้วย อย่างที่ทราบกันดีว่าผลตอบแทนนั้นผันแปรไปตามความเสี่ยง ยิ่งสินทรัพย์ใดให้ผลตอบแทนสูง ความเสี่ยงก็จะยิ่งสูงขึ้นตามกันไป

ตารางที่ 2 อัตราความเสี่ยงของแต่ละสินทรัพย์ หลังปรับขึ้นอัตราดอกเบี้ย

ที่มา: https://advisor.visualcapitalist.com/how-asset-classes-have-performed-after-interest-rate-hikes/

จากตารางจะเห็นได้ว่าพันธบัตรระยะสั้น (Short-Term Bonds) มีความเสี่ยงต่ำที่สุด และมีอัตราความเสี่ยงเฉลี่ยต่ำกว่าพันธบัตรระยะยาว (Long-Term Bonds) ถึง 25 เท่า ในขณะที่กลุ่มหุ้น อย่างหุ้นขนาดใหญ่ และหุ้นคุณค่าขนาดใหญ่ มีอัตราความเสี่ยงเฉลี่ยต่ำที่สุดในกลุ่มที่ 11.6% และ 11.8% ตามลำดับ

ด้านกลุ่มสินทรัพย์ทางเลือก การลงทุนในอสังหาริมทรัพย์ (REITs) มีความเสี่ยงต่ำที่สุด โดยมีอัตราความเสี่ยงเฉลี่ยที่ 12.7% โดยทั่วไปแล้ว อัตราความเสี่ยงของอสังหาริมทรัพย์ที่เพิ่มขึ้นนั้นหมายถึงเศรษฐกิจที่กำลังเติบโต ซึ่งหมายความว่ามีความต้องการอสังหาริมทรัพย์มากขึ้น ในขณะที่ความสามารถในการเรียกเก็บค่าเช่าก็เพิ่มสูงขึ้นเช่นกัน ซึ่งจากการวิเคราะห์ของ National Association of Real Estate Investment Trusts (NAREIT) ในช่วงเวลา 40 ปีพบว่า อสังหาริมทรัพย์ ทำผลงานได้ดีทั้งในช่วงเงินเฟ้อสูงและช่วงเงินเฟ้อต่ำ ในทางตรงกันข้าม สินค้าโภคภัณฑ์มักให้ผลตอบแทนดีในช่วงที่อัตราเงินเฟ้อสูง แต่จะทำผลตอบแทนได้ไม่ดีนักในช่วงที่มีอัตราเงินเฟ้อต่ำ

ลงทุนอะไรดี เมื่อดอกเบี้ยเป็นขาขึ้น?

หากพิจารณาจากข้อมูลสถิติในตารางที่ 1 เพียงอย่างเดียว สินทรัพย์ที่ให้ผลตอบแทนได้ดีที่สุดในช่วงดอกเบี้ยขาขึ้น 3 ครั้ง ในช่วงปี 1999-2000, 2004-2006 และช่วง 2015-2019 คือ

- กลุ่มสินค้าโภคภัณฑ์ (Global Commodities) ซึ่งมีกองทุน SCBCOMP ที่ลงทุนในสินทรัพย์ดังกล่าว

- หุ้นในประเทศพัฒนาแล้วไม่รวมสหรัฐ ฯ (Ex-U.S. Developed Country Stocks) ยังไม่มีกองทุนใดในไทยที่ลงทุน

- หุ้นเติบโตขนาดใหญ่ (Large-Cap Growth Stock) ซึ่งมีกองทุน ONE-UGG-RA ที่ลงทุนในสินทรัพย์ดังกล่าว

- ทองคำ (Gold) ซึ่งมีกองทุน SCBGOLD ที่ลงทุนในสินทรัพย์ดังกล่าว

- อสังหาริมทรัพย์ (REITs) ซึ่งมีกองทุน TUSREIT / WE-USREOT / KFGPROP / KT-PROPERTY / TMBGPROP เป็นต้น

มุมมองของ FINNOMENA Investment Team ต่อสินทรัพย์ที่ให้ผลตอบแทนดีในอดีต

- ความกังวลเศรษฐกิจชะลอตัวที่มากขึ้นสร้างแรงกดดันต่อความต้องการ สินค้าโภคภัณฑ์ (Global Commodities) ท่ามกลางความพยายามแก้ไขปัญหา Supply Disruption ที่เป็นอีกฝั่งของแรงหนุนให้ราคาปรับสูงขึ้นมาก่อนหน้านี้ จึงไม่แนะนำลงทุน

- ทองคำ (Gold) คาดโดนกดดันจากการแข็งค่าของค่าเงินดอลลาร์สหรัฐฯ (USD) รวมไปถึง แนวโน้มผลตอบแทนพันธบัตรแท้จริง (Real Rate) จากการที่ธนาคารกลางสหรัฐฯ (FED) เดินหน้าปรับนโนบายการเงินที่เข้มงวด อย่างไรก็ตาม เราเชื่อว่าตลาด Price In ไปพอสมควรแล้ว เมื่อประกอบกับโอกาสเข้าสู่เศรษฐกิจถดถอย จึงแนะนำมีทองคำไว้เพื่อกระจายความเสี่ยงการลงทุน

- ไม่ได้มีมุมมองเชิงบวกต่อหุ้นกลุ่มเติบโต (Large-Cap Growth Stock) อย่างกองทุน ONE-UGG-RA ซึ่งเมื่อพิจารณาปัจจัยอื่น ๆ ประกอบกันทั้งแนวโน้มเศรษฐกิจที่เริ่มอ่อนแอลงอย่างชัดเจน และการวิเคราะห์ Downside Analysis ของเราพบว่าหุ้นกลุ่ม Healthcare ได้รับผลกระทบที่น้อยกว่า ดังนั้นเราจึงแนะนำกองทุน KFHHCARE-A และ BCARE

- อสังหาริมทรัพย์ทั่วโลก (REITs) ราคาปรับขึ้นนำโดย US REIT (71% ของน้ำหนัก) ที่ฟื้นตัวแข็งแกร่งตามการเปิดเมืองและกิจกรรมทางเศรษฐกิจที่คึกคัก แต่ Valuation จัดว่าตึงตัวมากเมื่อเทียบกับหุ้นและ Bond Yield ซึ่ง จึงแนะนำลดสัดส่วน

กองทุนแนะนำจาก FINNOMENA ในช่วงดอกเบี้ยขาขึ้น

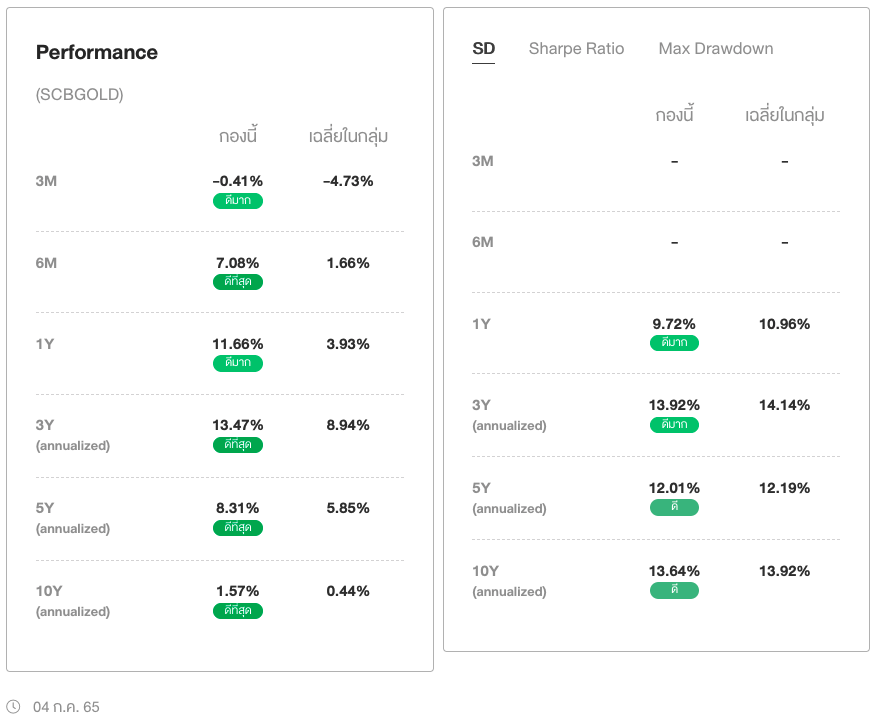

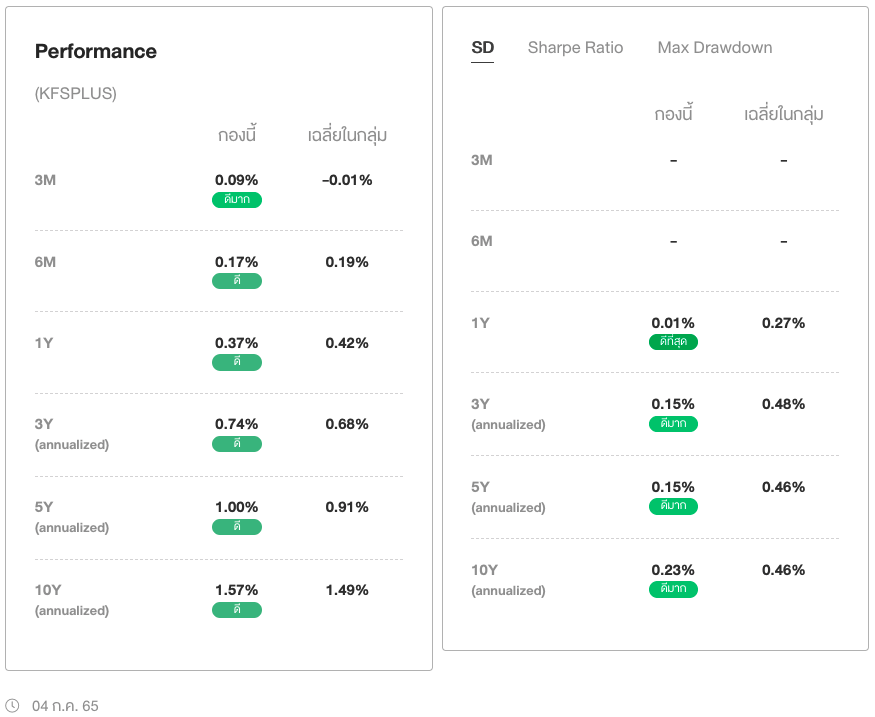

ถ้าหากพิจารณาถึงสถานการณ์ในปัจจุบัน FINNOMENA Investment Team แนะนำลงทุนในสินทรัพย์ปลอดภัยอย่าง “ทองคำ” และ “ตราสารหนี้ระยะสั้น” มากกว่า โดยมองว่าเป็นสินทรัพย์หลบภัยและช่วยลดความผันผวนของพอร์ตการลงทุนได้ดี โดยเราแนะนำกองทุนทองคำอย่าง SCBGOLD และกองทุนตราสารหนี้ระยะสั้น KFSPLUS และ KFAFIX-A

SCBGOLD

นโยบายกองทุน: ลงทุนในกองทุน SPDR Gold Trust เป็นกองทุนหลัก (Master Fund) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าสินทรัพย์สุทธิ โดยกองทุน SCBGOLD จัดเป็นกองทุนที่มีความเสี่ยงระดับ 8

กองทุนหลักมีนโยบายลงทุนในทองคำแท่ง เพื่อสร้างผลตอบแทนให้ใกล้เคียงกับผลตอบแทนของราคาทองคําหักด้วยค่าธรรมเนียมและค่าใช้จ่ายในการจัดการทั้งหมดของกองทุน

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการเคลื่อนไหวตามดัชนีชี้วัด (Passive management)

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากการลงทุนกระจุกตัวในประเทศสิงคโปร์ และหมวดอุตสาหกรรม Precious Metals, ความเสี่ยงจากอัตราแลกเปลี่ยน (ไม่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน)

ค่าธรรมเนียมกองทุน: การจัดการ: 0.44% / การขาย (Front-end Fee) และ Switching-in: 0.535% / ค่าใช้จ่ายรวม: 0.55%

มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 1 บาท

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

ผลการดำเนินงานย้อนหลังของกองทุน SCBGOLD (ข้อมูล ณ วันที่ 4 ก.ค. 2565)

ที่มา: https://www.finnomena.com/fund/SCBGOLD/performance

KFSPLUS

นโยบายกองทุน: ลงทุนในตราสารหนี้ภาครัฐ สถาบันการเงิน บริษัทเอกชนที่มีความมั่นคงและให้ผลตอบแทนที่ดี รวมถึงเงินฝากธนาคาร โดยจะลงทุนในตราสารหนี้ต่างประเทศบางส่วน และทำสัญญาซื้อขายล่วงหน้าเพื่อป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน โดยกองทุน KFSPLUS จัดเป็นกองทุนที่มีความเสี่ยงระดับ 4

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการสูงกว่าดัชนีชี้วัด (Active Management)

อายุเฉลี่ยของทรัพย์สินที่ลงทุน: ต่ำกว่า 3 เดือน

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากอัตราแลกเปลี่ยน (มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนทั้งหมด/เกือบทั้งหมด)

ค่าธรรมเนียมกองทุน: การจัดการ: 0.1712% / การขาย (Front-end Fee): ไม่เรียกเก็บ / ค่าใช้จ่ายรวม: 0.2831%

มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 500 บาท

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

ผลการดำเนินงานย้อนหลังของกองทุน KFSPLUS (ข้อมูล ณ วันที่ 4 ก.ค. 2565)

ที่มา: https://www.finnomena.com/fund/KFSPLUS/performance

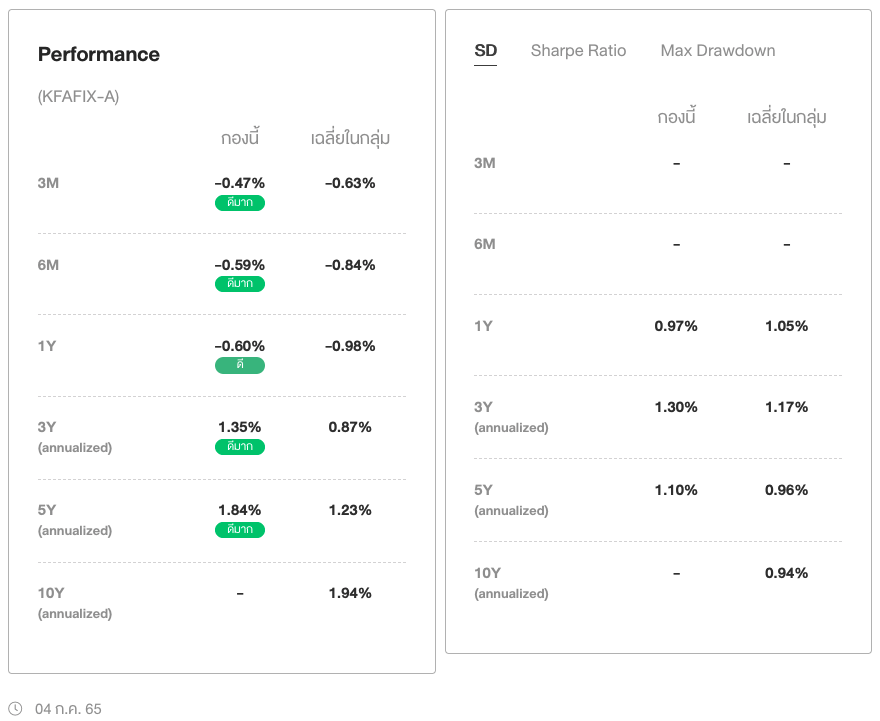

KFAFIX-A

นโยบายกองทุน: ลงทุนทั้งในประเทศและต่างประเทศในตราสารหนี้ และ/หรือ เงินฝากหรือตราสารเทียบเท่าเงินฝากที่ออก รับรอง รับอาวัล หรือค้ำประกันการจ่ายเงินโดยภาครัฐบาล รัฐวิสาหกิจ สถาบันการเงิน และ/หรือ ภาคเอกชน ซึ่งมีอันดับความน่าเชื่อถือของตราสารหรือผู้ออกของตราสารอยู่ในอันดับที่สามารถลงทุนได้ และอาจลงทุนในตราสารหนี้ที่มีอันดับความน่าเชื่อถือต่ำกว่าอันดับที่สามารถลงทุนได้ หรือที่ไม่ได้รับการจัดอันดับความน่าเชื่อถือ โดยกองทุน KFAFIX-A จัดเป็นกองทุนที่มีความเสี่ยงระดับ 4

กลยุทธ์ในการบริหารจัดการลงทุน: มุ่งหวังให้ผลประกอบการสูงกว่าดัชนีชี้วัด (Active Management)

อายุเฉลี่ยของทรัพย์สินที่ลงทุน: 1 – 3 ปี

ปัจจัยความเสี่ยงที่ควรทราบ: ความเสี่ยงจากอัตราแลกเปลี่ยน (มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนทั้งหมด/เกือบทั้งหมด)

ค่าธรรมเนียมกองทุน: การจัดการ: 0.321% / การขาย (Front-end Fee) และ Switching-in: ไม่เรียกเก็บ / ค่าใช้จ่ายรวม: 0.4133%

มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 500 บาท

** ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต **

ผลการดำเนินงานย้อนหลังของกองทุน KFAFIX-A (ข้อมูล ณ วันที่ 4 ก.ค. 2565)

ที่มา: https://www.finnomena.com/fund/KFAFIX-A/performance

ข้อมูลผลตอบแทนย้อนหลังจาก FINNOMENA FUND สามารถข้อมูลอัปเดตล่าสุดที่ FINNOMENA Fund Filter

ตอนนี้ FINNOMENA มีบริการ FINNOMENA Corporate Solutions บริการจัดพอร์ตการลงทุนกองทุนรวมสำหรับองค์กรธุรกิจ บริหารสภาพคล่องส่วนเกินของบริษัทให้มีประสิทธิภาพสูงสุด โดยคำนึงถึงผลตอบแทนควบคู่ไปกับความเสี่ยงที่องค์กรยอมรับได้ รับบริการ ฟรี! ไม่มีค่าใช้จ่าย เพียงลงทุนเริ่มต้น 5 ล้านบาท หากอยากได้คำแนะนำการลงทุนแบบละเอียด เข้มข้นกว่านี้ ออกแบบการลงทุนสำหรับบริษัทคุณโดยเฉพาะ สามารถกรอกข้อมูลเพื่อขอรับบริการได้ที่

https://finno.me/corporate-services

— planet 46.

อ้างอิง

- https://www.bot.or.th/Thai/PressandSpeeches/Press/2022/Pages/n3165.aspx

- https://www.finnomena.com/the-opportunity/news-update-08-06-2022-2/

- https://www.finnomena.com/the-opportunity/news-update-22-06-2022-2/

- https://www.bangkokbiznews.com/world/1010213

- https://advisor.visualcapitalist.com/how-asset-classes-have-performed-after-interest-rate-hikes/

- https://advisor.visualcapitalist.com/how-rising-interest-rates-impact-the-economy-and-your-portfolio/

- https://www.scbam.com/medias/fund-doc/summary-prospectus/SCBGOLD_SUM.pdf

- https://www.krungsriasset.com/DataWeb/AYFWeb/th/pdf/FFS_KFSPLUS_TH.pdf?rnd=20220705102907

- https://www.krungsriasset.com/DataWeb/AYFWeb/th/pdf/FFS_KFAFIX-A_TH.pdf?rnd=20220705111358

คำเตือน

ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | กองทุนอาจลงทุนกระจุกตัวในหมวดอุตสาหกรรมและประเทศที่ลงทุน จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”