ในช่วงอายุ 20-30 ปี ถือเป็นอีกหนึ่งช่วงที่สำคัญของชีวิต เป็นช่วงที่จะได้พบเจอและลองทำอะไรหลาย ๆ อย่างครั้งแรก ไม่ว่าจะเป็น การเข้าสู่วัยทำงานเต็มตัวและเริ่มมีรายได้เป็นของตัวเอง การได้เจอสังคมใหม่ ๆ สัมผัสแรงกดดันและความท้าทายจากการเติบโตเป็นผู้ใหญ่ ฯลฯ

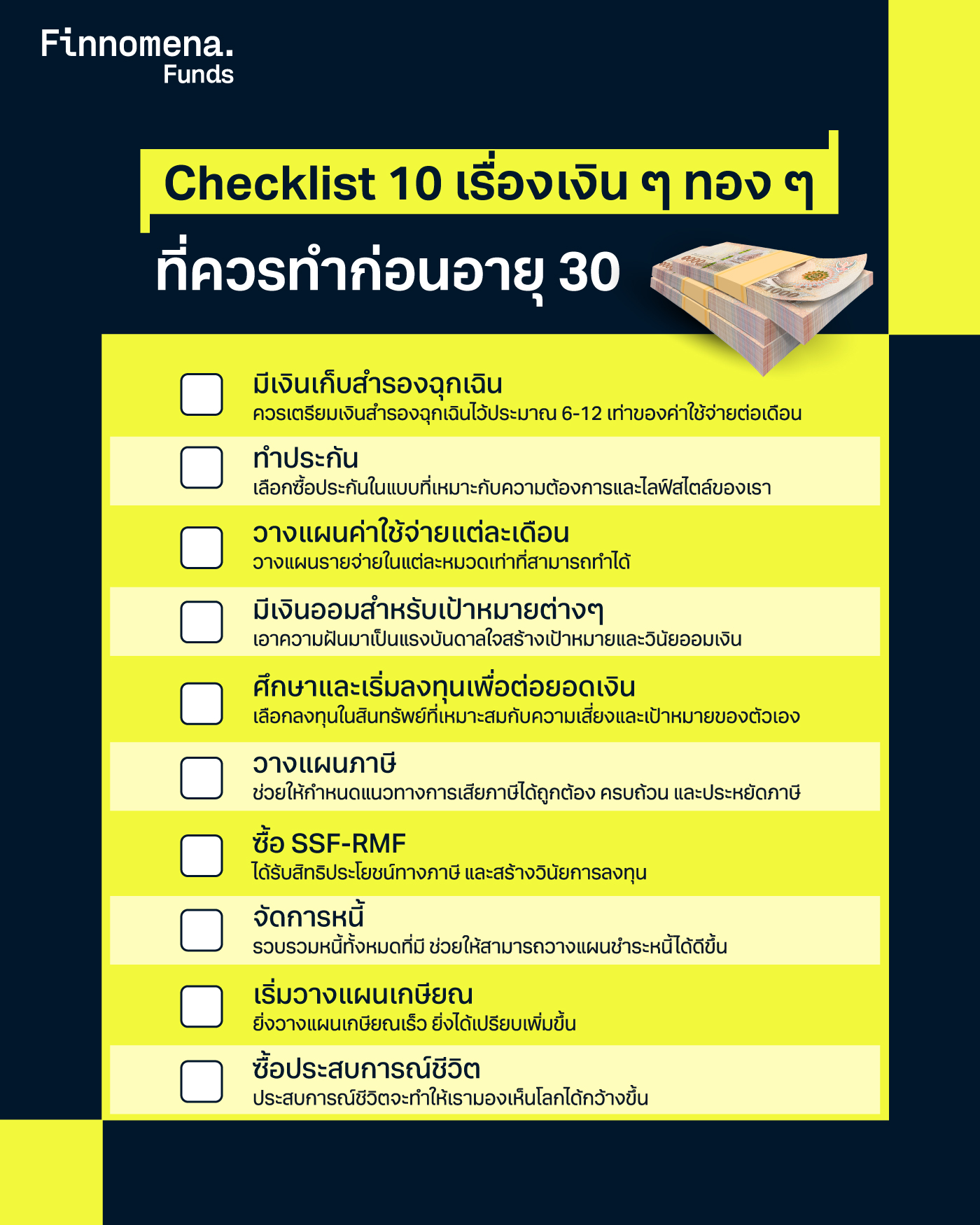

บทความนี้เราจึงรวบรวม “10 เรื่องเงิน ๆ ทอง ๆ ที่ควรทำก่อนอายุ 30” มาให้ทุกคนได้ลองเช็กตัวเองกัน จะมีอะไรบ้าง? ติดตามไปพร้อมได้เลย!

ความสำคัญของการวางแผนการเงินตั้งแต่อายุน้อย

บางคนอาจจะคิดว่าช่วงอายุ 20-30 ปียังเป็นช่วงที่อายุน้อยอยู่ เหลือเวลาอีกเยอะ เดี๋ยวค่อยเริ่มวางแผนการเงินก็ได้ แต่หากใครได้อ่านบทความนี้แล้วก็อยากให้รีบหยุดความคิดนี้ไว้เสียก่อน เพราะการวางแผนการเงิน ยิ่งเราเริ่มเร็วเท่าไร ก็ยิ่งได้เปรียบมากขึ้น เพราะเราไม่ต้องใช้เงินลงทุนจำนวนมากในแต่ละปีเนื่องจากยังเหลือเวลาลงทุนอีกมาก สามารถรับความเสี่ยงได้มากจึงสามารถลงทุนในสินทรัพย์เสี่ยงเพื่อรับโอกาสสร้างผลตอบแทนที่สูงขึ้นได้ และยังได้ลองผิดลองถูก เสริมสร้างประสบการณ์การลงทุนไปเรื่อย ๆ ทำให้เราแข็งแกร่งในตลาดมากขึ้น ในทางกลับกัน หากเราไปเริ่มต้นวางแผนการเงินช่วงอายุ 40-50 ปี ก็จะเหลือเวลาอีกไม่มากก่อนถึงวัยเกษียณ ทำให้กดดันตัวเองมากขึ้น ไม่สามารถลองผิดลองถูกได้ เพราะหากพลาดไปก็เท่ากับว่าเรามีเวลาเริ่มต้นใหม่น้อยลงไปอีก

นอกจากนี้ ในวัยหนุ่มสาวยังมีค่าใช้จ่ายไม่มาก เพราะหากอายุเพิ่มขึ้นก็จะมีค่าใช้จ่ายที่มากขึ้นตาม เช่น บางคนอาจจะมีครอบครัวต้องแบ่งรายได้ไว้ใช้จ่ายในครัวเรือน หรือแม้แต่กระทั่งค่ารักษาพยาบาลที่เพิ่มขึ้นมาเนื่องจากอายุที่มากขึ้น ดังนั้นควรเริ่มวางแผนการเงินตั้งแต่อายุยังน้อย เพื่อเป็นการฝึกวินัยทางการเงิน และสามารถใช้ชีวิตวัยเกษียณได้อย่างสุขสำราญนะ

Checklist 10 เรื่องเงิน ๆ ทอง ๆ ที่ควรทำก่อนอายุ 30

1. มีเงินเก็บสำรองฉุกเฉิน

เงินสำรองฉุกเฉินคือเงินที่เราสามารถหยิบมาใช้ได้ทันทีเมื่อมีเหตุจำเป็น อย่างที่ทราบกันดีว่าชีวิตของคนเราไม่แน่นอน วันหนึ่งเราอาจตกงาน เกิดอุบัติเหตุ หรือเกิดเหตุการณ์อะไรที่ไม่คาดคิดมาก่อน ซึ่งเหตุการณ์เหล่านี้เราไม่อยากให้เกิดขึ้น แต่เราไม่สามารถรู้อนาคตได้ ดังนั้นควรเตรียมเงินสำรองฉุกเฉินไว้ประมาณ 6-12 เท่าของค่าใช้จ่ายต่อเดือนเพื่อไว้ใช้จ่ายยามฉุกเฉิน เช่น หากเรามีค่าใช้จ่ายต่อเดือนอยู่ที่เดือนละ 20,000 บาท เราควรเตรียมเงินสำรองฉุกเฉินไว้ 120,000 – 240,000 บาท

2. ทำประกัน

ประกันมีหลายประเภท ทั้งประกันออมทรัพย์ ประกันชีวิต ประกันอุบัติเหตุ ประกันสุขภาพ ลองพิจารณาดูว่าประกันแบบใดเหมาะกับความต้องการและไลฟ์สไตล์ของเรา หรือหากใครยังไม่มีประกันสุขภาพก็ลองเลือกซื้อแผนที่ตอบโจทย์เรามากที่สุด เพราะไม่มีใครสามารถทราบได้ว่าในอนาคตเราจะเจ็บป่วยเมื่อใด การซื้อประกันจะช่วยลดค่าใช้จ่ายด้านการรักษาพยาบาลในอนาคตได้

อีกหนึ่งสิ่งที่ควรทราบไว้ก่อนการซื้อประกันคือ “ยิ่งอายุเยอะ เบี้ยประกันยิ่งสูง” ดังนั้นควรทำประกันไว้ตั้งแต่อายุยังไม่มากจะดีที่สุด โดยควรศึกษารายละเอียดความคุ้มครองและเงื่อนไขการรับประกันทุกครั้งก่อนซื้อประกันเพื่อผลประโยชน์สูงสุดของเราด้วย

3. วางแผนค่าใช้จ่ายแต่ละเดือน

การวางแผนค่าใช้จ่ายนั้นดูเหมือนจะเป็นเรื่องง่ายแต่ก็ทำได้ยากอยู่เหมือนกัน เพราะในแต่ละเดือนอาจจะมีค่าใช้จ่ายที่ไม่คาดคิดเกิดขึ้นมา แนะนำว่าให้ลองเริ่มวางแผนกำหนดงบประมาณรายจ่ายในแต่ละหมวดเท่าที่สามารถทำได้ เช่น ค่าเช่าบ้าน/คอนโด ค่าน้ำ ค่าไฟ ค่าโทรศัพท์ ค่าอาหาร ค่าของใช้ส่วนตัว ฯลฯ จะช่วยให้เราประเมินและวางแผนควบคุมค่าใช้จ่ายในแต่ละเดือนได้ดียิ่งขึ้น

4. มีเงินออมสำหรับเป้าหมายต่าง ๆ

บางคนอาจจะมีความฝันอยากมีบ้านเป็นของตัวเอง มีรถสปอร์ตคันหรูขับ มีเงินล้านแรกในชีวิต หรือได้ออกไปเที่ยวรอบโลก ซึ่งปฏิเสธไม่ได้เลยว่าทุกความฝันนั้นต้องใช้เงิน ดังนั้นลองเอาความฝันของเรามาเป็นแรงบันดาลใจในการสร้างเป้าหมายและวินัยในการออมเงิน โดยอาจจะเริ่มออมจากจำนวนไม่มาก แล้วค่อย ๆ เพิ่มไปเรื่อย ๆ ทีละ 10% หรือ 20% ก็จะช่วยทำให้ถึงเป้าหมายได้เร็วขึ้น

5. ศึกษาและเริ่มลงทุนเพื่อต่อยอดเงิน

อย่างที่ทราบกันดีว่าอัตราดอกเบี้ยเงินฝากในยุคนี้ค่อนข้างต่ำ ในขณะที่อัตราเงินเฟ้อมีแนวโน้มสูงขึ้นอย่างต่อเนื่อง ดังนั้นแค่การฝากเงินอาจจะไม่เพียงพอ เราจึงต้องหาวิธีอื่นเพื่อต่อยอดเงินและทำให้เงินของเรางอกเงยได้ ‘การลงทุน’ จึงเป็นอีกหนึ่งวิธีที่สามารถต่อยอดเงินของเราได้ ทั้งนี้ควรเลือกลงทุนในสินทรัพย์ที่เหมาะสมกับความเสี่ยงและเป้าหมายของเราเพื่อให้เงินของเรางอกเงยไปได้เรื่อย ๆ โดยสิ่งที่สำคัญคือเราต้องศึกษาและทำความเข้าใจก่อนลงทุนในสินทรัพย์ใด ๆ เสมอ

6. วางแผนภาษี

การยื่นแบบแสดงรายการภาษีเป็นหน้าที่ของคนไทยทุกคนที่มีรายได้ต่อปีตั้งแต่ 120,000 บาท ขึ้นไป การวางแผนภาษีจะช่วยให้เราสามารถกำหนดแนวทางการเสียภาษีได้อย่างถูกต้อง ครบถ้วน และทันเวลา นอกจากนี้ยังทำให้สามารถใช้สิทธิประโยชน์ทางภาษีต่าง ๆ ได้อย่างคุ้มค่า เพื่อช่วยในการประหยัดภาษี และมีเงินเหลือไปทำอย่างอื่นได้อีกด้วย โดยการวางแผนเพื่อประหยัดภาษีสามารถทำได้หลายวิธี ไม่ว่าจะเป็น การบริจาค การลงทุนในกองทุน SSF-RMF การซื้อประกัน ฯลฯ

7. ซื้อ SSF-RMF

สืบเนื่องจากข้อที่ 6 กองทุน SSF และ RMF เป็นอีกหนึ่งทางเลือกสำหรับการวางแผนภาษี ซึ่งนอกจากจะได้รับสิทธิประโยชน์ในการลดหย่อนภาษีแล้ว ยังเป็นการสร้างวินัยในการลงทุนอย่างสม่ำเสมอ และมีโอกาสได้รับผลตอบแทนจากส่วนต่างราคาอีกด้วย ทั้งนี้ก่อนเลือกซื้อ SSF หรือ RMF แนะนำศึกษาเงื่อนไขและนโยบายของแต่ละกองทุนให้ดีก่อน ว่าแบบไหนเหมาะกับเรามากที่สุดเพื่อผลประโยชน์ทางภาษีของเราในอนาคต

8. จัดการหนี้

ใครที่ยังมีภาระหนี้บ้าน หรือกู้ซื้อคอนโด ซื้อรถไว้ แนะนำให้เริ่มบริหารจัดการหนี้ด้วยการรวบรวมหนี้ทั้งหมดที่เรามี โดยอาจจะบันทึกไว้ในสมุดสักเล่ม หรือบันทึกไว้ในโปรแกรม Excel / Google Sheet ก็จะทำให้เรารู้ว่าหนี้ทั้งหมดที่เรามีอยู่ตอนนี้มีเท่าไร และช่วยให้สามารถวางแผนชำระหนี้ได้ดีขึ้น และหากได้เงินก้อนมา เช่น ได้โบนัสจากการทำงาน เราอาจนำเงินแบ่งมาส่วนหนึ่งเพื่อมาโปะหนี้เพิ่ม ก็จะช่วยลดเงินต้นและดอกเบี้ยไปได้เช่นกัน แถมเป็นการสร้างวินัยทางการเงินอีกอย่างด้วย

9. เริ่มวางแผนเกษียณ

หลังจากที่เราทำงานมาอย่างขยันขันแข็ง แน่นอนว่าในวัยเกษียณเราก็ต้องการใช้ชีวิตอย่างมีความสุข มีเงินเพียงพอกับค่าใช้จ่ายที่จำเป็น รวมถึงค่าใช้จ่ายจิปาถะที่จะสร้างความสุขให้กับวัยเกษียณของเรา ดังนั้นเราควรเริ่มวางแผนเกษียณตั้งแต่เนิ่น ๆ อย่าชะล่าใจคิดว่าการวางแผนเกษียณเป็นเรื่องของคนสูงอายุ เพราะอย่างที่บอกไปในช่วงต้นบทความว่ายิ่งเราเริ่มวางแผนเร็ว เราก็จะยิ่งได้เปรียบเพิ่มขึ้น

10. ซื้อประสบการณ์ชีวิต

ประสบการณ์ชีวิตจะทำให้เรามองเห็นโลกได้กว้างขึ้น ได้เห็นโลกในมุมมองที่แตกต่างไปจากจุดที่ยืนอยู่ปัจจุบัน ซึ่งสิ่งที่จะได้รับกลับมานั้นล้วนเป็นสิ่งที่มีคุณค่ากับชีวิตและไม่มีสอนในห้องเรียนแน่นอน ดังนั้นลองออกไปใช้ชีวิตและทำในสิ่งที่ยังไม่เคยทำดูบ้าง โดยอาจจะเริ่มจากประสบการณ์ที่ไม่จำเป็นต้องใช้เงินจำนวนมากก่อน เช่น การออกไปท่องเที่ยวในประเทศจังหวัดใกล้ ๆ การปีนเขา ล่องเรือ หรือการทำกิจกรรม Workshop ที่ใช้เวลาไม่นาน เช่น การวาดรูป จัดดอกไม้ ทำอาหาร ทำขนม เป็นต้น

และนี่ก็เป็น Checklist 10 เรื่องเงิน ๆ ทอง ๆ ที่ต้องทำก่อนอายุ 30 ที่เรานำมาฝากกัน ใครทำข้อไหนสำเร็จแล้วก็มาแชร์กันได้นะ

คำเตือน

ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน ความเสี่ยงก่อนตัดสินใจลงทุน และควรศึกษาข้อมูลเกี่ยวกับสิทธิประโยชน์ทางภาษี ที่ระบุไว้ในคู่มือการลงทุนในกองทุนรวม โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FinnomenaPort” | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299