เคยถามตัวเองบ้างหรือไม่ว่าคุณอยากมีชีวิตในวัยเกษียณเป็นอย่างไร? บางคนอยากมี Passive Income ใช้สบาย ๆ ทุกเดือน บางคนอยากใช้ชีวิตอยู่กับสุนัขและแมวตัวโปรด บางคนอยากออกเดินทางไปท่องเที่ยวอย่างอิสระ บางคนอยากใช้เวลาอยู่กับคนที่รักในช่วงบั้นปลายชีวิต แต่คุณได้เริ่มวางแผนเพื่อทำให้ชีวิตในวัยเกษียณที่คุณวาดฝันไว้เหล่านี้เป็นจริงแล้วหรือยัง?

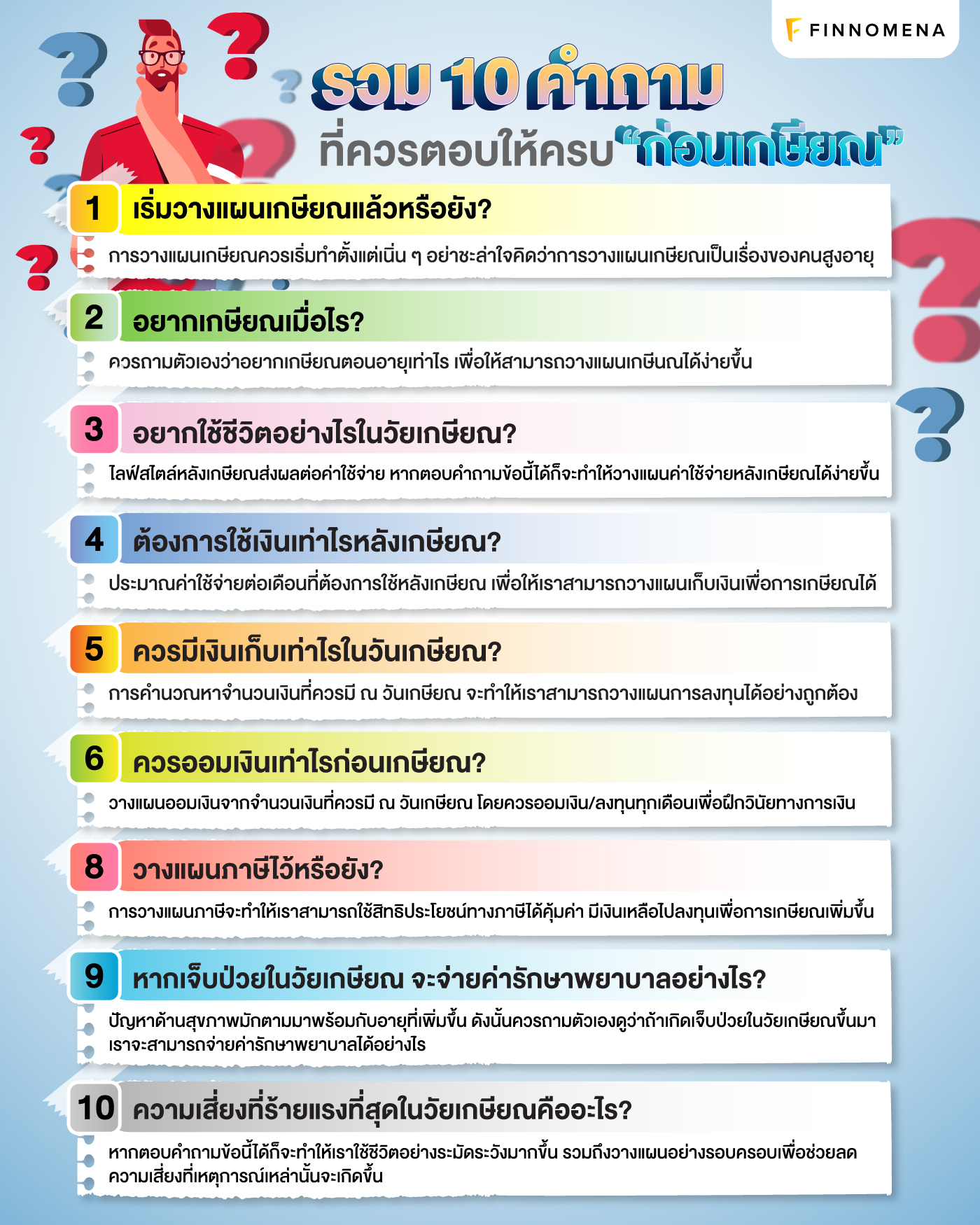

บทความนี้เราจึงรวบรวม “รวม 10 คำถาม ที่ควรตอบให้ครบก่อนเกษียณ” มาให้ทุกคนได้ลองตอบกัน ใน 10 คำถามนี้จะมีอะไรบ้าง? ติดตามไปพร้อมได้เลย! แล้วอย่าลืมแชร์และแท็กเพื่อน ๆ มาร่วมตอบคำถามชุดนี้กันเยอะ ๆ นะ

10 คำถาม ที่ควรตอบให้ครบก่อนเกษียณ

1. เริ่มวางแผนเกษียณแล้วหรือยัง?

การวางแผนเกษียณเราควรเริ่มทำตั้งแต่เนิ่น ๆ อย่าชะล่าใจคิดว่าการวางแผนเกษียณเป็นเรื่องของคนสูงอายุ เพราะยิ่งเราเริ่มวางแผนเร็ว เราก็จะยิ่งได้เปรียบเพิ่มขึ้น ทั้งนี้จะได้เปรียบอย่างไร สามารถศึกษาเพิ่มเติมได้ที่ ไม่รู้ไม่ไหว! 5 เหตุผล ทำไมเรื่องลงทุน “เริ่มเร็ว” ชนะ “เงินเยอะ”

ใครอยากลองสร้างแผนการลงทุนสำหรับวางแผนเกษียณเป็นของตัวเองผ่าน “FINNOMENA PORT GOAL” แผนการลงทุนกองทุนรวมที่เหมาะสำหรับผู้ที่มีการวางเป้าหมายการลงทุน เพื่อเก็บเงินก้อนหรือเกษียณ สามารถ สมัครสมาชิก FINNOMENA เพื่อทดลอง สร้างแผน GOAL ได้เลย ฟรี! ไม่มีค่าใช้จ่าย

2. อยากเกษียณเมื่อไร?

ปัจจุบันอายุเกษียณราชการจะอยู่ที่ 60 ปี ในขณะที่เอกชนไม่ได้กำหนดอายุเกษียณที่แน่นอน ขึ้นอยู่กับแต่ละองค์กร แต่เชื่อว่ามีบางคนที่อยากเกษียณก่อนอายุ 60 ปีแน่ ๆ หรือบางคนก็อยากทำงานต่อ ยังไม่อยากเกษียณตั้งแต่อายุ 60 ปี ก็เป็นไปได้เช่นกัน ดังนั้น ควรถามตัวเองก่อนว่าอยากเกษียณตอนอายุเท่าไร เพื่อให้สามารถวางแผนเกษียณได้ง่ายขึ้น รวมถึงสามารถกำหนดระยะเวลาที่เหลือในการเก็บเงินเพื่อเกษียณได้ด้วย

ตัวอย่างเช่น นาย A ปัจจุบันอายุ 30 ปี อยากเกษียณอายุ 60 ปี ดังนั้น นาย A จะเหลือเวลาทำงานเก็บเงินเพื่อเกษียณอีก 30 ปี

3. อยากใช้ชีวิตอย่างไรในวัยเกษียณ?

ทุกคนมีเป้าหมายเกษียณที่ต่างกันไป บางคนหลังเกษียณอยากใช้ชีวิตแบบเรียบง่าย บางคนอยากอยู่เป็นโสดกับสัตว์เลี้ยงตัวโปรด บางคนอยากใช้เวลาอยู่กับคู่ชีวิตในช่วงบั้นปลาย บางคนอยากเดินทางออกไปเที่ยวรอบโลก บางคนอยากใช้ชีวิตหลังเกษียณแบบกินหรูอยู่สบาย ซึ่งไลฟ์สไตล์ที่คุณต้องการมีหลังเกษียณเหล่านี้ย่อมส่งผลต่อค่าใช้จ่ายหลังเกษียณอย่างแน่นอน ลองถามตัวเองดูว่าอยากมีไลฟ์สไตล์หลังเกษียณแบบไหน หากตอบคำถามข้อนี้ได้ก็จะทำให้เราสามารถวางแผนค่าใช้จ่ายหลังเกษียณได้ง่ายขึ้น

4. ต้องการใช้เงินเท่าไรหลังเกษียณ?

สืบเนื่องจากข้อที่ 3 หากเราทราบแล้วว่าเราอยากใช้ชีวิตอย่างไรในวัยเกษียณ เราก็จะสามารถทำการประมาณค่าใช้จ่ายต่อเดือนที่ต้องการใช้หลังเกษียณเพื่อวางแผนเก็บเงินเกษียณต่อไปได้ โดยส่วนใหญ่แล้ว ค่าใช้จ่ายต่อเดือนหลังเกษียณจะลดลงอยู่ที่ประมาณ 70-80% ของค่าใช้จ่ายก่อนเกษียณ โดยวิธีการคำนวณหาค่าใช้จ่ายต่อเดือนที่ต้องการใช้หลังเกษียณ มีดังนี้

ค่าใช้จ่ายต่อเดือนที่ต้องการใช้หลังเกษียณ = ค่าใช้จ่ายต่อเดือนในปัจจุบัน x 0.70

ตัวอย่างเช่น ค่าใช้จ่ายต่อเดือนในปัจจุบันของนาย A เท่ากับ 50,000 บาท

ดังนั้น ค่าใช้จ่ายต่อเดือนที่ต้องการใช้หลังเกษียณของนาย A จะเท่ากับ 50,000 x 0.70 = 35,000 บาท

อย่างไรก็ตาม ค่าใช้จ่ายต่อเดือนที่ต้องการใช้หลังเกษียณ ควรประเมินตามไลฟ์สไตล์ที่เราต้องการใช้หลังเกษียณ ซึ่งอาจจะประกอบไปด้วยค่าใช้จ่ายประเภทต่าง ๆ ได้แก่ ค่าใช้จ่ายเกี่ยวกับการดำรงชีพ ค่าใช้จ่ายเกี่ยวกับที่อยู่อาศัย ค่าใช้จ่ายเกี่ยวกับการเดินทาง ค่าใช้จ่ายเพื่อสุขภาพ ค่าใช้จ่ายเพื่อนันทนาการ และค่าใช้จ่ายอื่น ๆ

5. ควรมีเงินเก็บเท่าไรในวันเกษียณ?

สืบเนื่องจากคำถามข้อที่ 4 ในการหาว่าเราควรมีเงินเก็บเท่าไรในวันเกษียณ ควรเริ่มจากการคำนวณหาค่าใช้จ่ายต่อเดือนที่ต้องการใช้หลังเกษียณก่อน และนำตัวเลขที่ได้มาคำนวณหาจำนวนเงินที่ควรมี ณ วันเกษียณต่อ

การคำนวณหาจำนวนเงินที่ควรมี ณ วันเกษียณมีความสำคัญอย่างมาก เพราะจะทำให้เราสามารถวางแผนการลงทุนเพื่อการเกษียณได้อย่างถูกต้อง (จะกล่าวถึงในคำถามข้อที่ 5) โดยวิธีการคำนวณจำนวนเงินที่ควรมี ณ วันเกษียณ มีดังนี้

ค่าใช้จ่ายต่อเดือนที่ต้องการใช้หลังเกษียณ x 12 (เดือน) x จำนวนปีที่คาดว่าจะใช้ชีวิตหลังเกษียณ

ตัวอย่างเช่น ค่าใช้จ่ายต่อเดือนที่ต้องการใช้หลังเกษียณ = 35,000 บาท

จำนวนปีที่คาดว่าจะใช้ชีวิตหลังเกษียณ = 20 ปี

ดังนั้น จำนวนเงินที่ควรมี ณ วันเกษียณ = 35,000 x 12 x 20 = 8,400,000 บาท

ทั้งนี้ จำนวนเงินที่ควรมี ณ วันเกษียณ ที่ได้มาจะเป็นจำนวนที่ยังไม่ได้ปรับด้วยอัตราเงินเฟ้อ หากอยากทดลองคำนวณหาจำนวนเงินที่ปรับด้วยเงินเฟ้อแล้ว สามารถเข้าไปดูวิธีคำนวณได้ที่ อยากเกษียณแบบสุขใจ ควรเตรียมเงินไว้เท่าไรดี?

6. ควรออมเงินเท่าไรก่อนเกษียณ?

สืบเนื่องจากคำถามข้อที่ 5 หากเรารู้แล้วว่าจำนวนเงินที่ควรมี ณ วันเกษียณของเราเป็นเท่าไร ก็จะทำให้วางแผนการลงทุนได้ถูกว่าเราควรออมเงินต่อเดือนเท่าไร เพื่อให้สามารถเดินทางไปถึงเป้าหมายเกษียณตามที่ตั้งใจไว้

ตัวอย่างเช่น ปัจจุบันนาย A อายุ 30 ปี อยากเกษียณตอนอายุ 60 ปี และอยากมีใช้เงินหลังเกษียณเดือนละ 35,000 บาท โดยนาย A สามารถรับความเสี่ยงในการลงทุนได้ระดับสูงสุด

จากตัวอย่างด้านบน นาย A จะเหลือเวลาลงทุนอีก 30 ปี ก่อนเกษียณอายุ 60 ปี และเนื่องจากนาย A สามารถรับความเสี่ยงในการลงทุนได้ระดับสูงสุด จึงควรนำเงินไปลงทุนในสินทรัพย์เสี่ยงสูง ซึ่งจะมีโอกาสได้รับผลตอบแทนที่มากกว่าสินทรัพย์เสี่ยงต่ำ โดยในที่นี่อาจจะลงทุนในสินทรัพย์ที่คาดหวังผลตอบแทนเฉลี่ย 8% ต่อปี

ดังนั้น นาย A ควรลงทุนเดือนละ 6,200 บาท จึงจะสามารถไปถึงเป้าหมายเกษียณตามที่ตั้งใจได้

ใครที่ไม่อยากคำนวณเองให้ปวดหัว ทาง FINNOMENA ก็มีไฟล์สำเร็จรูปใส่สูตรเรียบร้อยให้ทุกคนได้เอาไปลองคำนวณกันแล้ว เพียงแค่กรอกข้อมูลลงไปก็จะสามารถทราบได้ทันทีว่าจำนวนเงินที่เราควรลงทุนต่อเดือนเป็นเท่าไร

ลองเข้าไปคำนวณกันได้เลยที่ https://finno.me/downloaddcacal

7. รายได้หลังเกษียณมาจากไหน?

หลังจากที่ทำงานมาทั้งชีวิต ในวัยเกษียณบางคนก็อยากจะพักผ่อนสบาย ๆ เดินทางไปท่องเที่ยวได้อย่างอิสระ หรือบางคนก็อาจจะยังอยากทำงานอยู่ ให้ชีวิตวัยเกษียณไม่เหงามาก ลองถามตัวเองดูว่าต้องการไลฟ์สไตล์แบบไหน ซึ่งไลฟ์สไตล์เหล่านี้จะเป็นตัวกำหนดแหล่งที่มาของรายได้หลังเกษียณของเรา โดยหลังจากเกษียณแล้ว หากใครไม่อยากทำงาน เราอาจจะนำเงินที่เก็บออมได้จากการวางแผนเกษียณในช่วงทำงานมาแบ่งใช้เป็นค่าใช้จ่ายรายเดือนเลย หรือจะต่อยอดด้วยการลงทุนเพื่อสร้าง Passive Income ไว้ใช้สบาย ๆ ก็ได้อีกเช่นกัน

ซึ่งใครที่อยากต่อยอดด้วยการลงทุน FINNOMENA ก็มีแผนการลงทุนอย่าง “FINNOMENA PORT GIF” พอร์ตการลงทุนที่เน้นการสร้างกระแสเงินสดสม่ำเสมอ ในรูปแบบของการจ่ายปันผล หรือ การรับซื้อคืนอัตโนมัติ (Auto Redeem) โดยคาดหวังกระแสเงินสดเฉลี่ยต่อปีที่ 3-5% (ไม่ใช่การการันตี) เหมาะสำหรับการสร้าง Passive Income ในวัยหลังเกษียณ

อ่านเพิ่มเติม อยากมี Passive Income ใช้สบายๆ หลังเกษียณ เดือนละ 30,000 บาท ลงทุนยังไงดี?

8. วางแผนภาษีไว้หรือยัง?

การวางแผนภาษีมีความสำคัญเป็นอย่างมาก เพราะนอกจากจะช่วยให้เราสามารถกำหนดแนวทางการเสียภาษีได้อย่างถูกต้อง ครบถ้วน และทันเวลาแล้ว ยังทำให้เราสามารถใช้สิทธิประโยชน์ทางภาษีต่าง ๆ ได้อย่างคุ้มค่า ซึ่งจะช่วยในการประหยัดภาษี มีเงินเหลือไปลงทุนเพื่อการเกษียณเพิ่มขึ้นอีกด้วย โดยการวางแผนเพื่อประหยัดภาษีสามารถทำได้หลายวิธี ไม่ว่าจะเป็น การบริจาค การลงทุนในกองทุน SSF-RMF การซื้อประกัน ฯลฯ

สามารถศึกษาเพิ่มเติมได้ที่ ลดหย่อนภาษี ปี 2565: ทุกเรื่องที่ต้องรู้ รวบรวมมาให้แล้ว!

ใครอยากมี “ผู้แนะนำการลงทุนส่วนตัวมืออาชีพ” ช่วยคุณวางแผนภาษีด้วยกองทุน SSF-RMF แบบคุ้ม ๆ พร้อมให้คำปรึกษา ฟรี! ไม่มีค่าใช้จ่าย สามารถดูรายละเอียดเพิ่มเติมได้ที่ https://finno.me/taxplanner-services

9. หากเจ็บป่วยในวัยเกษียณ จะจ่ายค่ารักษาพยาบาลอย่างไร?

ปัญหาด้านสุขภาพมักตามมาพร้อมกับอายุที่เพิ่มขึ้น ดังนั้นควรถามตัวเองดูว่าถ้าเกิดเจ็บป่วยในวัยเกษียณขึ้นมา เราจะสามารถจ่ายค่ารักษาพยาบาลได้อย่างไร บางคนอาจทำประกันไว้เรียบร้อยแล้ว บางคนอาจจะใช้สวัสดิการสังคมหรือสวัสดิการของบริษัทอยู่ บางคนก็ควักเงินเก็บของตัวเองในการจ่ายค่ารักษาพยาบาล

ซึ่งตรงนี้ขอแนะนำว่าหากใครยังไม่ได้ทำประกันก็ลองเลือกซื้อประกันสุขภาพและประกันโรคร้ายแรงในแผนที่ตอบโจทย์กับความต้องการของเรามากที่สุด เพราะไม่มีใครสามารถทราบได้ว่าในอนาคตเราจะเจ็บป่วยเมื่อใด การซื้อประกันจะช่วยลดค่าใช้จ่ายด้านการรักษาพยาบาลในอนาคตได้ ซึ่งนอกจากประกันสุขภาพและประกันโรคร้ายแล้ว ยังรวมถึงประกันชีวิตที่สำคัญไม่แพ้กัน ทั้งนี้ ควรศึกษารายละเอียดความคุ้มครองและเงื่อนไขการรับประกันทุกครั้งก่อนซื้อประกันเพื่อผลประโยชน์สูงสุดของเราด้วย

10. ความเสี่ยงที่ร้ายแรงที่สุดในวัยเกษียณคืออะไร?

หากถามว่าความเสี่ยงที่ร้ายแรงที่สุดในวัยเกษียณของทุกคนคืออะไร? สำหรับบางคนความเสี่ยงที่ร้ายแรงที่สุดคือการสูญเสียคนที่รักไปและต้องใช้ชีวิตอยู่อย่างโดดเดี่ยว บางคนอาจเป็นการเกิดอุบัติเหตุหรือปัญหาสุขภาพที่ไม่คาดคิด บางคนอาจเป็นการใช้ชีวิตในวัยเกษียณอย่างลำบากซึ่งเป็นผลจากการไม่วางแผนการเงินก่อนเกษียณ ลองถามตัวเองดูว่าความเสี่ยงที่ร้ายแรงที่สุดในวัยเกษียณของเราคืออะไร หากหาคำตอบได้แล้วเราก็จะใช้ชีวิตอย่างระมัดระวังมากขึ้น รวมถึงวางแผนอย่างรอบครอบเพื่อเป็นการลดความเสี่ยงที่เหตุการณ์เหล่านั้นจะเกิดขึ้น

และนี่ก็เป็น 10 คำถาม ที่ต้องตอบให้ครบก่อนเกษียณ ที่เรานำมาฝากกัน ใครตอบคำถามทั้ง 10 ข้อ ได้ครบหมดแล้วก็ขอแสดงความยินดีด้วยเพราะภาพในวัยเกษียณของคุณจะค่อย ๆ ชัดเจนขึ้นแล้ว ส่วนใครที่ยังตอบคำถามบางข้อไม่ได้ อยากมีผู้เชี่ยวชาญมาช่วยคุณหาคำตอบ ก็ลองให้ผู้แนะนำการลงทุนส่วนตัวช่วยคุณวางแผนเกษียณแบบตัวต่อตัวกับ “FINNOMENA Exclusive” บริการที่จะช่วยคุณวางแผนและทำให้เรื่องเกษียณเป็นเรื่องง่าย ด้วยการออกแบบการลงทุนที่เหมาะกับคุณมากที่สุด พาคุณมุ่งสู่ทุกเป้าหมายบนโลกการลงทุน

รับบริการได้ ฟรี! ไม่มีค่าใช้จ่ายเพิ่มเติม ด้วยเงินลงทุนเริ่มต้นเพียง 500,000 บาท ใครสนใจรับบริการสุด Exclusive แบบนี้ สามารถกรอกข้อมูลเพื่อขอรับบริการได้เลยที่

https://finno.me/finnomena-x-service

— planet 46.

คำเตือน

ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน ความเสี่ยงก่อนตัดสินใจลงทุน และควรศึกษาข้อมูลเกี่ยวกับสิทธิประโยชน์ทางภาษี ที่ระบุไว้ในคู่มือการลงทุนในกองทุนรวม โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”