หากเราเป็นนักลงทุนระยะยาวเราต้องมองหามูลค่าที่เหมาะสมของหุ้นอยู่ตลอดเวลา และถ้าเราลงทุนในหุ้นเติบโต ถ้าเราไม่รู้มูลค่าที่ควรจะเป็นของหุ้นเติบโต เท่ากับเราเป็นเหมือน “คนตาบอด” เดินเข้าไปในดงกับดักที่จะพาเราตายได้ไม่รู้เนื้อรู้ตัว

หลายคนคงได้ยินคำว่า “หุ้นถูกปรับพีอีใหม่” หมายความว่า หากการเติบโตของกิจการดีขึ้น ตลาดก็พร้อมจะปรับพีอีของหุ้นให้สูงขึ้น แต่หากการเติบโตของกิจการนั้น ๆ ลดลง ตลาดก็พร้อมจะปรับพีอีให้ใหม่ โดยจะปรับลดพีอีให้เหมาะสม ทำให้ราคาหุ้นตกอย่างรุนแรง … “อะไร” เป็นสาเหตุของการปรับพีอีดังกล่าว ไปติดตามกันเลยดีกว่า

ประการแรก “เทียบการเติบโตที่แท้จริงกับ พีอี”

การเปรียบเทียบการเติบโตที่แท้จริงของกิจการกับ พีอี ที่จริงไม่ใช่เรื่องใหม่ แต่มีคนคิดเรื่องนี้มานานแล้ว หนึ่งในนั้นก็คือ “ปีเตอร์ ลินซ์” นักลงทุนระดับตำนาน โดยเขาให้นิยามการเปรียบเทียบตัวเลขระหว่างการเติบโตของหุ้น กับความถูกแพงของหุ้นว่า “พีอีจี” หรือ PE Ratio per Growth โดยสูตรเป็นดังนี้

PEG = PE / Growth

ยกตัวอย่างง่าย ๆ ถ้าหุ้นมี Growth 20% ทุกปี PE ที่เหมาะสมของหุ้นตัวนี้คือ 20 เท่า นั่นคือที PEG = 20 / 20 = 1 เท่านั่นเอง

หากเราคิดว่ามูลค่าที่เหมาะสมของหุ้นเติบโตควรมี PEG = 1 ถ้าเป็นแบบนี้ หุ้นตัวนี้เมื่อไหร่ก็ตามที่เติบโตต่ำกว่า 20% ต่อปี พีอีของหุ้นก็จะถูกปรับลดลง และส่งผลต่อราคาหุ้นในที่สุด

ประการที่สอง “กรณีศึกษา หุ้น Nifty 50 ในอเมริกา”

Nifty 50 เป็นกลุ่มของ 50 หุ้นที่เป็นที่นิยมมากที่สุดในตลาดหุ้นนิวยอร์กในทศวรรษที่ 1960 และ 1970 กลุ่มรวมถึง Walt Disney, Coca-Cola, Dow Chemical, IBM และ McDonald’s หุ้น Nifty 50 ได้รับการยกย่องอย่างกว้างขวางว่าเป็นหุ้นซื้อที่มั่นคงและ บริษัท ในกลุ่มมีลักษณะการเติบโตของกำไรที่สม่ำเสมอและมีอัตราส่วน PE สูง นอกจากนี้หุ้น Nifty 50 ยังให้เครดิตกับการขับเคลื่อนตลาดวัวตั้งแต่ต้นปี 1970

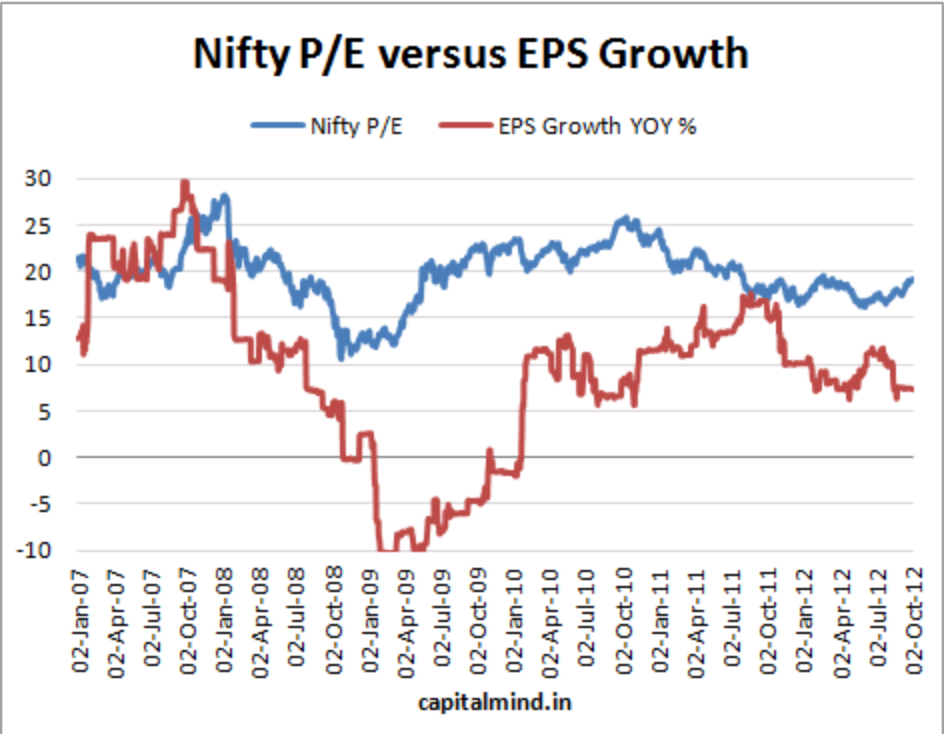

จากรูปจะเป็นกราฟแสดงค่าพีอี กับการเติบโตของกำไรต่อหุ้น หรือ EPS ของหุ้น Nifty 50 ในช่วงปี 2007 – 2012 จะเห็นว่าหุ้นประเภท Growth Stock มีพีอีสูง แต่บางช่วงเวลาที่กำไรต่อหุ้นไม่โตตามเป้าหมาย พีอีของหุ้นกลุ่มนี้ก็มีแนวโน้มถูกปรับลดลงมาโดยเฉลี่ย

การใช้ PEG เปรียบเหมือนเรากำลังใส่เกียร์เดินหน้าในเรื่องของการลงทุน ข้อเสียก็คือ หากเราไม่มองข้างหลังบ้าง เราอาจสะดุดหกล้มบาดเจ็บ แต่ข้อดีก็คือ ถ้าเราประเมินการเติบโตได้แม่นยำ โอกาสที่เราจะทำกำไรกับอนาคตที่ยังมาไม่ถึง แต่เราเห็นก่อนใครจะมีความเป็นไปได้สูงมากทีเดียวเชียวครับ

ข้อสรุปก็คือ …

การประเมินมูลค่าที่เหมาะสมของหุ้นเติบโต นักลงทุนควรใช้ค่า PEG ในการประเมินมากกว่าค่า PE ธรรมดา หาก PEG มีค่าต่ำกว่า 1 เท่า นั่นอาจเป็นจังหวะซื้อสะสมหุ้นก็ได้ครับ

แต่อย่างไรก็ดีการใช้ PEG นั้นยากกว่าการใช้ PE ในการประเมินมูลค่าหลายเท่า เราควรประเมินความเสี่ยงควบคู่ไปด้วยหากเหตุการณ์เติบโตไม่เป็นไปอย่างที่เราคิด จะได้มีทางหนีทีไล่เอาไว้ล่วงหน้าจะดีที่สุดนั่นเอง

โดย นายแว่นลงทุน