หลาย ๆ คนอาจจะได้ยินถึงเรื่องการใช้ Yield Curve Control กันบ่อยครั้งในช่วงนี้ หลังช่วงที่ผ่านมาเป็นประเด็นที่ถกเถียงกันค่อนข้างมาก สำหรับความจำเป็นของนโยบาย “สุดพิเศษ 3 พยางค์” นี้

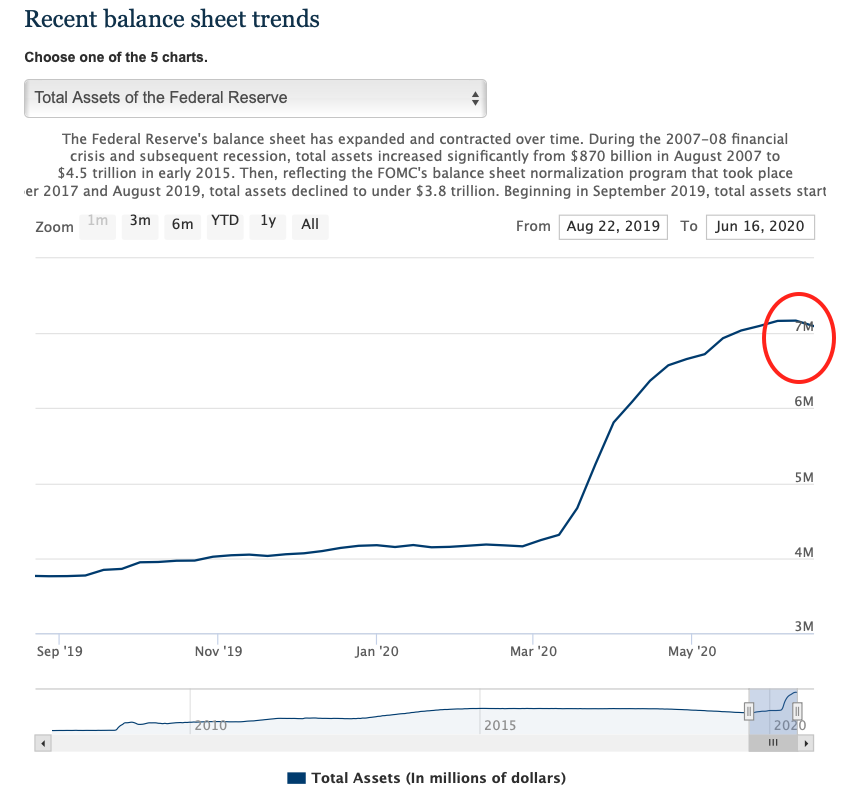

บ้างก็ว่าดีเพราะ Balance sheet ของ Fed ในตอนนี้นั้นถือว่าเพิ่มขึ้นสูงอย่างรวดเร็ว หลังตัดสินใจใช้มาตรการ Unlimited QE หยุดยื้อขาลงของตลาดหุ้น อีกทั้งเข้าช่วยปล่อยกู้ให้กับบริษัทต่าง ๆ แบบถึงเนื้อถึงตัว รวมถึงเข้าซื้อตราสารหนี้ต่าง ๆ ที่ต้องการความช่วยเหลือแบบรายตัวรวมถึงผ่าน ETFs

ดังนั้นการใช้ Yield curve control จึงอาจทำให้การเข้ากระตุ้นของ Fed นั้นเบาแรงลง เพราะ เป็นการแช่แข็งอัตราดอกเบี้ยในระยะกลางถึงยาวได้อย่างใจหวัง ช่วยลดต้นทุนการกู้ยืมในระยะที่ไกลออกไป ส่งเสริมการกู้ยืมมากขึ้น (ดอกเบี้ยระยะยาวโดยปกติแล้วควบคุมได้ยาก)

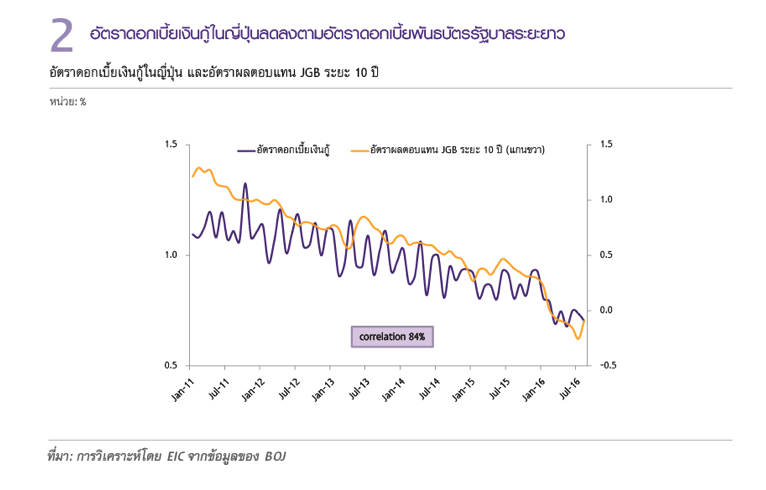

แต่ถึงอย่างนั้นก็มีบางส่วนที่กล่าวว่า การทำ Yield curve control นั้นอาจส่งผลเสีย หากภาวะเศรษฐกิจไม่สามารถดีดตัวขึ้นมาได้จริง และยกตัวอย่างญี่ปุ่นประเทศที่ใช้นโยบายดังกล่าวแล้วติดล็อค เพราะ การกดดอกเบี้ยให้ตํ่าก็อาจส่งผลให้ภาคส่วนธุรกิจธนาคารที่เป็นฟันเฟืองหลักสำคัญของเศรษฐกิจได้รับผลกระทบ (เนื่องมาจากธนาคารทำกำไรจากการปรับขึ้นดอกเบี้ยขึ้น)

เราจะมาพิสูจน์ผ่านมุมมองส่วนตัวและข้อมูลที่ผมได้จัดเตรียมมาให้ทุกคนกัน…

อธิบายคร่าว ๆ Yield Curve Control คืออะไร

Yield Curve Control คือการที่ธนาคารกลางตั้งใจจะปักหมุดล็อคอัตราดอกเบี้ยในระยะที่ยาวขึ้น (เนื่องมาจากการลดดอกเบี้ยแบบปกติส่งผลต่อระยะสั้นมากกว่าระยะยาว) ไว้ที่อัตราใดอัตราหนึ่ง โดยการเข้าซื้อพันธบัตรรัฐบาลเพื่อกดอัตราดอกเบี้ยให้ได้ตามเป้า เพื่อลดต้นทุนการกู้ยืมในระยะที่ยาวขึ้น เป็นมาตรการกระตุ้นอีกแรง และเป็นการชะลอหนี้ค้างเต่อใน Balance sheet เพราะ ไม่จำเป็นต้องเข้าซื้อสินทรัพย์เอาเงินเข้าระบบตลอดเวลา (ซื้อแค่ให้อัตราดอกเบี้ยถึงเป้าหมายที่ตั้งใจไว้) รวมถึงยังมีเคล็ดลับพิเศษอย่างการใช้เพิ่มงบทางการคลัง*

*ในส่วนของเคล็ดลับสุดพิเศษนี้จะถูกอธิบายต่อไปในหัวข้อ “มุมลึก ๆ ที่ซ่อนอยู่ของ Yield Curve Control”

ภาพแสดงต้นทุนการกู้ยืมที่ลดลงของญี่ปุ่น หลังจากการมีทำ Yield Curve Control ในอัตราผลตอบแทนพันธบัตรระยะยาว ที่มา: SCB Economic Intelligence Center

Fed มีความจำเป็นต้องทำ Yield Curve Control หรือไม่?

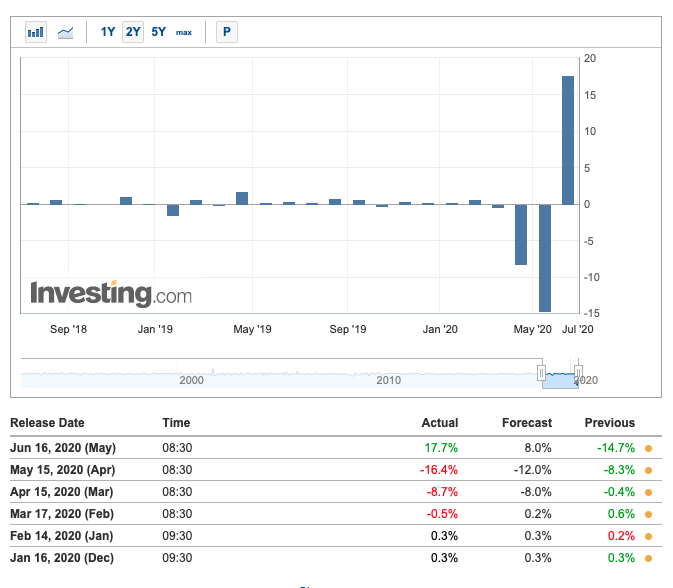

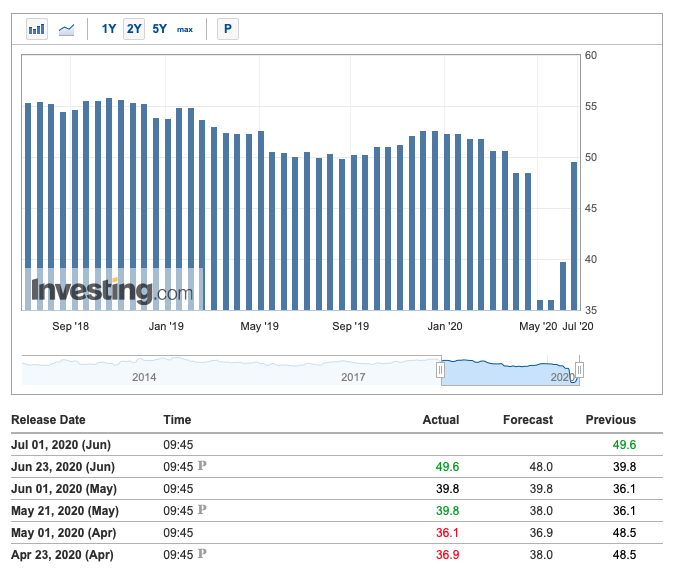

ในช่วงนี้เราอาจเริ่มเห็นสัญญาณเชิงบวกของเศรษฐกิจขึ้นมาทีละเล็กละน้อยจากตัวเลขเศรษฐกิจต่าง ๆ ที่เริ่มมีผลออกมาในทิศทางที่ดีขึ้น ซึ่งบางตัวก็ออกมาดีมาก ๆ จนน่าตกใจ บางตัวก็เล็กน้อย แต่โดยรวมแล้วถือว่าส่งสัญญาณเชิงบวกมากขึ้นเรื่อย ๆ ก็ว่าได้

ดังนั้นหากว่ากันตามตรงหากเศรษฐกิจสามารถฟื้นตัวได้แล้ว ตามหลักธนาคารกลางก็ควรจะลดการอัดฉีดเงิน รวมถึงเข้าซื้อสินทรัพย์ลง ซึ่งหมายความว่า Fed อาจจะไม่ต้องใช้ Yield curve control โดยลดการใช้มาตรการกระตุ้นออกแรงซื้อสินทรัพย์หรือประคองไว้เท่า ๆ เดิม

ลึก ๆ ผมจึงเชื่อว่าการที่ Fed ยังจับตามองและลังเลที่จะใช้มาตรการนี้ อาจเป็นเพราะ สัญญาณเศรษฐกิจอาจจะเริ่มฟื้นตัวขึ้นมาบ้างก็เป็นได้ (หากฟื้นตัวแล้วอาจไม่ต้องกดดอกเบี้ยหนุนการกู้ยืมกระตุ้นเศรษฐกิจ และปล่อยให้ต้นทุนไหลขึ้นไปตามสภาพ)

ภาพแสดงตัวเลข Retail Sales ที่ฟื้นตัวขึ้น ที่มา: Investing.com

ภาพแสดงตัวเลข U.S. Manufacturing Purchasing Managers Index (PMI) ที่ฟื้นตัวขึ้น ที่มา: Investing.com

แต่ถึงอย่างนั้นลึก ๆ เองก็มีมุมมองที่น่าสนใจอย่างการที่ Fed อาจจะลดการซื้อสินทรัพย์ในส่วนอื่น ๆ ที่ประกาศไปแล้วว่าจะ Unlimited และหันมาใช้ Yield curve control เข้าช่วย เพื่อไม่ให้ขนาด Balance sheet ใหญ่โตบานปลายไปมากกว่านี้ก็เป็นได้ (ตอนนี้ขยายตัวแรงมาก) ซึ่งก็น่าจะเป็นอีกกระบวนท่าเล่นหนึ่งที่น่าสนใจ หากไม่ส่งผลกระทบต่อ “มุมลึก ๆ ที่ซ่อนอยู่ของ Yield Curve Control”

ถึงอย่างนั้นหากสรุปรวม ๆ แล้วสถานการณ์ก็อาจจะดีขึ้นจริง ๆ สังเกตุได้จากภาพด้านล่างที่ Fed อาจเริ่มลดการเข้าซื้อสินทรัพย์ไปบ้าง หลังสถานการณ์ต่าง ๆ เริ่มอยู่ตัว (ตรงปลาย Balance sheet ล่าสุดหักตัวลงเล็กน้อย)

ภาพแสดงขาด Balance sheet ของ Fed ที่มา: Board of Governors of the Federal Reserve System

แต่ก่อนจะไปถึงจุดนั้นผมอยากให้ทุกคนลองมองถึงผลกระทบของการทำ Yield curve control ที่สำคัญต่อฟันเฟืองหลักของระบบทุนนิยมที่เรากำลังให้คุณค่า นับถือและใช้กันอย่างแพร่หลายกันก่อน

Yield Curve Control อาจทำให้ฟันเฟืองหลักของระบบทุนนิยมได้รับผลกระทบ

หากเราพูดถึงโลกแห่งทุนนิยม เราคงไม่พูดถึงธนาคารที่เป็นเหมือนตัวตั้งตัวตีปล่อยเงินกู้ให้ทุกคนได้ขยับขยายกันก็คงจะไม่ได้ ซึ่ง Yield curve control นั้นถึงแม้จะส่งผลดีอย่างการลดต้นทุนการกู้ยืม แต่การอาจส่งผลกระทบต่อฟันเฟืองรากฐานส่วนนี้เช่นกัน

สาเหตุก็อาจเป็นเพราะ Yield Curve Control ส่งผลกระทบต่อกำไรของธุรกิจธนาคารซึ่งเปรียบเสมือนรากฐานของระบบเศรษฐกิจแบบทุนนิยมที่ต้องอาศัยการกู้ยืมจากธนาคารไปทำธุรกิจ รวมถึงจับจ่ายใช้สอยให้เศรษฐกิจเดินหน้าต่อไป หรือพูดง่าย ๆ ก็คือ “คนต้องเป็นหนี้ และเอาเงินไปซื้อหรือสร้างผลผลิตให้กับสังคม เศรษฐกิจจึงเติบโต” ดังนั้นหากธุรกิจธนาคารได้รับผลกระทบให้กำไรลดลง ก็คงปล่อยกู้ได้ไม่มากนัก อีกทั้งหากธนาคารแบกหนี้เสียไว้ก่อนหน้าในปริมาณที่ไม่เหมาะสมก็ยิ่งอาจทำให้ถูกกดดันมากขึ้นไปอีก (รายได้ลดลง แล้วยังต้องแบกหนี้เสียไว้ หลังวิกฤติ ยิ่งไม่อยากปล่อยกู้มากขึ้น)

Yield Curve Control อาจไม่ช่วยกระตุ้นเศรษฐกิจได้อย่างเต็มเม็ดเต็มหน่วย

หากยกตัวอย่างประเทศอย่างญี่ปุ่นที่ได้มีการใช้ Yield curve control ไปเป็นที่เรียบร้อย ทางเจ้าตัวเองก็ดูเหมือนยังจะไม่สามารถดึงอัตราเงินเฟ้ออย่าง Core inflation กลับมาได้ตามเป้า โดยในช่วงไม่กี่เดือนที่ผ่านมาก็วิ่งอยู่ที่ราว ๆ 0.5% เพียงเท่านั้น ต่างจากเป้ามาตรฐานทั่ว ๆ ไปที่ 2.0%

แต่ถึงอย่างนั้นทางญี่ปุ่นเองก็มีปัญหาทางด้านโครงสร้างของประชากรที่วัยแรงงานมีจำนวนลดลง จากอัตราการเกิดที่น้อยลง และผู้สูงอายุจำนวนมาก (อาจเกษียณแล้วหรือทำงานได้น้อยลง แสดงถึงรายได้และความสามารถในการจับจ่ายใช้สอยที่ลดลง) รวมถึงปัญหาที่บริษัทต่าง ๆ ไม่สามารถทำกำไรให้เติบโตไปมากกว่านี้ได้ จากยุคสมัยที่เปลี่ยนไป

มุมลึก ๆ ที่ซ่อนอยู่ของ Yield Curve Control

มุมมองที่ซ่อนไว้อีกด้านของ Yield curve control อาจจะเป็นในแง่ของการใช้เป็นตัวช่วยลดการใช้ Balance sheet และเพิ่มงบทางการคลัง นำมาใช้จ่ายเพิ่มเติมได้ (หรืออาจจะนำมาใช้อัดเข้าระบบตรง ๆ ซึ่งมีผลมากกว่าการเข้าซื้อสินทรัพย์)

หากจะปูพื้นเพถึงเหตุการณ์ในช่วงนั้นทางสหรัฐ ฯ เองต้องการเพิ่มงบทางการคลังเพิ่มในช่วงสงครามโลก รวมถึงมีการเข้าซื้อสินทรัพย์อัดเงินแหลกลานเข้าระบบเช่นปัจจุบัน อาทิ ขนาดการเข้าซื้อ Treasury ที่เพิ่มจาก 5.8 หมื่นล้านดอลลาร์มาที่ 2.76 แสนล้านดอลลาร์!

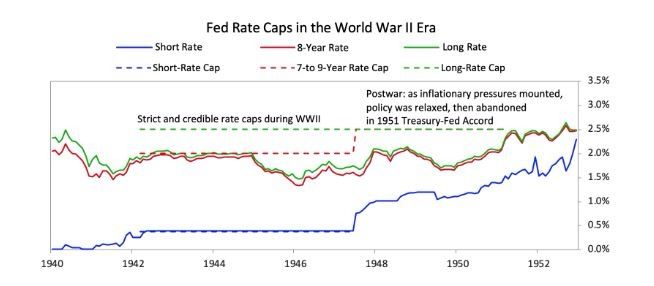

ในตอนนั้นสหรัฐ ฯ เอง จึงมีการตัดสินใจใช้ Yield curve control เพื่อลดการเข้าซื้อสินทรัพย์เพื่อกดอัตราผลตอบแทนให้คงที่โดยให้ตัวพันธบัตรรัฐบาลระยะสั้นมีผลตอบแทนอยู่ที่ 0.375% ในขณะที่ตัวพันธบัตรระยะยาวอยู่ที่ 2.50% ซึ่งการทำแบบนี้ก็จะทำให้ผู้คนเข้าไปเก็งกำไรในพันธบัตรระยะยาวจากต้นทุนการกู้ยืมในระยะสั้นที่ตํ่า และการเก็งกำไรที่ว่าก็จะทำให้ผู้คนไปซื้อพันธบัตรจาก Fed และ Fed เองก็จะได้เงินจากการที่ออกพันธบัตรเข้าคลังมากระตุ้นเศรษฐกิจเพิ่มเติมได้

ภาพแสดงการทำ Yield Curve Control ของ Fed ในช่วงปี 1940s

*จุดสังเกตุที่น่าสนใจเล็กน้อยที่การล็อคอัตราผลตอบแทน 2.50% เส้นจะค่อนข้างผันผวน อาจเป็นเพราะ การเก็งกำไรต่อเนื่องทำให้มีแรงซื้อเข้ามาเสมอ ๆ จนเกิดความผันผวน

หากจะสรุปทิ้งท้ายไว้สั้น ๆ หากเศรษฐกิจฟื้นตัวได้และไม่ช็อคจากเหตุการณ์ที่คาดไม่ถึงทาง Fed ก็อาจไม่จำเป็นที่จะต้องใช้ Yield curve control แต่หากเศรษฐกิจฟื้นตัวไม่ไหว Yield curve control อาจจะเป็นทางเลือกหนึ่งของ Fed ที่ใช้ได้ แต่ก็คงต้องคิดให้ดีถี่ถ้วนสักนิดนึงก่อนจะใช้เครื่องมือสุดพิเศษดังกล่าว เพราะ อาจกดดันฟันเฟืองหลักที่สำคัญอย่างกลุ่มธนาคารได้

แต่ถึงอย่างนั้นก็ยังมีมุมมองหนึ่งในการใช้ Yield curve control อย่างการล็อคอัตราผลตอบแทนให้ส่วนต่าง เห็นได้ชัดเจนเพื่อทำให้ผู้คนเข้าไปเก็งกำไร ซื้อพันธบัตรทำให้งบสำหรับใช้ทางการคลังเพิ่ม และลดการปรับตัวขึ้นของ Balance sheet จากเดิมที่ต้องซื้ออย่างไม่หยุดหย่อนเพื่อกระตุ้นไปเรื่อย ๆ

หัวใจหลักสำคัญที่สุดก็คือทาง Fed เองจะเลือกปักหมุดแบบไหน? มีส่วนต่างเก็งกำไรที่ชัดเจนหรือลดต้นทุนกระตุ้น อันนี้ก็อาจจะต้องติดตามกันต่อไป…

ขอให้ทุกคนโชคดีครับ

Mr. Serotonin

References

https://www.scbeic.com/th/detail/product/3163