ในช่วงนี้การ IPO ของบริษัทต่าง ๆ เกิดขึ้นมามากมายไปหมด เรามาสำรวจกันว่าคำว่า IPO คืออะไร?

IPO คืออะไร?

IPO หรือที่เรียกกันแบบเต็ม ๆ ว่า Initial Public Offering คือ การเสนอขายหุ้นครั้งแรกของบริษัทให้กับสาธารณะชนคนบ้าน ๆ อย่างเรา ๆ หรือที่เรียกกันเท่ ๆ ว่า “นักลงทุน” ซึ่งจะทำให้บริษัท เปลี่ยนสถานะจากบริษัทเอกชน (Private Company) เป็นบริษัทมหาชน (Public Company) สำหรับพวกเราทุกคน ให้เราทุกคนได้ลงทุน

กระบวนการดังกล่าวจะเกิดขึ้นเมื่อบริษัทได้เติบโตจนถึงจุดหนึ่ง และผ่านกฎเกณฑ์เงื่อนไขของ กลต. เป็นที่เรียบร้อย โดยบริษัทจะต้องมีมูลค่าราว ๆ 1 พันล้านเหรียญ หรือ คิดเป็นเงินไทยราว ๆ 3 หมื่นล้านเหรียญ ซึ่งจะกลายเป็นบริษัท “ยูนิคอร์น” อย่างที่เราคุ้นหูกันนั่นเอง

IPO แล้วใครได้ประโยชน์?

1. บริษัท

หลังการ IPO บริษัทก็จะได้เงินทุนจากนักลงทุนไปสร้างสรรค์สิ่งต่าง ๆ ตามเจตจำนงของผู้บริหาร เช่น ขยายธุรกิจเพิ่มเติมให้เติบโตยิ่งขึ้น

ตัวอย่างเช่น ธุรกิจร้านอาหารก็ไปขยายสาขาเพิ่มเติม หรือ ธุรกิจเทคโนโลยีต่าง ๆ ก็อาจจะนำเงินที่ได้ไปวิจัย พัฒนาให้แข็งแกร่งและดี ยิ่ง ๆ ขึ้นไป หรือจะนำไปเสริมสภาพคล่องบริษัทให้เข้มแข็งขึ้นก็ได้เช่นเดียวกัน

นอกจากนั้นอีกหนึ่งประโยชน์ที่น่าสนใจของบริษัทก็คือ เงินของนักลงทุนนั้นไม่เหมือนกับการกู้ยืมที่ต้องหาเงินมาใช้ให้ได้ โดยเงินของนักลงทุน เป็นเงินที่หากเกิดการสูญเสียทางบริษัทจะไม่ต้องรับผิดชอบ หุ้นที่ถืออยู่จะหมดคุณค่า และการจ่ายปันผลจะจบลง

2. ผู้ถือหุ้น และ นักลงทุน

นั้นการที่บริษัทเปลี่ยนสถานะจาก บริษัทเอกชน มาเป็น บริษัทมหาชน ยังเป็นจุดสำคัญที่ทำให้ นักลงทุนบุคคล (Private Investors) หรือที่เรียกกันว่า “วงใน” (ครอบครัว เพื่อน ๆ หรือ Angel Investors) ได้ผลตอบแทนจากการลงทุน ที่คิดจากส่วนแบ่งหุ้นภายใน ได้อีกด้วย

นอกจากนั้นยังเปิดโอกาสให้นักลงทุนภายนอกอย่างเรา ๆ เข้าลงทุนกับบริษัทที่เราคิดว่ามีศักยภาพดี พร้อมเติบโตในอนาคต สร้างผลกำไรและเงินปันผลให้กับเรา

อีกทั้งการ IPO ยังช่วยเพิ่มความโปร่งใส และความน่าเชื่อถือให้กับบริษัท เนื่องจากบริษัทจะต้องปฏิบัติตามกฎเกณ์ต่าง ๆ เช่น การตรวจสอบบัญชี เป็นต้น

IPO แล้วเงินไปไหน?

เงินทุนที่บริษัทได้จากการ IPO บริษัท ของนักลงทุน จะนำไปลงบันทึกในส่วนของผู้ถือหุ้น (Equity) ซึ่งก็จะแบ่งออกเป็นสองส่วน ก็คือ หุ้นสามัญ (Common Stock) และ หุ้นบุริมสุทธิ (Preferred Stock)

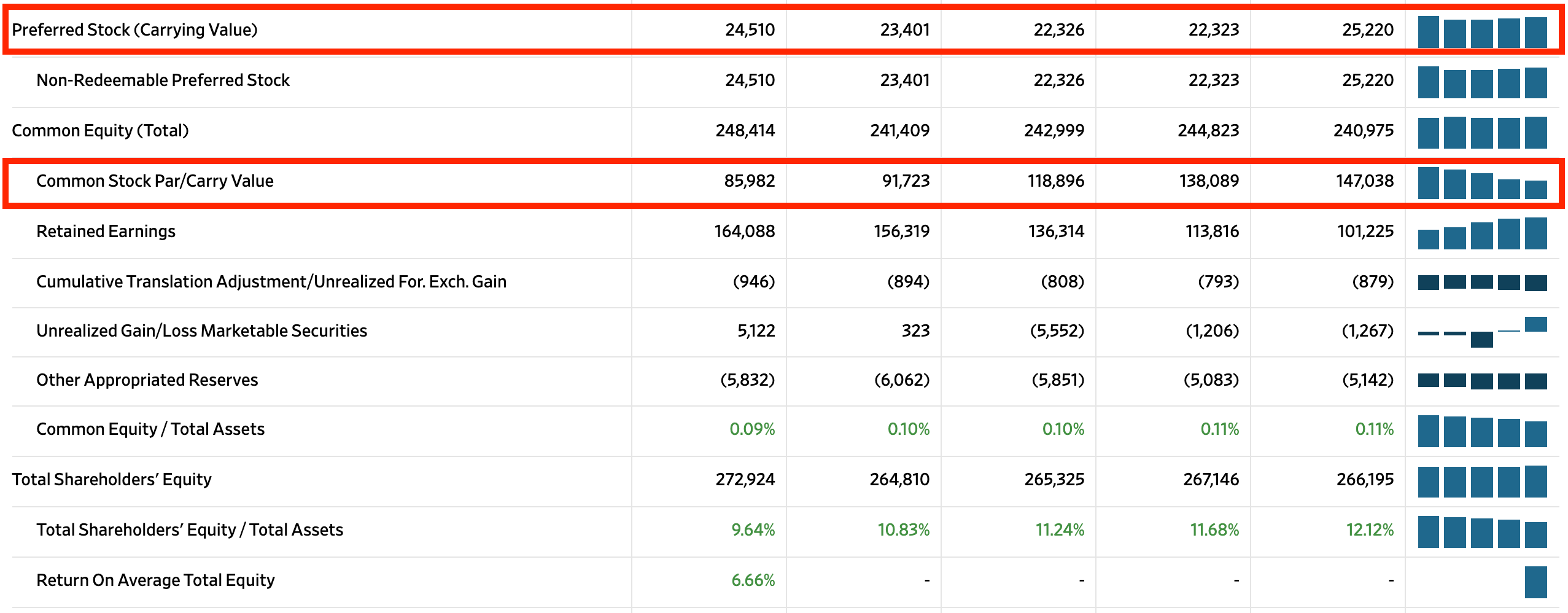

ภาพแสดง Balance Sheet ของ Bank of America ที่มา: WSJ วันที่: 7 มิถุนายน 2021

จากภาพเราก็จะเห็นได้ว่าหุ้นที่ทางบริษัทเสนอเพิ่มทุนทั้งหุ้นสามัญและหุ้นบุริมสุทธิ จะถูกนำมาบันทึกอยู่ในส่วนของผู้ถือหุ้น

ส่วนของแตกต่างระหว่างหุ้นสามัญและหุ้นบุริมสุทธิก็คือ ผู้ถือหุ้นสามัญจะมีสิทธิออกเสียงให้กับบริษัทได้ ในขณะที่หุ้นบุริมสุทธิผู้ถือหุ้นจะไม่มีสิทธิออกเสียง แต่จะได้สิทธิพิเศษก็คือ การได้รับปันผลก่อนผู้ถือหุ้นสามัญ และในกรณีที่บริษัทล้มละลาย ผู้ถือหุ้นบุริมสุทธิจะได้สิทธิในการเรียกร้องก่อนผู้ถือหุ้นสามัญ

ถ้าเราซื้อหุ้นหลังการ IPO ไปแล้ว บริษัทจะได้ทุนเพิ่มอยู่หรือไม่?

ก่อนอื่นก็คงต้องแบ่งรูปแบบออกเป็นสองส่วนก่อน เวลาเราซื้อหุ้นจะมีการซื้อขายหลัก ๆ ในสองตลาด ก็คือ ตลาดหลัก (Primary Market) และ ตลาดรอง (Secondary Market)

1. ตลาดหลัก (Primary Market) คือ การซื้อขายก่อนหุ้นจะเข้าตลาดเป็นราคา IPO ซึ่งเงินในส่วนนี้จะนำไปเพิ่มทุนให้กับบริษัท

2. ตลาดรอง (Secondary Market) คือ การซื้อขายที่เกิดขึ้นหลังหุ้นไปอยู่ในตลาดหลักทรัพย์เป็นที่เรียบร้อยแล้ว ซึ่งการซื้อขายในส่วนนี้จะเป็นเพียงการเปลี่ยนมือกันเฉย ๆ ซึ่งอาจเป็นการรับไม้ต่อจากคนที่ไปซื้อ IPO หรือ คนที่ซื้อต่อ ๆ จากนั้น

ตัวอย่างง่าย ๆ ก็เช่น เวลาเราไปซื้อหุ้น A ในตลาดทันที ช่วงที่ไม่มีการเพิ่มทุน หรือ ไปซื้อหุ้นตอนตกหนัก ๆ มีแต่คนขาย แล้วเราไปเหมากระจาดมา

อยากได้หุ้น IPO ต้องทำอย่างไร?

หากต้องการหุ้น IPO ก่อนเข้าตลาด บริษัทจะประกาศให้เราสามารถจองซื้อได้ในจำนวนที่จำกัด และเราสามารถซื้อหุ้นดังกล่าวได้ผ่านโบรคเกอร์ต่าง ๆ

ตัวอย่างหุ้น IPO ในช่วงนี้ ก็มีให้เราเห็นมากมาย เช่น OR, KEX หรือ TIDLOR ซึ่งเป็นหุ้นที่เราคุ้นหูกันอยู่แล้ว

ค้นหาข้อมูลหุ้นไทยรายตัวได้เลยที่นี่

https://www.finnomena.com/stock/setindex

ซื้อราคา IPO ได้เปรียบจริงหรือไม่?

หุ้น IPO ถือเป็นความฝันของนักลงทุนหลาย ๆ ท่าน ซึ่งอาจมาจากความเชื่อที่ว่า หากเราได้ราคา IPO วงใน ตอนเปิดตัวให้ซื้อขายในตลาด ราคาจะดีดขึ้นและเราสามารถขายทำกำไรได้เป็นกอบเป็นกำ

ซึ่งวลีที่ว่าก็ถือว่าเป็นจริงในระดับหนึ่งเพราะจากสถิติในช่วงปี 2556-2560 หุ้นที่เข้าไอพีโอและซื้อขายในวันแรกจะมีโอกาสที่ราคาจะยืนอยู่เหนือระดับราคาจองถึง 80% และให้ผลตอบแทนเฉลี่ยสูงกว่าราคาจองที่ 39% ซึ่งอาจมีผลมาจากแรงเก็งกำไรต่าง ๆ จนทำให้ราคาเกิดความผันผวน

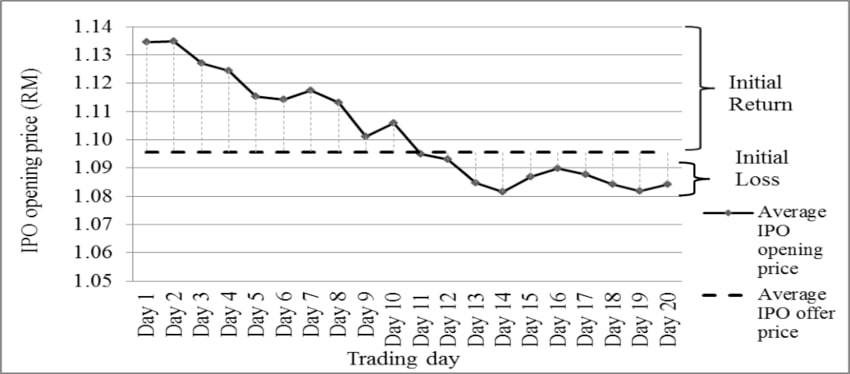

แต่ถึงอย่างนั้นหากเรามาเทียบกับข้อมูลในช่วงปี 2000-2012 เราก็จะเห็นได้ว่า หุ้น IPO ในระยะยาวออกไปอีกนิด ผลตอบแทนที่ได้ก็จะเริ่มลดลง

ภาพแสดงผลตอบแทนเฉลี่ยของหุ้น IPO ทั้งหมด 310 บริษัท ในช่วงปี 2000-2012 จากภาพจะเห็นได้ว่าในช่วงวันแรกส่วนใหญ่สามารถสร้างผลตอบแทนได้ ก่อนจะลดหลั่นลงไป ที่มา: researchgate.net

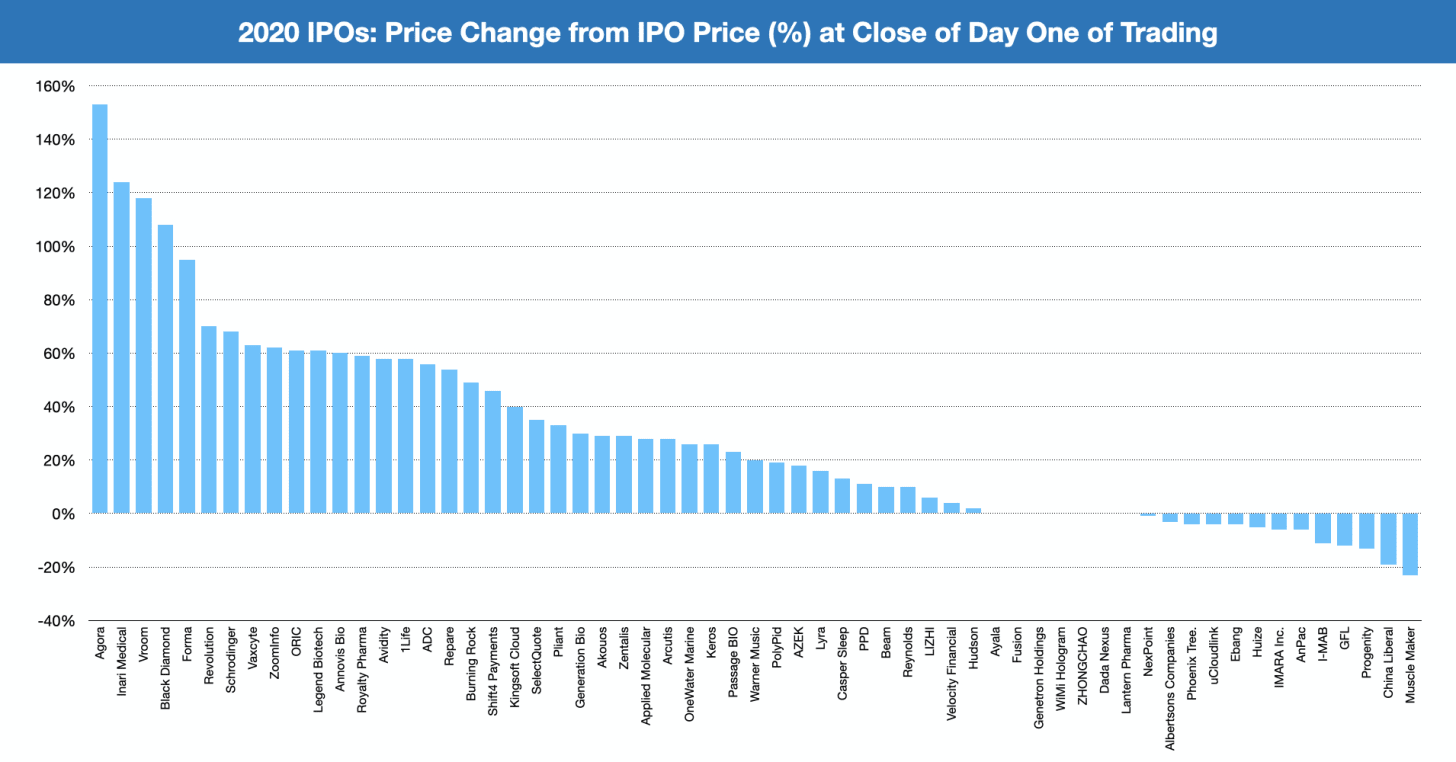

ภาพแสดงผลตอบแทนหุ้น IPO ในวันแรก เมื่อปี 2020 จะสังเกตได้ว่ามีทั้งหุ้นที่ให้ผลตอบแทนเป็นบวกและเป็นลบในวันแรก ที่มา: marker.medium.com

ดังนั้นกลยุทธ์ดังกล่าวมีโอกาสที่จะล้มเหลวได้เช่นเดียวกัน ทั้งนี้และทั้งนั้นคงขึ้นอยู่กับวิจารณญาณของนักลงทุนแต่ละท่าน

ราคาหุ้นลงต่ำกว่าราคา IPO ได้หรือไม่?

คำตอบก็คือ ได้ ทั้งในระยะสั้นและระยะยาว ในระยะสั้นราคาหุ้นอาจลงมาต่ำกว่าราคาจองภายในวันแรกได้ ส่วนในระยะยาวก็เช่นเดียวกัน

ถ้าบริษัทจะ IPO ต้องเตรียมอะไรบ้าง?

ขั้นตอนที่ 1: จัดหา ผู้จัดจำหน่ายหลักทรัพย์ (Underwriter) หรือ วาณิชธนากร (Investment Bank)

หากบริษัทต้องการ IPO จะต้องหา ผู้จัดจำหน่ายหลักทรัพย์ หรือ วาณิชธนากร มาเป็นคนกลางดำเนินการซื้อขายระหว่างนักลงทุนและบริษัท ซึ่งจะมีการเซ็นสัญญาและมีรายละเอียดหลัก ๆ เช่น รายละเอียดของสัญญา จำนวนเงินที่ต้องการเพิ่มทุน และ หลักทรัพย์ที่ใช้ในการเพิ่มทุน

ขั้นตอนที่ 2: ลงทะเบียนสำหรับการ IPO

ในขั้นตอนนี้จะต้องมีการเตรียมเอกสารข้อมูลการเสนอขายหลักทรัพย์ และหนังสือชี้ชวน ซึ่งจะต้องมีการรายงานในด้านต่าง ๆ เช่น ความหมายของศัพท์เฉพาะในอุตสาหกรรม ความเสี่ยงต่าง ๆ จุดประสงค์ของการเพิ่มทุน ภาพรวมอุตสาหกรรม รายละเอียดธุรกิจ ข้อมูลเกี่ยวกับการบริหารจัดการ งบการเงิน และ ข้อมูลทางกฎหมายอื่น ๆ

ขั้นตอนที่ 3: ตรวจสอบข้อมูลผ่าน ก.ล.ต.

บริษัทจะต้องยื่นคำขออนุญาตเสนอขายหลักทรัพย์กับสำนักงาน ก.ล.ต. ซึ่งเป็นผู้กำกับดูแลหลักทรัพย์ โดยต้องยื่นเอกสารทั้ง 3 ส่วน ประกอบไปด้วย:

- คำขออนุญาตเสนอขาย

- แบบแสดงรายการข้อมูล

- หนังสือชี้ชวน

ถ้าหากบริษัทผ่านเงื่อนไข ก็จะสามารถประกาศวันที่ทำการ IPO ได้ และไปลงทะเบียนกับตลาดหลักทรัพย์ต่อไป

ขั้นตอนที่ 4: ประกาศให้โลกรู้

ในขั้นตอนนี้ทางบริษัท จะทำการโฆษณาและป่าวประกาศเกี่ยวกับการ IPO ของบริษัท ซึ่งเป็นตัวอย่างที่น่าจะคุ้นหูกันในช่วงนี้อยู่แล้วผ่านช่องทางโซเชียลมิเดียต่าง ๆ ไปจนถึงป้ายบน BTS กันเลยทีเดียว

ขั้นตอนที่ 5: ประเมินราคา IPO

ขั้นตอนต่อไปก็จะเป็นการประเมินราคา IPO ซึ่งทางบริษัทสามารถกำหนดได้ด้วยตนเอง หรือ จะเป็นการเสนอราคาโดยนักลงทุนก็ได้เช่นเดียวกัน ซึ่งการกระทำดังกล่าว ก็จะมีกำหนดราคาเสนอเริ่มต้นและกรอบราคาให้นักลงทุนไปเสนอราคาซื้อกันต่อได้

ขั้นตอนที่ 6: การจัดสรรแบ่งหุ้น

ในส่วนของขั้นตอนสุดท้าย เมื่อสรุปราคา IPO ได้เรียบร้อยแล้ว ทางบริษัทจะประสานกับผู้จัดจำหน่ายหลักทรัพย์เกี่ยวกับจำนวนหุ้นที่จัดสรรให้กับนักลงทุนต่อไป

สรุปโดยรวมแล้ว IPO ถือเป็นก้าวแรกของบริษัทหนึ่ง ที่พร้อมจะสร้างความยิ่งใหญ่และยั่งยืนในอนาคต

แต่ทั้งนี้และทั้งนั้น การเติบโตก็ขึ้นอยู่กับปัจจัยอีกหลาย ๆ อย่างของ บริษัท ไม่ว่าจะเป็น ผู้บริหารว่ามีแพสชั่นหรือไม่? เอาเข้าตลาดขายทิ้งและหายจ๋อมหรือเปล่า? ธุรกิจ แบรนด์ ความป๊อปในหมู่ผู้บริโภคหากเทียบกับผลิตภัณฑ์อื่น ๆ สตอรี่ที่พูดทำได้จริงไหม เวอร์ไปหรือเปล่า? สถานะการเงินเป็นอย่างไร ซึ่งเป็นศิลปะที่มีความจำเป็นสำหรับการคัดหุ้นที่มีคุณภาพ

สำหรับวันนี้ขอปิดท้ายไว้แต่เพียงเท่านี้ละกันครับ

ขอให้ทุกคนโชคดีครับ

Mr. Serotonin

References

https://capital.sec.or.th/webapp/phs/upload/phs1477454723hearing_49_2559_s07.pdf

https://marker.medium.com/why-the-day-one-ipo-pop-is-overhyped-85fbab29103b

https://www.ft.com/content/880da46a-a0b1-11e4-8ad8-00144feab7de

https://www.indiainfoline.com/ipo-guide/ipo-process-in-india

https://www.investopedia.com/terms/i/ipo.asp

https://www.moneybuffalo.in.th/stock/investing-in-ipo

https://www.wsj.com/market-data/quotes/BAC/financials/annual/balance-sheet

ข้อมูลบางส่วนจาก FINNOMENA Investment Team