ช่วงที่ผ่านมาหลาย ๆ คนอาจจะเจอปัญหาที่น่าปวดหัวเกี่ยวกับตราสารหนี้ซึ่งดูจะมีความผันผวน เหวี่ยงไปเหวี่ยงมา ไม่เหมือนกับการลงทุนในตราสารหนี้เช่นแต่ก่อน ไม่ว่าจะเป็นเรื่องของการเทขายของตราสารหนี้ภาคเอกชนที่ผู้คนต่างพากันตกอกตกใจ หนีเข้าไปซื้อพันธบัตรรัฐบาลกันชุดใหญ่จน ผลตอบแทน (Yield) ของสหรัฐถึงขั้นติดลบกันเลยทีเดียว แต่ในช่วงที่ยํ่าแย่ที่สุด ก็อาจจะหมายถึงโอกาสที่ดีที่สุดเช่นกัน บทความนี้ผมจะพาทุกคนไปพิสูจน์ว่าทำไมกองทุน UDB-A ถึงทำผลตอบแทนได้ยอดเยี่ยมกว่าการลงทุนในตราสารหนี้รูปแบบอื่น ๆ

ทำไมถึงต้อง UDB-A?

1) บริหารจัดการแบบเชิงรุก (Active Management)

สิ่งที่ผมชอบเป็นการส่วนตัวเลยสำหรับกองทุนตราสารหนี้ UDB-A คือ การบริหารจัดการกองแบบเชิงรุก (Active management) หรือการที่ตัวผู้จัดการกองและทีมบริหารนั้นมีการปรับเปลี่ยนกลยุทธ์อย่างเสมอ ๆ เพื่อให้ได้ผลตอบแทนที่ดีที่สุด (เอาใจใส่นั่นเอง) รวมถึงลดการสูญเสียในช่วงขาลงของตราสารหนี้ ซึ่งผมมองว่าหากผู้จัดการกองทุนสไตล์นี้ มีฝีมือที่ดี ผลลัพธ์ที่ได้จะแตกต่างกับกองทุนที่บริหารแบบเชิงรับเป็นอย่างมากครับ

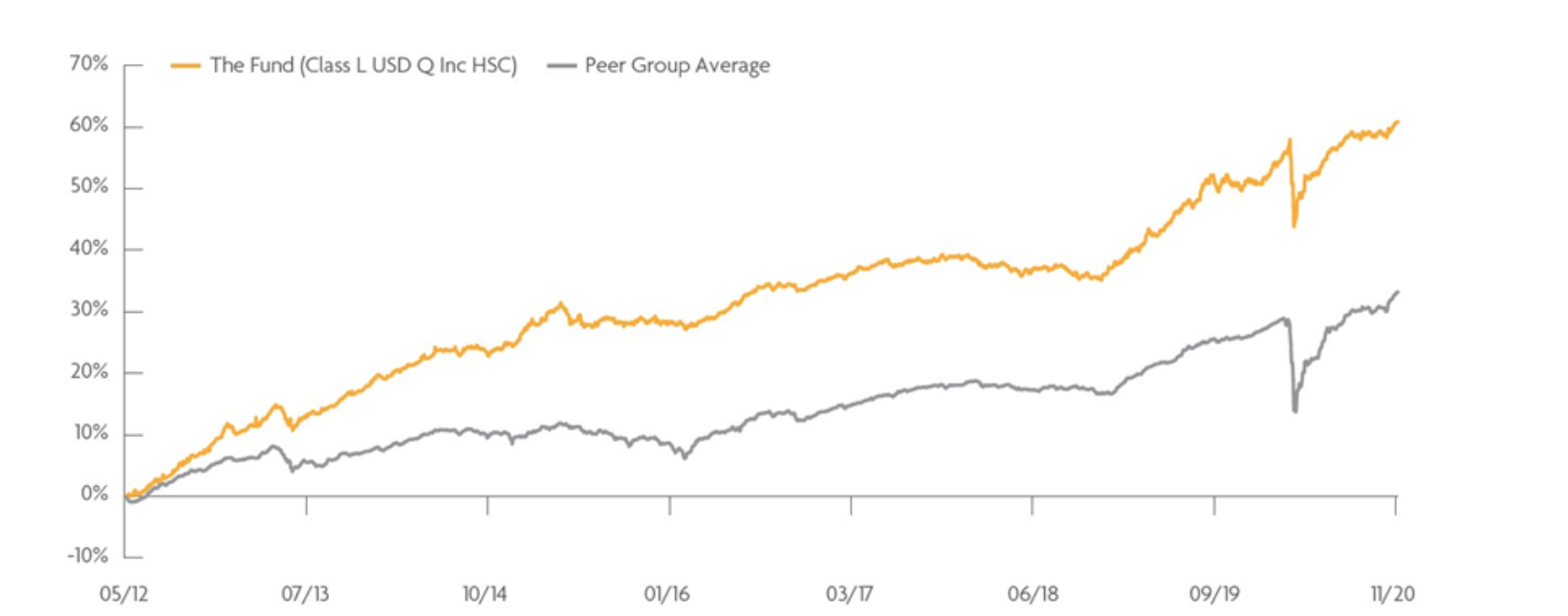

ผลตอบแทนย้อนหลังของกองทุน Jupiter Dynamic Bond เทียบกับการลงทุนในกลุ่มเดียวกัน

(ผลการดำเนินงานในอดีต/ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต)

จากภาพจะเห็นได้ว่าผลตอบแทนย้อนหลังนั้นเหนือกว่าการลงทุนในหมวดหมู่เดียวกันอย่างเห็นได้ชัด และต่างกันลิบลับอย่างเห็นได้ชัด รวมถึงในช่วงขาลงที่ยังลงน้อยกว่าการลงทุนในกลุ่มเดียวกันอีกด้วย

2) ขอบเขตการลงทุนที่กว้างขวาง

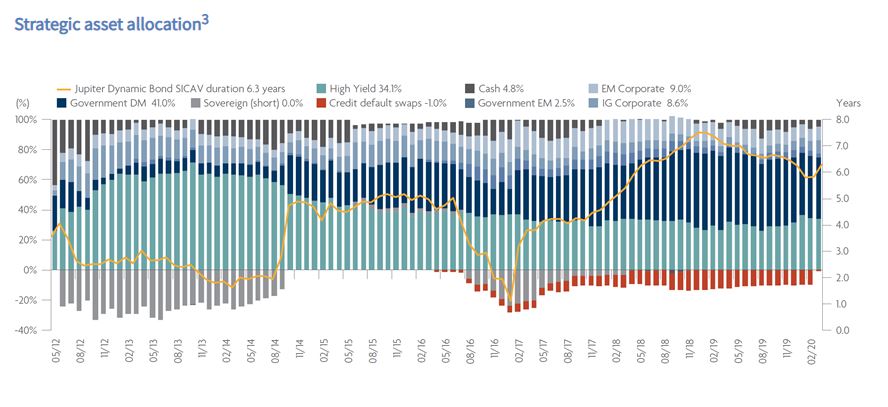

ผมเชื่อว่าการลงทุนแบบเชิงรุกนั้นอาจจะเป็นเพียงคำพูดชี้ชวนลอย ๆ หากไม่มีขอบเขตสินทรัพย์ในการบริหารจัดการที่กว้างขวางมากพอ เพราะ หากเราลงทุนในสินทรัพย์ที่มีความสัมพันธ์หรือให้ผลตอบแทนไปในทิศทางเดียวกัน การบริหารเชิงรุกอาจจะให้ประโยชน์ที่ไม่มากนัก แต่กับ Jupiter Dynamic Bond ขอบเขตการลงทุนในตราสารหนี้นั้นถือว่ากว้างขวางมาก ๆ และยืดหยุ่นซึ่งมีทั้งตราสารหนี้ภาคเอกชน หรือแม้แต่พันธบัตรรัฐบาลเอง

ซึ่งผมเชื่อว่าการเลือกลงทุนได้ในหลายรูปแบบเช่นนี้ จะทำให้ได้ผลตอบแทนที่ดีที่สุดทั้งในช่วงตลาดขาขึ้นและขาลง ยกตัวอย่างเช่น ในช่วงที่เศรษฐกิจเริ่มกลับมามีทิศทางที่ดีทางกองทุนเองอาจจะเลือกลงทุนในตราสารหนี้เอกชนให้มากขึ้น เพราะ ให้ผลตอบแทนที่ดีกว่า แต่กลับกันหากช่วงที่สัญญาณถดถอยคลืบคลานเข้ามาทางกองเองอาจจะเลือกลงทุนในพันธบัตรรัฐบาลให้มากขึ้นเพื่อรักษาผลตอบแทนโดยรวมเอาไว้ สรุปสั้น ๆ คำเดียวคือ “ยืดหยุ่นมาก ๆ ครับ”

ภาพแสดงขอบเขตการลงทุนที่หลากหลายของกองทุน Jupiter Dynamic Bond ที่มีความหลากหลาย

3) ผลตอบแทนในช่วงขาลงติดลบน้อยกว่าการลงทุนในตราสารหนี้อื่น ๆ

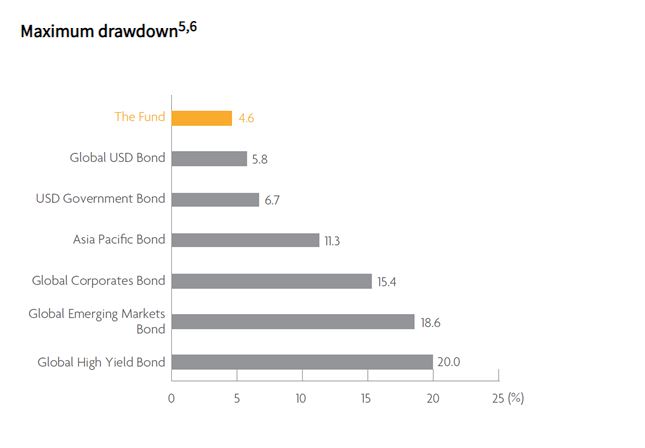

อย่างที่สองที่ผมอยากจะพูดถึงก็คือ การจัดการในช่วงภาวะตลาดไม่เป็นใจหรือช่วงตลาดขาลงนั่นเอง ซึ่งผมเชื่อว่าสิ่งหนึ่งที่จะพิสูจน์ว่าผู้จัดการกองทุนแบบเชิงรุกนั้นมีฝีมือขนาดไหน ช่วงขาลงนี่น่าจะวัดได้เป็นอย่างดีเลยครับ ซึ่งทาง Jupiter Dynamic Bond เองก็ถือว่าทำได้ดีมาก ๆ หากเทียบกับการลงทุนในตราสารหนี้ชนิดอื่น ๆ สังเกตได้จากภาพด้านล่างเลยครับ

ภาพแสดงจุดขาดทุนสูงสุด (Maximum Drawdown) ของกองทุน Jupiter Dynamic Bond เทียบกับการลงทุนในกลุ่มเดียวกัน

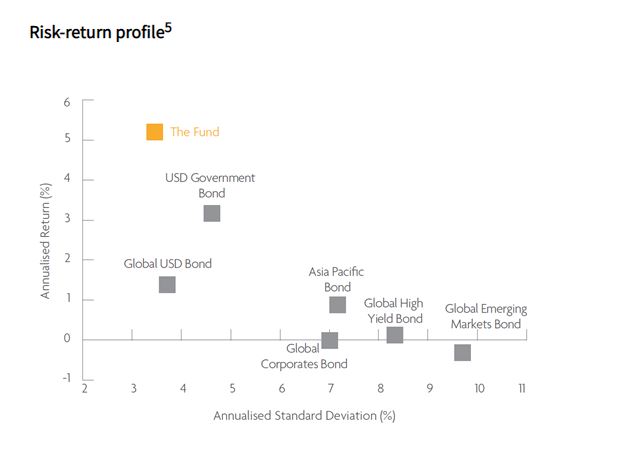

4) ผลตอบแทนเทียบกับความเสี่ยงที่คุ้มค่า

หลังจากเราได้ดูการทำผลตอแทนที่เหนือชั้น รวมถึงการจัดการในช่วงตลาดขาลงที่ทำได้ดีเยี่ยมกันไปแล้ว ต่อไปผมขอพูดถึงความคุ้มค่าของผลตอบแทนที่ได้รับกับความเสี่ยงกันสักนิดนึงครับ

ภาพแสดงผลตอบแทนเทียบความเสี่ยง (Risk-return) ของกองทุน Jupiter Dynamic Bond เทียบกับการลงทุนในตราสารหนี้ชนิดอื่น ๆ

5) ผันผวนน้อยลงยามวิกฤติไปกับ Credit Swap

อันนี้ผมถือว่าเป็นอีกหนึ่งทีเด็ดเลยของกองทุนนี้ แต่ก็อาจจะคล้าย ๆ กับดาบสองคมเช่นเดียวกัน ก่อนอื่นผมขออธิบายเพิ่มเติมสักนิดก่อน เพราะ ผมว่ามันไม่ใช่ที่แพร่หลายกันสักเท่าไหร่ในไทย

Credit swap นั้น คือ สัญญาที่ใช้ป้องกันความเสี่ยงจากการผิดนัดชำระหนี้ (ประกัน) หรือพูดง่าย ๆ ก็คือ ป้องกันความเสี่ยงในช่วงตลาดขาลงของตราสารหนี้ต่าง ๆ ที่มีแนวโน้มจะจ่ายหนี้ไม่ได้ยามวิกฤติ ซึ่งผมเชื่อว่าสิ่งนี้ เป็นส่วนนึงที่ทำให้กองทุน Jupiter Dynamic Bond มีผลตอบแทนขาลงที่น้อยกว่าเจ้าอื่น ๆ ครับ ซึ่งผมจะไปลงรายละเอียดในมุมมองเจาะลึกเพิ่มเติมทีหลังอีกที

ป้ายบอกคุณภาพ ความน่าเชื่อถือและอายุขัยเฉลี่ย (ตราสารหนี้) ของกองทุน

หากจะพูดถึงป้ายบอกคุณภาพตราสารหนี้ก็คงจะหนีไม่พ้นตัว Credit ratings ซึ่งปัจจุบันตัวกองทุนเองมีการลงทุนในตราสารหนี้ต่าง ๆ หลายรูปแบบ ซึ่งโดยรวมแล้วมีความน่าเชื่อถือ (Credit ratings) เฉลี่ยอยู่ที่ระดับ BBB+ ซึ่งถือว่าอยู่ในระดับเกรดลงทุน (Investment grade) จึงถือว่าไว้ใจได้ในระดับที่ดีครับ

สิ่งที่ผมจะพูดถึงต่อไปก็คือ อายุเฉลี่ยของตราสารหนี้ในพอร์ตการลงทุน ซึ่งเป็นเหมือนเครื่องชี้วัดผลตอบแทนและความเสี่ยงได้ในระดับนึง (อายุยิ่งเยอะ ยิ่งเสี่ยง ผลตอบแทนยิ่งสูง) ซึ่งทางตัว Jupiter Dynamic Bond เอง ตราสารหนี้โดยรวมมีอายุเฉลี่ยอยู่ที่ 6.27 ปี ซึ่งถือว่าอยู่ในระดับที่ยาว แต่ผมมองว่าหากหยวนกับตัวความน่าเชื่อถือ (Credit ratings) แล้วก็ถือว่าปลอดภัยอยู่ครับ

เจาะลึกพื้นฐานตราสารหนี้แบบเข้มข้น

ข้อมูลข้างต้นผมเชื่อว่าคุณผู้อ่านหลาย ๆ คนก็คงจะหากันได้ไม่ยากเย็นนัก ดังนั้น ในส่วนถัดไปผมขอเติมความเข้มข้นสักนิด และพิสูจน์ให้ทุกคนดูว่าทำไมกองทุนตราสารหนี้ถึงพิเศษและน่าสนใจต่างจากตัวอื่น ๆ

สัดส่วนการลงทุน

ด้วยความที่ Jupiter Dynamic Bond มีขอบเขตการเลือกลงทุนในตราสารหนี้ต่าง ๆ ค่อนข้างหลายรูปแบบ ผมจึงขอแจกแจงเบื้องต้นถึงสัดส่วนการลงทุนกันก่อนที่เราจะไปเจาะลึกถึงสินทรัพย์หลัก ๆ ของตัวกองเองในช่วงนี้นะครับ

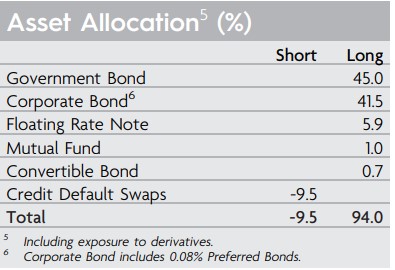

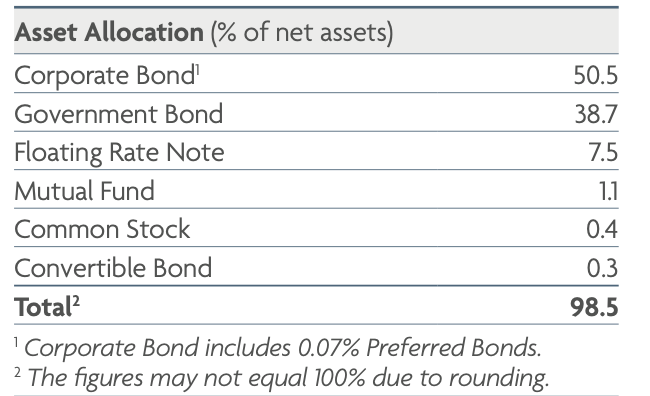

ภาพแสดงสัดส่วนการลงทุน วันที่ 29 กุมภาพันธ์ 2020

ภาพแสดงสัดส่วนการลงทุน วันที่ 31 ธันวาคม 2020

จากภาพเราจะเห็นได้ว่าทางกองทุนเองจะมีการปรับสัดส่วนหลัก ๆ ที่เห็นได้ชัดอยู่ 2 ส่วน ส่วนแรกก็คือ การเพิ่มการลงทุนในหุ้นกู้เอกชนมากขึ้น และส่วนที่สองก็คือ ลดการทำ Credit default swaps ลง แสดงให้เห็นว่าในช่วงขาลงของตราสารหนี้ที่ผ่านมาทางกองเองก็ได้มีการทำ Credit default swaps ป้องกันความเสี่ยง แต่ในขณะเดียวกันในช่วงนี้ที่ตราสารหนี้เอกชนเริ่มมีทิศทางดีขึ้น และมีผลตอบแทนที่น่าดึงดูดจากการที่ Fed ออกมาตรการต่าง ๆ เข้าช่วยตลาดตราสารหนี้อย่างจริงจัง ทางกองเองก็ไม่ได้นิ่งนอนใจแต่อย่างใด และปรับสัดส่วนลงในตราสารหนี้เอกชนมากขึ้น เพื่อให้ได้ผลตอบแทนที่ดีที่สุด

และนี่ก็เป็นการแจกแจงให้ชัดเจนมากขึ้นว่ากองทุน Jupiter Dynamic Bond มีการจัดการแบบ Active ที่แท้จริง และมีการปรับเปลี่ยนการลงทุนเพื่อให้ได้ผลตอบแทนที่ดีที่สุด รวมถึงลดความสูญเสียให้มากที่สุดเท่าที่จะทำได้

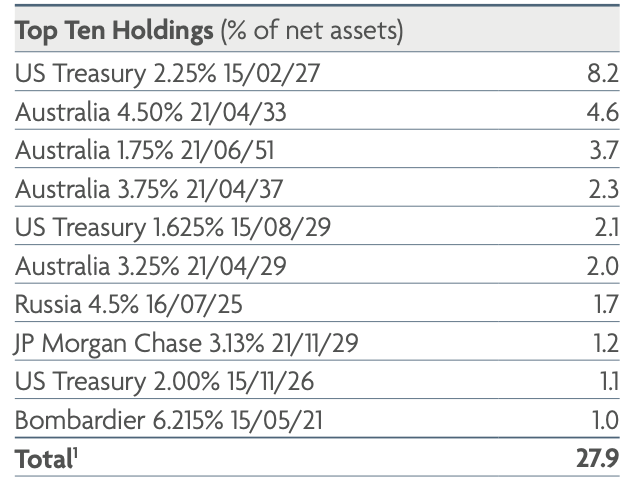

สินทรัพย์หลัก ณ ปัจจุบันที่กองทุนได้โอบกอดเอาไว้

ภาพแสดงสินทรัพย์หลักที่ลงทุนของกองทุน Jupiter Dynamic Bond

ค่อย ๆ เจาะกันลงมาลึกเรื่อย ๆ ณ ครับ มุมมองส่วนตัวผมเองอยู่ไม่ไกลแล้วในพาร์ทถัดไปนี่เอง อดทนอ่านกันอีกนิดนะครับ อย่าเพิ่งหนีไปไหน มาต่อกันดีกว่าครับ จากภาพเองจะเห็นว่าหลัก ๆ ณ ตอนนี้ทางกองทุนโอบอุ้มตัวของพันธบัตรรัฐบาลสหรัฐฯ และออสเตรเลียเป็นหลัก แต่อย่างไรก็ตามตัวกองเองมีการกระจายการลงทุนในส่วนของตราสารหนี้เอกชนและพันธบัตรรัฐบาลไว้ใกล้เคียงกันครับ สังเกตได้จากรูป Asset allocation ในพาร์ทก่อนหน้า (ตราสารหนี้เอกชน 44.90% และพันธบัตรรัฐบาล 43.50%)

มุมมองสถานการณ์ตราสารหนี้

มุมมองพันธบัตรรัฐบาล (สัดส่วน 43.50% ของพอร์ต)

มุมมองภาพรวมพันธบัตรรัฐบาลสหรัฐฯส่วนตัวผมมองว่า อาจจะไม่ได้มีผลตอบแทนเติบโตได้เหมือนในช่วงก่อนหน้า เหตุผลก็มาจากการที่ในตอนนี้ดอกเบี้ยซึ่งเป็นปัจจัยให้ราคาพันธบัตรเติบโตนั้นในหลาย ๆ ประเทศอยู่ในระดับตํ่า (ลดดอกเบี้ยราคาตราสารหนี้เพิ่ม) หลังต้องออกแรงกระตุ้นสู้โควิดกันไปชุดใหญ่ ซึ่งต่อไปเราจะไปเจาะลึกพันธบัตรรัฐบาลของสหรัฐฯและออสเตรเลียซึ่งถือว่าเป็นสัดส่วนหลักของพอร์ตกัน

พันธบัตรรัฐบาลสหรัฐฯ

ภาพแสดงอัตราผลตอบแทน (Yield) ของพันธบัตรรัฐบาลสหรัฐ 3 เดือน (เส้นสีส้ม), 2 ปี (เส้นสีฟ้า), และ 10 ปี (เส้นสีขาว)

ทางสหรัฐเองได้มีการเกิด inverted yield curve แสดงถึงความกังวลของภาวะถดถอย ก่อนหน้านี้มาสักระยะหนึ่งจนทำให้ผลตอบแทนพันธบัตรระยะสั้น 3 เดือน (เส้นสีส้ม) ให้ผลตอบแทนสูงกว่าตัวระยะกลาง 2 ปี (เส้นสีฟ้า) และ ระยะยาว 10 ปี (เส้นสีขาว) จนทำให้ทาง Fed เองต้องออกแรงลดดอกเบี้ยกระตุ้นเศรษฐกิจ ทำให้พันธบัตรรัฐบาลราคาเติบโต และผลตอบแทนลดลงมาจนถึงระดับที่ตํ่ามาก ๆ ณ ปัจจุบัน

ซึ่งหากเรามาส่องดูดอกเบี้ยนโยบายของ Fed ณ ปัจจุบันก็อาจจะเรียกได้ว่า “ไม่เหลือแล้ว” ก็คงจะไม่ผิดนักเพราะอยู่ที่ระดับที่เรียกได้ว่า “ติดศูนย์” โดยถ้าหากจะให้ตราสารหนี้เติบโตต่อไป Fed ต้องลดดอกเบี้ยไปที่แดนลบ ซึ่งผมมองว่าถึงลงไปได้ก็คงไม่ติดลบมาก เพราะฉะนั้น ผมจึงมองว่าพันธบัตรรัฐบาลในช่วงนี้อาจเอาไว้พักเงินเฉย ๆ

ภาพแสดงอัตราผลตอบแทน (Yield) ของพันธบัตรรัฐบาลสหรัฐ 3 เดือน (เส้นสีส้ม), 2 ปี (เส้นสีฟ้า), และ 10 ปี (เส้นสีขาว)

ในก่อนหน้านั้นเราอาจจะได้เห็นความผันผวนของอัตราผลตอบแทนพันธบัตรรัฐบาลสังเกตได้จากเส้นสีขาวก่อนหน้าที่ตัว 10 ปี ที่ yield ดีดตัวขึ้นซึ่งแสดงถึงการเทขาย อย่างไรก็ตาม ในตอนนี้ yield ของพันธบัตรรัฐบาลเริ่มมีความคงที่มากขึ้นสังเกตได้ตั้งแต่ช่วงปลายถึงกลางมีนาคมที่ผ่านมาที่ผลตอบแทนของพันธบัตรรัฐบาลเริ่มกลับมาเป็นเหตุเป็นผลเช่นเดิม (ตัวยาวให้ผลตอบแทนมากกว่าตัวสั้น)

ด้วยเหตุนี้ผมจึงมีความเห็นว่าพันธบัตรรัฐบาล ณ ตอนนี้เป็นเพียงทางเลือกการพักเงินที่ค่อนข้างปลอดภัยเสียมากกว่า เพราะ ความที่ดอกเบี้ยตํ่า (คงไม่ลดหวือหวาผันผวนแล้ว) รวมถึงอัตราผลตอบแทนที่กลับมาสมเหตุสมผลคงตัวเช่นเอย่างที่เคยเป็น

พันธบัตรรัฐบาลออสเตรเลีย

ภาพแสดงอัตราผลตอบแทน (Yield) ของพันธบัตรรัฐบาลออสเตรเลีย 3 เดือน (เส้นสีส้ม), 2 ปี (เส้นสีฟ้า), และ 10 ปี (เส้นสีขาว)

สถานการณ์ถือว่าคล้ายคลึงกับสหรัฐฯ เพราะ ทางออสเตรเลียตอนนี้เองก็มีดอกเบี้ยตํ่าจนเกือบ “ติดศูนย์” รวมถึง yield ที่อยู่ในระดับตํ่ามากคงสร้างผลตอบแทนไม่ได้มาก จึงมองว่าเป็นการพักเงินและไม่หวือหวาเช่นกัน

มุมมองตราสารหนี้เอกชน (สัดส่วน 44.90% ของพอร์ต)

ผมเชื่อว่านี่จะเป็นพระเอกของกองทุนนี้ในอนาคต เนื่องจากสถานการณ์ของตราสารหนี้เอกชน (บริษัท) ในตอนนี้นั้นเรียกว่าแตกต่างกับตัวพันธบัตรรัฐบาลอย่างสิ้นเชิง เพราะ จากการเทขายอย่างหนักหน่วงที่ผ่านมา จากการที่เศรษฐกิจดูจะทรงตัวไม่อยู่จากผลกระทบของโควิดเอง ส่งผลให้อัตราผลตอบแทน (Yield) ขึ้นไปในระดับสูง จึงอาจจะเรียกได้ว่า “นี่เป็นตราสารหนี้ที่ยังมีพื้นที่เล่นอยู่” ณ ตอนนี้

แต่แน่นอนครับผมไม่อยากจะกล่าวเกินจริง สาเหตุที่ผลตอบแทนขึ้นมาในระดับสูงก็เป็น เพราะ แรงเทขายจากความกังวลเรื่องเศรษฐกิจนั่นเอง ที่เกรงว่าบริษัทต่าง ๆ อาจจะยืนไม่อยู่

อย่างไรก็ตามผมก็ยังเชื่อว่าทาง Fed เองเข้าใจความเสี่ยงของการที่บริษัทเอกชนล้มละลายดี เพราะ มันจะกลายเป็นเหมือนชนวนลูกโซ่ ที่หากมันจุดติดแล้ว คงเหมือนไฟลามทุ่ง เนื่องจากถ้าบริษัทที่สำคัญ ๆ เกิดล้มละลายขึ้นมา คนจำนวนมากอาจจะต้องตกงาน และเมื่อคนเหล่านั้นขาดรายได้ ความสามารถในการใช้จ่ายของพวกเขาที่จะทำให้เศรษฐกิจเดินหน้าต่อไปก็จะลามมาตาม ๆ กัน

ดังนั้นผมเชื่อว่า Unlimited QE ของ Fed จะครอบคลุมความช่วยเหลือในส่วนนี้ สังเกตได้จากช่วงที่ผ่านมาที่มีการเข้าช่วยตราสารหนี้เอกชนแบบโดยตรงลงไม้ลงมือเอง ไม่ยอมให้บริษัทเหล่านั้นล้มลง

และหากมาดูที่กองทุน UDB-A เองที่ผ่านมาก็ได้มีการปรับสัดส่วนมาถือตราสารหนี้เอกชนเพิ่มขึ้นซึ่งอาจจะมาเหตุผลที่ผมได้บอกไว้ข้างต้น นอกจากนั้นในส่วนของความน่าเชื่อถือ (Credit ratings) แล้ว UDB-A ก็ไม่ได้ขี้ริ้วขี้เหร่ โดยเฉลี่ยรวมอยู่ที่ระดับ BBB+ ซึ่งถือว่าค่อนข้างปลอดภัย เราจึงอาจจะสรุปได้ว่าหากหารแบบถัว ๆ คร่าว ๆ แล้ว บริษัทรวม ๆ ที่ถืออยู่ก็ยังอยู่ในระดับเกรดลงทุน

ตราสารหนี้เกรดลงทุน (Investment Grade)

ภาพแสดงส่วนต่างผลตอบแทน (Yield Spread) ของตราสารหนี้เกรดลงทุนกับพันธบัตรรัฐบาล

จากภาพเราก็จะสังเกตได้ตัว yield ที่มีการเทขายจนดีดตัวขึ้นไปอย่างรุนแรงก่อนหน้า เริ่มลดลงมาหลังได้รับมาตรการช่วยเหลือต่าง ๆ ของ Fed ที่ค่อนข้างรวดเร็ว (รุนแรง?) และในตอนนี้ในส่วนของเกรดลงทุนตัวนี้ก็ยังจะพอเหลือพื้นที่ให้เล่นอยู่บ้าง ก่อนจะไปแตะที่ระดับตํ่าเช่นที่ผ่านมา

ตราสารหนี้เกรดตํ่า (High Yield)

ภาพแสดงส่วนต่างผลตอบแทน (Yield Spread) ของตราสารหนี้เกรดตํ่ากับพันธบัตรรัฐบาล

ตัวนี้ถือเป็นไฮไลท์เด็ดเลยก็ว่าได้ครับ เพราะ พื้นที่เหลือให้เล่นค่อนข้างเยอะสำหรับตราสารหนี้เกรดตํ่าผลตอบแทนสูง โดยปัจจุบันอยู่ที่ระดับ 7% หรือ 700 basis points เลยทีเดียว แต่อย่างไรก็ตามความเสี่ยงในการสูญเสียอาจจะสูงเช่นกันเนื่องจาก โอกาสล้มละลายสูงกว่าเกรดลงทุน แต่ถึงอย่างนั้นทางกอง UDB-A ก็ได้มีการกระจายการลงทุนในตราสารหนี้หลายรูปแบบจนถัวออกมาเป็นเกรด BBB+ ของทั้งพอร์ต ดังนั้นผมจึงมองว่าไม่มีปัญหาอะไรครับ และหากจัดการได้ดี ตราสารหนี้เกรดตํ่าจะกลายเป็นพระเอกของงานนี้เลยก็ว่าได้

สัญญาณเชิงบวกเริ่มมา การใช้ CDX (Credit swaps) เริ่มลดลง

ผมขอปิดท้ายในส่วนของมุมมองการลงทุนอีกนิดด้วยเรื่องการใช้ credit default swaps หรือสํญญาป้องกันความเสี่ยงดังที่ได้อธิบายไว้ก่อนหน้า

โดย ณ ตอนนี้สัญญาณการใช้เริ่มลดลง ซึ่งอีกนัยนึงเป็นการแสดงให้เห็นว่าความกลัวเรื่องการล้มละลาย (Default) ของนักลงทุนเริ่มลดลงบ้างแล้ว ดังนั้นนี่อาจจะเป็นสัญญาณที่ดีของตราสารหนี้เอกชนในอนาคต

ภาพแสดงการใช้ Credit default swaps ที่ลดลงในตราสารหนี้เอกชนเกรดลงทุน

ภาพแสดงการใช้ Credit default swaps ที่ลดลงในตราสารหนี้เอกชนเกรดตํ่า

หากทุกคนยังจำสัดส่วน Asset allocation ของกองทุน UDB-A ที่กล่าวไว้ข้างต้นกันได้ก็จะเห็นได้ว่าทางตัวกองทุนเองก็มีการใช้ Credit swap ในจำนวนหนึ่งช่วงที่มีการเทขาย และลดลงมาอย่างมากในช่วงล่าสุดจนเห็นได้ชัด แสดงให้เห็นว่าตัวกองทุนเองมีการจัดการอย่างต่อเนื่องและสอดคล้องกับสถานการณ์ในตอนนี้

สรุปโดยรวม

ผมค่อนข้างหลงใหลและนับถือกับกองทุนที่มีการจัดการแบบเชิงรุก (Active) เนื่องจากเป็นการจัดการที่มีความท้าทาย และสามารถทำผลตอบแทนเฉลี่ยได้ดีกว่ากองทุนปกติทั่ว ๆ ไปหากผู้จัดการกองทุนมีความสามารถ และผมเชื่อว่ากองทุน UDB-A เป็นหนึ่งในกองทุนนั้น สังเกตได้จากผลตอบแทนในช่วงขาขึ้นที่ดูดีกว่าค่าเฉลี่ย รวมถึงขาลงที่ยังดูดีอยู่ดีเช่นกัน อย่างไรก็ตามผมขอใช้ประโยคคลาสสิคอย่าง “การลงทุนมีความเสี่ยงและควรศึกษาให้ดีก่อนตัดสินใจลงทุน” ทั้งหมดนี้เป็นความชอบส่วนตัวของผมเองหวังว่าอย่างน้อยที่สุดทุกคนจะได้รับความรู้ความเข้าใจในเรื่องลงทุนเพิ่มเติมกันนะครับ ยังไงผมขอจบการรีวิวแต่เพียงเท่านี้ไว้เจอกันใหม่คราวหน้านะครับทุกคน

ขอให้ทุกคนโชคดีครับ

ความเสี่ยงที่ควรพึงระวัง

1) ความเสี่ยงด้านอัตราแลกเปลี่ยน

เนื่องจากกองทุน UDB-A มีการลงทุนในกองทุนต่างประเทศอย่าง Jupiter Dynamic Bond อีกต่อนึงจึงอาจมีความเสี่ยงในเรื่องของค่าเงินได้ แต่ถึงอย่างนั้นทางกองทุนเองก็ได้มีนโยบายป้องกันความเสี่ยงของอัตราแลกเปลี่ยนตามความเหมาะสม

2) ความเสี่ยงด้านการหนี้สูญ (Default)

หากพูดกันตามตรงการลงทุนในตราสารหนี้เอกชนหรือแม้แต่พันธบัตรรัฐบาลเองก็มีความเสี่ยงในเรื่องของหนี้สูญเช่นเดียวกัน แต่จะมากหรือจะน้อยขึ้นอยู่กับ credit ratings ซึ่งทางตัว UDB-A ก็มี Credit ratings เฉลี่ยของพอร์ตการลงทุนในระดับเกรดลงทุน BBB+ ซึ่งถือว่ามีความปลอดภัย

3) ความเสี่ยงในเรื่องระยะเวลาของตราสารหนี้ (Duration)

ตัวกองทุน UDB-A มีระยะเวลาเฉลี่ยของตราสารหนี้อยู่ในระยะยาว (ในที่นี้ 6 ปีเศษ) ซึ่งนักลงทุนทุกท่านเองอาจจะต้องเผชิญความเสี่ยงในส่วนนี้ แต่อย่างไรก็ตามระยะเวลาที่มากขึ้นก็หมายถึงผลตอบแทนที่มากขึ้นในขณะเดียวกัน และหากจัดการบริหารให้ดีก็จะเป็นประโยชน์มากกว่าโทษ

คำเตือน

ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน

ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน

ข้อมูลและการคาดการณ์ที่ปรากฏในบทความนี้จัดทำขึ้นจากแหล่งข้อมูลในอดีตร่วมกับการวิเคราะห์ปัจจัยพื้นฐาน แต่ทั้งนี้ไม่อาจรับรองความสมบูรณ์แท้จริงและความแม่นยำของการวิเคราะห์ข้อมูลในอนาคตได้

สนใจลงทุนในกองทุน UDB-A ศึกษาข้อมูลเพิ่มเติมได้ที่ลิ้งก์ด้านล่างเลยครับ

หากคุณยังไม่ได้เปิดบัญชีกับ FINNOMENA สามารถทำได้ง่ายๆ แค่ 15 นาที โดยอ่านวิธีเปิดบัญชีได้ที่นี่

—————————-

Jessada Sookdhis

Investment Analyst (IA)

ตรวจทานบทความ

References