หลาย ๆ คนที่อาจจะเป็นนักลงทุนหรือมีความรู้การลงทุนในระดับนึงแล้ว อาจสงสัยว่าทำไมเราถึงต้องลงทุนในกองทุนรวม เลือกหุ้นเองก็ได้ไม่ต้องเสียค่าธรรมเนียม อีกทั้งที่ผ่านมาตัวเราเองก็จัดการได้เป็นอย่างดีทำผลตอบแทนได้ใกล้เคียงกับหลักเกณฑ์มาตรฐานที่ควรจะเป็น

แต่จู่ ๆ ก็มีวิกฤติโควิด-19 มากระแทกใส่พอร์ตของคุณอย่างจัง จนคุณเริ่มสงสัยว่าทำไมกันที่ผ่านมาเราก็ทำได้ดีมาโดยตลอด ซึ่งเหตุผลจริง ๆ อาจจะเป็นเพราะ ที่ผ่านมา “ตลาดมันวิ่งขึ้นมาโดยตลอด” ต่างหาก เราถึงทำผลตอบแทนได้ตามเกณฑ์เป็นกอบเป็นกำ จะหาเหตุผลยังไงก็ถูก

ผมเชื่อว่าหลายคนที่เริ่มรู้ความจริงนี้ก็คงจะมาเริ่มสำรวจตัวเองว่าพลาดเพราะอะไร? และจะไปต่อหรือไม่

ถ้าคุณจะไปต่อผมมีสิ่ง ๆ หนึ่งที่คุณอาจเอาไปปรับใช้ได้ เรามาเริ่มกันเลย…

ทำไมที่ผ่านมาเราถึงซื้อหุ้นแล้วกำไร?

หลาย ๆ คนอาจจะคิดว่าที่ผ่านมาเราวิเคราะห์ทุกอย่างได้อย่างละเอียดถี่ถ้วน ไม่ว่าจะเป็นปัจจัยพื้นฐานต่าง ๆ ทางเศรษฐกิจ พื้นฐานการเงินของบริษัท หรือจะเป็นการวิเคราะห์ทางเทคนิคต่าง ๆ ก็ตาม และอาจจะเชื่อว่าสิ่งที่เราทำอยู่นั้นน่าจะถูก เพราะ เราก็ได้กำไรมาโดยตลอดในช่วงที่ผ่านมา

จนมีเหตุการณ์ไม่คาดฝันอย่างโควิด-19 เข้ามาแทรกแทรง ซึ่งเหตุผลที่แท้จริงของการทำกำไรได้อย่างพรั่งพรูของเราในช่วงก่อน ๆ อาจจะเป็นการที่เราโชคดีที่อยู่ในยุคที่ตลาดหุ้นวิ่งเดินหน้า ได้อย่างยาวนานก็เป็นได้…

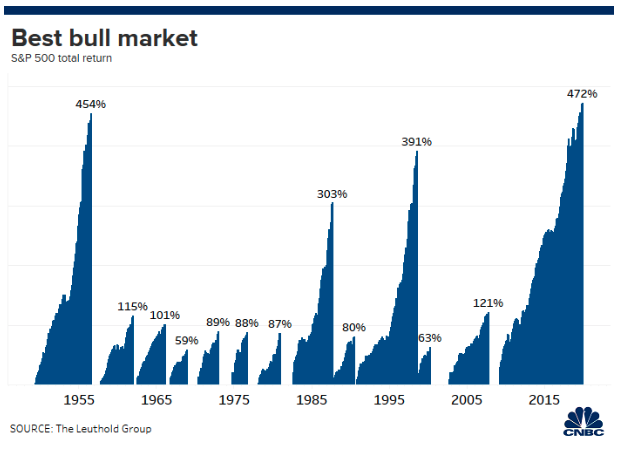

ภาพแสดงผลตอบแทนดัชนี S&P 500 ตั้งแต่ช่วงขาขึ้นปี 2009 ที่ผ่านมา

เห็นแบบนี้แล้วยิ่งผลตอบแทนสูงก็ยิ่งหนาวหากตีกลม ๆ คร่าว ๆ ตลาดหุ้นทำผลตอบแทนเฉลี่ยไปถึง 47.2% ถือว่าร้อนแรงและค่อนข้างน่ากลัวพอสมควร

Bias อคติตัวร้ายที่ผลักเราออกจากโลกความเป็นจริง

สิ่งหนึ่งที่ผมเชื่อว่านักลงทุนหลาย ๆ ท่านอาจจะเจอปัญหาจัดการเรื่องนี้ได้ค่อนข้างยากหรือบางคนอาจจะยังไม่รู้ตัวด้วยซํ้าก่อนวิกฤติจะเกิด

สิ่งนั้นก็คืออคติ (Bias) ซึ่งเป็นสิ่งที่จะทำให้คุณยึดมั่นถือมั่นในบางทีจนคนอาจจะไม่รู้ตัวและหลงลืมไปว่า “คุณลืมคิดอย่างเป็นกลางและเป็นเหตุเป็นผล ทั้ง ๆ ที่พื้นฐานของสินทรัพย์นั้น ๆ อาจจะเปลี่ยนแปลงไปแล้ว”

พื้นฐานเปลี่ยนแปลงแต่ใจไม่เปลี่ยนไป

หากยกตัวอย่างง่าย ๆ ก็อาจจะเป็นการที่คุณกอดหุ้นสุดรักไว้ตัวหนึ่ง ทั้ง ๆ ที่มันพื้นฐานมันอาจจะไม่ได้ดีอีกต่อแล้ว ยกตัวอย่างเช่น รายได้ที่ลดหดหาย หรือแม้แต่อัตราหนี้สินต่าง ๆ ที่ไม่สมเหตุสมผล (ส่อแววเจ๊ง) แต่คุณก็ยังจะถือมันต่อไปทั้ง ๆ ที่ความเป็นจริงมันช่างเลือนลาง

อีกทั้งคุณยังหาเหตุผลต่าง ๆ มาสนับสนุนหุ้นที่คุณรู้สึกว่า “รัก” ยกตัวอย่างเช่น เดี๋ยวมันก็กลับมาได้ใคร ๆ ก็ซื้อกัน หุ้นอุตสาหกรรมนี้มันจะเจ๊งได้ยังไงไม่มีทาง หรือแม้แต่หุ้นอุตสาหกรรมนี้มันสุดยอดเติบโตมาเป็น 10 ปี ๆ มันจะไปลงได้ยังไงกัน

มันไม่ใช่เรื่องง่ายที่เราจะไม่ไหลไปกับอารมณ์ของตลาด

ผมเชื่อว่าหลาย ๆ คนที่ลงทุนอยู่คงติดตามข่าวสารการลงทุน รวมถึงภาวะเศรษฐกิจต่าง ๆ รวมถึงอ่านวิเคราะห์จากหลาย ๆ สำนักอยู่เป็นแน่

ซึ่งการศึกษาหาความรู้เพิ่มเติมเป็นสิ่งที่ดีครับ และควรจะทำเป็นอย่างยิ่ง แต่คำถามก็คือตอนที่เราเสพสิ่งต่าง ๆ เหล่านั้น เรามีอคติ (Bias) หรือเราเชื่อพวกเขาทั้งที่ยังไม่ได้ไปหาข้อพิสูจน์ด้วยหรือเปล่า

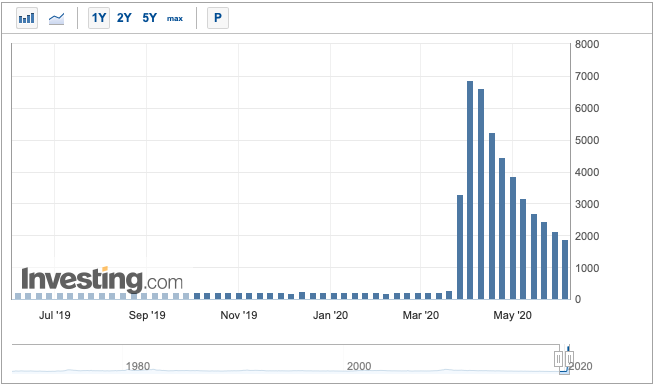

ตัวอย่างก็เช่น ตัวเลขผู้ว่างงานขอรับสิทธิ (Initial jobless claims) ที่ลดลงอย่างต่อเนื่อง แต่เราก็ยังถูกปรุงแต่งด้วยประโยคที่ว่า “แย่”

หากมาขยายความคำว่าแย่มันขึ้นการที่ “แย่กว่าที่นักวิเคราะห์คาด” แต่ความเป็นจริงแล้วมันค่อย ๆ ลดลงต่อเนื่องต่างหาก หากเราสังเกตุจากข้อมูล

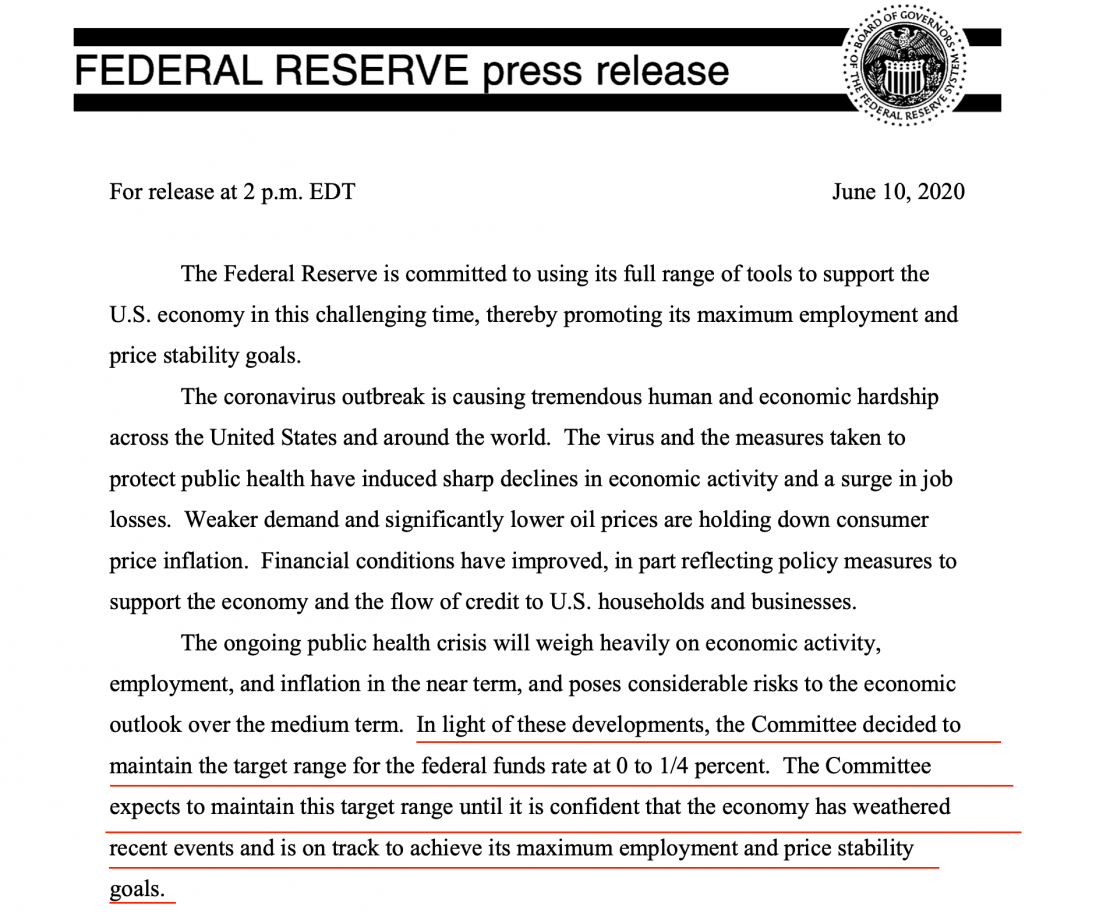

หรือแม้แต่ผลการประชุม Fed ช่วงล่าสุดที่ทุก ๆ คนคงตีความกันไปว่า “เศรษฐกิจไม่ไหวแน่ ๆ แล้ว Fed จะไม่ขึ้นดอกเบี้ยไปอีก 2 ปี”

แต่หากคุณไปขุดคุ้ยผล Press release ของ Fed นั้นความเป็นจริงมันไม่ใช่เลย เค้าแค่ประมาณการว่าจะคงไปอีก 2 ปีแต่หากสถานการณ์ดีขึ้นก็พร้อมปรับเปลี่ยนต่างหาก…

ความเป็นจริงก็คือข่าวร้ายขายได้ง่ายกว่าข่าวดี ซึ่งหากเราโดนอารมณ์ตลาดที่ว่าถาโถมเข้ามาและขาดสติ การที่เราจะคิดวิเคราะห์อย่างเป็นเหตุเป็นผลเช่นเดิมก็จะทำได้ยากมาก ๆ ให้จิตใจเรายังไม่แข็งแกร่ง ตั้งมั่น และคิดอย่างเป็นเหตุเป็นผลมากเพียงพอ

ซึ่งผมว่าการที่เรามีความคิดแบบนี้ในการลงทุนอาจทำให้จุดจบของมันไม่สวยงามเท่าไรนัก…

หากพูดถึงบุคคลชื่อดังที่เป็นตำนานและเป็นตัวอย่างที่ดีสำหรับนักลงทุนทุกยุคทุกสมัยอย่าง Warren Buffett ที่ล่าสุดเอง ตัวเขาก็ยอมสลัดหุ้นสายการบินทิ้งในช่วงที่ผ่านมา เพราะ เห็นถึงความไม่แน่นอนของพฤติกรรมคนที่อาจจะเปลี่ยนไปหลังยุคโควิด-19 (ผู้คนอาจไม่เดินทางไปมาเช่นเคยและคุ้นชินกับการอยู่กับตัวเองมากขึ้น)

ซึ่งคำถามก็คือ เราทำสิ่ง ๆ นี้ได้หรือไม่? หากเราถือหุ้นตัวใดตัวหนึ่งที่แต่ก่อนพื้นฐานดีมาอย่างยาวนาน เราได้เห็นมันเติบโต มันสร้างกระแสเงินสดจ่ายปันผลให้กับเราจนเรามีชีวิตได้จนถึงทุกวันนี้…

ถ้าคุณเป็นคนหนึ่งที่คิดวิเคราะห์ได้อย่างเป็นเหตุเป็นผลผมก็ยินดีด้วยครับ แต่ถ้าหากคิด ๆ ดูแล้วยังไม่ใช่ ผมมีทางเลือกมานำเสนอให้กับทุกคน ซึ่งก็คือ กองทุนส่วนบุคคล หรือ Private fund นั่นเอง

สามารถศึกษาเพิ่มเติมเกี่ยวกับกองทุนรวมส่วนบุคคลได้ที่นี่ คลิก

หากอธิบายคร่าว ๆ กองทุนส่วนบุคคล ก็คือ กองทุนที่ผู้จัดการกองทุนมาสื่อสารกับคุณโดยตรง ว่าคุณต้องการผลตอบแทนประมาณไหน รับความเสี่ยงได้เท่าไร ชอบหรือไม่ชอบสินทรัพย์อะไรบ้าง เพื่อที่จะตอบโจทย์เป้าหมายการลงทุนของคุณให้ได้มากที่สุด โดยที่คุณมีส่วนในการออกแบบการลงทุน

หรือจะเรียกได้ว่าเราได้ผู้เชี่ยวชาญที่มีมุมมองต่าง ๆ มาเสนอให้คุณ ซึ่งจะช่วยให้คุณลดการใช้อารมณ์หรืออคติตัดสิน จากมุมมองที่มีความหลากหลายมากขึ้น ต่างจากการที่คุณลงทุนและคิดเองคนเดียว

หากสนใจในกองทุนส่วนบุคคล (Private Fund) สามารถลงชื่อรับข่าวสารได้ที่ https://finno.me/private-fund1278 ซึ่งหากในอนาคต FINNOMENA เปิดให้บริการกองทุนส่วนบุคคล ทางทีมงานจะแจ้งให้ทราบอีกทีครับ

ขอให้ทุกคนโชคดีครับ

Mr. Serotonin

References

https://www.cnbc.com/2019/11/14/the-markets-10-year-run-became-the-best-bull-market-ever-this-month.html

.jpg)