กลับมากันอีกครั้งสำหรับสรุป LIVE ประจำวัน ต้องบอกเลยว่าของวันนี้เป็นอันที่สองที่ผมชอบมากๆ เป็นการส่วนตัว เพราะมีการเจาะลึกพื้นฐานงบการเงินของบริษัท อย่างเข้มข้นรวมถึงเทคนิคอลและมุมมองสินทรัพย์เล็กๆ น้อยๆ แบบจัดเต็มส่งท้ายเช่นเคย หากคุณสงสัยว่าบริษัทอสังหาฯที่คุณถืออยู่จะรุ่งหรือจะร่วง ผมขอบอกว่าพลาดไม่ได้เลยทีเดียวครับ ถ้าพร้อมแล้วก็อ่านไปพร้อมๆ กันได้เลย!

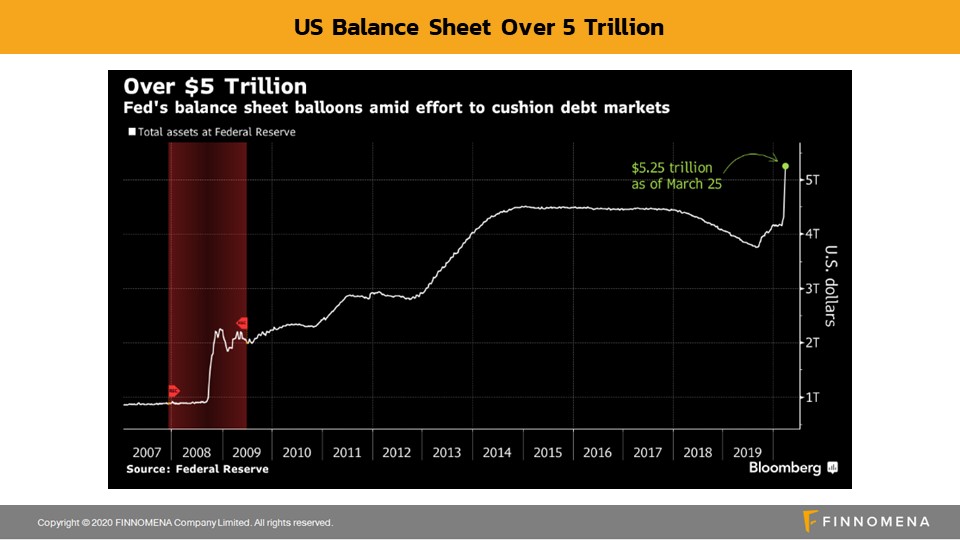

เปิดม่านสัญญาณแรกของ QE แบบ Unlimited อย่าง Balance Sheet

ถือว่าทะลุขอบฟ้านิวไฮไปเลยทีเดียวสำหรับ Balance sheet หลัง Fed อัด QE เต็มที่ทุ่มสุดตัวเป็นมูลค่าถึง 525 ล้านดอลลาร์ โดยทางตัว Jerome Powell ถึงกับออกมาตกตะลึงและยอมรับว่าไม่เคยเห็นอะไรแบบนี้มาก่อน อย่างไรก็ตามถึงแม้จะใส่ QE ไปจำนวนมหาศาล แต่การเข้าไปซื้อพันธบัตร หรือ ตัว Mortgage backed securities (MBS) เฉยๆ ดูเหมือนว่าจะไม่ได้เข้าไปกระตุ้นในส่วนภาคธุรกิจโดยตรง เพราะปัญหาหลักนั้นอยู่ที่คนไม่จับจ่ายใช้สอยกันจากผลของโควิด-19 โดยสิ่งที่ทาง Fed เลยออกมาเหมือนกับว่าอาศัยอุ้มแบบหว่านๆ เสียมากกว่า

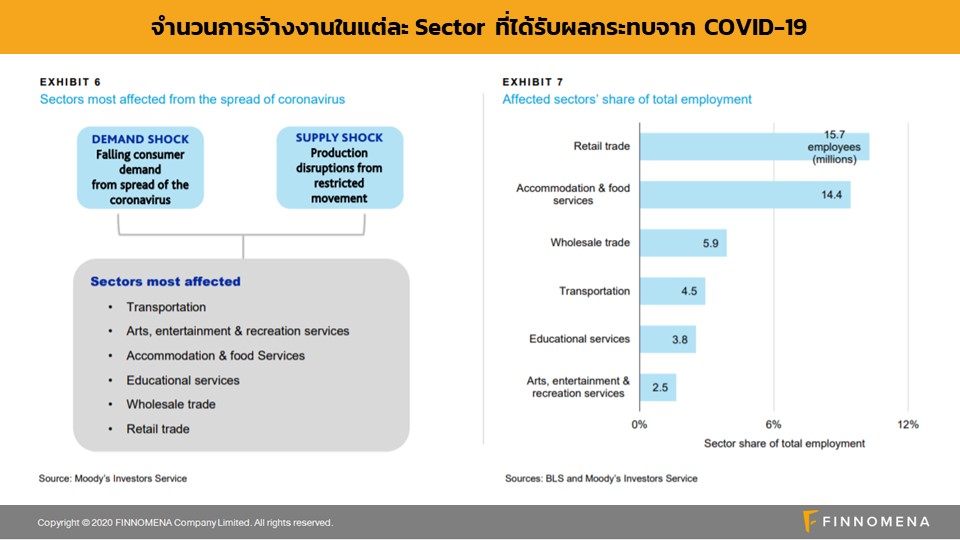

ทำงานในกลุ่มไหนส่อแววตกงาน?

เบื้องต้นภาพด้านบนเป็นบทวิเคราะห์จากทาง Moody ที่ออกมาวิเคราะห์ผลกระทบของโควิด-19 ว่าส่งผลกระทบต่อการจ้างงานในแต่ละอุตสาหกรรมขนาดไหน โดยอุตสาหกรรมที่หวยออกหนักสุดน่าจะเป็นในส่วนของอุตสาหกรรมค้าปลีกที่อาจมีคนตกงานถึง 15 ล้านคน แต่อาจจะยังพอไหว เพราะ พวกสินค้าบางชนิดอย่างเช่น ของใช้ หรือ อาหารยังมีความจำเป็นอยู่ รองลงมาเป็นธุรกิจร้านอาหารต่างๆ การขนส่ง การศึกษา และพวกธุรกิจบันเทิง เช่น โรงหนังเป็นต้น

โดยมีผลมากจาก Demand shock หรือแปลตรงๆ คือความต้องการสินค้าที่ขาดหายไปจากการกักตัวของผู้คนไม่กล้าออกจากบ้าน

รวมถึง Supply shock หรือการหยุดชะงักของภาคการผลิตที่ถูกชะลอโดย การกักตัวเช่นเดียวกัน (ข้อมูลข้างต้นเป็นของในอเมริกานะครับ)

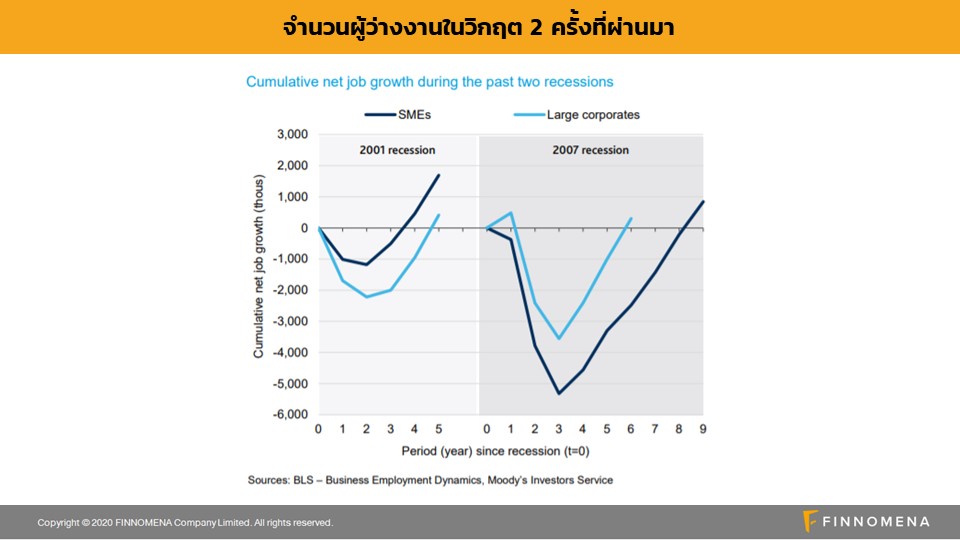

วัดกันจะจะผ่าน 2 วิกฤติที่ผ่านมา คนตกงานรวมเท่าไร?

ตอนวิกฤติดอทคอมมีคนตกงานรวมทั้งสิ้น 3 ล้านคน โดยรวมทั้งในธุรกิจขนาดเล็กและขนาดใหญ่

ตอนวิกฤติ subprime มีคนตกงานเกือบๆ 10 ล้าน โดยรวมทั้งในธุรกิจขนาดเล็กและขนาดใหญ่เช่นเดียวกัน

สำหรับผมสิ่งที่น่าจับตามอง ก็คือวิกฤติครั้งนี้จะหนักกว่าครั้งอื่นๆ หรือเปล่า เพราะ เป็นการถดถอยจากภาคธุรกิจโดยตรง แตกต่างกับ Subprime ที่ว่าหนักแล้วแต่ทางผู้ดำเนินนโยบายยังแก้ปัญหาได้ตรงจุดกว่า อย่างการเข้าไปอุ้มตลาดเงินโดยตรง ณ จุดนี้เเล้วผมมองว่าการตัดสินใจช่วยเหลือภาคธุรกิจให้ตรงจุด ถูกส่วน และถูกตัวมีความสำคัญมากครับ เพื่อไม่ให้เกิดการล้มเป็นโดมิโน

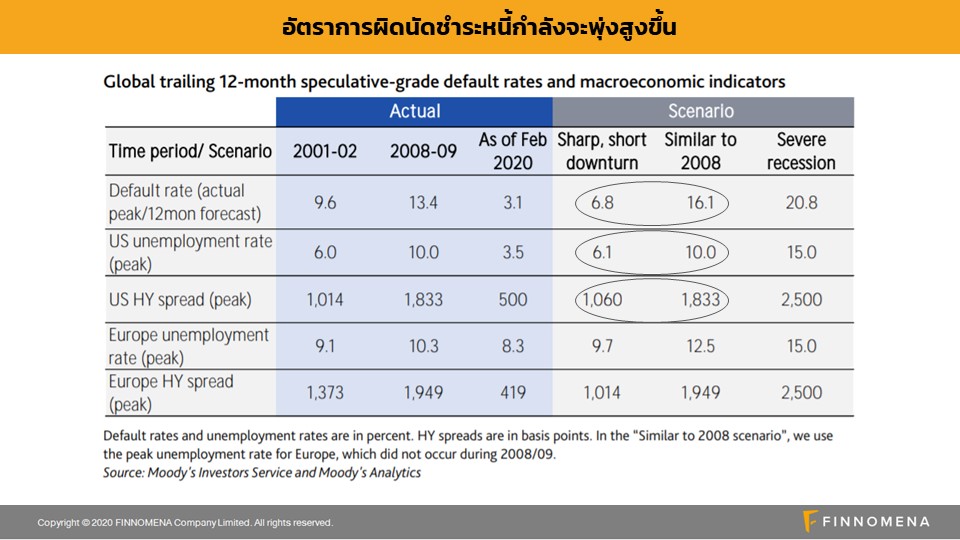

คาดการณ์ตราสารหนี้ผลตอบแทนสูง เจ๊งแค่ไหน?

ในช่วงวิกฤติดอทคอมมีการหนี้สูญ (Default) ไป 9% จากทั้งหมด

ในช่วงวิกฤติซัพไพรม์มีการหนี้สูญ (Default) ไป 13% จากทั้งหมด

โดยในช่วงปัจจุบันหากนับตั้งแต่ต้นปีมีการหนี้สูญ (Default) ไปเรียบร้อยแล้วที่ 3% จากทั้งหมด

ในส่วนนี้ผมมองว่าน่าจับตามองมากๆ ครับ เราผ่านมาแค่ 3 เดือนเท่านั้นจากต้นปีแต่เรามีการหนี้สูญ (Default) ไปถึง 1 ใน 3 ของวิกฤติดอทคอมแล้ว

1 2 3… 3 การผิดนัดชำระหนี้ที่อาจเกิดขึ้นได้

ลงลึก ขึ้นเร็ว

ลงลึก ขึ้นเร็ว บทสรุปที่ดีที่สุดจากการคาดการณ์ของ Moody คือ อัตราผิดนัดชำระหนี้เกิดขึ้นที่ 6.8% ซึ่งจากการคาดการณ์เคสนี้น่าจะปิดกล่องไปแล้วครับ

เหมือน 2008 …

จากการคาดการณ์ใน LIVE มีความเป็นไปได้ว่าตัวเลขน่าจะอยู่ระหว่างเคสปี 2008 กับ ลงลึก ขึ้นเร็ว ฉะนั้นการเกิดหนี้สูญ (Default) น่าจะอยู่ที่ราวๆ 10% ครับ

เช็กอัตราการว่างงานกันสักนิด

การว่างงานอยู่ที่ 3.5% ณ ตอนนี้โดยทาง Goldman Sachs คาดการณ์ว่าน่าจะอยู่ที่ 12% ซึ่งสูงมากๆ และหากเทียบกับตารางด้านบนแล้วกำลังจะเข้าสู่ยุคถดถอยขั้นรุนแรง เลยทีเดียวครับ จากวิกฤติในครั้งนี้

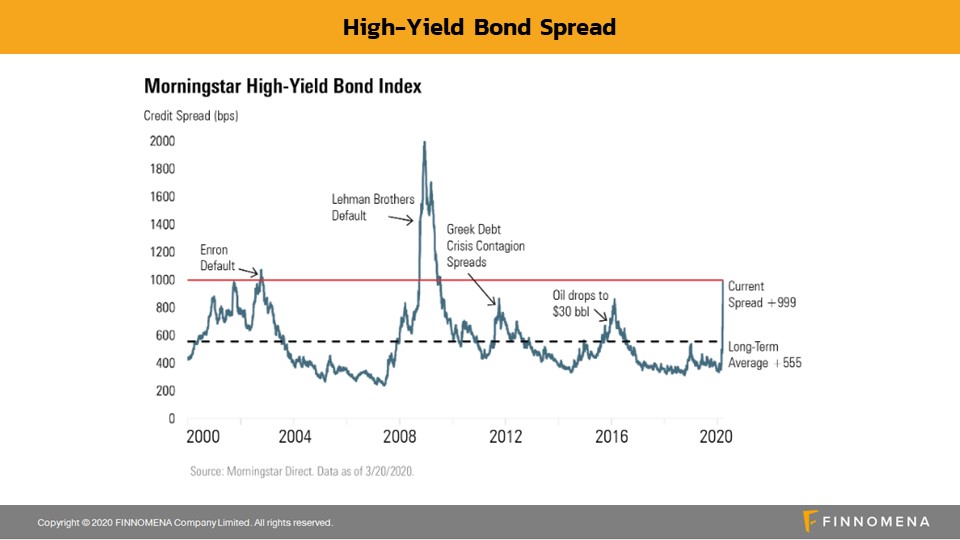

ปิดท้ายส่วนนี้ด้วยการเช็ค Spread ความเสี่ยงตราสารหนี้เกรดตํ่า

ตอนนี้ตัว spread อยู่ที่ราวๆ 900 จากก่อนหน้าเดือนกุมภาพันธ์ที่ 500 โดยรวมแล้วระดับความยํ่าแย่น่าจะมาถึงครั้งปี 2008 ได้ครับ แต่ทั้งนี้และทั้งนั้นอยู่ที่ตัวผู้ดำเนินนโยบายด้วยว่าจะจัดการได้ดีแค่ไหน แถมส่งท้าย (มีข่าวแว่วๆ ว่าทาง Fed อาจเข้าไปซื้อหุ้น S&P 500 เพื่อดึงตลาดขึ้น)

เจาะลึกพื้นฐานการเงิน sector กลุ่มอสังหาฯไทย ใครน่าจะรอด ใครน่าจะร่วง

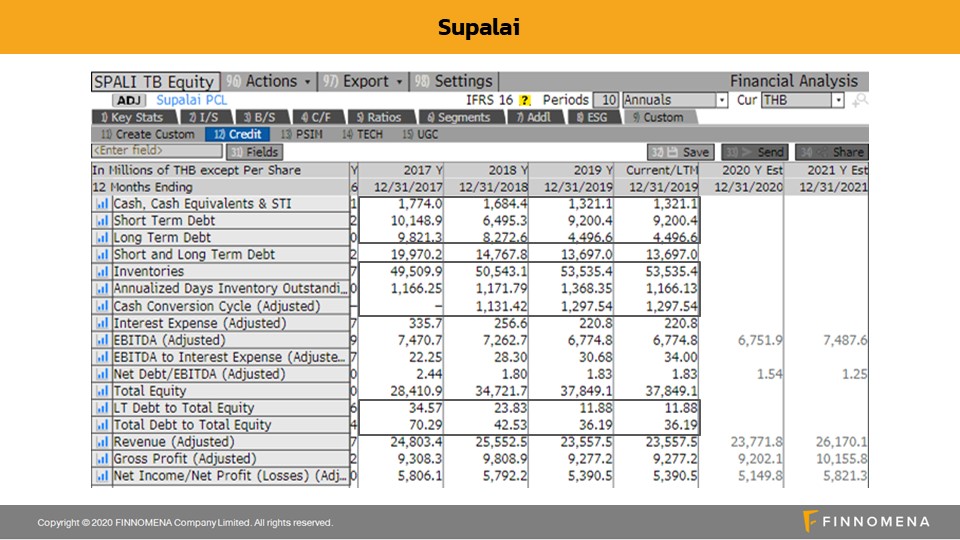

Supalai

จากภาพจะสังเกตได้ว่ามีเงินสดอยู่ 1,300 ล้านบาท (ในยามวิกฤติเงินสดมีความจำเป็นเพราะมีสภาพคล่องสูงสุด ซึ่งในที่นี้จะแตกต่างกับสินทรัพย์อย่างอสังหาริมทรัพย์ซึ่งขายออกได้ยากในยามวิกฤติ)

หนี้ระยะสั้น (น้อยกว่า 1 ปี) อยู่ที่ 9,200 ล้านบาท ถือว่าเยอะเลยทีเดียวหากเทียบกับเงินสดในมือ

สินค้าในคลัง (อสังหาริมทรัพย์ต่างๆ) อยู่ที่ 50,000 กว่าล้านบาท เมื่อปลายปีที่แล้ว

ต่อไปเรามาดูสิ่งที่น่าจับตามองอย่างอัตราส่วนทางการเงินกันครับ…

หนี้สินระยาว (Long term debt) ต่อส่วนของเจ้าของ (Equity) ปัจจุบันบริษัทมี equity อยู่ที่ 38,000 ล้านบาท หนี้สินระยะยาวที่ 4,500 ล้านบาทซึ่งถือว่าโดยรวมยังโอเคอยู่ครับคิดเป็นเพียง 10% ของส่วนของเจ้าของเท่านั้น

ในส่วนของหนี้สินทั้งหมดต่อส่วนของเจ้าของทั้งหมด มี equity อยู่ที่ 38,000 ล้านบาท และหนี้ทั้งหมดอยู่ที่ 14,000 ราวๆ 40% ซึ่งคิดเป็นสัดส่วนอัตราหนี้จะอยู่ที่ราวๆ 40% ของ equity ทั้งหมด โดยรวมถือว่าโครงสร้างหนี้ยังดีอยู่ครับ

สรุปสำหรับ Supalai ถึงแม้หนี้สินระยะสั้นจะดูเยอะ แต่หากเกิดวิกฤติและขาดสภาพคล่องขึ้นจริง ทางแบงก์จะกลับมาดูตรงอัตราส่วนทางการเงินครับ ว่าควรปล่อยกู้ให้ไหม ซึ่งในส่วนของ บ. ศุภาลัย ถือว่าผ่านครับ เพราะฉะนั้น บริษัทนี้คือตัวอย่างของบริษัทที่แข็งแกร่งผ่านร้อนผ่านหนาวยามวิกฤติได้ดีครับ

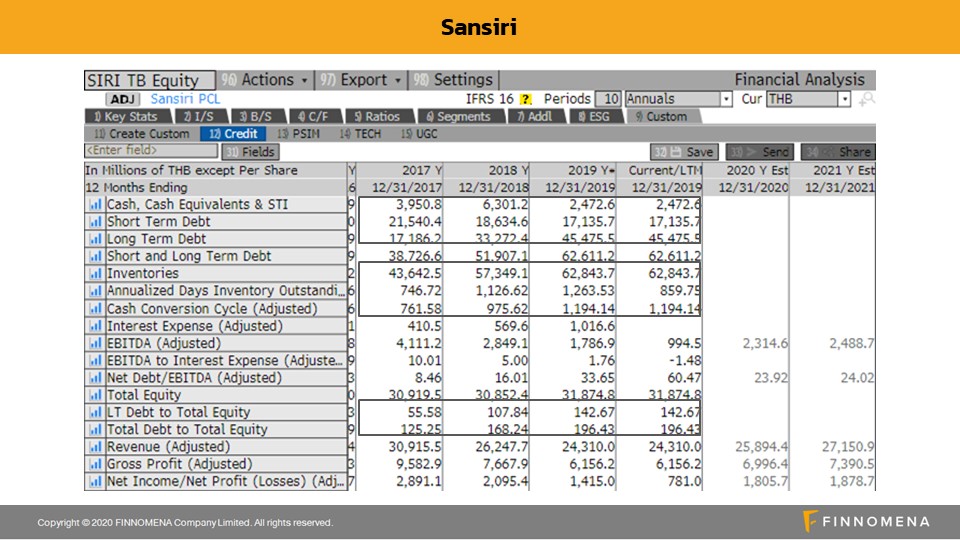

Sansiri

มีเงินสดอยู่ที่ 2,400 ล้านบาท

มีหนี้สินระยะสั้นอยู่ที่ 17,000 ล้านบาท

มีหนี้สินระยะยาวอยู่ที่ 45,000 ล้านบาท

ส่วนที่น่าจับตามองก็คือ

Inventories day (เมื่อสร้างโครงการเสร็จแล้วกว่าจะขายได้ใช้เวลากี่วัน) ในที่นี้อยู่ที่ 1,200 วัน หรือราวๆ 4-5 ปีเลยทีเดียวกว่าจะขายได้ ถือว่าไม่ดีครับนานมาก

Cash conversion cycle (ได้ทุนมาแล้วผ่านกระบวนการต่างๆ จะได้เงินกลับมาเมื่อไร แสดงถึงความสามารถในการหมุนเงิน) โดยในที่นี้อยู่ที่ 1,000 วันครับกว่าจะได้เงินกลับมาหมุนเข้าบริษัทอีกครั้ง

Total equity (ส่วนของเจ้าของทั้งหมด) อยู่ที่ 30,00 ล้านบาท

Total debt (หนี้สินทั้งหมด) อยู่ที่ 60,000 ล้าน หากเทียบ equity กับ total debt แล้วบริษัทนี้มีหนี้สินค่อนข้างหนักหนาเลยทีเดียว ดังนั้นปัจจัยที่สำคัญคือเค้าจะขายสินค้าได้ไหม (เทียบกับระยะเวลาการขายออกข้างต้นนี่นานมากครับ)

และนี่เป็นตัวอย่างของบริษัทที่มีหนี้สินต่อทุนที่สูงซึ่งอาจทำให้แบงก์ลังเลในการต่อสินเชื่อ เนื่องจากการที่มีหนี้มากกว่าทุน แบงก์เค้าอาจจะไม่มีอะไรยึดคืนครับถ้าเราล้มละลาย (Default)

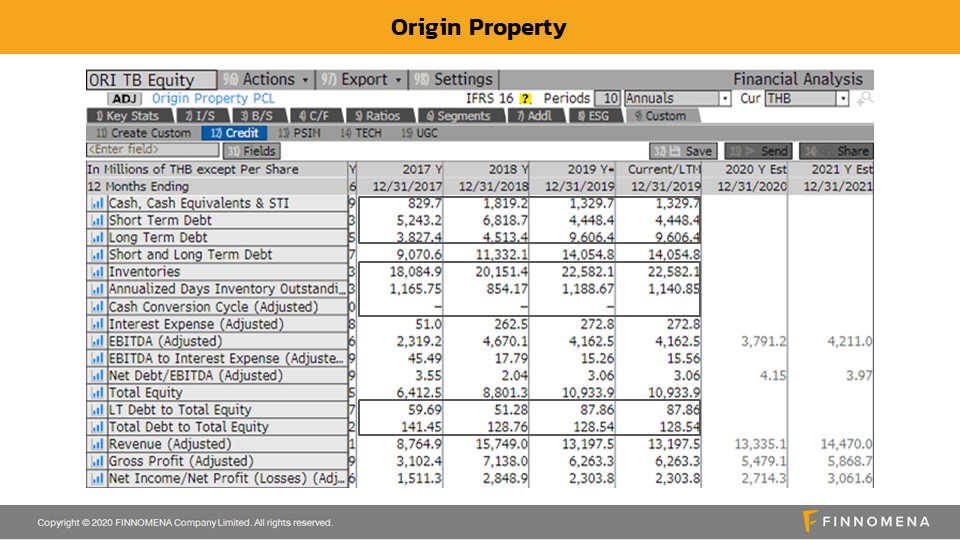

Origin property

มีเงินสดอยู่ที่ 1,300 ล้านบาท

มีหนี้สินระยะสั้นอยู่ที่ 4,400 ล้านบาท

มีหนี้สินระยะยาวอยู่ที่ 9,600 ล้านบาท

หนี้สินรวมทั้งหมด 14,000 ล้านบาท

ส่วนของเจ้าของที่ 10,000 ล้านบาท

โดยถือว่ายังโอเคมีการใช้หนี้ (Leverage) ระดับนึงไม่ได้สูงมากครับหากเทียบกับส่วนของเจ้าของ

Inventory day ดีดขึ้นจาก 800 วันมาเป็น 1,100 วัน กว่าจะขายได้

อีกส่วนที่น่าจับตามองคือส่วนของรายได้ครับ ตัวอสังหาริมทรัพย์ (Property) ต้องมีการถือครองสิทธิ์เป็นเจ้าของรายได้ถึงจะเกิดขึ้น แต่มีการประมาณเกิดขึ้นในอนาคตเป็นบวกซึ่งอาจแปลกไปสักนิดสำหรับภาวะเศรษฐกิจเช่นนี้

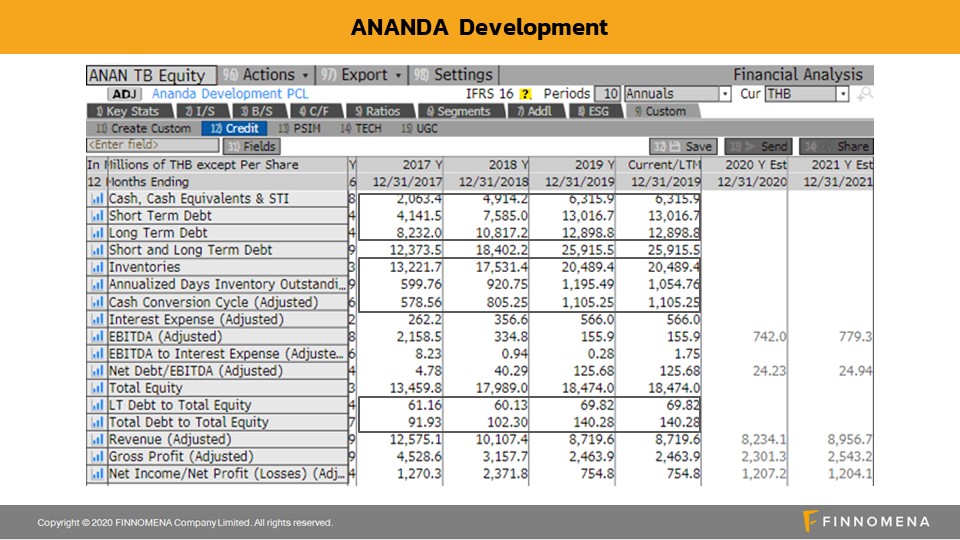

ANANDA

มีเงินสดอยู่ที่ 6,000 ล้านบาท

Inventory day จาก 500 ปรับขึ้นมาถึง 1,200 ต้องเน้นยํ้าตรงนี้สักนิดครับ เพิ่มขึ้นเยอะมาก ของขายออกยาก

หนี้สินมากกว่าส่วนของเจ้าของที่อาจต้องจับตามอง เพราะแบงก์อาจลังเล ในการปล่อยกู้เพิ่มเติม

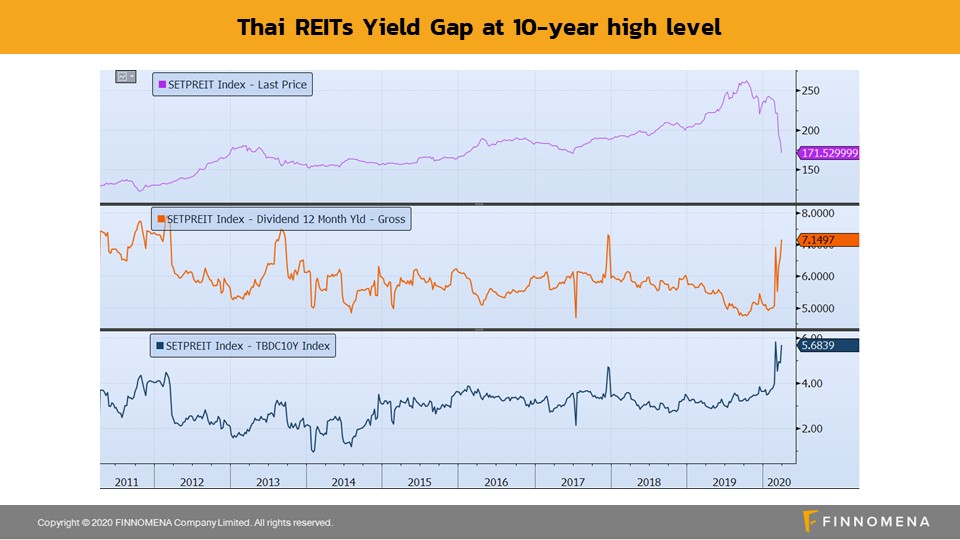

สรุปภาพรวมตลาด Property Fund ของไทยเรา

โดยรวมราคาลง ผลตอบแทน (Yield) ขึ้นมา 7% จากการเทขาย ตัวส่วนต่างผลตอบแทนเทียบพันธบัตรรัฐบาล (Yield Gap) ขึ้นมาสูงถึง 5.6% โดยเป็นเรทที่สูงที่สุดในรอบ 10 ปี

แต่โดยรวมแล้วสำหรับ property fund ที่มีขนาดใหญ่ยังเจ๊งยากอยุ่ครับ แต่รายได้อาจลดลงได้ เช่น CPN,CP, หรือ เจ้าสัวเจริญ

สิ่งที่น่าสนใจคือเวลาจบตลาดจบรอบ cycle ตัว property fund และ ทองคำ จะกลับมาก่อนครับ แต่ตอนนี้ตัว property fund เรายัง หยุดไว้ก่อนอยู่ครับ รอดูจังหวะ

เช็กสถานการณ์ บริษัทนอกของอเมริกากันบ้าง…

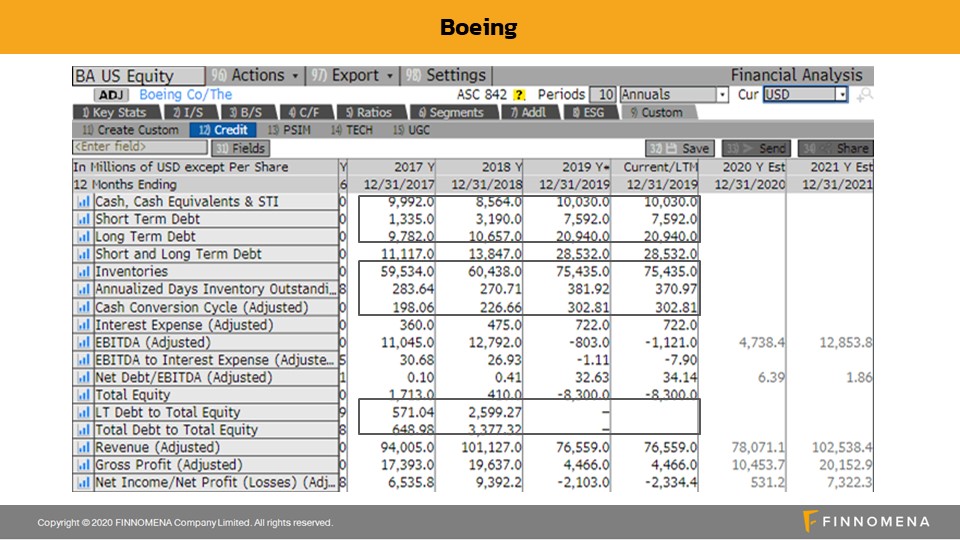

Boeing

จุดที่น่าเป็นห่วงและเด่นชัดเลยสำหรับ Boeing ก็คือส่วนของเจ้าของที่ -8,300 ล้านแสดงให้เห็นถึงการขาดสภาพคล่องอย่างหนัก

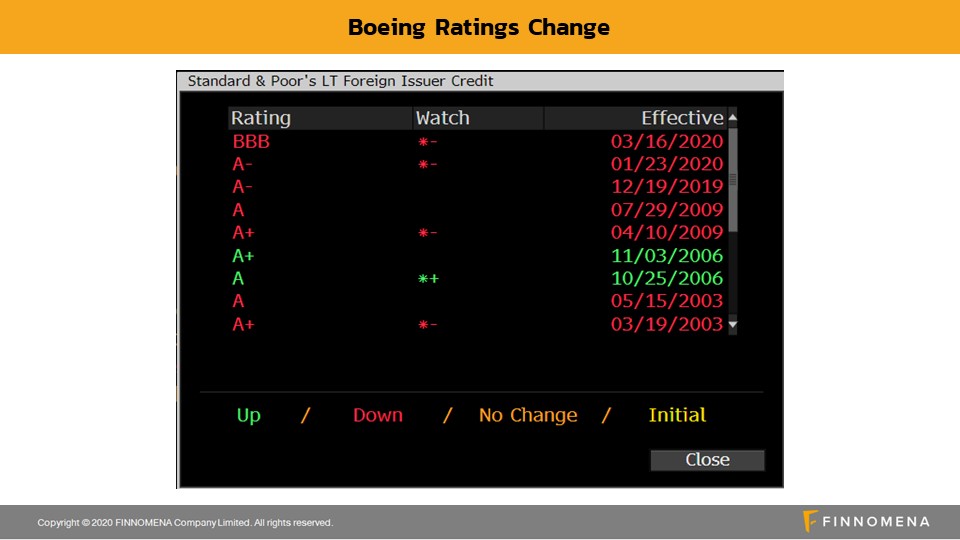

ความน่าเชื่อถือ (Credit) โดนหั่นลง!!

โดนหั่นลงมา 2 สเต็ปเลยรวดเดียวครับจากเดือนมกราคมที่ A- ลงมาที่ BBB (จาก A- มา BBB+ มา BBB)

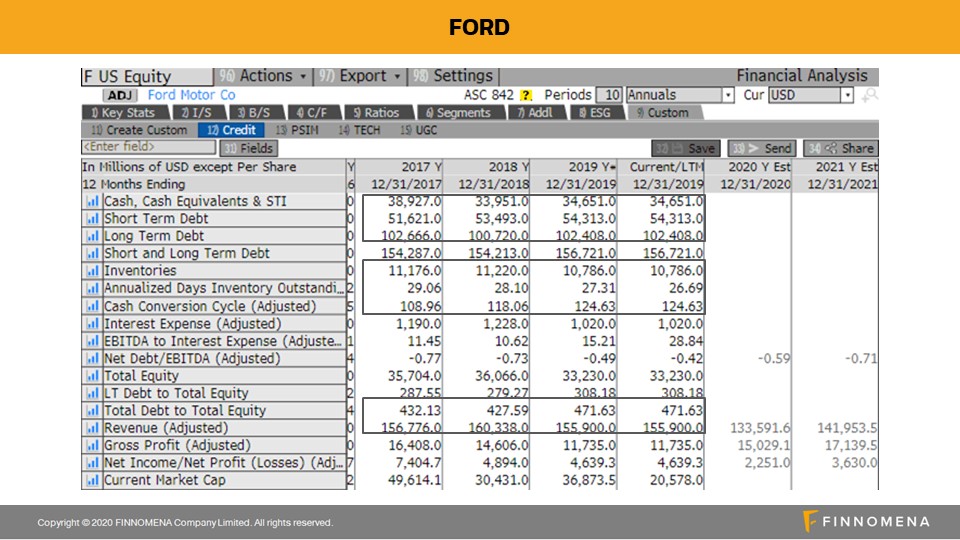

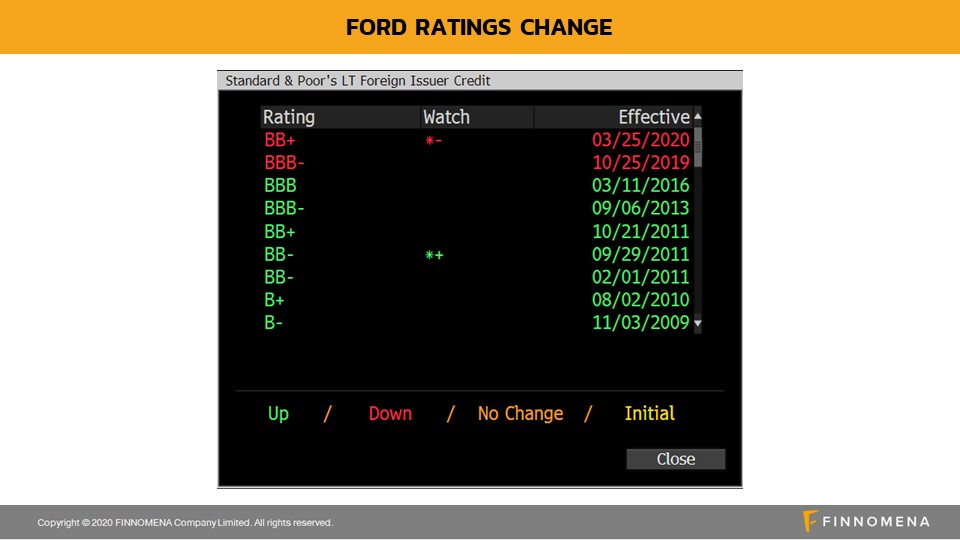

FORD

ที่น่าจะตามองสำหรับ Ford คือหนี้สินต่อส่วนของเจ้าของที่สูงกว่าถึง 5 เท่า แต่โดยรวมตัวบริษัทยังมีเงินสดอยู่ อาจจะเพราะหลังจาก default ตอน 2008-2009 เลยมีการระมัดระวัง และปรับโครงสร้างหนี้มาให้ดีขึ้น โดยหากเทียบตัวเงินสดกับหนี้สินระยะสั้นก็ยัง ไม่แย่ครับ

โดนหั่นเครดิตเช่นกันแต่ดีกว่า Boeing หน่อยมาสเต็ปเดียวจาก BBB- ตอนตุลาคม เป็น BB+ ตอนมีนาคม

ส่งท้ายด้วยมุมมองเทคนิคอลเจาะลึกเช่นเคย

S&P 500

กราฟ month น่าปิดสิ้นเดือนนี้ได้น่าผิดหวัง โดยเหมือนจะยืนเหนือเส้นค่าเฉลี่ย 200 เดือนไม่ได้

หากเจาะลึกเป็นรายวันเราจะสังเกตเห็น bullish divergence อ่อนๆ (สัญญาณขัดแย้งระหว่าง indicator กับราคาแสดงให้เห็นถึงการกลับตัว) โดยอาจ rebound ขึ้นมาได้ แต่ยังโดนเส้น MA 50 กับ 200 ที่ดูท่าว่าจะตัดกันลงมากดดันอยู่ โดยอาจเกิด dead cross และส่งตลาดเข้าสู่ขาลงในกรอบเวลารายวันอย่างสมบูรณ์

SET

ทรงเดียวกับ S&P 500 เลยครับ ราคาตัวรายเดือนน่าจะปิดตํ่ากว่า MA 200

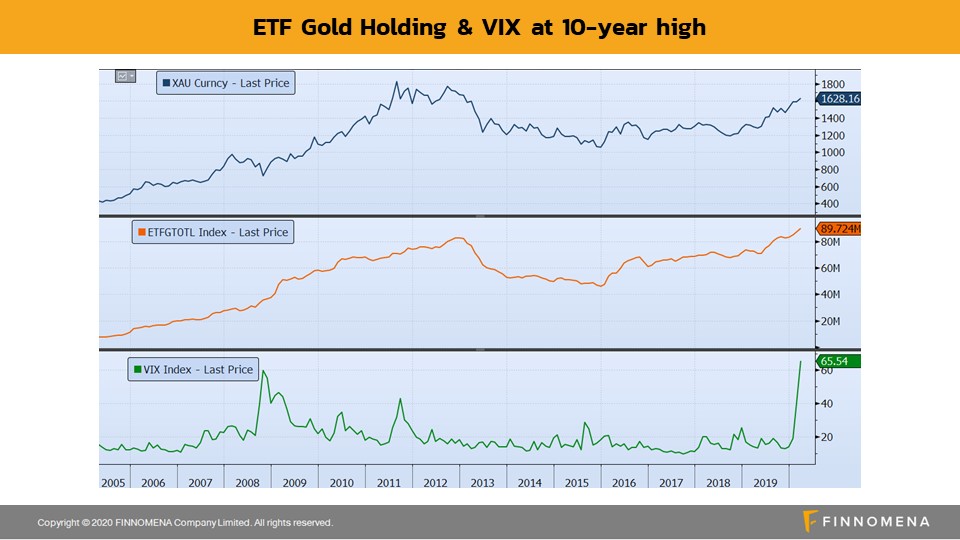

ทองคำ

ปัจจุบันอาจอยู่ที่ wave 3 หากนับ Elliot wave สิ่งที่น่าสนใจก็คือทองอาจจะดันไป 1,900 ได้ใน เวฟ 3 ครับ เพราะดูแท่งเทียนแล้วไม่น่าจะลงมาพักตัวจนกลายเป็น wave 4 บวกกับปัจจัยพื้นฐานสนับสนุนอย่างเรื่องการ default ในช่วงนี้

อันนี้เพิ่มเติมเล็กๆน้อยๆครับ ราคาตัว ETF Gold ดันนิวไฮไปเป็นที่เรียบแล้วแต่ตัวราคา spot ยังครับ

จบกันไปแล้วสำหรับสรุป LIVE ในวันนี้เนื้อหาแน่นจัดเต็มมากครับ ตัวผมเองก็ชอบมากๆ และน่าจะถูกใจทั้งนักลงทุนสายพื้นฐานและเทคนิค อย่าลืมรักษาสุขภาพกันด้วยครับ ส่วนตัวผมขอไปพักก่อน…

ขอให้ทุกคนโชคดีครับ

.jpg)