ช่วงใกล้ปลายปีแบบนี้เชื่อว่านักลงทุนหลาย ๆ ท่านคงกำลังมองหากองทุนประหยัดภาษีไว้ลงทุนระยะยาวกันแน่ๆ ในวันนี้ บลจ.กรุงศรี จะพาทุกคนมาพบกับกองทุนประหยัดภาษีที่คัดสรรจากกองทุนเด่น กองทุนที่ว่าจะเป็นกองอะไรติดตามผ่านบทความสรุปไลฟ์นี้ได้เลยครับ

สรุปภาพรวมการเติบโตของเศรษฐกิจโลกและปัจจัยกดดันด้านเงินเฟ้อ

- การเติบโตของ GDP สหรัฐฯ แบบรายไตรมาสทำจุดสูงสุดเมื่อไตรมาส 2 ที่ผ่านมา และอาจขยายตัวในระดับปกติต่อไป แต่ไม่ใช่การชะลอตัว

- เศรษฐกิจยังเติบโตได้แต่อาจมีความแตกต่างกันในแต่ละประเทศและภูมิภาคขึ้นอยู่กับปริมาณการฉีดวัคซีน เพราะวัคซีนมีส่วนช่วยให้อัตราการเสียชีวิตลดลงและทำให้คนอยู่ร่วมกับโควิด-19 ได้ ทำให้กิจกรรมทางเศรษฐกิจดำเนินไปอย่างต่อเนื่อง

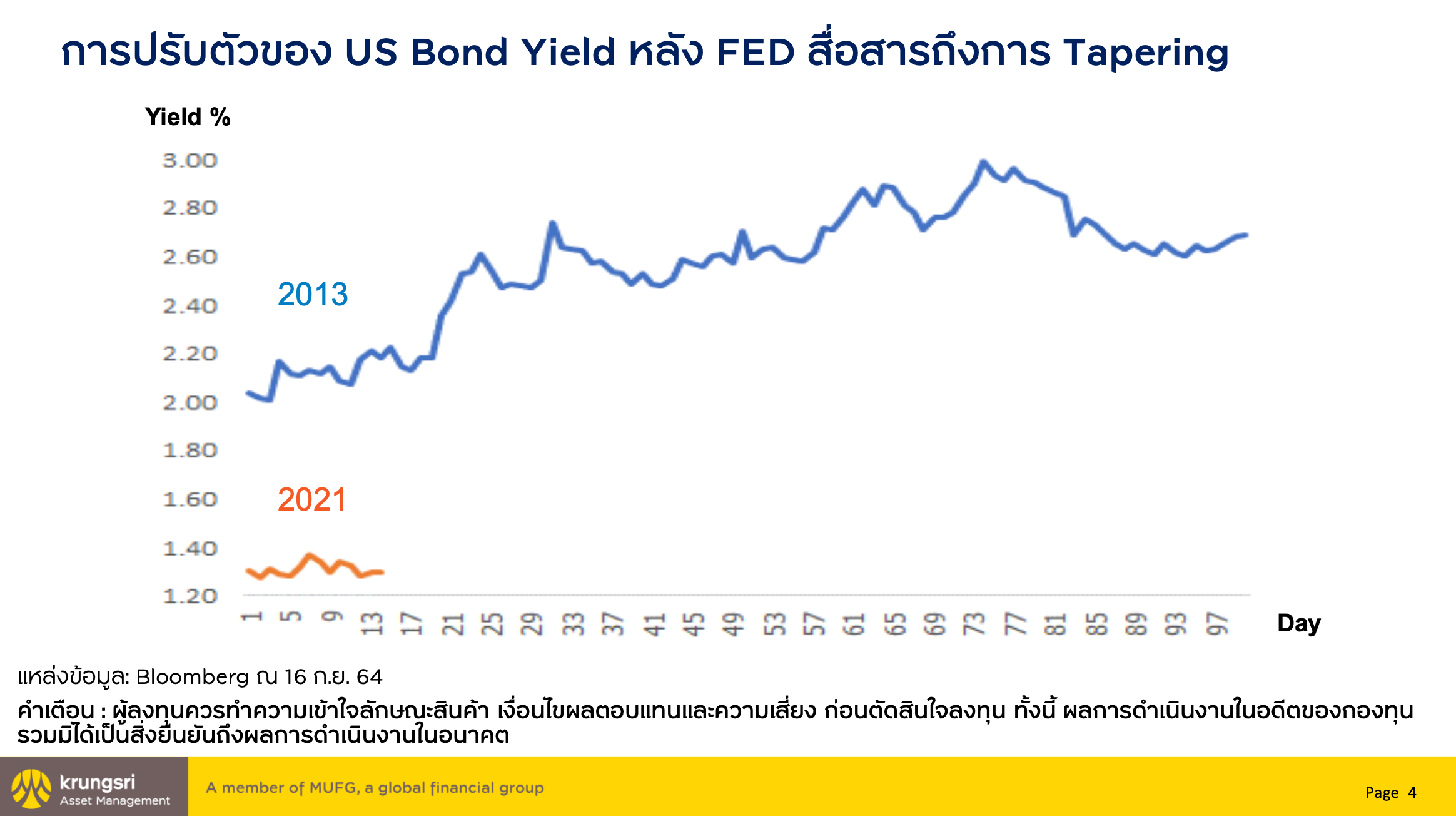

- การสื่อสารของ Fed แตกต่างจากเมื่อปี 2013 ทำให้ตลาดไม่ตื่นตระหนกมากนัก สังเกตได้จากการปรับตัวของ Bond Yield

- เงินเฟ้อในระดับสูงอาจเป็นเรื่องชั่วคราวจากปัญหาทางด้าน Supply และอาจส่งผลให้เงินเฟ้อยังอยู๋ในระดับสูงต่อไป และค่อยปรับตัวลงในช่วงปี 2022

- สรุป โดยรวมเรื่องเงินเฟ้อและ QE Tapering ยังเป็นปัจจัยที่ต้องจับตามองแต่ยังไม่น่ากังวล

สรุปภาพรวมตลาดหุ้นไทยและสถานการณ์ Sector Rotation

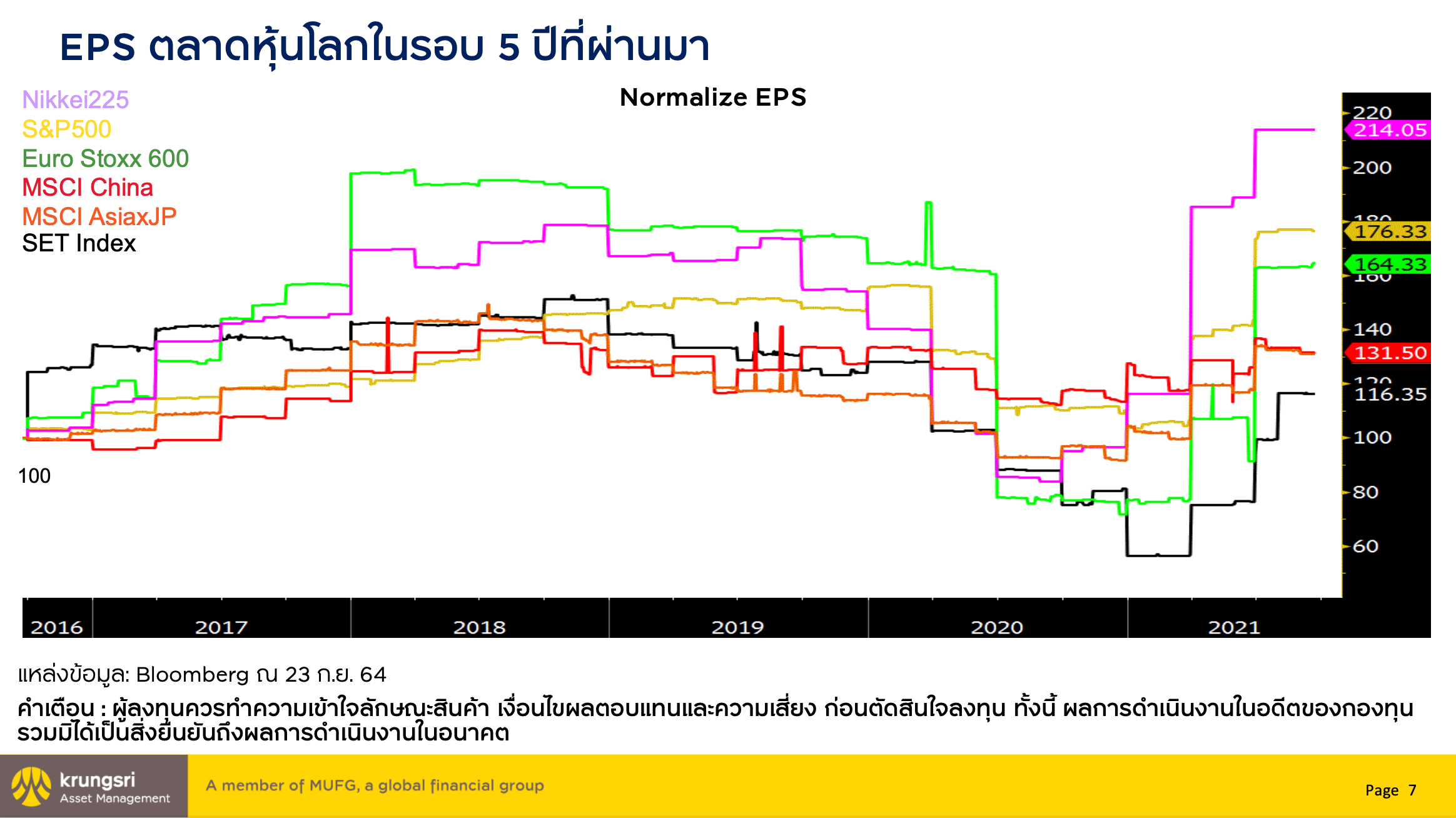

- กำไรย้อนหลังของตลาดหุ้นไทยเติบโตน้อยกว่าตลาดต่างประเทศ ส่งผลให้ผลตอบแทนในรอบ 5 ปีที่ผ่านมาไม่ดีนัก

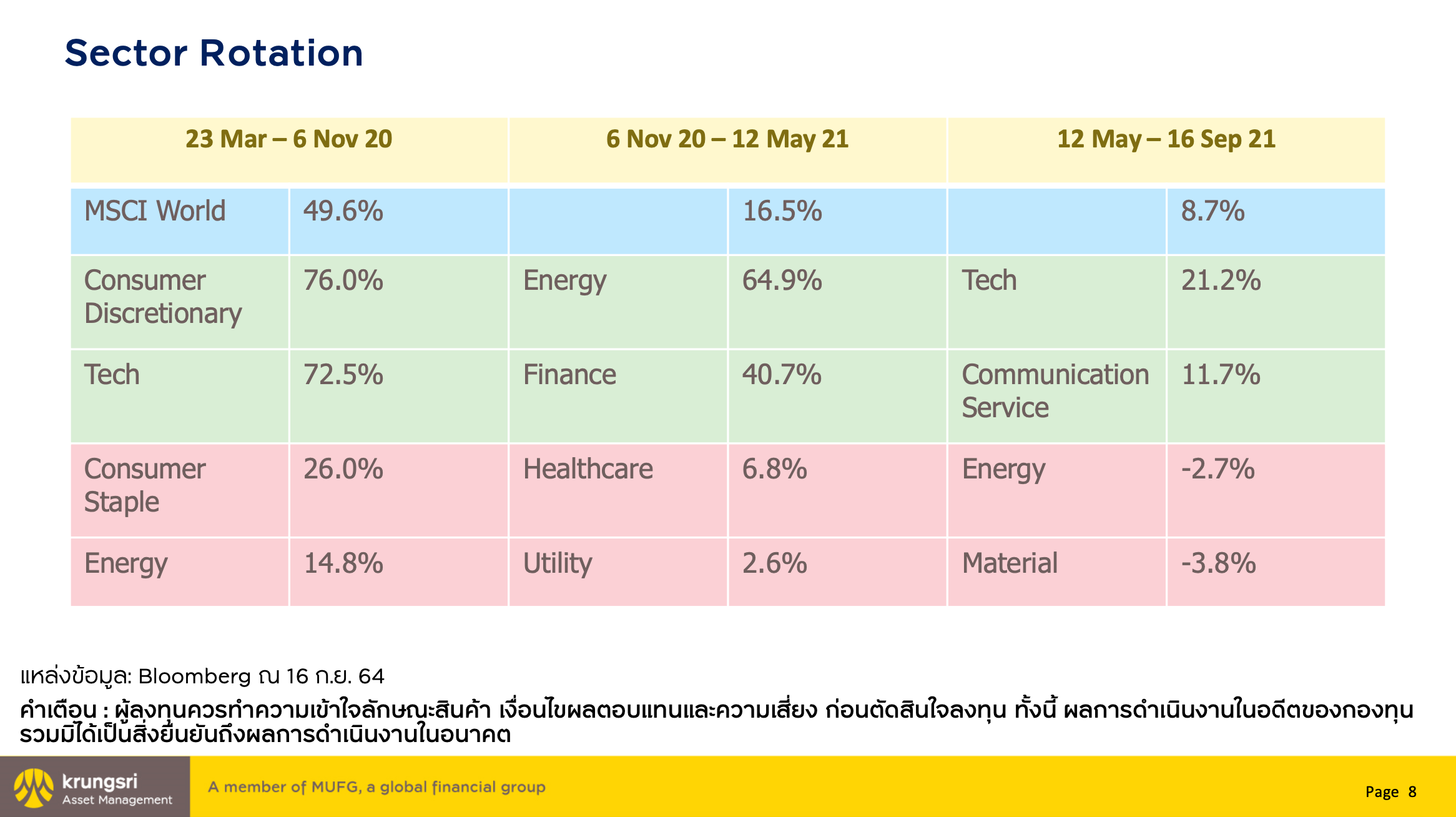

- การฟื้นตัวของตลาดหุ้นในช่วงที่ผ่านมาเป็นการฟื้นแบบราย Sector ตามสถานการณ์ในแต่ละช่วง เช่น ช่วงปิดเมืองหุ้นกลุ่มเทคโนโลยีได้ประโยชน์ หรือในช่วงที่เริ่มมีการประกาศเรื่องวัคซีนกลุ่ม Cyclical ก็เริ่มฟื้นตัว

- การสลับกันฟื้นตัวและการย้าย Sector เกิดขึ้นค่อนข้างรวดเร็ว สร้างความไม่แน่นอนในการลงทุน

- จากสถานการณ์ดังกล่าวการลงทุนใน Megatrend ระยะยาว และการลดการจับจังหวะจะช่วยสร้างผลตอบแทนที่ดีได้

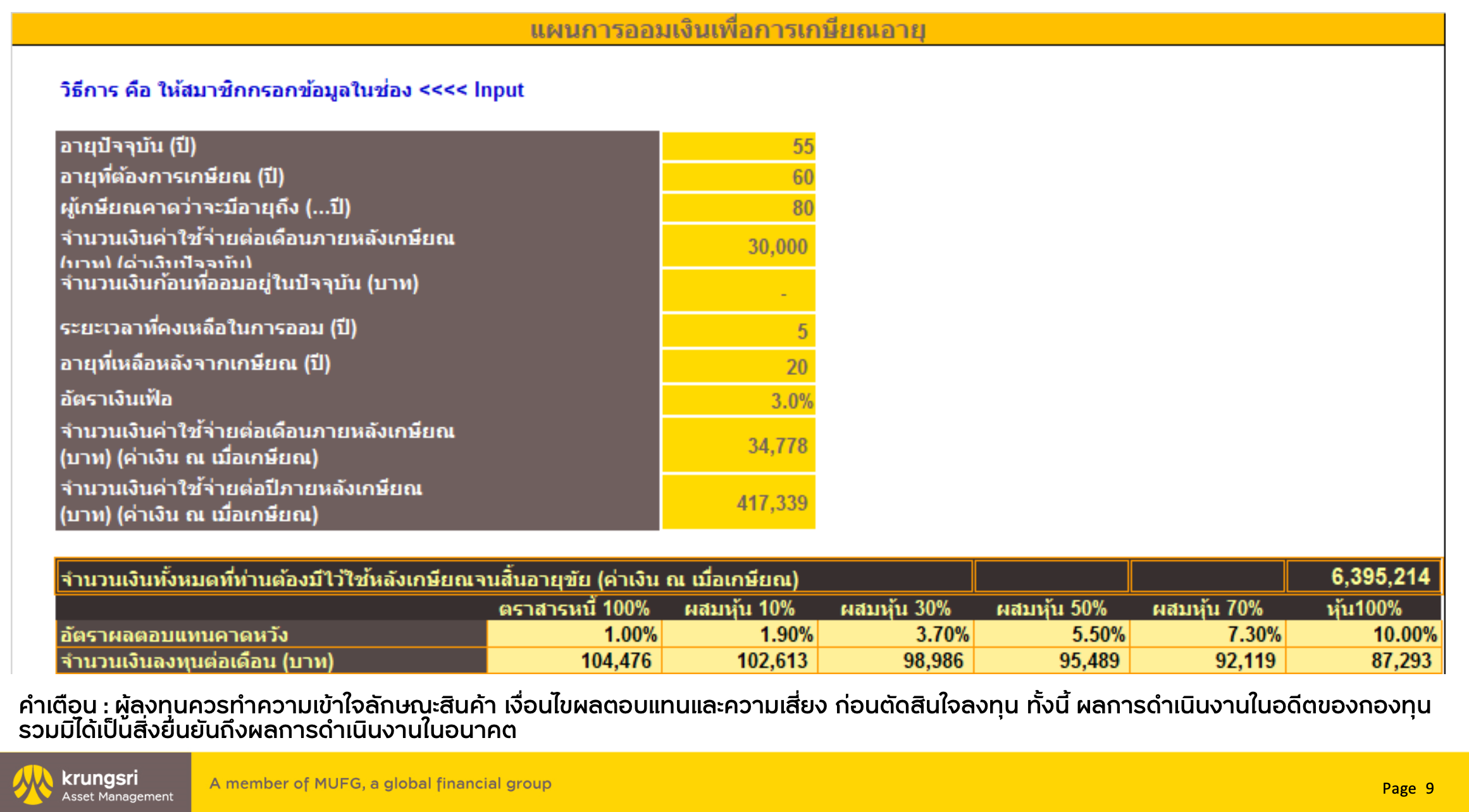

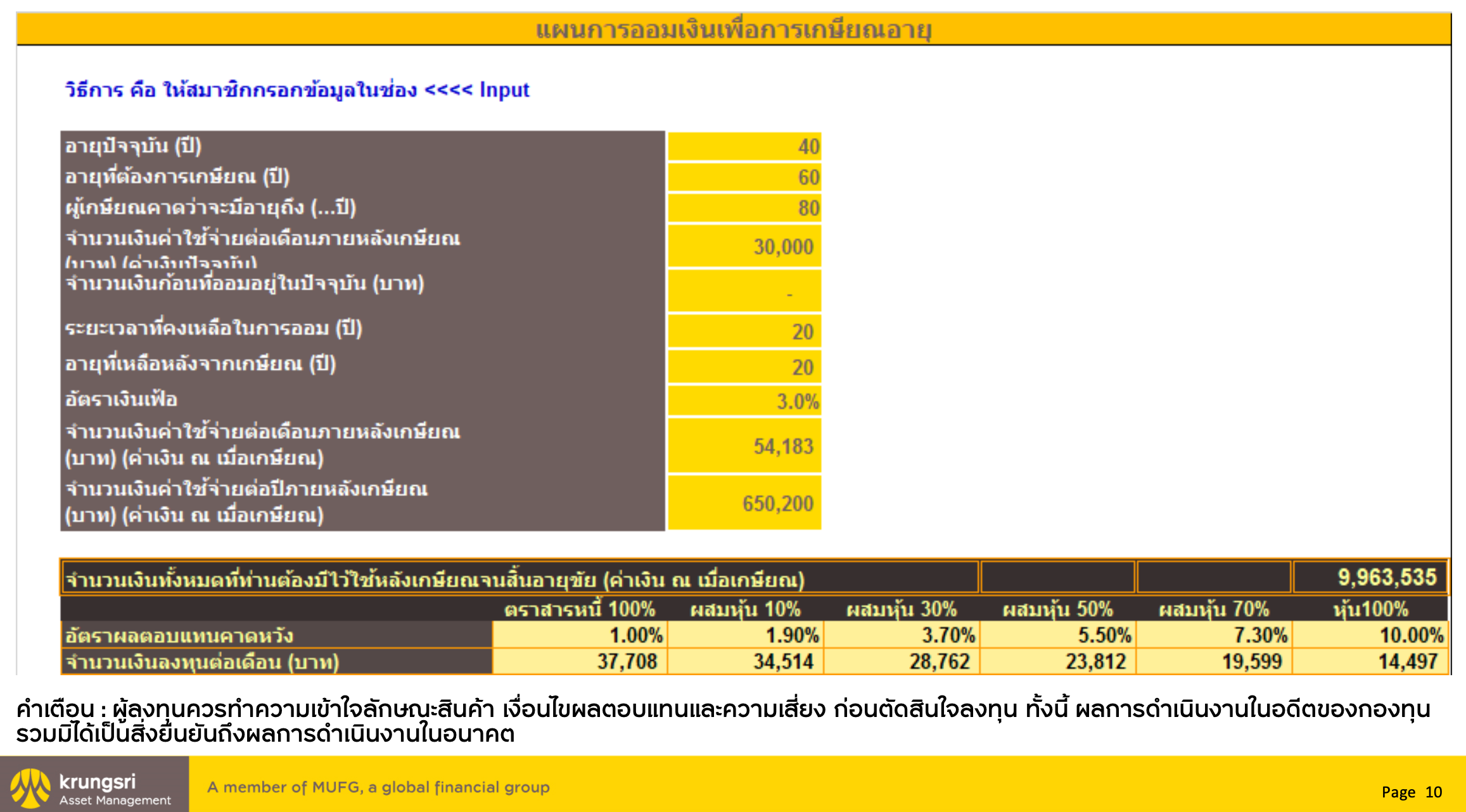

เทคนิคการออมเพื่อการเกษียณและข้อแตกต่างระหว่างกองทุน SSF และ RMF

- การออมเพื่อเกษียณนั้นยิ่งเริ่มเร็วยิ่งดี เพราะจะใช้จำนวนเงินลงทุนเพื่อให้ถึงเป้าหมายน้อยกว่าการเริ่มลงทุนช้า เนื่องจากมีเวลาให้เงินทำงานเยอะกว่า นอกจากนี้ ความคาดหวังเกี่ยวกับผลตอบแทนจากตลาดจะเบาลง

- จากภาพข้างต้นจะเห็นได้ว่าหากเริ่มออมได้เร็ว แรงกดดันในด้านต่าง ๆ จะลดลง

- ข้อแตกต่างสำคัญระหว่างกองทุนแบบ SSF และ RMF

- กองทุน SSF จ่ายเงินปันผลได้ ถือครองไม่น้อยกว่า 10 ปี นับจากวันที่ซื้อ

- กองทุน RMF ไม่มีนโยบายจ่ายเงินปันผล ต้องลงทุนต่อเนื่องไม่น้อยกว่า 5 ปีนับแต่วันที่ซื้อครั้งแรกและขายได้เมื่ออายุ 55 ปีบริบูรณ์

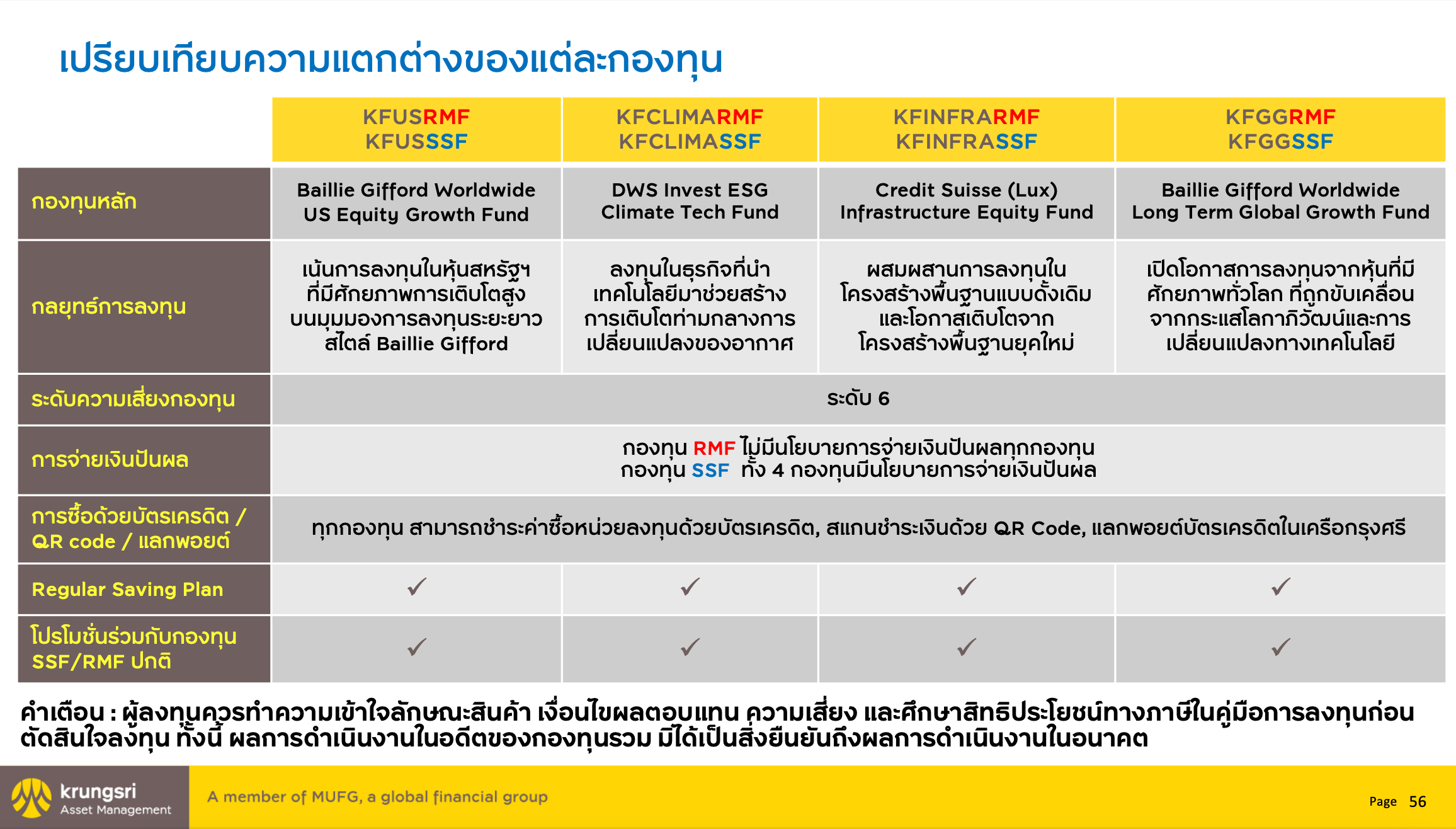

4 คู่หูกองทุนประหยัดภาษีจาก บลจ.กรุงศรี

- กองทุนประหยัดภาษีที่ ทาง บลจ.กรุงศรี คัดสรรมาให้แล้ว ได้แก่ KFGGRMF, KFGGSSF, KFUSRMF, KFUSSSF, KFCLIMARMF, KFCLIMASSF, KFINFRARMF, KFINFRASSF

เจาะลึกกองทุน KFGGRMF และ KFGGSSF

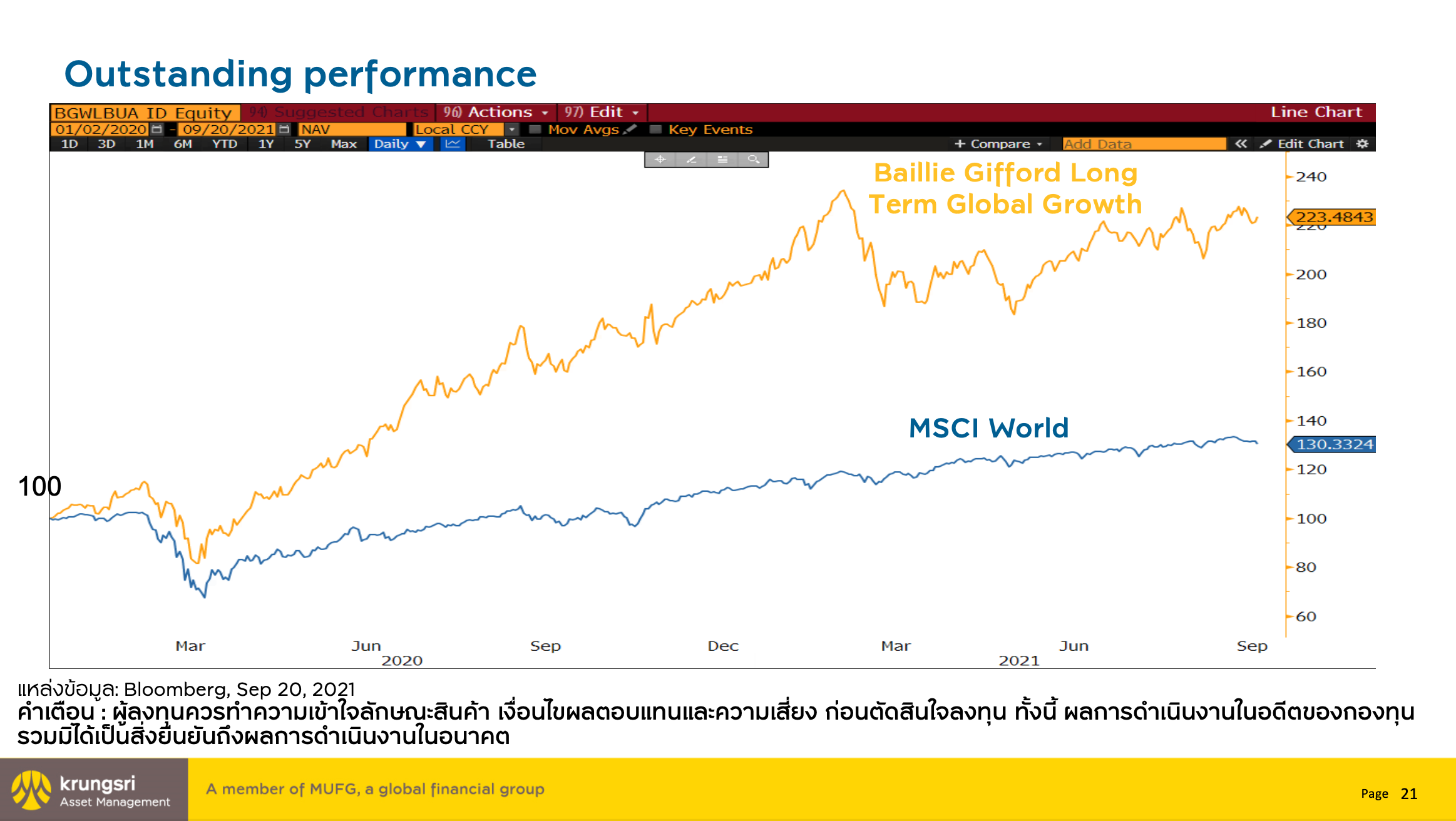

- ลงทุนในกองทุนต่างประเทศอย่าง Baillie Gifford Long Term Global Growth Fund

- เน้นลงทุนในหุ้นเติบโตแบบ High Conviction เน้นลงทุนในหุ้นที่สามารถสร้างการเติบโตในระดับสูงได้ภายใน 5 ปี

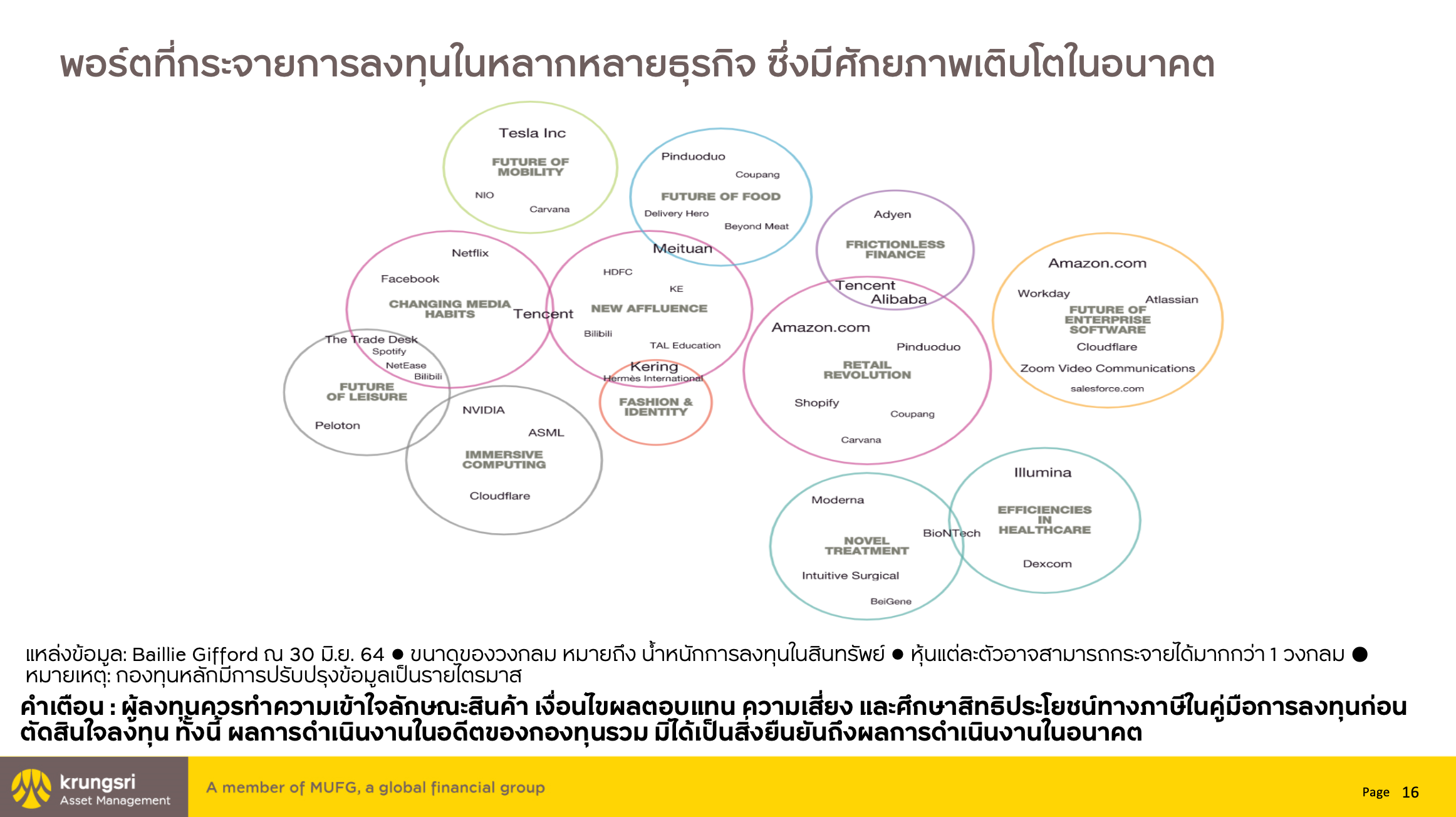

คอนเซปต์การลงทุนของ Baillie Gifford Long Term Global Growth Fund

- ภาพด้านล่างเป็นภาพพอร์ตการลงทุนของกองทุน Baillie Gifford Long Term Global Growth Fund โดยหากวงกลมยิ่งใหญ่จะหมายถึงน้ำหนักการลงทุนที่มากในหุ้นกลุ่มนั้น ๆ

- จากภาพจะเห็นได้ว่ามีการกระจายการลงทุนในหลากหลายธุรกิจที่สามารถเติบโตได้ในอนาคต

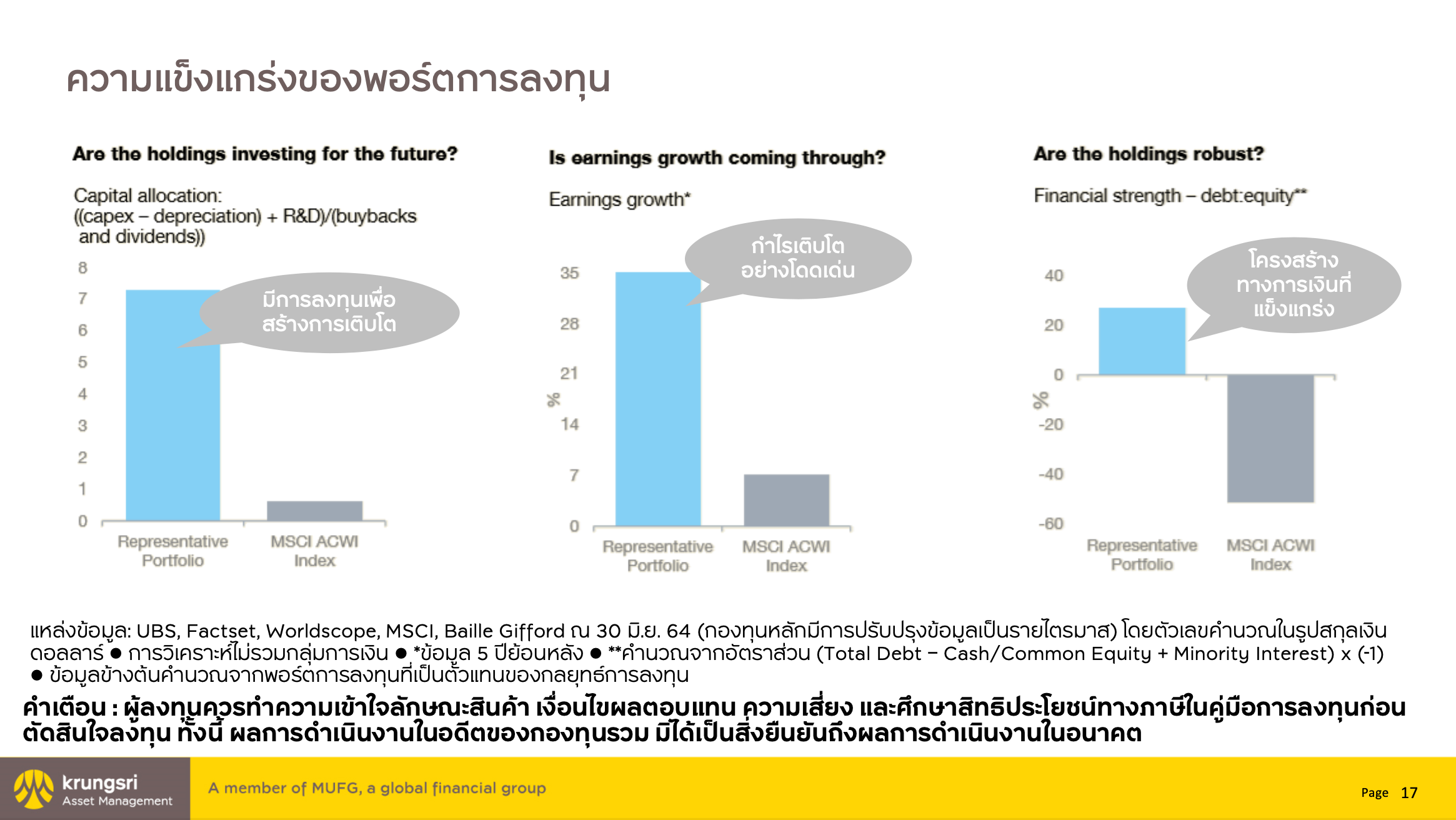

- พอร์ตการลงทุนแข็งแกร่ง การเติบโตของกำไรอยู่ในระดับสูงถึงกว่า 30% ในขณะที่ผลตอบแทนของตลาดนั้นโตได้ไม่ถึง 10%

- ชื่นชอบหุ้นที่ลงทุนเยอะเพื่อสร้างการเติบโต (หนัก CAPEX ทำ R&D หนักให้โต)

- หุ้นในพอร์ตมีหนี้น้อย อยู่ในระดับที่ต่ำกว่าตลาด

- Sector หลักที่ลงทุนโดยรวมเป็นกลุ่มเทคโนโลยีประมาณ 80% และลงทุนในสหรัฐฯ เป็นหลัก

- หุ้นหลัก Top Holdings มีการเติบโตของกำไรเฉลี่ยสูงถึง 30% ในอีก 3-5 ปีข้างหน้า

- ผลตอบแทนย้อนหลังโดดเด่นสูงกว่าตลาดหุ้นโลกเยอะมากนับตั้งแต่ช่วงปี 2020

- หุ้นกลุ่มเทคโนโลยีมีแนวโน้มกลับมาแข็งแกร่งจาก GDP ที่จะกลับมาในระดับปกติ ส่งผลบวกต่อหุ้นแนว Growth ประกอบกับการที่ตลาดอาจรับรู้เรื่องวัคซีนไปเป็นที่เรียบร้อยแล้ว ในขณะที่ราคาน้ำมันกำลังอยู่ในระดับสูงและอาจสร้างแรงกดดันต่อเศรษฐกิจ

- ค่าธรรมเนียมการจัดการปัจจุบันอยู่ที่ 0.9416% ต่อปี

- SSF จะจ่ายปันผลและ RMF จะไม่มีการจ่ายปันผล

- มีการป้องกันความเสี่ยงอัตราแลกเปลี่ยนเต็มจำนวน

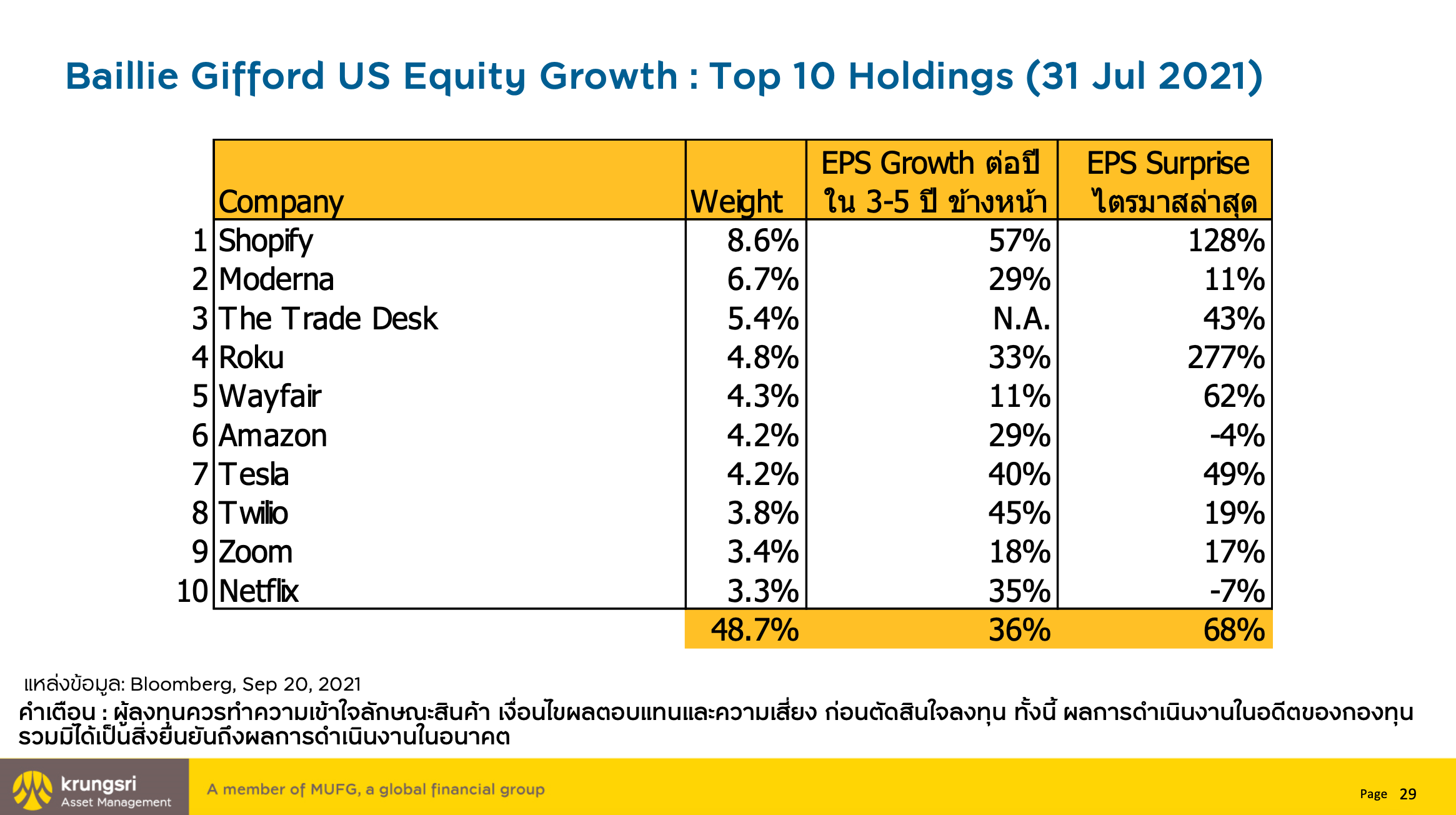

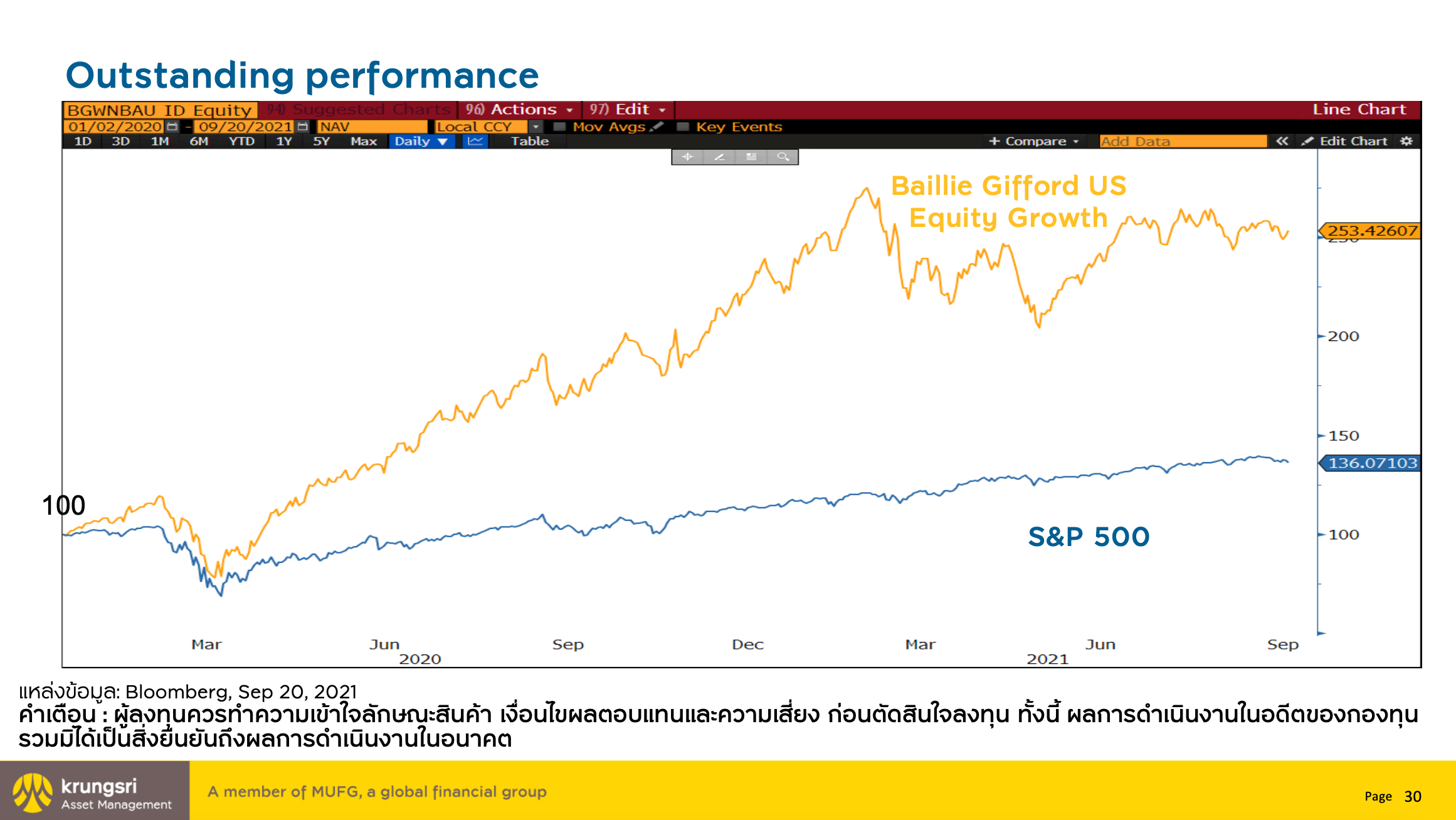

เจาะลึกกองทุน KFUSRMF และ KFUSSSF

- เน้นลงทุนในระยะยาวมากกว่า 5 ปี สร้างการเติบโตในระยะยาว เน้นลงทุนในสหรัฐ

- กองทุนหลักของ KFGG และ KFUS มีหุ้นซ้ำกันประมาณ 1 ใน 3 ของสัดส่วนทั้งหมด โดยกองทุนหลักของ KFGG จะมีสัดส่วนลงทุนในหุ้นหลากหลายประเทศ ในขณะที่กองทุนหลักของ KFUS จะเน้นลงทุนในหุ้นสหรัฐ

- ปัจจัยการบริหารในด้านต่าง ๆ ส่วนใหญ่ยังคงความเป็น Baillie Gifford เหมือนกองทุน KFGG โดยเน้นลงทุนในที่ที่มีโอกาสเติบโตสูง มีการเติบโตของกำไรที่ดีในระยะยาว

- ในส่วนของผลตอบแทนย้อนหลังก็ถือได้ว่าโดดเด่นไม่แพ้กัน

- กองทุนมีการป้องกันความเสี่ยงอัตราแลกเปลี่ยนตามดุลยพินิจผู้จัดการกองทุน

- ค่าธรรมเนียมการจัดการประมาณ 0.8025% ต่อปี

ข้อแตกต่างน่ารู้ระหว่าง KFGG และ KF-US

- กองทุน KFGG มีหุ้นจีนราว ๆ เกือบ 20% ของพอร์ตในขณะที่ KF-US จะไม่มีหุ้นจีน

- หากนักลงทุนไม่อยากรับความผันผวนระยะสั้น แนะนำลงทุนในกองทุน KF-US แต่ถ้ารับความผันผวนได้และมีมุมมองว่าหุ้นจีนสามารถฟื้นตัวได้แนะนำเป็นกองทุน KFGG

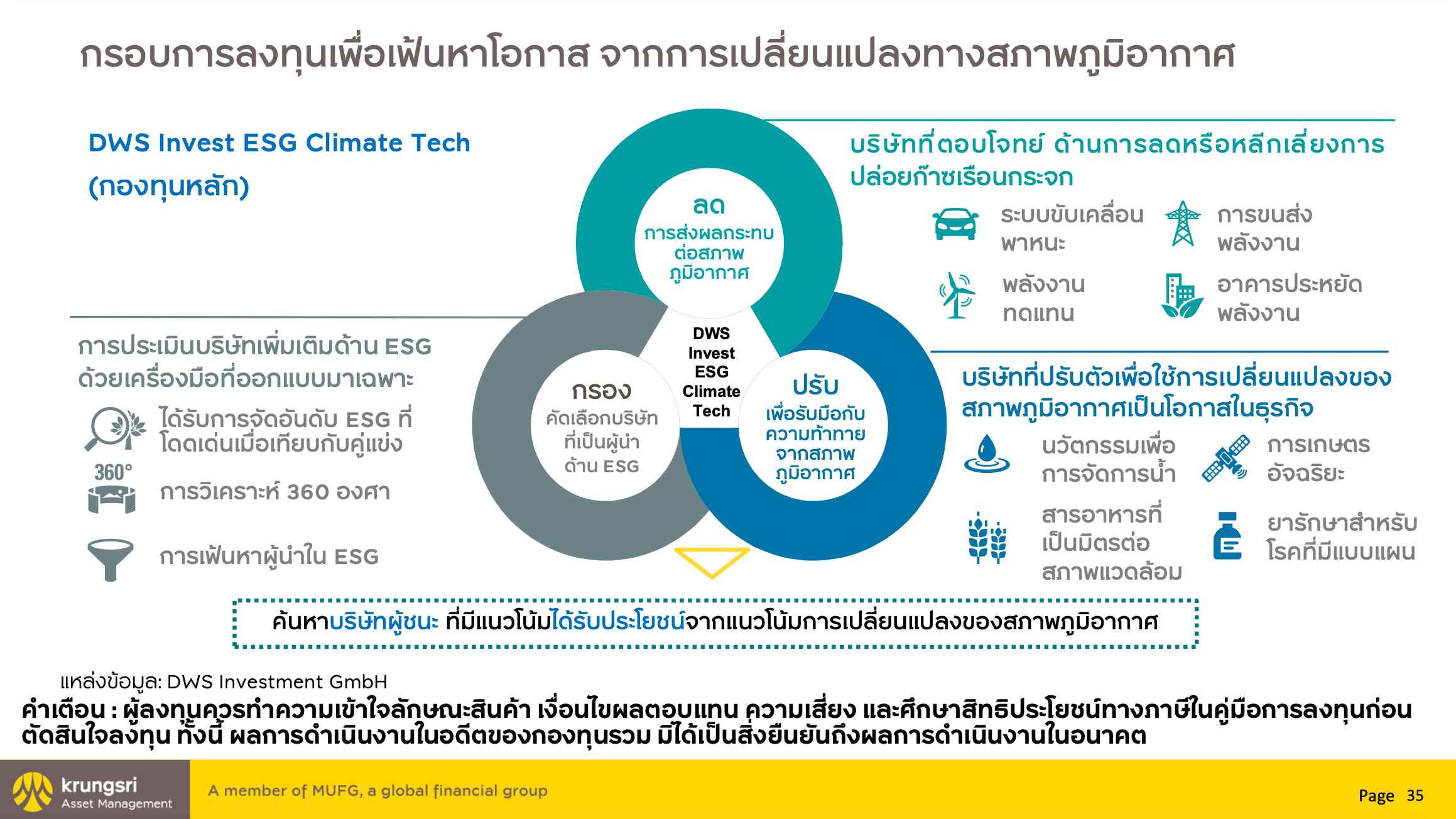

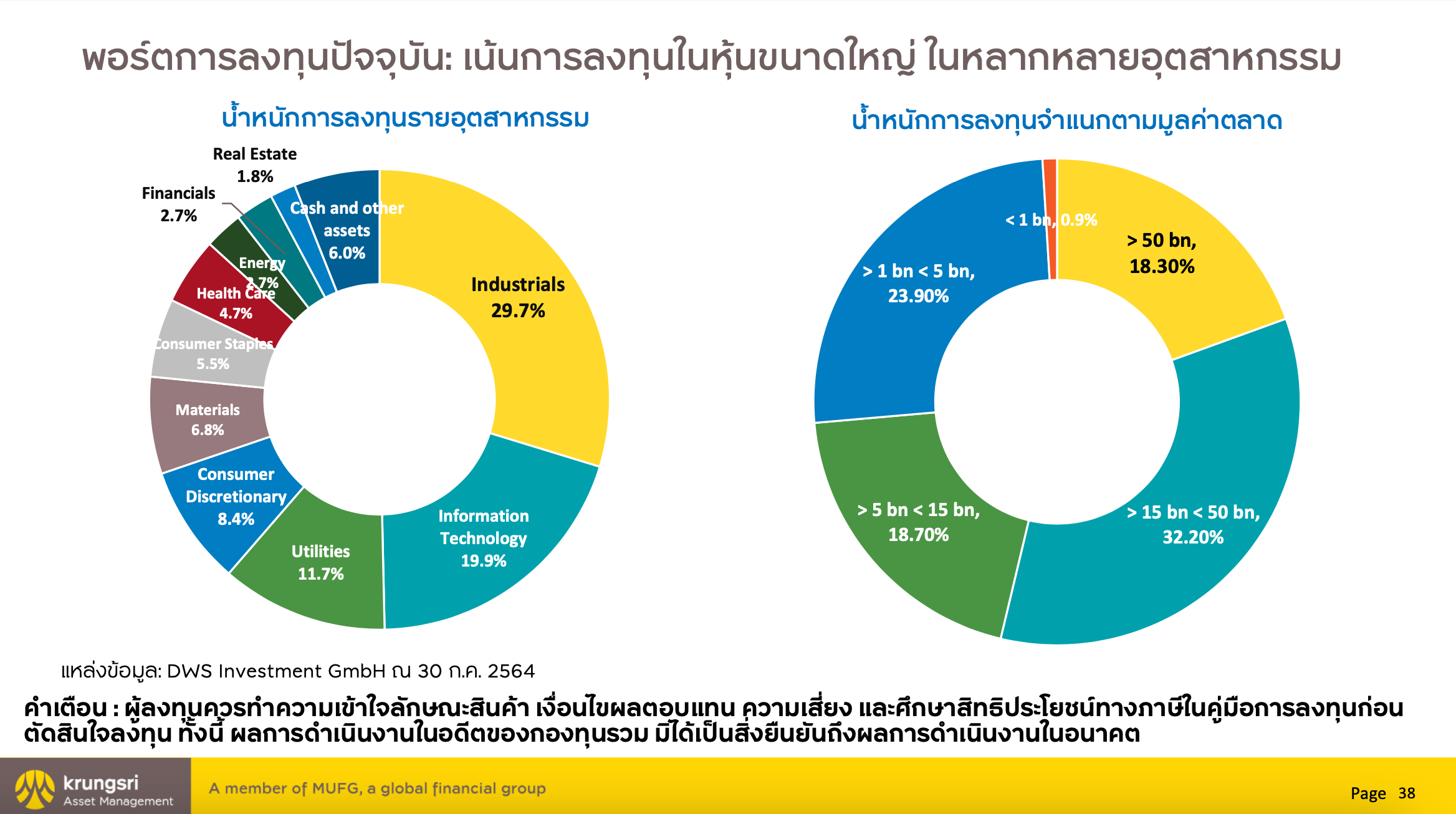

เจาะลึกกองทุน KFCLIMARMF และ KFCLIMASSF

- ธีมการลงทุนแบบ ESG ถือได้ว่าเป็นธีมการลงทุนที่เติบโตล้อไปกับนโยบายหลักของโลกเรื่องสิ่งแวดล้อมในปัจจุบันได้เป็นอย่างดี ซึ่งในช่วงล่าสุดสหรัฐฯ และจีนก็หันมาให้ความสำคัญกับเรื่องดังกล่าว

- กองทุนหลักมีธีมการลงทุนที่กว้างขวางไม่ได้เกี่ยวกับด้านพลังงานเพียงอย่างเดียว หุ้นเทคโนโลยีก็ลงทุนได้

- Sector หลักที่ลงทุนอยู่นั้นในกลุ่มอุตสาหกรรมและกลุ่มเทคโนโลยี ที่มีความเกี่ยวข้องกับการลดการใช้พลังงาน

- กองทุนมีการปรับสัดส่วนการลงทุนแบบยืดหยุ่น

- หุ้นในธีมการลงทุนแนว ESG มีตัวอย่างเช่น Schneider, Microsoft, Signify

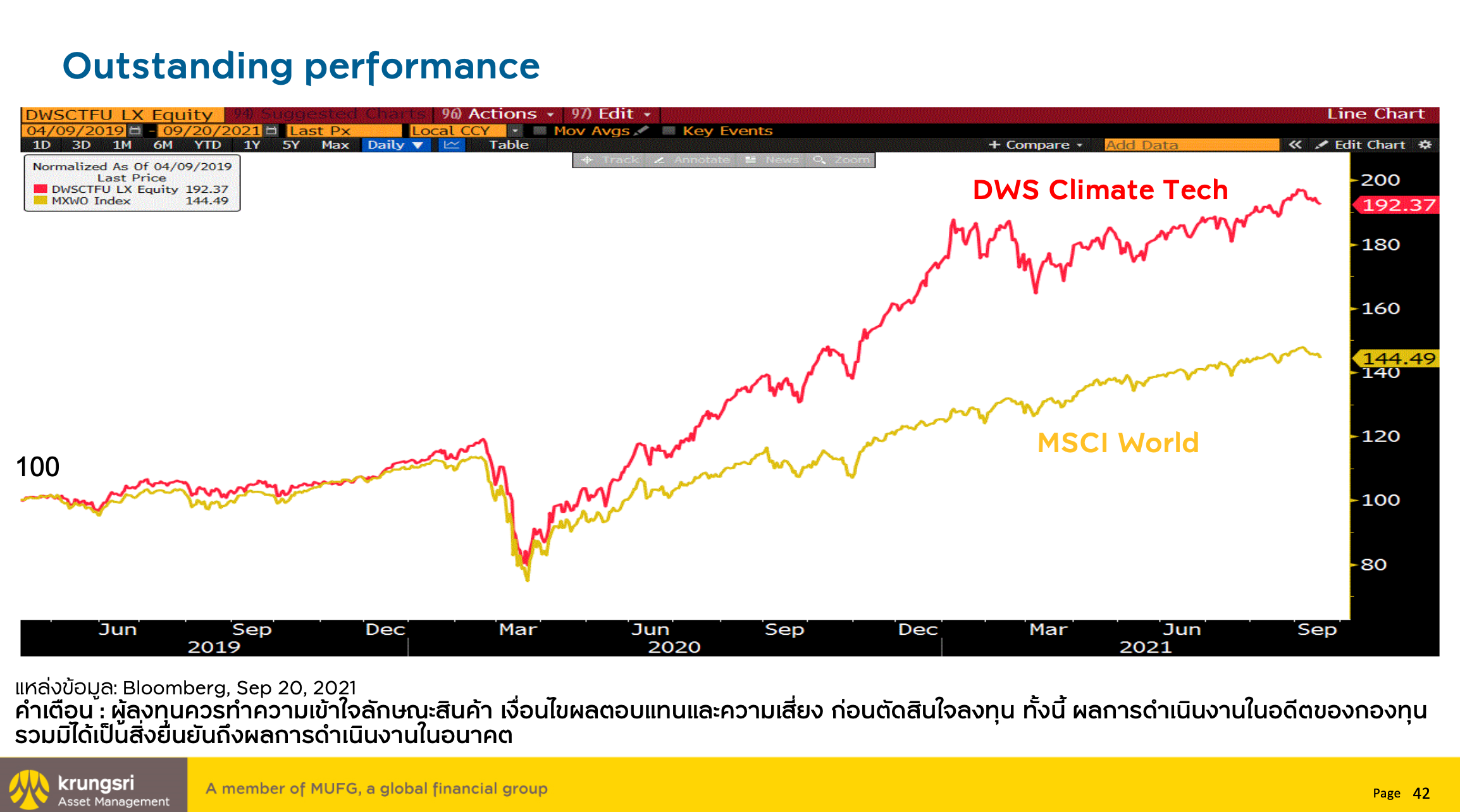

- ผลตอบแทนย้อนหลังมีความโดดเด่น

- กองทุนมีการป้องกันความเสี่ยงอัตราแลกเปลี่ยนตามดุลยพินิจผู้จัดการกองทุน

- ค่าธรรมเนียมการจัดการอยู่ราว ๆ 1.07% ต่อปี

เจาะลึกกองทุน KFINFRARMF และ KFINFRASSF

- กองทุนหลักเน้นลงทุนในหุ้นที่มีกระแสเงินสดที่คาดการณ์ได้ มีความสม่ำเสมอ และมีการเติบโต

- ลงทุนในธีมโครงสร้างพื้นฐานยุคใหม่ทั่วโลกที่มีแนวโน้มเติบโตสูงตามใน 4 กลุ่มธุรกิจ ประกอบด้วย กลุ่มสาธารณูปโภค กลุ่มพลังงาน กลุ่มขนส่ง และกลุ่มโทรคมนาคม เช่น เมืองอัจฉริยะ การเปลี่ยนแปลงทางภูมิอากาศและการเดินทาง ผสมผสานทั้งธีมที่เน้นความมั่นคงและการเติบโต

- เน้นลงทุนในสหรัฐฯ และยุโรป

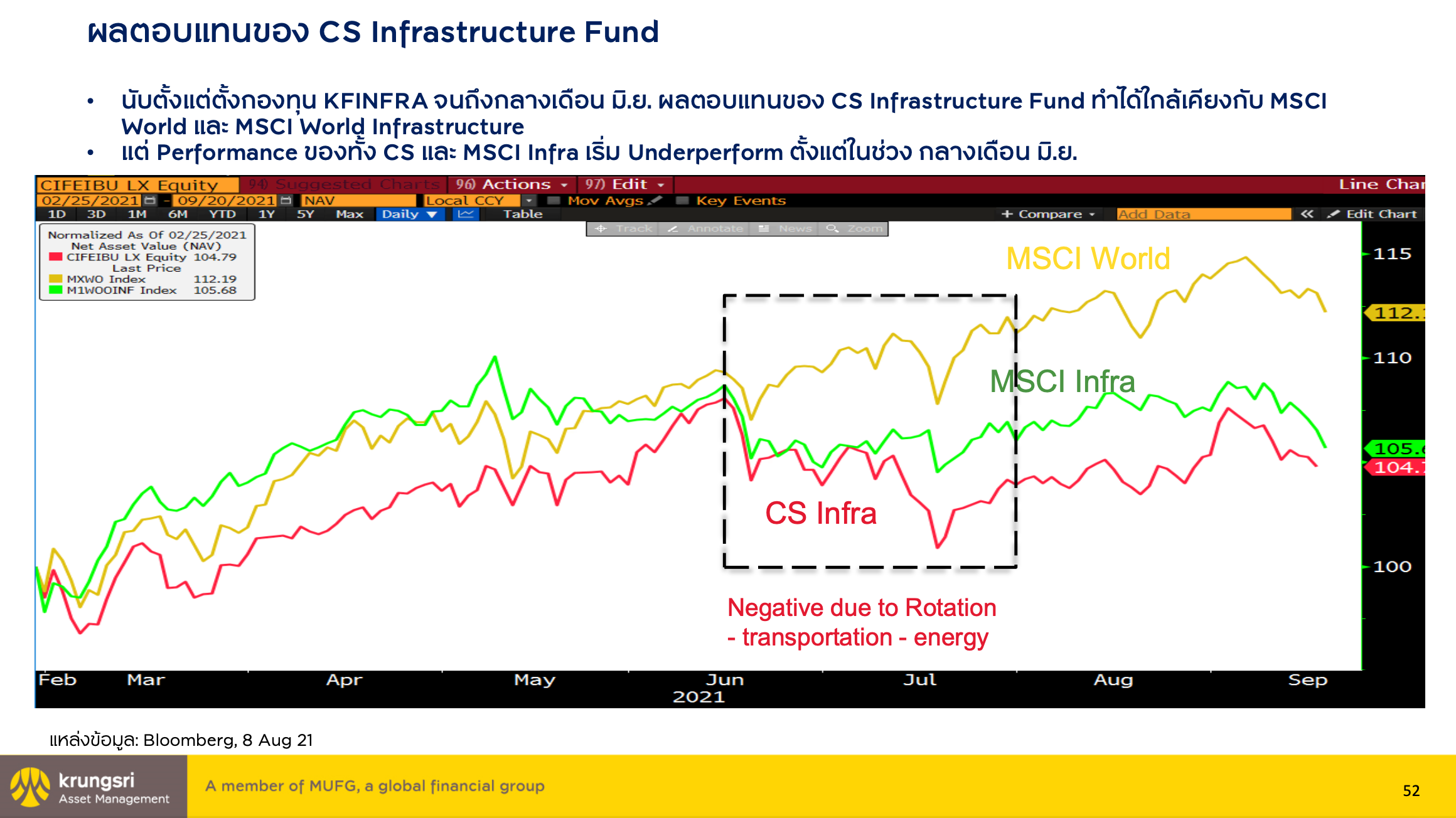

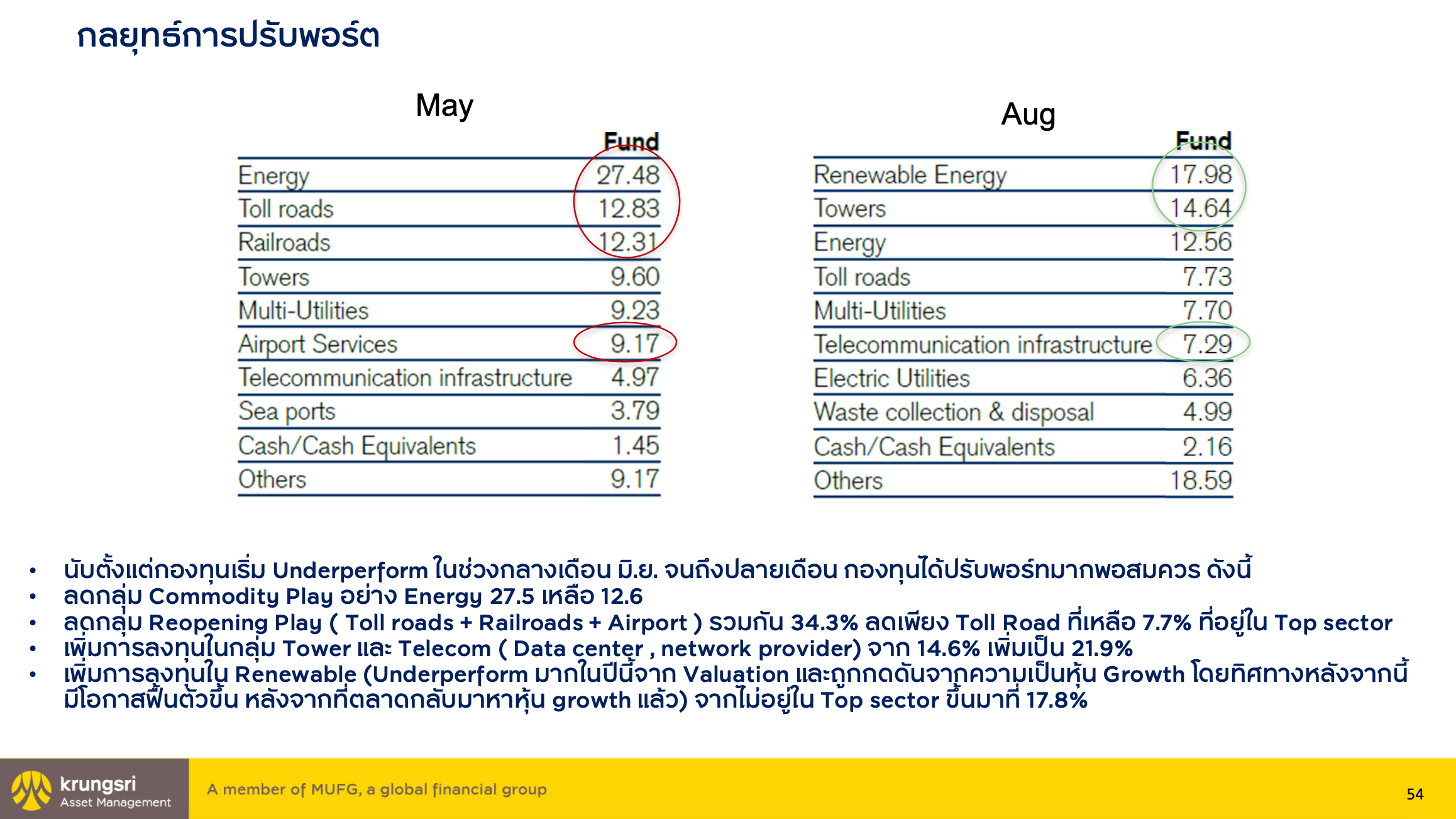

- ผลตอบแทนย้อนหลังในช่วงที่ผ่านมาอาจได้รับผลกระทบจากเรื่อง Sector Rotation แต่กองทุนได้มีการปรับสัดส่วนให้ทันกับสถานการณ์

- กองทุนมีการป้องกันความเสี่ยงอัตราแลกเปลี่ยนเต็มจำนวน

- ค่าธรรมเนียมการจัดการ 0.75% ต่อปี

สรุปทั้ง 4 กองทุนเหมาะกับใครแบบไหน

- กองทุน KF-US และกองทุน KFGG เหมาะสำหรับนักลงทุนที่ได้รับความเสี่ยงได้สูง เน้นการเติบโต

- กองทุน KFCLIMA เป็นกองทุนที่มีความผันผวนรองลงมา และได้รับประโยชน์จากธีมนโยบาย ESG

- กองทุน KFINFRA ใช้สำหรับกระจายความเสี่ยงพอร์ตการลงทุน เน้นเติบโตแบบสม่ำเสมอ

สำหรับนักลงทุนที่สนใจกองทุนประหยัดภาษีทั้ง 8 กองทุน

- กองทุน KFGGRMF, KFGGSSF, KFUSRMF, KFUSSSF, KFCLIMARMF, KFCLIMASSF, KFINFRARMF และ KFINFRASSF เป็นกองทุนประหยัดภาษีที่ตอบโจทย์นักลงทุนหลากหลายสไตล์ได้เป็นอย่างดี โดยกองทุนดังกล่าวจะมีการ IPO ในวันที่ 4 ต.ค. – 11 ต.ค. 2021 ผู้สนใจลงทุนสามารถติดต่อได้ที่ บลจ.กรุงศรี โทร 02 657 5757 สาขาธนาคารกรุงศรี หรือติดต่อเข้ามาที่ FINNOMENA โทร 02 026 5100 (ซื้อผ่านแอป FINNOMENA ได้แล้ว เข้าไปที่หน้าพอร์ตกองทุน กดทำคำสั่งซื้อ และค้นหากองทุน)

คำเตือน

ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไข ผลตอบแทน ความเสี่ยง และศึกษาสิทธิประโยชน์ทางภาษีในคู่มือการลงทุนก่อนตัดสินใจลงทุน ทั้งนี้ ผลการดำเนินงานในอดีตของกองทุนรวมมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

SSF เป็นกองทุนเพื่อส่งเสริมการออม และ RMF เป็นกองทุนที่ส่งเสริมการลงทุนระยะยาวเพื่อเกษียณอายุ

ผู้ถือหน่วยลงทุนจะไม่ได้รับสิทธิประโยชน์ทางภาษี หากไม่ปฎิบัติตามเงื่อนไขการลงทุน

KFUSSSF, KFUSRMF ลงทุนกระจุกตัวในทวีปอเมริกาเหนือ ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย

กองทุนป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน จึงมีความเสี่ยงจากอัตราแลกเปลี่ยน ซึ่งอาจทาให้ผู้ลงทุนขาดทุนหรือได้รับกาไรจากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ากว่าเงินลงทุนเริ่มแรกได้

KFUSRMF, KFUSSSF มีนโยบายลงทุนใน Baillie Gifford Worldwide US Equity Growth Fund (กองทุนหลัก) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่า 80% ของ NAV ความเสี่ยงระดับ 6: เสี่ยงสูง และกองทุนป้องกันความเสี่ยงอัตราแลกเปลี่ยนตามดุลยพินิจผู้จัดการกองทุน

KFCLIMASSF, KFCLIMARMF มีนโยบายลงทุนใน DWS Invest ESG Climate Tech (กองทุนหลัก) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่า 80% ของ NAV ความเสี่ยงระดับ 6: เสี่ยงสูง และกองทุนป้องกันความเสี่ยงอัตราแลกเปลี่ยนตามดุลยพินิจผู้จัดการกองทุน

KFINFRASSF, KFINFRARMF มีนโยบายลงทุนใน Credit Suisse (Lux) Infrastructure Equity Fund โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่า 80% ของ NAV ความเสี่ยงระดับ 6: เสี่ยงสูง และกองทุนป้องกันความเสี่ยงอัตราแลกเปลี่ยนเต็มจำนวน

KFGGSSF, KFGGRMF มีนโยบายลงทุนใน Baillie Gifford Worldwide Long Term Global Growth Fund โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่า 80% ของ NAV ความเสี่ยงระดับ 6: เสี่ยงสูง และกองทุนป้องกันความเสี่ยงอัตราแลกเปลี่ยนเต็มจำนวน

สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT” หรือสอบถามรายละเอียดเพิ่มเติมโดยตรงกับทาง บลจ. กรุงศรี โทร 02 657 5757 หรือ www.krungsriasset.com