การมองเห็นความเป็นจริงเป็นสิ่งที่ทำได้ยากเสมอ ไม่ว่าจะกับเรื่องอะไรก็ตาม อาจจะเป็นเพราะว่ามันเจ็บปวด ทำใจได้ยาก รวมถึงคนที่รู้ความเป็นจริงก่อนคนอื่นมักจะเป็นคนที่ถูกมองว่าแปลกประหลาดและแตกต่าง

กับการลงทุนก็เช่นกัน การมองเห็นความเป็นจริง ความแตกต่างและข้อผิดพลาด เป็นเหมือนของขวัญลํ้าค่าสุดพิเศษสำหรับนักลงทุน แต่การที่จะยืนหยัดอยู่กับความเป็นจริงที่ว่าท่ามกลางเสียงของคนส่วนใหญ่นั้นไม่ใช่เรื่องที่ง่าย

หากว่ากันในเรื่องของความเป็นจริงในตอนนี้ สิ่งที่เราน่าจะมองเห็นได้ชัดเจนที่สุดก็คงจะเป็นเรื่องของราคาหุ้นที่วิ่งทะลุแบบไม่บันยะบันยัง โดยมีตัวช่วยอย่าง Fed ที่พร้อมจะเข้าช่วยทุก ๆ อย่าง

แต่แท้จริงแล้วมันใช่จริง ๆ หรือที่ราคาหุ้นจะวิ่งขึ้นได้โดยการอัดเงินเข้าไปในตลาด? และแท้จริงแล้วเรายืนอยู่บนจุดไหนของคลื่นแห่งความคาดหวังลูกนี้กันแน่?

ปกติแล้วราคาหุ้นหนุนนำโดยใคร

หลาย ๆ คนจะรู้อยู่แล้วว่าการที่ราคาหุ้นจะวิ่งขึ้นไปได้ ต้องมาจากสิ่งที่เรียกว่า “กำไร” รวมถึงสัญญาณเชิงบวกทาง “เศรษฐกิจ” และมันมักจะถูกสะท้อนไปในราคาก่อนเสมอ ๆ สิ่งหนึ่งที่ผมอยากจะให้ทุกคนคิดก็คือ “ช่วงที่ผ่านมาราคาหุ้นถีบตัวเองขึ้นไปจากความคาดหวังกำไรและการฟื้นตัวของเศรษฐกิจ หรือจากการอัดฉีดเงินของ Fed แล้วคุณคิดว่าสิ่งที่เกิดขึ้นในตอนนี้มัน Make sense หรือไม่?”

ภาพแสดงการปรับตัวของ Balance sheet (QE) ของ Fed (เส้นสีฟ้า) เทียบกับราคาดัชนี S&P 500 (เส้นสีขาว) และดัชนี Core CPI (เส้นสีส้ม) ในปี 2008 (ราคาหุ้นมาหลังการอัดฉีดและหลังเศรษฐกิจฟื้นตัว)

ภาพแสดงการปรับตัวของ Balance sheet (QE) ของ Fed (เส้นสีนำ้เงิน) เทียบกับราคาดัชนี S&P 500 (เส้นสีขาว) และดัชนี Core CPI (เส้นสีส้ม) ในปัจจุบัน (ราคาหุ้นมาพร้อมการอัดฉีดและก่อนเศรษฐกิจฟื้นตัว)

หรือเราอาจจะอยู่ในช่วงที่ตลาดหุ้นดันขึ้นไปจากการเก็งกำไรกันเป็นแน่ เพราะ หากเรามาพูดถึงการทำ QE จริง ๆ แล้วเงินทั้งหมดทุกส่วนคงไม่ได้ไปถึงบริษัทต่าง ๆ อย่างตรงจุดเท่ากับมาตรการกระตุ้นทางการคลัง และเงินที่ว่านั้นอาจกำลังเดินเข้าสู่ตลาดหุ้น สินทรัพย์ที่ปัจจุบันนี้ยังมีพื้นที่เหลืออยู่ก็เป็นได้ ซึ่งหมายความว่า “มันอาจเป็นการเก็งกำไรนำเงินเข้าไปในสินทรัพย์ที่ยังมีผลตอบแทนเหลืออยู่ มากกว่าการเล่นไปตามเกมพื้นฐานจริง ๆ”

ภาพแสดงอัตราผลตอบแทน (Earning yields) ของหุ้น (เส้นสีขาว) ที่ 4.5845% เทียบกับ ผลตอบแทนของพันธบัตรรัฐบาล (เส้นสีนำ้เงิน) ที่ 0.66%

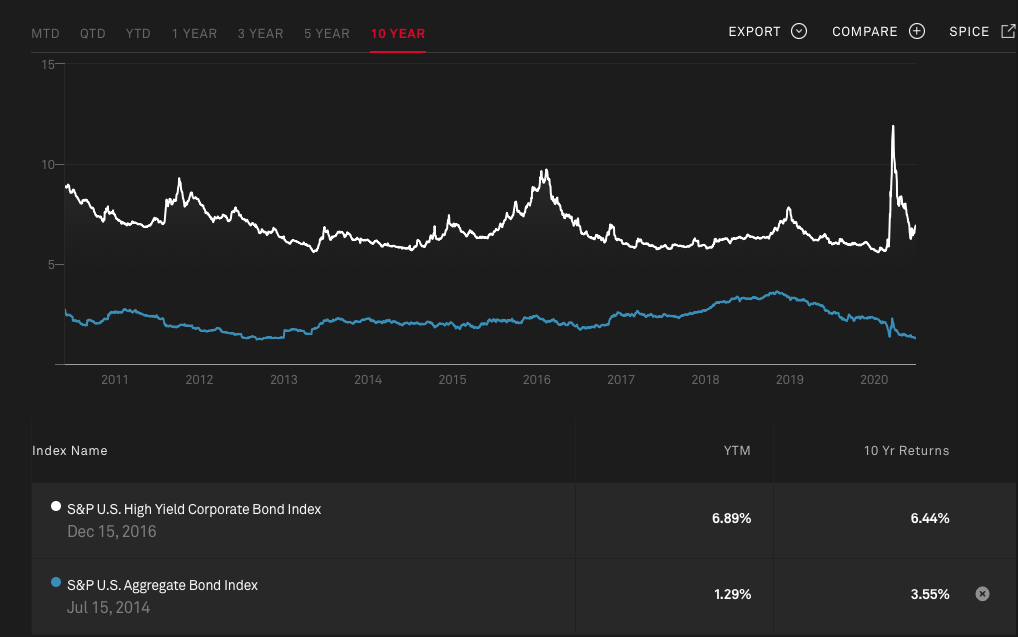

ภาพแสดงอัตราผลตอบแทนของตราสารหนี้เอกชนเกรดตำ่ (เส้นสีขาว) ที่ 6.44% เทียบกับตราสารหนี้เอกชนเกรดลงทุน (เส้นสีฟ้า) ที่ 3.55%

ซึ่งหากเรามาคิดดูดี ๆ ในตอนนี้แล้วทั้งพันธบัตรรัฐบาล ตราสารหนี้เอกชนในบางส่วน หรือแม้แต่เงินฝากเองก็ให้ผลตอบแทนที่น้อยมาก ๆ จากภาวะอัตราดอกเบี้ยตำ่ เพราะฉะนั้นทางเลือกที่เหลืออยู่ก็อาจจะเป็นแค่ “หุ้น” หรือ “ตราสารหนี้เอกชนเกรดตํ่า” (และหากมีการเข้าซื้อตราสารหนี้เอกชนเกรดตํ่าก็ยิ่งหนุนนำราคาหุ้นขึ้นไปอีก เพราะ อาจทำให้บริษัทต่าง ๆ ที่เป็นส่วนนึงของดัชนีหุ้นมีความเสี่ยงลดลง)

ตัวเลขเศรษฐกิจฟื้นตัวจริง แต่ราคาหุ้นวิ่งตามสัญญาณนี้จริงหรือ?

ในหลาย ๆ บทความที่ผ่านมา ผมเชื่อมาตลอดว่าตัวเลขเศรษฐกิจก็คงจะดำเนินไปในทิศทางที่ดีขึ้นเรื่อย ๆ เพราะ หากเราไม่ได้หาเหตุผลอะไรที่มันซับซ้อน การเปิดเมืองก็ควรจะทำให้ผู้คนกลับมาจับจ่ายใช้สอยกันได้ ซึ่งก็น่าจะทำให้เศรษฐกิจฟื้นตัวต่อไปทีละเล็กทีละน้อยในอนาคต

ดังนั้นหากเทียบกับช่วงที่ปิดไปเลย ความแตกต่างมันก็น่าจะเกิดขึ้น

แต่นับต่อไปหลังจากนี้ยังมีสิ่งที่เราไม่รู้ในอนาคต อย่างเช่น ราคาหุ้นที่นำมูลค่าที่แท้จริงไปมาก ทั้ง ๆ ที่ยังไม่มีทีท่าที่ชัดเจนว่าในอนาคต กำไรของบริษัทต่าง ๆ จะออกมาเป็นเช่นไร แต่เราก็กลับให้เหตุผลกันไปต่าง ๆ นา ๆ ว่าหุ้นบางส่วนมีการเติบโตที่เหนือชั้น มีแรงทนทานต่อฟองสบู่มากกว่าหุ้นกลุ่มอื่น ๆ อย่าง หุ้นเทคเป็นต้น

ซึ่งหากมาคิดดูดี ๆ แล้วหากเราจะพูดถึงการเติบโตเราควรจะสื่อมันไปในเชิงระยะยาว มากกว่าระยะสั้นหรือเปล่า? และผมเองก็คงไม่ปฏิเสธกับศักยภาพรวมถึงความคาดหวังของผู้คนที่มีต่อหุ้นเทคโนโลยีในระยะยาว

แต่ถึงอย่างนั้นสภาวะตลาดในตอนนี้อาจจะเรียกได้ว่าเปราะบางมาก ๆ ก็ว่าได้ และหากมีอะไรที่มาสะกิดแรงตึงผิวที่ล้นเอ่อของฟองสบู่เก็งกำไร (เชิงมูลค่า) มันก็อาจจะแตกได้โดยง่าย เนื่องจากมันอาจไม่อยู่บนพื้นฐานที่แท้จริง

FOMO (Fear of Missing Out)* กำลังกัดกินจิตใจ

ในช่วงนี้เราอาจจะได้เห็นหลาย ๆ ที่เริ่มเข้าลงทุนในหุ้นกันบ้าง แต่คำถามก็คือ เหตุผลที่เขาเข้าลงทุนเป็นเพราะอะไร?

ซึ่งเหตุผลหลัก ๆ ส่วนใหญ่ก็จะเป็นการมองว่า Fed จะเป็นเหมือนแรงหนุนดันตลาดไปเรื่อย ๆ และนับสิ่ง ๆ นี้เป็น Tailwind กันไป ก็คงต้องย้อนกลับไปเรื่องเดิมอีกว่า Tailwind ที่แท้จริงของตลาดหุ้นไม่ใช่การเติบโตทางกำไรของธุรกิจหรือ?

คำถามที่อยากจะฝากไว้ก็คือ จริง ๆ แล้วเราเข้าซื้อหุ้น โดยให้เหตุผลตามเป็น QE ของ Fed ซึ่งเหมือนกับ Moral hazard (ความเชื่อมั่นในบางสิ่ง จนลืมนึกถึงความเสี่ยงของมันไป) ที่ว่าไม่ว่าตลาดจะลงซักกี่ครั้ง เดี๋ยวเขาก็จะเข้ามาช่วยใช่หรือไม่? ทั้งที่จริง ๆ แล้วเราควรจะคิดวิเคราะห์หาเหตุผลในเรื่องของกำไร บริษัท รวมถึงปัจจัยพื้นฐานเศรษฐกิจที่แท้จริง (น่าจะฟื้นตัวขึ้น แต่ราคาน่าจะวิ่งนำจนเกินเลย)

*Fear of Missing Out หากพูดง่าย ๆ ก็คือการ “กลัวตกรถ”

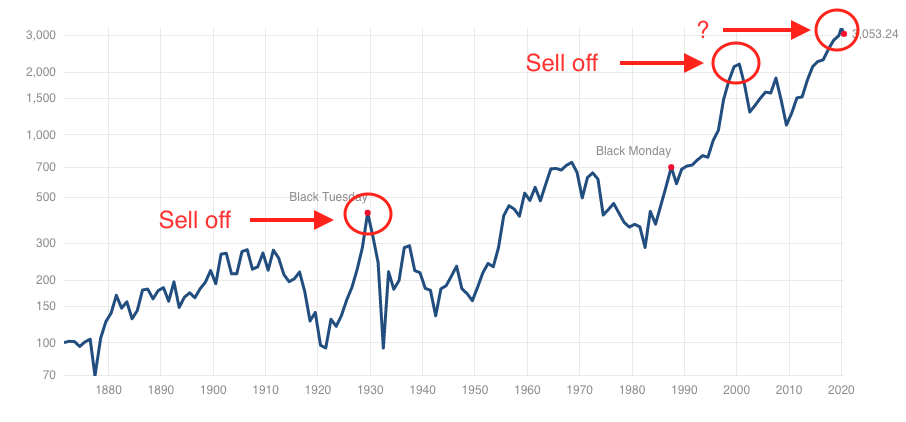

ราคาที่ล่วงเกิน… ในวันที่ตลาดหุ้นไร้เหตุผล

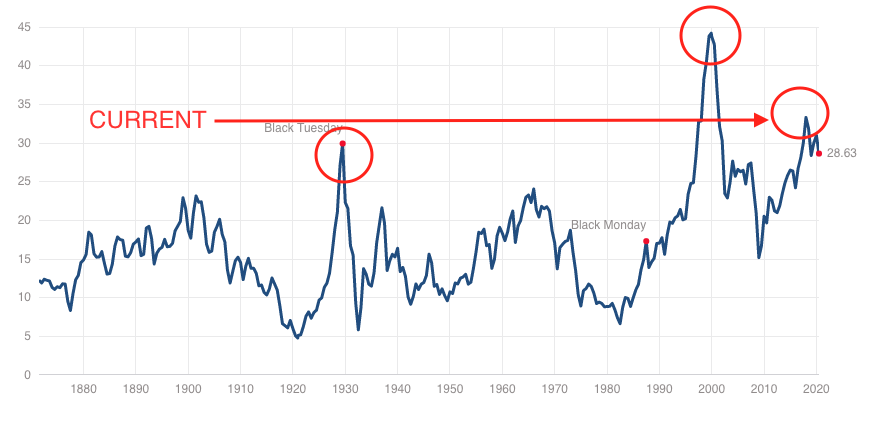

เราอาจจะกำลังเฉลิมฉลองและดื่มดํ่ากับนิยามของ Playbook เล่มใหม่ของตลาดหุ้น ทั้ง ๆ ที่จริง ๆ แล้วมูลค่าที่สะท้อนอยู่เบื้องหลังช่างเปราะบาง ซึ่งหากเรามาดูค่า P/E ของตลาดหุ้นก็อาจจะเห็นได้ว่า อาจจะดูแพงแต่ก็ไม่เท่าไร

ภาพแสดงค่า P/E แบบปกติของดัชนี S&P 500

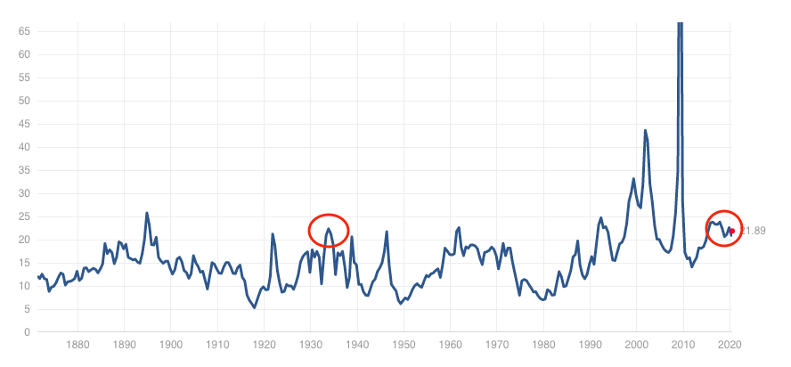

แต่หากเรามาลองใช้ค่า Shiller P/E (P/E ปรับตามเงินเฟ้อ CPI) ที่อาจจะสะท้อนมูลค่าที่แท้จริงได้สมเหตุสมผลกว่า เราก็จะเห็นได้ว่าเรากำลังอยู่ในจุดที่ค่า P/E แพงเป็นอันดับที่ 2 นับตั้งแต่ยุควิกฤติดอทคอม

ภาพแสดงค่า Shiller P/E ของดัชนี S&P 500

ภาพแสดงราคาดัชนี S&P500 แบบปรับเงินเฟ้อ

จังหวะและจุดเข้าซื้อที่ได้เปรียบอาจจะผ่านพ้นไปแล้ว

คนที่ได้ลองศึกษาศาสตร์การลงทุนมาหลาย ๆ รูปแบบ ก็คงจะเคยได้ยินประโยคที่ว่า ช่วงขาลง เป็นช่วงที่ควรจะซื้อ ในเชิงมูลค่าแล้วก็จะสื่อถึงการที่สินทรัพย์ได้สินทรัพย์หนึ่งอาจจะถูกเทขายลงมาจนมูลค่าตํ่ากว่ามูลค่าตามจริงที่มันควรจะเป็น

หรือแม้จะเป็นมุมมองทางเทคนิคเอง ที่จังหวะย่อหรือพักตัวของราคาเป็นจังหวะที่ดีและเป็นโอกาสในการเข้าซื้อ เพราะ นอกจากการที่ราคาจะวิ่งได้ต่อเนื่องมากกว่าการซื้อแบบกลางหรือปลายของแนวโน้มแล้ว อีกทั้งจุดเข้าเทียบความเสี่ยงกับผลตอบแทน (Risk:Reward) ยังถือว่าได้เปรียบกว่าอีกด้วย

ในช่วงที่ผ่านมาผมเองก็สนับสนุนการเข้าซื้อหุ้น แต่การเพิ่มขึ้นของราคาที่ร้อนแรงเกินกว่าที่มันควรจะเป็นในตอนนี้ (จากเชิงมูลค่าข้างต้น) เห็นแบบนี้แล้วก็คงจะปฏิเสธไม่ได้ว่าตลาดในตอนนี้ดูเปราะบางมาก ๆ ซึ่งหากเหตุการณ์อันไม่คาดคิดเกิดขึ้นเราอาจจะไม่ต้องการเข็มในการเจาะฟองสบู่ลูกนี้ แต่เพียงแค่สะกิดเบา ๆ มันก็คงจะแตกออก

Tendencies (แรงสนับสนุนโน้มเอียง) ที่ไม่ใช่

หากว่ากันในเชิงเทคนิคแล้ว Tendencies ก็คงจะเป็นการเกาะและไหลไปกับแนวโน้มของเทรนด์ พร้อมหาจุดเข้าที่ได้เปรียบ และหากเรามาว่ากันในเชิงพื้นฐานแล้ว Tendency ในตอนนี้ที่ว่าก็คงก็คงจะเป็น Fed ที่ตั้งนิยามอย่างการอัด QE จนกว่าจะฟื้น รวมถึงตัวเลขเศรษฐกิจที่ค่อย ๆ ฟื้นตัว

แต่กลับกันแล้วหากเศรษฐกิจเริ่มฟื้นตัวและ Fed เลิกทำ QE ผมอยากให้ทุกคนลองคิดกันเล่น ๆ ว่า ตลาดที่เสพติดเงินตรานี้จะไปต่อได้อีกหรือ? และหากตัวเลขเศรษฐกิจบางส่วนฟื้นตัวได้จริงแต่ตำ่กว่าคาด กำไรของบริษัทถูกประกาศออกมาตํ่ากว่าที่ควรจะเป็น ตลาดจะผิดหวังและฟองสบู่ที่ว่าจะถูกสกิดออกหรือไม่?

“มูลค่าของตลาดหุ้นในตอนนี้อาจจะร้อนแรงและมากที่สุดเป็นอันดับสอง ตั้งแต่ที่เคยมีมาหลังวิกฤติดอทคอม” – David Tepper

“ในตอนนี้ผลตอบแทนเทียบความเสี่ยง (Risk:reward) ของหุ้นอาจจะอยู่ในจุดที่เรียกได้ว่า “แย่” จากประสบการณ์ส่วนตัวที่ได้อยู่ในวงการนี้มา ” – Stanley Druckenmiller

“เราอาจจะกำลังภาวนาให้ Fed เพิ่มเงินต่อไป มากกว่ามองสัญญาณเชิงพื้นฐานที่แท้จริง” – Mr. Serotonin

ขอให้ทุกคนโชคดีครับและอย่าลืมที่จะมีความสุขกับทุก ๆ วันด้วย

Mr. Serotonin

References

https://www.oaktreecapital.com/docs/default-source/memos/the-anatomy-of-a-rally.pdf

https://www.multpl.com/shiller-pe

https://www.multpl.com/s-p-500-pe-ratio

.jpg)