ตราสารหนี้ คืออะไร?

ตราสารหนี้ คือ ตราสารการลงทุนประเภทหนึ่งที่จ่ายรายได้แบบคงที่ออกมาให้กับนักลงทุน (Fixed Income) ซึ่งนักลงทุนจะตกอยู่ในสถานะผู้ปล่อยกู้ (Loaner) โดยที่ทางรัฐหรือบริษัทที่เป็นคนออกตราสารจะได้สถานะที่ตรงกันข้ามก็คือ การเป็นผู้ยืม (Borrower) อีกนัยหนึ่งเราอาจจะเรียกผู้ปล่อยกู้ว่า “เจ้าหนี้ (Creditor)” และผู้ยืมว่า “ลูกหนี้ (Debtor)” ได้เช่นเดียวกัน ซึ่งเราอาจเห็นคำพวกนี้ได้ในหนังสือการลงทุนต่าง ๆ ดังนั้นทำความรู้จักให้คุ้นหูกันไว้ก่อนก็อาจจะง่ายขึ้นครับ

ประเภทของตราสารหนี้

กลับเข้าเรื่องกันต่อดีกว่าครับ ในส่วนของคนออกตราสารหนี้หลัก ๆ แล้ว เราอาจจะแบ่งได้เป็นสองส่วนหลักซึ่งก็คือ “ทางรัฐ” กับ “ทางบริษัท” ซึ่งตราสารหนี้ที่ทางรัฐออกเราก็จะเรียกมันว่า “พันธบัตรรัฐบาล” ในขณะที่ตราสารหนี้ที่ทาง “บริษัท” ออกมาเพิ่มเงินทุน เราก็จะเรียกว่า หุ้นกู้เอกชน หรือ ตราสารหนี้เอกชน ก็ได้เช่นเดียวกัน

หลัก ๆ เราจึงอาจแบ่งตราสารหนี้ได้เป็นสองชนิด ก็คือ พันธบัตรรัฐบาล และ หุ้นกู้เอกชน

พันธบัตรรัฐบาล

ตัวอย่างคุ้นหูก็เช่น…

U.S. Treasury หรือพันธบัตรรัฐบาลสหรัฐ + ปี, พันธบัตรรัฐบาลไทย หรือ พันธบัตรรัฐบาลประเทศต่าง ๆ

หรือจะเป็นตัวอย่างอื่น ๆ เช่น…

หุ้นกู้เทศบาล (Municipal Bond) หรือหุ้นกู้ที่ทางรัฐต่าง ๆ อาทิเช่น ในสหรัฐออกมาเพื่อเพิ่มทุนสำหรับก่อสร้างสะพาน ทางด่วนหรือโรงเรียน

หุ้นกู้เอกชน หรือ ตราสารหนี้เอกชน

ตัวอย่างที่หาได้ทั่วไปก็เช่น…

หุ้นกู้ที่ออกในบริษัทต่าง ๆ เพื่อเพิ่มทุนไม่ว่าจะเป็น บริษัทในกลุ่มธนาคาร สาธารณูปโภค การขนส่ง อุตสาหกรรม

หรือจะเป็นตัวอย่างอื่น ๆ เช่น…

หลักทรัพย์ที่ได้รับกระแสเงินสดจากสินเชื่ออสังหาริมทรัพย์ หรือ Mortgage-backed securities หรือ MBS

ตราสารหนี้ระยะสั้น กลาง ยาว มีความแตกต่างกันอย่างไร?

อันดับแรกผมขอสรุปเรื่องอายุของตราสารหนี้ไว้คร่าว ๆ ดังนี้ก่อนละกันครับ ซึ่งหลัก ๆ แล้วก็จะแบ่งตามอายุครบกำหนดของตราสารหนี้นั้น ๆ

ตราสารหนี้ระยะสั้น = ตราสารหนี้ที่มีอายุน้อยกว่าหรือเท่ากับ 1 ปี

ตราสารหนี้ระยะกลาง = ตราสารหนี้ที่มีอายุ 2-10 ปี

ตราสารหนี้ระยะยาว = ตราสารหนี้ที่มีอายุ 10-30 ปี

ส่วนในเรื่องของความแตกต่าง เราก็อาจจะต้องมาทำความเข้าใจกันก่อนว่าหลัก ๆ แล้วองค์ประกอบของตราสารหนี้มีอะไรบ้าง? แต่ก่อนอื่นผมขออธิบายเรื่องราคากับอัตราผลตอบแทนของตราสารหนี้ ที่มีความซับซ้อนซ่อนเงื่อนสักหน่อยก่อนละกันครับ

ทำความเข้าใจเบื้องต้นราคาตราสารหนี้ขึ้นลงสลับกับผลตอบแทน เพราะอะไร?

โดยปกติแล้วตราสารหนี้ถือเป็นสินทรัพย์ที่มีความซับซ้อนในความเข้าใจระดับนึง ดังนั้นจุดแรกผมขอแบ่งประเด็นสำคัญตราสารหนี้ออกเป็นสองจุดก่อน

1. ราคา

ถ้าพูดให้เข้าใจง่าย ๆ ในแง่ของราคาตราสารหนี้ก็เหมือนกับหุ้นนี่แหละครับ คนขายราคาก็ลง คนซื้อราคาก็ขึ้น

2. ผลตอบแทน (Yield)

ส่วนที่ซับซ้อนคือในส่วนของ Yield หรือ อัตราผลตอบแทนของตราสารหนี้ซึ่งมีความสัมพันธ์ “เชิงลบ” กับราคา

“ถ้าราคาตราสารหนี้ลง ผลตอบแทนจะเพิ่มขึ้น”

“ถ้าราคาตราสารหนี้เพิ่ม ผลตอบแทนจะลดลง”

อยากให้ทุกคนจำหลักการตรงนี้ไว้ก่อนครับและลองดูคำอธิบายเพิ่มเติมในส่วนถัดไป

แล้วทำไมตราสารหนี้ถึงมีความสัมพันธ์เช่นนั้น?

คงต้องเล่ากันก่อนว่าตอนตราสารหนี้นั้นถูกปล่อยออกมาให้นักลงทุนได้ซื้อเค้าจะให้มาเป็นราคาตั้งต้นหรือราคาพาร์ (Par value) โดยตัวอย่างธรรมดาสามัญที่ใคร ๆ ชอบใช้กันก็คือขายที่ “1,000 บาท”

ประเด็นสำคัญต่อมาก็คือคนไม่ได้ซื้อตราสารหนี้ 1,000 บาทที่ว่าและถือไปตลอดชีวิต บางคนอาจจะมองว่าตราสารหนี้ช่วงนี้ไม่น่าจะมีคนซื้อแล้ว เค้าอาจจะเงินไปทำอย่างอื่น เช่น ลงทุนในหุ้น คน ๆ นั้นก็จะเอาไปขายต่อ

และจังหวะที่ตราสารหนี้ถูกขายต่อนี่แหละ เป็นจังหวะที่ “Yield (ผลตอบแทน)” จะเข้ามามีบทบาท และทุกคนอาจเริ่มสงสัยกันในส่วนนี้

ตัวอย่างที่ 1: ตราสารหนี้ตอนราคาลดลง

จากตอนแรกที่เราสมมติตัวอย่างราคาขึ้นมาที่ 1,000 บาทในที่นี้ ผมจะให้ทุกคนลองคิดต่อมาว่าในจุดที่นักลงทุนคนหนึ่งขายตราสารหนี้ออกไปเขาได้ขายออกไปที่ราคา 700 บาท

ปกติแล้วตราสารหนี้ที่ชื่อก็บอกอยู่ว่า “หนี้” ซึ่งหนี้จะต้องมีการตกลงการให้ดอกเบี้ยเงินกู้กันแต่แรก ๆ ในที่นี้เราอาจจะสมมติขึ้นมาว่าตกลงจะจ่ายให้กับคนซื้อตราสารหนี้ที่ 50 บาท ต่อปีหรือ 5% ต่อปี ซึ่งอัตราตกลงที่จะจ่ายผลตอบแทนเริ่มแรกนี้ (ตัว 50 บาทหรือ 5%) เราอาจจะเรียกเป็นศัพท์ที่ดูซับซ้อนขึ้นมาหน่อยซึ่งก็คือ “Coupon payment” กับ “Coupon rate ”

ซึ่งหากเราดูจากข้อตกลงที่ว่าตราสารหนี้ตัวนี้ก็ควรจะให้ผลตอบแทนที่ 5% ของราคา 1,000 บาทในตอนแรก เพื่อที่จะสามารถจ่ายผลตอบแทนที่ 50 บาทพอดีเป๊ะ

แต่ประเด็นก็คือต่อมาราคามันลดลงมาจากการที่คนเทขายจนเหลือ 700 บาท และการที่เราจะคิดผลตอบแทนเหมือนเดิมที่5% ก็คงจะไม่ได้ เพราะ ในตอนแรกเราตกลงกันไว้ว่าจะจ่ายกันที่ 50 บาท

ดังนั้นผลตอบแทนก็ควรจะปรับตัวขึ้นมาที่ประมาณ 7.1428% เพื่อที่จะได้คูณกับราคาในตอนนั้นแล้วออกมาได้อัตราที่เราตกลงกันตั้งแต่แรกที่ 50 บาท (700×7.1428% = 49.9996 บาท)

ตัวอย่างที่ 2: ตราสารหนี้ตอนราคาขึ้น

อันนี้ก็จะกลับกันจากตัวอย่างข้างต้นครับ สมมติว่าราคาตราสารหนี้เพิ่มขึ้นมาเป็น 1,300 บาท ผลตอบแทนของตราสารหนี้ก็ควรที่จะปรับตัวขึ้นมาเป็น 3.8462% เพื่อที่จะได้จ่ายหนี้ในอัตราที่ตกลงกันไว้แต่แรกที่ 50 บาท (1,300×3.8462% = 50.0006 บาท)

และทั้งหมดนี้ก็เป็นที่มาของการที่ผู้คนในหมู่นักลงทุนชอบพูดกันว่า Yield ดีดแล้วตราสารหนี้ถูกเทขาย หรือ จะเป็นประโยคที่ฮอตฮิตในช่วงนี้อย่างการที่ Fed กดอัตราผลตอบแทนพันธบัตรรัฐบาลเพื่อให้ดอกเบี้ยต่ำ จนทำให้พันธบัตรรัฐบาลราคาไม่ผันผวนเหมือนเช่นช่วงวิกฤติ COVID-19

องค์ประกอบของตราสารหนี้มีอะไรบ้าง?

1) Par value หรือ Face Value (มูลค่าที่ตราไว้)

หากจะเรียกง่าย ๆ ก็คือราคาตั้งต้นจ่าหน้าซองของตราสารหนี้ตั้งแต่ทีแรก ซึ่งเป็นราคาที่ตกลงกันว่าจะชำระหลังตราสารหนี้ครบอายุ

แต่ในความเป็นจริงแล้ว หลังจากตราสารหนี้เริ่มมีการซื้อขายกันไปสักพักในความเป็นจริง ราคาอาจขยับไปมาจนสูงหรือต่ำกว่าราคานี้ได้ โดยตราสารหนี้ที่ถูกเทรดต่ำกว่าราคาพาร์ เราจะเรียกว่า มันกำลังเทรดที่ Discount และหากมันเทรดสูงกว่าราคาพาร์เราก็จะเรียกมันว่ามันกำลังเทรดที่ Premium

ซึ่งก็มีผลมาจากการเพิ่มหรือลดของอัตราดอกเบี้ยที่ส่งผลให้เกิดพฤติกรรมที่ว่า โดยอัตราดอกเบี้ยนั้นเป็นปัจจัยสำคัญมาก ๆ ของตราสารหนี้ และแทบจะเรียกได้ว่าเป็นปัจจัยหลักก็ว่าได้ ดังนั้นผมจึงขออธิบายเพิ่มเติมในส่วนถัดไป

2) Coupon rate (อัตราดอกเบี้ยหน้าตั๋ว)

คือ อัตราผลตอบแทนที่จะจ่ายให้กับนักลงทุนโดยคิดตาม par value หรือเรทตั้งต้นที่ตกลงว่าจะจ่าย

แต่ถึงอย่างนั้นพอเอาเข้าจริง ๆ เวลาตราสารหนี้ถูกซื้อขายต่อ ๆ กัน ก็จะต้องเผชิญกับการขึ้นลงของอัตราดอกเบี้ยที่ธนาคารกลางปรับเปลี่ยนตามภาวะเศรษฐกิจอยู่เสมอ ๆ จึงอาจส่งผลให้อัตราผลตอบแทนเปลี่ยนไปมาได้และเราจะเรียกอัตราผลตอบแทนของเราใหม่เป็น Yield to Maturity หรือแปลกันโต้ง ๆ ว่า ผลตอบแทนจนถึงวันที่ครบอายุ

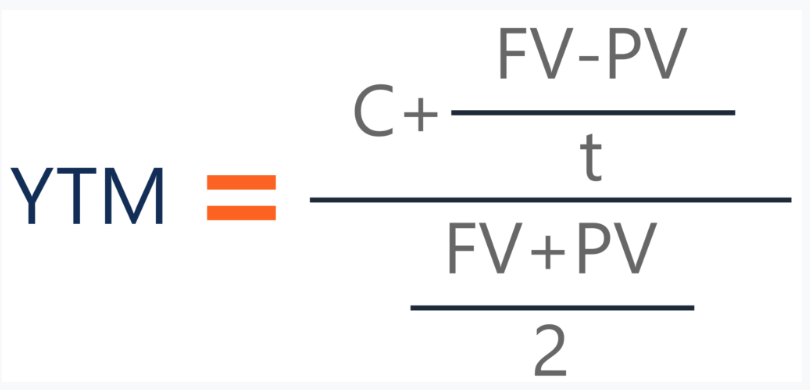

3) Yield to maturity (ผลตอบแทนจนถึงวันที่ครบอายุ)

คือ ผลตอบแทนของตราสารหนี้ ที่ถูกนำไปซื้อขายต่อ ๆ กัน ผ่านร้อนผ่านหนาวเจอกับการขึ้นลงดอกเบี้ย จนทำให้ราคาตราสารหนี้เปลี่ยนไป โดยหน้าตาสูตรที่คิดมันก็จะประมาณนี้

C = ดอกเบี้ยที่จ่ายออกมา (Interest/Coupon payment)

FV = ราคาตั้งต้น (Face value)

PV = ราคาในตอนนี้ (Present value)

t = อายุหรือเวลาที่เหลืออยู่ก่อนครบกำหนด

4) Maturity date (วันหมดอายุ)

คือ วันที่ตราสารหนี้บูด และถึงกำหนดที่ต้องคืนเงินต้น ซึ่งหากยาวมากเท่าไร ความเสี่ยงที่จะเผชิญกับความผันผวนของดอกเบี้ย รวมถึงวิกฤติก็อาจจะมากขึ้นเท่านั้น

MBS (Mortgage-backed Securities) ตราสารหนี้มัดย้อมที่ถูกลืม

หลาย ๆ คนอาจจะคิดว่าไม่ต้องยุ่งกับมันแล้วจะดีกว่า หรือคงคิดว่ามันคงไม่มีใครบ้าพอที่จะลงทุนในตราสารชนิดนี้อีกแล้ว

แต่เหตุผลที่ต้องอธิบายในส่วนนี้ก็เพราะ ปัจจุบันยังมีกองทุนตราสารหนี้ จำพวกกองทุนต่างประเทศที่ยังลงทุนในส่วนของ MBS อยู่ ซึ่งปัจจุบัน MBS ก็มีการควบคุมให้เข้ารูปเข้ารอยมากขึ้นไม่ปล่อยปละละเลยเช่นแต่ก่อนแล้ว

MBS หากอธิบายคร่าว ๆ ก็คือตราสารประเภท Fixed income ที่นำสินเชื่อบ้านต่าง ๆ มามัดรวมกันโดยอาจจะผสมทั้งตัวเครดิตดี ๆ และเครดิตไม่ดีเข้าไปด้วย และถัวเฉลี่ยเรทเครดิตกันออกมาในตอนสุดท้าย โดยอาจจะมีธนาคารหรือหน่วยงานต่าง ๆ ปล่อยมาอีกทีแล้วกิน % ดอกเบี้ยก่อนมอบให้นักลงทุน

ส่วนความอันตรายของตราสารประเภทนี้ก็คือการนำตัวเครดิตไม่ดีมามัดเข้าไปด้วย ซึ่งถ้าคนพวกนี้จ่ายหนี้ไม่ได้ระบบมันก็อาจจะพัง ซึ่งคนที่มีเครดิตไม่ดีก็มีโอกาสเป็นไปได้สูงกว่าคนเครดิตดี ที่มีสถานะทางการเงินดีกว่า

แต่ถึงอย่างนั้นด้วยการควบคุมที่เข้มข้นขึ้นหลังวิกฤติ Subprime ก็อาจทำให้บางกองทุนเข้าลงทุนมากขึ้น

วิธีดูตราสารหนี้ ลงทุนอย่างไรให้มีชั้นเชิง!

อย่างที่ได้บอกไว้ข้างต้นว่าบางทีตราสารหนี้อาจเทรดสูงกว่าหรือต่ำกว่าราคาจริง ๆ ได้ ซึ่งนั่นก็เปิดโอกาสให้กับนักลงทุนได้อาศัยส่วนต่างหรือข้อผิดพลาดที่ว่าในการหาโอกาส

แต่หากว่ากันในเชิงมูลค่าหรือ value แล้วเราอาจจะซื้อตราสารหนี้ที่เทรดต่ำกว่าราคาพาร์ และยิ่งต่ำอาจจะยิ่งดีเสียด้วยซ้ำ!

ซึ่งหลายคนอาจจะสงสัยกันว่าแล้วทำไมเราต้องไปซื้ออะไรที่มันแย่ ๆ ไร้อนาคต ไร้แนวโน้ม ไร้ราคาด้วย คำตอบก็คือเวลาที่ตราสารหนี้นั้นถูกเทรดต่ำกว่าราคา ถ้าเราคิดดี ๆ แล้วเรากำลังซื้อตราสารหนี้ที่มีมูลค่าต่ำกว่ามูลค่าจริง ๆ ของมันอยู่ ซึ่งเราจะซื้อในราคาที่มีส่วนเผื่อความปลอดภัยหรือที่เรียกกันเท่ ๆ ว่า Margin of Safety

ตัวอย่างเช่น ถ้าเราซื้อตราสารหนี้ที่ราคา 800 บาทจากราคาพาร์ที่ 1,000 บาท เราก็จะได้ส่วนเผื่อความปลอดภัยขึ้นมาถึง 20% และจะมากกว่านั้นหากมันยิ่งต่ำลงไป! เพราะมันหมายความว่าราคามันจะลดลงไปได้อีกไม่มาก จากจุดที่มันอยู่

แต่ถึงอย่างนั้นเราก็อาจจะต้องมาประเมินกันอีกทีว่าตราสารหนี้ลดราคาที่เราจะซื้อมีแนวโน้มที่จะจ่ายหนี้ไหวไหม ถ้าประเมินผิดเกิดมัน Default หรือหนี้สูญขึ้นมา เราก็อาจจะต้องปวดหัวกับมันเป็นแน่

แต่มันก็คงดีกว่าการที่เราเทรดอะไรที่มันเกินมูลค่าแล้วเราไม่รู้ว่ามันจะไปได้อีกสักแค่ไหนจริงไหมครับ?

ตัวอย่างกองทุนตราสารหนี้ต่าง ๆ ที่ FINNOMENA แนะนำในตอนนี้

กองทุนตราสารหนี้โลก

ไหน ๆ ก็เพิ่งพูดเรื่อง MBS ไปกองทุนนี้เป็นกองทุนที่ลงทุนในกองทุนต่างประเทศอย่าง PIMCO GIS-Income Fund ซึ่งมีชื่อเรื่องการบริหารตราสารหนี้อยู่แล้ว และผลตอบแทนก็ทำได้ดีทั้งในช่วงขาขึ้นและขาลงอีกด้วย ซึ่งในตอนนี้สัดส่วนหลักก็ได้มีการลงทุนใน MBS

นอกจากนั้นยังมีกองทุนอื่น ๆ ในไทยที่ลงทุนใน PIMCO GIS-Income Fund อีกเช่นกัน เช่น…

ลงทุนในกองทุนตราสารหนี้ต่างประเทศ Jupiter Global Fund – Jupiter Dynamic Bond มีการจัดการแบบ Active ผสมผสานทั้งพันธบัตรรัฐบาลและตราสารหนี้เอกชน มีสัดส่วนอายุตราสารหนี้โดยรวมของพอร์ตระดับกลาง ๆ ผ่านการผสมตราสารหนี้หลากหลายอายุเข้าด้วยกัน ณ ปัจจุบัน อีกทั้งยังสร้างผลตอบแทนได้อย่างโดดเด่นอีกด้วย

นอกจากนั้นยังมีกองทุนอื่น ๆ ในไทยที่ลงทุนใน Jupiter Global Fund – Jupiter Dynamic Bond อีกเช่นกัน เช่น…

กองทุนตราสารหนี้ระยะกลาง

กองทุนตราสารหนี้ระยะกลางจัดการในไทย เน้นจัดการแบบ Active ผสมผสานทั้งพันธบัตรรัฐบาลและตราสารหนี้เอกชน

กองทุนตราสารหนี้ระยะกลางจัดการในไทย เน้นจัดการแบบ Active ผสมผสานทั้งพันธบัตรรัฐบาลและตราสารหนี้เอกชน เช่นเดียวกัน

กองทุนตราสารหนี้ระยะสั้น

กองทุนตราสารหนี้ระยะสั้น ลงทุนในเงินฝากหรือตราสารหนี้ที่มีคุณสมบัติเทียบเท่าเงินฝาก โดยอาจมีส่วนผสมทั้งแบบเกรดลงทุนและไม่ใช่เกรดลงทุน

กองทุนตราสารหนี้ระยะสั้นเช่นเดียวกัน ตราสารแห่งหนี้ ตราสารกึ่งหนี้ กึ่งทุน ตราสารทางการเงิน และ/หรือเงินฝาก และ/หรือหลักทรัพย์รือ ทรัพย์สินอื่นตามท่ีสานักงานคณะกรรมการ ก.ล.ต. กาหนดให้กองทุนลงทุนได้ โดยลงทุนในตราสารหนี้แบบเกรดลงทุน

ความเสี่ยงของการลงทุนในตราสารหนี้

1) ความเสี่ยงในเรื่องของการผิดนัดชำระหนี้ (Default risk)

เป็นความเสี่ยงจากการที่ผู้ออกตราสารหนี้ไม่สามารถจ่ายหนี้ได้ตามที่ตกลงกันไว้ ไม่ว่าจะเป็นในส่วนของเงินต้นหรือดอกเบี้ย โดยเราอาจพิจารณาเพิ่มเติมจากสิ่งต่าง ๆ เช่น หากเป็นพันธบัตร เราอาจจะดูว่าประเทศนั้น ๆ มีสถานะมั่นคงแข็งแกร่งหรือไม่

หรือ หากเป็นตราสารหนี้เอกชนเราก็ต้องตรวจสอบ งบการเงินหรือสถานะการเงินของบริษัทหรือกิจการนั้น ๆ ให้ถี่ถ้วน

2) ความเสี่ยงในเรื่องของสภาพคล่อง (Liquidity risk)

หากเกิดการขาดสภาพคล่องการซื้อขาย ขึ้นมา เช่น ในช่วงวิกฤติที่มีแต่คนขายมาก ๆ ด้วยความตกใจ (ลองจินตนาการเป็นหุ้นในช่วงวิกฤติที่มีแต่คนอยากขาย มีคนซื้อน้อย ๆ)

3) ความเสี่ยงของอัตราดอกเบี้ย (Interest rate risk)

อย่างที่กล่าวกันไว้ก่อนหน้าว่าอัตราดอกเบี้ยมีความผันผวนเรื่อย ๆ ตามภาวะเศรษฐกิจ ดังนั้นผู้ลงทุนในตราสารหนี้อาจต้องเข้าใจความเสี่ยงในส่วนนี้ให้ดี

4) ความเสี่ยงจากอัตราเงินเฟ้อ (Inflation risk)

อาจเกิดขึ้นได้หากเราลงทุนในตราสารหนี้ในช่วงอัตราดอกเบี้ยต่ำ เพราะ อาจทำให้เงินเฟ้อซึ่งลดมูลค่าของเงินสูงกว่าผลตอบแทนของตราสารหนี้ได้

แต่ถึงอย่างนั้นก็ยังมีตราสารหนี้ตัวเลือกอื่นให้ลงทุนอย่างเช่น TIPS หรือพันธบัตรป้องกันเงินเฟ้อของสหรัฐฯ

5) ความเสี่ยงจากการนำเงินไปลงทุนต่อ (Reinvestment risk)

เกิดขึ้นได้ในช่วงดอกเบี้ยขาลง เมื่อเรานำเงินต้นหรือดอกเบี้ยไปลงทุนต่อจึงอาจทำให้ราคาและดอกเบี้ยมีความผันผวน อีกทั้งคนออกตราสารอาจใช้จังหวะในช่วงดอกเบี้ยขาลงไถ่ถอนตราสารก่อนกำหนด และออกตราสารหนี้ชุดใหม่ในต้นทุนที่ต่ำกว่า (ใช้ประโยชน์จากการลดลงของอัตราดอกเบี้ย)

ขอให้ทุกคนโชคดีครับ

Mr. Serotonin

References

https://corporatefinanceinstitute.com/resources/knowledge/finance/corporate-bonds/

https://corporatefinanceinstitute.com/resources/knowledge/finance/yield-to-maturity-ytm/

https://www.investopedia.com/terms/b/bond.asp

https://www.investopedia.com/terms/c/coupon-rate.asp

https://www.investopedia.com/terms/i/intermediatetermdebt.asp

https://www.investopedia.com/terms/l/longbond.asp

https://www.investopedia.com/terms/m/mbs.asp

https://www.investopedia.com/terms/m/municipalbond.asp

https://www.investopedia.com/ask/answers/050415/what-difference-between-par-value-and-face-value.asp

http://www.thaibma.or.th/EN/Investors/Individual/Blog/2017/21072017.aspx

https://www.upcounsel.com/change-in-par-value