หลายคนอาจมีข้อสงสัยว่า ทำไมตราสารหนี้ในช่วงวิกฤติ COVID-19 ถึงปรับตัวลง โดยไม่ใช่แค่ในส่วนของตราสารหนี้ระยะสั้นเพียงเท่านั้น

โดยหากคุณเป็นผู้ลงทุนในตราสารหนี้ คุณจะเห็นได้ว่าตราสารหนี้ ณ ตอนนี้มีการปรับตัวลงทั้งในส่วนของ “สั้น”,”กลาง”,และ “ยาว” พร้อมๆกัน

เรียกได้ว่าใครที่ลงทุนในตราสารหนี้ ณ ตอนนั้นก็คือ “เจ็บทุกทาง”

เรามาดูกันว่าอะไรที่ทำให้ตราสารหนี้ในช่วงนี้ปรับตัวลง รวมถึงวิธีการแก้เกม ว่าในช่วงนี้เราควรลงทุนในตราสารหนี้รูปแบบไหน?

ทำความเข้าใจเบื้องต้นราคาตราสารหนี้ขึ้นลงสลับกับผลตอบแทน เพราะอะไร?

โดยปกติแล้วตราสารหนี้ถือเป็นสินทรัพย์ที่มีความซับซ้อนในความเข้าใจระดับนึง ดังนั้นจุดแรกผมขอแบ่งประเด็นสำคัญตราสารหนี้ออกเป็นสองจุดก่อน

1. ราคา

ถ้าพูดให้เข้าใจง่าย ๆ ในแง่ของราคาตราสารหนี้ก็เหมือนกับหุ้นนี่แหละครับ คนขายราคาก็ลง คนซื้อราคาก็ขึ้น

2. ผลตอบแทน (Yield)

ส่วนที่ซับซ้อนคือในส่วนของ Yield หรือ อัตราผลตอบแทนของตราสารหนี้ซึ่งมีความสัมพันธ์ “เชิงลบ” กับราคา

“ถ้าราคาตราสารหนี้ลง ผลตอบแทนจะเพิ่มขึ้น”

“ถ้าราคาตราสารหนี้เพิ่ม ผลตอบแทนจะลดลง”

อยากให้ทุกคนจำหลักการตรงนี้ไว้ก่อนครับและลองดูคำอธิบายเพิ่มเติมในส่วนถัดไป

แล้วทำไมตราสารหนี้ถึงมีความสัมพันธ์เช่นนั้น?

คงต้องเล่ากันก่อนว่าตอนตราสารหนี้นั้นถูกปล่อยออกมาให้นักลงทุนได้ซื้อเค้าจะให้มาเป็นราคาตั้งต้นหรือราคาพาร์ (Par value) โดยตัวอย่างธรรมดาสามัญที่ใคร ๆ ชอบใช้กันก็คือขายที่ “1,000 บาท”

ประเด็นสำคัญต่อมาก็คือคนไม่ได้ซื้อตราสารหนี้ 1,000 บาทที่ว่าและถือไปตลอดชีวิต บางคนอาจจะมองว่าตราสารหนี้ช่วงนี้ไม่น่าจะมีคนซื้อแล้ว เค้าอาจจะเงินไปทำอย่างอื่น เช่น ลงทุนในหุ้น คน ๆ นั้นก็จะเอาไปขายต่อ

และจังหวะที่ตราสารหนี้ถูกขายต่อนี่แหละ เป็นจังหวะที่ “Yield (ผลตอบแทน)” จะเข้ามามีบทบาท และทุกคนอาจเริ่มสงสัยกันในส่วนนี้

ตัวอย่างที่ 1: ตราสารหนี้ถูกขายตอนราคาลดลง

จากตอนแรกที่เราสมมติตัวอย่างราคาขึ้นมาที่ 1,000 บาทในที่นี้ ผมจะให้ทุกคนลองคิดต่อมาว่าในจุดที่นักลงทุนคนหนึ่งขายตราสารหนี้ออกไปเขาได้ขายออกไปที่ราคา 700 บาท

ปกติแล้วตราสารหนี้ที่ชื่อก็บอกอยู่ว่า “หนี้” ซึ่งหนี้จะต้องมีการตกลงการให้ดอกเบี้ยเงินกู้กันแต่แรก ๆ ในที่นี้เราอาจจะสมมติขึ้นมาว่าตกลงจะจ่ายให้กับคนซื้อตราสารหนี้ที่ 50 บาท ต่อปี ซึ่งอัตราตกลงที่จะจ่ายผลตอบแทนตลอดช่วงอายุการใช้งาน(ตัว 50 บาท) เราอาจจะเรียกเป็นศัพท์ที่ดูซับซ้อนขึ้นมาหน่อยซึ่งก็คือ “Coupon rate ”

ซึ่งหากเราดูจากข้อตกลงที่ว่าตราสารหนี้ตัวนี้ก็ควรจะให้ผลตอบแทนที่ 5% ของราคา 1,000 บาทในตอนแรก เพื่อที่จะสามารถจ่ายผลตอบแทนที่ 50 บาทพอดีเป๊ะ

แต่ประเด็นก็คือต่อมาราคามันลดลงมาจากการที่คนเทขายจนเหลือ 700 บาท และการที่เราจะคิดผลตอบแทนเหมือนเดิมที่5% ก็คงจะไม่ได้ เพราะ ในตอนแรกเราตกลงกันไว้ว่าจะจ่ายกันที่ 50 บาท

ดังนั้นผลตอบแทนก็ควรจะปรับตัวขึ้นมาที่ประมาณ 7.1428% เพื่อที่จะได้คูณกับราคาในตอนนั้นแล้วออกมาได้อัตราที่เราตกลงกันตั้งแต่แรกที่ 50 บาท (700×7.1428% = 49.9996%)

ตัวอย่างที่ 2: ตราสารหนี้ถูกขายตอนราคาขึ้น

อันนี้ก็จะกลับกันจากตัวอย่างข้างต้นครับ สมมติว่าราคาตราสารหนี้เพิ่มขึ้นมาเป็น 1,300 บาท ผลตอบแทนของตราสารหนี้ก็ควรที่จะปรับตัวขึ้นมาเป็น 3.8462% เพื่อที่จะได้จ่ายหนี้ในอัตราที่ตกลงกันไว้แต่แรกที่ 50 บาท (1,300×3.8462% = 50.0006 บาท)

และทั้งหมดนี้ก็เป็นที่มาของการที่ผู้คนในหมู่นักลงทุนชอบพูดกันว่า Yield ดีดแล้วตราสารหนี้ถูกเทขาย หรือ จะเป็นประโยคที่ฮอตฮิตในช่วงนี้อย่างการที่ Fed กดอัตราผลตอบแทนพันธบัตรรัฐบาลเพื่อให้ดอกเบี้ยต่ำ จนทำให้พันธบัตรรัฐบาลราคาไม่ผันผวนเหมือนเช่นช่วงวิกฤติ COVID-19

เมื่อเข้าใจดังนี้แล้วในส่วนต่อไปผมก็ขอยกตัวอย่างเป็น Case Study ให้เห็นภาพ ซึ่งเป็นตัวอย่างที่ใกล้ตัวทุกคนมากที่สุด ซึ่งก็คือช่วงวิกฤติ COVID-19 นั่นเองครับ

เพราะอะไรตราสารหนี้ถึงปรับตัวลงในช่วงวิกฤติ COVID-19?

หากเรามองเป็นมุมมองกว้างๆ ทั่วโลกในตอนนี้ตลาดอยู่ในภาวะ risk off จึงทำให้คนเทขายหุ้นกู้และโยกย้ายเงินทุนเข้ามาพักในส่วนของพันธบัตรรัฐบาลแทน ซึ่งโดยปกติแล้วควรจะส่งผลให้หุ้นกู้ราคาลง และพันธบัตรรัฐบาลโดยเฉพาะตัวระยะยาวปรับตัวขึ้น (ในภาวะปกติ)

แต่เนื่องด้วยในภาวะเศรษฐกิจเช่นนี้ ส่งผลให้ตลาดไม่สมเหตุสมผล จากปกติหากเกิดความเสี่ยงในเรื่องของภาวะถดถอย นักลงทุนจะนำเงินเข้าไปในพันธบัตรรัฐบาลระยะยาว (หลีกหนีการถดถอยในระยะสั้น) แต่กลับกันแล้วเมื่อช่วงเช้าของวันที่ 16 มีนาคม 2563 มีการเทขายพันธบัตรระยะยาวมาเข้าตัวระยะสั้นแทน รวมถึงหุ้นสหรัฐที่บวกลบวันละถึง 10% เลยทีเดียว เป็นการแสดงให้เห็นถึงการขายอย่างตื่นตระหนก (panic sell) และภาวะตลาดที่ไม่สมเหตุสมผล คาดเดาได้ยากในช่วงนี้

ในส่วนของพันธบัตรรัฐบาลไทยเองโดนแรงกดดันค่อนข้างหนักหน่วง เพราะ นอกจากหุ้นกู้จะโดนเทขายจากความเสี่ยงในเรื่องของ หนี้สูญ (Default risk) แล้วตัวพันธบัตรรัฐบาลไทยเองยังโดนเทขายอีกส่วนด้วย

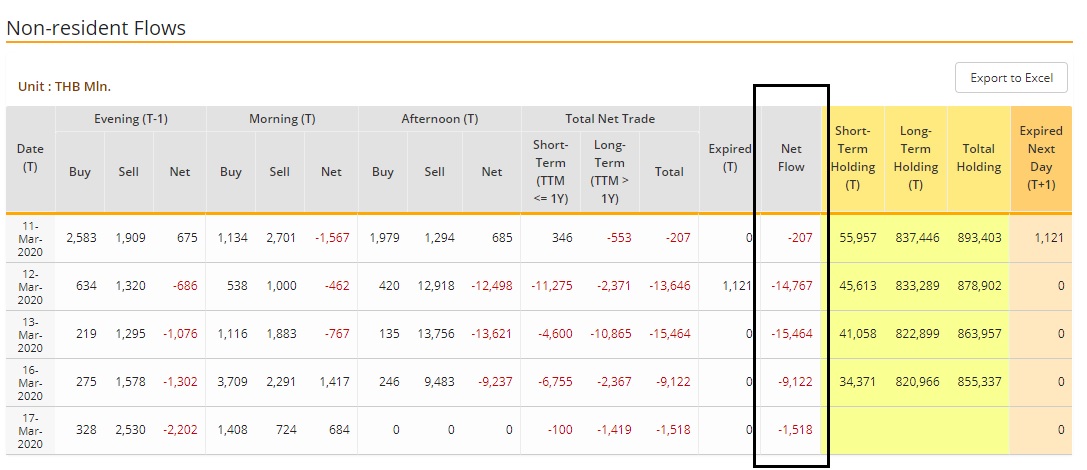

ภาพแสดงปริมาณการซื้อขายสุทธิของตราสารหนี้ในไทยของชาวต่างชาติ

(Source: ThaiBMA)

โดยจากภาพจะสังเกตได้ว่า มีแรงเทขายมาจากนักลงทุนต่างชาติ ส่งผลให้เกิดเงินทุนไหลออก จึงทำให้ค่าเงินบาทอ่อนลง โดยอาจทำให้นักลงทุนเกิดความกังวลในด้านของ….

1. ความเสี่ยงในด้านอัตราแลกเปลี่ยน (fx risk) เพราะ การที่ค่าเงินอ่อนลงนั้นหมายถึงกำไรที่ลดลงหากมีการขายทำกำไร และแลกกลับมาเป็นเงินสกุลตนเอง จึงอาจทำให้นักลงทุนต่างชาติเทขายสินทรัพย์ในสกุลเงินบาทออก เพื่อลดความเสี่ยงในเรื่องของ “ค่าเงิน”

2. ความเสี่ยงในด้านของราคา (Capital gain) อันเนื่องมาจากการเทขายจำนวนมากที่อาจทำให้ราคาลดลง

และด้วยสองเหตุผลข้างต้นนี้เองจึงอาจทำให้เกิดการเทขายตราสารหนี้ในช่วงที่ผ่านมา

และทำให้กองทุนตราสารหนี้ที่มีสัดส่วนในไทยเป็นส่วนใหญ่ “เจ็บทุกทาง” ทั้งระยะสั้น กลาง และยาว…

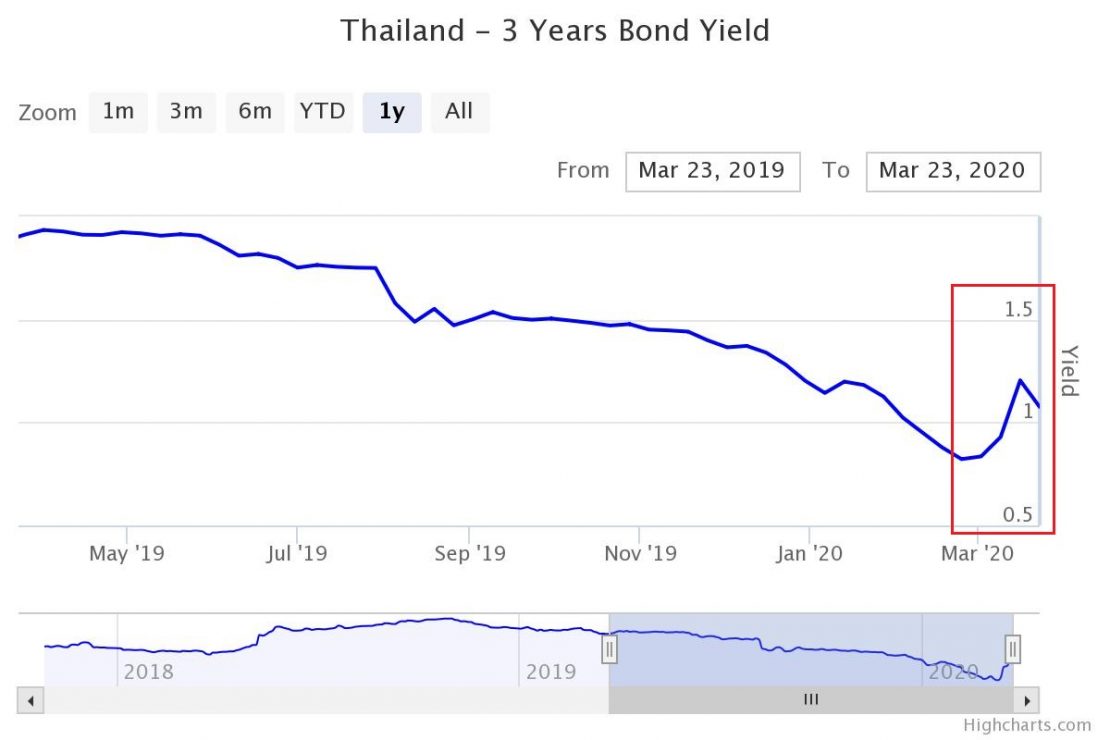

แต่อย่างไรก็ตามจากการเทขายนั้น ส่งผลให้ตัว ผลตอบแทน (yield) เพิ่มขึ้น ในอนาคตเม็ดเงินลงทุนจึงอาจจะกลับมาได้ ด้วยอัตรา yield ที่น่าดึงดูด สังเกตได้จากภาพด้านล่าง

ภาพแสดงอัตราผลตอบแทน (Yield) พันธบัตรรัฐบาลไทยระยะยาว (มากกว่า 3 ปี)

(Source: World Government Bonds)

ภาพแสดงอัตราผลตอบแทน (Yield) พันธบัตรรัฐบาลไทยระยะกลาง (1-3 ปี)

(Source: World Government Bonds)

ภาพแสดงอัตราผลตอบแทน (Yield) พันธบัตรรัฐบาลไทยระยะสั้น (น้อยกว่าหรือเท่ากับ 1 ปี)

(Source: World Government Bonds)

จากภาพด้านบนจะเห็นได้ว่า อัตราผลตอบแทน (Yield) มีการปรับตัวขึ้นสูงขึ้นอย่างเห็นได้ชัดทั้งในตราสารหนี้ระยะสั้น กลาง และยาว อย่างไรก็ตามเมื่อวันที่ 19 มีนาคม 2563 ที่ผ่านมาทางแบงค์ชาติได้ประกาศเข้าซื้อพันธบัตรรัฐบาลทั้งระยะสั้นและระยะยาวต่อเนื่อง ซึ่งจะช่วยลดความผันผวนลงได้สังเกตุได้จาก อัตราผลตอบแทน (Yield) ช่วงปลายที่มีการลดลง ซึ่งแสดงถึงการเข้าซื้อช่วยเหลือของทางแบงค์ชาตินั่นเอง

อธิบายเพิ่มเติมสักนิด.. ทำไม Yield เพิ่มตราสารหนี้ถึงลง?

หากอ่านมาถึงจุดนี้แล้วคุณยังสงสัยว่าทำไมตอน Yield เพิ่มตราสารหนี้ถึงลง ผมจะมาอธิบายแบบรวดรัดให้ทุกคนได้เข้าใจกัน

โดยปกติแล้วเวลาเราซื้อตราสารหนี้ เราจะได้ผลตอบแทนระหว่างถือเป็น อัตราดอกเบี้ย (Coupon rate) ซึ่งคล้ายๆกับเงินปันผล แต่ในที่นี้ในฐานะที่เราเป็นผู้ปล่อยกู้เราเลยเรียกมันว่า อัตราดอกเบี้ยแทน ซึ่งอัตราที่ว่าจะถูกตกลงไว้ตั้งแต่คุณซื้อเป็นอัตราคงที่

ดังนั้นหาก Yield หรืออัตราผลตอบแทนของตลาดเพิ่ม ราคาที่ลดลงจะถูกชดเชยด้วยตัว Yield เพื่อให้คุณได้รับอัตราดอกเบี้ยเท่าเดิม เช่น หากคุณซื้อตราสารหนี้ที่ 1,000 บาท Yield 7% คุณจะได้อัตราดอกเบี้ยที่ 70 บาท แต่หากวันดีคืนดี Yield ดันดีดขึ้นไปเป็น 10% เพื่อให้ได้อัตราดอกเบี้ยเท่าเดิมราคาจึงลดลงมาที่ 700 บาท

และด้วยเหตุนี้จึงเป็นเหตุผลที่ว่าทำไมเวลาเราเห็น Yield เพิ่ม ตราสารหนี้ถึงได้ทำผลตอบแทนยํ่าแย่ ซึ่งเป็นเพราะมูลค่าหรือราคาที่ลดลงนั่นเอง

แล้วในช่วงเวลานี้ เราควรลงทุนอย่างไรในตราสารหนี้

โดยเราอาจจะแบ่งออกเป็น 2 กรณีดังนี้

1. ถ้ารับความเสี่ยงได้ตํ่าเราอาจจะเข้าตัวพันธบัตรรัฐบาลระยะสั้น (ระยะเวลาน้อยกว่า 3 เดือน) เพราะ ในเชิงของตราสารหนี้แล้ว ระยะเวลา (duration) ถือเป็นความเสี่ยงประเภทหนึ่ง ดังนั้นระยะเวลาการถือครองที่น้อยลงความผันผวนระหว่างทางก็จะน้อยลงไปด้วย แต่อย่างไรก็ตาม นี่ก็หมายถึงผลตอบแทนที่น้อยลงเช่นกัน

2. หากรับความเสี่ยงได้สูงเราอาจจะเข้าตัวพันธบัตรระยะกลาง เพราะ ด้วยระยะเวลา (duration) ที่มากกว่า ก็หมายถึงความผันผวนระหว่างทางที่มากกว่าตามไปด้วย แต่อย่างไรก็ตามในจุดนี้ก็ถูกชดเชยด้วยตัว ผลตอบแทน (yield) ที่สูงกว่า

แล้วนอกจากตราสารหนี้ มีทางเลือกอื่นอีกไหม?

นอกจากตราสารหนี้แล้วการลงทุนในตลาดเงินถือเป็นสิ่งที่สามารถทำได้ในช่วงนี้ เพราะ ค่อนข้างปลอดภัย อีกทั้งยังผันผวนน้อยกว่าตราสารหนี้อีกด้วย ตลาดเงินจึงเป็นอีกทางเลือกหนึ่งสำหรับผู้รับความเสี่ยงได้ตํ่า ที่ต้องการพักเงินหรือหาสินทรัพย์ลงทุนในช่วงนี้ โดยการลงทุนในตลาดเงิน เป็นการลงทุนในสินทรัพย์ต่างๆ อาธิเช่น เงินฝาก ตั๋วเงินคลัง ตั๋วแลกเงิน เป็นต้น

อย่างไรก็ตามความเสี่ยงที่ตํ่าก็หมายถึงผลตอบแทนที่น้อยตามกันไปด้วย

สรุปส่งท้าย

ในภาวะที่ตลาดไม่สมเหตุสมผลหรือไม่เป็นใจ หลายๆคนอาจจะเรียกมันว่าวิกฤติ แต่หากเราคิดว่าตลาดมันย่อตัวมาให้เราซื้อ มันก็จะกลายเป็นโอกาส ผมขอทิ้งท้ายไว้เพียงเท่านี้ และหวังว่าบทความนี้จะช่วยเสริมแนวคิดด้านการลงทุนให้กับทุกคน

ขอให้ทุกคนโชคดีครับ

Mr.Serotonin

ดูรายละเอียดพอร์ต Money Plus ซึ่งลงทุนในสินทรัพย์เสี่ยงต่ำที่ออกโดยภาครัฐบาลไม่ต่ำกว่า 80% เหมาะสำหรับเป็นที่พักเงินหลบภัย ได้ที่ https://www.finnomena.com/money-plus/