เราต่างได้ยินกันมาว่า สินทรัพย์ที่ควรค่าแก่การลงทุนระยะยาวมากที่สุดต้องเป็นหุ้น เพราะ มันสามารถสร้างผลตอบแทนให้เราได้เฉลี่ยถึงปีละ 6-7%

แต่ทั้งนี้และทั้งนั้นท่ามกลางความไม่แน่นอน คุณรู้หรือไม่ว่าตราสารหนี้เองก็มีช่วงเวลาที่โดดเด่น และหุ้นเองก็มีช่วงเวลาที่ตกต่ำเช่นเดียวกัน

แล้วเราต้องทำอะไรยังไง? เพื่อสร้างผลตอบแทนที่ดีในระยะยาวได้อย่างแท้จริง ลองมาติดตามผ่านบทความนี้กันครับ

ลงทุนหุ้นอย่างเดียวชนะได้จริงหรือ?

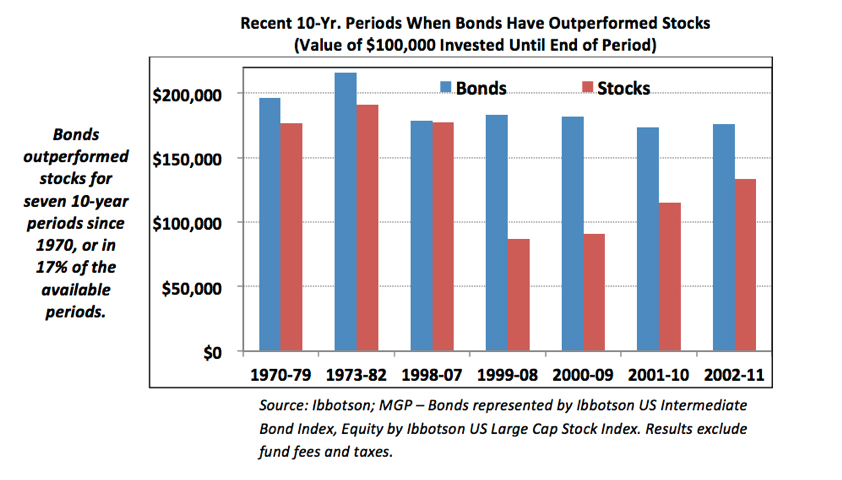

หากย้อนกลับไปในยุคเก่าแก่ดึกดำบรรพ์อย่างช่วงปี 1970 แล้ว หลาย ๆ คนอาจจะยังไม่รู้ว่า หุ้นเองก็มีช่วงเวลาที่ยากลำบากและสร้างผลตอบแทนได้ไม่ดีนัก และพ่ายแพ้ให้กับสินทรัพย์ที่มีความผันผวนน้อยกว่าอย่าง “ตราสารหนี้” มาแล้ว ซึ่งสาเหตุก็คงมาจากดอกเบี้ยอันสูงลิบตาของยุคเงินเฟ้อพุ่งกระฉูดในปี 70 ที่ค่อย ๆ ลดลงมา และทำให้ตราสารหนี้เนี่ยสร้างผลตอบแทนได้เป็นอย่างดี

ภาพแสดงผลตอบแทนตราสารหนี้ระยะกลาง (สีฟ้า) เทียบกับผลตอบแทนดัชนีหุ้นขนาดใหญ่ (สีแดง) ที่มา: crevelingandcreveling.com วันที่: 9 กันยายน 2020

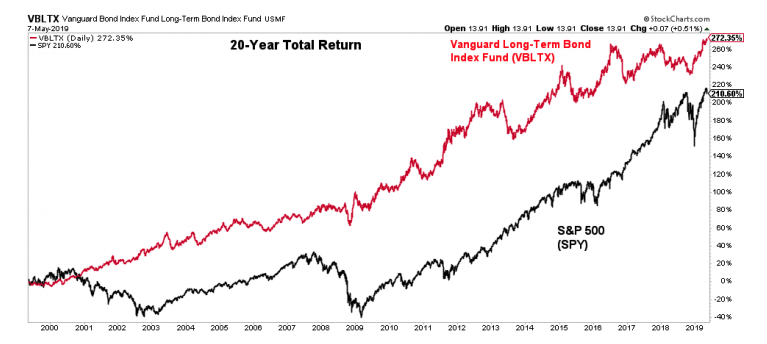

ภาพแสดงผลตอบแทนกองทุน ETFs ตราสารหนี้ระยะยาว (เส้นสีแดง) เทียบกับผลตอบแทนดัชนีหุ้น S&P 500 (เส้นสีดำ) ที่มา: financialsamurai.com

หรือจะเป็นในช่วงหลัง ๆ เองก็ตามแต่ จากภาพเราก็จะเห็นได้ว่าตั้งแต่ช่วงปี 2000 กองทุน ETFs ตราสารหนี้ระยะยาวในช่วงปี 2000-2019 สามารถทำผลตอบแทนสะสม (Total Return) เอาชนะดัชนีหุ้น S&P 500 ไปได้ถึงราว ๆ 60% ! ซึ่งน่าตกอกตกใจเอาไม่น้อย เพราะถ้าเราไปคุยกับใครเค้าก็คงไม่ยกภาพนี้มาให้เราเห็นแน่นอน

ด้านมืดของการเชื่อว่าสินทรัพย์ใดสินทรัพย์หนึ่งจะทำผลตอบแทนได้ดีตลอดเวลาในระยะยาวก็อาจจะมาจากการที่โบรคเกอร์หรือกองทุนต่าง ๆ สามารถเก็บค่าธรรมเนียมจากการซื้อขายหุ้นได้มากกว่านั่นเอง

ดังนั้นใครที่เคยเชื่อที่ว่าการลงทุนในหุ้นอย่างเดียวจะทำให้เราสร้างผลตอบแทนที่ดีได้ในระยะยาวก็อาจจะต้องปรับเปลี่ยนความคิดสักนิดหนึ่ง เพราะ จริง ๆ แล้วเราไม่สามารถรู้อนาคตได้อย่างแน่นอนเลยว่าจะเป็นเช่นไร อีกทั้งสิ่งที่เราต่างคาดการณ์และคาดคะเนกันไปนั้น ก็เป็นเพียงการสร้างโอกาสสูงสุดในการลงทุน ซึ่งมีแนวโน้มที่จะผิดพลาดกันได้เป็นเรื่องที่นักลงทุนรุ่น “เก๋า” น่าจะเข้าใจกันเป็นอย่างดี

หรือแท้จริงแล้วการลงทุนแบบผสมผสาน เป็นอะไรที่ตอบโจทย์ที่สุด

การลงทุนแบบผสมผสานในสัดส่วนที่เหมาะสมถือเป็นอีกวิถีทางหนึ่งในการจัดพอร์ตการลงทุนของเราให้สามารถสร้างผลตอบแทนได้ในระยะยาว เพราะ การกระจายสัดส่วนสินทรัพย์อาจทำให้เรามีของดีในช่วงนั้น ๆ ติดพอร์ตมาด้วย

อีกทั้งยังช่วยเราในอีกเรื่องหนึ่งที่มีความสำคัญมาก ๆ ในการลงทุนซึ่งก็คือเรื่องของ “อารมณ์” ที่ลึก ๆ แล้วในความเป็นมนุษย์ เราเองก็ต่างมีอารมณ์ความรู้สึกเมื่อเห็นผลตอบแทนของพอร์ตผันผวนมาก ๆ ซึ่งผมเชื่อว่าผู้ที่อ่านบทความนี้ต้องเข้าจิตเข้าใจในสิ่งนี้เป็นอย่างดี

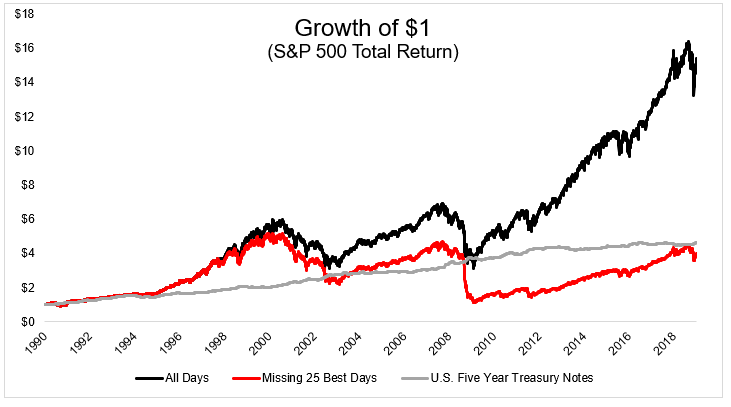

สิ่งเหล่านี้อาจทำให้คุณเคยตัดสินใจผิดพลาดมาบ้างในการสร้างผลตอบแทนในระยะยาวผ่านการเทขายด้วยความตกใจ และใช้คำว่าถอยมาก่อน จนอาจทำให้เราหยุดลงทุนในช่วงตลาดขาลงที่ถือว่าเป็นโอกาสการลงทุนที่ดีที่สุด จากการที่บริษัทต่าง ๆ มากมายมีราคาที่ลดลง จนอาจจะน้อยกว่ามูลค่าทางธุรกิจที่แท้จริง ทำให้การลงทุนมีความเสี่ยงลดลงอย่างไม่น่าเชื่อ รวมทั้งเพิ่มโอกาสสร้างผลตอบแทนในความเป็นไปได้ที่สูงกว่า

ภาพแสดงผลตอบแทนแบบกระจายการลงทุน (เส้นสีฟ้าและเส้นสีน้ำเงิน) เทียบกับการลงทุนในดัชนีหุ้น (เส้นสีเขียว) เพียงอย่างเดียว ซึ่งให้ผลตอบแทนที่ต่างกันไปในแต่ละช่วง ซึ่งพอร์ตการลงทุนแบบผสมสามารถสร้างความผันผวนได้ต่ำกว่า และสร้างผลตอบแทนได้เหนือกว่าในบางช่วงเวลา

ที่มา: lynalden.com วันที่: 1 มีนาคม 2020 (ผลทดสอบย้อนหลังจาก JP Morgan)

นอกจากนั้นถ้าเราตกใจแล้วขายหุ้นออกมาจนพลาดช่วงที่ดีที่สุดของตลาดเพียงแค่ 25 วัน ผลตอบแทนในระยะยาวของเราจะแตกต่างกับคนที่ลงทุนต่อเนื่องแบบลิบตาเลยทีเดียว

ที่มา: theirrelevantinvestor.com วันที่: 8 กุมภาพันธ์ 2019

ดังนั้นการลงทุนแบบผสมผสานทั้งหุ้น ตราสารหนี้และสินทรัพย์ทางเลือกอาจเป็นอีกหนทางหนึ่ง ที่จะคงรักษาสภาพจิตใจของเราในยามที่ตลาดเกิดความผันผวนและทำให้เรา “Stay Invest” ต่อไปได้ จากการจัดสัดส่วนสินทรัพย์ในพอร์ตให้เหมาะสมกับเรา

นอกจากนั้นการกระจายการลงทุน โดยกระจายลงทุนในตราสารหนี้และสินทรัพย์ทางเลือก ยังเป็นการแก้ปัญหาอย่างการคาดเดาอนาคต ซึ่งการคาดการณ์เป็นสิ่งที่ไม่สามารถทำสำเร็จได้แบบ 100% และผู้เชี่ยวชาญเองก็มีสิทธิ์ที่จะคาดการณ์ผิดพลาดได้ไม่ต่างไปจากเราที่เป็นคนธรรมดา ๆ

“Conservative Investors Sleep Well” – Benjamin Graham

“นักลงทุนเชิงรับหลับตาลงได้อย่างไร้กังวล” – เบนจามิน เกรแฮม

หากพูดถึงอาจารย์ของอาจารย์ที่เป็นต้นแบบและมีอิทธิพลค่อนข้างมากกับตำนานที่ยังมีลมหายใจและเป็นหนึ่งในนักลงทุนที่ดีที่สุดของโลกอย่าง Warren Buffett ต้นแบบไอเดียการลงทุนแบบผสมผสานจากแนวคิดของเขาก็ดูจะเป็นแนวคิดการจัดพอร์ตที่ชัดเจนและสมเหตุสมผล

Benjamin Graham เป็นนักลงทุนท่านหนึ่งที่ใช้แนวคิดการจัดพอร์ตแบบผสมผสานภายใต้แนวคิดที่ว่า เราไม่สามารถคาดการณ์อนาคตได้อย่างแน่นอน 100% ซึ่งถึงแม้เขาจะมั่นใจในการวิเคราะห์ของเขาเพียงใด สัดส่วนการลงทุนแบบดุดันที่สุดที่เขาแนะนำก็ยังคงเป็นการลงทุนในตราสารหนี้ไว้ที่ 25% และหุ้นไว้ที่ 75% และอาจจะปรับเปลี่ยนได้ตามความเหมาะสมของแต่ละคน

จัดพอร์ตแบบ Benjamin Graham ทำได้อย่างไร?

แนวคิดการจัดพอร์ตการลงทุนของ Benjamin Graham นั้นได้ให้คำนิยามหลัก ๆ ไว้ว่า ไม่ว่าเราจะมั่นใจหรือเราจะเป็นนักลงทุนที่ชอบการลงทุนแบบเชิงรับสบาย ๆ ยังไง เราก็ยังต้องยึดถือหลัก 25% และ 75% เอาไว้

สำหรับนักลงทุนเชิงรับหรือผู้ที่มีมุมมองว่าตลาดหุ้นอยู่ในจุดที่ร้อนแรงเกินกว่าที่ควรจะเป็นนักลงทุนก็ควรที่จะคงสัดส่วนตราสารหนี้ไว้ที่ 75% และหุ้นไว้ที่ 25%

ส่วนนักลงทุนเชิงรุกหรือผู้ที่มีมุมมองว่าตลาดหุ้นจะปรับตัวขึ้นได้อย่างร้อนแรงนักลงทุนก็ควรที่จะคงสัดส่วนหุ้นไว้ที่ 75% และตราสารหนี้ไว้ที่ 25%

และส่วนสุดท้ายหากใครที่ยังเป็นพนักงานประจำ เป็นแม่บ้าน หรือมีเงินทุนที่ไม่พร้อมสูญเสียที่เรียกง่าย ๆ ว่าเงินร้อน (เงินหมุนเวียนเร็ว) การจัดพอร์ตแบบหุ้น 50% และตราสารหนี้ 50% ก็ถือว่าเป็นสัดส่วนที่แนะนำ เพราะ สร้างกระแสเงินสดให้เราได้ พร้อมทั้งยังลดความผันผวนให้กับพอร์ตการลงทุนหรือเรียกได้ว่า การลงทุน “แบบสมดุล”

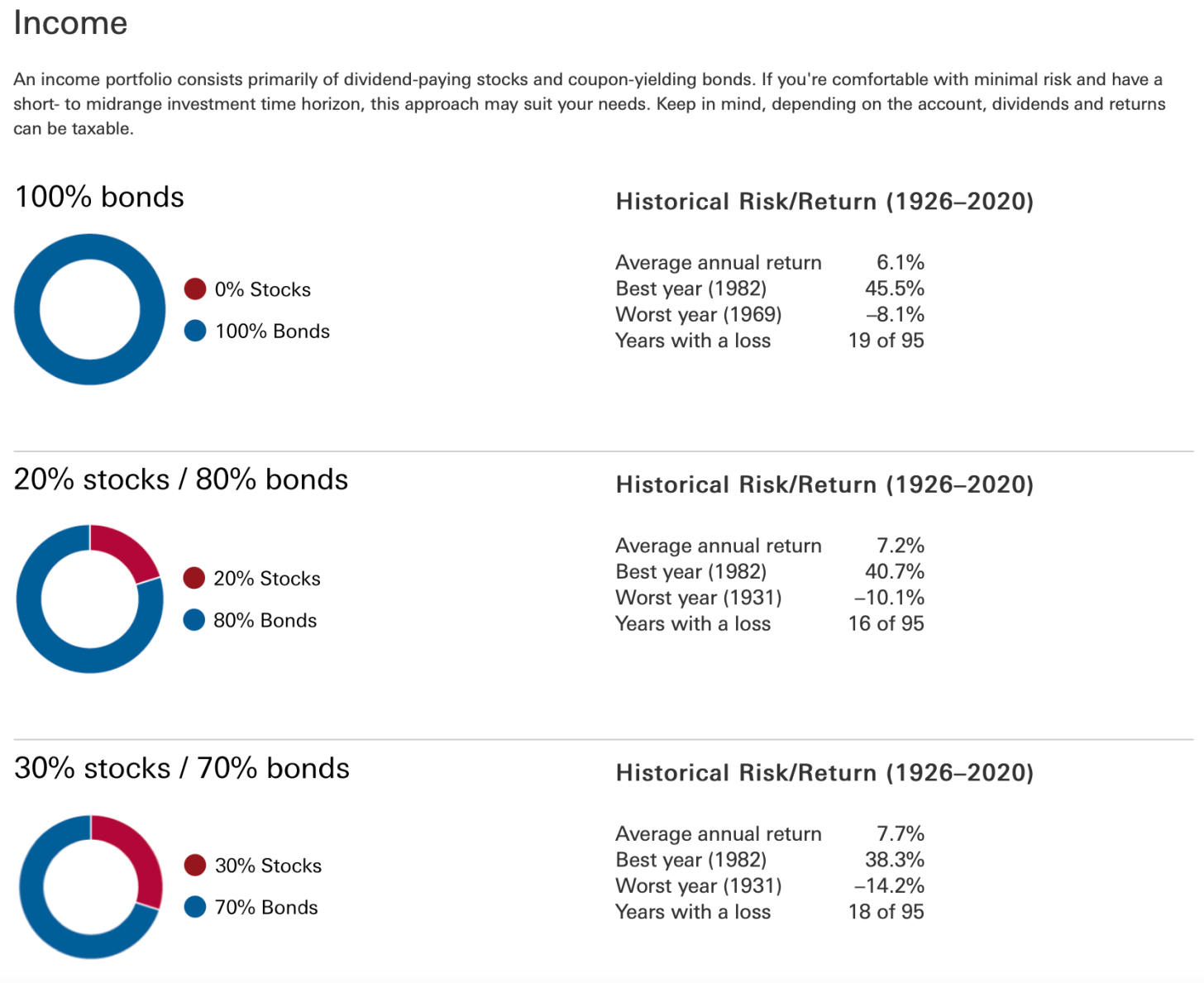

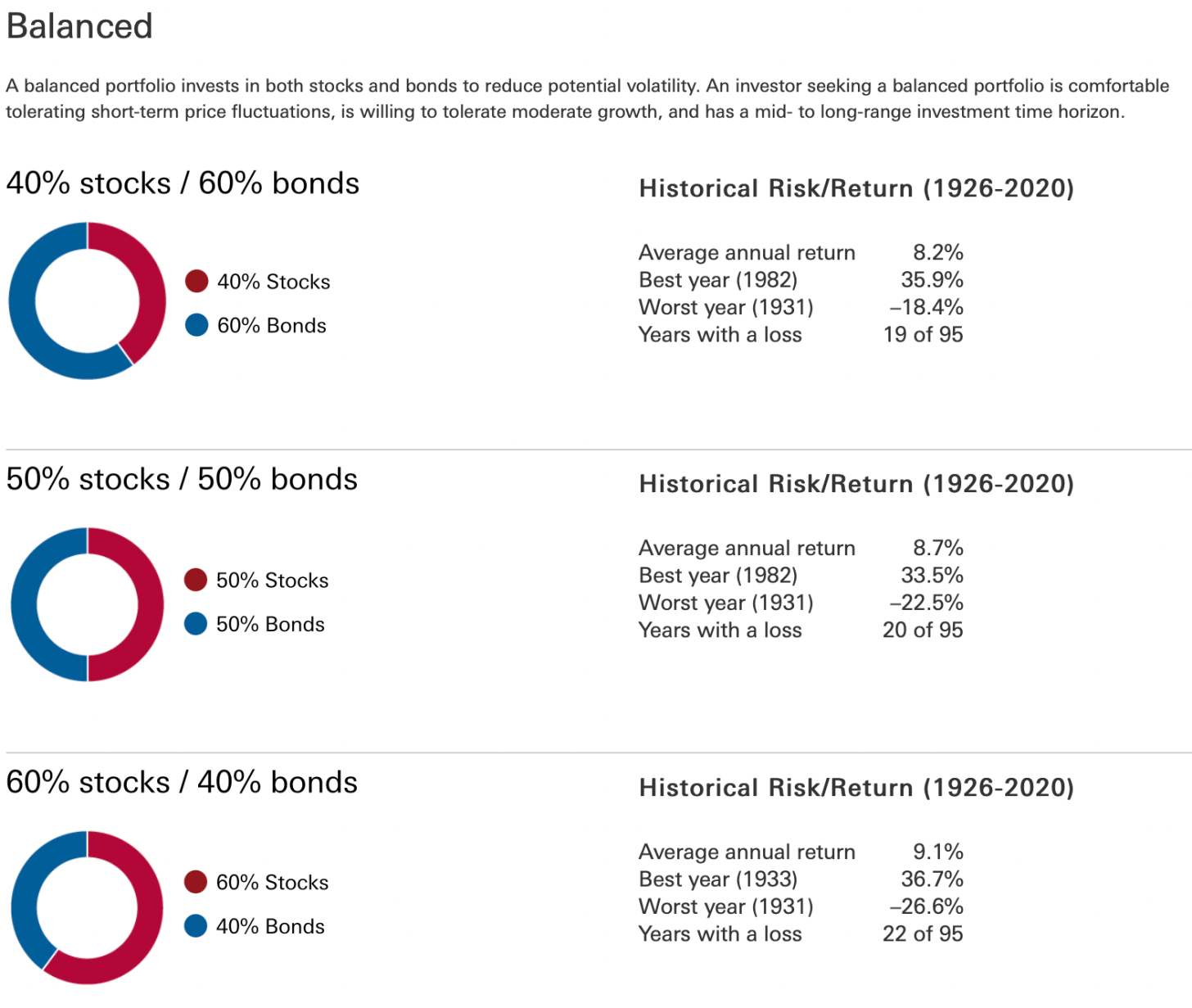

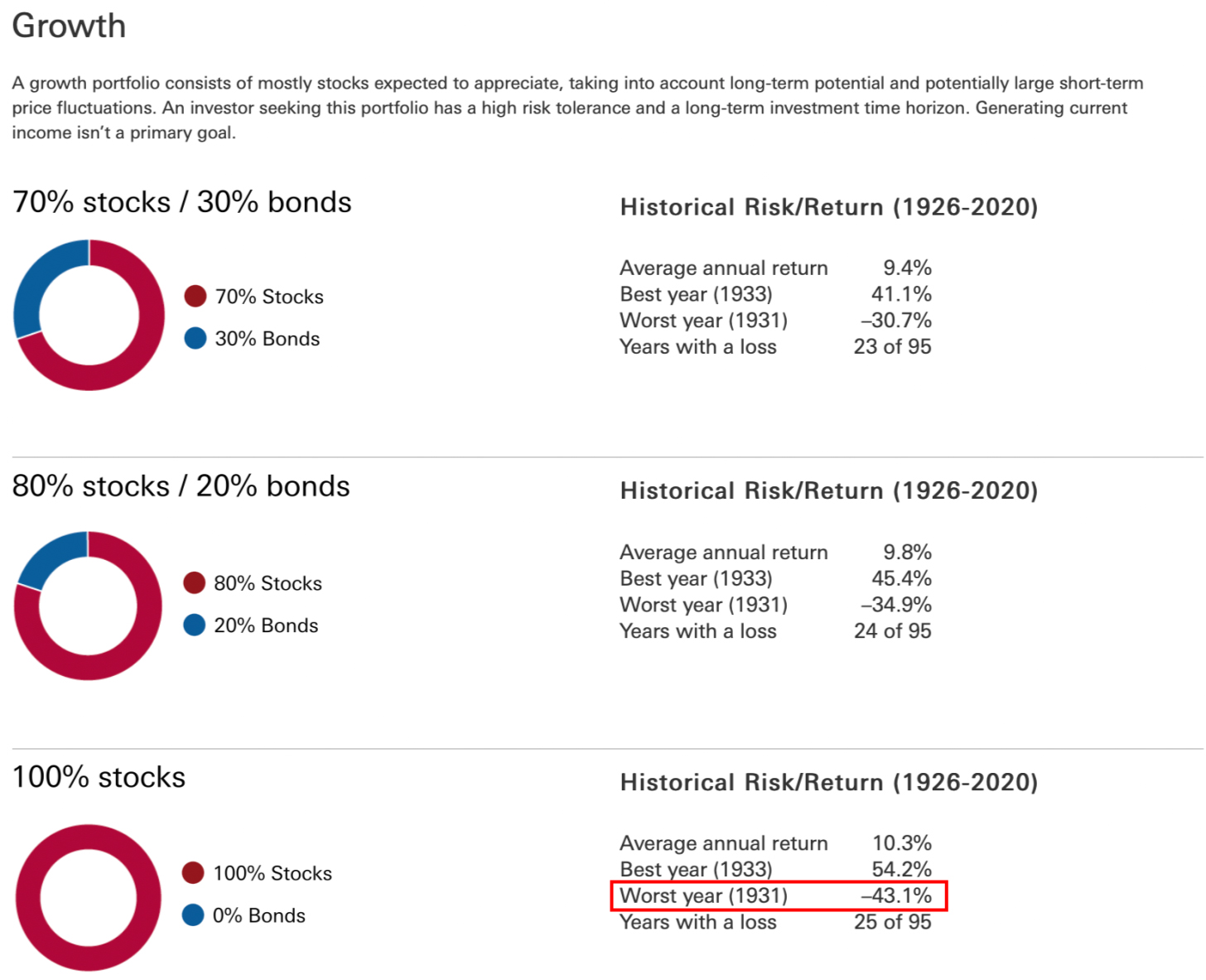

ภาพแสดงผลตอบแทนเทียบสัดส่วนการลงทุนต่าง ๆ ทั้งหุ้นล้วนและผสมผสานจะสังเกตได้ว่าผลตอบแทนต่อปี (Average annual return) มีความแตกต่างกันออกไป และพอร์ตการลงทุนแบบผสมมีความผันผวนที่น้อยกว่า

ที่มา: financialsamurai.com

ภาพแสดงผลตอบแทนเทียบสัดส่วนการลงทุนต่าง ๆ ทั้งหุ้นล้วนและผสมผสานจะสังเกตได้ว่าผลตอบแทนต่อปี (Average annual return) มีความแตกต่างกันออกไป และพอร์ตการลงทุนแบบผสมมีความผันผวนที่น้อยกว่า

ที่มา: financialsamurai.com

ภาพแสดงผลตอบแทนเทียบสัดส่วนการลงทุนต่าง ๆ ทั้งหุ้นล้วนและผสมผสานจะสังเกตได้ว่าผลตอบแทนต่อปี (Average annual return) มีความแตกต่างกันออกไป และพอร์ตการลงทุนแบบผสมมีความผันผวนที่น้อยกว่า

ที่มา: financialsamurai.com

และจากภาพข้างต้นหากเราลงทุนในหุ้นเพียงอย่างเดียวเราอาจต้องแบกรับภาระที่พอร์ตการลงทุนติดลบสูงสุดถึง -43.10% !

และหากใครที่เคยเผชิญปัญหาข้างต้น ผลตอบแทนไม่ดี เผชิญดอยสูงถึงแม้จะลงทุนมาค่อนข้างนานแล้วก็ตาม FINNOMENA พร้อมมีที่ปรึกษาการลงทุนส่วนบุคคลที่พร้อมทำความเข้าใจและร่วมเดินเคียงไปในโลกของการลงทุนที่ต้องเผชิญความผันผวนอยู่เสมอ

และจากภาพข้างต้นหากเราลงทุนในหุ้นเพียงอย่างเดียวเราอาจต้องแบกรับภาระที่พอร์ตการลงทุนติดลบสูงสุดถึง -43.10% !

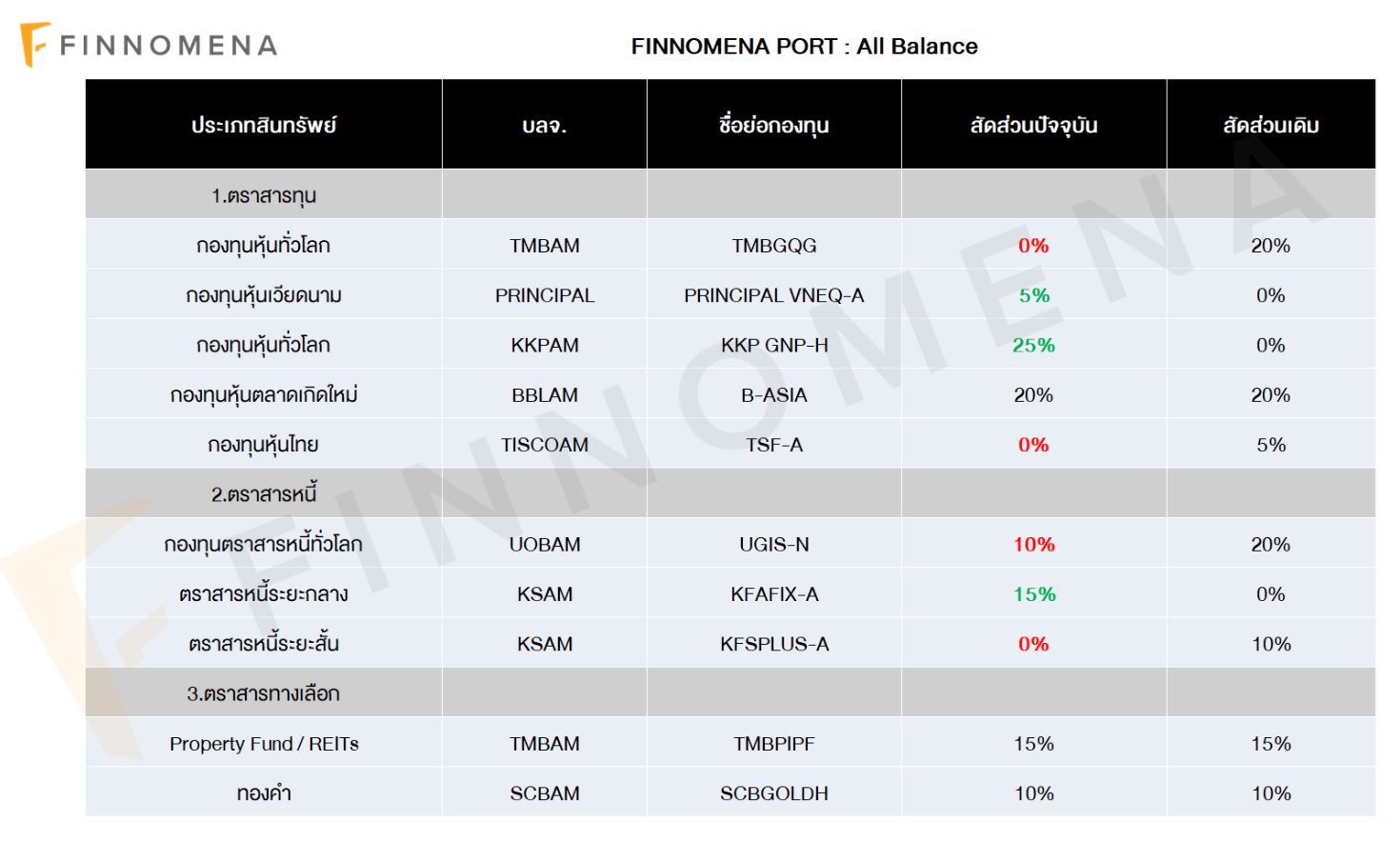

และหากใครสนใจการลงทุนแบบสมดุลทาง FINNOMENA เองเราก็มีพอร์ตการลงทุนสำหรับความตั้งใจที่ว่าอย่างพอร์ต All-Balance พอร์ตที่เรามีความตั้งใจที่จะสร้างสมดุลการลงทุน และสร้างผลตอบแทนในระยะยาวที่ดีให้กับนักลงทุนทุกท่าน

พอร์ตการลงทุน All Balance คืออะไร?

พอร์ต All Balance คือ พอร์ตการลงทุนจาก FINNOMENA ที่มีสัดส่วนการลงทุนแบบผสมผสานอีกทั้งยังแบ่งความเสี่ยงอีกขั้นหนึ่ง เพื่อให้มั่นใจได้ว่านักลงทุนจะมีทางเลือกที่เหมาะสมที่สุดสำหรับตัวเอง ในการเลือกผลตอบแทนและความเสี่ยงแบบสมดุล

ในส่วนของพอร์ต All Balance จะเน้นการสร้างผลตอบแทนที่สูงกว่าและควบคุมความเสี่ยงให้เหมาะสม

สิทธิพิเศษสุด ๆ สำหรับคนที่ลงทุนในพอร์ตนี้ คือ คุณจะได้รับบริการที่ปรึกษาการลงทุนส่วนตัวที่พร้อมทำความเข้าใจและร่วมเดินเคียงไปในโลกของการลงทุนที่ต้องเผชิญความผันผวนอยู่เสมอ ฟรี! ผ่านบริการพิเศษ FINNOMENA Exclusive

รับบริการที่ปรึกษาการลงทุนส่วนตัวจาก FINNOMENA ฟรี! ไม่มีค่าใช้จ่ายเพิ่มเติม ใช้เงินลงทุนเริ่มต้นเพียง 500,000 บาทเท่านั้น

👉 ลงทะเบียน คลิก >>> https://finno.me/finnomena-x-assetallo-web

สรุปส่งท้าย

ส่วนตัวผมเองก็หวังว่าบทความนี้จะช่วยให้ทุกคนมีความรู้เกี่ยวกับการจัดพอร์ตเพิ่มขึ้นนะครับ (ไม่ได้มาขายเพียงอย่างเดียว)

References

Graham, B., & Zweig, J. (2005). The intelligent investor: A book of practical counsel. New York: Collins Business Essentials.

https://www.financialsamurai.com/historical-returns-of-different-stock-bond-portfolio-weightings/

https://www.lynalden.com/asset-allocation/

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”