หนึ่งในข่าวลือหนาหูสุดร้อนแรงในช่วงนี้ก็คงจะเป็นเรื่องอะไรไปไม่ได้นอกจาก เรื่องอัตราดอกเบี้ยติดลบที่บางประเทศมีความเป็นไปได้ที่จะต้องใช้มัน เพราะ ดูเหมือนว่าวิกฤติโควิดนี้จะสร้างรอยแผลให้กับเศรษฐกิจค่อนข้างมาก โดยเฉพาะธุรกิจสายการบินที่ในช่วงนี้ดูจะร่อแร่เต็มที

แต่กลับกันตลาดหุ้นในช่วงนี้กลับโดดเด่นขึ้นมาหน้าตาเฉย และราคาอาจไม่ได้สะท้อนตามสภาพเศรษฐกิจอีกต่อไป หากจะให้นึกตัวอย่างก็คงจะเป็นดัชนีอย่าง NASDAQ ที่ราคาพุ่งขึ้นจนอาจจะเปลี่ยนเป็นแนวโน้มขาขึ้นไปเรียบร้อยแล้ว ในขณะที่ Dow Jones รวม ๆ แล้วยังดูจะไปต่อไม่ค่อยไหว (ส่วนตัวผมเชื่อว่าน่าจะฟื้นตาม ๆ กันครับ แต่อาจจะช้ากว่า)

สิ่งเหล่านี้ผมเชื่อว่าจะสร้างความลำบากใจให้กับผู้ดำเนินนโยบายเป็นอย่างมาก เพราะตลาดหุ้นวิ่งขึ้น ในขณะที่สภาพเศรษฐกิจยังกระท่อนกระแท่น ดังนั้น เรามาดูกันว่าเป้าหมายหลัก ๆ ของธนาคารกลาง ณ ปัจจุบัน คืออะไร?

เป้าหมายการดำเนินนโยบายของธนาคารกลาง ณ ปัจจุบัน

1) สร้างเงินเฟ้อให้ตรงตามเป้าหมาย ส่วนใหญ่ที่ราว ๆ ระดับ 2% ซึ่งเป็นระดับที่เหมาะสม ไม่มากและไม่น้อยเกินไป (หากมากไปของจะแพงมาก ค่าของเงินลดรุนแรง หรือหากน้อยไปเศรษฐกิจจะฝืดเคือง หนืด ๆ คนไม่จับจ่ายใช้สอย)

2) ทำให้การว่างงานอยู่ในระดับตํ่า ทำให้ผู้คนมีงานทำ

3) ทำให้แน่ใจว่าตลาดหุ้นวิ่งขึ้นไปต่อได้ (เป้าหมายพิเศษ)

เมื่อเห็นดังนี้แล้วเราอาจจะมองเห็นได้ว่า ธนาคารกลางอาจจะลุล่วงในส่วนของการกระตุ้นตลาดหุ้นไปเป็นที่เรียบร้อย (ดัชนี NASDAQ) แต่กลับกันการว่างงานในตอนนี้ยังอยู่ในระดับที่สูงเป็นประวัติการณ์ที่ 14.7% ในขณะที่อัตราเงินเฟ้อยังอยู่ที่ราว ๆ 1.5% (แต่เข้าใกล้ 2% แล้ว) ดังนั้นเราอาจจะเห็นได้ว่าข้อ 1 และ ข้อ 2 ยังไม่สำเร็จ นี่จึงเป็นเหตุผลที่อาจจะสร้างความลำบากใจให้กับผู้ดำเนินนโยบาย เพราะตลาดหุ้นกลับร้อนแรง ในขณะที่เศรษฐกิจยังฝืดเคือง

แล้วตลาดหุ้นที่ร้อนแรงจะส่งผลอย่างไรในอนาคต

ในเมื่อตลาดกำลังร้อนแรงจากสัญญาณเชิงบวกอย่างมาตรการกระตุ้นต่าง ๆ โดยที่ภาคธุรกิจยังอยู่ในภาวะที่ยํ่าแย่ ผมมองว่าทางรัฐและทางธนาคารกลางเองอาจจำเป็นต้องดำเนินนโยบายกระตุ้นต่อไปอย่างหลีกเลี่ยงไม่ได้ ซึ่งอาจหมายความว่าตลาดอาจจะร้อนแรงไปยิ่งกว่านี้อีก หลังจากที่ขึ้นมาแล้วก็เป็นได้ ซึ่งสิ่งที่ผมกังวล ณ ตอนนี้ก็คือ หากมาตรการกระตุ้นชุดใหม่ ยังไม่สามารถประคองเศรษฐกิจเอาไว้ได้ ในขณะที่อัตราเงินเฟ้อของเราค่อย ๆ กระเถิบมาที่ระดับ 2 % เต็มแก่ เราอาจจะกำลังเข้าสู่ยุคที่อัตราเงินเฟ้อถึงเป้าแต่เศรษฐกิจยังไม่กระเตื้องก็เป็นได้

ภาพแสดงความคาดหวังเงินเฟ้อสหรัฐฯ ที่ 1.46% จากเป้าหมายที่ 2%

แล้วมันยํ่าแย่อย่างไรถ้าหุ้นขึ้น เงินเฟ้อถึงเป้า การจ้างงานยังไม่เกิด?

หากเงินเฟ้อถึงเป้าแล้วการจ้างงานและภาคธุรกิจยังไม่กลับมา มันอาจจะทำให้ผู้นโยบายตกอยู่ในสถานการณ์ที่ยากลำบาก ซึ่งผู้ดำเนินนโยบายอาจจะเผชิญกับช่วงหัวเลี้ยวหัวต่อสองทางเลือก

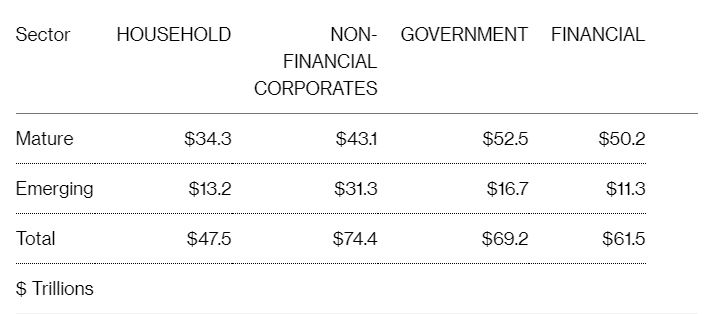

ภาพแสดง Debt to GDP โลก (รวมแล้วทั้งหมดเท่ากับ 322% ของ GDP โดยอเมริกาคิดเป็น 102% ของ GDP หรือ 1 ใน 3 ของทั้งหมด)

ทางเลือกที่ 1

ทางเลือกแรกคือดำเนินมาตรการกระตุ้นต่อไป แบบไม่สนใจเงินเฟ้อ ซึ่งหากทำมากเกินไป อาจจะทำให้เกิด Hyperinflation ได้ จึงอาจนำไปสู่การขายสินทรัพย์ทิ้งอย่างรุนแรงของต่างประเทศ (ค่าเงินอ่อนหากกระตุ้นไม่เหมาะสม) จนอาจทำให้เกิด Hyperinflation ส่วนเรื่อง Debt to GDP ของอเมริกานั้นผมมองว่าไม่น่ากังวลเท่าไรนัก เนื่องจากอเมริกาสามารถพิมพ์เงินใช้หนี้ได้ แต่ต้องควบคุมเงินเฟ้อให้อยู่ในอัตราที่เหมาะสม ส่วนที่น่ากังวลคือ ญี่ปุ่นมากกว่าครับ หนี้เยอะแต่เสกเงินแบบอเมริกาไม่ได้

ทางเลือกที่ 2

ส่วนทางเลือกที่สองนั้นคือการปรับขึ้นดอกเบี้ยและดำเนินนโยบายอย่างรัดกุม สวนทางกับการจ้างงานและภาคธุรกิจที่ยังยํ่าแย่ ซึ่งอาจช่วยควบคุมปัญหาเงินเฟ้อในอนาคต และความร้อนแรงของฟองสบู่ตลาดหุ้น แต่ก็อาจทำให้ภาคธุรกิจฝืดเคืองและถดถอยไปมากกว่าเดิม

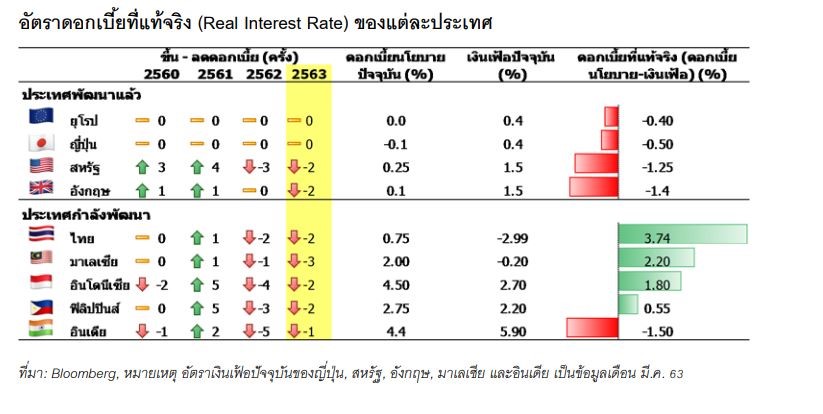

แล้วปัจจุบันประเทศต่าง ๆ เหลือพื้นที่ให้ลดดอกเบี้ยอีกไหม

ข้อมูลภาพจากสไลด์กลยุทธ์การลงทุน บลจ. ASIA PLUS วันที่ 11 พฤษภาคม 2563

จากภาพข้างต้นจะเห็นได้ว่าเอาเข้าจริง ๆ แล้วหากหักกับอัตราเงินเฟ้อ จนกลายเป็นดอกเบี้ยแท้จริง (ดอกเบี้ยรวมหักเงินเฟ้อ) นั้นติดลบไปเรียบร้อยแล้ว จากแรงกดดันที่เงินเฟ้อเพิ่มขึ้นจากมาตรการชุดใหญ่ ในขณะที่ตอนนี้อัตราดอกเบี้ยอยู่ในระดับตํ่า อย่างไรก็ตามประเทศไทยนี่เหลือพื้นที่สำหรับนโยบายเยอะมาก ๆ ครับ และโดดเด่นมาก ส่วนตัวผมมองว่า “ไทย” นี่แหละมีความเป็นไปได้ที่จะโดดเด่นจากการกลับตัวของหุ้นในรอบนี้หากเทียบกันในภูมิภาคเอเชีย เนื่องจาก Debt to GDP ที่ไม่สูงและการลดดอกเบี้ยที่มีพื้นที่มากกว่าที่อื่น ๆ

แต่อย่างไรก็ตามก็ต้องดูที่ผู้ดำเนินนโยบายด้วยครับ ว่าจะปล่อยของแค่ไหน ถ้าปล่อยไม่เยอะประคอง ๆ มันอาจจะไม่ซิ่ง แต่ถ้าเป็นเช่นนั้นผมมองว่าตลาดหุ้นไทยจะค่อนข้างเสถียรในระยะยาว (Sustain) เพราะดำเนินนโยบายตามความเป็นจริง ซึ่งถือเป็นเรื่องที่ดีมาก ๆ ครับ (ส่วนตัวผมสนับสนุนการใช้นโยบายประคองเศรษฐกิจและสะท้อนราคาในหุ้นอีกที ไม่ใช่นโยบายปั๊มหุ้นให้ร้อนแรงจนเกินไปครับ เดี๋ยวฟองสบู่จะใหญ่ไป)

สรุปโดยรวม

ดังนั้นผมจึงอยากสรุปไว้ว่าหากโควิด ยังทำให้ภาคธุรกิจกระท่อนกระแท่นต่อไป ผู้ดำเนินนโยบายอาจต้องเผชิญกับการตัดสินใจที่ยากลำบาก อย่างการดำเนินนโยบายแบบรัดกุมในขณะที่ภาคธุรกิจยังไม่กลับมา หรือการกระตุ้นต่อไปในขณะที่อัตราเงินเฟ้อและตลาดหุ้นร้อนแรง ซึ่งหากว่ากันจากที่ผมศึกษามา (หากคุณศรัทธาใน Ray Dalio) การกระตุ้นเพื่อยื้อเศรษฐกิจในขณะที่เงินเฟ้อร้อนแรงมาก ๆ โดยที่ไม่ยอมล้ม ร้ายแรงกว่ามากครับ

ซึ่งตัวอย่างก็คือวิกฤติค่าเงิน Mark ของเยอรมันในช่วงสงครามโลก ที่รัฐดำเนินการกระตุ้นต่อเนื่องจนเงิน Mark ไร้ค่า ผู้คนต่างหลีกหนีการลงทุนในเยอรมัน นำเงินไปหลบในสินทรัพย์ต่าง ๆ เพื่อรักษามูลค่าสินทรัพย์ของตนไว้ (หนีการถือเงิน Mark)

แต่กลับกันหากเราปล่อยให้เศรษฐกิจฝืดเคือง ยอมเจ็บ ผู้ดำเนินนโยบายและรัฐก็อาจจะโดนแรงกดดันจากประชาชนที่เผชิญกับความยากลำบาก ซึ่งรัฐจะต้องทนใจแข็งและทำสิ่งที่ถูกต้องต่อไป (อาจเป็นได้ยากยุคนี้การแข่งขันทางการเมืองสูงมาก) ถึงแม้จะโดนแรงกดดันจากประชาชนและการเมืองก็ตาม

ส่วนตัวผมชอบวิธี “รัฐและผู้ดำเนินนโยบายทำสิ่งที่ควรทำ” มากกว่า เพราะ เป็นการปล่อยให้ภาวะเศรษฐกิจเป็นไปอย่างที่มันควรจะเป็น ไม่พยายามฝืนดำเนินนโยบายเกินเหตุจนเกิดฟองสบู่ขนาดใหญ่ในอนาคต แต่ก็อย่างว่าครับ อาจจะเป็นไปได้ยาก เราอยู่ในยุคที่ข้อมูลข่าวสารเข้าถึงได้ง่าย ผู้คนมีความรอบรู้ รักในสิทธิประโยชน์ส่วนตนมากขึ้น ประชาชนอาจจะไม่ยอมกันเป็นแน่

หากพูดกันในเชิงการเมืองของกรีกโบราณแล้วเราอาจจะอยู่ในยุคที่ผู้มีอำนาจต่าง ๆ อาจถูกบังคับให้สวมบทเป็น “Demagogue” ก็เป็นได้ (ลองหากันดูนะครับว่าคืออะไร)

สุดท้ายแล้วผมขอจบสวย ๆ ไว้ว่า “History doesn’t repeat itself, but it does rhyme”-Mark Twain ลองไปคิดเล่น ๆ กันดู

ขอให้ทุกคนโชคดีครับ

Mr. Serotonin

References

สไลด์นำเสนอกลยุทธ์การลงทุน บลจ. ASIA PLUS วันที่ 11 พฤษภาคม 2563