มีหลายคนถามผมมานะครับ ว่ามีมุมมองกับราคาทองยังไง ทำไมไม่พูดถึงเลยในระยะหลัง

งั้นคราวนี้จัดเต็มไปเลยว่าผมคิดอย่างไรกับ Safe Haven ของโลกอย่างทองคำ และก่อนจะอ่านต่อไป ย้ำก่อนว่า นี้คือมุมมองส่วนตัว ซึ่งข้อมูลบางอย่างที่แสดง เป็นข้อมูลจริงที่ตรวจสอบที่มาได้ แต่มันขึ้นอยู่กับการตีความของนักลงทุนแต่ละคนนะครับ

จากโพสในช่วง 1-2 สัปดาห์ที่ผ่านมา ผม Bet ไปแล้วว่า ค่าเงินดอลล่าร์กำลังจะกลับข้าง (หยุดแข็งชั่วคราว) โดยแนวรับที่น่าจะเห็นใกล้ๆของ Dollar Index ก็คือ 92.2 ตามรูปด้านล่าง

ก็พาลทำให้คนที่คิดไปถึงความสัมพันธ์รระยะยาว ระหว่าง USD กับ Gold ได้ว่า มีความสัมพันธ์ในเชิงผกผัน ซึ่งหมายความว่า ถ้า ดอลล่าร์แข็งค่า มันจะไม่เป็นผลดีต่อราคาทอง ในทางตรงกันข้าม ถ้าดอลล่าร์อ่อนค่าเมื่อไหร่ ทองคำจะกลับมาน่าสนใจ พอมีชุดความคิดแบบนี้ในหัว แล้วเห็นค่าเงินดอลล่าร์อ่อนค่าเทียบกับสกุลหลักอย่าง ยูโร และ เยน (USD กับ THB นี่อีกเรื่องนะครับ แยกกันออกไปก่อน) นักลงทุนก็เลยกลับมาเล็งๆว่า หรือราคาทองจะกลับมาเป็นพระเอกอีกรอบ

ผมขอแสดงมุมมองส่วนตัวไว้ตรงนี้ก่อนเลยว่า “ผมคิดว่า ยังไม่ถึงเวลาฟันธงว่าทองคำจะวิ่งได้ครับ” เรายังมีหลักฐานหลายอย่างที่บอกว่า ทองอาจจะวิ่งได้ไม่แรง

1. Demand จากกองทุน Gold ETF ซึ่งเป็นหัวใจหลักในการลากราคาทองในระยะสั้น ยังไม่ส่งสัญญาณว่ามีการไล่ซื้อทองคำ (ดูกราฟด้านล่างประกอบ)

เส้นสีส้มคือราคาทอง (Spot Gold) ส่วนเส้นสีม่วงคือ ยอดการถือครองทองคำสุทธิของกองทุน ETF ทั้งโลก (ข้อมูลจาก Reuters) จะเห็นว่า ช่วงต้นปี มีนักลงทุนเข้ามาซื้อทองคำผ่าน ETF เพราะเก็งว่าราคาจะขึ้นอยู่ราวๆหนึ่งเดือน ทำให้ราคาทองขยับจาก $1,160 ขึ้นมาที่ $1,295 หรือดีดขึ้นมาถึง 11% แต่แล้ว พอมีแรงเทขายในกองทุน ETF ราคาก็ถูกตบคว่ำลงมาอีกรอบ และ ณ ตอนนี้ ถึงเราจะเห็นว่า ราคาทองจะขึ้นมายืนเหนือ $1,200 อีกรอบ ก็พบว่า Demand ของ Gold ETF ยังไม่มา

ส่วนเส้นสีเหลือที่ผมลากไว้ เป็นกรอบ Downtrend Line ที่น่าจะเป็น Strong Resistant (แนวต้านสำคัญ) ของราคาทองครับ หากสามารถผ่านตรงนี้ไปได้ ถึงแม้เหตุผลสนับสนุนการขึ้นนั้นมีไม่มากพอ ผมก็ยังจะ Follow Buy ตามระบบอยู่ดี ดังนั้น จุดนี้ถือว่าสำคัญ

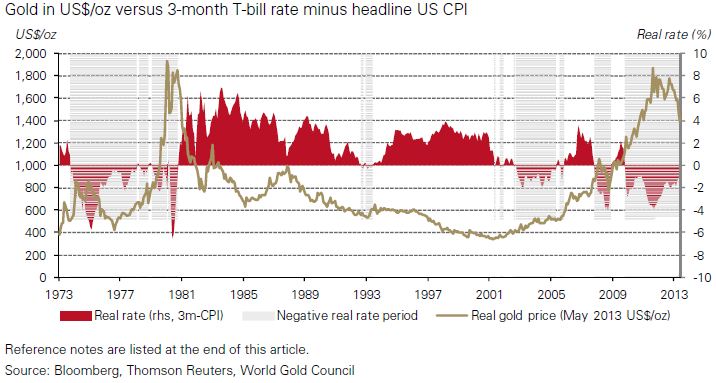

2. จริงๆแล้ว ในอดีตที่ผ่านมา ราคาทอง มีความสัมพันธ์กับอัตราเงินเฟ้อแท้จริงมากกว่า ดูกราฟด้านล่าง ข้อมูลตั้งแต่ปี 1973 จะเห็นว่า ในช่วงที่ T-Bill (ตั๋วเงินคลังของสหรัฐฯ) ลบด้วย เงินเฟ้อ แล้วผลออกมาติดลบ จะเป็นช่วงที่ราคาทองนั้นวิ่งได้ค่อนข้างดี

แต่ความสัมพันธ์นี้ กลับหายไปในช่วง 2 ปีที่ผ่านมา (เงินเฟ้อแท้จริงยังติดลบ แต่ ราคาทองก็หยุดขึ้นซะแล้ว) แสดงให้เห็นว่า บทบาทของค่าเงิน USD และเศรษฐกิจสหรัฐฯเอง ต่อราคาทองนั้นลดลง โดย Demand ที่โตขึ้นมาแทน โดย Demand ที่โตขึ้นมาแทนที่และมีบทบาทสำคัญมาจาก อินเดีย และ จีน ที่ประชาชนนิยมซื้อทองคำสะสมเป็นแหล่งออม หรือเครื่องประดับ แต่ Demand ฝั่งอินเดียนั้นชะลอลงพอสมควรจากการที่ขาดดุลบัญชีการค้า เพราะ Import ทองคำเข้าประเทศเยอะเกินไป รัฐบาลเลยมีมาตรการเพื่อลดการนำเข้า ส่วนที่จีนนั้น กำลังเจอ Soft Landing ในเศรษฐกิจ ความต้องการทองจึงลดลงเช่นกัน และจากข้อมูลของ World Gold Council ที่โชว์ออกมา Demand ตรงนี้ ยังไม่มีทีท่าเพิ่มขึ้นครับ

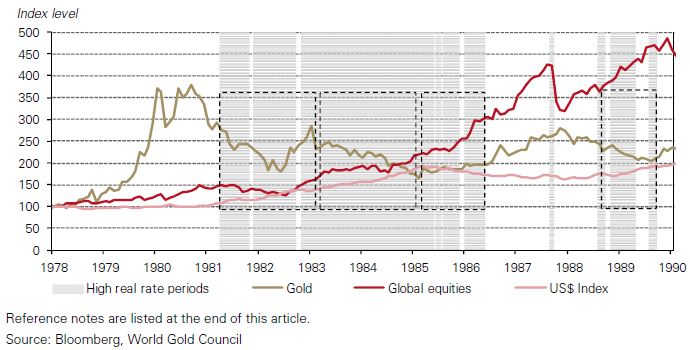

3. ข้อมูลย้อนหลังตั้งแต่ปี 1977 พบว่า ช่วงเวลาที่ดอกเบี้ยกำลังเป็นขาขึ้น ผลของมันคือ USD แข็งค่า หุ้น(อาจปรับฐานเพราะตกใจระยะสั้น) แต่ก็ยังวิ่งต่อ ส่วนราคาทองนั้น ถือว่าเจอช่วงเวลาลำบาก

และสถานการณ์ตลาดโลกในปัจจุบัน นักวิเคราะห์ทั่วโลกต่างมองว่า มีโอกาสสูงเหลือเกินที่ธนาคารกลางสหรัฐฯ (เฟด) จะขึ้นดอกเบี้ยนโยบายภายในปีนี้ ถ้าเป็นอย่างในอดีตจริงๆ ราคาทอง ก็คงยังไม่น่าดีดกลับมาเป็นขาขึ้นนะ

แน่นอนครับว่า เหตุผลที่ผมเอามาทั้ง 3 ข้อ เป็นข้อมูลที่เกิดขึ้นในอดีต ซึ่งสถานการณ์เศรษฐกิจในอดีต มันไม่เหมือนกับปัจจุบันอยู่หลายอย่าง คือ ตอนนั้นโลกไม่มี QE อีกอย่างก็คือ เวลาบอกว่าดอกเบี้ยกำลังเป็นขาขึ้น มันจะทยอยขึ้นกันทั้งหมด แต่มาวันนี้ ดูเหมือนจะมีพี่ใหญ่มะกันคนเดียวที่ขึ้นดอกเบี้ยได้ ดังนั้นเหตุผลทั้งหมด อาจจะถูกหักล้างก็เป็นไปได้ทั้งนั้น

แต่ถึงจะคิดอย่างนั้น ผมก็ยังคิดว่า การขึ้นดอกเบี้ยของเฟด จะเป็นปัจจัยสำคัญต่อกลยุทธ์การจัดวางพอร์ตโฟลิโอของนักลงทุน ผมมองอย่างนี้นะครับ ถ้าเฟดขึ้นดอกเบี้ยจริงๆในครึ่งปีหลัง นั้นแปลว่า USD ที่อ่อนค่าอยู่ปัจจุบัน เป็นแค่ระยะสั้น และราคาทองอาจดีดขึ้นได้แค่ชั่วคราว นั้นคือมุมที่หนึ่ง

อีกมุมหนึ่งที่น่าสนใจคือ ถ้าดู Valuation ของตลาดหุ้นทั่วโลก ก็จะพบว่า อยู่ในโซนแพง ที่แม้แต่ Janet Yellen ประธานเฟด ยังออกมาเตือนเลย

ดังนั้น ในการบริหารพอร์ตนั้น ช่วงเวลาแบบนี้ การแบ่งขายทำกำไรในตลาดหุ้นบางส่วน แล้วโยกเงินเข้าสะสมทองคำไว้ในพอร์ต ก็เป็นสิ่งที่ช่วยกระจายความเสี่ยงได้เป็นอย่างดี ใครที่ยังไม่มีทอง และคิดเหมือนป้าเยลเลนว่าหุ้นแพง ก็เพิ่มทองในพอร์ตซัก 5% นะครับ มันจะขาดทุนทองก็ปล่อยไป วันไหนที่หุ้นลง คุณจะรู้เองว่า ทองมันคุ้มครองพอร์ตได้ในยามยาก 🙂

ไว้ผมมองเปลี่ยนไปจากวันนี้ จะมาอัพเดทให้ทราบกันอีกที