หากใครชื่นชอบการลงทุนแบบจับสัญญาณ หาโอกาสในตลาดที่เป็นขาขึ้น สนุกกับการค้นหาสินทรัพย์ที่มีแนวโน้มเติบโต เพื่อวิ่งไปพร้อมกับเทรนด์ในจังหวะที่ถูกต้องเพื่อโอกาสทำกำไรก้อนใหญ่ หรือที่เรามักจะเรียกนักลงทุนสไตล์นี้ว่า The Trend Following Investor

การเคลื่อนไหวของตลาดหุ้นสหรัฐอเมริกาในปีนี้ ถือเป็นตลาดที่น่าสนใจ และต้องเก็บไว้ในลิสต์เลยสำหรับกลยุทธ์การลงทุนแบบ Trend Following ส่วนเหตุผลเป็นเพราะอะไรนั้น มาดูกันครับ

นับตั้งแต่ต้นปี 2023 ตลาดหุ้นสหรัฐฯ ปรับตัวขึ้นมา และวิ่งอยู่ในเทรนด์ขาขึ้นมาอย่างต่อเนื่อง และสัญญาณยิ่งชัดขึ้นว่า S&P 500 พร้อมเข้าสู่ภาวะกระทิง (Bull Market) ก็เมื่อช่วงต้นเดือนมิถุนายน ที่ดัชนี S&P 500 ทะลุแนวต้านที่ระดับ 4,318 จุด ตรงกับ Fibonacci Retracement 61.80% (Golden Ratio) ซึ่งเป็นสัญญาณทางเทคนิคสำคัญที่ชี้ว่าขาลงของตลาดได้ผ่านพ้นไปแล้ว และได้วิ่งต่อเนื่องมายาว ๆ จนถึงวันนี้

Source : TradingViews as of 31/07/2023

คำถามคือตอนนี้ที่มูลค่าหุ้นสหรัฐฯ ค่อนข้างวิ่งไปไกลแล้ว การเข้าลงทุนในจังหวะนี้ยังมีความน่าสนใจอยู่ไหม จะเป็นการวิ่งไล่เทรนด์ที่ช้าไปหรือเปล่า?

อันดับแรก ต้องกลับมาดูก่อนว่าหุ้นสหรัฐฯ ที่ขึ้นในปีนี้ ขึ้นเพราะอะไร และมีกลุ่มไหนที่ขึ้นบ้าง ซึ่งจะเห็นว่าการเติบโตครั้งนี้ ไม่ได้ขึ้นทุกกลุ่มอุตสาหกรรม แต่เกิดแค่กับหุ้นบิ๊กเทค 7 ตัว (The Magnificent Seven) ได้แก่ Apple, Microsoft, Alphabet, Amazon, Nvidia, Tesla และ Meta ที่เกี่ยวข้องกับกระแส AI Boom

แสดงให้เห็นว่าขาขึ้นของตลาดหุ้นสหรัฐฯ กระจุกอยู่แค่กลุ่มนี้ ซึ่งก็มองได้ทั้งมุมความเสี่ยงและโอกาส

แต่ถ้าจะวิเคราะห์อีกมุมหนึ่ง ผู้ที่ได้ประโยชน์จาก AI ล้วนแต่เป็นบริษัทเทคโนโลยีขนาดใหญ่ ซึ่งมีข้อได้เปรียบทั้งการพัฒนานวัตกรรมสำหรับใช้ในธุรกิจ, ข้อได้เปรียบจากขนาด, เป็นแบรนด์ที่ทรงอิทธิพลต่อโลก และนำมาสู่ความสามารถทำกำไรได้ดีในระยะยาว ทำให้มีโอกาสจะทิ้งห่างคู่แข่งไปเรื่อย ๆ จนตามไม่ทัน

แปลว่า ถ้าเราเชื่อในแนวโน้มระยะยาวของหุ้นผู้นำเทรนด์เหล่านี้ ประกอบกับมองว่าเศรษฐกิจสหรัฐฯ ปีนี้มีโอกาสน้อยลงเรื่อย ๆ ที่จะเข้าสู่ภาวะ Recession ผมมองว่า กองทุน MEGA10-A ถือว่าเป็นอะไรที่ยังคงน่าสนใจ ทั้งในระยะสั้น กลาง และระยะยาว

MEGA10-A กองทุนแบรนด์ดี 10 อันดับแรกของโลก

ความน่าสนใจของ MEGA10-A นั้นเป็นกองทุนที่มีนโยบายการลงทุนบนบริษัทที่เป็น Global Brand ชั้นนำของโลก ที่สำคัญคือจะคัดเลือกเพียง 10 ตัวเท่านั้นในแต่ละช่วงเวลา ซึ่งจดทะเบียนในตลาดหลักทรัพย์ประเทศสหรัฐอเมริกา

วิธีการเลือกลงทุนของ MEGA10-A จะเน้นไปที่ความได้เปรียบทางการแข่งขันของแบรนด์ระดับโลก ได้แก่

- มูลค่าของแบรนด์มีผลในเชิงบวกต่อราคาหุ้นของบริษัท โดยต้องเป็นแบรนด์ที่คนทั่วไปรู้จัก ใครเห็นก็จะนึกถึงอยู่ตลอดเวลา

- มีกลุ่มลูกค้าและนักลงทุนที่จงรักภักดีต่อแบรนด์อย่างชัดเจน แม้จะปรับขึ้นราคา ไม่มีโปรโมชัน ลูกค้ากลุ่มนี้ก็กลับมาใช้บริการอยู่เสมอ

- รายได้กระจายตัวอยู่ในหลากหลายภูมิภาคทั่วโลก จึงช่วยลดความเสี่ยงหากประเทศใดประเทศหนึ่งเกิดปัญหา ก็สามารถมีรายได้จากที่อื่นเข้ามาทดแทนได้

โดยมีกลยุทธ์ในการบริหารกองทุนแบบ “Rule Based Approach” ซึ่งมีปัจจัยที่ใช้คัดเลือกหุ้น คือ

- หุ้นต้องมีคุณภาพ (Quality) จดทะเบียนในตลาดหลักทรัพย์สหรัฐฯ

- มูลค่าหุ้น (Valuation) ต้องไม่แพงจนเกินไป

- ขนาดของมูลค่าหุ้น (Size) มีมูลค่ากิจการที่สูง

- สภาพคล่อง (Liquidity) ต้องดี มีการซื้อขายหมุนเวียนในตลาดอย่างสม่ำเสมอ

Source: FINNOMENA FUNDS as of 31/07/2023

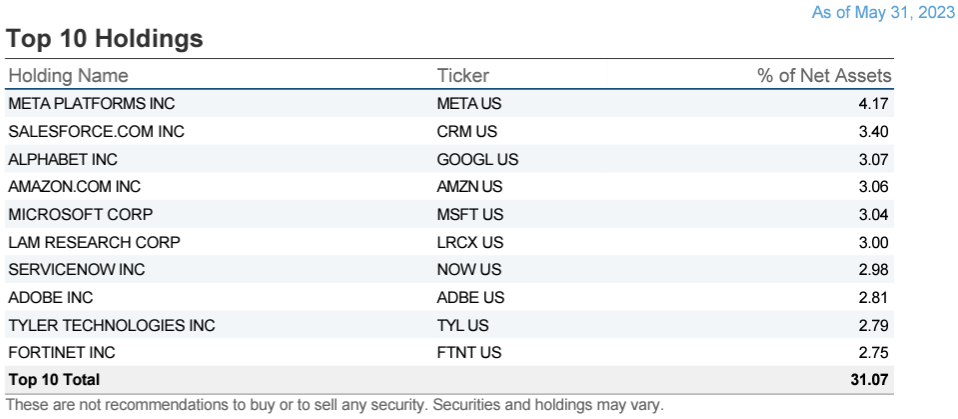

และนี่คือหน้าตา Top 10 Brands ชั้นนำที่กองทุนเลือกลงทุน ซึ่งล้วนเป็นแบรนด์ที่ทุกคนคุ้นเคยกันดี และที่สำคัญคือเราแทบจะหาไม่ได้เลยกับกองทุนที่จะเปิดพอร์ตการลงทุนให้เห็นทั้ง 100% แบบนี้ เพราะปกติแล้วกองทุนจะเปิดให้เห็นแค่ Top 5 Holding หรือ Top 10 Holding ที่ให้เห็นสัดส่วนแค่ประมาณ 30-40% เท่านั้น ทำให้เราไม่รู้ว่าอีก 60% นำไปลงทุนอะไรบ้าง

แต่ไม่ใช่กับ MEGA10-A ที่กางออกมาให้เห็นครบ ๆ เนื่องจากลงทุนเน้น ๆ แค่ 10 ตัว* ได้แก่ Apple, Amazon, Tesla, Alphabet, Microsoft, Meta, P&G. VISA, Mastercard และ JPMorgan ซึ่งจะเห็นว่าไม่ใช่หุ้นเทคโนโลยีเพียงอย่างเดียว แต่มีอุตสาหกรรมการเงิน และสินค้าอุปโภคบริโภค รวมอยู่ด้วย

*ข้อมูลบริษัทอาจมีการเปลี่ยนแปลงได้ในอนาคต และการลงทุนของกองทุน MEGA10-A มิได้ลงทุนใน 10 บริษัทข้างต้นนี้เสมอไป ทั้งนี้ขึ้นอยู่กับว่าบริษัทใดใน NYSE / NASDAQ จะเข้าเงื่อนไขตรงกับนโยบายของกองทุน

นอกจากนี้ ยังลงทุนในหุ้น 10 ตัวแบบ Equal Weight คือลงทุนในสัดส่วนเท่า ๆ กันหมดตัวละประมาณ 9% ถือว่าหายากที่เราจะมีโอกาสลงทุนในหุ้นชั้นนำเหล่านี้ผ่านกองทุนในสัดส่วนที่สูงแบบนี้

Source: FINNOMENA FUNDS, Bloomberg as of 21/11/2022

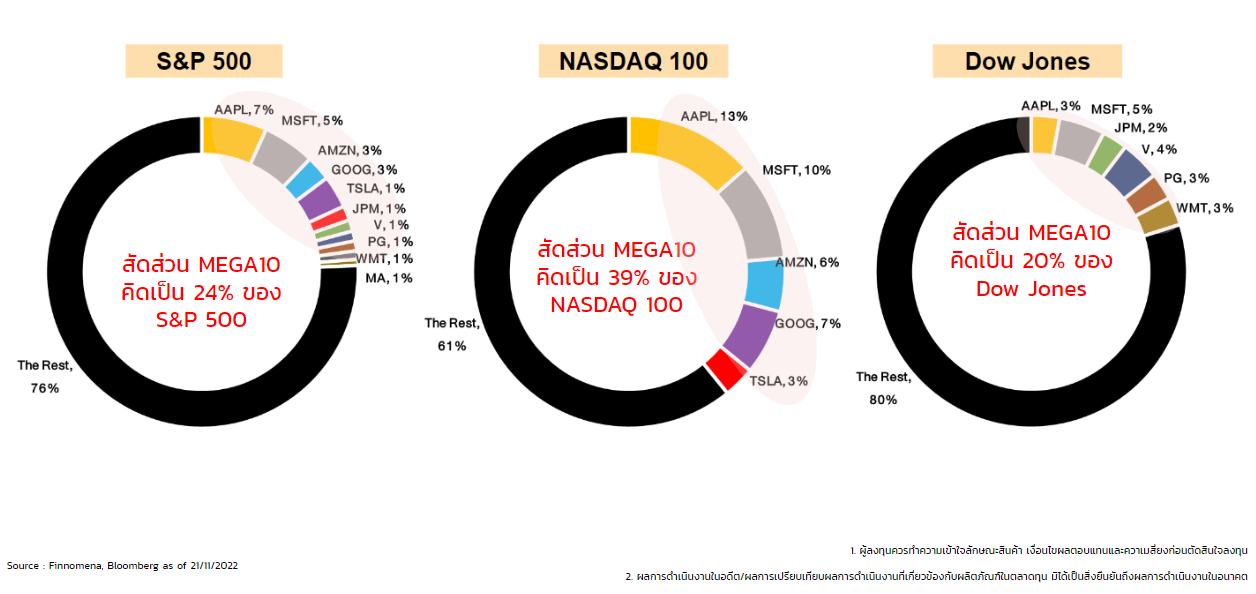

เมื่อเจาะเข้าไปจะพบอีกว่าหุ้นใน MEGA10-A เป็นสัดส่วนสำคัญของดัชนีหลักในสหรัฐฯ ซึ่งหุ้นสหรัฐฯ มีลักษณะแบบ “รวยกระจุก จนกระจาย” พูดง่าย ๆ ว่าหุ้นที่คุณภาพดีจริง ๆ นั้นกินสัดส่วนตลาดไปค่อนข้างเยอะ

ทำให้สัดส่วนของ MEGA10-A คิดเป็น 24% ของ S&P 500 คิดเป็น 39% ของ NASDAQ 100 และคิดเป็น 20% ของ Dow Jones เท่ากับว่าเราไม่ต้องไปลงทุนในกองทุนดัชนีก็ได้ เพียงแต่ต้องมองหากองทุนคุณภาพดีแล้ววิ่งให้ชนะตลาด ซึ่งสามารถหาได้จาก MEGA10-A

Source : FINNOMENA FUNDS, Talis, Bloomberg as of 05/07/2023

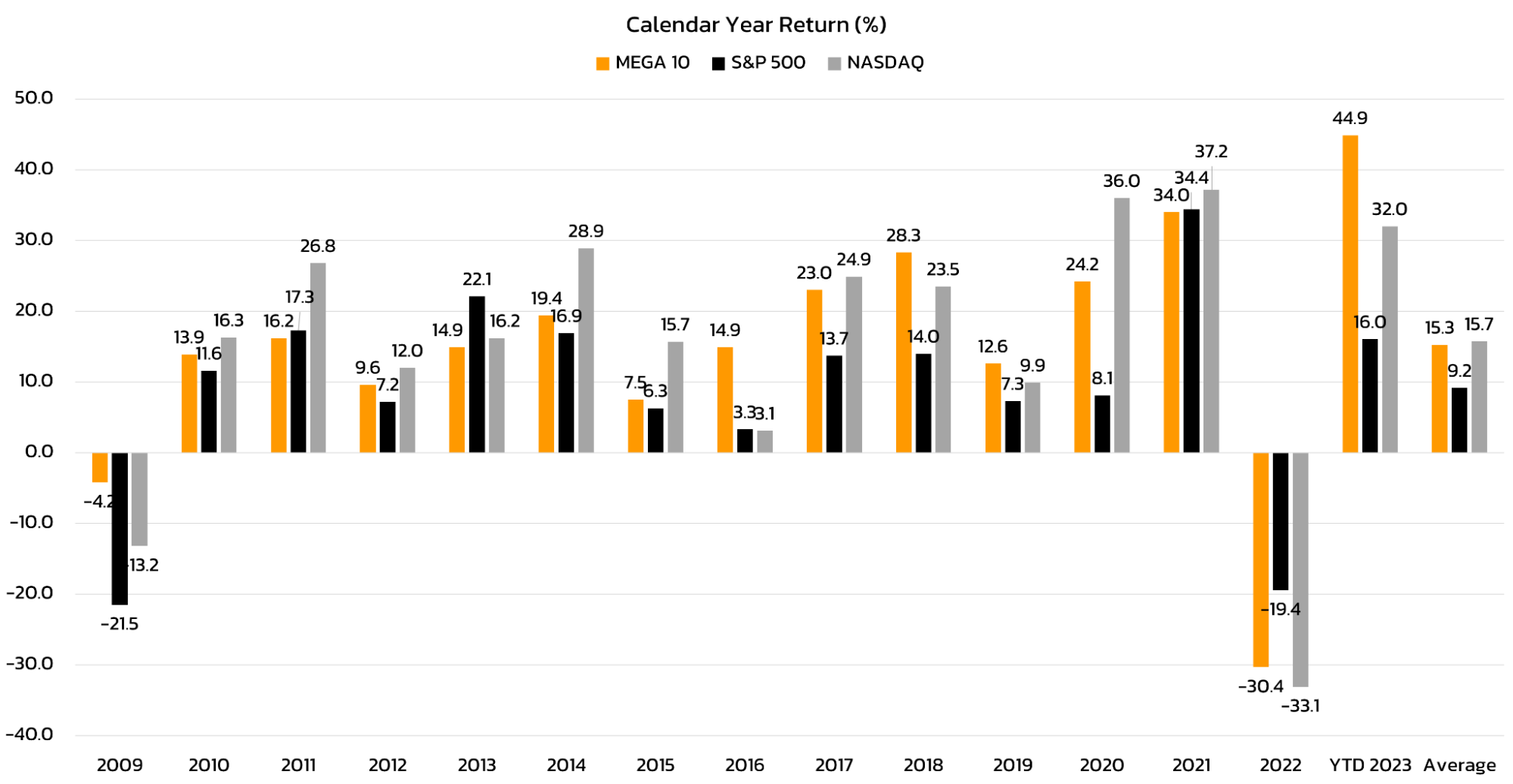

อย่างไรก็ตาม ตั้งแต่ต้นปี 2023 ผลตอบแทนของกองทุนบวกมาแล้วกว่า 40% จากธีม AI Bloom ที่ทำให้หุ้นส่วนใหญ่ในพอร์ตได้รับประโยชน์ไปเต็ม ๆ

ถามว่าถ้าเข้าซื้อตอนนี้แพงไปหรือยัง? ถ้าใครเป็นสายที่เชื่อมั่นว่า AI มาแน่ ๆ อยากโตไปกับหุ้น Top 10 Brands อยากลงทุนในหุ้นขนาดใหญ่ แนะนำว่ายังสามารถทยอยลงทุนไปยาว ๆ ได้ แต่ถ้าใครอยากเพิ่มความมั่นคงเข้าไปอีกหน่อย ผมมีตัวเลือกอีกหนึ่งกองทุนที่น่าสนใจไม่แพ้กันมาแนะนำ

สามารถศึกษารายละเอียดของกองทุนเพิ่มเติมได้ที่ https://www.finnomena.com/fund/

AFMOAT-HA กองหุ้นป้อมปราการ ฝ่าทุกสภาวะเศรษฐกิจ

AFMOAT-HA เป็นกองทุนหุ้นสหรัฐฯ ที่เหมาะกับตอนนี้ที่เศรษฐกิจยังคงผันผวน โลกเอาแน่เอานอนไม่ได้ เราจึงต้องมองหาหุ้นป้อมปราการที่มีคุณภาพดี และมีความแข็งแกร่งทนทานต่อปัจจัยภาพนอกได้ด้วย

Source : Fund Fact Sheet VanEck Morningstar Wide Moat as of 31/04/2023

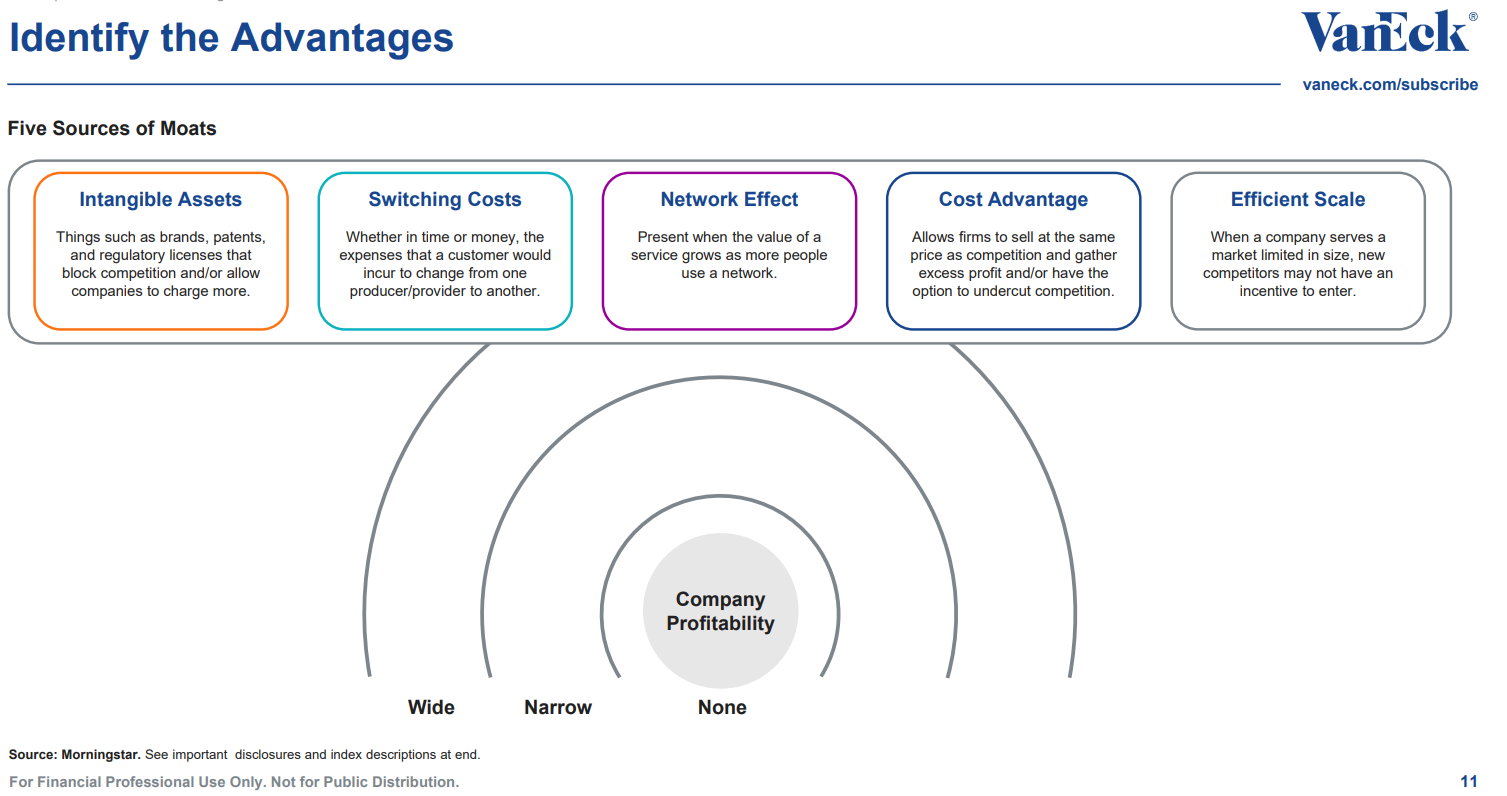

คอนเซ็ปต์การคัดเลือกหุ้นป้อมปราการแบบ MOAT มีหลักคิดอยู่ 5 อย่าง ได้แก่

- Intangible Assets คือ การมี Brand Value ที่ผู้คนให้ความสนใจ ต้องเป็นเบอร์ต้น ๆ ในอุตสาหกรรมนั้น เช่น เวลานึกถึงสมาร์ทโฟนต้องเป็น Apple หรือพูดถึงแบรนด์ด้านกาแฟก็ต้องเป็น Starbucks

- Switching Cost คือ เมื่อผู้บริโภคตัดสินใจซื้อแล้วจะเปลี่ยนใจไปใช้สินค้าหรือบริการของเจ้าอื่นได้ยาก อาจจะมาจากต้นทุนในการเปลี่ยนที่สูงหรือปัญหาเยอะวุ่นวาย ตัวอย่างเคสคลาสสิคอย่างการใช้ Microsoft Office ในบริษัท เมื่อได้ลองใช้ไปแล้วการจะกลับตัวไปใช้ผลิตภัณฑ์อื่นนั้นคงเป็นไปได้ยาก

- Network effect คือ ต้องมีจำนวนผู้ใช้เติบโตเป็นวงกว้างจนเกิดการบอกต่อไปเรื่อย ๆ ตัวอย่างเช่นกรณีของ Facebook เมื่อสัก 10 ปีก่อน ซึ่งเติบโตจาก Users ที่แพร่กระจายจากเพื่อนสู่เพื่อน ยิ่งมีคนใช้งานมากเท่าไหร่ คนอื่นก็อยากใช้ตามมากขึ้นเท่านั้น

- Cost advantage คือ เมื่อธุรกิจมีขนาดใหญ่ก็จะมีความได้เปรียบทางด้านราคาผ่านต้นทุนที่ต่ำกว่าคู่แข่ง หรือ Economies of scale และอาจนำไปสู่การตั้งราคาในระดับที่ได้เปรียบหรือถูกกว่าคู่แข่ง เช่น Walmart ค้าปลีกอันดับ 1 ในสหรัฐฯ ที่มีจุดเด่นในการขายสินค้าราคาถูกจนค้าปลีกรายอื่นแข่งขันได้ลำบาก

- Efficient scale คือ เรื่องของเงินทุนที่ทำให้คู่แข่งเข้ามาแข่งขันได้ยากลำบาก เช่น ธุรกิจสายการบิน American Airlines ที่หากสายการบินหน้าใหม่ต้องการเข้ามาแข่งขัน ก็ต้องใช้เงินทุนมหาศาล แลกกับปริมาณเที่ยวบินที่มีอยู่จำกัด จึงอาจไม่คุ้มค่าที่จะลงแข่งในสนามธุรกิจนี้

นโยบายการลงทุนของ AFMOAT-HA เป็น Feeder Fund ที่จะเข้าไปลงทุนในกองทุนหลัก VanEck Morningstar Moat ETF เน้นลงทุนในบริษัทที่ได้เปรียบในการแข่งขัน มีผลตอบแทนจากเงินลงทุนมากกว่าต้นทุน

Source : Fund Fact Sheet VanEck Morningstar Wide Moat as of 31/04/2023

หน้าตาของหุ้นในพอร์ตจึงผสมผสานไปด้วยหุ้นขนาดใหญ่ และหุ้นขนาดเล็กที่มี Valuation น่าดึงดูด

ที่สำคัญคือในตอนนี้มูลค่าของดัชนี Nasdaq/Russell 2000 อยู่ในระดับสูงสุด All Time High เทียบเท่ากับช่วงวิกฤต Dot Com แปลว่านี่เป็นเวลาที่หุ้นเทคโนโลยีแพงกว่าหุ้น Small Cap. เป็นอย่างมาก ซึ่งเราก็ไม่รู้ว่าความถ่างออกตรงนี้ จะดำเนินต่อไปเรื่อย ๆ เพราะกระแส AI Boom จริงหรือไม่

แต่สิ่งที่เห็นกับตาคือ Russell 2000 ที่เป็นตัวแทนของหุ้นขนาดเล็กในสหรัฐฯ มีมูลค่าถูกที่สุดในรอบ 20 ปีเมื่อเทียบกับหุ้นเทคโนโลยี แสดงว่า “เพชรในตม” อาจจะซ่อนอยู่ในหุ้นกลุ่มนี้ด้วย

Source : Fund Fact Sheet VanEck Morningstar Wide Moat as of 31/04/2023

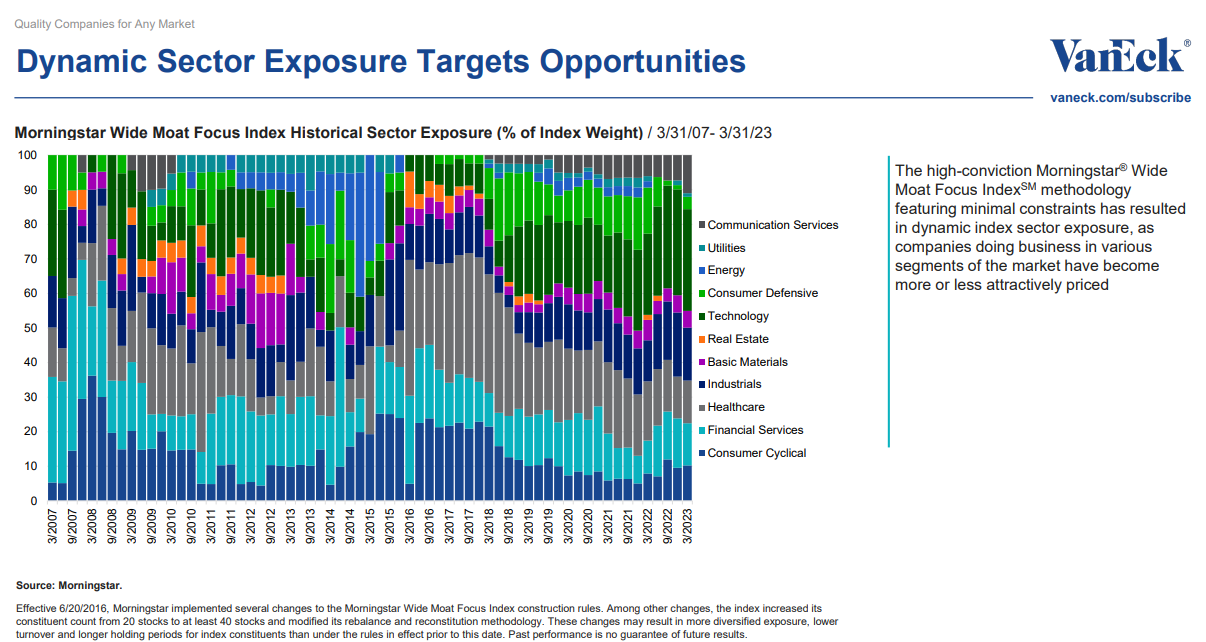

ข้อดีของวิธีการคัดเลือกหุ้นแบบ AFMOAT-HA นั้นอนุญาตให้เราสามารถมีสัดส่วนการลงทุนในหุ้นขนาดเล็กในสหรัฐฯ ด้วย และสามารถสร้างผลตอบแทนได้ ซึ่งที่ผ่านมากองทุนได้มีการปรับเปลี่ยน Sector ได้ตามสภาวะเศรษฐกิจ เพื่อสร้างสมดุลพอร์ตใหม่ ๆ อยู่ตลอดเวลา

Source : Vaneck as of 31/03/2023

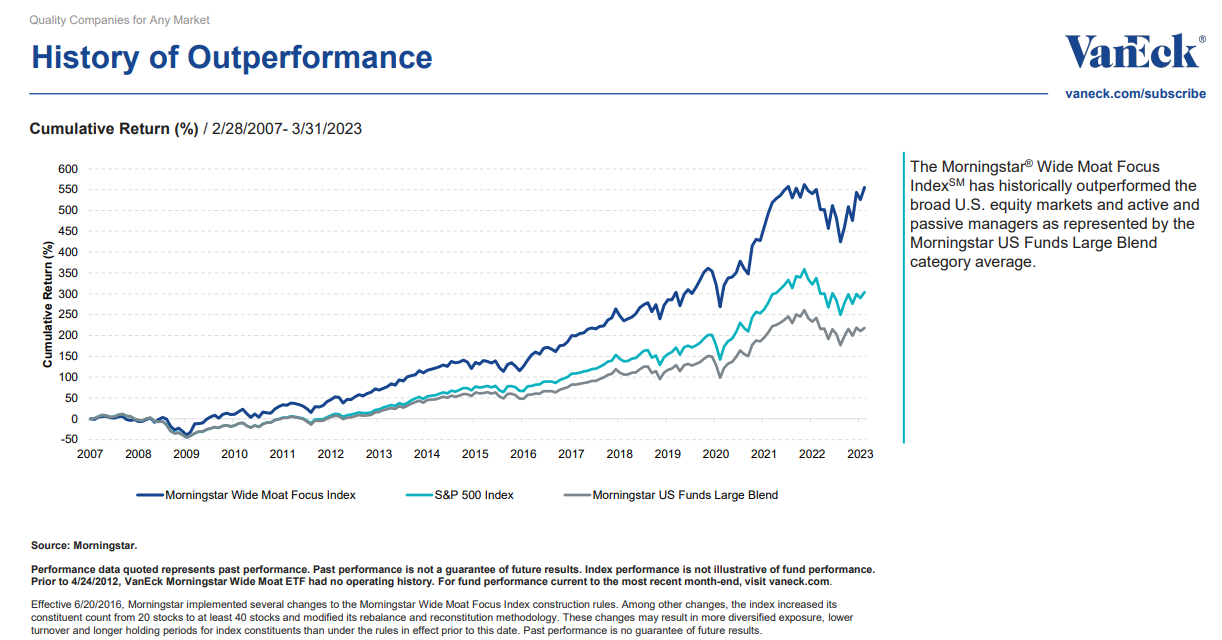

และปีนี้ก็เป็นอีกปีที่ Morningstar Wide Moat สามารถสร้างผลตอบแทนส่วนเพิ่มในระยะยาวได้มากกว่าดัชนี S&P 500 และ Morningstar US Funds Large Blend

ศึกษารายละเอียดของกองทุนเพิ่มเติมได้ที่ https://www.finnomena.com/fund/

สุดท้ายนี้คำถามที่ว่าเศรษฐกิจโลกจะฟื้นไหม พอร์ตการลงทุนของเราจะโตไหม ผมคิดว่าส่วนหนึ่งที่สำคัญคือทิศทางเศรษฐกิจสหรัฐฯ ซึ่งวันนี้ค่อนข้างชัดแล้วว่าสหรัฐฯ อาจจะไม่ Recession เพราะฉะนั้น อย่าพลาดโอกาสที่จะวิ่งไปพร้อมหุ้นสหรัฐฯ กันยาว ๆ ด้วยกองทุน 2 สไตล์แต่แข็งแกร่งเหมือนกัน จาก บลจ. ทาลิส นั่นคือ MEGA10-A และ AFMOAT-HA

Bank – The Trend Following Investor

คำเตือน

ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | กองทุนนี้ลงทุนกระจุกตัวในสหรัฐอเมริกา จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากกองทุนมีการป้องกันความเสี่ยงบางส่วน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT” | สำหรับผู้ลงทุนในความดูแลของ Kept by Krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299