พอเข้าเดือน พ.ค. ปุ๊บ สิ่งที่นักลงทุนถามหาคำตอบก็คือ เดือน พ.ค. ปีนี้ จะเกิดเหตุการณ์ที่เรียกว่า “Sell in May and Go Away” หรือเปล่า? บทความนี้ ผมขอมาขยายความรู้ของเราให้กว้างขึ้น และขอเตือนว่า อย่าให้ความคิดของผมครอบงำความคิดของท่านผู้อ่านนะครับ โปรดใช้วิจารณญาณในการรับชมครับ

“Sell in May and Go Away” คือ อัลไล??

เพราะมันเป็นเหตุการณ์ที่นักลงทุนเชื่อว่า พอเข้าสู่เดือน พ.ค. แล้ว ควรใช้กลยุทธ์ขายหุ้นทำกำไรเสีย เนื่องจากว่า ช่วงนี้น่าจะเป็นช่วงจุดสูงสุดของรอบการลงทุนในทุกๆปี แล้วหลังจากขายไปปั๊บ ก็ให้รอจนกระทั่งตลาดปรับฐานลงมา และควรซื้อกลับเมื่อเห็นสัญญาณตลาดกลับสู่แนวโน้มขาขึ้นอีกครั้ง ซึ่งน่าจะใช้เวลา 2 – 3 เดือนหลังจากนั้น จนนักลงทุนมีการเปลี่ยนแปลงวลีนั้นเป็น “Sell in May and Buy in Aug” หรือ ขายเดือน พ.ค. และ ซื้อเดือน ส.ค. นั้นเอง

ในอดีต “Sell in May” เกิดขึ้นจริงไหม?

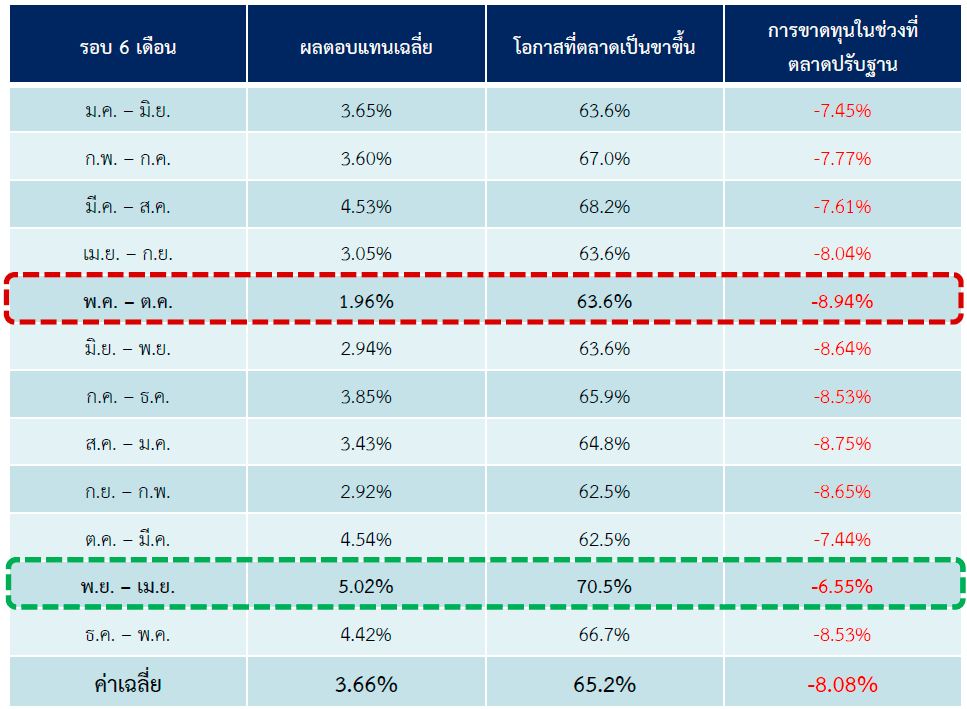

ลองดูตารางด้านล่างครับ

ผลตอบแทนจากการลงทุนทุกๆ 6 เดือน ในตลาดหุ้น S&P500 ตั้งแต่ปี 1928 – 2015

ที่มา : BofA Merrill Lynch Global Research.

จากตารางด้านบน อธิบายขยายความก็คือ ตั้งแต่ปี 1928 จนถึงปีที่แล้วมา ถ้านักลงทุนซื้อดัชนี S&P500 ต้นเดือนนั้นๆ แล้วถือไป 6 เดือน ยกตัวอย่างเช่น ถ้าลงทุนเดือน ม.ค. แล้วถือไปขายสิ้นเดือน มิ.ย. จะพบว่า ให้ผลตอบแทนเฉลี่ย ในช่วง 87 ปีที่ผ่านมา อยู่ที่ 3.65% โดยมีโอกาสที่ตลาดเป็นขาขึ้นในช่วงนั้น เท่ากับ 63.6% หรือราวๆ 55 ปีจากทั้งหมด 87 ปี และปีที่ตลาดปรับฐาน จะลงมาเฉลี่ยราวๆ -7.45%

อ่านตารางเป็นแล้วนะครับ คราวนี้ เรามาดูกันว่า “Sell in May” เกิดขึ้นจริงในเดือน พ.ค. จริงหรือเปล่า ก็ไปดูช่องที่มีกรอบสีแดง

พบว่า ข้อมูลทางสถิติน่าสนใจทีเดียว เพราะถ้าเริ่มลงทุนเดือน พ.ค. แล้วถือไปขายสิ้นเดือน ต.ค. จะพบว่า ให้ผลตอบแทนเฉลี่ยแค่ 1.96% โดยมีโอกาสที่ตลาดเป็นขาขึ้นในช่วงนั้น เท่ากับ 63.6% หรือราวๆ 55 ปีจากทั้งหมด 87 ปี และปีที่ตลาดปรับฐาน จะลงมาเฉลี่ยราวๆ -8.94% ซึ่งสรุปให้เห็นว่า ผลตอบแทนเฉลี่ยจากการลงทุนเดือน พ.ค. ไปขายเดือน ต.ค. นั้น ให้ผลตอบแทนน้อยกว่าช่วงอื่นๆ แถมถ้าตลาดปรับฐานขึ้นมา ก็จะปรับฐานแรงกว่าช่วงอื่นๆด้วยเช่นกัน

ส่วนสมมติฐานที่ว่า ควรไปซื้อเดือน ส.ค. นั้นจริงไหม? คำตอบทางสถิติในอดีต ก็ต้องบอกว่า น้ำหนักน้อยเกินไปครับ จังหวะที่ควรซื้อจริงๆ หากเทียบกับข้อมูลที่ BofA ทำไว้ ควรไปซื้อเดือน พ.ย. จะมีโอกาสมากกว่า (ช่องที่มีกรอบสีเขียว)

ทำไมเขามักจะขายกันในเดือน พ.ค.?

- เป็นช่วงก่อนจะมีการหยุดพักช่วงฤดูร้อน

- บริษัทจดทะเบียนประกาศผลการดำเนินงานไตรมาส 1 และทยอยจ่ายปันผลไปหมดแล้ว เลยขาดปัจจัยบวกในช่วงถัดจากนั้น

- เพราะเชื่อว่าจะเกิดเหตุการณ์ “Sell in May”

เหตุผลข้อที่ 3 ผมไม่ได้จะกวนประสาทผู้อ่านนะครับ แต่หลายเหตุการณ์ในตลาดหุ้น มันก็มักเป็นอย่างนั้น บางครั้ง ตลาดก็เคลื่อนไหวจากอารมณ์ความเชื่อ ไม่ได้เกิดจากเหตุและผลแบบตรงไปตรงมา ดังนั้น ถ้านักลงทุนจำนวนมาก เชื่อว่าจะเกิดเหตุการณ์ Sell in May ขึ้น มันก็จะเกิดขึ้น ถึงแม้ปัจจัยอื่นจะไม่รองรับก็ตาม

แล้วของไทยเราละ?

กราฟหุ้นไทย (SET Index) ย้อนหลังนับตั้งแต่ปี 2011 – 2015

ที่มา : www.stockcharts.com

ดูจากกราฟย้อนหลังจะเห็นว่า 5 ปีที่ผ่านมา มี 4 ปี ที่ SET Index ปรับฐานในเดือน พ.ค. นะครับ จุดสังเกตก็คือ หากปีใดที่ตลาดหุ้นไทยวิ่งทำผลตอบแทนได้ดีตั้งแต่ต้นปีจนถึงเดือน เม.ย. ดูเหมือนจะมีโอกาสปรับฐานในเดือน พ.ค. ไม่น้อยทีเดียว … ปีนี้ ไตรมาส 1 ที่ผ่านมา หุ้นไทยเราก็ถือว่าหล่อสุดเมื่อเทียบกับหลายๆประเทศทีเดียว ดังนั้น ระวังไว้หน่อยก็ไม่เสียหายนะครับ

แล้วหุ้นจะลงเพราะเหตุผลอะไร?

นี่คือคำถามที่มักจะโดนถามต่อเวลาที่เราพยายามจะอธิบายและเชื่อมโยงเหตุการณ์ใดๆก็ตาม คำตอบที่ผมให้ได้ก็คือ “ผมไม่รู้จริงๆครับ” ว่าอะไรจะทำให้หุ้นลง ปัจจัยเสี่ยงมันมีร้อยแปดอย่าง อะไรจะเกิดตอนไหน มันยากเกิดปัญญาของเราเกินไป เอาเป็นว่า ถ้ามันจะปรับฐานจริงๆ ไม่ต้องห่วงครับ นักวิเคราะห์และนักข่าว จะหาเหตุผลมาอธิบายเหตุการณ์นั้นได้แน่นอน จำไว้ว่า บางครั้ง “ข่าว ชี้นำราคา” แต่บางครา “ราคา ก็ชี้นำข่าวได้เช่นกัน”

มีจุดให้ระวังอะไรอีกไหม?

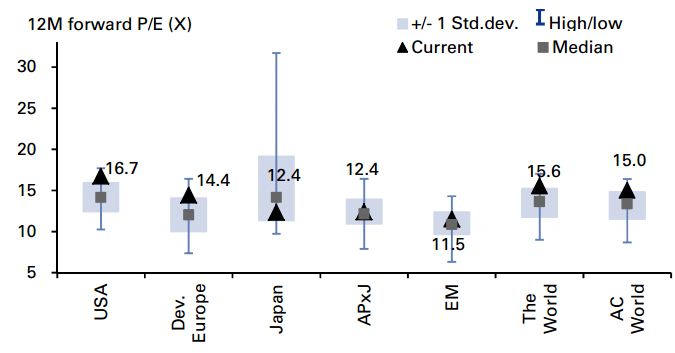

ลองดูการประมานกาณ Forward P/E ดัชนีสำคัญของโลก ผ่านมุมมองของ Goldman Sachs กันนะครับ

Valuation ranges (MSCI Regions) over a 10-year timeline

ที่มา : Global Weekly Kickstart – Goldman Sachs Global Investment Research

จะเห็นว่า Forward P/E 12 เดือนข้างหน้า ของตลาดหุ้นโลก (The World), สหรัฐฯ และ ยุโรป (Dev. Europe) สูงกว่าค่าเฉลี่ยย้อนหลัง 10 ปี ของตัวเอง และสูงกว่า 1 S.D. แสดงให้เห็นว่า ราคาหุ้น ไม่ได้อยู่ในโซนถูก ค่อนไปทางแพงด้วยซ้ำไปนะครับ ซึ่งถือเป็นความเสี่ยงสำหรับใครที่ให้น้ำหนักหรือปัจจัยพื้นฐานและความถูกแพงเป็นหลักในการพิจารณาเลือกลงทุน

มองอีกด้านผ่านกราฟ Week Chart ของดัชนี S&P500 แล้วผมคิดว่า ต้องจับตาดูเช่นกันก็คือ รูปด้านล่างนี้ครับ

ดัชนี S&P500 ย้อนหลัง ตั้งแต่ปี 1990 – ปัจจุบัน

ที่มา : BISNEWS

ผมใช้เส้นค่าเฉลี่ย 2 เส้น (50 วัน และ 100 วัน) ในการดูสัญญาณซื้อขายนะครับ ผ่านมาเกือบ 26 ปี Indicator ตัวนี้ ให้สัญญาณซื้อทั้งหมด 4 ครั้ง ผลตอบแทนที่ทำได้ ก็อย่างที่ท่านเห็นในรูป โดยมีสัญญาณขายเกิดขึ้น 2 ครั้ง ซึ่งทั้ง 2 ครั้ง ตามมาด้วยวิกฤต (Crisis) ในตลาดหุ้นสหรัฐฯ ครั้งแรกคือวิกฤต Dotcom ในปี 2000 ครั้งที่ 2 คือ Subprime Crisis ในปี 2008

ล่าสุด ก็คือ จุดที่เรายืนอยู่ตรงนี้ละครับ ถ้า Indicator ตัวนี้ ยังคงความมีประสิทธิภาพการทำงานของมันไว้ ไม่นาน เราก็จะรู้ว่า จะขึ้นยาวๆ หรือทิ้งให้เราหนาวบนยอดดอย

ส่วนตัวแล้ว ผมเลือกที่จะระมัดระวังในการลงทุนให้มากในช่วงนี้นะครับ ไว้ยืนยันว่ามันจะขึ้นจริงๆเมื่อไหร่ค่อยวิ่งตามไป สบายใจกว่าครับ

คำเตือน

• การลงทุนมีความเสี่ยง ผู้ลงทุนควรศึกษาข้อมูลก่อนการตัดสินใจลงทุน

• ผลการดำเนินงานในอดีตไม่ได้เป็นเครื่องยืนยันผลการดำเนินในอนาคต

• การนำเสนอข้อมูลข้างต้น มิใช่การให้คำแนะนำการลงทุน

• การลงทุนใดๆ ต้องเกิดจากการศึกษา วิเคราะห์ข้อมูลและตัดสินใจลงทุน บนความเสี่ยงที่รับได้ของนักลงทุนเอง

• ทางผู้ให้ข้อมูลขอสงวนสิทธิ์ ไม่รับผิดชอบต่อความสูญเสียในทุกกรณีที่อาจเกิดขึ้นจากการให้ข้อมูลข้างต้น