ถ้าถามว่า หุ้นกลุ่มใดที่ให้ผลตอบแทนโดดเด่นในระยะยาวในช่วงหลังวิกฤตซับไพรม์เป็นต้นมา คำตอบก็คือ หุ้นกลุ่ม Small Cap นั่นเอง สาเหตุเป็นเพราะ หุ้นขนาดเล็กมีโอกาสเติบโตสูง อยู่ในช่วงขยายตลาด และส่วนหลักๆอีกหนึ่งอย่างก็คือ ยังไม่ได้รับความสนใจมากนักจากนักลงทุนสถาบัน หรือ นักลงทุนต่างชาติ เนื่องจากขนาดของ Market Cap ที่เล็กเกินไป เหล่ากองทุนขนาดใหญ่ ที่เงินหนาๆ ก็มองว่า ไม่คุ้มแรงที่จะไปนั่งทำ Company Visit หรือนั่งวิเคราะห์อย่างจริงจังมากขนาดนั้น

ดังนั้น หุ้นขนาดเล็ก จึงน่าสนใจสำหรับนักลงทุนรายย่อย หรือเหล่ากองทุนที่มีขนาดกองทุนไม่ใหญ่จนเกินไป คนเห็นไม่เยอะ โอกาสที่เราจะเห็นโอกาสก่อน ก็ย่อมสูงกว่า

บลจ.ทิสโก้ ถือเป็นผู้นำเทรน กองทุนที่มีนโยบายลงทุนในหุ้น Small & Mid Cap เพราะเป็นผู้ออกกองทุนประเภทนี้เป็นเจ้าแรกๆในตลาดเลยก็ว่าได้ และกองทุน Flagship ในสายของ Small & Mid Cap ก็คือ TISCOMS นั่นเอง

TISCOMS ชื่อเต็มคือ กองทุนเปิด ทิสโก้ Mid/Small Cap อิควิตี้

มีนโยบายการลงทุนคือ เน้นคัดเลือกหุ้นด้วยสไตล์ Bottom up มองที่ธุรกิจเป็นหลักว่าโอกาสอยู่ที่ไหน โดยให้ความสำคัญกับ CAGR (Compound Average Growth Rate) เป็นอันดับแรก

ถ้าย้อนหลังไปดูผลตอบแทนจากการลงทุนของนักลงทุนส่วนใหญ่ในตลาด สาเหตุที่อยู่ในตลาดนานๆ ลงทุนมาแล้วระยะหนึ่ง ก็ยังไม่สามารถทำกำไรจากตลาดได้ ส่วนหนึ่งก็เพราะ นักลงทุนเหล่านี้พยายามวิ่งไล่หาผลตอบแทนที่ไม่สมเหตุสมผล ก็เพราะ เลือกหุ้นซิ่ง วิ่งไปหาหุ้นปั่น ขยันซื้อที่ราคาแพงๆ

อีกส่วนหนึ่งก็คือ ซื้อหุ้นที่ราคาถูก แต่ No growth โดยหวังว่า มันจะ Turn around ในเร็ววัน ปรากฎว่ามันไม่ไปไหนซักที เกิดเป็นต้นทุนค่าเสียโอกาสอยู่ในพอร์ตของเรา

สำหรับนักลงทุนระดับตำนาน รวมถึง TISCOMS รู้ถึงพลังของ CAGR เป็นอย่างดี Fund Manager เลยให้ความสำคัญกับทิศทางผลประกอบการได้ในอนาคตในระยะยาว และที่สำคัญคือ สม่ำเสมอ ไม่ใช่ปีนี้โต 80% ปีหน้าไม่โตเลย หุ้นแบบนี้ จะไม่มีในพอร์ตแน่นอน

ในทางปฏิบัติ Fund Manager จะพยายามเน้นหาหุ้นที่ตลาดยังไม่ค้นพบว่าจะมีการกลับตัว หรือ กำไรกำลังจะโตก้าวกระโดด (Turnaround Stock) ด้วยความเชื่อที่ว่า ถ้าเมื่อไหร่ฝูงชนหันมาให้สนใจ จะทำให้หุ้นตัวนั้นเกิด Upside มากขึ้น

Liquidity ก็สำคัญ สำหรับการถือหุ้นขนาดเล็ก

สำหรับหุ้นประเภท Small & Mid Cap จริงๆ ก็มีความเสี่ยงกับ Negative Alpha หากอยู่ดีๆสภาพคล่องตลาดหดลง หรือหายไป ต่อให้พื้นฐานบริษัทยังดีอยู่ หรือ มองไปที่ CAGR จะยังสวยก็เถอะ แต่บทตลาดจะเทขึ้นมา หุ้น Small & Mid Cap ก็มักจะโดนก่อน ดังนั้น Fund Manager จะไม่เข้าไปเสี่ยงกับหุ้นที่มีสภาพคล่องน้อยเกินไปแน่นอน นี่จึงเป็นอีกหัวใจสำคัญที่ทำให้กองทุน TISCOMS ปรับฐานเบากว่ากองทุนที่อยู่ในประเภทเดียวกันว ในช่วงจังหวะตลาดขาลง

ผลการดำเนินงานย้อนหลัง น่าพอใจไหม?

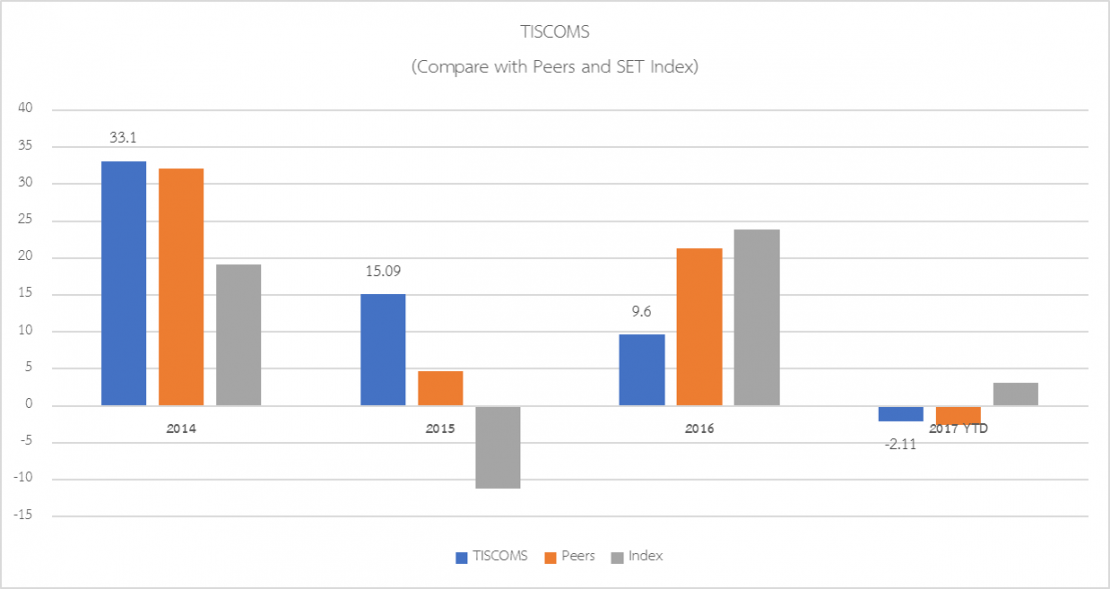

TISCOMS เป็นกองทุนกลุ่ม Small & Mid Cap ที่ผลการดำเนินงานย้อนหลัง 3 ปี ติดอันดับ 5th Percentile (ข้อมูล ณ วันที่ 31 มี.ค. 2560) ถ้ากางดู Calendar Performance ของแต่ละปี ก็จะพบสัจธรรมว่า มันเป็นไปได้ครับที่บางปี TISCOMS จะแพ้ SET Index ซึ่งสาเหตุก็มาจากหลายเหตุผลด้วยกัน อย่างปี 2016 ที่ผ่านมา ตลาดไปเล่นหุ้น High Growth และ Big Cap เป็นส่วนใหญ่ ซึ่งเป็นผลที่ตามมาจากการที่ต่างชาติเทขายตลาดหุ้นไทยในปี 2015 อย่างหนัก ก่อนกลับมาลงทุนอีกครั้งในปี 2016

รูปที่ 1 : ผลการดำเนินงาน TISCOMS รายปี เปรียบเทียบคู่แข่ง

แหล่งข้อมูล : Bloomberg ณ วันที่ 11 พ.ค. 2560

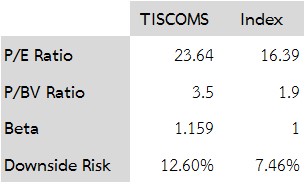

ลองดูการวิเคราะห์เชิงปริมาณในตารางด้านล่างของ TISCOMS เปรียบเทียบกับ SET Index นะครับ

รูปที่ 2 : การวิเคราะห์เชิงปริมาณกองทุน TISCOMS เปรียบเทียบ SET Index

แหล่งข้อมูล : Bloomberg ณ วันที่ 11 พ.ค. 2560

ที่เราเห็นก็ชัดเจนนะครับว่า กองทุนเน้นการลงทุนในหุ้นเติบโต (Growth Stock) เนื่องจาก P/E สูงกว่า SET Index และ P/BV ก็สูงกว่า รวมถึงค่า Beta ที่สูงกว่า 1 ก็แปลว่า ตัวกองทุนเอง มีความผันผวนสูงกว่าดัชนี SET Index ด้วยเหมือนกัน รวมถึง Downside Risk ย้อนหลังไป 1 ปี ก็สูงกว่า SET Index เกือบๆเท่าตัว ข้อมูลเหล่านี้ บ่งบอกคุณลักษณะของหุ้นขนาดกลาง ขนาดเล็กได้เป็นอย่างดีครับ ดังนั้น ถึงแม้ TISCOMS จะผลตอบแทนชนะ SET Index ได้ในระยะยาว

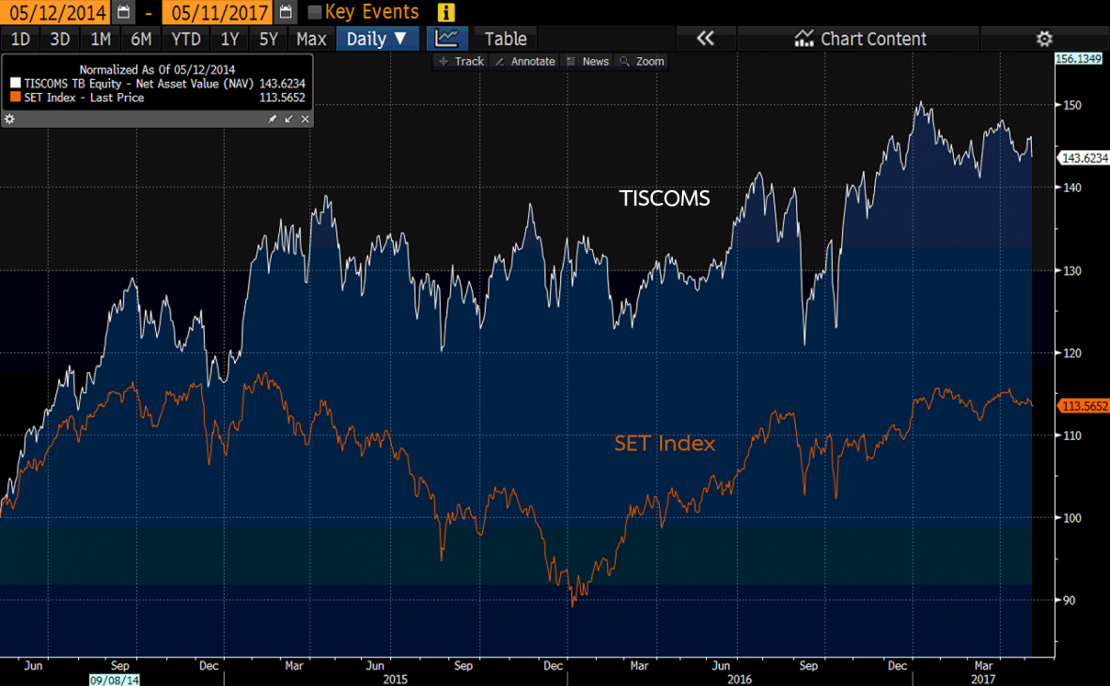

รูปที่ 3 : ผลการดำเนินงานย้อนหลัง 3 ปี TISCOMS เปรียบเทียบ SET Index

แหล่งข้อมูล : Bloomberg ณ วันที่ 11 พ.ค. 2560

คำเตือน

• การลงทุนมีความเสี่ยง ผู้ลงทุนควรศึกษาข้อมูลก่อนการตัดสินใจลงทุน

• ผลการดำเนินงานในอดีตไม่ได้เป็นเครื่องยืนยันผลการดำเนินในอนาคต

• การนำเสนอข้อมูลข้างต้น มิใช่การให้คำแนะนำการลงทุน

• การลงทุนใดๆ ต้องเกิดจากการศึกษา วิเคราะห์ข้อมูลและตัดสินใจลงทุน บนความเสี่ยงที่รับได้ของนักลงทุนเอง

• ทางผู้ให้ข้อมูลขอสงวนสิทธิ์ ไม่รับผิดชอบต่อความสูญเสียในทุกกรณีที่อาจเกิดขึ้นจากการให้ข้อมูลข้างต้น

.jpg)