ตลาดหุ้นที่เรียกว่า “ตลาดเกิดใหม่” (Emerging Markets : EM) ถือว่าแทบไม่ได้อยู่ใน Spotlight ของนักลงทุนเลยในช่วง 3-4 ปีที่ผ่านมา สาเหตุหลักก็มาจากผลตอบแทนที่ไม่เป็นที่น่าพอใจ หลังจากที่ธนาคารกลางสหรัฐฯประกาศยุติการใช้มาตรการ QE ทำให้เงินลงทุนจำนวนไม่น้อยถอยกลับไปหาดอลล่าร์ และแน่นอนว่า ออกจากตลาดหุ้นของกลุ่ม Emerging Markets ไปเช่นกัน

อีกเรื่องหนึ่งที่ทำให้ตลาดหุ้นฝั่งนี้ ดูจะไม่เป็นที่สนใจก็คือ วิกฤตราคาสินค้าโภคภัณฑ์ที่ตกต่ำ เนื่องจากกลุ่มประเทศเกิดใหม่ พึ่งพารายได้จากการส่งออกสินค้าประเภทนี้เป็นหลัก เลยทำให้เศรษฐกิจของกลุ่มตลาดเกิดใหม่ มีความไม่แน่นอน และมีความเสี่ยงที่สูงขึ้นไปอีกระดับนะครับ

แต่ถึงอย่างนั้น ในระยะยาว ก็เป็นที่ชัดเจนว่า ประเทศใน Emerging Markets นี้ จะเป็นกลไกขับเคลื่อนเศรษฐกิจโลกที่สำคัญ และจะสำคัญเพิ่มขึ้นเรื่อยๆ เมื่อเราเริ่มเห็นแล้วว่า เหล่าประเทศแกนหลักอย่างกลุ่มยูโรโซน และญี่ปุ่น ไม่สามารถพาตัวเองขยับออกจากการชะลอตัวทางเศรษฐกิจได้ง่ายๆ เมื่อนั้น ความหวังก็กลับมาที่ EM อีกครั้ง

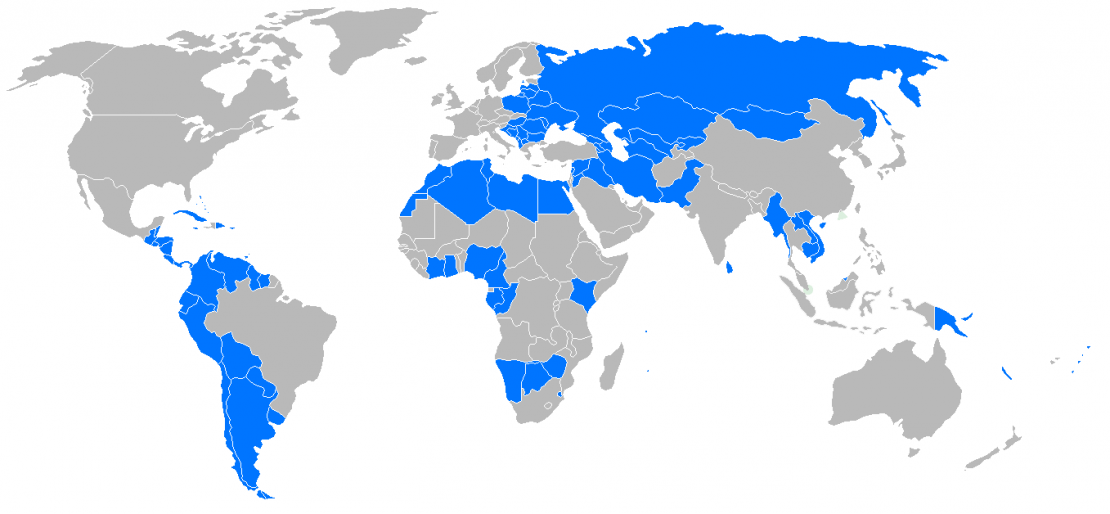

กลุ่มประเทศ Emerging Markets นั้น ถูกนักวิเคราะห์และนักลงทุนแบ่งออกตามภูมิภาค 3 โซนด้วยกัน

1. เอเชีย มีประเทศ ไทย, เกาหลีใต้, จีน, อินเดีย, มาเลเซีย, ฟิลิปปินส์, ไต้หวัน, อินโดนีเซีย, ปากีสถาน

2. ละตินอเมริกา มีประเทศ อาร์เจนตินา, บราซิ, ชิลี, โคลัมเบีย, เม็กซิโก, เปรู และ เวนาซูเอลา

3. ยุโรปตะวันออก และตวันออกกลาง มีประเทศ สาธารณรัฐเชก, ฮังการี, โปแลนด์, รัสเซีย, อิสราเอล, จอร์แดน, โมร็อคโค, อียิปต์, แอฟริกาใต้ และ ตุรกี

ถ้าดูตามแผนที่โลก จากรูปด้านล่าง ตลาดเกิดใหม่คือ ประเทศที่มีสีฟ้านะครับ

รูปที่ 1 : ตลาดเกิดใหม่ บนแผนที่โลก

แหล่งข้อมูล : https://en.wikipedia.org/wiki/Emerging_markets

ในการกระจายการลงทุนแบบ Global Asset Allocation วางพอร์ตการลงทุนระยะยาว แน่นอนว่า การเลือกมี Exposure ในตลาดหุ้นเกิดใหม่ไว้บ้างเป็นเรื่องที่สำคัญและจำเป็น แต่ถึงอย่างนั้น นักลงทุนก็อาจถามต่อไปอีกว่า ในเมื่อ “ไทย” ถือเป็นตลาดเกิดใหม่ อย่างนั้น เราไม่จำเป็นต้องลงทุนในตลาดเกิดใหม่ที่อื่นด้วยใช่หรือไม่?

คำตอบก็คือ นักลงทุนยังจำเป็นต้องมองตลาดเกิดใหม่ที่อื่นๆด้วยครับ สาเหตุเป็นเพราะ ไทยเราเอง ก็มีความเสี่ยงของไทยที่เป็นความเสี่ยงเฉพาะ หากลงทุนแต่หุ้นไทยล้วนๆ ก็อาจจะเจอความผันผวนหรือเจอปีที่ไม่ดี (Bad Year) ระหว่างทาง ทนได้ก็ดีไป ทนไม่ได้ก็ต้องมานั่งเหนื่อยตามตลาด หาเหตุผล ปรับพอร์ตจนชีวิตวุ่นวายกันไปนะครับ

รูปที่ 2 : ผลตอบแทนรายปีของตลาดเกิดใหม่แต่ละแห่งที่อยู่บนดัชนี MSCI Emerging Markets ในรูปของสกุลดอลล่าร์

แหล่งข้อมูล : https://novelinvestor.com/emerging-markets-performance/

สำหรับผู้ใช้งาน “NTER” คุณน่าจะเห็นแล้วว่า จากการคำนวนของโปรแกรมและจัด Asset Allocation นั้น เรามีการแนะนำให้กระจายความเสี่ยงไปลงทุนยังตลาดหุ้นเกิดใหม่ด้วยบางส่วน ตามระดับความเสี่ยงที่แต่ละท่านรับได้ คำถามคือ ทำไมต้องเป็น Krungsri Emerging Markets Equity Fund หรือ KF-EM ก็ขออธิบายภาพรวมตามนี้ครับ

KF-EM ไปลงทุนในอะไร?

KF-EM เป็นกองทุนหุ้น ไปลงทุนในกองทุนหลักกองเดียวที่ชื่อว่า Vontobel – Emerging Markets Equity Fund (Bloomberg Code ก็คือ VONEMJA:LX) โดยกองทุนหลักจะเน้นลงทุนในบริษัทจดทะเบียนที่มีศักยภาพ และมีการเติบโตสูง ที่อยู่ในตลาดเกิดใหม่ โดย Vontobel นี่ มี Investment Policy ที่ชัดเจนมากๆก็คือ

- ต้องการผลตอบแทนที่ดีกว่า Benchmark ในทุกวัฎจักรเศรษฐกิจ บนความเสี่ยงหรือ ความผันผวนที่ต่ำกว่า

- หวังให้ผลตอบแทนจากการลงทุนสูงกว่า Benchmark 2% ต่อปี เป็นอย่งน้อยต่อช่วงวัฏจักรเศรษฐกิจ 1 ช่วง

ยากมากนะครับ ที่จะเห็นกองทุนรวมใดซักกอง เขียน Investment Policy ไว้ชัดเจนว่า ต้องการชนะดัชนีชี้วัด หรือ Benchmark ปีละเท่าไหร่

แล้วหลักการลงทุนของ Vontobel – Emerging Markets Equity Fund คืออะไร?

- ใช้กลยุทธ์การลงทุนแบบ Bottom-up วิเคราะห์ที่ปัจจัยพื้นฐาน และอนาคตของบริษัทที่ไปลงทุนเป็นสำคัญ

- เน้นบริษัทที่เติบโตอย่างมีเสถียรภาพและ มีราคาที่สมเหตุสมผล

- ไม่จำเป็นต้องจัดพอร์ตการลงทุนให้ใกล้เคียงกับดัชนีเปรียบเทียบ (ชอบแบบไหน ก็ลงแบบนั้นได้อิสระ ไม่ล้อตาม Benchmark)

- ใช้มุมมองการลงทุนแบบระยะยาวบริหารพอร์ตการลงทุน โดยเน้นลดความผันผวนในช่วงตลาดขาลง (ผู้จัดการกองทุนเชื่อว่า การลงทุนที่ประสบความสำเร็จ มาจากการลดความผันผวนในช่วงขาลง หรือ หลีกเลี่ยงการขาดทุนหนัก เป็นสำคัญ)

หุ้นตลาดเกิดใหม่ มีตั้งเยอะ Vontobel คัดเลือกยังไง?

ดูตามรูปประกอบนะครับ

รูปที่ 3 : กระบวนการลงทุนของ Vontobel

แหล่งที่มา : Vontobel Presentation (May 2015)

หลักๆก็แบ่งตามนี้ครับ

- หุ้นตลาดเกิดใหม่มีเกิน 15,000 ตัว ก็คัดจาก กำไรสุทธิต้องเกิน $50 ล้านก่อน (เน้นว่า เป็นหุ้นดีจริง กำไรแล้วจริง) ดู ROE สูงๆ Debt-to-Equity ต่ำๆ ผลการดำเนินสม่ำเสมอ ก็คัดมาเรื่อยๆ

- เข้าไปดูงบ และทำความเข้าใจธุรกิจที่ผ่านตัวกรองชั้นที่หนึ่ง ว่า มาตรฐานการบัญชีโปร่งใสไหม? กลยุทธ์ทางธุรกิจคืออะไร? คู่แข่งเป็นใคร สู้กับเขาได้ไหมในระยะยาว?

- ถึงตรงนี้ จะเหลือหุ้นที่ผู้จัดการกองทุนชอบไม่เกิน 300 ตัวแล้ว ก็เข้าไป Bottom-Up ลึกๆ ทำ Company Visit กันไปหนักๆ

- แล้วก็กลับมาทำ Valuation หาราคาเหมาะสมว่าใน 2-3 ปี 5 ปี ข้างหน้า ราคาควรเป็นเท่าไหร่ เปรียบเทียบกับราคาปัจจุบัน

- แล้วก็สร้างพอร์ตโฟลิโอขึ้นมา โดยมีหุ้นในพอร์ต 50-90 ตัว เน้นกระจายความเสี่ยงของรายได้ ไม่ยึดติดกับ Benchmark จะลงหุ้นตัวไหนเท่าไหร่ ขึ้นอยู่กับผู้จัดการกองทุนว่ามีมุมมองอย่างไร และราคาในปัจจุบันมันเหมาะสมหรือเปล่า

สรุปคือ จาก 5 ขั้นตอนนี้ ที่ Vontobel ต้องการก็คือ หุ้นที่เป็น High Quality + Good Management + Sensible Valuation

รูปที่ 4 : ลักษณะหุ้นที่ Vontobel เลือก

แหล่งที่มา : Vontobel Presentation (May 2016)

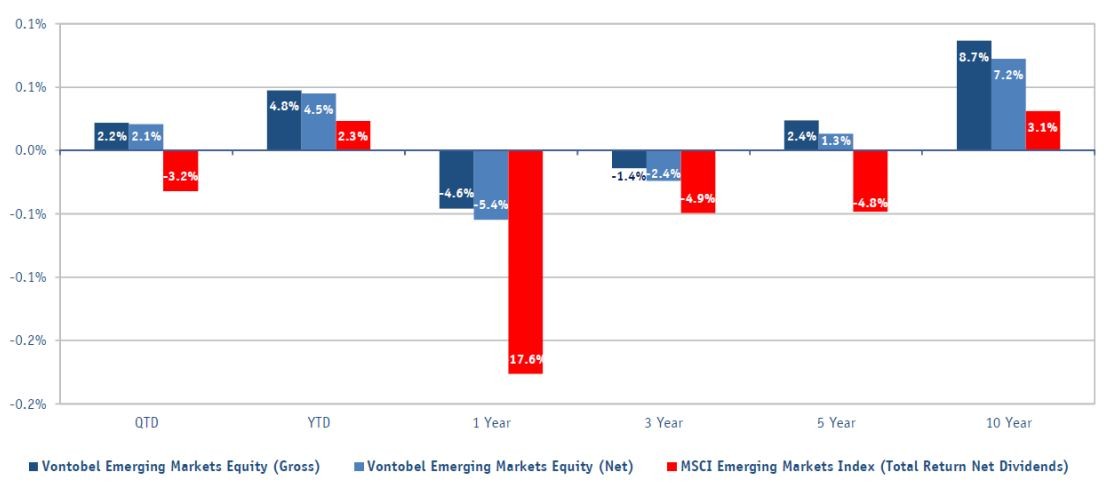

หลักการลงทุนดูดี แล้วผลการดำเนินงานเป็นอย่างไร?

รูปที่ 5 : ผลการดำเนินงานย้อนหลังของ Vontobel – Emerging Markets Equity Fund

แหล่งที่มา : Vontobel Presentation (May 2016) ผลการดำเนินงานที่แสดงเป็นผลการดำเนินงานของกองทุนหลัก ซึ่งไม่เป็นไปตามมาตรฐานของสมาคม

บริษัทจัดการลงทุน

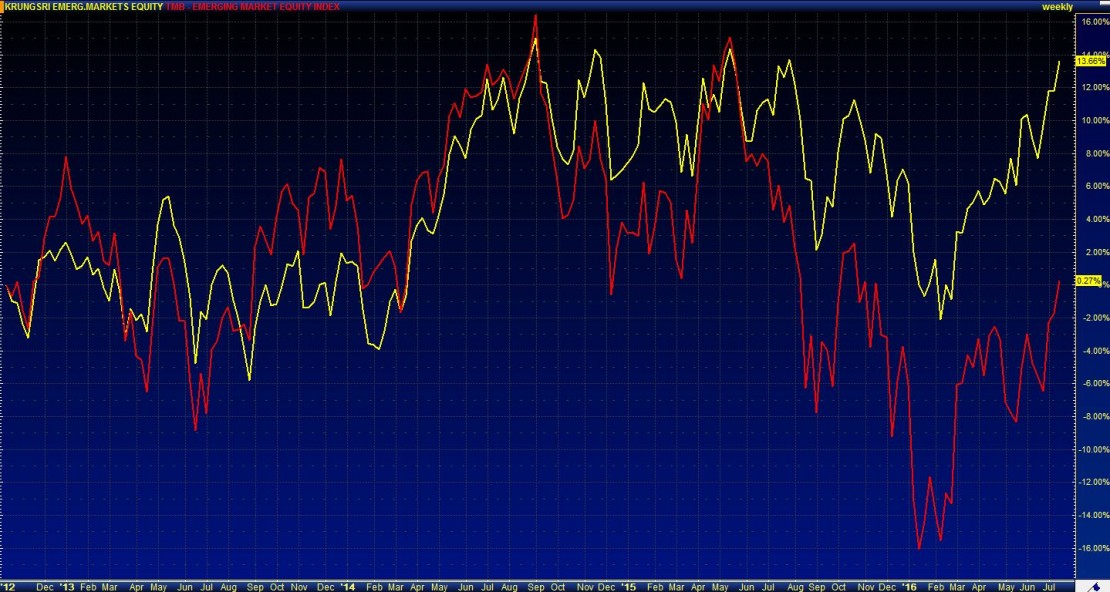

หลักหักค่าธรรมเนียมการซื้อขาย ผลการดำเนินงานย้อนหลัง 10 ปี กองนี้ชนะ MSCI Emerging Markets Index เกินเท่าตัว สาเหตุหลักๆมาจาก กองทุนสามารถหลีกเลี่ยงการขาดทุนหนักได้ในช่วงที่ตลาดไม่เป็นใจ และที่หลีกเลี่ยงได้ ก็เพราะ กระบวนการคัดเลือกหุ้นที่มีคุณภาพ ทำให้หุ้นในพอร์ต มีความผันผวนน้อยกว่าตลาดนั้นเองครับ สำหรับผลการดำเนินงานของ KF-EM กองในไทย จัดตั้งมาเมื่อวันที่ 19 ตุลาคม 2555 ผ่านมา 3 ปีกว่าๆ ผลตอบแทน 13.66% ชนะกองทุน TMB – Emerging Market ของ บลจ.ทหารไทย ที่เป็น Passive Fund วิ่งตามดัชนี MSCI Emerging Markets แบบทิ้งห่างจริงๆ ก็ปี 2558 เห็นไหมครับ เป็นนักลงทุนแบบ VI เน้นสไตล์ Bottom-up ก็ต้องมีความอดทนสูงหน่อย กว่าผลบุญจะส่งมา ^^

รูปที่ 6 : ผลการดำเนินงานย้อนหลังของ KF-EM เปรียบเทียบกับ TMBEMEQ

แหล่งที่มา : BISNEWS

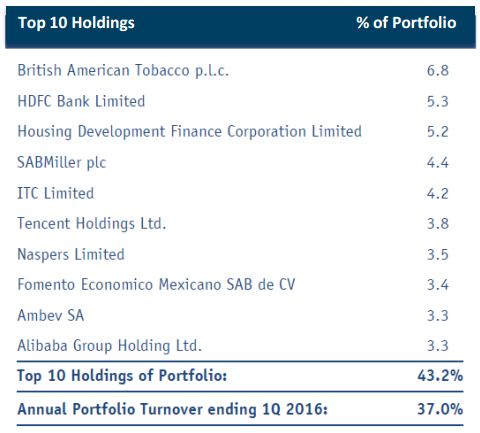

รีวิวทั้งที่ ไม่ดูหุ้นที่อยู่ในพอร์ต ก็คงไม่ใช่รีวิว

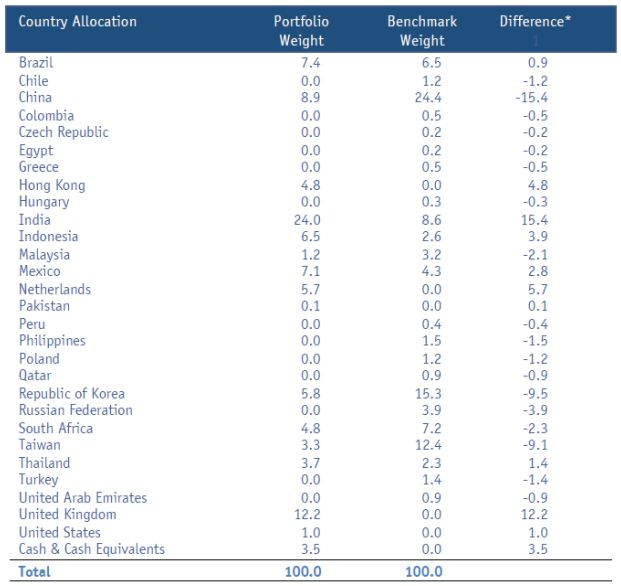

ถ้าดูพอร์ตการลงทุนเป็นรายประเทศ จะเห็นว่า ไปหนักที่อินเดีย สาเหตุก็น่าจะเป็นเพราะ Head of Portfolio Management ที่ชื่อ Rajiv Jain เป็นชาวอินเดีย แต่อีกส่วนหนึ่งก็เพราะ อินเดีย เป็นตลาดใหญ่ที่มีศักยภาพมากๆ และบริษัทที่อยู่ในนั้นก็คุณภาพคับแก้ว

รูปที่ 7 : พอร์ตการลงทุนของ Vontobel – Emerging Markets Equity Fund แบ่งเป็นรายประเทศ

แหล่งที่มา : Vontobel Presentation (May 2016)

แหล่งที่มา : Vontobel Presentation (May 2016)

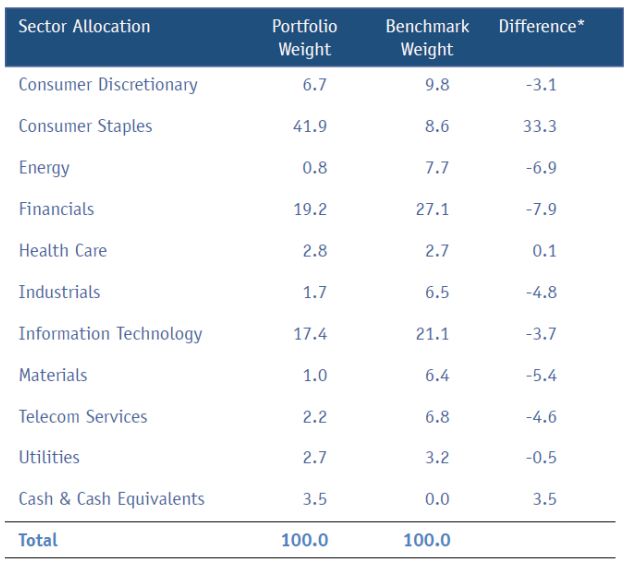

รูปที่ 9 : พอร์ตการลงทุนของ Vontobel – Emerging Markets Equity Fund แบ่งเป็นรายอุตสาหกรรม

แหล่งที่มา : Vontobel Presentation (May 2016)

ถ้าดูเป็นรายอุตสาหกรรม จะเห็นว่า เน้น Consumer Staples พวก อาหาร, ยา, สินค้าใช้สอยในบ้าน ในพอร์ตเกิน 40% สูงกว่า Benchmark ที่มี Sector นี้แค่ 8.6% เท่านั้น ส่วนสาเหตุที่มีอังกฤษในพอร์ตบางส่วน ก็เพราะ บริษัทบางบริษัททำธุรกิจในตลาดเกิดใหม่นั่นละครับ แต่จดทะเบียนในอังกฤษ ถ้า Fund Manager เห็นราคาที่โน้นถูกกว่า ก็โยกเงินลงทุนไปลงทุนที่อังกฤษบางส่วน

ที่ต้องรู้อีกข้อก็คือ กองทุนนี้ลงทุนใน สกุลดอลล่าร์สหรัฐฯ (USD) และไม่ป้องกันความเสี่ยงค่าเงิน บนเหตุผลที่ว่า มัน Neutral Hedge แต่ละประเทศล้างกันไปกับค่าเงิน USD อยู่แล้วครับ

สรุป กองทุนนี้เหมาะกับ…

- นักลงทุนที่สามารถรับความเสี่ยงจากการลงทุนได้สูงและคาดหวัง ผลตอบแทนที่ดีในระยะยาว

- นักลงทุนที่ต้องการกระจายการลงทุนไปในประเทศเกิดใหม่ที่มี ศักยภาพการเติบโตทำงเศรษฐกิจสูงทั่วโลก

- นักลงทุนที่ต้องการจัดพอร์ตการลงทุนแบบ Global Asset Allocation และแบ่งสัดส่วนเงินลงทุนมาลงทุนในตลาดเกิดใหม่

แหล่งที่มาข้อมูล :-

https://www.vontobel.com/CH/EN/AssetManagement/Vontobel-Fund-Emerging-Markets-Equity-I-USD-LU0278093082

http://www.bloomberg.com/quote/VONEMJA:LX

http://www.krungsriasset.com/en/content.html?url=Leftnav.html

http://www.morningstar.co.uk/uk/funds/snapshot/snapshot.aspx?id=F0GBR04DYF

คำเตือน

• การลงทุนมีความเสี่ยง ผู้ลงทุนควรศึกษาข้อมูลก่อนการตัดสินใจลงทุน

• ผลการดำเนินงานในอดีตไม่ได้เป็นเครื่องยืนยันผลการดำเนินในอนาคต

• การนำเสนอข้อมูลข้างต้น มิใช่การให้คำแนะนำการลงทุน

• การลงทุนใดๆ ต้องเกิดจากการศึกษา วิเคราะห์ข้อมูลและตัดสินใจลงทุน บนความเสี่ยงที่รับได้ของนักลงทุนเอง

• ทางผู้ให้ข้อมูลขอสงวนสิทธิ์ ไม่รับผิดชอบต่อความสูญเสียในทุกกรณีที่อาจเกิดขึ้นจากการให้ข้อมูลข้างต้น